长期流动性监管体系下中国商业银行流动性风险测量研究

文/谢伟恒,华南理工大学

1 引言

商业银行是我们国家金融市场重要组成部分,对我国金融系统具有举足轻重的地位。而作为商业银行“三性”之一,流动性在经营中扮演着盈利与安全之间的平衡杠杆的角色,针对流动性风险对金融市场带来的危害,巴塞尔委员会提出《第三版巴塞尔协议:流动性风险计量标准和监测的国际框架》,并增加了净稳定融资比率(NSFR)以及流动性覆盖率(LCR)两个新指标,分别从长期和短期来监测商业银行应对流动性风险的承受能力。此外,我国央行以及银监会越发重视商业银行经营过程中的流动性问题,以防出现银行体系中系统性风险。新增的两项流动性风险指标预期在2018年全面实施监管,弥补旧式指标的不足之处。因此,本文基于长期流动性监管体系,根据最新修订的BCBS(2014)版本,对我国商业银行的净稳定资金比率进行测量,研究我国流动性风险情况,对我国商业银行流动性风险控制管理举措具有启示意义。

近年来,流动性风险成为银行管理的重难点,国内外学者不断研究商业银行的流动性风险,国外学者Ionica(2012) ; Ritab Al-Kho uri(2012); Vodova(2013)均采用存贷比或流动性比例等传统指标研究流动性风险,存贷比和流动性比例的组成部分相对简单并容易获得,有利于研究的展开。但是在经济“新常态”下,商业银行流动性风险的构成逐渐复杂化,传统指标并不能完整反映出商业银行面临的流动性风险。近年来,国外学者改变对流动性风险的衡量指标,代表学者为A. Dietrich et al.(2014), King(2013), Chen(2014)使用NS FR和LCR指标从长期和短期两个方面全面衡量流动性风险,但是由于NSFR指标从资产负债表的可获取性更高,因此在研究中更多学者选择NSFR。但是国内学者较少研究NSFR的衡量方法以及流动性风险研究,因此,本文根据最新修订的BCBS(2014)版本,长期流动性监管体系下研究我国商业银行流动性风险,尝试打开该类研究缺口。

2 中国商业银行流动性风险研究

经济“新常态”下,商业银行流动性风险的构成逐渐复杂化,传统指标并不能完整反映出商业银行面临的流动性风险,因此,危机发生后巴塞尔委员会(2010,2014)提出并修订了净稳定资金比率指标,净稳定资金比率(NSFR) = ASF/RSF。其中,ASF表示商业银行可用稳定资金的来源,RSF表示银行因业务发展所需的稳定资金。而计算ASF与RSF的对应资产、负债以及权益项目与各自的权重由巴塞尔委员会确定,笔者通过对比分析,本文选择借鉴A. Die rich (2014)的对应项目以及折算因子,并结合最新修订的BCBS(201 4)版本对净稳定融资比率进行近似测算。

研究样本来源于Bankscope数据库,考虑到数据的完整性以及时间的连续性,因此本文对数据库中182家银行进行筛选,最终确定本文研究的时间区间为2006-2015年,样本总量为76家银行(其中包括5家大型国有银行、11家股份制银行、16家外资银行以及44家地方性银行)。

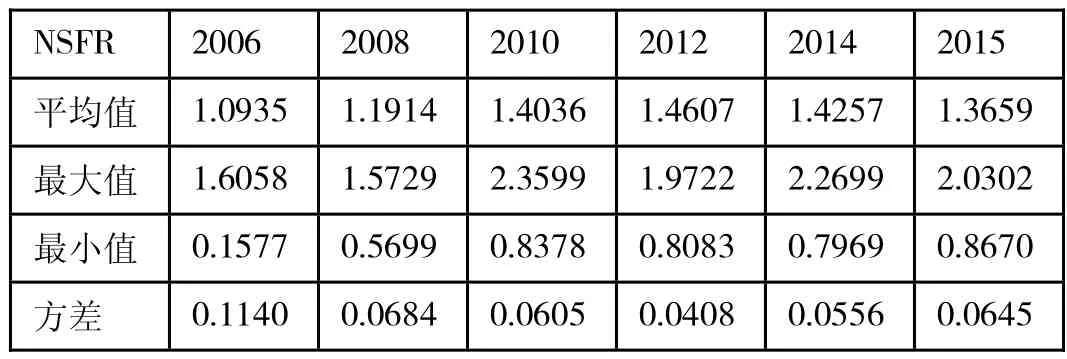

由表3-2可得,我国净稳定资金比率自2006年以来呈现不断上升态势,特别是危机发生过后,我国商业银行开始注重对流动性风险的管理,不再单纯认为流动性风险只是银行经营过程中的衍生风险。从测算结果可得,我国商业银行的净稳定资金比率均大于100%,符合监管要求,说明整体而言我国商业银行处于流动性风险较低的经营环境中。

表3 -2 总体净稳定资金比率测算结果

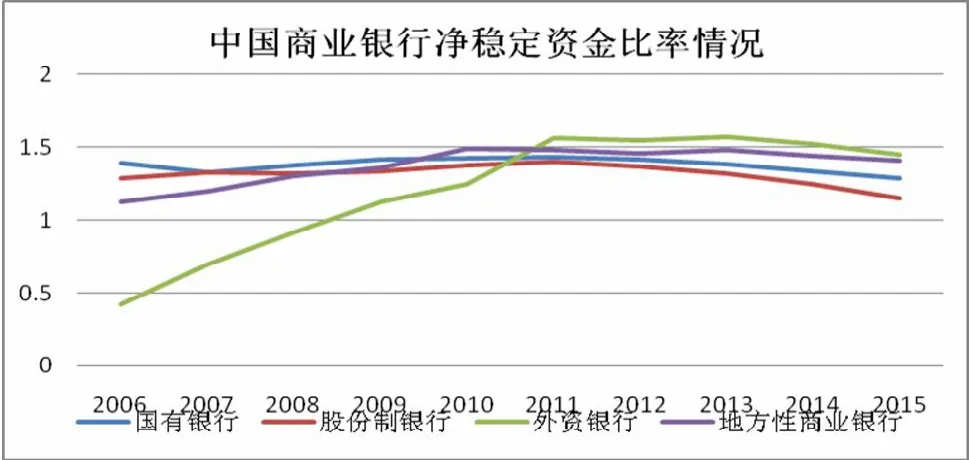

笔者将样本进行分类,并将每类商业银行每一年平均净稳定资金比率汇总得到图3-1。从图3-1可以得出,自2006年起,除去外资银行前三年,我国商业银行均高于巴塞尔协议对NSFR的监管要求。其中,国有银行近十年的净稳定资金比率相对稳定,且在次贷危机之前就保持相对较高的指标水平,说明国有银行长期流动性风险不大,管理水平较高,体现中国银行“大而不倒”。此外,股份制银行近十年处于NSFR指标较低的水平,说明股份制银行的长期流动性风险较大,由于股份制银行业绩压力较大,监管套利的动力相对比较充足,因此在满足监管要求的情况下,会采取相对激进的经营方式,导致长期流动性风险的增加。

外资银行次贷危机前净稳定资金比率相对较低,甚至低于巴塞尔协议后来出台的监管要求,说明流动性风险较大。但是2009年后,吸取次贷危机的经验及教训,外资银行十分注重经营过程中的流动性风险的暴露,净稳定资金比率也随之不断增加,长期保持在我国商业银行中的第一位,风险较低。最后地方性商业银行的净稳定资金比率相对较高,长期稳定在四大类中的第二位,说明地方性商业银行对于长期流动性风险管理做得比较到位。

3 结论与启示

商业银行是我们国家金融市场重要组成部分,对我国金融系统具有举足轻重的地位,而流动性风险在经营中承担盈利与安全的平衡者角色。本文根据最新修订的BCBS(2014)版本,对我国商业银行的净稳定资金比率进行测量,研究我国商业银行流动性风险。研究显示我国商业银行流动性风险较低,符合监管要求,且研究发现我国国有银行净稳定资金比率较平稳,股份制银行普遍较低,而外资银行和地方性银行在次贷危机后流动性风险最小。长期流动性监管体系下,管理者应根据不同情况采用不同的风险管理方法。

[1]李明辉,刘莉亚,黄叶苨.巴塞尔协议Ⅲ净稳定融资比率对商业银行的影响——来自中国银行业的证据[J].国际金融研究,2016..

[2]潘敏,陶宇鸥,汪怡.商业银行长期流动性监管具有顺周期特征吗?——来自中国银行业的经验证据[J].国际金融研究,2017.

[3]田娟.第三版巴塞尔协议净稳定资金比例的最新修订及启示[J].南方金融,2014

——基于三元VAR-GARCH-BEEK模型的分析