国际流动性与资产价格波动的关系研究

钱荣

摘要:文章以對冲基金为国际流动性的代理变量,分析了流动性推动对国际资产价格波动的影响。结果表明:短期内,由国际流动性到资产价格的单向Granger因果关系较明显,金融危机爆发不改变这种引导关系的方向,但危机爆发后存在这种关系的资产种类有所减少。笔者认为关注对冲基金规模的动向有助于研判国际资产价格的波动趋势。

关键词:国际资产;价格波动;国际流动性

一、引言

国际资产价格与国际流动性的关系不仅仅是国际金融理论的基础性问题,更是货币政策与汇率政策实施的理论依据。2007~08年金融危机爆发前后国际资产市场的异动为我们提供了难得的实验素材。2008年9月,以原油、黄金为代表的国际资产价格由大幅攀升转而急剧下跌,到2008年年末油价由每桶140美元以上暴跌到40美元以下,金价由每盎司1000美元以上暴跌到700美元以下,大宗农产品、外汇及主要股市也呈现了密切联动,这些波动均引起了各国金融和政府决策部门的高度关注。价格波动的原因通常是复杂的,市场供求、美元币值、投机以及预期等因素往往相互交织,但是短期内价格波动的幅度如此之大,显然长期因素的作用有限。随着本轮金融危机的深化,国际流动性由“过剩”迅速转为“枯竭”,银行挤兑、雷曼等大型投资银行倒闭,大量对冲基金清盘(Heinz, 2009)。那么,国际资产价格的大起大落与国际流动性间是否有内在联系?

市场流动性资金对资产价格的影响早已受到学者的关注。不过,研究国际流动性的一个难点在于如何获取市场资金的准确数据,由于缺乏统一监管和一致口径,对国际流动性的分析通常需要基于替代指标。本文以对冲基金作为国际流动性的代理指标进行研究。对冲基金对中国的潜在影响也令国内学者关注。李鹏,蔡庆丰(2008)发现全球流动性过剩导致全球金融资产激增,推动对冲基金业规模迅速膨胀。王淳、汪建、张斌斌(2008)发现对冲基金引发系统风险的深层次原因包括与全能型银行部门的共生关系、投资的复杂性和高杠杆效应以及筹资的私募性、操作隐蔽性。

本文以对冲基金为国际流动性的代理变量,重点研究其规模变化与石油、金属、大宗商品等主要国际资产价格波动之间是否存在内在联系?如果存在的话,这种联系的特征如何?金融危机前后,这种联系是否发生了变化?

二、国际流动性与国际资产价格关系的假设

在对资产价格波动的研究中,股票市场是学者研究较多的。由于对冲基金是各市场(包括股市)交易资金的重要来源,基于股市量价正相关关系,如果把这种量价正相关关系向前一个资金来源环节推广一步,就可得到如下假设。

假设:对冲基金规模与投资组合中的资产价格正相关。对冲基金规模的增加,使得大量资金到市场上参与交易,推高了资产价格。基金规模缩小时(如杠杆资金来源受限、投资者赎回),资产市场的交易需求下降,资产价格下跌。令P为资产价格,S为对冲基金规模,α为常数项,εt为随机误差项,这种正相关关系可表示为(1)式:

Pt=α+βSt+εt,β>0(1)

可使用Granger因果关系检验短期引导关系。

三、数据来源及实证分析结果

本文选取13种代表性资产,包括大宗农产品(玉米、小麦、大米、猪肉、牛肉)、能源(煤、石油、天然气)、金属(铜、黄金)、美国房地产价格指数、美元指数以及道琼斯股指,数据来自美国各主要交易所及相关政府部门。数据来自美国各主要交易所及相关政府部门。对冲基金的资料来自瑞士信贷/Tremont数据库,本文选用其中的1种规模综合指数及13种不同对冲策略基金的规模指数。

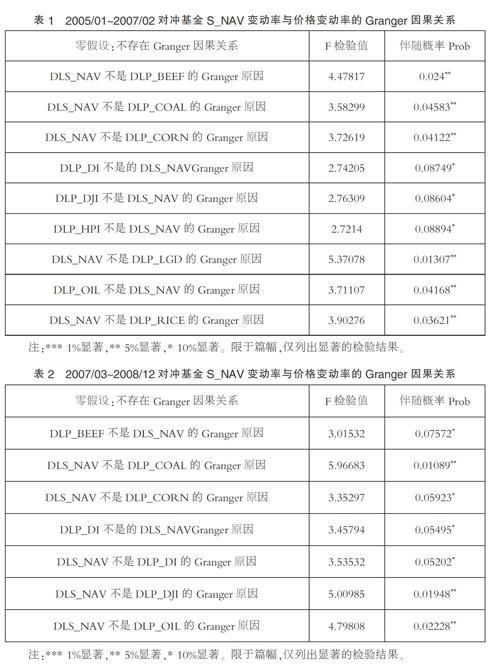

首先,数据平稳性检验表明,原序列数据不平稳,其一阶差分数据在5%的显著水平上平稳,所以均为I(1)平稳数据序列。使用变量的对数值一阶差分可表示变量的波动,所有数据的对数值一阶差分均为平稳序列,可直接进行Granger因果关系检验。结果表明:次贷危机爆发前期(2005年1月~2007年2月,见表1所示),在5%显著性水平上,对冲基金综合指数NAV规模变动率是牛肉(BEEF)、玉米(CORN)、大米(RICE)、黄金(LGD)、煤(COAL)价格波动率的Granger原因。仅有石油(OIL)价格波动率在5%显著性水平上是对冲基金综合指数NAV规模变动率的Granger原因。

次贷危机爆发后(2007年3月~2008年12月,见表2所示),在5%显著性水平上,对冲基金S_NAV规模变动率是石油价格(OIL)、道琼斯指数(DJI)、煤(COAL)价格波动率的Granger原因。

为了确保计算结果的稳健性,我们另外选择马萨诸塞州立大学的CISDM数据库提供的对冲基金数据,重复全部计算过程,计算结果也证实了同样的结论(限于篇幅,结果未在此处列出)。因此,我们相信计算的结论是可靠的。

四、结论与建议

结合上述分析和实证研究,本文认为:

1.因果关系检验表明,对冲基金作为国际热钱的代理变量,可反映出国际流动性和部分资产价格间存在正相关关系。对冲基金规模变动率到资产价格变动率的单向Granger因果关系较明显,金融危机爆发不改变这种引导关系的方向,短期内其规模的变化显著引导国际资产价格的变动。次贷危机爆发前,对冲基金资金来源充裕,规模的扩张逐步推高资产价格,而次贷危机的爆发使得对冲基金资金来源受限,规模缩小,引导资产价格下行。因流动性紧缩,次贷危机后受对冲基金规模引导的资产种类有所减少。

2.主管部门可以根据对冲基金的规模变化以及规模与部分国际资产价格间的正相关关系提前研判未来国际资产价格的可能走势,从而为后续经济政策的制定提供依据。

还要看到,有关国际流动性的数据目前缺乏统一口径,基于自愿信息披露的非官方的对冲基金数据库的覆盖面有一定的局限性,这会给实证检验结果带来一定的影响。同时这也提示政府主管部门应加强对国际流动性资金的监管,强化央行间合作,获取各类跨境资金运作的全面信息,逐步制定针对包括对冲基金及私募基金等投资机构的监管法规,进一步完善各类资产市场监测预判机制。

参考文献:

[1]Heinz,K.,Hedge Fund Research Report [R].2009.

[2]李鹏,蔡庆丰.全球流动性过剩、对冲基金发展与中国金融稳定[J].上海金融,2008(03).

[3]王淳,汪建,张斌斌.系统风险的“传导效应”与中国的监管策略——基于对冲基金的思考[J].金融理论与实践,2008(04).

(作者单位:中航国际成套设备有限公司)