国际黄金价格波动的因素分析及建模

吴金鑫

摘要:我国黄金储备量在世界排名第六位,但是我国外汇储备世界第一,其中大部分都是投资于美国的国债市场,这种不合理的外汇储备投资结构既不合理也不符合利益最大化和风险最小化的原则,而其中黄金就是重要的外汇储备的替代品和可投资的产品。而且黄金储备量对一个国家的信用支持和满足国内投资者对黄金投资需求具有重要意义。虽然黄金目前的国际地位在下降,但是相比货币而言它仍然有着稳定性、保值性、通用性的优势,所以在国际上仍然发挥着重要作用。受2008年金融危机的影响及金融危机后全球经济的缓慢复苏,黄金价格急剧攀升,并屡创新高,黄金曾经在金本位时代的辉煌感觉又重现了,但是在2013年随着全球经济的进一步复苏及投资者对实体经济的信心的上升,黄金的价格开始出现迅速的下滑并且急剧波动,这其中掺杂着各种复杂的影响因素包括宏观经济、投资者心理及全球经济实力结构的变化和转移。本文从宏观角度出发,通过考虑宏观经济的美元汇率、国债收益、股市涨跌这三个解释变量来分析国际黄金价格的波动,主要通过逐步改进构建适用国际黄金价格的一个GARCH模型。

关键词:黄金价格;GARCH模型;价格波动

一、引言

受国际金融危机的影响,国际黄金价格从2001年的27267美元/盎司飙升至2010年122452美元/盎司,涨幅达34908%。加之美元贬值和全球通胀的加剧,投资者和各国对黄金及其衍生投资品的需求与日俱增,国际黄金价格继而水涨船高。2002年,国际黄金协会(WGC)通过统计数据证明了黄金价格与大多数金融资产价格的反向关系。2004年,我国学者杨柳勇和史震涛初步建立了黄金价格决定模型,找出了一些影响国际金价的因素;之后傅瑜运用统计和计量手段探究影响黄金价格的因素;2007年,张莹、胥莉和陈宏民采用计量经济学方法对黄金和原油的价格关系做了实证分析,袁林等人则根据国际金价和其他因素提出了进行黄金投资的对策。

本文在他人研究的基础上,运用新数据和计量统计分析方法,对国际黄金价格的影响因素及其影响效果进行进一步探究,以期对黄金价格有更深层的理解,并对黄金进行更为准确的投资。

二、国际黄金价格因素分析

在金本制结束,国际上主要国家建立浮动汇率制后,国际黄金价格的整体趋势向上涨,但是在仔细研究黄金价格的运动轨迹后可以发现在2007之前主要是呈现缓慢增长,2007年之后黄金价格的运动轨迹相比之前它上涨的斜率变大而且波动的幅度也增加。本文认为在2007年左右黄金价格运动轨迹发生变化的影响因素主要有以下三个:

(一)美元兑欧元汇率。由于历史及现实因素,美元在衡量国际黄金价格方面具有重要的影响作用。曾经建立的布雷顿森林体系就是美元与黄金直接挂钩,其他货币只能跟美元挂钩。后来虽然由于该体系的自身内部的缺陷及矛盾最终导致该体系的解体,但是由于美国的国际经济地位及黄金储备量的地位,美元的货币价值对国际黄金价格走势有重要影响。一个具有代表性的例子就是最近关于美联储准备退出量化宽松的货币政策,使投资者对黄金价格的涨势不看好,并导致金融危机后的黄金价格的一次大的下滑。

(二)美国十年国债收益率。投资者投资黄金一方面有可能是为了实现资产的保值及增值,另一方面也是为了获得长期的收益。黄金投资是属于一种长期的固定投资,而投资者对黄金投资的兴趣显然受债券收益的影响,债券作为一种风险比较小的固定收益类的资产,可以用来使投资者对黄金价格产生一个理性的判断。例如,在美联储实行量化宽松的货币政策时,美国的国债收益率下降,同时黄金的价格上涨。

(三)标普500指数。标普500指数是用来衡量美国经济及股市收益状况,因为美国经济状况及股票收益,直接影响消费者对股市和经济的投资信心,以致影响投资者希望通过黄金投资实现资产保值增值的愿望。而且一般来说股市是反映一国国家经济状况的一面镜子,所以标普500指数这个解释变量也可以说明美国经济状况对黄金价格的影响。

综上所述,本文认为影响国际黄金价格的波动的主要因素有三个即:汇率、国债收益率及标普500指数。下面将通过建立线性回归模型并对其残差和模型的拟合度进行分析,改进模型从而建立一个解释能力较好的模型。

三、建模及分析

(一)数据来源

国际黄金价格的数据来自wwwinvestingcom;美元汇率及国债收益率来自圣路易斯联邦储备经济数据库;标普500指数来自雅虎财经。以上数据采用的都是月度数据,时间区间为2003年4月至2013年12月。

(二)模型构建

通过上文的因素分析,可知本模型采用的解释变量分别为美元兑欧元汇率、美国十年国债收益率及标普500指数建立线性回归模型。模型如下:

dpt=-147+408Et+64Tt-0043SPt+etet~N(0,1)(1)

dpt为国际黄金价格的波动,Et为美元汇率,Tt为美国十年国债收益率,SPt为标普500指数。

上述模型中的参数标准误差分别为1095,778,766,0038,参数的估计值的P值较大不显著,且模型的拟合效果较差。而且上述参数的正负未能正确的反映解释变量与被解释变量之间的现实关系。例如国债收益率与黄金价格的波动在现实中呈反相关关系,也就是说国债收益率越高,国际黄金价格应该下降,但是模型中其参数为正,虽然不显著可能有较大的误差,但是也说明模型存在问题。通过分析可能是因为以下几点原因:1、模型设定不正确。线性回归模型过于简单,而且通过图形观察国际黄金价格的波动与各个解释变量之间不存在明显的线性关系,所以模型拟合效果的不理想是可以理解的。而且有可能存在模型解释变量设定问题;2、数据样本较小,导致变量之间的关系不显著。由于时间短且搜集长时间完整的数据较难,所以本论文未能提供一段长时间的高频率的完整数据,有待改进。

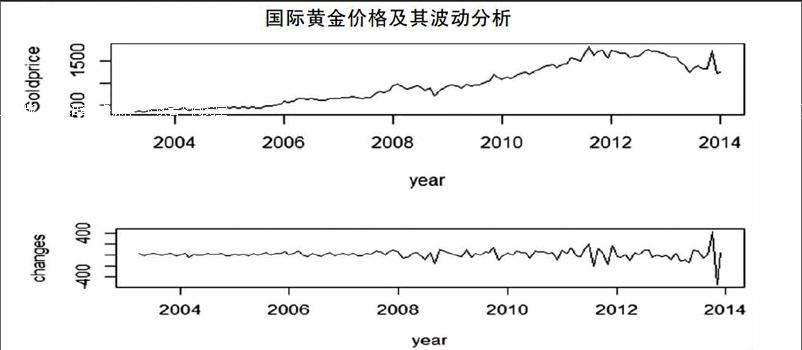

国际黄金价格及其波动分析

如图所示,国际黄金价格在2008年之前呈缓慢上升趋势,黄金价格波动较小;在2008-2013年呈急速上升趋势,且波动加剧;在2013年之后呈急速下降趋势,黄金价格波动剧烈。而且从图中可以看出黄金价格存在波动率集聚现象。在2013年之后国际黄金价格出现剧烈波动的原因,个人认为主要是全球经济的缓慢复苏,美联储的量化宽松货币政策取得了效果,美国经济开始好转,所以美联储认为应该缓慢退出量化宽松的货币政策,导致投资者对黄金价格的普遍的看跌,但同时新兴市场国家对黄金的需求量却急剧增加,由此导致黄金价格在2013年之后呈现剧烈的上下波动。所以对此,增加解释变量时间趋势及一个虚拟变量n(在2008年之前取0,在2008年之后取t,以便考虑美联储货币宽松货币政策的影响),且将之前线性回归模型中的极不显著变量(为美元汇率及国债收益率)去掉。

模型变更为:

dpt=8303-0085SPt+113t-083n+etet~N(0,1)(2)

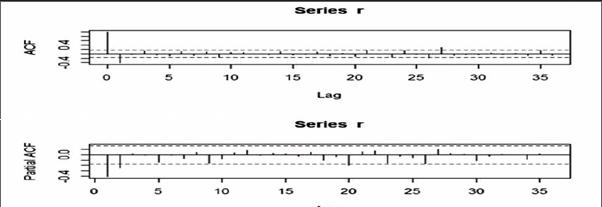

除此之外,上述线性回归模型显然无法全面解释黄金价格的波动,所以需要对该模型的残差进行分析,观察其自相关函数和偏自相关函数以检验其是否具有条件异方差的性质。如图所示:

从图中可以看出,标准化残差的自相关函数及偏自相关函数的值在一阶都十分显著,且ARCH检验的在自由度为24条件下的P值为00005962,所以可以在趋势分析的基础上再建ARMA(1,0)及GARCH(1,1)模型。

所以改进后的模型为

dpt=8303-0085SPt+113t-083n+et(3)

et=-021et-1+at(4)

at=δtεtεt~N(0,1)(5)

δt 2 = 633 + 039at-1 2 + 076δt-1 2(6)

虽然经过改进,模型的拟合效果有所提升,但是解释变量对被解释变量黄金价格的波动的解释能力仍然较差。上述模型中,式(3)除了常数项在10%水平上显著之外其他变量参数都不显著,所以变量之间的相关性较差;式(6)中ARMA(1,0)的参数不显著,但是GARCH(1,1)的参数都十分显著。

虽然式(3)的解释能力较差,但是可以通过对式(3)残差建立的ARMA(1,0)和GARCH(1,1)得到的新息进行分析来得出是否黄金价格是否可以直接通过建立时间序列模型得到较好的拟合效果。

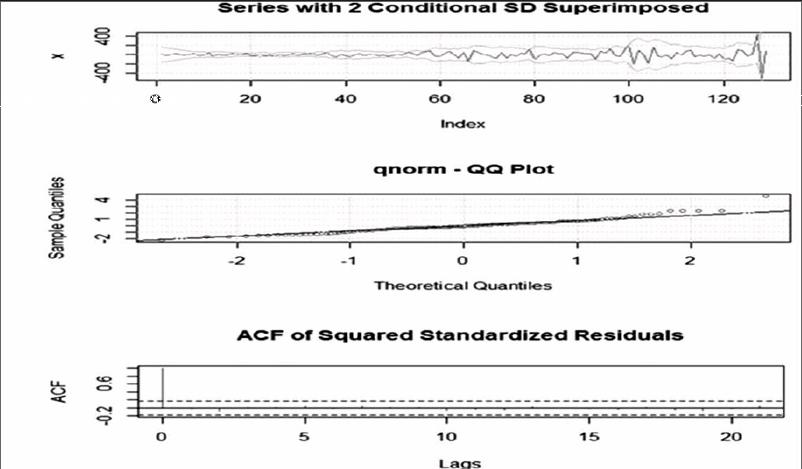

从图可知模型残差的样本自相关函数都不显著,而且模型et的标准化残差的QQ图,除了有几个残差偏离以外,图形表现为一条直线,所以GARCH模型设定对于性质的描述存在合理之处但还需要继续改进。

由于解释变量的解释能力较差,所以模型可以通过去掉所有解释变量直接运用GARCH(P,Q)模型建模对国际黄金价格进行时间序列分析。下面考察六种模型分别为GARCH(1,1),GARCH(1,0)及他们各自的学生分布及有偏学生分布的情况。

omegaalpha1beta1Ljung-Box testAIC

GARCH(1,1),正态327283041205073538039109798

GARCH(1,0),正态41171681030130103114216

GARCH(1,1),学生7905982051602068739034681061088498

GARCH(1,0),学生30877315127618034991102107

GARCH(1,1),有偏学生213754111075219032600271087512

GARCH(1,0),有偏学生35631031867271099793

比较上述六个模型,按照AIC准则,可以看出GARCH(1,1),残差服从有偏学生分布模型相对较好,而且残差Ljung-Box的自由度20的统计值较大。因此对国际黄金价格建立GARCH(1,1)模型如下:

dpt=592+at(7)

at=δtεtεt~t343,095(8)

δt 2 = 9606 + 057at-1 2 + 068δt-1 2(9)

其标准残差具有如下性质,如图所示:

标准残差的自相关函数除了在极少数阶上显著外,其他阶都不显著,所以残差符合弱平稳序列的性质。而且标准残差的QQ图表明除了几个残差偏离外基本上都在直线上,模型较好的拟合了数据的正态性。由此综上结果,GARCH较好的拟合了黄金价格波动率聚集现象,对于黄金价格预测具有一定参考价值,但是模型预测效果仍有待提高。

四、结论

在传统资产中,黄金是一种比较好的用于资产保值的投资品。但是随着黄金的国际地位下降,美元和其他主要国际货币的货币地位的上升以及黄金衍生产品的产生,国际上黄金的价格受到影响因素越来越多,而且黄金的价格的波动增加,所以对国际黄金价格的预测和建模还有很多值得研究的地方。这对于我国外汇储备结构的优化和多样化有着重要的意义,同时也能帮助投资者对投资黄金产生一个理性的认识,意识到其中的风险和收益。

本文考虑的因素只有三个,而且所考虑的影响因素除了标普500指数与黄金价格有较为显著的相关性,另外几个变量与黄金价格的关系都不显著,有可能是由于模型设定和变量选取的问题,也有可能是因为样本较少,频率较低的缘故。本文由于受时间所限,未能对之做出及时确定的解释,但是从后面改进采用的GARCH模型来看,模型较好的拟合了国际黄金价格的波动。从GARCH模型可以得出国际黄金价格呈现上涨的趋势,但是模型预测的效果较差,预测的误差很大,所以模型还是有很多地方有待改进。改进模型的方法包括增加样本点,采用高频数据,并且增加相关变量(例如原油价格),和采用非线性模型等。(作者单位:武汉大学经济与管理学院)

参考文献:

[1]Tasy Rs. Analysis of Financial Time series.3rd ed[M].John Wiley,2010:102~104.

[2]Tasy Rs. An introduction to Analysis of Financial Data with R[M].John Wiley,2012(1):210~213

[3]方超逸.国际黄金价格走势分析与预测方法[J].黄金,2009(11):4-7.

[4]刘曙光 胡再勇.黄金价格的长期决定因素稳定性分析[J].世界经济研究,2008(02):35-41.

[5]张莹 胥莉 陈宏民.计量经济学方法对黄金和原油的价格关系做了实证分析[J].黄金市场,2007(12):4-11.

[6]董玉华.近年国际黄金价格波动分析、前景及启示[J].金融教学与研究,2012(1):24-26.