内部控制审计对会计盈余质量的影响

马涛

摘要:本文从内部控制审计理论分析着手,结合实例,探讨了内部控制审计对会计盈余质量的影响,旨在为相关研究和实践提供借鉴。

关键词:内部控制;审计;会计盈余质量

塞班斯法案对上市公司财务报告内部审计提出了更高的要求,要求上市公司在内部控制和财务报表审计两方面来保证财务报告质量,这也为上市公司提出了一个新的课题,即通过有效的内部控制审计来提升盈余质量,优化资本配置。基于以上,本文结合实证分析,探讨了内部控制审计对会计盈余质量的影响。

一、内部控制审计与盈余质量关系的假设

提出内部控制审计与盈余质量管理关系的两个假设,具体如下:

(一)假设1

内部控制审计有利于提升企业会计盈余管理成效,促进企业完善内控机制,且注册会计师会受到来自于监管方的压力,在内部控制审计过程中会更加全面、客观、深入地查找企业内部控制存在的问题。因此提出假设1:披露内部审计报告的公司会计盈余质量更高。

(二)假设2

在内部控制审计下,公司管理层对审计意见更为重视,能够及时整改内部控制缺陷,完善内部控制制度和环境,从而提升盈余质量。因此提出假设2:强制内部控制审计能够提升会计盈余质量。

二、实例分析

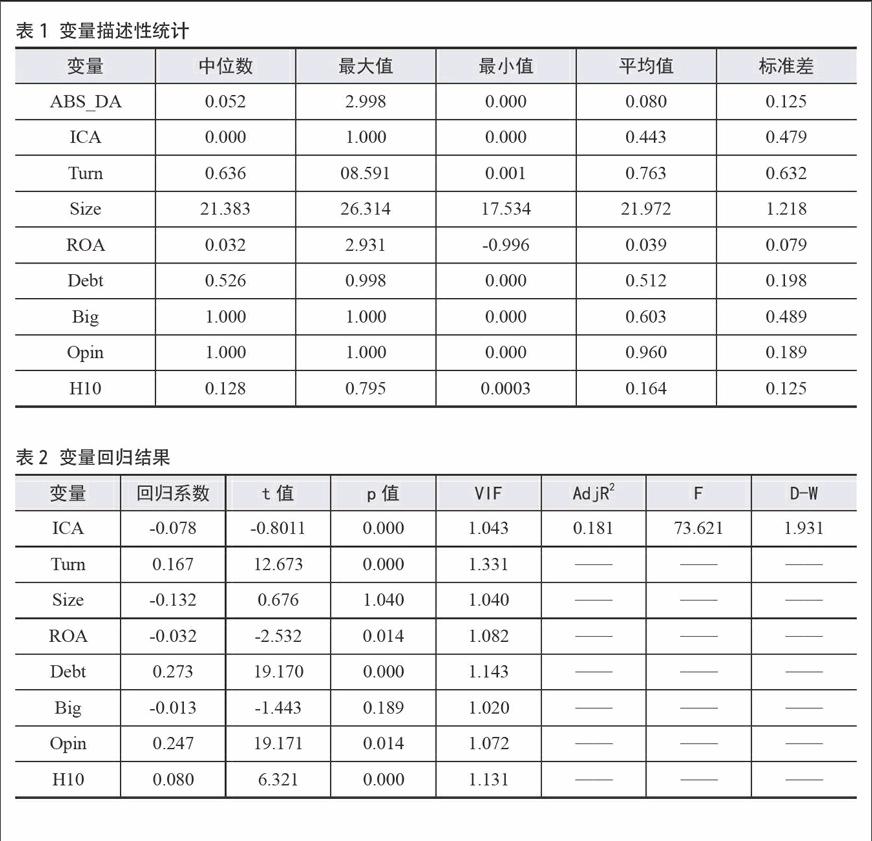

选取沪深股市A股上市公司(2011-2015)为样本,以《企业内部控制规范》为基础,剔除不合适样本,留下样本共3813个,利用SPSS软件进行样本分析[1]。变量描述性统计结果如表1所示,被解释变量为ABS_DA,其应计会计盈余管理程度最大值为2.998,最小值為0.000,均值为0.080。通过数据比对可知,上市公司应计会计盈余管理水平存在较大差异,ICA为解释变量,其能够诠释上市公司对内部审计报告内容的纰漏,ICA均值为0.443,代表接近50%的上市公司对内部控制审计报告进行了披露。从控制变量上来看,Size为公司规模,均值为21.97,最大值为26.31,最小值为17.53,说明样本中上市公司规模差异不大,相对均等。

表2为样本各变量回归结果,由表2分析可知,在样本上市公司中,被解释变量的实际值与预测值差异并不明显,二者基本一致。模型中的ICA作为解释变量和被解释变量为负,在1%置信水平上较为显著,说明有着显著负相关,证实了具备内部控制审计的上市公司会计盈余水平更高,假设1成立。ABS_DA均值为0.080,披露内部审计报告,即相较于未执行内部控制审计的上市公司来说,执行内部控制审计的上市公司盈余质量要更高,验证了假设2。

三、结论

综上所述,内部控制审计对企业会计盈余质量有着重要的影响,相较于为披露内控审计报告的公司来说,披露的公司会计盈余质量更高,相较于为执行内控审计的公司来说,执行内控审计公司的会计盈余质量更高,强制性内部控制审计也有利于提升会计盈余质量。

参考文献:

[1]徐晶,胡少华. 内部控制审计能够提高盈余质量吗?[J]. 财经问题研究,2015,03:81-88.

(作者单位:甘肃机电职业技术学院)