股权融资对研发投资的影响:分行业比较

●范英杰 刘文秀

股权融资对研发投资的影响:分行业比较

●范英杰 刘文秀

本文选取2012—2014年主板上市公司为研究样本,按照要素密集度采用聚类分析方法将主板上市公司分成劳动密集型、资本密集型和技术密集型三个行业,分行业分析我国上市公司股权融资对研发投资影响。实证研究结果表明,股权融资促进研发投资,而且在不同行业中促进作用不同。同时,分位数回归结果表明不同研发强度的企业,股权融资对研发投资的促进作用也不同。据此,本文对如何提高我国上市公司研发投资提出相关对策性建议。

股权融资 研发投资 分行业分析

一、引言

在知识型时代,技术创新能够提高企业的生产率和竞争力,Acemoglu(2009)认为促进技术创新最根本的因素是研发资金和研发人员的投入,在高素质研发人员短期内数量一定的情况下,研发资金投入显得尤为重要。潘承烈(2006)认为,一般而言,企业研发投资强度(研发费用比上销售收入)达到2%只能在经营的行业中立足,达到5%才具有与其他企业竞争的能力。而我国A股主板上市公司2014年研发投资强度到达 2%的占比32.1%,达到5%及以上的仅有9.1%,可见我国上市公司的技术创新的研发资金投入强度低。而股权融资作为上市公司短期内集得大量闲散资金的重要资金来源,因此研究股权融资与研发投资的关系对于企业的技术创新尤为重要。

国外关于股权融资对于研发投资的影响大多数分为两种:股权融资促进研发投资;股权融资抑制研发投资。早期基于Myers等(1984)提出的新优序融资理论认为股权融资抑制研发投资。自20世纪80年代起,Fazzari,Hubbard和Perterson(1988)提出融资约束理论,国外学者更多认为股权融资促进研发投资,如Hall (1992)、Harhoff(1998)。Brown,Fazzari和Petersen(2009)以美国 1990—2004年高新技术企业动态面板数据为基础,研究发现股票融资对研发投资也产生重要的促进作用。国内学普遍认同股权融资促进研发投资,认为我国资本市场中的外部股权融资在企业的创新活动中做出了很大的贡献,促进了企业的研发效率,如夏冠军 (2012)、李汇东 (2013)、刘振(2011)。

但是目前我国对研发投资的研究中,很少分行业比较股权融资对研发投资的影响,而且行业分类都是采用定性分析方法对上市公司进行行业分类,行业分类界限具有模糊的缺陷。所以本文按照要素密集度,采用聚类分析的方法对研究样本进行明确的定量分类,分为劳动密集型、资本密集型和技术密集型三个行业,探讨这三个行业中研发投资与股权融资的关系,以期丰富该领域的研究。

二、理论与假设

Fazzari等提出融资约束假说,他们认为是由于研发活动本身的保密性和投资者对信息知情度相冲突,存在信息不对称问题,导致企业承担的内外融资成本产生差异,使得企业投资可能受财务状况的制约,如内部资金状况、债务融资和股权融资的难易程度及再融资的机会。Myers(1984)优序融资理论是融资约束理论的基础,在优序融资理论模型中,企业为进行投资选择融资方式时,选择顺序依次是内源融资、债务融资和股权融资。由于内源融资不存在资本市场信息不对称问题,从而可以不用承担外源融资的信息不对称成本。

在融资约束假说下,资金供需双方对投资项目的相关信息是不对等的,再加上道德风险的存在,导致外部资金供应者会要求更高的资本回报率,使得外部融资成本大于内部融资成本。当企业内源融资足够进行研发投入时,企业没有必要在信息不对称的资本市场上获取研发投入资金。但是当如果企业内源融资不足以进行研发投入时,企业必须从资本市场进行外部融资。在不完善的资本市场下,企业的净资产水平向投资者传递着信息:企业的净资产越大,越容易获得外部资金对研发投入的支持,因为企业净资产的增加会增加外部投资者的信心,降低外部融资成本。对于研发投资活动,因为受到融资约束,当内源融资不足以进行R&D投资时,外源融资会倾向选择股权融资,即股权融资促进研发投资。

基于融资约束理论提出以下假设:

假设1:企业股权融资促进研发投资,且促进作用在要素密集度不同的行业中存在差别不同。

王俊(2011)发现政府资助对研发投资的影响在高研发支出和低研发支出的企业之间的区别。在高研发投资的企业中,外部股权融资能缓解高研发支出企业的资金问题,能够从股票市场得益更大,因此提出假设:

假设2:相比较低研发投资强度的企业,在高研发投资强度的企业中,股权融资对研发投资的促进作用在高研发支出企业更大。

三、研究设计

(一)样本选择与数据来源

本文选取2012—2014年三年主板A股上市为样本,筛选标准如下:一是删除ST和ST*的样本公司;二是删除金融业样本公司;三是删除研发投入为0的样本公司,为消除极端值的影响对数据进行1%Winsorize处理,最终得到2648个非平衡面板数据。本文所需变量的数据均来自Wind数据库,回归分析由IBM SPSS Statistc 20进行处理。

(二)变量的定义

被解释变量:研发投资强度,用本期研发强度初以期初总资产以消除企业规模的影响。

解释变量:股权融资,本文采用股本和资本公积增加额比上期初总资产表示。

控制变量:参考张迎迎 (2014)、文芳 (2010)、夏冠军(2012)、刘春玉(2012)的研究,控制变量设为现金流量、企业规模、资本结构、股权集中度、营业收入增长率、企业性质。

被解释变量、解释变量及控制变量具体变量定义见表1。

表1变量定义表

(三)模型设计及回归方程的建立

在张迎迎(2014)、夏冠军等(2012)和钟田丽、马娜和胡彦斌(2014)研究的基础上,构建回归模型:

综上设立回归方程:

四、实证分析

(一)聚类分析

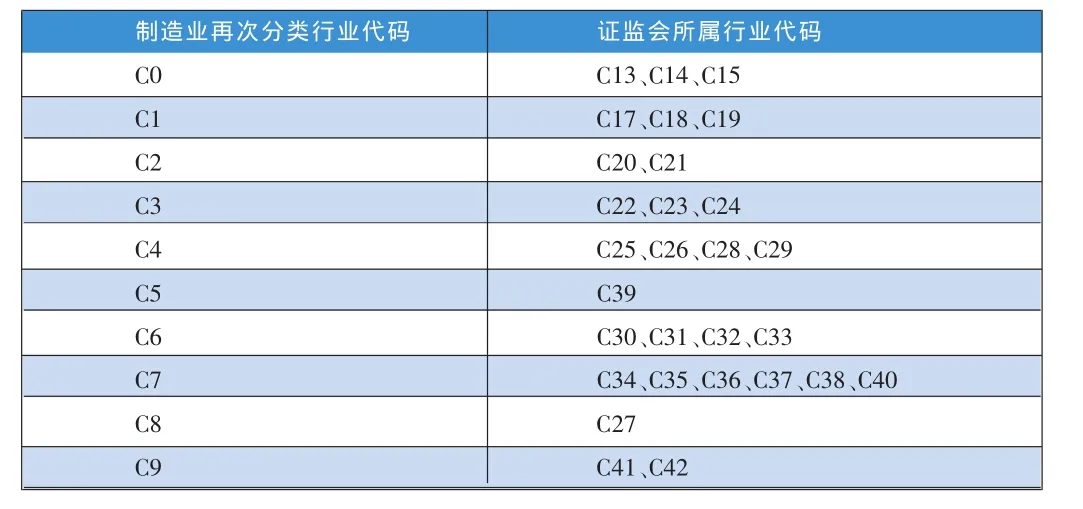

聚类分析是将样本按照它们在性质相似程度进行分类。目前在作为研究样本的上市公司行业分类上,很少采用定量的方法聚类,如王凤荣(2005)、李善民和叶会(2007)在对上市公司按行业分类时,是在证监会行业分类的基础上,采用经验数据对样本进行定性分析,具有行业分类界限模糊的缺陷,本文参照鲁桐(2014)行业分类的方法,按照生产要素密集程度,对上市公司进行行业分类,以2015年第四季度证监会对行业分类为基础,除制造业之外的行业采用一级分类,由于制造业在上市公司样本中占比大,将制造业进行二次分类,制造业二次分类结果如表2所示。最终将证监会所属行业分类划分为27个行业。

表2制造业再次分类结果

按照要素密集程度进行分类,参考鲁桐(2014),采用固定资产比重和研发支出比重,将27个行业划分为劳动密集型、资本密集型和技术密集型行业,计算公式如下:

公式(1)表示固定资产在企业中的重要程度,该值越大表示企业属于资本密集型行业;公式(2)表示研发支出在企业中的重要程度,该值越大表示属于技术密集型行业。

运用IBM SPSS Statistc 20软件处理,最终得出各行业属于的行业类型,如表3所示:

表3按要素密集度分类结果

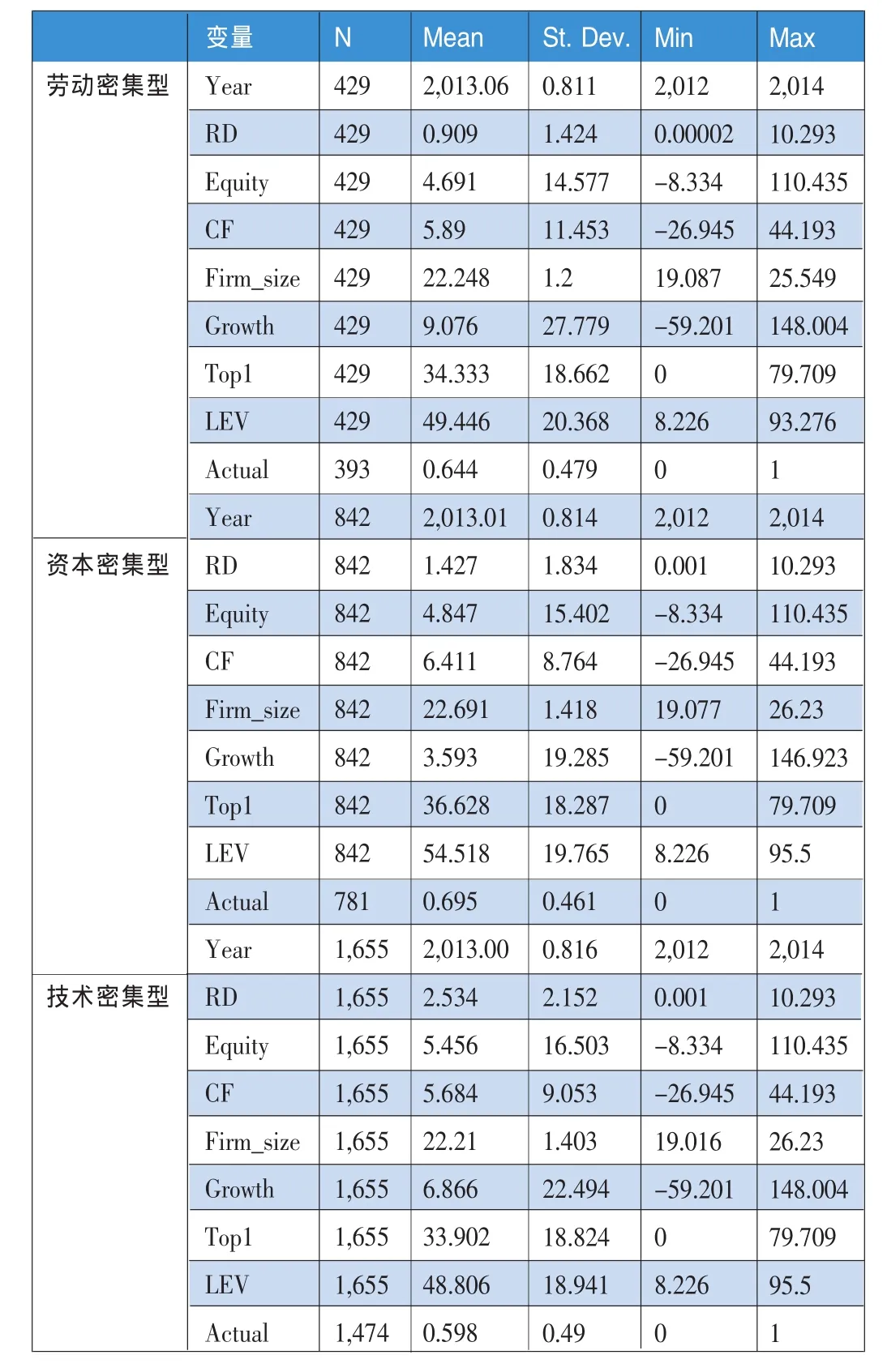

表4分行业变量的描述性统计

在有效的主板A股上市公司样本中,其中劳动密集型企业共393家,资本密集型有781家,技术密集型有1474家。技术密集型企业最多,资本密集型比技术密集型少一半,劳动密集型企业最少,仅393家。依据本节对主板A股上市公司按照要素密集度进行的分类,全样本分为劳动密集型、资本密集型和技术密集型3组,分别对样本进行OLS回归和分位数回归(Quantile Regression)。

(二)描述性统计

运用IBM SPSS Statistc 20,按照上节对上市公司按行业分类后进行描述性统计,结果如表4所示:

在劳动密集型、资本密集型和技术密集型3个行业中,研发强度的均值分别为0.909、1.427、2.534,劳动密集型行业研发投资强度最小,资本密集型行业研发强度第二,技术密集型行业研发投资强度最大,技术密集型行业立身之本就是创新,统计结果与实际相符。在劳动密集型、资本密集型和技术密集型行业中,研发强度标准差分别是 1.424、1.834和2.152,技术密集型行业研发强度的标准差最大,说明该行业研发投入强度在企业间差别较大。同时可以看出劳动密集型、资本密集型和技术密集型3个行业中,股权融资值分别为4.691、4.847、5.456,由于技术密集型行业存在较大的融资约束,技术型企业对股权融资的依赖性更大 (刘春玉,2014年),所以股权融资值最大。

(三)OLS回归分析

对所有行业分类成劳动密集型行业、资本密集型行业和技术密集型行业后,进行OLS回归分析,均值回归结果见表5。三大行业股权再融资与研发投资强度之间关系系数分别为0.029、0.024、0.015,都在5%的水平上显著正相关。验证假设1,不同行业中,股权融资对研发投资的促进作用效果不同,在劳动密集型行业中,股权融资对研发投资的促进作用最大,资本密集型行业次之,技术密集型最小。

表5股权融资对研发投资强度影响的分行业回归

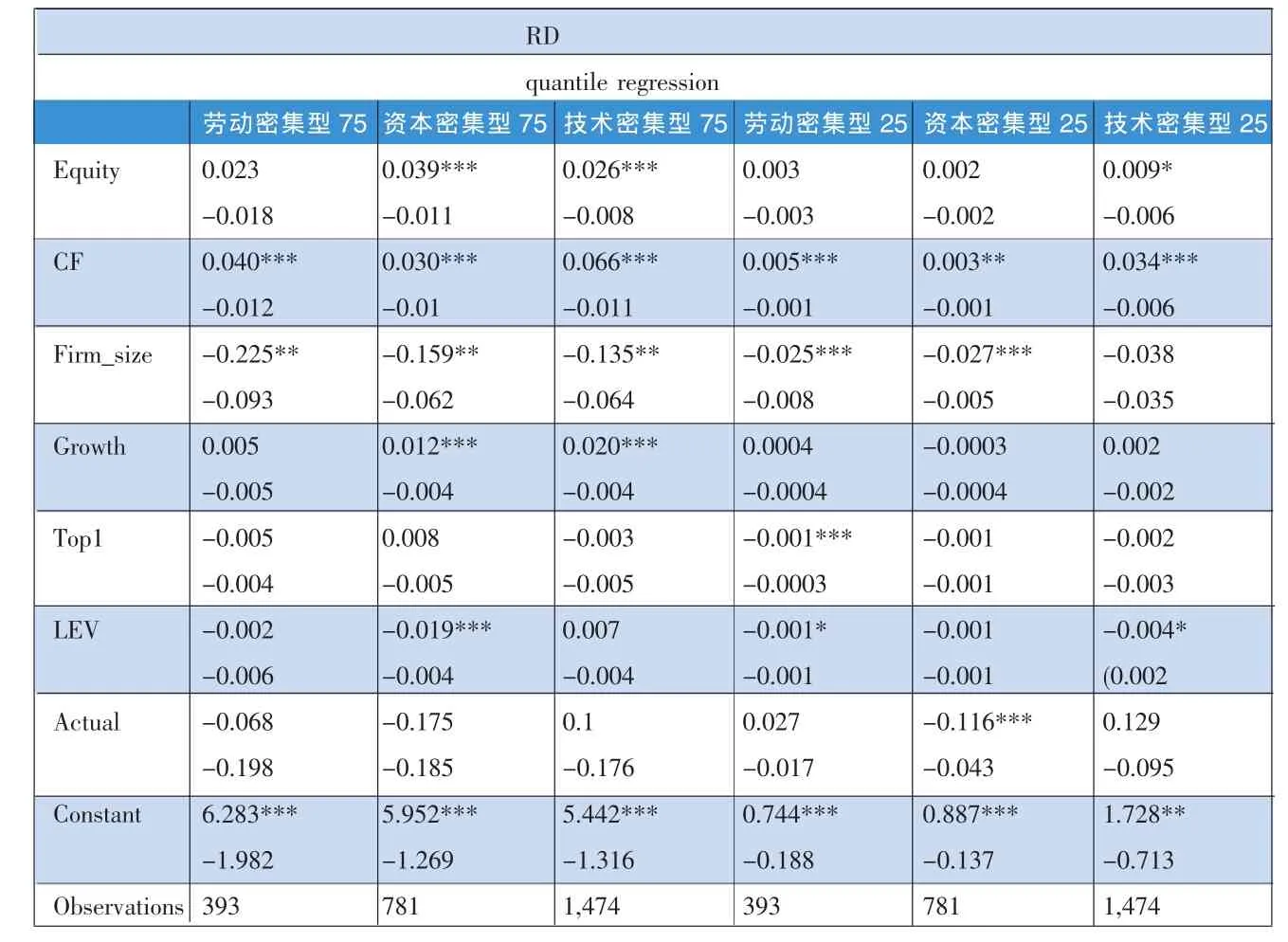

(四)分位数回归分析

为进一步探讨在不同研发强度的情况下,股权融资与研发投资的关系在三个行业中的区别,对样本数据进行分位数回归,回归结果如表6所示。

从四分之一分位数回归结果可以得出,在劳动密集型、资本密集型和技术密集型三个行业中,股权融资与研发强度的关系系数为0.023、0.029和0.026,从四分之三分位数回归结果可以得出,在劳动密集型、资本密集型和技术密集型三个行业中,股权融资与研发强度的关系系数分别为0.003、0.002和0.009,三个行业中,相比较低研发投资强度的企业,在高研发投资强度的企业中,股权融资对研发投资的促进作用在高研发支出企业更大,验证了假设2。

表6分位数回归分析结果

五、对策与建议

企业创新的主体,创新的背后是研发资金的投入,面对我国企业研发投资水平相对较低、水平参差不齐的情况下,增大企业的研发投资强度显得尤为紧迫。本文基于三个研究结论,针对股权融资视角为提高企业研发投资强度,从企业和政府两个角度提出相关政策建议。

(一)企业角度

第一,由研究结论知,股权融资对研发投资的促进作用虽然在三个行业中存在差异,但是具有强大的股权融资能力对于研发投资是必要的。企业应建立有利于研发投资的股利分配政策,以保护投资者的合法利益,并尽可能向投资者传递完善全面的研发投资信息,减少信息不对称,以防止阻碍权益性融资渠道的畅通,让手中有资本的投资者愿意投给进行研发投资的企业。第二,从分位数回归结果知,研发投资高的的企业,尤其是资本密集型和技术密集型行业,更要强调股权融资的重要性。

(二)政府角度

第一,政府应完善证券市场制度,健全完善股权融资市场和扩大股票市场规模,让有研发能力的企业有资金进行研发。第二,完善上市公司信息披露制度,尤其是研发投资方面的信息,以减少信息不对称和道德风险,防止“迫害”投资者的信心。第三,政府在支持企业创新所颁布的政策应根据不同行业的特殊性分别制定,以更有效促进研发投资强度、带动全国创新能力。比如,企业的配股、增发等再融资受盈利状况、发行数量等条件的制约,可能会制约企业的研发支出,所以对于高研发支出企业,应放宽条件,给予政策支持。第四,对于低研发投资强度的技术密集型企业,政府应“雪中送炭”,给予政府资助资金、放宽股权融资条件等,以增加研发投资强度。

(本文系教育部人文社科规划项目〈15YJA630015〉和青岛市社科规划项目〈ADSKL150105〉阶段性研究成果)

(作者单位:青岛大学商学院会计学系)

[1]李汇东,唐跃军,左晶晶.用自己的钱还是用别人的钱创新?——基于中国上市公司融资结构与公司创新的研究 [J].金融研究,2013,(02).

[2]刘振.融资来源对公司R&D投资影响的实证分析——基于中国上市高新技术企业的经验数据[J].中国科技论坛,2011,(03).

[3]刘春玉.研发投资融资约束及其外部融资依赖性——基于上市公司的实证研究[J].科技进步与对策,2014,(04).

[4]鲁桐,党印.公司治理与技术创新:分行业比较[J].经济研究,2014,(06).

[5]钟田丽,马娜,胡彦斌.企业创新投入要素与融资结构选择——基于创业板上市公司的实证检验[J].会计研究,2014,(04).

[6]Hall,Bronwyn.The Financing of Research and Development[J].Oxford Review of economic polics.2002,(18).

(本栏目责任编辑:郑洁)

本栏目由浙江中烟工业有限责任公司协办