中国PE投资对信息披露质量的影响

闻岳春 谭丽娜

摘要:文章以创业板上市公司为研究对象,从实证的角度分析了中国PE投资及其不同特征对上市公司信息披露质量的影响。结果显示:PE投资的参与有助于提升创业板上市公司的信息披露质量,同时,PE投资的不同特征,即声誉、外资背景、持股比例和联合投资数,对创业板上市公司信息披露质量的影响存在差异性。这四个特征对信息披露质量的提升均有正效应,其中,高声誉的PE投资能更好地改善上市公司的信息不对称程度,向外部投资者传达真实准确的信息。

关键词:PE投资;创业板上市公司;信息披露质量

中图分类号:F830.91 文献标识码:A 文章编号:1009-3060(2016)05-0117-08

引言

PE(Prlvate Equity,简称PE。中文一般译为“私募股权”)投资是指通过私募形式对私有企业,即非上市企业进行的权益性投资,在交易实施过程中附带考虑了将来的退出机制,即通过上市、并购或管理层回购等方式,出售持股获利。2014年以来,“PE投资+上市公司”的模式逐渐成为创业板市场上的热点,并受到了投资者的广泛关注。初步统计,从2015年1月到7月,仅在上海就有56家上市公司与PE投资合作,并设立了81支产业基金或者并购基金,投资规模达1,274亿元。

上市公司信息披露行为是降低信息不对称问题的重要手段,也是现代资本市场中资源有效配置的重要前提。信息披露与上市公司有效管理、內部控制等问题密切相关,是投资者衡量企业价值的重要因素之一。但是,信息披露的模糊性和不准确性却加剧了企业的信息不对称程度。2016年博元投资退市事件,使得上市公司信息披露的真实性备受社会各界的质疑。

上市公司信息披露是否真实准确及时,与投资者利益密切相关。一般认为,相比于不含PE投资的上市公司,含有PE投资的上市公司具有更高的综合治理能力,在一定程度上可以促进公司治理水平的提高。然而,PE投资在信息披露质量上是否具有上述同样的能力和影响,目前却没有得到明确的结论。

一、相关文献综述及研究假设提出

1.相关文献综述

(1)PE投资与信息披露

基于“价值认证”假说,PE投资会对公司监管和治理起到监督和促进的作用。美国学者Booth等(1986)提出了认证假说,该假说认为在公司股票首次公开发行时,投资者可以通过判断该公司是否拥有PE投资者辨别发行价是否充分反映所有公司的内部信息,也即公司披露信息的真实性可以由PE投资得到认证。美国学者Porta等(1997)和胡志颖等(2013)认为PE投资一般具有专业的管理团队,出于对自己资本投资收益的考虑,私募资本能够给上市公司带来资本、人力等资源,他们会积极参与到上市公司管理层的监督工作中以提高其公司治理水平、经营绩效和企业形象,并提高信息披露质量的水平,从而实现其高额的投资回报。金宰贤(2014)、何芹(2015)和姬新龙等人(2016)认为风险投资机构监督职能的发挥与其管理培养企业的目标是一致的,即通过退出高质量的上市企业来实现超额回报。有效的监督和管理可以减少信息不对称对风险投资机构产生的不利影响。

然而,道德风险假说认为PE投资受到自身特征、组织形式等原因的影响,有利用信息优势和在企业中的影响力为自己牟取私利的动机和能力,冒道德风险通过一些途径尽量为自己减持股票营造一个良好的股价时机,然后伺机减持股票以获取巨额的收益。丹麦学者Barthold等人(2015)的研究表明了PE投资有机会利用自己的内部信息优势快速牟利,导致与其他利益相关者产生冲突。出于这种目的,他们在董事会中的决策更有目的性和短视性,一旦PE投资者与公司管理层有合谋动机,这种动机将使得上市公司信息披露面临被歪曲的风险。所以针对PE投资机构与企业信息披露之间的问题,现阶段还没有得到一致的结论,值得我们进一步从实证的角度去探讨。

(2)不同PE投资特征与信息披露

近年来,越来越多的学者开始逐步关注PE投资特征的问题,PE投资特征可以从PE投资的异质性和投资参与度两方面进行分析。一方面,PE投资的异质性是指由于资金来源、管理模式等多方面不同,导致PE投资机构的经营模式和投资理念存在较大差异。王会娟等人(2012)、杨淦(2016)认为PE投资资金来源的异质性表现为投资机构的国别属性,并且发现外资背景的PE投资对公司治理方面的影响优于非外资背景的PE投资。管理模式的不同会导致PE投资机构在经营绩效和声誉上表现出显著差异,谈毅等人(2009)论证了不同PE投资机构的声誉对信息披露质量的影响。研究发现PE投资者因管理模式不同而造成其声誉和地位不同,通常高声誉的PE投资机构对公司治理有显著的积极影响。另一方面,PE投资的特征表现也会因投资参与度的不同而出现差异,郑志刚等人(2013)认为PE机构的投资参与度可以用持股比例进行度量。一般认为,上市公司的持股比例代表了投资者在公司管理中的话语权,股份越多,话语权越大,因此对上市公司的影响也越大。PE投资机构通过持有大量股份来监督和激励公司的管理层,使之更加详实准确地披露公司重要信息,从而可以促进公司信息披露质量的提高。此外,刘颖华(2011)认为PE的投资方式在某种程度上也会影响投资参与度,研究发现相比于单一投资,同一上市公司含有的PE投资联合投资家数越多对企业信息披露质量规范越有优势。综上所述,不同PE的投资特征可以从外资背景、声誉、持股比例以及联合投资方面进行描述。

本文在理论和实践方面进行了如下创新和改进:首先,以前的学者大多将PE投资作为整体来考察其对上市公司信息披露质量的作用,或将PE投资按照其特征分为几类后再分别分析每一类PE投资对上市公司信息披露质量的影响,但并未考察PE投资特征变量同时作用时的影响差异性。本文将分别从PE投资的整体、PE投资的四类特征及该四类特征共同作用时的差异来探究PE投资对信息披露质量的影响,这丰富了PE投资对上市公司信息披露质量影响问题的研究内容和研究层次,并为后续相关领域的研究提供了新的视角。其次,由于我国的PE投资仍处于发展阶段,这对于挑选和培育何种PE投资机构来减少信息不对称且向外部投资者传达真实准确的信息,从而提高资本市场信息透明度具有指导意义。

2.研究假设提出

由于PE投资者通常比普通中小投资者更有动机和能力去监督持股公司和关注持股公司的重大决策,因此,PE投资者更容易深入企业管理层,利用自身的专业知识帮助或监督企业管理人进行有效的信息披露。美国学者Baginski(2012)和叶康涛(2015)的研究发现借助规模优势和专业能力,PE投资者还可以通过其他各种途径促进上市公司提高信息披露质量。鉴于此,本文首先提出假设H1。

H1:相比没有PE投资参与的创业板上市公司,含有PE投资参与的上市公司其信息披露质量更高。

其次,由于PE投资者在其自身发展建设和公司监管方面的差异,为了维护其声誉和地位,通常高声誉PE投资对上市公司的治理方面有显著的积极影响。因此,我们推断高声誉的PE投资相比于低声誉的PE投资更能提高创业板上市公司的信息披露质量。于是,本文提出假设H2。

H2:与含有低声誉PE投资的上市公司相比,高声誉PE投资参与的创业板上市公司信息披露质量更高。

再次,王会娟、张然和胡诗阳(2014)发现了外资背景的PE投资在公司治理方面的影响大于非外资背景的PE投资。尽管现在没有明确研究结果表明外资背景的PE投资与非外资背景的PE投资对上市公司信息披露质量的影響存在显著差异,但是不妨假设含有外资背景PE投资的公司其信息披露质量与非外资背景PE投资的质量有所不同。因此,提出假设H3。

H3:与含有非外资背景PE投资参与的上市公司相比,外资背景PE投资参与的上市公司其信息披露的质量更高。

一般而言,如果PE投资持有上市公司的股份越多,则在公司管理中的话语权也就越大,因此对上市公司的影响也越大,再通过互相监督和激励公司的管理层,使之更加详实和准确地披露公司重要信息,从而促进公司信息披露的质量提高。因此,本文推断PE投资持股比例越高对上市公司信息披露质量影响越大,且多方PE投资参与比单一PE投资对信息披露质量的促进作用更明显。据此,提出本文的假设H4和假设H5。

H4:相比于PE投资持股比例较低的上市公司,PE投资持股比例较高的上市公司其信息披露质量越高。

H5:相比于单一PE投资持股的上市公司,具有多家PE投资联合持股的上市公司信息披露质量越高。

二、变量说明与模型构建

1.样本选取与数据来源

本文选取深圳证券交易所创业板2009年至2014年406家上市公司为研究对象。创业板上市公司信息披露的考评结果来自深圳证券交易所官网,而PE投资的相关信息是由笔者通过翻阅招股说明书手工搜集获得。PE投资的信息主要从招股说明书中“发行人基本情况”部分获得,“发行人基本情况”部分包括“发行人的股本形成及变化”和“发起人、主要股东及实际控制人基本情况”,各股东出资额和持股比例等信息可以从“发行人的股本形成及变化”部分获得,公司的盈利能力、偿债能力、成长能力以及基本特征等数据来自国泰安CSMAR数据库和WIND数据库。此外,通过以下两种渠道来确定法人股东是否为PE投资:(1)中国基金业协会发布的私募股权基金登记名单;(2)清科集团2014年公布的股权投资机构目录中的PE投资列表,只要股东包含在其中任意一份名录内则可判定其为PE投资。高声誉PE投资和外资背景PE投资则根据清科集团《2014年中国股权投资年度排名》中的分类来确定。经过筛选,本文最后的样本为创业板406家首次公开发行股票的上市公司,其中含有PE投资参与的上市公司为146家,无PE投资参与的上市公司为260家。

2.指标的选取

(1)被解释变量。上市公司信息披露质量(Score)。深圳证券交易所每年比较全面地考核了上市公司信息披露的数量和质量,在对上市公司进行信息披露质量考评时,按照质量的优劣分为“优秀(A)”、“良好(B)”、“合格(C)”以及“不合格(D)”四个等级。

(2)解释变量。是否含有PE投资(PE)。若在上市公司招股说明书的股东名单中含有PE投资,则PE取值为1,若无PE投资,则取值为0。PE投资的具体判断标准请见“样本选取与数据来源”。依据“研究假设”中的H2~H5,本文PE投资的四个特征分别是PE投资的声誉、外资背景、持股比例以及联合投资数。

(3)控制变量。根据汪晓春(2002)、解维敏等人(2011)和高敬忠等人(2011)研究,本文的控制变量主要涉及公司基本特征变量和公司财务特征变量,如表1所示:

3.模型设定

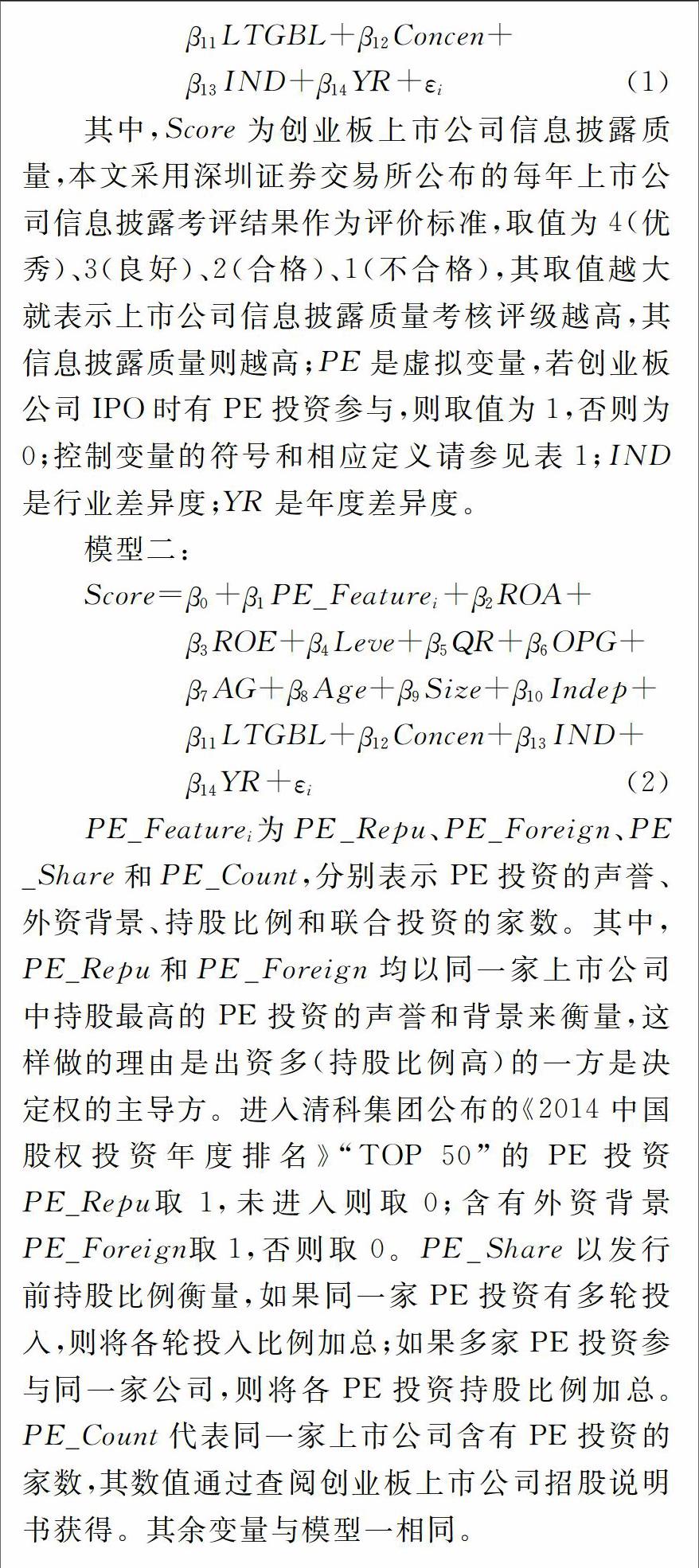

为了检验假设H1~H5,本文借鉴王会娟(2012)的做法,构建如下五个模型分别用于检验上文中的五个假设。

三、实证结果与分析

1.样本的描述性统计

截至2014年底,创业板共有406家上市公司参加深圳证券交易所的信息披露评级考核。从信息披露考评结果分布来看,总样本406家上市公司的信息披露考评结果平均值为2.98,含有PE投资参与的146家上市公司的均值为3.03,比不含有PE投资参与的260家上市公司信息披露质量的均值2.95提高了0.08。均值T检验的P值为0.0065,表明了含有PE投资参加的创业板上市公司信息披露的考评结果与不含PE投资的上市公司有显著性差异。与此同时,根据主要变量之间的Pearson相关系数,解释变量与控制变量之间的相关系数较低(均低于0.25),其余控制变量之间的相关系数基本上低于0.35。基于此,可以认为回归模型中基本不存在多重共线性问题,这为本文研究创业板上市公司是否含有PE投资对其信息披露质量的影响提供了基础。

2.实证分析

根据表3,综合模型的伪R2为0.1556,比所有单个PE投资特征量的模型伪R2都高。与此同时,从单个模型到综合模型的过程中,只有PE投资的声誉始终保持在1%的水平上显著,其余三个特征变量的显著性均有所变动。据各个解释变量系数的Wald值,当综合考虑PE投资的声誉、外资背景、持股比例以及联合投资家数时,声誉对创业板上市公司信息披露质量的影响最大,其次为联合投资家数,再次为外资背景,持股比例对信息披露质量的影响最小。

3.样本选择性问题及稳健性检验

由于创业板上市公司是否含有PE投资并非随机抽样的结果,而是PE投资在尽职调查后做出的选择,因此,这可能导致样本选择性偏差(Selection Bias)问题。通过美国学者Rosenbaum(1983)倾向得分估算后,选取的自变量组合包含公司成立时间(Age)、公司规模(Size)、独立董事比例(Indep)、流通股比例(Ltgbl)、股权集中度(Concen)。然后,采用无替换最邻近匹配法(Nearest neighbor matching without replace-ment)、半径匹配法(Radius matching)和核匹配法(Kernel matching)来比较匹配前后的伪R2、平均标准偏差和T检验值。接着,用Bootstrapping法进行200次抽样后,根据Bootstrap标准误和统计显著性,PE投资对创业板上市公司信息披露质量均表现出了显著的正效应(在5%的水平上显著),主要实证结论不变。

此外,我们还从如下方面进行了稳定性检验:(1)对所有变量使用Winsorize方法消除奇异值,即进行了5%的缩尾处理,然后重复模型的回归,其统计性质、符号均保持不变。(2)替代变量的分析,例如对于股权集中度的定义,采用上市公司前三大股东持股比例作为公司股权集中度,重新对以上模型回归,结果同样不影响本文的主要结论。以上均证实了本文计量模型结果的稳健性及实证结论的可靠性。

四、研究结论与启示

信息披露质量是公司金融研究领域的热点问题之一,而中国PE投资对上市公司信息披露质量的影响是随着中国创业板市场的兴起和PE投资浪潮的出现而提出的一个崭新问题。为了考察中国PE投资及其特征对上市公司信息披露质量的影响,本文以2009年10月自创业板设立以来至2014年12月的406家上市公司为样本进行了实证研究。

研究结果表明,含有PE投资参与的创业板上市公司相对于没有PE投资参与的上市公司,其信息披露的质量有显著提高,但其提高的效果差异性较大。进一步研究表明,信息披露的质量与PE投资的声誉、外资背景、持股比例以及联合投资家数四个特征有关。首先,高声誉PE投资相比低声誉PE投资更能提高创业板上市公司信息披露的质量。由于高声誉的PE投资成立时间更长,管理机制更加健全,出于维护其在业界的名誉和声望的目的,导致了高声誉PE投资对上市公司的监管比较到位,从而促进了上市公司信息披露质量的提高。其次,由于我国PE投资起步较晚,而外资PE投资起步较早,管理经验丰富,更容易也更清晰地知道该如何有效地监督上市公司进行信息披露,因而有外资背景PE投资参与的公司其信息披露质量的效果更好。此外,我们还发现PE投资持股比例和PE联合投资家数均对创业板上市公司信息披露的质量提高具有正效应。

进一步思考,当上述四个特征量同时作用于创业板上市公司信息披露质量时,PE投资的声誉影响最大,其次为联合投资的家数,再次为外资背景,而PE投资的持股比例对信息披露质量的影响最小。高声誉PE投资相较一般股东在投资的专业性、规范性上较高并且对上市公司的监管力度较大,因而其对上市公司信息披露质量的影响是最主要的。PE投资的持股比例的影响最弱,起到微弱的正效应,这是因为持股比例越高的PE投资越有可能成为上市公司高管或第一大股东的合谋对象,从而故意隐藏一些重要信息进行内幕交易。然而,由于近年来资本市场法制越来越完善,这种合谋的可能性得到了有效控制,从而导致这一微弱的正效应。

本文的研究结论证实了中国PE投资对创业板上市公司信息披露质量有重要的影響,尤其是具有高声誉的PE投资更能促进公司信息披露质量的提高,这对于发展和提高企业的核心竞争力、增强企业的实力大有裨益。PE投资不仅能对中小企业融资,对于企业长远的发展也起着非常重要的作用,因此,PE投资必将成为中国中小企业融资最重要的途径之一。此外,PE投资的健康发展也需要完善的退出机制和健全的法律环境作为支撑,中国目前尚处于经济结构调整的重要时期,还需要借鉴国外经验,进一步完善多层次资本市场的构建,以逐步搭建适合中国PE投资发展的机制、体制和法律环境体系,从而促进资本市场信息透明度的提高。