赶“鸭子”上市:卤鸭制品三剑客

钱王鑫+赵俊

凭借仅为绝味10%的门店数量,实现了后者83%的营收和3.55倍的毛利,周黑鸭毫无疑问交出了最亮眼的上市成绩单。对于定价能力和毛利率几乎发挥到极致的周黑鸭来说,后续成长的关键在于其能否突破地域依赖,实现渠道下沉。

赶上了“双11”这个好日子,连锁鸭脖品牌周黑鸭(01458.HK)在香港联交所挂牌。虽然公开发售部分仅录得81%的认购,招股价按下限定价,每股5.88港元。不过上市首日,周黑鸭迎来了开门红,开盘价较招股价涨7.14% 至6.3港元。

上市1个月以来,周黑鸭的股价一度攀升到7.55港元/股。截至12月13日收盘,其股价较招股价上涨17.35%至6.9港元;同期,恒生指数下跌了1.72%至22446.7点(图1)。

周黑鸭的上市,距离2012年鸭脖界首家公司煌上煌(002695)IPO已经过去4年。而鸭脖界收入最高、门店最多的“一哥”绝味食品也已提交了上市招股书,如果一切顺利,将于2017年上半年在上交所上市。鸭界“三剑客”即将齐聚资本市场。

以鸭脖为代表的休闲卤制品市场自2010年起,成为了中国休闲食品行业中扩展最快的市场分支,市场规模从2010年的232亿元增长到2015年的521亿元,年复合增长率高达17.6%。鸭界“三剑客”正是这一市场最大的受益者。

“三剑客”排排座

1995年,重庆青年周富裕(又名周鹏)在做了1年学徒之后,开了自己的卤菜作坊,这成为了“周黑鸭”的起点。此后,周富裕夫妻俩在经过多年摸索后推出了“富裕怪味鸭”品牌。2004年周黑鸭完成商标注册,2006年周富裕联同族亲成立了武汉周黑鸭控股公司。

同样是家族企业的煌上煌,1993年起家于江西南昌,主营酱卤红肉、家禽和凉拌素菜、豆制品。随着公司规模不断壮大,创始人徐桂芳把在大型国企当领导的丈夫“拉下海”,于1999年成立了江西煌上煌烤卤有限公司。

“三剑客”中起步最晚的绝味食品,却通过特许经营的方式获得了最快的发展。2005年武汉人戴文军避开卤制品行业竞争进入白热化的武汉,选择了长沙作为事业的起点,开立了第一家绝味鸭脖专营店,并在2008年底与另5位发起人共同建立了湖南絕味食品有限公司。而复兴投资和周原九鼎的加入,则为扩建中央厨房、生产基地融得了资金。

虽然同样是做卤酱制品,但对忠粉而言,煌上煌、周黑鸭和绝味三家公司的产品口味还是存在明显差异的,周黑鸭是辣中带甜,绝味以麻辣闻名,做酱鸭出身的煌上煌则以香辣为特色。

除了口味,“三剑客”更大的不同体现在定位上。绝味和周黑鸭都定位在休闲卤制品,目标人群介乎18-35岁之间,消费者可以把产品当作零食,因此两家的店面也多开设在人流较多的商圈。煌上煌则定位于佐餐卤酱菜,一般是出现在饭桌之上,因此门店多出现在超市、菜市场。

虽然定位有所区别,但“三剑客”显然都赶上了好时光,搭上了一趟高速前行的列车。只是,扫一眼各家的报表就不难发现,“G”字头、“D”字头和“Z”字头在车速上还是差距十分明显的。

截至2015年底,拥有7172家门店的绝味食品以29.2亿元的营收超过两位前辈成为卤鸭界“一哥”,周黑鸭虽门店数量只有绝味的1/10,24.35亿元的营收却紧随其后。而上市最早、门店数量为绝味1/3的煌上煌却是收入规模最小的,仅为11.51亿元(表1)。

最令人惊讶的是,周黑鸭以绝味1/10的门店数量实现了后者收入的83%。在盈利能力上,周黑鸭更是表现优异,其毛利率高达56.44%,是绝味的2倍和煌上煌的1.84倍,净利率更是达到了绝味的2.2倍和煌上煌的4倍(表2)。

为什么门店数量遥遥领先的绝味食品和煌上煌,在盈利能力上却远远不如周黑鸭?

直营、加盟两分天下

造成这一差距的原因,在于“三剑客”选择了不同的发展模式。周黑鸭多年来坚持以自建直营店作为主要的销售渠道,而煌上煌与绝味都是以加盟为主自营为辅,但绝味在加盟策略上又比煌上煌来得激进得多。

周黑鸭在成立之初也曾尝试加盟模式,在南昌开立了11家加盟分店,短时间内就获得20多万元的加盟费。但由于加盟店的管理不理想,产品质量把关难度大且品控能力弱,最终周富裕以高价将11家加盟店收回。从此之后,自建直营店成为了周黑鸭的核心战略。其门店选址多集中在一、二线城市的核心商圈、地铁站延伸商业街、火车站、汽车站和飞机场候机楼等高人流量地区,由公司统一设计,保证了风格上的一致。

虽然集中采购使得建店成本从最初的13万元降至目前的9.6万元,但相比加盟模式,成本仍然较高。这就直接导致了周黑鸭的店面数量增长相对比较缓慢,截至2016年6月底,全国共有757家直营店铺。

尽管周黑鸭也会委聘掌握更多本地资源的分销商,但由于考核严苛, 分销商贡献的收入常年处于6%以下。而与此同时,不管是分销商数量还是分销商店铺数量自2013年开始都是一路下滑,显示其加强渠道控制力的决心。截至2016年上半年周黑鸭只有8位分销商,共开立18间门店,年收入5300万元,仅占总收入的3.8%。(表3)

与周黑鸭形成鲜明对比的,是绝味颇为激进的以加盟为主的模式,在招股说明书里,绝味称之为“直营连锁为引导,加盟连锁为主体”的销售模式,且90%以上的主营收入来自加盟,直营和加盟的收入比重几乎和周黑鸭调了个个。自2008年成立股份公司以来,绝味的加盟店几乎以每年1000家的数量在增长。至2015年末,绝味食品的加盟店已达7172家,几乎是周黑鸭店面数量的10倍,而且增长速度没有任何下降的趋势。

根据各市场当地环境、人均生活水平的高低,绝味对每位加盟商收取每年4000元到8000元不等的加盟费,管理费收取标准同样为4000-8000元/年,另还有3000-5000元/家的保证金。如若加盟商可一次性交纳3年以上(含3年)加盟费,即可获得永久加盟会员资格,到期后不再另行收取加盟费,改为收取管理费。而与周黑鸭近10万元的建店成品相比,绝味的建店成本可以控制在5万元以内,如此低的门槛保证了每年有大量的创业者来加盟绝味。

煌上煌与绝味一样,在营销渠道上以加盟为主自营为辅,其风格要比绝味温和得多,2015年煌上煌未公布直营和加盟店的数据,以2014年来看,绝味直营与加盟店的比例高达1:38,而煌上煌仅为1:12(表4)。

不同的模式下,“三剑客”呈现的最直接差异就是发展速度的不同。周黑鸭发展最快,绝味次之,上市公司煌上煌反而表现最弱(表5)。2013年到2015年,绝味食品的收入增长了28.7%至29.2亿元,净利润增长了55.4%至3亿元。煌上煌的收入增长了28.8%至11.5亿元,净利润却下降了46.7%至6483万元。周黑鸭的业绩最喜人,其收入几乎翻番至24.3亿元,净利润更是增长了112.6%至5.5亿元。

在直营模式下,公司直接面对消费者,通过直营门店以零售方式向顾客销售产品。而加盟模式则是公司将产品卖给加盟商,加盟商再通过门店向顾客销售。加盟渠道的毛利率是品牌商工厂销售至加盟店的毛利率,而直营渠道毛利率是工厂销售至直营店后销售给最终消费者的毛利率。

绝味和煌上煌都需要折价出售产品给加盟商。2015年绝味食品一共卖出了8万吨的产品,煌上煌卖出了5万吨,周黑鸭卖出了3万吨。周黑鸭每公斤产品的平均售价为80.8元,绝味卖给加盟商一般是原价的6到7折,每公斤平均售价为36元,单位产品的毛利率远逊色周黑鸭。

通过高质量的增长,周黑鸭拉近了与绝味之间的收入差距,也扩大了自身的盈利优势。2013年,周黑鸭的收入仅为绝味的53.6%,两年后它却将这个比例提升到了83%。2013年,周黑鸭的营业利润是绝味的1.3倍,两年后这一优势扩大到了1.86倍。周黑鸭与绝味3年间净利润的比值也是从1.34倍扩大到了1.83倍。

在价格被压低的情况下,绝味和煌上煌只有通过增加销售量来提高营业收入。产品数量增加就意味需要更多的原材料、人工、厂房和机械、以及更多的冷链物流,同时还要准备大量的库存,以应对加盟商的供货需求。在“走量策略”影响下,绝味2015年底的的存货是周黑鸭的近3倍,达到3.5亿元。

除了提高盈利能力,直营模式还有利于公司更有效地监控产品品质,执行运营和财务措施,收集具有价值的客户数据和回馈意见,迅速应对不断变化的市场趋势和消费者喜好。周黑鸭开展了会员计划,借此收集有价值的客戶数据,如产品偏好、购买模式、付款选择及其它地理或人口资料。通过一系列的数据分析,进一步实施精准营销举措,提高客户黏性。

锁鲜包装提升食品质量和产品单价

周黑鸭盈利能力大幅跑赢煌上煌和绝味的另一大原因,在于其采用的MAP锁鲜包装提升整体售价。从口味上来看,MAP产品由于无需高温蒸煮处理,较真空包装产品味道更佳,可以更好保持产品的鲜味、质感和营养成分。2014年,周黑鸭在停止所有散装产品,改为使用MAP包膜加上“气调锁鲜”技术包装产品。包装提升后,产品售价也水涨船高,2013-2014年每千克售价上调约11%,并于2015年进一步上升约3%。鸭锁骨和鸭舌涨价幅度更大,2015年分别涨价约19%和45%。

由此带来了三个好处。首先在保证产品风味的前提下降低了产品出厂之后的污染风险,保质期得到了延长;其次是包装盒上的条码帮助企业监控产品的保质期,大大降低将过期食品卖给客户的风险;第三是标准包装固定了产品的重量和价格,有利于增加每位客户到店的最低消费。从成效来看,相较提升包装的成本而言,周黑鸭获得的收益显然要大得多。

但对于以加盟为主的绝味和煌上煌而言,要推行独立包装则存在难度。首先,独立包装必将增加产品批发的价格,这是加盟商不情愿的事情。其次是独立包装使得展示柜中产品多样性受到了限制,与加盟商的意愿,即最大限度地展示产品种类相违背,所以绝味和煌上煌的产品仍然是以散装的产品为主。虽然绝味和煌上煌也有推出真空包装的产品,但是由于高温的处理过程使得产品的口味质量远不如新鲜的产品,因此无法成为盈利的主力。

散装模式的优势在于加快了产品的周转,在增加销量的同时也加大了企业对加盟商品控的难度。如何处理过期的产品,企业唯有增加人员进行运营监管,同时牺牲一部分利润进行产品回购。同样面对过期问题的周黑鸭,则可以在产品快过期之前作为试吃派发出去,起到宣传效果。

与周黑鸭强大的价格把控能力不同,绝味的产品售价主要受到原材料价格的影响。2014年,由于原材料采购价格上涨,绝味卤制食品的单位生产成本同比上升8.25%,单位销售价格的涨幅反而没跟上成本的涨幅,仅为6.85%,这也导致了绝味休闲卤制食品的毛利率由2013年的26.73%下降至2014年的25.77%。2015年,在原料成本上升3.41%的情况下,绝味的单位售价同比上升5.91%,休闲卤制食品毛利率也微升至27.52%。

单价提升之后,周黑鸭自营门店每张订单的平均消费从2013年的42元上涨至2015年的56.27元。每间自营门店的平均收入也从2013年的290万元上涨到2015年的380万元,在卤鸭界处于领先水平。虽然绝味拥有大量的加盟商,但其店面平均营业额只有20万元,远远逊色于周黑鸭。

品牌定位站队消费升级

周黑鸭的另一个高明之处体现在其品牌定位上。对于休闲卤制品来说,品牌知名度是消费者做出选择的一个重要因素。绝味的品牌定位着重于体现产品的特色与口感,突出其“鲜香麻辣”和“够刺激”的味道,“越啃越有味”则很好地道出了鸭脖“啃”的乐趣。周黑鸭则将品牌定位从产品层面上升到了精神层面,所倡导的“会娱乐,更快乐”体现周黑鸭不仅要给顾客体会到味觉上的享受,更要带来精神上的愉悦。

专注于消费品投资的天图投资CEO冯卫东总结道,他只会投符合消费升级特性的餐饮企业,如精选的零售业态和高端的精品超市,而“消费品投资的核心当属品牌,每个消费品领域数一数二的品牌都是非常挣钱的。

BCG消费者洞察智库(CCI)的最新研究表明,中国消费市场正在进行转型,引领这次转型有两股重要力量:一是上层中产阶层及富裕家庭和小城市中产阶层及富裕家庭的崛起,推动消费增长;二是新一代年轻消费者的出现,他们是更自由、更成熟的消费群体。这些消费者的选择呈现出更多变化:他们不仅很挑剔,而且喜欢升级消费。随着越来越多的消费者步入上层中产阶层及富裕群体,许多高价值产品的消费将加速增长。从这一趋势来看,周黑鸭的品牌定位似乎更符合“升级”这一大趋势。

为了推广“会娱乐更快乐”的品牌理念,周黑鸭推行了多项量身定制的营销活动,早在2012年就冠名了王力宏全球演唱会武汉站,2014年先是因在《变形金刚4》中植入广告而成为热门话题,同年又冠名了汉口到北京西的高铁G512,在这辆“周黑鸭号”列车上滚动播放周黑鸭的广告。此外,冠名地铁站、占领公交车广告牌,加之新潮且朗朗上口如“要想撩到她,还靠周黑鸭”的广告词,加深了消费者对周黑鸭的印象。

相较之下,绝味选择的则是更为通行的营销方式,在报纸、车身、楼宇液晶广告、电视等大众媒介进行密集宣传,刺激年轻消费者的购买欲望。其中效果最为理想的是世界杯三部曲,仅小组赛到16强半个月时间,绝味在全国就售出5万份的“世界杯球迷套装”。整个世界杯期间绝味的竞猜活动也得到了球迷的踊跃参与,获得了病毒式营销的传播效果。

煌上煌在宣传方面比较低调,除了冠名《你不知道的江西》宣传片,制作几部主题广告,还有就是做了一款手游,但其宣传的效果要明显弱于周黑鸭和绝味。

门店形象也是各大品牌的“活字招牌”。瞄准年轻人作为主要宣传对象的绝味,门店主色调采用的是鸭类卤制品企业中较为常用的红色,虽然已经更新到了第四代,但仍与年轻用户心中的“时尚感”相距甚远。此外,由于扩张速度快,店面设计更新也快,使得市面上绝味几代店同时存在,存在着不统一的问题。

而以直营为主的周黑鸭,店铺相对设计规范统一,形象一致。且由于选择黑色和黄色为主色调,同时店内用暖色调的灯光,感觉上会与有一定档次的烘焙店相同。虽然店面的成本也因此大幅上涨,但是周黑鸭主攻一、二线城市,统一而又差异化的形象有助于提升其在年轻消费者心中的档次。

毛利率提升遭遇瓶颈

通过对渠道模式、产品定价能力和品牌认知度的分析,可以看出采取直营模式的周黑鸭与竞争对手相比目前更胜一筹。然而,一家食品公司的持续发展不仅跟其定价能力有关,也与其门店数量和客流量密切相关。

一位周黑鸭曾经的资深粉丝就表示:“我之前喜欢周黑鸭不仅因为它甜甜辣辣的复合口味,也因为它的店面形象和产品包装让人感觉更放心,更卫生,看起来比其它卤鸭店要高端一些,不过,最近却很少光顾,因为周黑鸭实在涨价太快了。”

通过提高售价来提升毛利并不是长久之策,也要考虑到消费者的接受能力。周黑鸭从2013年以来的毛利率一直稳定在54%到57%之间,其2015年高达56.4%的的毛利率已经是绝味的两倍,很难有较大上涨空间。

涨价不可持续,那么可不可以压缩成本呢? 煌上煌就是通过进军上游建立完整的产业链,降低成本。煌上煌的产业中包含了上游的家禽养殖、屠宰加工。公司与合作社建立利益联结机制,组织许多农业专业户从事鸭子养殖,保障了部分原材料的供应和产品的品质。旗下子公司煌大食品具备大规模屠宰和后续初加工的能力,基本能够消化签约农户供应的原材料。

完整的产业链降低了原料采购成本,也令煌上煌的毛利率高于同以加盟为主的绝味。2015年上半年,绝味的综合毛利率为28.49%,而煌上煌的综合毛利率达到了31%。绝味目前没有上游业务,不过其在招股书中也提到,计划通过纵向产业延伸,择机拓展上游畜禽养殖业等,进一步保障原材料供应。

但周黑鸭目前并没有进军上游的计划。在持有周黑鸭7.89%股份的天图投资眼里,全产业链的问题在于不能有效地利用竞争,因为自已养的鸭,好坏都得用,而且你养的鸭竞争对手不会买,与规模经济不匹配。这对企业来说基本是一个坑,违反了专业化分工原则。

在不进军上游的前提下,周黑鸭要缩减成本并非易事。其销售成本约八成来自原材料成本,它的原材料供应商全部为独立第三方,数量多达53家。而卤制品行业十分分散,周黑鸭虽然做到了行业老二的位置,也仅占中国休闲卤制品行业6.8%的市场份额,不足以对原材料供应商形成足够的话语权。

如何突破地域壁垒?

在消费升级的风口下,通过直营模式把控品质的周黑鸭展示了远超对手的盈利能力。然而,经济发达的一二线城市早已是竞争激烈的红海,当周黑鸭不得不转头面对三四线市场时,除了怎么放下“身段”,还有如何在绝味和煌上煌建立的市场壁垒中杀出一条血路。

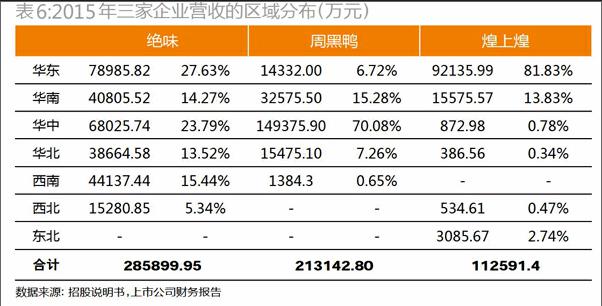

在三家卤鸭公司中,从目前的覆盖面来看,绝味遥遥领先。数据显示,大本营位于长沙的绝味目前已经在全国28个省市自治区均设有店铺,地区分布最均衡,营收最高的华东地区也仅占比27.6%。总部位于江西的煌上煌主要销售区域在福建、江蘇等华东地区,其来自华东区域的营收占比高达82%(表6)。

采取直营模式的周黑鸭在扩张速度上无法跟两个竞争对手相提并论,公司仅在12个省设有店铺,其营收半壁江山依赖湖北市场。另外,周黑鸭门店主要集中在华中地区,该地区营收占比高达70%,而湖北省2015年的销售收入占到了总收入的52.6%。周黑鸭也表示,由于目前主要的生产设施位于武汉,虽然公司一直积极将网络扩大到其它区域市场,但华中在可预见的未来仍是公司的主要市场。

发展速度受限的周黑鸭目前通过对接电商平台扩充渠道。其目前已经在天猫、京东、1号店等11家第三方电商平台上建立了旗舰店,网上渠道创造的收入自2013年开始节节攀高,占总收入的比重分别为4.8%、6.1%和7.1%,2016年上半年占比更是达到8.2%的历史高位,高达1.14亿元。对于周黑鸭来说,线上渠道的利润并不比线下高,因为线上的销售量仍需要线下配套冷链物流实现配送,网络零售单多量少的特点,使得单位的物流成本增加。

这个问题对于具有大量加盟商、对不同地区实现网状覆盖的绝味和煌上煌来说则要小得多。绝味和煌上煌都瞄准O2O,将线下的门店接入美团、饿了么等外卖平台,实现网上下单,附近加盟店配送的模式。绝味还在2016年与微信达成合作,开通了第二个O2O入口,以巩固绝味的外卖体系,上线半年就实现了2000万元的销售额。这种模式能否持续运作,绝味和煌上煌线下加盟店的服务质量和运作效率是关键,加盟商再次成为了两家企业线上业务的“萧何”。绝味没有公布自己的电商收入,而煌上煌2015年的电商销售达到2500万元,仅占其营收总额的2.17%。从网上业务规模来看,周黑鸭依然暂时领先。