我国煤焦油深加工行业结构调整加速

□ 边晓松

我国煤焦油深加工行业结构调整加速

□ 边晓松

未来两年,我国煤焦油市场继续呈现易涨难跌态势的可能性较大。

煤焦油深加工是一个比较传统的行业,因其工艺成熟、投资少、附加值产品多等优势,在我国发展相对较快。煤焦油是一种以芳香烃为主的有机混合物,有利用价值的产品较多。深加工中所获得的萘、沥青、洗油、轻酚油、蒽油等一系列产品是染料、橡胶、塑料、农药、医药等行业的基础原料,因此,煤焦油深加工行业仍具有较大的发展潜力。2016年,我国煤焦油深加工行业发展相对稳定,因全球经济增速放缓及国家宏观面制约,其产业结构仍将发生微妙变化。

2010-2016年煤焦油深加工产能及开工率对比图

国内煤焦油深加工产能分布图

煤焦油深加工行业发展加快

据中宇资讯监测, 我国煤焦油深加工行业产能从2012年的1830万吨增长至2017年初的2480万吨,5年时间新增产能650万吨,其中2013年为增量高峰期,增长比达到146%,而且新上装置产能均在30万吨以上。但市场上的开工率与增长率却成反比,2010年我国煤焦油深加工产能由1500万吨增至2015年的历史高峰值2550万吨,但市场开工率却由80%降至45%,行业产能过剩矛盾升级。2016年,国家供给侧改革及一系列环保、去产能等工作实施效果显著,国内煤焦油深加工产能淘汰100万吨以上,但仍有71万吨新装置投产运行。山西安仑化工在原有36万吨基础上又新上36万吨装置,属于产能扩建;马钢奥瑟亚新上产能35万吨装置,属于新建产能。虽然新增产能创近6年来增量新低,但市场开工率仍偏低,行业产能过剩矛盾依然突出。

目前,我国煤焦油深加工行业产能分布较为集中,仍向原料、下游集中的华东(665万吨)、河北(404万吨)、山西(534万吨)地区靠拢,约占国内产能的三分之二;西北(275万吨)、西南(133万吨)地区深加工企业较为分散,产品本地消化能力偏弱,多靠销往主产区消化为主,但受交通运输限制,价格难与山东、河北地区相抗衡,市场变动相对滞后,缺乏市场竞争力,企业利润空间收缩。

2017年初,我国煤焦油深加工企业规模30万吨以上的企业达39家,占全国深加工企业数量的35%;50万吨以上的企业达12家,占全国深加工企业数量的11%。山西安仑化工为产能最大的企业,两套36万吨装置,共72万吨;而山东杰富意为单套装置能力最大的企业,单套装置能力达50万吨,分别在潍坊及枣庄各一套,共计100万吨装置。

为加大竞争力度,资金能力较强的深加工企业继续延伸产业链,积极投产炭黑、苯酐等项目,扩大产业规模。2016年焦化-深加工-炭黑等一系列装置一体的企业利润额及竞争能力明显强于单一的深加工企业。如山东金能、山东杰富意、山东奥瑟亚、河北鑫宝、山东腾胜、陕西黄河煤化、山西永东化工、山西安仑化工等企业已趋集团化方向发展。

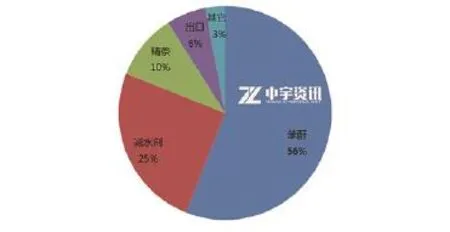

内工业萘下游消耗比例图

2016年国内煤焦油下游消耗比例图

市场发展困难重重

我国煤焦油深加工企业技术单一,高品质、高附加值产品较少,生产企业效益平平,适应能力较差。而国外生产企业生产模式较多,一是全方位生产,代表为德国吕特格,对产品提纯及等级划分精确;二是对小产品进行精细化发展,如喹啉、咔唑等产品的进一步加工,代表企业为日本住金化学;三是注重煤沥青产品的深加工,如生产针状焦、浸渍沥青等高附加值产品。我国深加工企业多以生产最普通的中温、改质煤沥青为主,浸渍沥青只有考伯斯开滦及辽宁鞍钢生产,而针状焦技术难度较高,国内生产企业极少,并且生产出的产品质量不高,没有竞争优势,所以我国高品质碳素行业的针状焦主要来源依旧依赖进口。洗油、蒽油、粗酚等深加工行业对技术及环保要求较高,但国内精细化企业只追求短线利润,很少投入资金钻研技术开发,导致精细化产品质量一般,缺乏国际市场竞争力,目前国内精细化行业开工率低,企业转行情况较为常见。

在产品方面,深加工产品下游消耗领域占比份额也发生变化。2012年前,我国工业萘主要消费领域为减水剂市场,约占工业萘的65%,市场具有明显的淡旺季特征,生产企业及贸易商更容易操作市场。但随着国家对房地产行业的调控及环保压力的增加,萘系减水剂市场逐步萎缩,更具环保理念的聚羧酸、脂肪族系减水剂得到广泛应用,但其原料多以化工产品聚羧酸单体、丙酮等为主。由于下游需求领域萎靡,深加工企业开始寻求新的突破,2012年后,萘系苯酐行业得到发展,不少深加工企业投产苯酐装置,延长自身产业链。截至2017年初,我国萘系苯酐产能已达85.5万吨,成为工业萘市场的主要消费领域,约占比56%,减水剂占比则降至25%。为了缓解煤沥青的库存压力,炭黑油的配比量从2011年的10%逐步增加至目前的22%,因环保制约,燃料油的份额减少至目前的8%。

2014年后,煤化工市场“招标/拍卖”逐步流行,拍卖率较高的多属于焦化副产品,由于去产能及环保制约,焦化行业产能淘汰加速。从2015年至今,我国焦企淘汰落后产能达2300万吨以上。2016年,在原煤紧缺下,焦企多限产运行,因此副产品煤焦油货源逐步趋紧,焦化企业巧妙利用“招标/拍卖”形势,成功解决焦企定价难问题,使得“招标/拍卖”关注率增加。目前焦企参与拍卖的企业继续增多,2010年前仅有山西太钢进行招标,且为月招标价,但至目前招标企业增至10家以上,且拍卖频率增加,多为周招标价。如河北地区每周一关注华丰招标,山东地区每周二关注铁雄、广富招标,山西地区每周三关注闽光、立恒钢铁招标。但深加工产品拍卖的不多,因占据的话语权不强,目前仅有山西焦化、河南安阳钢铁定期招标全部深加工产品;山西金源、河南博海仍以招标更具优势的工业萘、小油类产品为主,但整体来看深加工产品拍卖效果远不及煤焦油招标情况。

行业未来发展仍面临挑战

传统煤化工面临转型,新兴领域加氢行业迎来发展机遇。因高温煤焦油加氢的沥青难以得到有效处理,目前我国加氢装置多以中温煤焦油及蒽油加氢装置为主。至2017年初,蒽油加氢在产企业3家,产能90万吨左右;中温煤焦油加氢在产企业10家左右,产能180万吨左右。与蒽油加氢相比,中温煤焦油加氢柴油产品密度优势较大,不过燃烧性指标较差;而蒽油加氢收益率高,且不会有沥青产品,但仍面临蒽油价格偏高、装置缺乏稳定性等劣势,整体来看两者互有利弊。目前我国加氢技术升级,原料方面多可互用,因蒽油及高温煤焦油价格高,加氢企业采用中温煤焦油作为原料的居多。受近两年低油价制约,加氢产品竞争优势不再,而中国油品全面升级也对加氢产品的质量要求提升,还有消费税等问题,导致目前加氢市场开工率偏低,未来加氢行业发展仍面临挑战。

从煤焦油的下游需求领域可以看出,煤焦油深加工及炭黑市场分别占比60%及30%,两个领域在市场争抢煤焦油迹象明显。深加工的蒽油、炭黑油均可以用来做炭黑,要想科学利用煤焦油,理论上炭黑企业多拿深加工的蒽油及炭黑油,而深加工企业多拿煤焦油生产出更具附加值的产品,可以更好地解决煤焦油货紧及价高的问题。蒽油及炭黑油的价格普遍高于煤焦油,幅度在50~100元/吨左右,因此炭黑企业仍把降低成本、增大利润放到首位,对煤焦油的喜爱程度较高。由于理论上的问题很难在实际操作中得到应用,所以两者在市场互相争抢原料也已成为一种常态。

可以看出,我国煤焦油加工行业面临的挑战依旧严峻,因产能过剩矛盾突出,国家对深加工行业审批难度或增大,未来2~3年,新增煤焦油加工企业数量或大幅下降。为了加强自身优势,更向大规模及集团化发展,不排除目前在产深加工企业扩产、扩建的可能,因此未来煤焦油加工行业产能仍向大型化领域发展,20万吨以下的中小型装置产能或将被逐步淘汰。

我国经济宏观面近两年变动不大,供给侧改革及去产能政策或将持续,因此传统煤化工的产能淘汰继续,其中焦化企业淘汰或将加速,原料煤焦油供应缺口继续放大,但深加工及炭黑行业刚性需求较足,所以未来两年,我国煤焦油市场继续呈现易涨难跌态势的可能性较大。在高成本及资金压力下,我国煤焦油深加工市场或将延续低开工水平,产业结构调整仍在继续,至2020年后我国煤焦油深加工行业或将逐步走向供需平衡阶段。

欧佩克或有进一步减产可能,预计国际油价在今年将温和上扬,加氢行业或将受到提振,市场开工率或提升。目前我国传统煤化工产业结构继续深度调整,而加氢行业受政策面助力仍会得到快速发展,未来2~3年,新投产企业或将增多。

(作者单位:中宇资讯)