中国上证A股50ETF期权套利路径及风险对策研究

鲜 京 宸 刘 庆

(1.四川外国语大学 国别经济与国际商务研究中心,重庆 400031;2.重庆农畜产品交易所,400010)

中国上证A股50ETF期权套利路径及风险对策研究

鲜 京 宸 刘 庆

(1.四川外国语大学 国别经济与国际商务研究中心,重庆 400031;2.重庆农畜产品交易所,400010)

本文以有效市场为前提条件,分析发生在不完全信息传递中对市场的有效性进行评判,试图以证券市场上证50ETF期权品种为例,通过对其价格以及套利空间图形分析,来探讨对冲套利交易的策略。并对证券市场的期权衍生品套利路径等进行探究,同时对相应的风险对策理论解释。并以此逻辑线索进行分析,指出期权定价的路径依赖使得人们在不完全信息条件下可以完成通过寻找期权定价差价来增加收益,从而在避免利率波动的同时提高债券期权投资组合的收益率。本文最后对如何正确对待期权定价提出了合理化建议。

不完全信息传递;期权投资路径;期权风险对策

本文试图以上证50ETF期权品种作为研究对象,阐述因信息渠道割裂、信息碎片化、交易市场噪音普遍化、交易方法不透明、交易技术陈旧、资金使用效率低下等使得散户投资者在市场博弈过程中处于边缘地带;并总结交易过程中时常出现各种差异现象,来探讨一种适合投资与对冲套利交易的策略。

一、基础理论综述

(一)不完全信息理论

1.法玛有效市场假说(Efficient Market Hypothesis,EMH)

统计学家莫里斯·肯德尔(Maurice Kendall)1953年通过对证券价格的随机不规则运动进行研究,并对证券价格的随机布朗运动变化做出了合理的解释:即证明市场是有效的。基于有效市场假说,法玛(Fama)1971年给出了市场有效性的分类。

(1)弱型有效市场(weak form)是指市场的价格仅反映所有价格的历史趋势,我们称这样的市场为弱型有效市场,且不能据此获得超过常规利润。

(2)半强型有效市场(semi-strong form)是指交易者都不能通过已知的信息,如换手率、交易量、市盈率、市净率等以及财务报表等获得超过常规利润的市场。

(3)强型有效市场(strong form)是指包括未公开的信息都已经反映在证券交易价格上,即使是作为场内交易人员也不能通过未公开信息获利,因为在强效市场中,这些信息的价值含量已反映在股价中。

2.假说结论:市场不可能被击败

(1)价格随机偏离是有效性特定前提,且证券价格不能远离其基本内在价值;

(2)随机投资者在短期内随机时点都不能“击败”市场;

(3)长期中随机投资者群体不具备可以“击败”市场可能性。

只有极少部分上投资者能每次随机决策上系统性地击败市场。但是投资者们采用同样的投资策略,因胜率被均分,所以不可能长期地胜过市场。同样前提下,某一时期的投资收益尽管从短期看可能与预期收益有所偏离,但从长期看,任何投资的预期收益都将与该投资的风险一致。

(二)ETF的基本理论

1.ETF的基本含义与特点

上海证券市场为建立一个规模较大、成交活跃、主要作为衍生金融工具基础的投资指数,其挑选上海证券市所内投资基数大、流动性好、换手率较高的最具代表性的50 只股票组成基础样本股,于2015年2月9 日起正式发布了上证50ETF期权指数,可以综合反映最具市场影响力的一批大型基础性行业领头企业的整体状况。

ETF全称交易型开放式指数期权(Exchange Traded Funds,简称“ETF”),是指依法向不特定多数投资者募集、但定向投资特定证券指数所对应组合证券的开放式期权。它是指在不特定未来某时间,以事先设定的特定价格买卖及交易一定数量上证50指数的开放性指数基金的权利合约,其份额可以用一定量现金通过一定比例股票账户买卖的期权类合约。其特征就是具备交易性、开放性、可变式指数基金合约;也即是一种在交易所内上市交易的、交易条件开放的、基金份额可变的一种期权合约。该期权期权标的物为股票组合池,组合池中的股票种类比例与某一特定股票指数包含的成分股票保持高度一致性,股票数量比例与该指数的成分股构成比例一致,且通常委托交易所、期权交易公司等机构进行管理并交易。ETF期权融合多种期权模式特征,既同等条件下最大限度地降低了投资者的时间成本也降低了其资金成本,又克服了开放式期权无法直接上市交易的缺点,封闭式期权存在折价交易的不足。

结构特点:不定数量申购与赎回+随机价格买卖。就是表明投资者可以随机向基金管理公司随机申购或随机赎回不定数量的基金份额,同时,又可以像封闭式基金一样在二级市场上按市场价格随机买卖ETF份额。

回购特征:申购、赎回等有两条路径可循,第一必须捆绑“股票池”的股票,换取相等价值的基金份额;第二或者以基金份额换回股票池的股票。同时虽然存在一、二级市场等人为的市场间隔的外部交易条件限制,但由于有一级发行定价市场为基础价格,使二级市场现货交易价格不可能游离期权价格的上下限太多,否则两个市场之间的差价会引发套利交易。

套利基本路径:首先,根据无套利原则和一价定律期权,笔者认为市场不存在套利的机会和价格,但是因为各种人为、非人为的因素,使得各个市场、各个产品在一定的时间、空间内会因为市场被隔离、信息被阻断等各因素而产生足以驱使人们套利交易行为的利润,于是在市场内产生了套利行为。基于以上的原因,所以套利主要是利用时间、空间的位移产生不对称的时间和空间,从而产生可以套利的机会,于是基于时间套利和价格套利的行为就诞生了。而套利主要集中在时间套利和价格套利,而价格的套利又是基于时间的,因此时间是套利的基本要素。而在短时间类频繁的交易最终使套利空间消失,因为即使在短期内套利,也会消耗时间,而每套利一次,时间就会更靠近期权交割日,并最终使二级市场交易价格回复到期权份额内在价值的价格附近。因此,正常情况下由于同时存在证券市场交易和申购赎回机制,所以ETF市场交易即期价格与期权份额基本内在基本价值总是比较接近的,投资者可以在ETF市场即期价格与基金单位内在价值之间存在差价时进行套利交易。

2.ETF期权的基本特点

首先,上证50ETF期权的构成是由华夏证券的上证50ETF(510050)组成,即每份上证50ETF期权合约是挂钩华夏上证50ETF的期权10000份。

其次,上证50ETF期权分为认购期权(看涨期权)和认沽期权(看跌期权)两种类型。认购期权就是投资者多方行使(期权费)获得一个即期价格并在未来到期日(固定日期)以即期价格购买一定数量上证50ETF的权利,而供给者空方收取(期权费)并承担在未来到期日期权多方提出行权要求时,以即期价格把上证50ETF出售给期权多方的义务。认沽期权同样,即是供给者空方有权获取(期权费)获得一个即期行权价格并承诺在未来到期日出售上证50ETF的义务,投资者多方购买(期权费)空方出售的权力,并决定在未来某时刻(到期日)是否提出行权要求时,以行权价格向期权买方收购华夏上证50ETF的权力。

二、期权风险与基础收益模式

(一)ETF期权定价的上下限

1.期权定价的上限

由于上证50ETF采用欧式期权的模式,故在定价分析时采用固定时间来定价。首先,为分析问题起见,我们合理的假设市场不存在套利机会和空间,所以基于无套利原则认为,如果期权的价格大于上限或者下于下限,就会出现套利机会,所以无论发生什么情况,期权的价格总不会超过其对应的成分股票的价格。因此可以合理认为同期的股票价格就是期权价格的上限,即

c≤Sp

(2-1)

Sp——成分股票的即期价格;

c——买入一份股票的欧式认购(看涨)期权的价格

如果上式不成立,那么套利者可以通过购买股票并同时出售持有的期权来获得盈利。

而认沽(看跌)期权的持有者有权出售一份以即期价格Sp卖出一份股票,因此无论股票价格多低,期权的价格不会高于其未来的执行价格,即

P≤Ep

(2-2)

P——买入一份股票的认沽(看跌)期权的即期价格

Ep——期权的执行价格

而欧式期权因其时间固定的特征,所以在期权的到期日T的时间之前,其价格是不会超出其执行价格Ep,所以当前的期权价格不会超过Ep的贴现值,即

p≤Epe-rt

(2-3)

p——是买入一份股票的欧式认沽(看跌)期权的即期价格

所以如果上式不成立,那么套利者可以卖出一个期权,同时将卖出期权所得费用投资到无风险利率产品(国债产品),则套利者就可以获得无风险收益。

2.无息股票认购(看涨)期权的下限

思路:认购期权下限=股票即期价格—执行价格贴现值

P=Sp-Epe-rt

(2-4)

设:两份理论价值相等的投资组合,组合A与组合B

组合A:一份认购(看涨)期权+到期日T收益为P的零息债券

组合B:一份等值股票

在组合A中,在未来T时刻,零息债券的价值为Sp。在未来T时刻,如果PT>Sp,投资者将行使认购(看涨)期权,于是组合A的价值就变成了PT。而如果PT max(PT,Sp) (2-5) 组合B在T时刻的价值为PT,因此,在T时刻组合A的价值不可能低于组合B的价值,因此在无套利的条件下, c+Epe-rt≥Sp或者c≥Sp-Epe-rt 所以,对于一份认购期权而言,最小极值的可能是到期日价值为0。因此。期权价值不能为负值,即c≥0 。因此, c≥max(S0-Epe-rt,0) (2-6) 式(2-6)即为无息股票认购(看涨)期权的下限。 3.无息股票认沽(看跌)期权下限 思路:认沽期权下限=执行价格贴现值—股票即期价格 设:两份理论价值相等的投资组合,组合C与组合D 组合C:一份认沽(看跌)期权+ 一份股票 组合D:到期日T收益为Sp的零息债券 在未来T时刻,如果PT (2-7) 在T时刻组合D的价值为Sp,因此,在T时刻组合C的价值不可能低于组合D的价值,因此在无套利的条件下,即期时刻的组合C的价值不会低于组合D的价值 p+Sp≥Spe-rt或者p≥Epe-rt-Sp 所以,对于一份认沽期权而言,最小极值的可能是到期日价值为0。因此,期权价值不能为负值,即c≥0 。因此, p≥max(Epe-rt-Sp,0) (2-8) 式(2-8)即为无息股票认沽(看跌)期权的下限。 (二)ETF期权风险分析 ETF期权从时间构成上分析,是一种复合式百慕大式挂钩类证券的衍生品,其风险与其标的物的证券有显性的关系,因此当其标的物产生风险时它也会产生随机风险,但因其挂钩式的设计路径,故投资风险也有特殊性。 1.ETF的体系风险 但是作为一种复合的百慕大式投资金融衍生产品,ETF期权在时间刻度和价格纬度上比开放式期权和封闭式期权更具兼容优势,但ETF依然面临着系统性风险。 (1)国民经济操作层面因素 国民宏观经济基本因素包括经济增长、通货膨胀率、货币政策、国际贸易顺逆差等状况等因素,这些因素的波动不会立刻产生对ETF期权指数显性价格波动,但是如果这些因素的持续性的变动就会对相应的成分股产生长期持续性的价格偏离。例如,当实行积极的扩张性货币政策时,大量的流动性从银行体系中被释放出来进入市场,各种拆借利率随之降低,资金为追求更高的边际收益,必然选择进入收益率更高的证券市场,因此股指上升;而当选择紧缩的货币政策时,因大量的流动性被高涨的利率所调动,进入到银行的资金体系中并被固定在银行账户中,无法再次进入流通领域,故能够进入证券市场的资金将逐步枯竭,于是证券的价格将会逐步的从高位下降到低位。 (2)证券市场制度因素 期权基于货币、证券的基础原生金融产品的二次衍生,从诞生就与证券市场的关联度甚高,对于市场的依附性质是非常敏感的。而目前我国的证券市场的系统风险主要是在各种投资、交易制度、投资准则、市场与市场之间的隔离(信息不同步)、参与主体的要求不统一等方面存在的风险。同时ETF反向的空头对冲投资机制在中国也没有实施。因此,证券市场规则的硬性约束条件使得ETF期权指数投资无法完成多头投资+空头对冲的模式,只能被动成交,从而形成了系统性风险。 (3)有效监管因素 由于ETF是介于封闭式与开放式期权之间的一种挂钩+百慕大期权创新金融衍生产品,它兼备了一定的百慕大式期权的一些特点(固定时间+灵活时间),因此各种已有的监管体系、监管规则都不能够对其进行全方位的有效监管,使得其处于法规的灰色地带,因此套用在现有的法律、法规框架下会对其进行监管、管理就必然遇到法律适用的问题。因此,我国有关ETF期权的法律、法规体系还有待于进一步建立和完善。 2.ETF的非体系风险 非体系性风险大多都是由于各种局部的非体系性的不确定外部因素造成的风险,是50ETF期权自身经营管理过程中所带来的风险。 (1)作业风险 作业风险指因人为失误、交易系统崩溃、系统延迟等等各类非主观因素造成损失的风险。而ETF作为挂钩指数+百慕大式投资期权,必须跟踪指数成分股的波动而随机波动,并调整其股票组合,这种随机调整就可能会给带来一定的时间、价格风险。因为这种风险很可能无法在其组合内部完成结构性对冲、从而被动形成不必要的时间敞口、价格风险、甚至数量敞口风险,这就为以后的操作带来了一定的隐性敞口风险。 (2)基差风险 由于套利交易行为的存在,使ETF的市场交易价格始终都能保持其期权份额的内在基础价值的附近,但由于受供求关系的影响,交易市场价格常常会游离在期权份额的内在价值附近。此外,ETF的收益率与所挂钩指数的收益率之间往往存在误差,而这些误差就表现为基差风险。再加上投资者对信息的不对称、操作手法等会给投资者带来很大的投资风险。 (3)流动性风险 ETF期权流动性是指其所对应挂钩的成分股票在交易市场变现能力,即股票换手率的高低。由于ETF实施的是在一级市场实物申购赎回机制,且其挂钩的成份股都是行业的代表性企业股票,因此在一级市场50ETF的流动性很高。 3.不同状态下的单一期权+股票组合投资收益曲线 (1)简单组合:①预期证券价格会上涨 50ETF认购期权(看涨期权)收益与风险示意图 图1 预期价格上涨50ETF期权收益图 设定条件为:2016年 X月 X日,上证 50ETF 期权收盘价为 3.191 元,期权标的为10000份合约,期权费为 0.1 元,执行价格为3.4元。有关利用期权费套利如下: 期权费套利路径——:预测上证 50ETF期权上涨,故买看涨(认购)期权。 a.行权模式。满期日的50ETF期权即期价格上涨到3.8元,则获利为: (3.8-3.4)×10000-0.1×10000=3000元 b.不行权模式。满期日的50ETF期权即期价格下跌,价格下降为3.2元,则投资者有权利不执行合约,损失仅为期权费。而没有使用期权合约,实际损失为: (3.2-3.4)×10000=-2000 如上的期权费套利路径而言,具有在获得较大收益的同时,又能使损失降到最低,损失仅为期权费,但是相对而言套利的额度较小。 期权费组合套利路径2—对冲套利模式:买入 50ETF认购期权+买同名认沽期权 如果满期日 50ETF 看涨期权的即期价格上涨,价格为 3.8元,则投资者的获利为: (3.8-3.191)×10000-0.1×10000=5090 元 反之,如果满期日期权即期价格下跌到敲定价格3.4元以下的 3.1 元,则投资者应选者不执行合约,具体损失为: (3.1-3.191)×10000-0.1×10000=-1910 期权费组合套利路径3—对冲套利模式:认购50 ETF期权+卖同名认购期权 如果 50ETF 期权满期日即期价格上涨,价格为 3.8元,则投资者的获利为: (3.8-3.191)×10000+0.1×10000=7090 如果 50ETF 下跌,价格为 3.1 元,则投资者的损失为: (3.1-3.191)×10000+0.1×10000=-1910 以上预期价格上涨的前提下不同投资路径所得收益,可认定本模式具备高的套利功能。 (2)预期证券价格会下跌 同理当下跌时如图1所述,并反向操作。 图2 50ETF认沽期权(看跌期权)收益与风险示意图 股票池套利模式1:利用当50ETF指数期权的一、二级市场价差进行套利与对冲。如当股价高于其内在价值的时候,投资者可申购上证 50ETF指数期权,并买入与其挂钩的股票组合,接着卖出相应份额的上证50ETF期权。如不考虑交易费用,投资者可获取其中的差价。 股票池套利模式2:利用50ETF期权的二、一级市场价差进行套利。即当即期价格低于内在价值时,可以将那么投资者在二级市场卖出所赎回的股票。同时由于ETF是折价进行交易的,如不考虑交易手续费用和资金帐户流动性成本,套利者可从中获取差价。 (一)价差组合(1)预期证券价格会上涨,即多头价差组合 (图3) 图3 牛市差价组合(多头价差组合) 图3其中左、右图为两期权的满期日相同,左图持有低价看涨期权,卖出高价看涨期权。右图持有低价看跌期权,同时卖出看跌期权。 图4 熊市差价组合(空头价差组合) (2)预期证券价格会下跌,即空头价差组合 (图4) 图4满期日相同,其中左图为持有高价看涨期权,卖出低价看涨期权。右图为持有高价看跌期权,同时卖出低价看跌期权。 (二)蝶式价差组合(长、短头期权组合)(图5、图6) 图5 长、短头价差组合(蝶式差价组合) (1)预期价格振幅较小(图5) 其中左图为共4份看涨期权组成的蝶式差价组合:持有低、高敲定价看涨期权各一份,同时卖出两个中间价看涨期权。右图为共4份卖出期权组成的蝶状差价组合:持有一个执行价格高的卖出期权,一个执行价格低的卖出期权,同时买入两个敲定价格相同且偏中的卖出。 图6 短、长头价差组合(夹层差价组合) (2)预期价格振幅较大(图6) 图 6为也被称为夹层差价的碟式差价组合,左图为卖出两个敲定价格不同的看涨期权,同时持有两个敲定价格相同的看涨期权,但持有的买入期权的敲定价格介于卖出的两个买入期权的敲定价格之间。右图为卖出两个敲定价格不同的看跌期权,并持有两个敲定价格相同的看跌期权,但持有的看跌期权执行价格介于卖出的两个看跌期权的执行价格之间。 (三)箭头组合(图7) 图7 箭头组合收益 图7的左图为多头箭头组合:同时持有满期日相同、敲定价格也相同的看涨期权和看跌期权组成。图7的右图为空头箭头组合:同时满期日相同、执行价格也相同的看涨期权和看跌期权组成。 (四)底部垂直组合(图8) 图8 异价组合收益 图8的左图为多头底部垂直组合:持有一份满期日相同的看涨期权和看跌期权组合,但看涨期权的敲定价格高于看跌期权。右图为空头底部垂直组合:卖出一个满期日相同的看涨期权和看跌期权,但看跌期权的敲定价格高于看涨期权。 (五)序列组合与带式组合(图9) 图9 序列组合与带式组合 图 9为带状组合收益曲线,其中左图为序列组合:售出满期日和敲定价格相同的一个看涨期权,两份看跌期权。右图为带式组合:持有满期日和敲定价格相同的一份看涨期权,两份看跌期权。 结论 本文从不同的方向、角度研究了 50ETF期权的各种套利交易路径,阐明了套利交易是基于在时间与价格空间的不断变换,大多为频繁交易,并通过发行、交易市场价格差来获取套利利润,在短期内通过一定的时间间隔与价格隔离来撬动高收益的投资方式。当然50ETF 的套利模式决定了其是否成功,而挂钩ETF相应成份股误差的大小又决定了50ETF成功率,价格、时间、空间的因素决定了对50ETF的价值的预期。 总之,ETF 期权所具有的独特的套利、对冲交易模式与机制,会使得这种金融衍生品的交易机制越来越完善,更新颖的交易手法和产品将不断涌现,成为投资者进行资产配置必不可少的投资工具。 [1] Francesco Pattarin,Riccardo Ferretti. The Mib30 index and futures relationship: econometric analysis and implications for hedging[J]. Applied Financial Economics. 2004,(18). [2] Robert Engle.Pricing Exchange-Traded Fund. Journal of Women s Health.2002. [3] Fong,P.W,W.K Li,H.Z.An.A simple multivariate ARCH model specified by random coefficients. Computational Statistics and DataAnalysis.2006. [4] 艾克凤.股票收益率的非正态性检验与分布拟合[J].商业时代,2006,(31). [5] 方程程.我国股指期货价格发现功能的研究[J].中国证券期货,2011,(2). [6] 黄长征.期货套期保值决策模型研究[J].数量经济技术经济研究,2004,(7). [7] 高辉,赵进文.沪深300股指套期保值及投资组合实证研究[J].管理科学,2007,(2). [8] 汉斯-皮特·多伊奇.金融衍生工具与内部模型[M].北京:经济管理出版社,2011. [9] 约翰·赫尔.期权、期货及其他衍生产品[M].北京:机械工业出版社,2013. [责任编辑:陈 忻] On the A Option Arbitrage Path and Risk Strategy of Shanghai Stock Exchange 50ETF in China Xian Jingchen, Liu Qing (1.Research Center of Nationality Economy and International Business,Sichuan University of Foreign Languages, Chongqing 400031;2.Exchange of Chongqing Agricultural and Animal Products,Chongqing 400010,China) This article, which is premised on efficient market, gives an analysis of how to judge the effectiveness of the market where information transmission is uncompleted. And this article tries to take Shanghai 50 ETF options as an example to discuss the strategy of hedging arbitrage by analyzing the price of it. Meanwhile, this article puts an interpretation on the corresponding theory of risk countermeasure. Based on this logical clue, this article also points out that under the condition of incomplete information, the path dependence of option pricing enables people to increase their revenue by looking for option pricing differences, thus avoiding the volatility of interest rates and increasing the yield of bond options portfolio. At the end of this article, it puts forward some reasonable suggestions on how to deal with option pricing properly. incomplete information transmission; option investment path; option risk strategy 2016-07-29 鲜京宸(1975-),男,四川外国语大学国别经济与国际商务研究中心,讲师。 刘庆(1980-),女,重庆农畜产品交易所,高级财务师,意大利圣安娜大学博士生。 F12 A 1673—0429(2016)05—0076—10

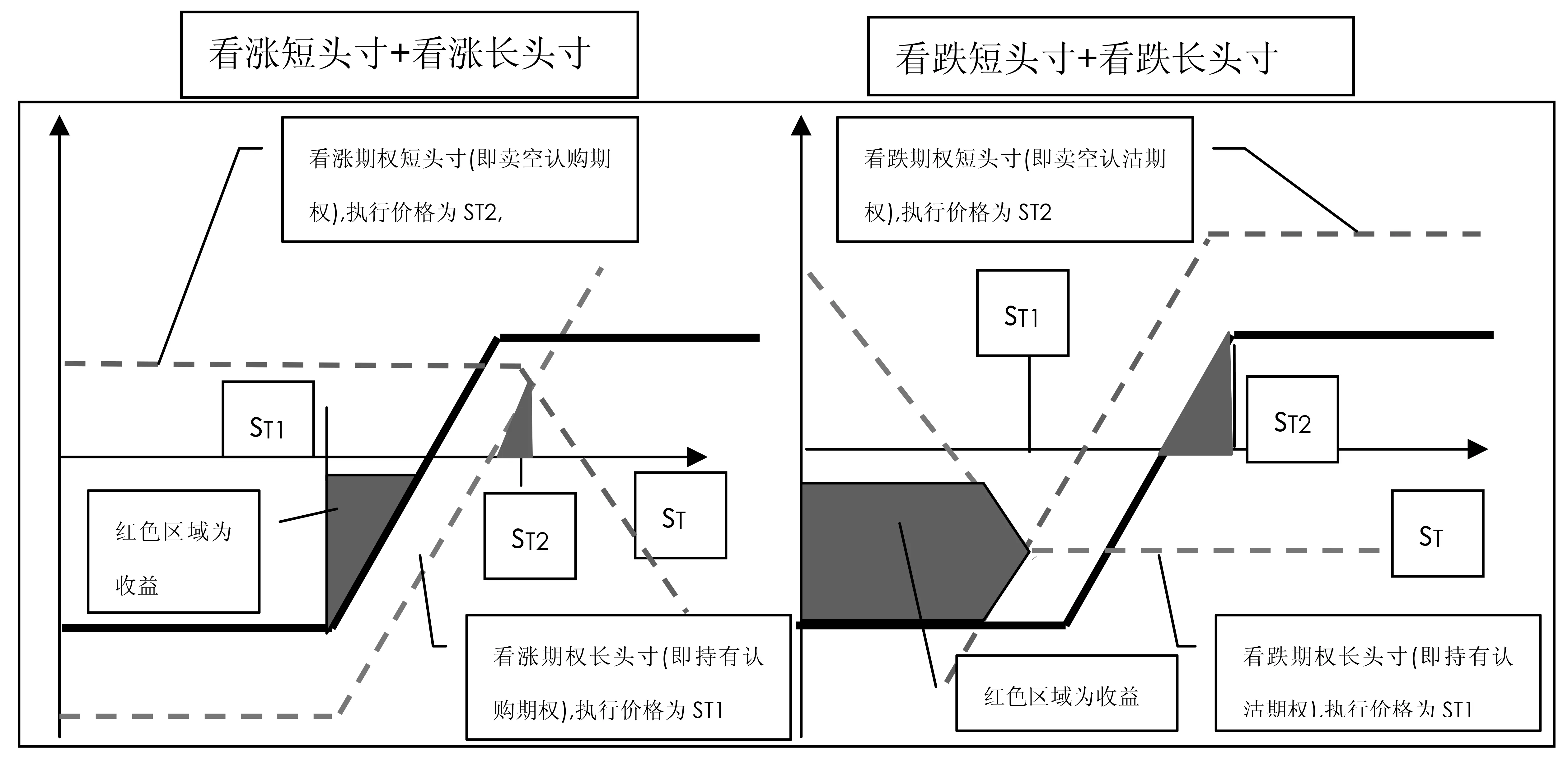

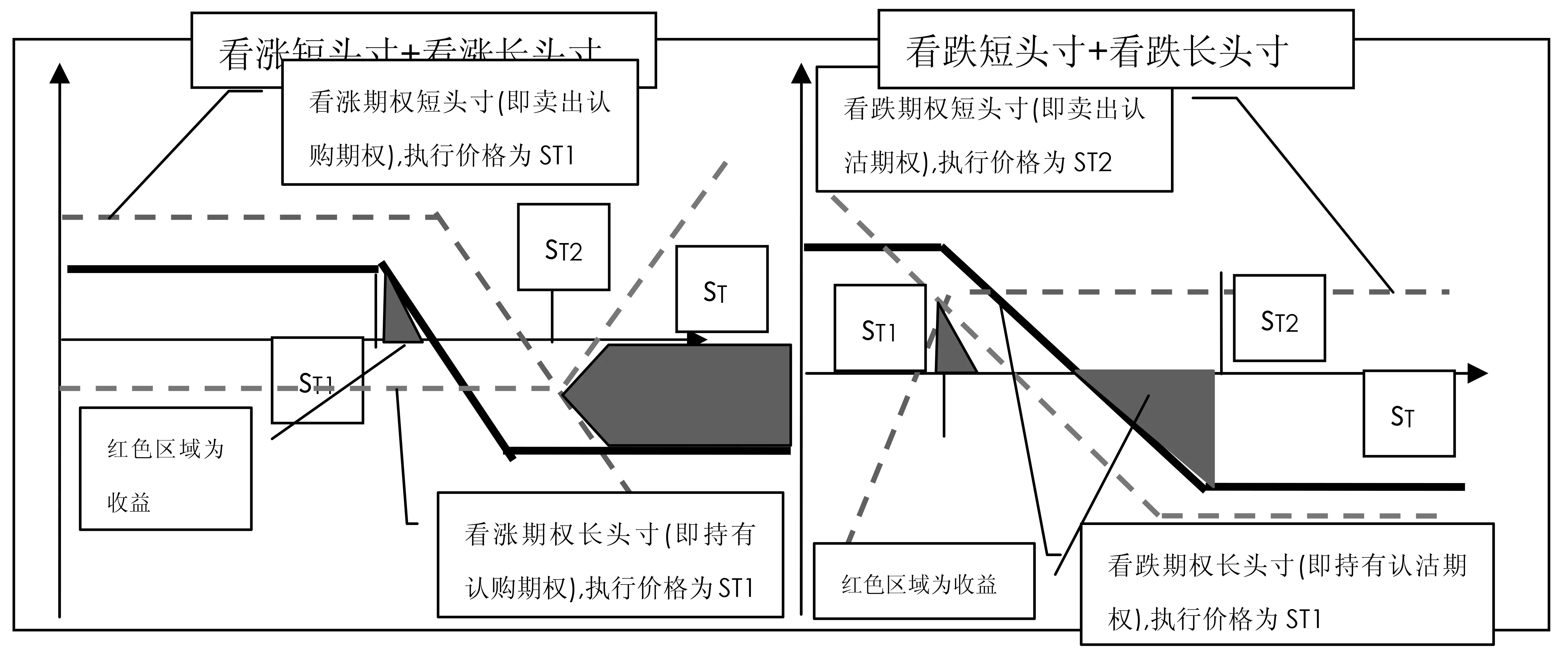

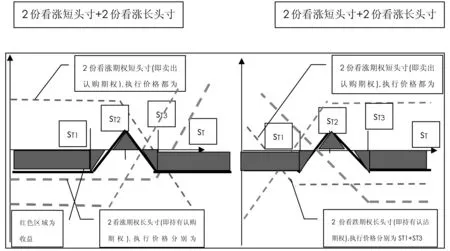

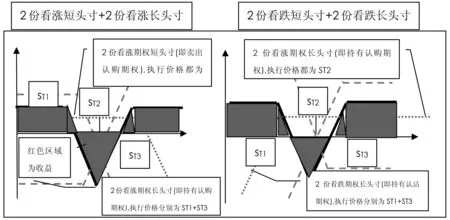

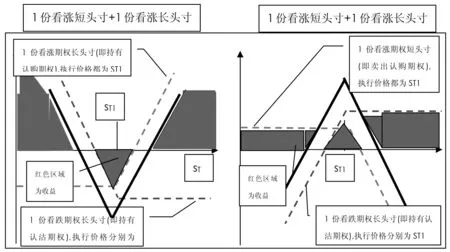

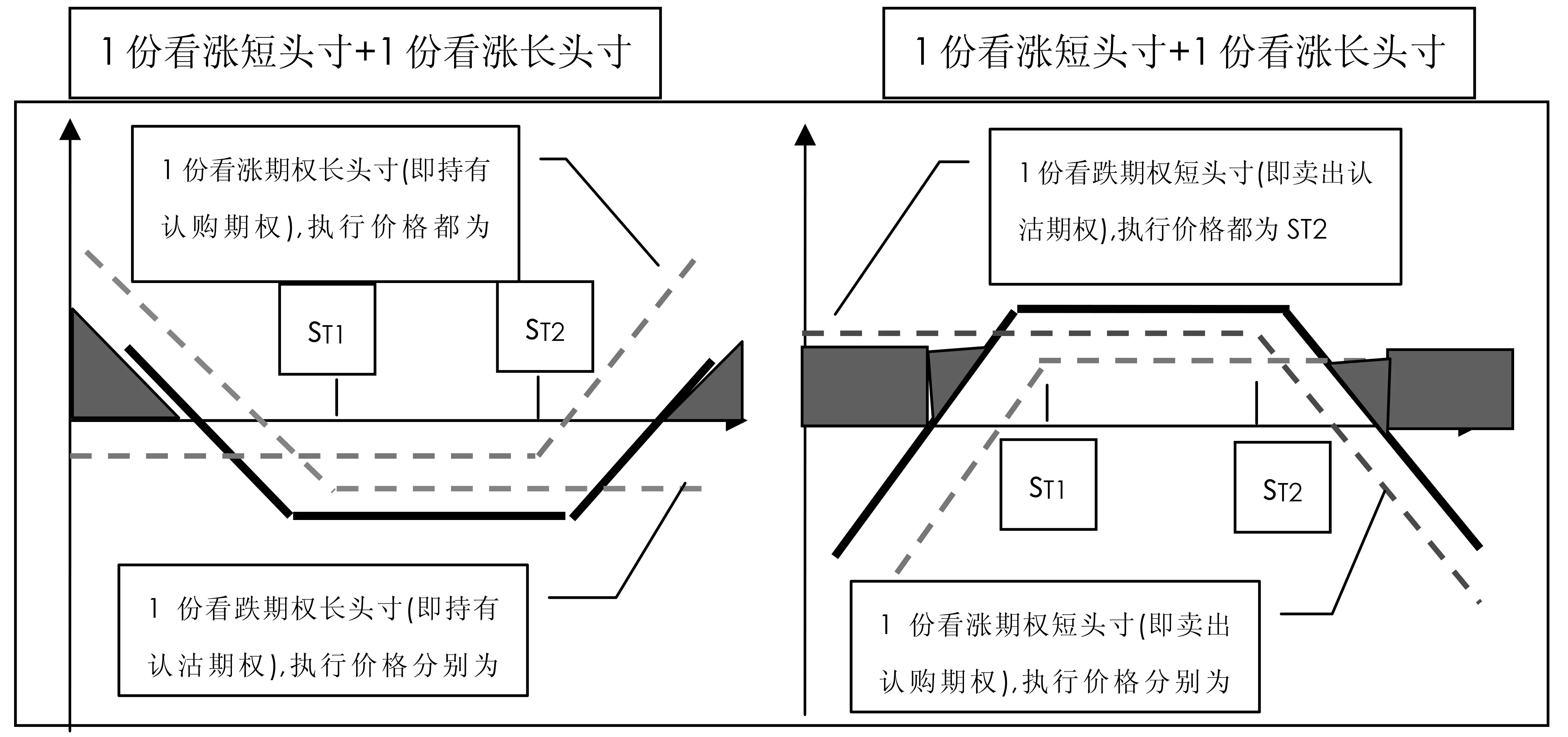

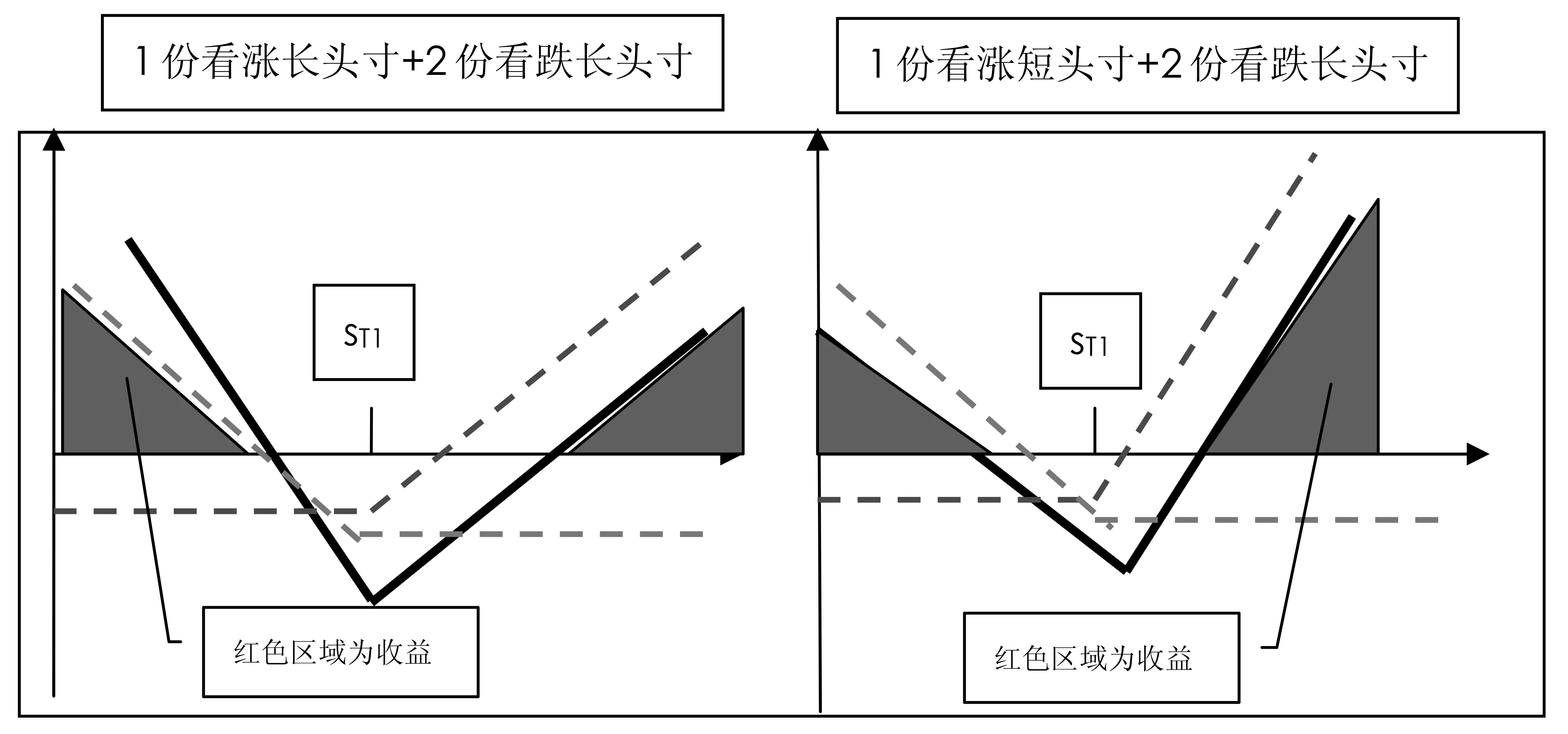

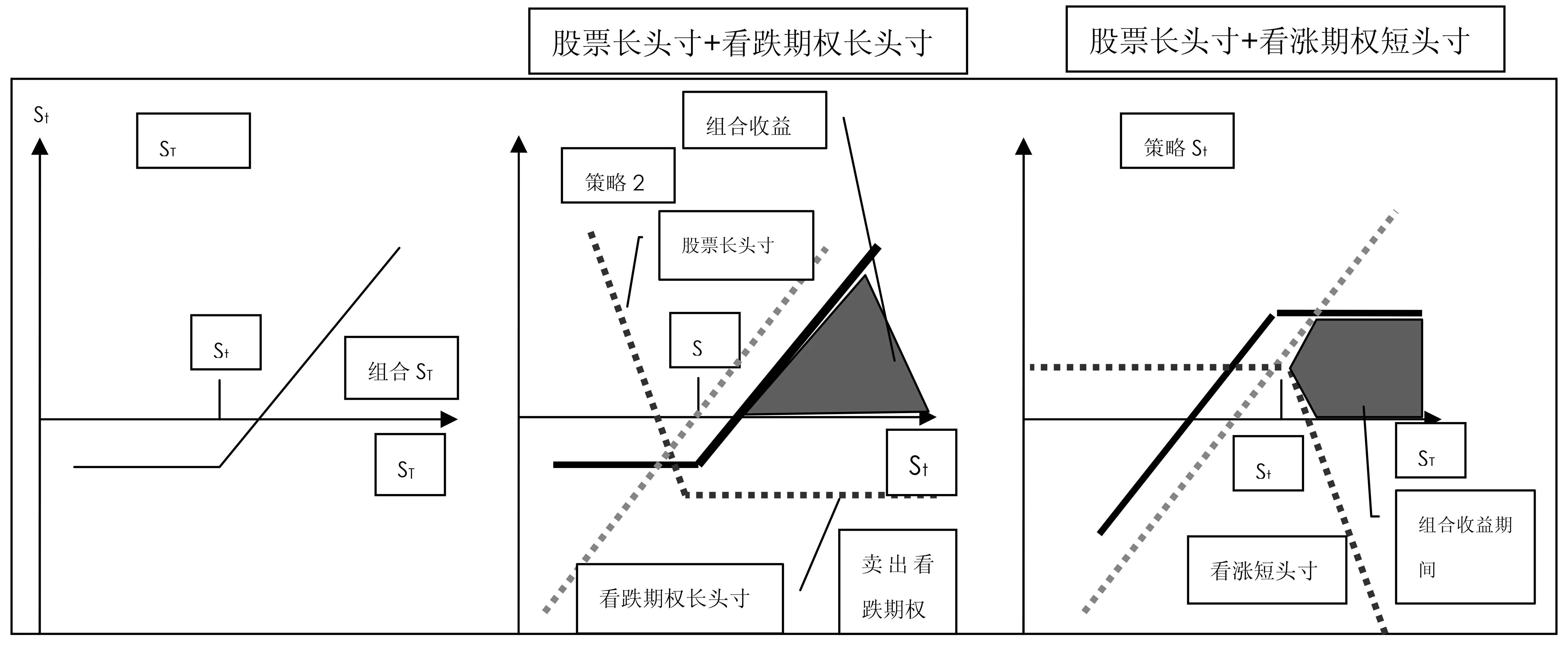

三、股票池套利与对冲模式分析