增值税扩围对陕西省经济发展影响透视

王 译,徐焕章

(西安工程大学 管理学院,西安 710048)

增值税扩围对陕西省经济发展影响透视

王 译,徐焕章

(西安工程大学 管理学院,西安 710048)

为探究增值税扩围对陕西省经济发展的影响效应,采用协整理论,依托历年陕西省经济增长的相关数据进行建模研究,分析得出增值税扩围改革改变其税制结构与陕西省经济发展之间存在着长期均衡发展关系,对陕西省经济发展具有一定的促进作用.结合现阶段增值税扩围在陕西省的发展现状提出相关政策建议,通过持续扩大增值税扩围范围、简化增值税税率档次及提高陕西省增值税地方税收比例等方式冲破现阶段发展瓶颈,为加快增值税扩围改革进程奠定基础,并为促进陕西省经济健康发展做出贡献.

增值税扩围;陕西省经济;经济发展;协整理论

实施增值税扩围改革是党的十七届五中全会做出的重要部署,我国在《“十二五”规划建议》与《深化财税体制改革总体方案》中明确提出要扩大增值税的增收范围,适当降低营业税等税收,通过调整征税范围与税率来推动经济发展[1].财政部部长谢旭人也明确表示,增值税扩围的改革,不仅能促进产业升级和结构调整,更重要的可以拉动内需带动经济增长[2].根据2015年陕西省统计年鉴数据,陕西省自增值税扩围改革后,截止2014年12月31日,全省生产总值为17 689.94亿元,比上年增长9.70%.其中,第一产业增加值1 564.94亿元,增长5.10%;第二产业增加值为9 689.79亿元,增长11.20%;第三产业增加值6 435.22亿元,增长8.40%,总共减税金额达10.10亿元.可见这一举措不仅能够减税让利,更重要的是有利于加快三大产业的整体发展,从而加快经济结构调整.对全省经济社会的健康发展具有重要意义.

关于增值税扩围对经济发展的影响,国内外学者从不同的角度对其研究,其中:文献[3]提出增值税改革使得税收的超额负担有所降低将会提高经济效率;文献[4]搜集南非经济税收收据,通过建模发现税收负担水平越低经济增长越明显;文献[5]运用均衡模型研究了美国消费税与消费税改革后对社会福利的影响效应;文献[6]认为增值税改革后可以消除营业税双重课税的问题,减轻企业的税收负担,也会相应的减少地方财政收入;文献[7]认为增值税改革可实现产业结构的调整,增强企业的经济活力,有利于企业改善经营管理,实现产业结构优化和升级;文献[8]实证研究分析了增值税扩围对服务业税负的影响,认为改革后虽有所降低,但是幅度并不是很大;文献[9]运用道格拉斯模型对增值税扩围改革前后与经济增长之间的关系进行了分析研究,认为增值税扩围后对经济增长的影响程度大于扩围前;文献[10]通过估算的方法实证分析了增值税扩围的变化情况,提出增值税与营业税每提高一个单位比例,经济的增长速度就会相应提高0.03个单位,且增值税扩围改革对经济增长贡献具有长期稳定性;文献[11]认为增值税扩围后对于服务业影响程度最深,尤其是金融业与物流业,对其他行业影响程度较少,并通过对国外发达国家经验的借鉴,认为我国在增值税“扩围”当中还存在着难点和不足.

增值税扩围问题研究成果虽然涉及面较广,但仍存有缺陷.首先现有研究停留在静态层面,缺乏对增值税扩围的经济影响进行动态分析;其次,在数据分析时大多数采用的是估算方法,使得计算出的最终结果不够精准,缺乏说服力.还有,针对增值税扩围对区域经济的影响这一问题研究较少,大多都立足于某一行业研究,缺乏结合某一地区实际经济发展状况分析.文中结合陕西省经济发展现状,以增值税扩围的经济效应为切入点,分析增值税扩围对经济发展的影响力度、难点及对策,希望为促进陕西省区域经济发展及税制结构建设提供参考与借鉴.

1 增值税扩围改革是推动区域经济发展的需要

1.1 增值税扩围是推动区域经济发展的需要

增值税与营业税同属于流转税.其中,增值税是以商品在流转过程中产生的增值额作为计税依据所征收的,有增值才征收若没有增值则不征税,秉承着“环环征税,道道扣税”的原则.而营业税则是依据营业额或者销售额进行征税.如果两种税种进行交叉并收存在以下问题:① 从征收主体来看,增值税属于国家税务机关征收,营业税属于地方税务局征收,城市维护建设税与教育费及附加都是与增值税与营业税关联紧密,这部分税由地方税务机关征收,这无形中增加了征收成本,降低征收效率.对于地方政府招商引资时,会从自身角度出发,可能优先考虑招纳缴纳营业税的企业,从而影响区域经济的协调发展;② 从征收范围来看,增值税扩围之前的征收范围限于第二产业(建筑业除外),对于第三产业征收营业税,造成第二产业购进第三产业的产品时所涉及的营业税无法抵扣,第三产业在购进第二产业的产品时所涉及的增值税同样无法抵扣的现象,这样重复征税增加企业的税负,造成第二产业与第三产业税负水平的差异,长此下去制约经济的健康发展.因此,需要实行增值税扩围,将营业税并入增值税,避免重复征税,平衡第二产业与第三产业的税负差异,从而推动区域经济健康协调发展.

1.2 增值税扩围是实现产业结构升级的需要

服务业作为增值税扩围后影响最深的产业,其发展速度标志着一个国家经济发展的先进程度.“十二五”规划明确指出加快服务业的发展是推动产业结构升级重点.在增值税扩围之前,企业购买服务产业提供的劳务时所缴纳的进项税额不能够抵扣,例如:一家制造企业购买了一批模具用于加工生产,其中将部分模具用于出租,那么出租的这部分模具征收的是营业税,由于营业税金无法抵扣,企业每提供一次服务就会征收一次营业税,导致增值税抵扣链条中断,增值税的“中性”特征无法体现.由此看来,若企业自身分工越细致,所缴纳的营业税金就越多.企业为了降低其成本可能不再购买类似服务而由内部部门取而代之,这将不利于企业的专业分工,与我国产业结构升级的初衷背道而驰.增值税扩围后,可促进企业主辅分离、优化业务结构,通过专业化协作方式运营,最大限度享受增值税扩围带来的红利.因此,减缩营业税和扩大增值税增收范围对于第三产业的发展乃至优化其产业结构至关重要.

1.3 增值税扩围是优化税制结构建设的需要

从我国现行税收收入结构看,流转税与非流转税占比处于长期失衡状态.在增值税扩围改革实施之前,以2011年为例,按照国家税务总局口径统计,在全部税收收入中,来自流转税的收入占比70%,来自所得税和其他税种等非流转税的收入合计占比30%,如果将流转税视为间接税,非流转税视为直接税,这一比例7∶3.根据发达国家的经验,这两种税种基本上是均衡的,间接税占比45%,直接税占比55%.据新京报社科院专家在《提高直接税比重才能调贫富差距》文中指出,我国在实施增值税扩围改革后,这一比例降为6∶4.虽然间接税能够有效的筹集我国税收收入,随之带来的负面影响较多,由于其易于转嫁,使得税收在发挥公平效用方面效果不明显,如果间接税长期占比过重就会导致税收和物价的关系十分紧密,大规模的流转税收入集中于商品价格渠道,向全社会转嫁,使得税收收入与物价之间处于高度关联状态.随着增值税扩围改革,陕西省财政收支与税收收入发生了重大变化,减税金额达10.1亿元.这就意味着在保持宏观税负总量稳定的情况下,减少间接税就能够为扩增直接税留空间,这是优化陕西省税制结构,完善体制机制,全面加快直接税建设进程的现实需要.

2 增值税扩围对陕西省经济发展的影响效应分析

2.1 数据及变量的选取

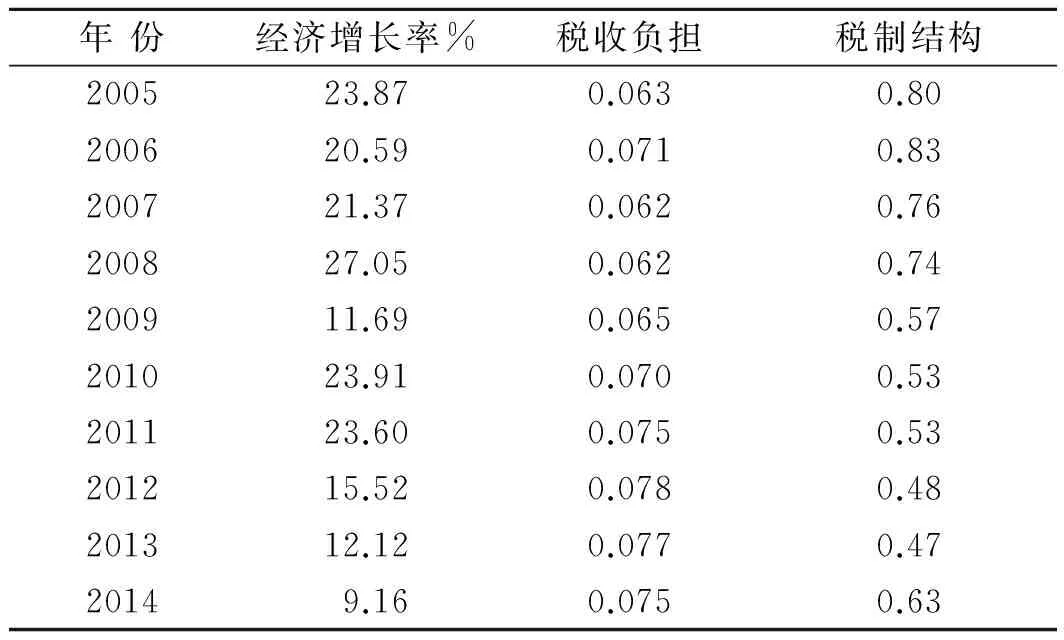

选取经济增长率为因变量、税收负担以及税制结构作为实证研究的自变量.其中,陕西省当年的实际国内生产总值增长率表示经济增长率(G′);陕西省流转税与非流转税之和占本省生产总值的比重表示税收负担(B);另外,由于增值税扩围改革主要将之前征收营业税的项目改征增值税,故用增值税收入与营业税收入之比代表税制结构(S).选取陕西省2005-2014年的相关数据进行分析,数据样本见表1.

表1 2005-2014年陕西省数据样本

注:据2005-2014年陕西省统计年鉴数据计算所得.

为说明增值税扩围对陕西省经济发展的影响效应,采用恩格尔因果检验与协整理论两种计量经济学方法分析,用表1数据在时间序列的基础上进行建模,同时对其协整关系进行检验.协整关系是指若两个或两个以上的时间序列的变量非平稳,他们之间的线性组合有可能是具备平稳性,这表示尽管变量中各自具有波动规律,因为他们之间具有协整关系,就会存在一个长久的均衡稳定的关系.若只进行时间序列的分析而不检验序列的协整性与平稳性,可能导致结果是无效的.因此,进行协整关系的检验.

选取恩格尔-格兰杰两步法检验.第一步,先用单位根检验确定时间序列的变量与差分列的稳定性.第二步对变量之间的协整关系进行检验,得出检验结果后再将具有协整关系的变量之间存在的因果关系做进一步的检验.

2.2 单位根检验

单位根检验(Augmented Dickey-Fuller Test,ADF)中,单位根何时检验拒绝原假设,即序列不存在单位根为平稳序列,何时停止检验,否则就要继续检验.若通过单位根临界值表检验原假设H0∶δ0.只要其中一个模型的检验结果拒绝了原假设(tδ<γ),就可以认为时间序列是平稳的.当三个模型的检验结果都不能拒绝原假设时(tδ>r),则认为时间序列是非平稳的.利用Eviews 8.0统计软件对样本数据分析得出结果见表2 .

表2 单位根检验结果

从表2看出,原有变量的ADF值大于10%的临界值,这说明此序列原本不具有平稳性,经过一阶差分后数值小于10%的临界值,说明他们具有平稳性是平稳序列,并且因变量与自变量都是一阶差分之后才具备平稳性,因此构成了协整分析的必要条件,可以进行进一步的因果检验与协整分析.

2.3 格兰杰因果检验

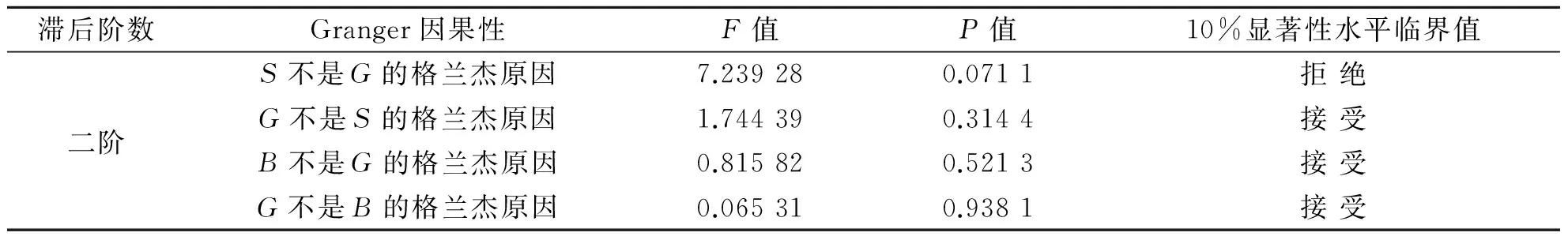

格兰杰因果关系检验由于受到样本容量长度影响等因素对滞后期的长度选择具有一定敏感性.因此,需要对滞后期长度进行检验,其检验结果对于经济发展预测具有参考价值.经过上述分析,由于因变量和自变量都是一阶单整,可以对其进行因果关系检验.首先用差分项进行格兰杰因果检验,判定变量变化的先后时序,再进行协整,分析检验变量之间是否存在长期均衡关系.同样,利用统计软件进行格兰杰因果检验,检验结果见表3.

表3 格兰杰因果检验

注:F值为方差分析;P值为假设成立的概率.

从表3数据可以看出,在滞后阶数为二阶时,假设“税制结构变动不是经济发展的格兰杰原因”发生概率为0.071 1,在10%的置信水平被拒绝代表假设不成立,说明税制结构的变动,即增值税扩围改革是经济发展的格兰杰原因;而假设“经济发展是税制结构变动的格兰杰原因”,“税收负担是经济发展的格兰杰原因”,“经济发展是税收负担的格兰杰原因”,均在10%的置信水平被接受,说明原假设成立,经济发展并非是增值税比重变化的格兰杰原因,税收负担与经济发展之间也不存在格兰杰因果关系.

2.4 协整检验

通过单位根与格兰杰因果关系检验,尽管他们之间多个时间序列是平稳的,可能短期内会偏离这种均衡关系,因此还需对其三个变量进行协整检验.验证他们之间是否存在着长期均衡关系.通过上述分析得出,税制结构(S)与经济增长(G)是一阶单整,并且税制结构的变动是经济增长的格兰杰原因,在90%的置信度下用最小二乘法估计模型并利用统计软件算出回归方程为

G=0.085 2S+0.393 5

(1)

如果他们之间存在着协整关系,那么式(1) 计算出的残差具有平稳性.利用统计软件对经济增长率和税制结构的回归残差单位根检验见表4.

表4结果表明他们之间存在协整关系,即2005-2014年税制结构变化与陕西省经济发展具备长期的均衡关系.从式(1)看出,税制结构变化与经济增长存在显著正相关性,即增值税与营业税之比每提高1个单位,经济增长速度相应增加0.085 2个单位.由此说明,随着陕西省增值税税收与营业税税收之比的提高,陕西经济增长速度不断提高.

表4 残差单位根检验

注:et为残差序列.

2.5 误差修正

上述数据分析得出,增值税扩围对陕西省经济发展起到一定促进作用,他们之间存在长期均衡关系,这种关系构成误差修正项.将误差修正项视作解释变量,连同其它变量一起,建立模型.首先,将模型中自变量与因变量以一阶差分形式重新加以构造;其次,把关系模型所产生的残差序列作为自变量引入,对动态关系进行逐项检验,不显著的项逐渐被剔除.由于残差序列et是平稳序列,故可以把他作为误差修正项,建立误差修正模型

ΔG=3.734Δst-0.065 4Δst-1+0.683 4Δet-1

(2)

R2=0.673 42,DW=1.006 12,F=46.547 63

其中ΔG为变动弹性;Δst为经济变动率;Δst-1为非均衡误差项;Δet-1为一阶滞后残差项;R2为拟合优度判定系数; DW为杜宾-瓦森特检验;F为方差齐性检验.

式(2)通过F检验、DW检验,回归系数通过T检验,其中变量的符号与长期均衡关系的符号一致,误差修正系数为负,符合反向修正机制.回归结果表明,税制结构变动每增加1.00%,当期陕西省经济变动将增加3.73%;由于短期调整系数是显著的,因而表明每年实际增值税与营业税的变动与长期均衡值的偏差中的68.34%被修正,换言之,陕西省增值税税收与营业税税收的短期波动偏离长期均衡时,将以68.34%的调整力度将非均衡状态拉回均衡状态.

3 增值税扩围改革推动区域经济发展的建议

综上分析,借鉴上海、广东等试点改革经验,结合陕西省实际发展现状,可以从以下几个方面进一步深化增值税扩围改革.

持续扩大增值税扩围范围.增值税扩围理想的做法是将增值税的征收范围覆盖所有征收营业税的行业,但增值税作为主体税种,其税制结构的变动发挥着举足轻重的作用,不仅会波及到其它相关税种,还将会对陕西省财政收入造成很大影响.因此,要从实际出发将改革的负面影响降至最低.产业拉动率指GDP增长速度与各产业贡献率之乘积,根据来源于2015年陕西省统计年鉴数据,截止2014年底,第一产业对陕西省经济发展的拉动率为0.4个百分点,第二产业的拉动率为6.1个百分点,第三产业的拉动率为3.2个百分点.从三产业对陕西省经济发展的拉动率可看出,第二产业的拉动率最高,按照先急后缓,先易后难的思路[12],逐渐累积经验,最终达到覆盖全行业的效果.首先将与第二产业关联度较为紧密的生产性服务行业纳入增值税征收范围,这样一来不仅可以打通二、三产业的抵扣链条,减轻下游企业税收负担,还可以随着抵扣范围的延伸,一些缴纳增值税的第二产业税负也随之有所下降,从而达到降低间接税负比重的效果.与此同时,由于改革前物流业等生产性服务行业所征收的营业税金总量占比较低,故改革后对陕西省财政减收的负面影响也较小.其次,可以逐步扩围到房地产业、租赁和转让无形资产等服务业.一方面这些行业虽没有交通运输业、物流业等与第二产业联系紧密,但也有一定程度的关系;另一方面,这些行业具有规模层次不齐、行业数量较大等多方面共同点,对增值扩围改革造成了一定的难度.以房地产业为例,由于房地产行业涉及的范围较广,若将房地产业纳入增值税扩围的范畴,仅对其改革是远远不够的,需伴随租赁业、建筑业等其他行业协同进行,这样才能构成完整的抵扣链条,另外,房地产业在可预见的未来能够增值,因此,若想达到避免重复征税的目的,在流转环节除了将营业税改为增值税之外,对契税及土地增值税也要加以改革.最后,增值税扩围范围扩大至金融服务业.由于金融业的复杂性,对其改革难度最大.众所周知,只有在每个环节发生增值额的前提下才能征收增值税,对于金融行业来说,由于信息技术、资金等优势通常隐含了一些服务费用的收取,不能准确的计算出增值金额,除此之外,金融机构不可能向消费者提供专用发票,这就为增值税扩围带来了困难.对于上述问题,可建立反向收费调节机制,由银行从服务费及存款利息中缴纳增值税,作为进项税额进行抵扣,将贷款利息税视作销项税的计税基础,这样一来就可以构成增值税抵扣链条,发挥增值税的中性作用.

简化税率档次.增值税税率的设计关乎到财政收入与企业税负的问题,如何保证既不影响陕西省财政税收,又不增加本省企业的税负为前提发挥增值税税收调节的优势,这是在扩围改革中有待解决的一大问题.研究界对增值税扩围后税率的呼声主要有两种:① 对于任何征收对象,统一实行一种税率;② 实行复式税率.现阶段,我国的增值税税率主要有五档,若要发挥增值税的调节机制,借鉴国外发达国家经验,最优的做法是统一所有行业的增值税税率,这样才能保证抵扣链条的完整性,避免多重纳税的现象,这也是未来趋向.但不符合陕西省现阶段发展现状,政府需要对不同行业进行政策扶持,对部分出口产品需要实行零税率,若一步到位将起到反作用.多档税率仍是现阶段陕西省税制改革的方向,由于多档次税率从不仅增加管理成本,无法更好的发挥增值税的调节机制,故可适当的减少税率的划分档次,这将是陕西省税制结构未来发展方向.一方面,根据陕西省营业税改征增值税新旧政策变化对照表,陕西省对不同行业的一般纳税适用的税率有17%,11%,6%三挡,小规模纳税人的税率为3%,造成了税率档次过多,建议可将税率统一定为两档,除了基本税率外,可再定一档低税率,不再对不同行业进行逐一划分;一些行业的税负,可以从长远的角度考虑确定;另一方面,可借鉴亚太经济合作组织中21个成员国的平均税率标准,我国基本税率高于日本、新加坡等一些发达国家的税率,为了增强陕西省及全国的竞争力,结合本省部分行业增值税扩围改革后税负的变化情况、消费水平以及财政需要等多方面因素,可适当的调低基本税率.

提高增值税地方税收比例.在增值税扩围改革之前,营业税税收归地方财政所有,增值税扩围之后冲击地方财政收入,根据陕西省历年统计年鉴数据表明,改革前近五年营业税占总体税收收入的比重平均超过30%,由此可见,增值税扩围之后对地方财政收入的减少将会导致政府债务增加,当务之急要弥补改革对地方财政收入带来的负面影响,以此确保增值税扩围改革能够顺利持续发展.有两种方案可供选择:① 开征新税种,这种方式不仅会增加企业税负,开征何种税种,如何确定开征的范围及税率都颇有争议,在实践中实施起来难度较大;② 提高增值税地方税收比例,现阶段增值税属于中央与地方共享税,地方占25%,中央占75%.由于陕西属于西北地区,各方面发展速度都无法与东部发达地区比肩,因此可通过加大中央对陕西省的扶持力度的方式,将增值税地方税收比例调增至40%,这样不仅可以弥补因改革对其财政税收减少的影响,又不会因为增加额外的税种而带来更为复杂的问题,实施难度较小,对今后陕西省经济发展给予了更大的扶持.

4 结 语

通过选取陕西省历年经济增长水平及税收负担、税制结构相关数据,利用协整模型进行实证分析可以看出,陕西省增值税税收比例与营业税税收比例是陕西省经济增长的格兰杰原因并存在着长期的协整关系,虽然税制结构变动对经济增长的贡献度不大,但其具有长期的稳定性.即从长远发展的眼光来看,增值税扩围将会减少许多经济主体的重复纳税现象,极大的降低税收负担对陕西省经济发展的制约力度,促进陕西省产业结构升级与经济发展.

[1] 胡东兰,陈凡.我国结构性减税问题研究述评[J].经济纵横,2013(3):121.

HU Donglan,CHEN Fan.A Review of Research on Structural Tax Reduction in China[J].Economic Review,2013(3):121.(in Chinese)

[2] 谢旭人.完善结构性减税政策减轻企业居民负担[EB/OL].(2012-03-06)[2016-04-01].http://finance.people.com.cn/GB/70846/17309192.html.

XIE Xuren.Improve the Structural Tax Reduction Policies to Reduce the Burden on Enterprises[EB/OL].(2012-03-06)[2016-04-01].http://finance.people.com.cn/GB/70846/17309192.html.(in Chinese)

[3] BALLARD C,SCHOLZ J K,SHOVEN J B.The Value added Tax:A General Equilibrium Look at Its Efficiency and Incidence[M]//FELDSTEIN M.Taxes and Capital Formation.Chicago:University of Chicago Press,1987:105.

[4] PIGGOTT J,WHALLEY J.VAT Base Broadening,Self Supply,and the Informal Sector[J].The American Economic Review,2001,91(4):1084.

[5] NISHIYAMA S,SMETTERS K.Consumption Taxes and Econmic Efficiency in a Stochastic OLG Economy[C]//NBER Working Paper Series.Washington,D C:NBER,2003:1088.

[6] 张斌.营业税全面取消后的影响分析[J].财会研究, 2011(2):31.

ZHANG Bin.Analysis of the Impact of the Comprehensive Cancellation of Business Tax[J].Research of Finance and Accounting,2011(2):31.(in Chinese)

[7] 苏宗敏.结构性减税、企业与居民的减负与增收[J].法制与济,2012(3):171.

SU Zongmin.Structural Tax CutsEnterprises and Residents’ Income and Burden[J].Legal System and Economy,2012(3):171.(in Chinese)

[8] 姜明耀.增值税扩围改革对行业税负的影响——基于投入产出表的分析[J].中央财经大学学报,2011(2):11.

JIANG Mingyao.The Effects of the Extending VAT Tax Based Reform on Sector’s Tax Burden[J].Journal of Central University of Finance & Economics,2011(2):11.(in Chinese)

[9] 刘中虎.完善横向税收分配机制的国际借鉴与启示[J].生产力研究,2013(2):138.

LIU Zhonghu.International Reference and Inspiration for Perfecting the Mechanism ofHorizontal Tax Distribution[J].ProductivityResearch,2013(2):138.(in Chinese)

[10] 冯秀娟,魏曼.增值税扩围改革对现代服务业发展的影响分析——以上海市营改增试点政策为例[J].北京市经济管理干部学院学报,2013,28(1):47.

FENG Xiujuan,WEI Man.Analysis on the Influence of the Expansion of the Value Added Tax on the Development of Modern Service Industry—A Case Study of the Reform and Increase of the Pilot Policy in Shanghai[J].Journal of Beijing Institute of Economic Management,2013,28(1):47.(in Chinese)

[11] 赵迎春,田志伟,王钟兴.增值税扩围的宏观效应分析[J].税务研究,2013(1):43.

ZHAO Yingchun,TIAN Zhiwei,WANG Zhongxing.Analysis on Macro Effects of the Expansion of the Value Added Tax[J].Taxation Research,2013(1):43.(in Chinese)

[12] 田志伟,胡怡建.“营改增”对财政经济的动态影响:基于CGE模型的分析[J].财经研究,2014,40(2):4.

TIAN Zhiwei,HU Yijian.The Dynamic Influence of “Camp Changed to Increase” on the Financial Economy: Analysis Based on CGE Model[J].Journal of Finance andEconomics,2014,40(2):4.(in Chinese)

(责任编辑、校对 白婕静)

Influence of Expansion of VAT on Economic Development in Shaanxi Province

WANGYi,XUHuanzhang

(School of Management,Xi’an Polytechnic University,Xi’an 710048,China)

The paper studies the influence of the expansion of VAT on economic development in Shaanxi province. Based on the related data of economic growth in Shaanxi Province over the past years, a model is built by using the co-integration theory.It is concluded that the expansion of VAT has changed the structure of the tax system,keeping a long-term balanced relationship with Shaanxi economic development.It also offers suggestions that VAT reform will be accelerated by expanding VAT continually,simplifying the VAT rate bracket and raising the proportion of VAT taxation to the local taxation in Shaanxi Province,making contribution to the healthy development of economy in Shaanxi Province.

reform of vat levying scope;economic in Shaanxi province;economic development;co-integration theory

10.16185/j.jxatu.edu.cn.2016.09.013

2016-04-14

陕西省社会科学基金(2015D018);陕西省会计学会基金(SKX201505);西安工程大学博士科研启动基金(BS1438)

王 译(1985-),女,西安工程大学讲师,主要研究方向为交通运输经济、区域经济.E-mail:sxxawyjy@163.com.

F810.42

A

1673-9965(2016)09-0757-07