税收优惠促进慈善捐赠思想厘清及现实路径探究

孙红竹

税收优惠促进慈善捐赠思想厘清及现实路径探究

孙红竹

近年来,中央和地方政府连续出台慈善税收优惠的相关政策,但是相关数据显示慈善税收优惠政策对慈善捐赠的影响并不明显。当前学者们一般从慈善组织免税资格和税收优惠政策、企业与个人等捐赠者的税收优惠政策、捐赠受益人的税收优惠等方面对此问题进行研讨,同时也还存在一些认识偏差,本文即在厘清这些偏差的基础上,提出加大慈善税收优惠力度不会减少国家税收收入、单纯提高慈善税收优惠幅度不能提高慈善捐赠收入、慈善税收优惠上位法与下位法存在的冲突具有积极作用等观点,并对以优惠税收促进慈善捐赠的现实路径进行了探讨。

税收优惠 慈善捐赠 思想厘清

十八届三中全会通过的《关于全面深化改革若干重大问题的决定》中提出:“完善慈善捐助减免税制度,支持慈善事业发挥扶贫济困积极作用。”税收政策是现代慈善事业不可或缺的重要一环,良好的税收政策不但能够充分发挥慈善杠杆的作用,还能有效促进慈善意识的培育和慈善捐赠的提高。2014年《国务院关于促进慈善事业健康发展的指导意见》中也要求“研究完善慈善组织企业所得税优惠政策,切实惠及符合条件的慈善组织”。这表明党和政府已经把税收优惠作为发展慈善事业的重要政策取向,明确了以税收支持慈善事业的工作思路。但当前慈善事业发展的相关数据表明,现阶段我国税收优惠的杠杆作用不明显,国民整体慈善意识比较薄弱,慈善捐赠与国外相比数额较低。所以有必要对税收优惠的理论前提做深层次的分析,以期对慈善立法中税收优惠政策的制定起到一定的启发作用,以更好地发挥税收优惠的杠杆功能,提升国民的慈善捐赠意识,促进我国慈善事业的健康成长。

一、税收优惠对慈善捐赠影响的现状分析

我国支持慈善事业的税收优惠政策,特别是个人与企业所得税优惠政策在2008年、2011年、2013年分别做过重大调整,如企业所得税优惠、应纳税所得额扣除由3%调整到12%,并且允许结

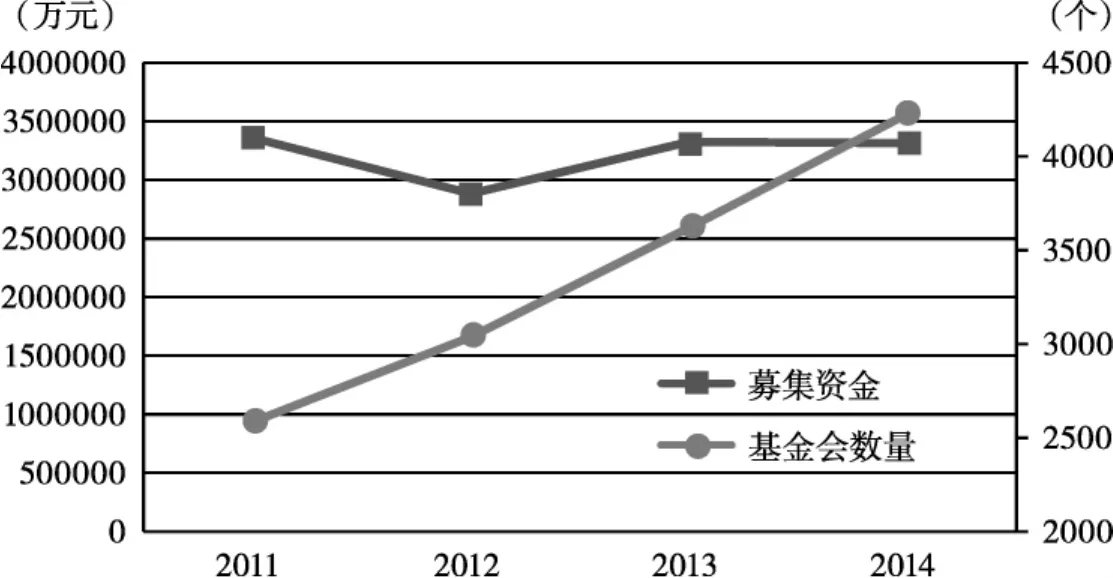

转,在后续纳税年度扣除。但相关数据显示这些优惠政策的实施并没有对慈善捐赠产生明显的影响。张晓丽等(2015)以中国31个省(区、市)为样本,用数据包络分析法(DEA)对样本地区2013年税收激励慈善捐赠事业的能力进行评价,得出结论:“根据目前既有的税收激励政策,理论上应该能够获得更多的慈善捐赠,既定的税收优惠政策没有达到其应有的激励效果”。笔者也通过相关数据对这一现象进行了分析,鉴于“慈善基金会是慈善组织的重要组成部分”(王振耀,2014),是慈善事业的重要运作组织,并且基金会年度报告经过严格的会计核算与财务审计,数据比较真实可信,因此,笔者统计了2011年至2014年国内慈善基金会的发展数量及其募集资金总额①数据来源:基金会中心网(民政部指定的基金会年度报告报送网站)http://www.foundationcenter.org.cn。,如图1所示。

图1 2011-2014年慈善基金会数量与募集资金总额趋势图

从图中数据可以看出,2011-2014年我国慈善基金会的数量从2585个增至4226个,增幅为63.5%。基金会数量的迅速增长说明有更多的有识之士投身到慈善事业,参与到组织慈善项目中来,这与国家政策的推动及和谐社会的发展趋势是相吻合的。但另一方面,所有基金会募集到的慈善资金总量却保持平稳,甚至稍有下降,如果再扣除政府资助的慈善基金,社会捐赠金额会更少,这表明当前我国税收优惠政策的调整对慈善捐赠没有产生显著影响,没有达到预期的效果。

目前学术界针对这一现象的理论与实践分析基本上从慈善组织免税资格与税前扣除资格的确认与取得、对企业与个人等捐赠者的税收优惠政策、慈善组织自身活动的税收优惠政策、捐赠受益人的税收优惠等四个方面展开,分析较全面也较中肯,对现阶段慈善立法中有关税收优惠政策的调整和改善有着重要的借鉴作用,但同时也还存在一些不足,特别是没有针对相关数据进行深入分析和挖掘,在慈善税收优惠的理论前提方面还存在一些认识上的偏差,从而影响税收优惠政策的科学性、实效性,并进而影响社会慈善捐赠意识的提升和慈善事业的长远发展。本文对这些认识偏差进行细致厘清,并对以税收优惠促进慈善捐赠的现实路径进行初步探究。

二、税收优惠促进慈善捐赠思想厘清

目前对以税收优惠促进慈善捐赠的理论前提的理解上还存在一些偏差,主要表现为:认为加大慈善税收优惠力度会减少国家税收收入、提高慈善税收优惠幅度能够增加慈善捐赠收入并提升捐赠意识、税收优惠政策上位法与下位法存在的冲突不利于税收优惠积极作用的发挥。下面将一一进行厘清说明。

(一)加大慈善税收优惠力度不会减少国家税收收入

慈善税收优惠的目标是统筹国家、集体、个人利益,兼顾公平正义、利益均衡,实现共赢。因而

既不能片面追求国家税收最大化损害慈善事业,也不能片面追求慈善最大化导致国家税收损失。虽然目前立法的基本原则是统筹兼顾,但是无论在理论上还是实践中,基本都认为加大慈善税收优惠会导致国家税收收入的减少,这从表面上看无疑是正确的,并由此导致税务部门对慈善税收优惠的不正确认识,认为慈善税收优惠会使国家税收受到影响。但是对此问题进行深入分析,我们会发现慈善税收优惠对国家、慈善组织及社会成员各方都是有利的,能够更好地保障各方利益。

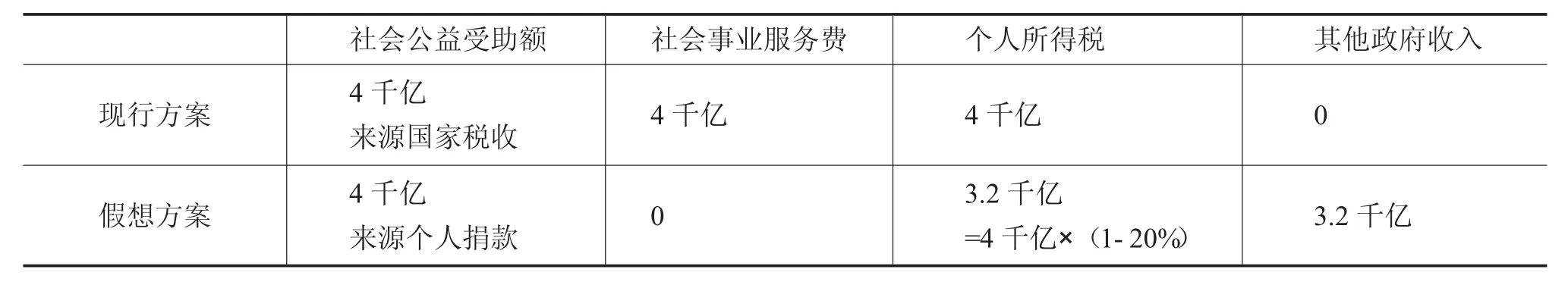

根据民政部公布的2014年数据,“截至2014年底,全国社会服务事业费支出4404.1亿元,比上年增长3.0%,占国家财政支出比重为2.9%。民政部门直接接收社会各界捐款79.6亿元。”①数据来源:民政部网站《2014年社会服务发展统计公报》:http://www.mca.gov.cn/article/sj/tjgb/201506/ 201506008324399.shtml。下面我们以此数据为基础进行计算分析,因为只是做数据说明,不要求精确计算,所以为了简化计算和理解,做如下假设:

(1)假设社会服务事业可以采用两种方案:现行方案与假想方案

(2)假设两种方案利益方有四个:其他政府收入(数值为可从社会事业服务费中分得的份额)、社会事业服务费、个人所得税、社会公益受助额。

(3)假设现行方案中的社会服务事业费支出的来源除了直接接受社会各界的捐款,其他的大部分均为财政收入再拨款,而财政收入再拨款基本来源于国家税收。所以假定来源于财政收入再拨款的社会事业服务费(下面简称社会事业服务费)为4千亿元。

(4)假设社会事业服务费全部来源于国家个人所得税收入(现行方案,而个人所得税税率假定为20%)或者个人捐款(假想方案)。

(5)在假想方案中,国民慈善意识很高,慈善捐款踊跃且与个人所得税免除优惠幅度成正比,最终所有的捐款额度都能从个人所得税应纳税额中扣除。

根据上面的数据与计算假设,估算现行方案与假想方案中各个利益方的数额,目标是对比两种方案实现相同的社会公益受助额即4千亿元时,其他利益方的利益得失。见下表:

单位:元

两种方案目标都达到了社会受助额4千亿元,其他利益方利益得失分析如下:

(1)社会事业服务费:在现行方案中民政部门的社会事业服务费收入4千亿元,但是最终全部支出为社会公益受助额,结余为0,假想方案中社会事业服务费收入0,支出为社会公益受助额也为0,结余为0,从最终数字结果上看是一样的,无得无失。如果考虑民政部门为了社会事业服务费的收入与支出而额外承担的各种管理费用与损耗,那假想方案是对民政部门有利的。

(2)个人所得税:相比现行方案,假想方案在4千亿元个人所得税基础上免税8百亿元,无疑对纳税个人是有利的。

(3)其他政府收入:在现行方案中其他政府收入为0,而假想方案却从应该分配给社会事业服务费的纳税总额中多分配了3.2千亿元的额外收入,假想方案的优势是非常明显的,其他政府部门(如果抽象思维一下,也可以是民政部门自己)可以将该项“额外收入”用于国家其他各方面的建设。

经过对比发现,假想方案对四个利益方,特别是政府用于再分配的税收收入都是有利的。因此,通常认为加大慈善税收优惠会导致国家税收收入减少的观点是不正确的,加大慈善税收优惠力度不但不会减少国家税收收入,反而能够从整体上提升国家税收利益。

(二)单纯提高慈善税收优惠幅度不能显著提高慈善捐赠收入

如果单纯考虑慈善税收优惠,就很容易陷入提高慈善税收优惠幅度就能提高慈善捐款收入的误区,慈善捐赠不是市场抢购,优惠幅度大就会带来“抢购潮”。笔者在慈善税收优惠的基础上,加入了人均捐款额度、人均收入等指标,从中国和美国的慈善事业发展现状的数据入手,对慈善税收优惠进行深入分析。为简单直观,我们只对所得税的优惠状况进行对比。

先看中国和美国的现行所得税优惠政策:《中华人民共和国个人所得税法》(〔2011〕主席令48号)及其实施条例规定:“捐赠额未超过纳税义务人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除”。2008年实施的《中华人民共和国企业所得税法》第9条规定:“企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除”。2013年2月《国务院批转发展改革委等部门关于深化收入分配制度改革若干意见的通知》第22条规定:“对企业公益性捐赠支出超过年度利润总额12%的部分,允许结转以后年度扣除”。美国在《国内税收法典》第170条规定:“企业向公益性社会团体捐款,其捐赠税前扣除额不得超过应纳税所得额的10%,个人不能超过50%”,同时规定超过比例的捐赠,可以累计到下一年度结转予以扣除,但是结转年限不得超过5个纳税年度。

表面看来,美国税收优惠政策的优惠幅度确实比中国现行税收优惠幅度大,但是如果再加入人均捐款额度、人均收入等指标,就会发现无论中美,现行各类优惠政策对慈善捐赠影响有限。以2010年的数据来看:2010年中国城镇居民家庭人均可支配收入为19109.4元,中国农村居民家庭人均纯收入为5919.0元,我们本着就低不就高的原则,取5919.0元作为中国2010年的人均纯收入。2010年美国人均年收入为42372美元(约合人民币25.62万元)。“2010年美国慈善捐赠2909亿美元,人均捐赠706美元;其中,个人捐赠2118亿美元、占捐赠总额的73%。中国境内捐赠894亿人民币,人均捐赠25元人民币;其中个人捐赠296亿人民币,仅占捐赠总额的29%”(张强、韩莹莹,2015),所以中国2010年个人人均捐款额度为7.25元(25元×29%),美国2010年个人人均捐款为515美元(706美元×73%)。中国个人人均捐款额度仅占当年人均收入的0.126%,美国个人人均捐款额度也仅占当年人均收入的1.22%,虽然该项指标美国是中国的10倍,但是都远远小于两国的个人所得税应纳税免除额的30%或者50%,可见税收优惠政策不是影响慈善捐赠额度的主要因素。

“2012年盖洛普民意测验中心的调查显示,美国有高达77%的成年人是基督徒,基督教的“罪富文化”宣扬,人死后进入天堂的唯一途径是向社会捐赠财富”(张强、韩莹莹,2015)。可见美国慈善事业之所以强大,一个重要原因是在宗教信仰背景下形成了浓厚的慈善捐赠氛围,这是其慈善事业发达的前提条件。在此基础上借助慈善税收优惠政策带动部分富裕阶层,并以点带面辐射到全体社会公众,最终成就了美国强大的慈善事业。如果离开宗教信仰的背景和浓厚的慈善氛围,单纯依靠大幅度的税收优惠是不可能成功的。中国的国情与美国不同,“爱有等差”的儒家文化是中

国人的主流观念,普通民众生活水平较低,少数富裕阶层的社会责任感和慈善意识不强,因此慈善捐赠也不太积极,不能很好发挥“以点带面”的带动和引导作用,导致整体社会缺乏慈善捐赠意识,在这种情况下,单纯依赖慈善税收优惠幅度的提升来增加慈善捐款数额,进而促进慈善事业的发展将非常困难,可能达不到理想的效果。

(三)慈善税收优惠上位法与下位法存在的冲突具有积极作用

由于我国慈善事业尚处于发展阶段,管理还不规范,又因地域广阔,各区域发展不平衡,因此情况比较复杂,在一定范围内存在慈善税收优惠上位法与下位法冲突的现象,多数学者也都观察到了这一问题,普遍认为这种现象不利于慈善税收优惠政策作用的发挥,强调实现上位法到下位法的统一。从法律效力上讲,下位法不能与上位法冲突,否则不具有法律效力,这是法律制定和实施中的常识性问题,一般来说是正确的,但在当前我国慈善事业发展的特定阶段和特殊情况下,这种认识却有一定的偏颇之处,它没有认识到上位法与下位法存在的冲突是慈善制度发展完善的必经阶段,没有看到其中蕴含的积极作用。

党的十八届四中全会《中共中央关于全面推进依法治国若干重大问题的决定》指出,法律是治国之重器,良法是善治之前提。为此要深入推进科学立法、民主立法。在立法的各个环节都要加强与基层的联系,拓宽社会各方有序参与立法的途径和方式,加强与社会公众的沟通,广泛征求群众意见并健全公众意见采纳情况反馈机制,以广泛凝聚社会共识。当前,我国慈善事业正处于急速发展时期,而慈善税收优惠制度也正处于制定和调整时期,科学的慈善税收制度特别是上位法的制定,必须立足实践,吸取各地的经验教训,及时吸纳和反馈公众意见,才能制定出真正适合我国国情的慈善税收优惠制度。我国革命和建设、改革的经验表明,实践出真知。习近平总书记指出:“摸着石头过河,是富有中国特色、符合中国国情的改革方法。摸着石头过河就是摸规律,从实践中获得真知。”制定慈善税收优惠的基本法律属于上位法,是慈善事业顶层设计的一部分,而各地自主制定和实施的各种慈善税收优惠的法规、条例等属于下位法,都是在摸索适合各地慈善事业发展的对策措施,这些举措必然会反哺和滋养顶层设计。这时,上位法和下位法的冲突会真实地反映出各地存在的实际问题,从而引发对慈善税收优惠制度的深层思考和实际调研,成为制度形成和调整过程中的有益启示,并最终达到慈善税收优惠上位法与下位法的辩证统一,对制定和形成科学的、符合我国实际的慈善税收法律制度起到积极的促进作用。

因此我们在慈善事业发展过程中不要单纯抱怨各类法规的表面冲突,而应重点关注执行力,即执行各类慈善优惠政策的力度以及执行各类优惠政策之后的实践经验总结,努力以基层实践带动上层立法建设,防止由于慈善税收优惠政策执行缺失或不到位而导致实践经验缺失或不能及时反馈,并进而影响慈善税收优惠制度的科学性、适用性。

三、税收优惠促进慈善捐赠的现实路径探究

税收优惠是发展慈善事业、促进慈善捐赠的重要途径,但其作用的发挥受到多种因素的影响,并非仅凭提高税收慈善优惠幅度、制定各种优惠政策就能做到,它需要全社会慈善意识的提高和相关部门对慈善税收工作的认真落实及执行,下面根据当前我国慈善税收优惠的现状谈一谈税收

优惠促进慈善捐赠的现实路径。

(一)宣传慈善税收优惠政策,提升社会慈善捐赠意识

慈善税收优惠和慈善捐赠意识是相互促进的,一方面,只有全面提升国民的慈善捐赠意识,才能让慈善税收优惠政策发挥更大的作用;另一方面,慈善税收优惠政策的广泛宣传和有效施行又能促进社会慈善捐赠意识的普及与提升。当前我国社会慈善捐赠意识较为淡漠,既有生产力不发达、人均收入较低等物质因素的影响,又有缺乏慈善知识和理念、捐赠氛围不浓厚等精神因素的制约,例如多数人对我国当前的慈善税收优惠政策并不了解,甚至有些人已经实施了捐赠行为却不知道申请或不知道怎么申请税收优惠。因此,现阶段应该大力宣传慈善税收优惠政策,提高国民慈善捐赠意识。首先,应该通过公共媒体进行大型的、全面的、持续的公益宣传,普及慈善税收优惠政策,营造社会慈善捐赠氛围,强化企业及个人的社会责任感,唤醒社会各界人士的捐赠意识,增强从捐赠意识到捐赠行为转化的多样化路径疏导,利用慈善税收优惠的物质激励作用和社会表彰、舆论引导等精神激励作用,号召更多的人参与到慈善捐赠事业中来,在全社会形成捐赠意识、捐赠行为的良性循环,培育出具有社会主义特色的慈善文化,使乐善好施真正成为中国人内在的精神品质和外在的行为习惯。此外,民政、税务等各类政府部门与慈善组织也必须积极采用各种方式,如举办慈善晚会、号召公共人物进行慈善义演、树立慈善榜样等,加强慈善知识和慈善行为的宣传与引导,努力将慈善文化渗透到社会生活的方方面面。

(二)提升税务部门参与慈善优惠政策执行的角色定位

2005年,民政部救济司司长王振耀曾亲自体验了一次申请退税的过程:他以个人名义向中华慈善总会捐赠500元钱,随后按政策申请减税,他发现申请减税的手续竟多达10道,整整办了两个月。时隔八年,王振耀先生再次体验捐赠退税流程的时候发现北京个人所得税捐赠抵扣程序得到了极大的简化,但是其他地区的捐赠抵扣的具体程序仍然繁琐。对此,可以参考西方国家慈善税收优惠的管理制度(如英国与新加坡以慈善委员会为中心进行慈善组织管理,而美国则由国税局统一管理慈善组织),去除慈善税收优惠事项审批的多头管理,提升税务部门参与慈善优惠政策执行的角色定位。建议由税务部门牵头负责慈善组织免税资格与税前扣除资格的确认与取得,执行企业、个人、慈善组织、受益人的税收优惠政策,具体协调涉及慈善税收优惠的各类事项,建议设立慈善税收优惠事项的统一窗口,切实减轻慈善组织的实际负担,同时也能收到杜绝行政推诿、简化办事流程的效果。

(三)加强慈善税收优惠政策的执行力度

加强各慈善税收优惠政策执行相关部门、组织、参与者在执行具体政策过程中的执行力度,认真记录政策执行过程中的各项信息如执行的法规条款等,设定透明畅达的上报途径,供上级领导汇总分析政策执行情况,也为后续慈善税收立法提供真正有参考价值的数据和实践经验。同时加强慈善税收优惠政策执行监督与检验,在各部门年度工作报告中把慈善税收优惠政策的执行情况作为重要报告内容,甚至可以和部分部门的政绩挂钩,真正提高慈善税收优惠政策的执行力。

总之,慈善税收优惠政策是慈善事业健康发展的重要助力,各政府部门应该顺应社会慈善事业的发展趋势,在国家和相关管理部门的引导下,通过多种途径和方式,认真贯彻落实慈善税收优惠政策,积极发挥税收优惠对慈善事业的支持作用,努力营造良好的慈善氛围,促进慈善事业的健康发展,为建设社会主义和谐社会、实现中华民族伟大复兴的中国梦做出自己应有的贡献。

[1]张晓丽,蔡秀云,王佳赫.税收激励慈善捐赠事业的效率评析[J].研究探索,2015(12),109.

[2]王振耀.以法促善——中国慈善立法现状、挑战及路径选择[M].社会科学文献出版社,2014,41.

[3]张强,韩莹莹.中国慈善捐赠的现状与发展路径——基于中国慈善捐助报告(2007-2013)的分析[J].中国行政管理,2015(5),83-84.

[4]习近平.习近平谈治国理政[M].外文出版社,2014,67-68.

(责任编辑:邢荷生)

Clarification of the Idea of Promoting Charitable Donation by Means of Tax Preference and Exploration of Its Practical Path

Sun Hongzhu

In recent years,the central and local governments successively launched policies of tax preference for charity organizations.However,relevant data show that the impact of charitable tax incentives on charitable donations is not obvious.Scholars generally study this issue from aspects such as the tax exemption qualifications ofcharity organizationsand tax preferential policies,preferential tax policies for enterprises and individual donors,tax preferencefor donation beneficiaries.However,there still exist some misunderstandings. This paper,based on clarifying these misunderstandings,proposes that increasing charitable tax preference will not reduce the national tax revenue,increasing the tax discount rate of charity donations alone cannot raise the amount of donations,and the conflict between the higher-level and lower-level laws on charity donation tax preference has a positive role.A preliminary discussion on the practical way to increase the charitable donation by means of tax preference is conducted.Finally some measures to solve this problem have been proposed:publicizing the donation tax preference policies,enhancing social charity donation awareness and the role that tax departmentsplay in the implementation of charitable donation tax preference policies,and strengthening the implementation of the charity preferential tax policies.

Tax Preference;Charitable Donation;Clarification

F812

A

2096-1391(2016)09-0054-07

孙红竹,防灾科技学院讲师,法学博士,研究方向为防灾减灾文化

* 本文为中国地震局教师科研基金项目“我国非政府组织参与灾害救助的法律制度研究”(项目号:20150117)的阶段性成果。