机构投资者持股与高管薪酬

李争光 成辛子 张十根 戴维

机构投资者持股与高管薪酬

李争光成辛子张十根戴维

本文以2008-2014年我国A 股上市公司作为研究样本,考察了机构投资者持股对高管薪酬的影响。经验证据表明,机构投资者持股比例与公司高管薪酬存在显著正相关关系。同时本文还将机构投资者划分为压力敏感型与压力非敏感型机构投资者,进一步考察了机构投资者持股对高管薪酬的影响。经验证据表明,压力非敏感型机构投资者持股比例与公司高管薪酬存在显著正相关关系;压力敏感型机构投资者持股比例与公司高管薪酬不存在相关关系。

机构投资者压力敏感型压力非敏感型高管薪酬

一、引言

上世纪80年代,机构投资者在西方资本市场上快速发展,公司中机构投资者的持股比例不断上升,他们放弃了被动投资者的角色转而扮演着积极股东的角色,这预示着西方资本市场上的参与主体正快速转变为机构投资者而不再是个人投资者;也正是从这时开始,上市公司的股权结构逐步从分散走向集中。在国外,大多数学者认为机构投资者在公司治理中扮演着越来越重要的作用。作为上市公司的大股东,机构投资者参与公司治理的积极性越高,越有利于公司治理结构的完善,越能够有效监督公司管理层的日常行为,促使公司管理层加倍努力工作,进而提升公司绩效。

我国作为新兴转型经济体,资本市场上的机构投资者与西方发达国家相比出现较晚。深圳证券交易所和上海证券交易所分别于1991年、1993年允许机构投资者进入我国资本市场。2000年,我国出台了一系列关于机构投资者超常规发展的政策,机构投资者的数量和规模有了快速的增长,逐步成为我国资本市场的重要组成部分。截止2014年,在深圳证券交易所的上市公司中,机构投资者持股比例达22.89%。机构投资者持股比例与其参与公司治理的积极性有着密切联系,机构投资者主要通过影响董事会制定的高管薪酬契约参与公司治理。

由于我国机构投资者起步较晚,以及我国资本市场的不完善、不成熟,国内学者对机构投资者的相关研究较少,而且研究结论也截然不同。一部分学者认为,机构投资者重视短期利益,倾向于短期投资行为,从而忽视了企业的长期投资价值;另一部分学者认为,机构投资者通过利用自己的信息优势、资源优势以及影响力去改善上市公司的治理结构,并且对公司高管的行为进行了有效的监督,这不仅提升了公司业绩,也大大降低了其参与公司治理的监督成本,注重长期投资和价值投资。现有的研究之所以会出现截然不同的研究结论,本文认为主要是没有对机构投资者进行合理的划分。因此,本文在借鉴国内外学者研究的基础上,将机构投资者划分为压力敏感型机构投资者和压力非敏感型机构投资者,从机构投资者异质性的视角研究机构投资者对高管薪酬的影响,探讨不同性质的机构投资者与高管薪酬之间的关系,这对于丰富和拓展机构投资者公司治理效应和高管薪酬影响因素领域的文献具有重要的意义。

二、理论分析与研究假设

20世纪30年代,美国经济学家Berle和Means提出了“委托代理理论”,委托代理理论认为缓解委托人与代理人之间的冲突是公司治理的关键所在。机构投资者作为上市公司的大股东,由于持股比例高,对其投资的公司具有强烈的监督动机,机构投资者会采用各种公司治理机制缓解股东与公司管理层之间的代理冲突,高管薪酬契约作为公司治理机制的重要组成部分,机构投资者也一定会通过影响公司高管薪酬契约的制定来提高自身收益。已有研究表明,高管薪酬业绩敏感性越强,公司的高管薪酬契约制定的越有效。近来年,我国上市公司根据绩效制定高管薪酬契约的比例越来越高。高管薪酬业绩敏感性越高,公司高管为了获得较高薪酬而更加积极性努力工作,进而提高企业绩效。企业绩效越高,机构投资者获得分红越高,从这个角度讲,机构投资者会鼓励公司董事会制定较高的高管薪酬契约。根据以上分析,提出本文的假设一:

H1:机构投资者持股比例与高管薪酬正相关。

机构投资者并不是同质的,因此在考察机构投资者对公司高管薪酬的影响时需要对其进行合理的分类,以免所得出的研究结论不稳健。本文借鉴伊志宏(2010)等的研究,将机构投资者划分为压力敏感型机构投资者和压力非敏感型机构投资者两类。压力敏感型机构投资者更愿意关注信息的收集和短期交易,通过频繁交易,赚取买卖利差;压力非敏感型机构投资者目光长远且基于自身利益出发,更愿意通过对公司的经营活动监督并对其施加影响,积极参与治理公司,促使公司管理层有效经营公司。已有文献研究表明高管薪酬与企业绩效正相关,这样能够对公司管理层产生有效监督的机构投资者一定会鼓励公司董事会制定较高的高管薪酬契约,进而促进企业绩效的提升。

根据压力敏感型机构投资者与压力非敏感型机构投资者的特征以及已有文献得出的高管薪酬与企业绩效之间正相关的研究结论,本文认为:压力敏感型机构投资者的持股比例与高管薪酬正相关;压力敏感型机构投资者的持股比例与高管薪酬不相关。鉴于此,提出本文的假设二、假设三:

H2:压力非敏感型机构投资者的持股比例与高管薪酬正相关。

H3:压力敏感型机构投资者的持股比例与高管薪酬不相关。

表1 主要变量定义表

三、研究设计

(一)样本选择与数据来源

表2描述性统计变量N均值标准差Q1中位数Q3 wage1769712.8850.79112.40112.91213.384 inst176970.2355.7430.1170.1780.291 inst_i176970.1874.7260.250.2830.334 inst_s176970.0483.65600.0030.172 roa176970.0410.9980.0140.0370.071 size1769721.9731.33521.13821.87222.757 con176970.4730.1620.3490.4690.585 state176970.661——

本文以2008—2014年我国沪深两市A股上市公司为研究样本。为保证数据研究的可比性,我们对初始样本进行了如下筛选:(1)剔除金融类上市公司的观测值。(2)剔除数据缺失和数据异常的观测值。(3)剔除ST、*ST 公司的观测值。这类公司处于特殊发展时期,财务指标比较异常,将其作为研究样本很可能会对实证研究结果造成误差,所以将此类公司予以剔除。经过以上筛选,本文共得出17697个公司年度观测值。本文的机构投资者数据来自RESSET数据库,其他数据来自CSMAR数据库。

(二)变量度量

1.高管薪酬的度量

本文将高管薪酬作为被解释变量。相对于其他国家,我国的薪酬结构相对简单,主要包括货币薪酬和股权薪酬两部分。本文只考虑高管的工资、奖金等货币薪酬,并且选取上市公司前三名高管薪酬总额的自然对数来度量高管薪酬水平。

2.解释变量的选取

本文采用RESSET披露的机构投资者持股总数除以普通股总股数作为机构投资者持股比例的代理变量;借鉴了伊志宏等(2010)的研究,将年末保险公司、信托公司、综合类券商和企业年金持股比例之和作为压力非敏感型机构投资者持股比例;将年末证券投资基金、社保基金和QFII持股比例之和作为压力敏感型机构投资者持股比例的代理变量。

3.控制变量的选取

借鉴李争光等(2014,2015)、伊志宏等(2010)的研究,本文还控制了如下变量:净资产收益率Roa、公司规模Size、股权集中度Con、终极控制人性质State、行业虚拟变量Industry、年度虚拟变量Year。变量的具体定义详见表1。

(三)实证研究模型

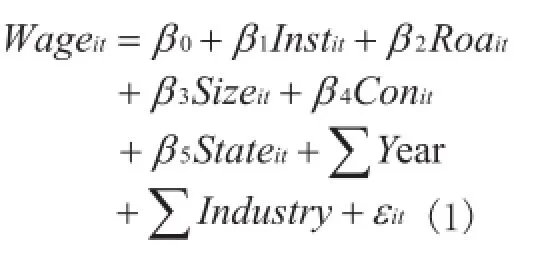

1.本文采用如下的模型(1)来检验H1:

其中,Wage为公司前三名高级管理人员薪酬总额的自然对数;Inst为上市公司中机构投资者的持股比例之和;其他变量定义见表1。若β1显著为正,则H1得到验证。

2.本文采用如下的模型(2)检验H2:

其中,Inst_i为压力非敏感型机构投资者持股比例,压力敏感型机构投资者持股比例为年末证券投资基金、社保基金和QFII持股比例之和,其余变量定义同模型。若β1显著为正,则H2得到验证。

然而,据曾先生母亲所说,警察在旅店内先将曾先生父亲从沙发上拽下来,然后倒着将其拖出去,到旅店门口才换成两个人抬着。视频资料显示,曾先生一家人被带离酒店后,他的母亲瘫坐在地上嚎啕大哭,旁边的警察对此无动于衷。

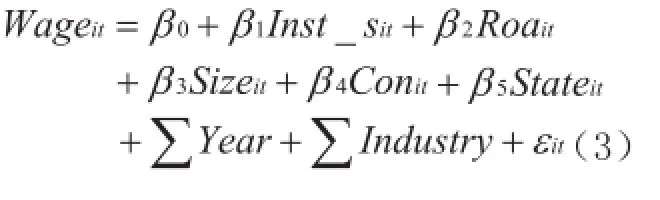

3.本文采用如下的模型(3)检验H3:

其中,Inst_s为压力敏感型机构投资者持股比例,压力非敏感型机构投资者持股比例为年末保险公司、信托公司、综合类券商和企业年金持股比例之和;其余变量定义同模型(1)。若β1不显著,则H3得到验证。

四、实证结果分析

(一)描述性统计

表3 pearson相关系数分析

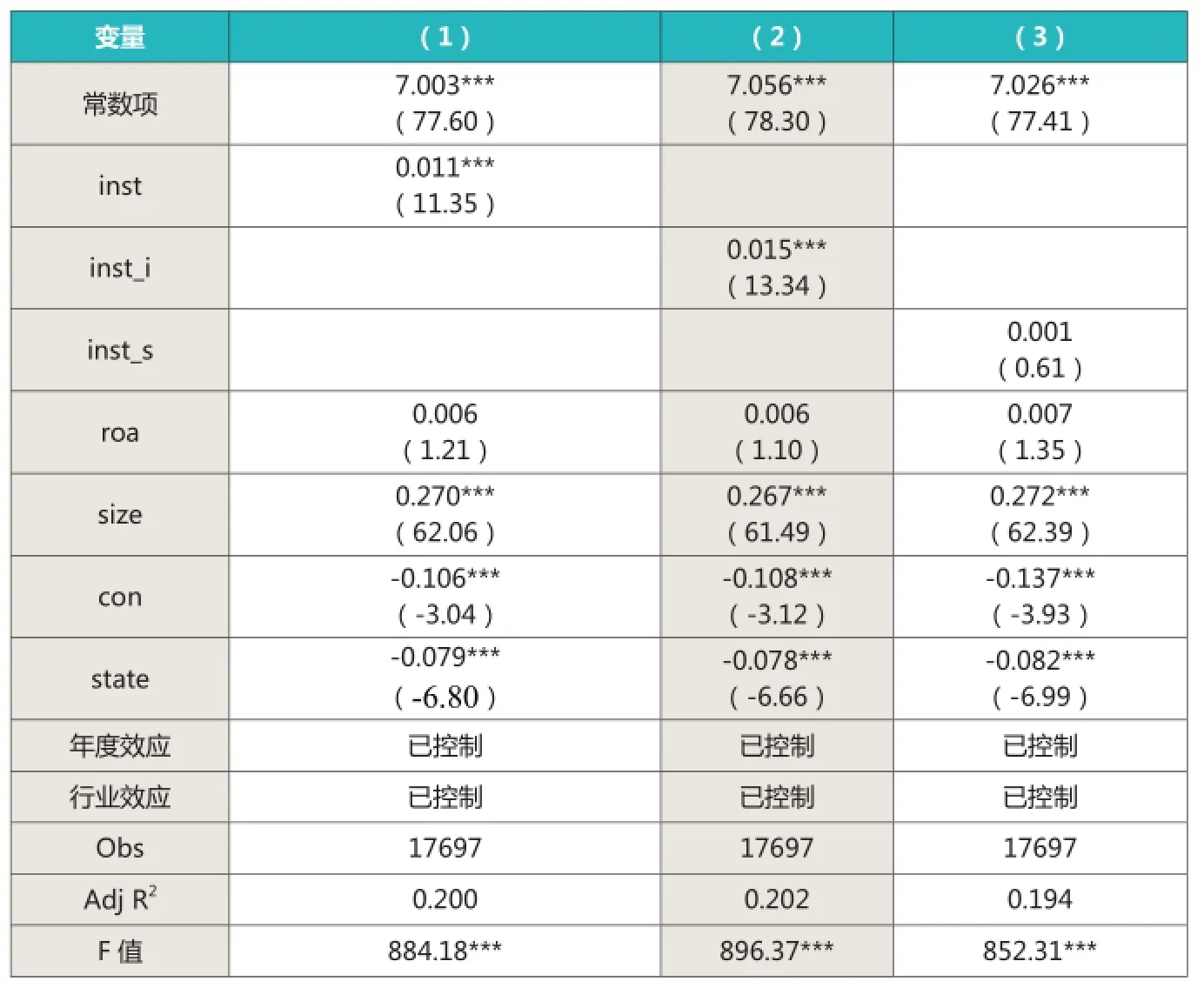

表4 机构投资者持股与高管薪酬的多元回归结果

表2为样本的描述性统计。前三名高管薪酬总额的自然对数Wage的均值为12.885,标准差较小,说明分布比较均匀,但在最小值与最大值之间还是有一定的差距。对于机构投资者而言,机构投资者持股比例均值为0.235,说明我国机构投资者的持股比例比较高。而压力非敏感型机构投资者持股比例均值为0.187;压力敏感型机构投资者持股比例为0.048。

(二)相关性分析

表3为变量之间的相关性分析。从表3可以看出,高管薪酬水平wage与机构投资者持股比例inst以及压力非敏感型机构投资者持股比例inst_i的相关系数为正,且在1%水平上显著,这说明机构投资者持股比例及压力非敏感型机构投资者持股比例与高管薪酬呈显著正相关关系,单变量检验验证了H1和H2。而压力敏感型机构投资者持股比例与高管薪酬水平wage的相关系数不显著,说明压力敏感型机构投资者持股比例与高管薪酬之间不相关,这与H3的假设一致。本文所选的控制变量之间、自变量与控制变量之间的相关系数均小于0.5,说明变量不存在严重的多重共线性问题。

(三)实证检验结果

表4报告了H1、H2、H3的多元回归结果。其中第(1)、(2)、(3)列分别报告了H1、H2、H3的多元回归结果。

从第(1)列可以看出,机构投资者持股比例的系数显著为正(β1=0.011,t=11.35),这说明当机构投资者持股比例越高时,高管薪酬水平也越高,H1得到验证。从控制变量上看,公司规模与高管薪酬水平之间正相关;股权集中度、产权性质与高管薪酬水平之间负相关。

从第(2)列可以看出,压力非敏感型机构投资者持股比例的系数显著为正(β1=0.015,t=13.34),这说明压力非敏感型机构投资者持股比例与高管薪酬水平正相关,H2得到验证。从控制变量上看,与第(1)列得出的研究结论没有发生本质变化。

从第(3)列可以看出,压力敏感型机构投资者持股比例的系数为正(β1=0.001,t=0.61),但不显著,这说明压力敏感型机构投资者对高管薪酬水平的正向影响不显著,H3得到验证。从控制变量上看,与第(1)、(2)列得出的研究结论没有发生本质变化。

五、研究结论

本文以2008-2014年我国A 股上市公司作为研究样本,考察了机构投资者持股对高管薪酬的影响。本文的研究结果表明,机构投资者持股比例与公司高管薪酬存在显著正相关关系。同时,本文还将机构投资者划分为压力敏感型与压力非敏感型机构投资者,进一步考察了机构投资者的持股对高管薪酬的影响,研究结果表明:压力非敏感型机构投资者持股比例与公司高管薪酬存在显著正相关关系;压力敏感型机构投资者持股比例对公司高管薪酬的正向影响不显著。本文的研究对于丰富和拓展机构投资者公司治理效应和高管薪酬影响因素领域的文献具有重要的意义。

同时,本文还存在一定的局限性,主要表现为:本文将机构投资者划分为压力敏感型机构投资者和压力非敏感型机构投资者,但在我国的资本市场上,由于不同的机构投资者之间还存在一些差异,因此不能将某些机构投资者完全归类为某种类型的机构投资者,这可能会对本文的研究结果产生影响。

作者单位:盐城工学院管理学院

主要参考文献

1.李争光,赵西卜,曹丰,卢晓璇.机构投资者异质性与企业绩效——来自中国上市公司的经验证据.审计与经济研究.2014(5)

2.范海峰,胡玉明.水平机构投资者异质性、公司治理与公司价值——来自中国证券市场的实证证据.证券市场导报.2009(10)

3.李超,蔡庆丰,陈娇.机构投资者能改进上市公司高管的薪酬激励吗?证券市场导报.2012(1)

4.李争光,赵西卜.机构投资者异质性、会计稳健性与投资效率——来自中国上市公司的经验证据.当代财经.2015(2)

5.毛磊,王宗军,王玲玲.机构投资者与高管薪酬——中国上市公司研究.管理科学.2011(24)

6.伊志宏,李艳丽,高伟.异质机构投资者的治理效应:基于高管薪酬视角.统计与决策.2010(5)

7.刘星,吴先聪.机构投资者异质性、企业产权与公司绩效——基于股权分置改革前后的比较分析.中国管理科学.2011(5)

8.陈炎炎,郏丽莎.机构投资者持股与我国上市公司管理层薪酬的实证研究.金融经济.2006(2)

9.刘翠萍.机构投资者对高管薪酬机制的影响研究.吉林大学.2011

10.李善民,王彩萍.机构持股与上市公司高级管理层薪酬关系实证研究.管理评论.2007(1)

11.李映照,王卉.机构投资者投资水平与高管薪酬关系实证研究.财会通讯.2011(9)

江苏省高校哲学社会科学研究项目(2015SJB763);国家自然科学基金项目(71602053)