独立审计影响盈余管理的边界及其路径分析

夏绍群 傅绍正

独立审计影响盈余管理的边界及其路径分析

夏绍群傅绍正

一、引言

财务报表是财务报告的核心,是会计主体向外部传递财务信息的基本手段。通过构建注册会计师和监管部门可推行的一个规范框架,会计准则能够为公司管理当局提供一种成本相对低廉且可信的手段,以便其向利益相关者报告公司的财务信息。如果会计准则能够使财务报表以及时可信的方式有效传递各公司经济状况和经营业绩的差异,那么会计准则是有价值的。因此,准则制定者进行准则制定时需要权衡会计信息可靠性和相关性之间的冲突,允许管理当局在财务报告中采用职业判断,即管理当局可以凭借其对经济活动及其机会的了解,选择合适的会计方法、会计估计和披露方式等。但是,职业判断的使用也为管理当局进行盈余管理创造了机会。盈余管理发生在管理当局使用职业判断编制财务报告和通过规划交易活动以改变财务报告时,旨在误导以经济业绩为基础进行投资决策的利益相关者或者影响以会计报告数字为基础的契约结果(Healy and Wahlen,1999)。

由盈余管理的定义可知,盈余管理大体可以分为两类:应计盈余管理(Accrual Earnings Management)和真实盈余管理(Real Activities Earnings Management)。在会计实务中,应计盈余管理的主要手段包括:滥用“洗大澡”的方式来调整费用、提前确认收入、不切实际地计提准备金、冲销购买中已发生的研发费用。真实盈余管理的主要手段包括:减少酌量性费用、操控销售和生产等。这些盈余管理方式严重降低了财务报告的可靠性,降低了资本市场的资源配置效率(Teoh et al.,1998;Beneish,1997)。因此,如何控制管理当局的盈余管理行为成为学术界和监管当局关注的核心问题之一。

作为减少利益冲突、降低代理成本的重要担保机制,独立审计依赖审计师的独立性和专业胜任能力,确保企业提供的会计信息符合企业会计准则的相关规定,可以提高会计信息的可信度。国内大量经验证据表明,高质量的独立审计可以有效抑制应计盈余管理和真实盈余管理(方红星和金玉娜,2013;范经华等,2013;曹国华等,2014)。但是,真实盈余管理并不违反企业会计准则,审计师是否应该关注真实盈余管理呢?如果审计师应该关注真实盈余管理,独立审计抑制盈余管理的主要手段是审计调整,而真实盈余管理的对象是经济活动,经济业务一旦发生是不可追溯调整的,那么独立审计真的能抑制真实盈余管理吗?独立审计影响真实盈余管理的作用路径是什么?目前的学术研究侧重实证方法,或多或少存在轻视理论分析的问题,甚至存在理论分析与实务相脱离的问题。因此,在梳理相关研究文献后,本文将重点讨论以下两个问题:其一,独立审计影响盈余管理的边界是什么?即审计师是否应该关注真实盈余管理。其二,独立审计影响盈余管理的路径是什么?

二、文献回顾

(一)独立审计与应计盈余管理

独立审计与应计盈余管理的相关研究主要围绕以下两个核心问题展开:其一,独立审计对应计盈余管理的影响;其二,应计盈余管理对审计师行为的影响。国内外学者通常以事务所规模(BigN)度量独立审计质量,实证考察独立审计对应计盈余管理的影响。研究发现,聘请的事务所规模越大,客户的应计盈余管理程度越低,即高质量的独立审计可以显著抑制客户的应计盈余管理行为(Becker et al.,1998;蔡春等,2005;吴水澎等,2006;林永坚和王志强,2013;方红星和金玉娜,2013;张嘉兴和傅绍正,2014)。部分学者也以审计师行业专长度量审计质量实证考察独立审计对应计盈余管理的影响,但并未得出一致结论。一种观点认为具有行业专长的审计师可以显著抑制应计盈余管理(Krishnan,2003;Balsam et al.,2003;范经华等,2013)。另一种观点认为审计师行业专长不但没有抑制应计盈余管理,反而在一定程度上提高了应计盈余管理程度(蔡春和鲜文铎,2007;刘桂良和牟谦,2008)。

关于应计盈余管理对审计师行为的影响,主要研究了以下两个核心问题:其一,应计盈余管理对审计定价的影响;其二,应计盈余管理对审计意见的影响。关于应计盈余管理影响审计收费的研究存在两种截然不同的观点:基于国外资本市场的经验证据表明应计盈余管理程度越大,审计收费越高(Defond et al.,1998;Francis et al.,1999);但基于国内资本市场的经验证据表明应计盈余管理程度越大,审计收费越低(伍利娜,2003;李爽和吴溪,2004)。关于应计盈余管理影响审计意见的研究也未形成一致结论。部分学者研究发现应计盈余管理程度越大,审计师发表非标审计意见的概率越大(Bartov et al.,2001;Laura et al.,2008;徐浩萍,2004);但是,Bradshaw et al.(2004)研究发现,客户应计盈余管理程度越大,获得标准审计意见的概率越大;也有部分学者研究发现审计师发表非标审计意见的概率与客户的应计盈余管理程度无关(Butler et al.,2004;王雪,2008)。

(二)独立审计与真实盈余管理

长期以来,真实盈余管理一直备受学术界关注,但直到Roychowdhury(2006)提出的真实盈余管理计量模型,相关实证研究才不断涌现。在相关实证研究的初期,学术界普遍认为,审计师不必关注真实盈余管理,只要真实盈余管理活动信息是充分披露的,真实盈余管理就不会影响审计师的意见或监管者的行为(Kim et al.,2010;Gupta et al.,2010)。因此,真实盈余管理的成本较低,比应计盈余管理更易逃脱审计师和监管者的审查(Roychowdhury,2006;Cohen et al.,2008)。李江涛和何苦(2012)研究发现,聘请国际“四大”会计师事务所审计的客户的真实盈余管理程度显著增大,进一步验证了上述观点。

但最近的研究表明,审计师会关注真实盈余管理(Greiner et al.,2013;Kim and Park,2014;蔡利等,2015)。Greiner et al.(2013)基于美国数据研究发现,真实盈余管理程度越大,审计费用越高。Kim and Park(2014)研究发现当客户进行投机性经营决策操纵时,审计师辞聘的概率显著提高。蔡利等(2015)研究发现,审计师将真实盈余管理作为一种风险因素在审计定价决策中加以考虑;审计师倾向于采取降低风险策略应对客户的真实盈余管理,即保留客户的同时通过增加审计师努力程度和更换审计团队以降低风险。

部分学者还系统考察了独立审计对真实盈余管理的影响。一种观点认为,高质量审计在抑制应计盈余管理的同时也为真实盈余管理提供了机会和空间(Chi et al.,2011;李江涛和何苦,2012;顾鸣润,2013)。另一种观点则认为高质量的独立审计可以显著抑制真实盈余管理(范经华等,2013;曹国华等,2014)。

综上所述,高质量的独立审计是抑制应计盈余管理的有效制度安排。但是,真实盈余管理的相关研究存在以下争议:其一,审计师是否应该关注真实盈余管理?其二,独立审计能否影响真实盈余管理?产生上述争议的主要原因是应计盈余管理和真实盈余管理之间存在明显的差异。

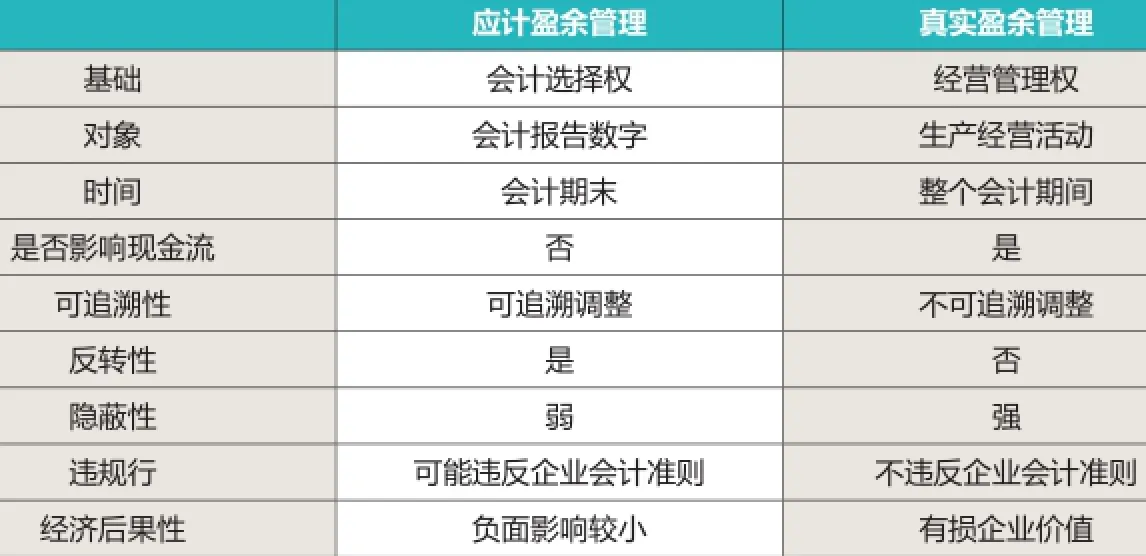

三、应计盈余管理与真实盈余管理之间的区别

作为两种不同的盈余管理方式,应计盈余管理和真实盈余管理之间存在明显的差异。如表1所示,本文认为两者的差异主要体现在以下几点:

1.应计盈余管理的基础是会计选择权。为了兼顾会计信息的可靠性和相关性,会计准则赋予了管理当局一定的会计选择权。管理当局合理使用会计选择权,可以提高会计信息的价值相关性,向资本市场传递有价值的信息。但是,会计选择权也赋予了管理当局进行应计盈余管理的机会。真实盈余管理的基础是经营管理权。在两权分离情况下,企业的经营管理权由股东转移至管理当局。管理当局作为内部人,更了解企业的实际经营情况,赋予其经营管理权可以更好地为股东创造价值。但是真实盈余管理与真实经营活动难以区分,经营管理权也赋予了管理当局进行真实盈余管理的机会。

2.应计盈余管理的对象是会计报告数字。应计盈余管理实质上是改变应计利润的会计分布,即增加或减少应计利润在本会计年度的金额。真实盈余管理的对象是生产经营活动,虽然真实盈余管理的目标也是改变会计利润,但是真实盈余管理的对象是生产活动(如操纵生产)和经营活动(如操纵销售和酌量性费用)。

3.应计盈余管理通常发生在会计期末。应计盈余管理涉及会计选择的利用,管理当局通常在会计期末根据实际业绩与目标业绩之间的差距来确定会计选择的使用程度。真实盈余管理通常发生在整个会计期间。由于真实盈余管理操纵的是生产经营活动,所以真实盈余管理需要与企业的生产经营活动相融合,并贯穿于整个生产经营活动。

表1 应计盈余管理与真实盈余管理之间的区别

4.应计盈余管理不影响企业的现金流。应计盈余管理的对象是应计利润,所以应计盈余管理不影响企业的现金流。真实盈余管理影响企业的现金流。真实盈余管理的对象是生产经营活动,是以降低公司未来产生现金流量的能力为代价的。

5.应计盈余管理是可追溯调整的。应计盈余管理改变的是应计利润在各会计期间的分布,是“数字游戏”,可以通过追溯调整以还原会计信息。真实盈余管理是不可追溯调整的。真实盈余管理改变的是企业的正常生产经营活动,而会计信息反映的是企业的真实生产经营活动,所以真实盈余管理一旦发生,相应的会计处理也随之发生,不可追溯调整。

6.应计盈余管理具有反转性。应计盈余管理改变的是应计利润在各会计期间的分布,但不改变应计利润的总和,所以如果在本会计年度调增(调减)会计利润,那么以后会计年度会相应调减(调增)会计利润。真实盈余管理不具有反转性。真实盈余管理改变的是企业的生产经营活动,相应地改变了企业的会计利润。

7.应计盈余管理的隐蔽性相对较弱。应计盈余管理被学术界和监管部门关注的时间相对较早,相关研究也相对成熟,所以应计盈余管理被识别和发现的概率较高。真实盈余管理的隐蔽性相对较强。真实盈余管理与真实经营活动难以区分,外部利益相关者很难进行识别,隐蔽性较强。

8.应计盈余管理可能违反企业会计准则。应计盈余管理的基础是会计选择权,而会计选择权是企业会计准则赋予的,所以适当的盈余管理是会计准则允许的,但是过度盈余管理将违反企业会计准则。真实盈余管理不违反企业会计准则。企业会计准则约束的是会计信息,而真实盈余管理改变的是企业的生产经营活动,所以真实盈余管理不违反企业会计准则。

9.应计盈余管理的负面经济后果相对较小。由于识别应计盈余管理的难度相对较低,所以应计盈余管理对资本市场的影响也相对较小。真实盈余管理将有损企业价值,负面经济后果较为严重。真实盈余管理将导致公司偏离正常的经营轨道、降低公司未来产生现金流量的能力,进而有损公司的长期价值。

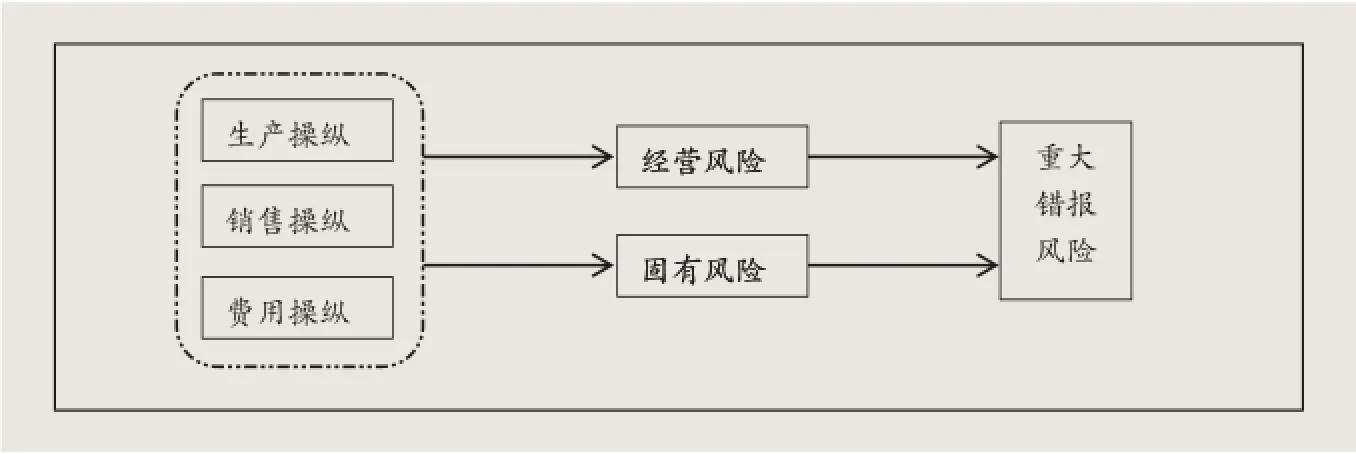

图1 真实盈余管理如何增加重大错报风险

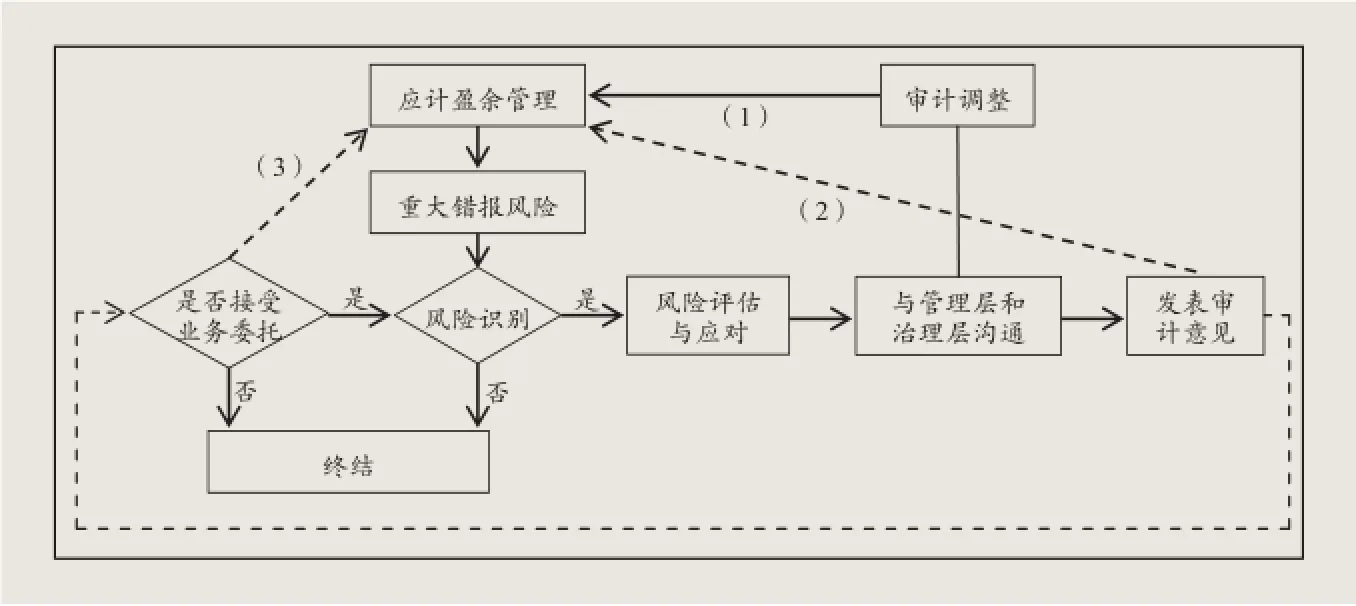

图2 独立审计影响应计盈余管理的路径分析

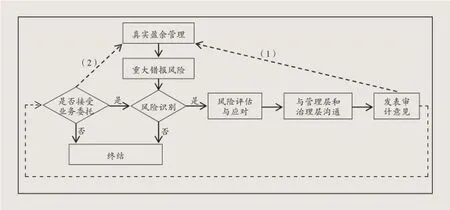

图3 独立审计影响真实盈余管理的路径分析

四、独立审计的作用边界分析

审计师是否应该关注真实盈余管理并做出相应的审计决策,这关乎独立审计的作用边界问题。独立审计的主要目标是对财务报告整体是否不存在由于舞弊或错误导致的重大错报获取合理保证,使得注册会计师能够对财务报表是否在所有重大方面按照适用的财务报告编制基础编制发表审计意见。为此,注册会计师需要识别和评估客户的重大错报风险,包括客户对会计政策的选择和运用、客户的目标、战略以及可能导致重大错报风险的相关经营风险等。因此,独立审计的作用边界是客户的行为是否影响客户的重大错报风险。如果客户的行为影响其重大错报风险,那么该行为便是审计师关注的重点;否则,审计师不需要关注。

如图1所示,真实盈余管理通常采用异常和激进的经营决策以实现客户的盈利目标,如生产操纵(过度生产导致存货积压)、销售操纵(过度赊销导致应收账款积压)和费用操纵(研发费用的减少)等,这些异常和激进行为会增加客户的经营风险,进而增加客户财务报告产生重大错报的风险。另一方面,存货的积压将会增大存货减值的可能性,应收账款的积压将会增大发生坏账的风险,这些都会增大客户的固有风险。依据“重大错报风险=固有风险×控制风险”,固有风险增大,重大错报风险也相应地增大。基于以上分析,审计师应当关注真实盈余管理。

五、独立审计影响盈余管理的路径分析

独立审计的作用边界分析表明,审计师在关注应计盈余管理的同时,也应当关注真实盈余管理对重大错报风险的影响,并采取相应的审计策略。由于应计盈余管理和真实盈余管理存在诸多差异,独立审计对其产生影响的路径是否存在差异呢?本部分将借助审计过程分析独立审计对不同盈余管理方式的影响路径。风险导向审计模式要求注册会计师在审计过程中以重大错报风险的识别、评估和应对作为工作主线。相应地,审计过程大致可以分为以下几个阶段:(1)决定是否接受客户的业务委托;(2)计划审计工作;(3)评估客户的重大错报风险;(4)应对重大错报风险;(5)编制审计报告。

(一)独立审计影响应计盈余管理的路径分析

如图2所示,独立审计影响应计盈余管理的作用路径主要包括以下三条:(1)注册会计师通过与管理层和治理层沟通,要求客户做出审计调整,以直接减少本会计年度不合理的职业判断,降低应计盈余管理程度。(2)如果客户不做出审计调整,或有选择地做出审计调整,那么注册会计师可以通过发表非标审计意见规避客户应计盈余管理带来的审计风险,并以此向资本市场传递相关信息。(3)基于以前会计年度对客户的了解,注册会计师决定是否继续接受客户的业务委托或在决定继续接受客户委托时考虑是否增加审计收费。

在上述三条影响路径中,路径(1)会对客户的应计盈余管理行为产生直接影响,显著降低当期的应计盈余管理程度;路径(2)和(3)仅对客户的应计盈余管理行为产生间接影响,增加了客户进行应计盈余管理的成本,影响的是以后会计期间的应计盈余管理程度。

(二)独立审计影响真实盈余管理的路径分析

如图3所示,与独立审计影响应计盈余管理的作用路径不同,独立审计影响真实盈余管理的作用路径仅两条:(1)如果客户真实盈余管理产生的重大错报风险较为严重,那么注册会计师可以通过发表非标审计意见规避客户真实盈余管理带来的审计风险,并以此向资本市场传递相关信息。(2)基于以前会计年度对客户的了解,注册会计师决定是否继续接受客户的业务委托或在决定继续接受客户委托时考虑是否增加审计收费。

独立审计通过上述两条作用路径仅对真实盈余管理产生间接影响,增加了客户进行真实盈余管理的成本,影响的也是以后会计期间的真实盈余管理程度。由于真实盈余管理操纵的是客户的生产经营活动,具有不可追溯调整性,注册会计师并不能通过审计调整对真实盈余管理产生直接影响。所以,相比独立审计对应计盈余管理的影响,独立审计对真实盈余管理的影响较弱。

作者单位:天津财经大学

主要参考文献

1.郝莉莉.盈余管理方式与审计师风险感知研究.财经理论与实践.2016 (04)

2.管考磊.行业专长、审计任期与真实盈余管理.中国注册会计师.2016(03)

3.蔡利,毕铭悦,蔡春.真实盈余管理与审计师认知.会计研究.2015 (11)

4.崔云,唐雪松.审计师法律责任风险关注度与真实盈余管理行为.审计研究.2015(06)

5.张奇峰,张鸣,戴佳君.中国审计定价实证研究述评.会计研究.2006 (06)

6.蔡春,黄益建,赵莎.关于审计质量对盈余管理影响的实证研究——来自沪市制造业的经验证据.审计研究.2005 (02)

7.张嘉兴,傅绍正.内部控制、注册会计师审计与盈余管理.审计与经济研究.2014 (02)

8.方红星,金玉娜.公司治理、内部控制与非效率投资:理论分析与经验证据.会计研究.2013 (07)

9.Cohen D A, Dey A, Lys T Z. 2008. Real and accrual-based earnings management in the pre- and post-Sarbanes-Oxley periods[J]. The Accounting Review, 83(3): 757-787.

10.Roychowdhury S. 2006. Earnings management through real activities manipulation[J]. Journal of Accounting and Economics, 42(3): 335-370.

11.Healy P M, Wahlen J M. 1999. A Review of the Earnings Management Literature and Its Implications for Standard Setting[J]. Accounting Horizons, 13(4): 365-383.

(1)国家自然科学基金面上项目:产权视角下的审计师声誉机制及其经济后果研究(基金号:71272189);(2)天津财经大学研究生创新基金项目:内部控制审计定价及审计模式选择研究(基金号:2013TCB002)

——基于“关系”的视角