平台信息披露、信用评级对P2P平台融资成功率影响研究

丁永健 吕 姝 张宇航

(大连理工大学,大连 116024)

平台信息披露、信用评级对P2P平台融资成功率影响研究

丁永健吕姝张宇航

(大连理工大学,大连116024)

〔摘要〕平台信息披露与信用评级是影响出资人意愿,进而影响P2P平台融资成功率的重要因素。本文综合考虑了平台、出资人、借款人三方的相互影响,并以中国第一家P2P借贷平台网站——拍拍贷在2014年1~12月的真实交易数据为样本,研究P2P平台的融资成功率影响因素。研究发现:借款详情描述字数越多,融资成功率越低,这也验证了出资人存在“懒人效应”。借款金额、利率、期限以及历史失败次数均会降低融资成功率。而历史成功次数、性别、工作、平台评级、认证均与融资成功率呈显著的正向关系。其中年龄与融资成功率没有直接关系。在所有影响因素中,平台评级在所有促进融资成功的变量中系数最大。本文研究对规范P2P平台,提高平台融资成功率具有意义。

〔关键词〕P2P平台信用评级信息披露融资成功率

1 问题提出

P2P网络借贷是互联网金融创新的重要形式。2008年全球金融危机爆发,各国经济形势不断恶化,使得国内众多小微企业和个人面临着资金链断裂和融资困境,但传统的银行无法满足小微企业与个人的借贷服务。P2P借贷平台作为全新的为小微企业与个人提供借贷的金融服务平台,在银行收缩小微企业与个人借贷门槛的时机抓住了此次机会,从而在国内取得了十分快速的发展。然而,P2P平台的发展还很不完善,据搜狐财经官方统计,仅2015年前10个月,出现问题的平台企业就达684家,远超2014年全年的122家。某种意义上说明,人们在经历短暂的好奇之后,参与P2P平台的热情在迅速消退。

网络借贷与传统的金融方式相比,出资人只能通过网络了解借款人的信息,并且一般情况下借款人的所有信息都来自于P2P平台的披露。因此,平台的信息披露特别是对借款人的信用评级是否准确,是决定出资人意愿、进而影响平台融资成功率的重要因素。实际上,当前多数平台的融资成功率都较低。据拍拍贷官方统计,其平台的企业P2P融资成功率为27%左右。那么,平台信息披露特别是信用评级到底会在多大程度上影响P2P融资成功率呢?这不论对平台企业还是政府监管机构都具有重要的意义。

本文的意义还在于,它为研究人们的互联网金融参与行为提供了一个新的视角。一种观点认为,P2P兴起的重要原因是所谓“懒人效应”,也即多数人有参与的愿望,通过P2P获得高利率,但又不想花费太多时间和精力用于甄别每笔贷款的风险,只愿意做一个点击鼠标的“懒人”。或者由于出借的每笔资金较少,出资人在甄别风险和监督借款人问题上更倾向于“搭便车”。因此互联网金融提供可信的信贷评级,是吸引“懒人”参与的重要手段。这种效应存在吗?本文的研究也是对“懒人效应”的一个验证。

2 文献综述

现有关于P2P的研究主要包括两部分:(1)阐明P2P出现的原因;(2)理论或者实证检验影响P2P融资成功率的因素及存在的违约风险。

首先是P2P借贷出现的原因:Conlin(1999)最先在美国及加拿大提出了平等的群体之间相互借贷的概念,他研究得出选择P2P借贷的主要原因是P2P借贷成本是固定的,所以P2P借贷能够有效的控制成本,从而可以最小化期间费用[1];Ashta和Assadi(2008)通过调查Web2.0,发现科技的发展使得人与人之间的相互交往更加频繁,从而促进了P2P借贷平台的发展,但是P2P借贷平台的低成本融资是其迅速发展的主要原因[2]。

较多文献对影响P2P融资成功率及违约风险做了研究。Gomez、Santor(2003)利用加拿大的信用数据研究发现:团体借贷比个人借贷的违约风险低[3]。陈东宇(2012)通过对拍拍贷真实的交易数据研究发现:信用等级对贷款建立的可能性是有影响的,而利率的影响较小,而且信用等级高的借款人违约风险较低[4]。Larrimore等(2011)研究发现:给出有关借款人更明确的个人特征及其品质的描述会促进融资成功,而与其不相干的比如:外貌等描述过多则会降低融资成功率[5]。Galak等(2011)研究显示:投资人更愿意投资给与自己特征相似的借款者,尤其是在职业、性别和性氏方面[6]。Duaret等(2012)指出:信用得分高的借款人更容易贷款成功并且违约风险较低[7]。Qiu等(2012)揭示了借款金额,可接受的最大的利率水平以及借款期限能够显著的影响融资是否成功[8]。吴小英、鞠颖(2012)使用了Prosper网站2007年以来的数据来研究网络借贷中借款用途对借贷成功率的影响,发现在相同情况下,学生较其他借款群体的借款成功率要低[9]。Lin等(2013)主要研究了信用风险对融资成功率的影响,研究发现:具有较强社会关系的借款人的融资成功率较高并且违约风险较小[10]。Freeman、Jin(2014)研究表明:拥有良好的社会关系会使借款者融资成功可能性加大,并且会降低利率减少融资成本。但是其也指出:风险依旧存在于借款人和投资人之间[11]。Riza等(2015)研究主要表明了选择歧视问题的存在,不同的借款人特征会使投资人选择不同[12]。

与历史文献的研究相比,本文综合考虑P2P平台、借款人和出资人三方的相互影响,并在此基础上应用Logit模型研究P2P平台信息披露和信用评级对借款者融资成功率的影响。

3 基于拍拍贷网站的研究设计

3.1变量的选择与说明

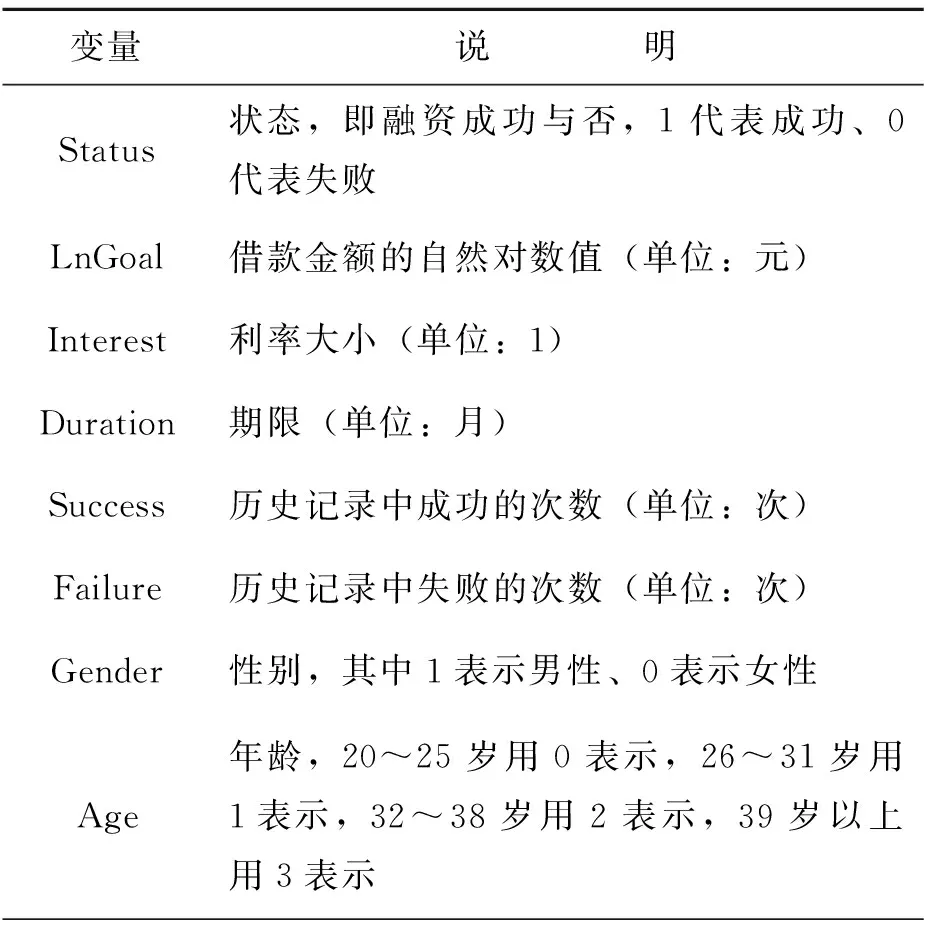

本研究采取网页数据抓取的方法获得了拍拍贷平台上2014年1~12月交易记录中52375条借款记录,剔除掉存在数据缺失的样本,本文最终选定48810个有效样本进行实证检验。因为拍拍贷平台采取“零或全部”的阀值机制,因此,筹资的借款金额达到预设目标才算成功,否则视为流标(失败)。因此,本文将是否成功融资作为模型的因变量(Status),设融资成功编码为1,融资失败编码为0,通过Logisitic回归方法进行数据处理。各变量及其代表含义详见表1。

表1 各变量及其代表含义

续 表

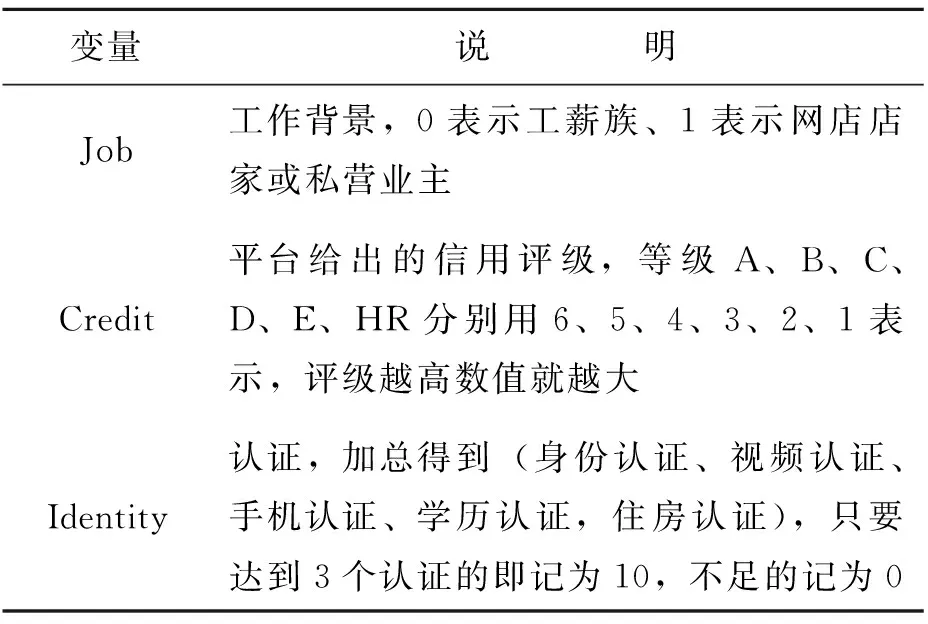

3.2变量的统计性描述

表2为变量的统计性描述:Status均值为0.273,即融资成功的比率均值是27.3%。借款利率的均值是0.192,而借款利率的标准误只有0.052,表明所有样本借款利率的波动非常小,都集中在19%左右。借款期限从1天至36个月不等,均值6.791 表明借款期限在6个月左右的比较多。而历史成功次数、失败次数的均值代表同一借款人历史记录中成功次数、失败次数的平均值,这两项的标准误差非常大,说明不同的借款人其历史融资成功/失败经历有显著不同。性别的平均值是0.837,说明男性有更多的借款需求。而在年龄这一指标上,均值1.204,表明26~31岁这一年龄段的人有更高的借款需求,其次是32~28,20~25。认证项的均值为9.395表明经过平台认证的借款人比例比较高,说明超过90%的借款人必须先通过平台认证才能发布自己的借款标。

表2 全部样本的描述性统计分析

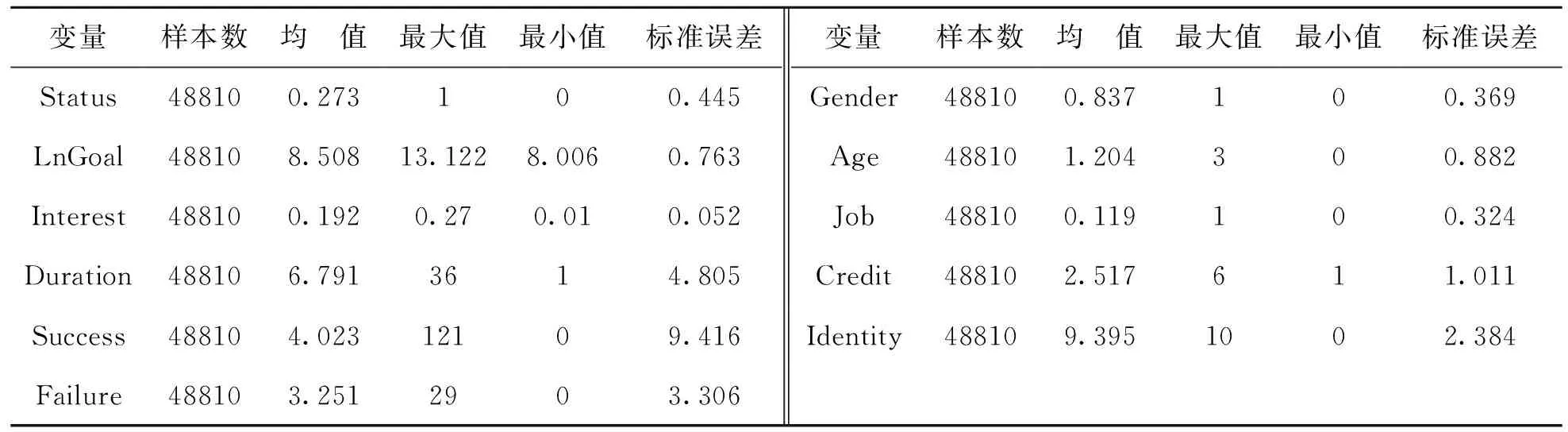

信用评级均值为2.517,表明绝大多说借款者信用评级较低。结合表3数据分析可知,平台评级为E的借款人最多,为20931人,占到了总借款人的42.88%,其次是平台评级为D的借款人,为12973人,再次是评级为HR的借款人,即级别低的借款人较多。而评级为A的借款总人数最少,只有259人。另外,评级为B的融资成功率为70.46%,小于C的融资成功率(73.21%),究其原因在于评级为B的借款利率较低,不能对出资人产生足够的吸引力。显然,HR的融资成功率最低,只有1.89%。

表3 全部样本按照平台评级划分的借款人分布情况

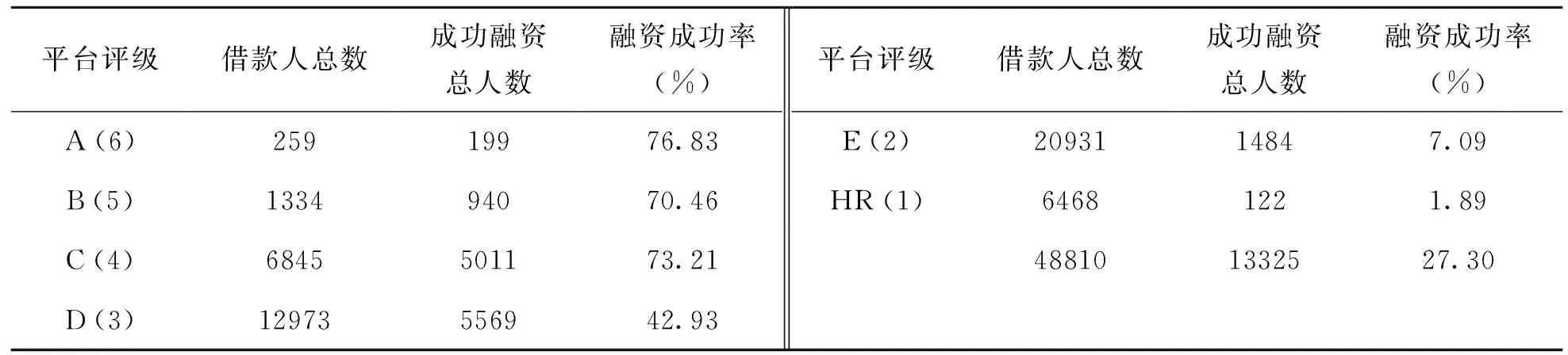

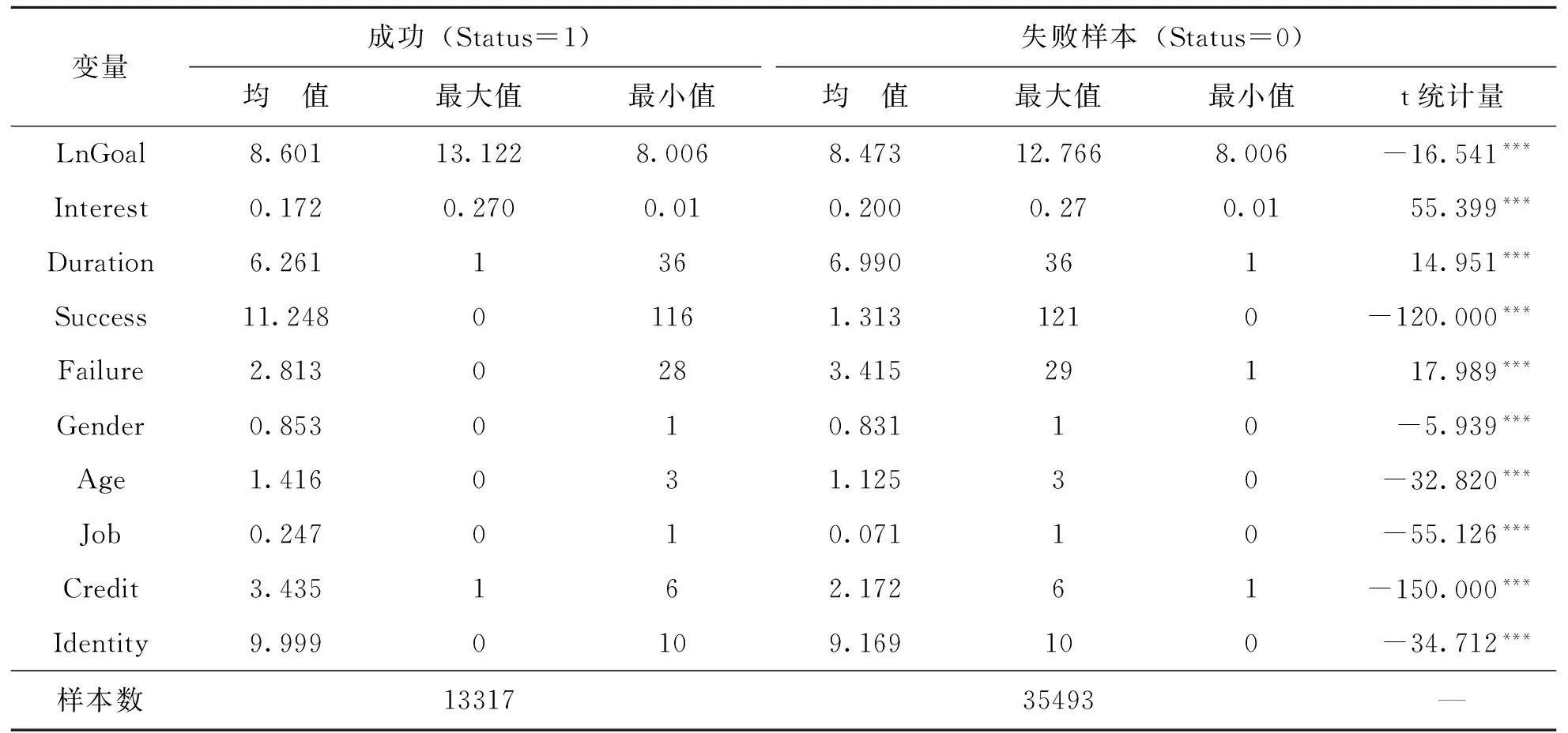

将所有样本归为融资成功,失败两大类的描述性统计分析:在所有48810个样本中,成功样本共13317,失败样本共35493。分别来看,在成功样本中,借款金额对数均值为8.601即借款金额在2000元左右,从最大值和最小值来看,最高的借款金额大概是13000元,而最小的金额在1000元左右,可见借贷成功的金额不是很大。而失败样本的借款均值在8400元左右,峰值比成功样本低,t统计量说明这两组样本数据存在显著差别,见表4。而在利率方面,借款利率均值表明成功融资的贷款利率大致在17%左右,而失败的利率则在20%左右。

两组数据中有明显差别的是历史成功次数以及信用评级。成功样本中历史成功记录的均值达到11.248,说明借款人历史融资成功次数高对当前融资成功有显著的正向影响;而失败样本中这一数据只为1.3,说明历史融资成功次数低,则当前融资成功率也不高。在信用评级维度两组样本也存在显著差别。成功样本的均值为3.435,说明信用评级越高,越有助于借款成功,一般而言信用评级在3级以上的融资成功率比较高。

表4 按借款状态分样本的描述性统计分析

注:t统计量用于检验两组数值间是否有显著的差别,t越大说明数值差异越显著。

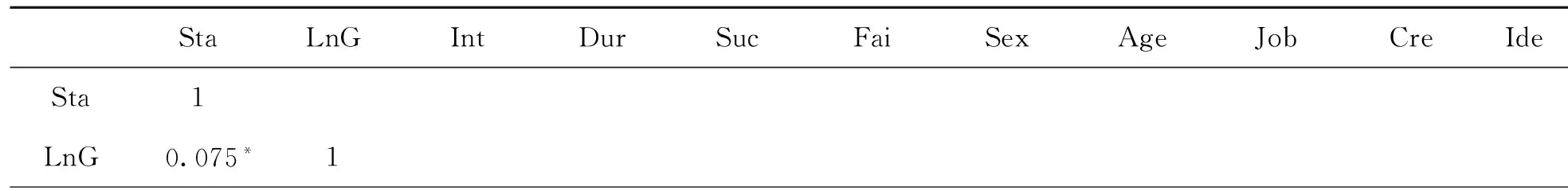

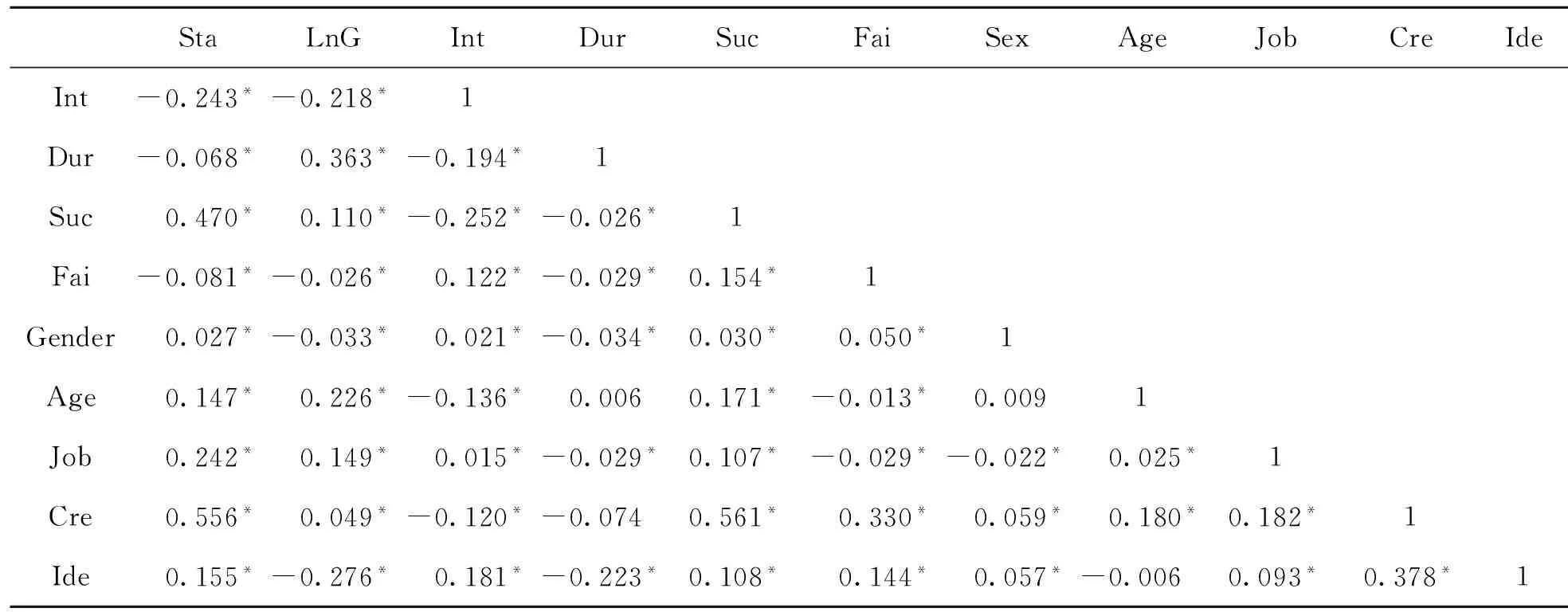

在建立模型之前,进行Person相关系数估计。如表5所示,可以得出变量相关性系数检验严格小于1,且变量之间的相关性检验均在1%的水平下显著。借款成功状态与借款金额、历史成功次数、性别、年龄、工作、平台信用评级、认证的相关系数为正,据此我们可以预测借款成功率与借款金额、历史成功次数、性别、年龄、工作、平台信用评级以及认证呈正向的相互影响关系。而借款状态与借款利率、期限以及历史失败次数呈负向的线性影响关系,可以预测说明借款利率高、期限长、历史失败次数多会抑制融资的成功率。平台信用评级对融资成功率的影响是55.6%,且在1%的水平下显著,说明平台信用评级越高,融资成功率将会越高。

表5 变量的相关系数

续 表

注:*表示在0.01的水平下显著。

3.3模型设计

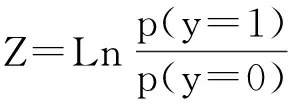

3.3.1Logit回归模型的建立

为了研究融资是否成功,考虑的变量有借款金额LnGoal、借款利率Interest、借款期限Duration、历史借款成功次数Success、历史借款失败次数Failure、借款人性别Gender、年龄Age、工作Job、网站给出的信用评级Credit、借款人标的详情Number以及网站的认证Identity。因此本文建立的回归模型是采用上述各影响因素相结合的模式,具体的回归模型如下:

3.3.2Probit回归模型的建立

为保证结果的可靠性,本节再次运用Probit回归进行检验,即用Probit命令估计这些影响因素对融资成功率的作用。则具体的回归模型为:

Status=1[σ0+σ1LnGoal+σ2Interest+σ3Duration+σ4Success+σ5Failture+σ6Gender+σ7Age+σ8Job+σ9Credit+σ10Number+σ11Idenity+v>0]

4 模型回归结果

本文的回归分析主要分为两大类:(1)依据不同的借款原因:①应急周转、②创业、③消费、④投资、⑤体验而做的分类回归分析;(2)所有样本的进行的全部解释变量的回归分析。

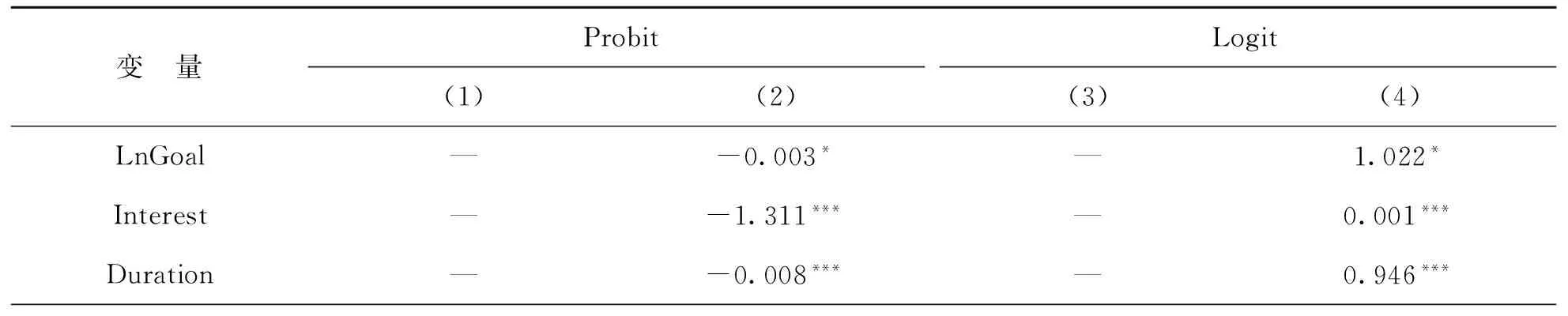

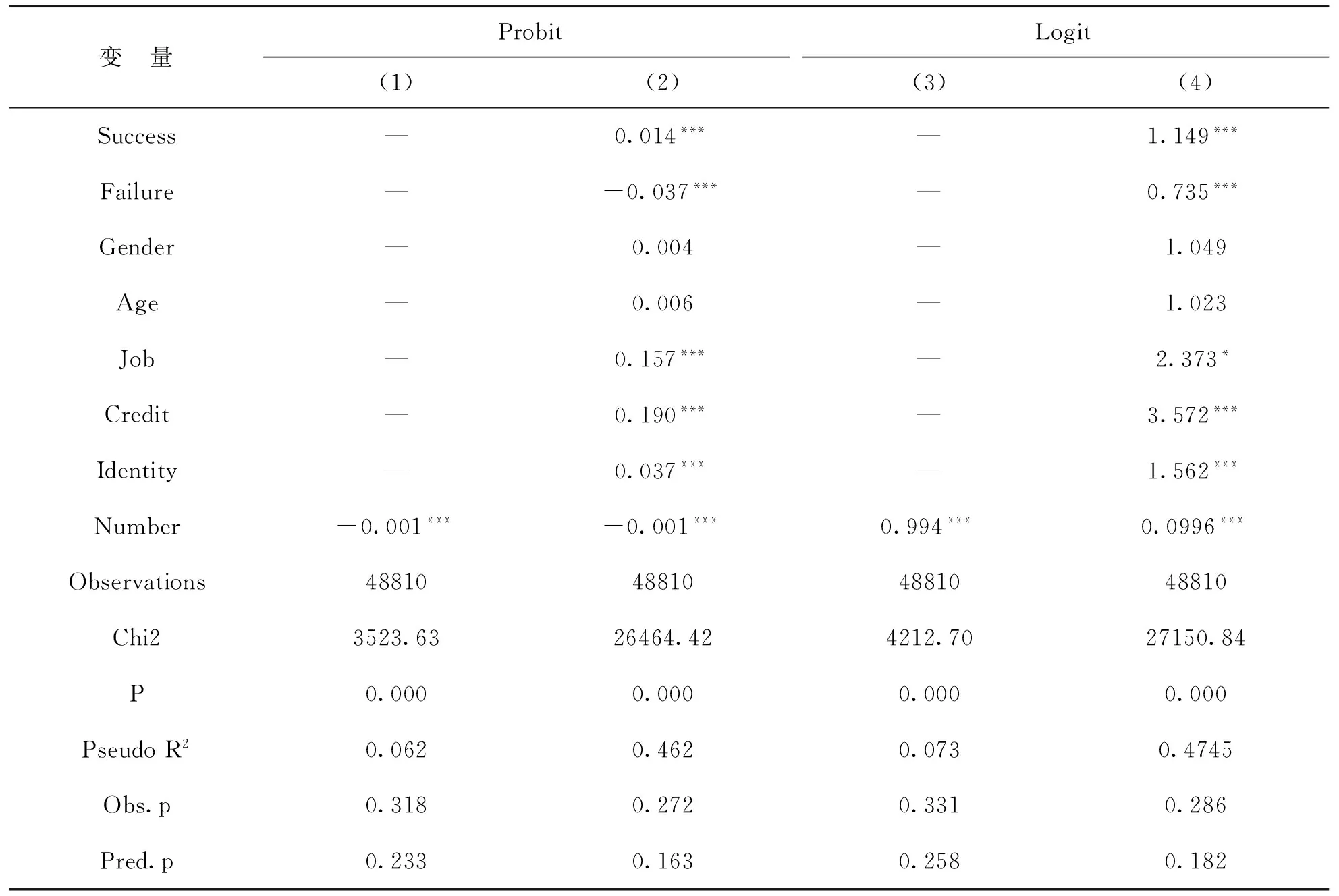

4.1借款详情描述对借款结果的影响

借款详情描述的仔细与否对于借款结果非常重要,所以首先单独对其进行一次回归分析,结果见表6。(1)为只考虑借款详情描述的Probit回归,(2)为全部变量Probit回归,结果发现提供详细描述的标的结果反而容易失败。这一结论也适用于Logit回归的结果分析,发现借款详情描述得越详细,流标的概率会越大。这一结论与预期不同。并且从这一结果可以得出,出资人实际上只关心借款人性别、年龄、职业等关键信息,以及平台给出的信用评级。如果借款人给出的信息过多,并且多为非关键信息,出资人反而会丧失耐心——这同时验证了“懒人效应”的存在,即出资人在对借款人进行评估时,更倾向于搭便车。

表6 考虑借款详情描述的回归结果

续 表

注:回归方法为Probit和Logit回归:***,**,*分别表示1%,5%,10%的显著性水平。

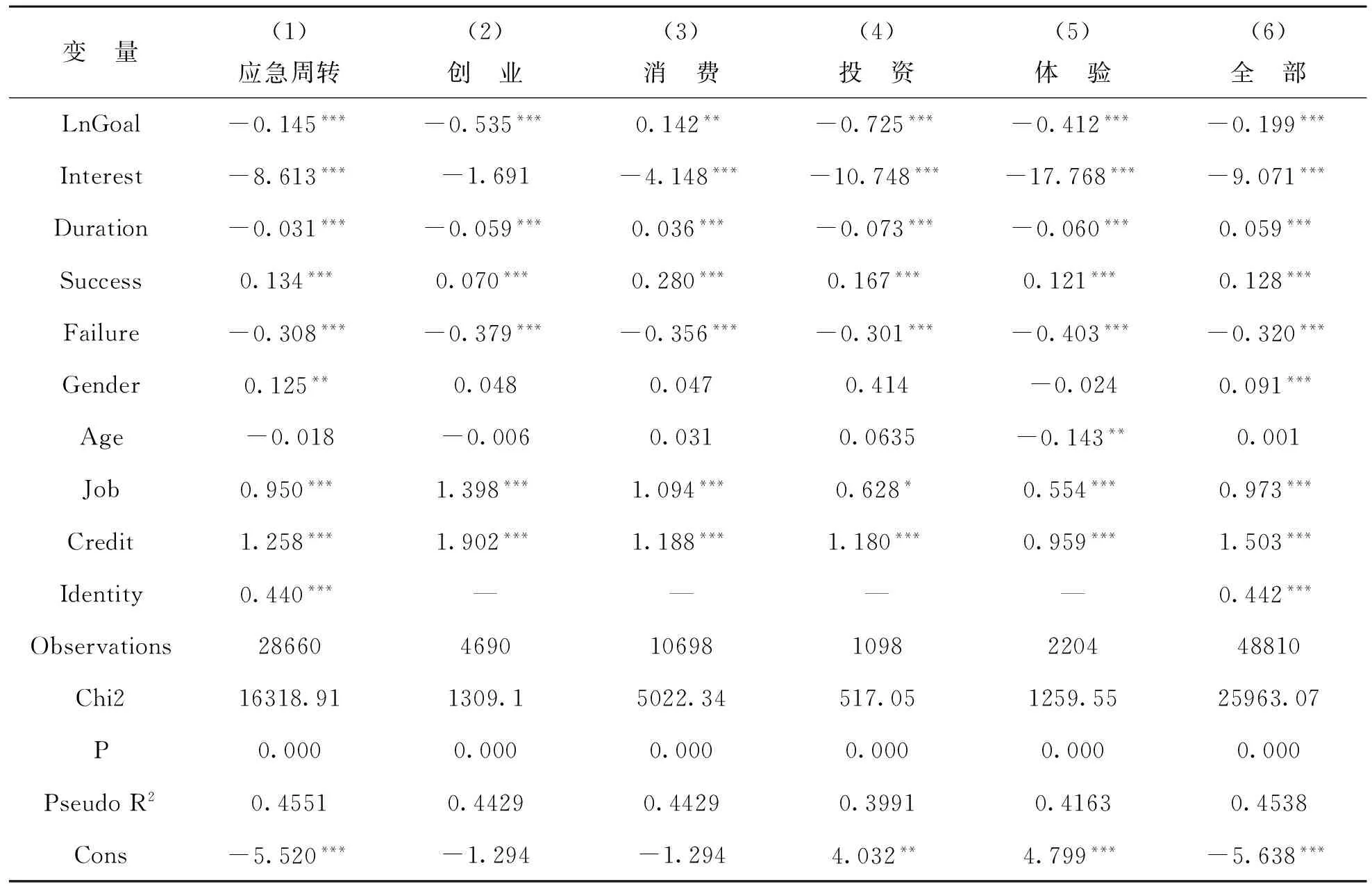

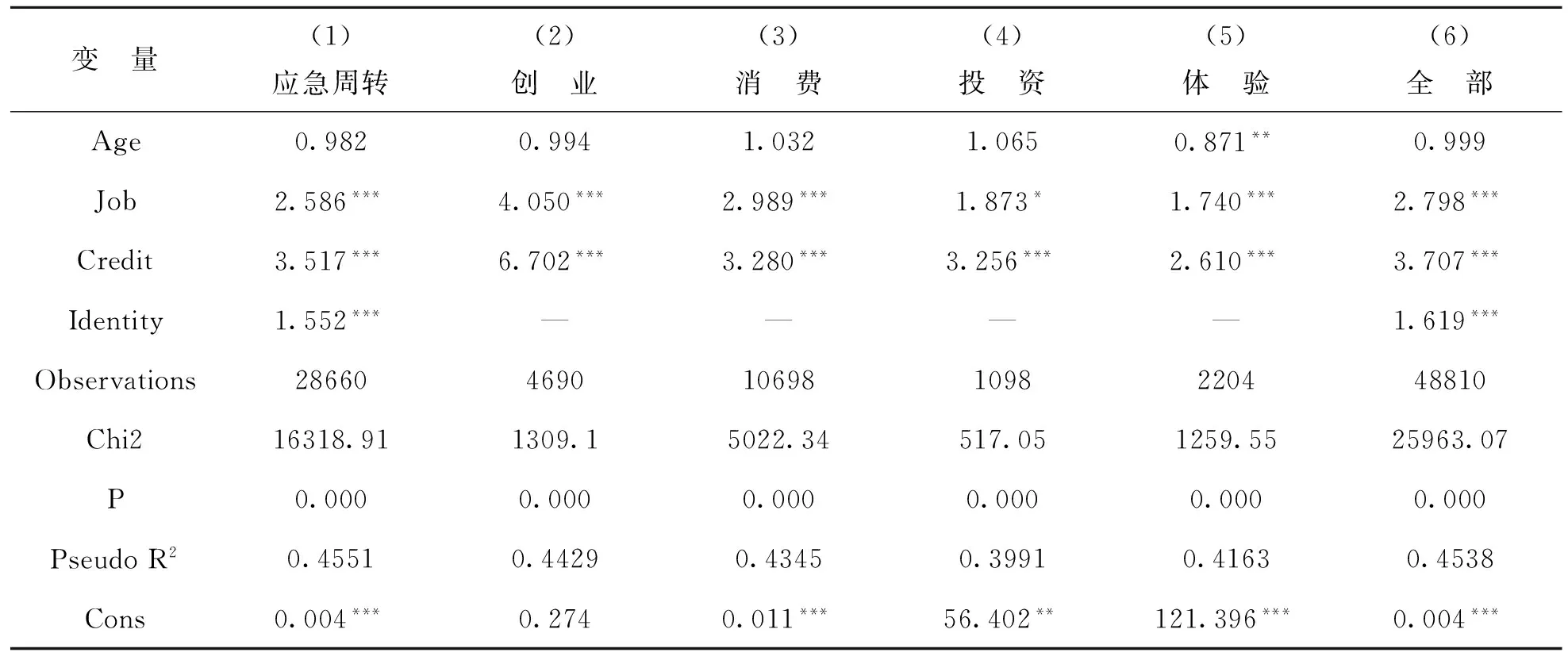

4.2对不同借款原因进行分类回归分析

为了检验模型及其稳健性,本文按借款原因类型将样本带入回归,形成模型(1)~(5),而(6)为整体检验,如表7。在应急周转类借款需求中,历史成功借款次数、性别、工作、平台评级和认证对最终借款成功的影响呈正向关系,且呈现1%和5%的显著性,这一结果符合预期。而借款金额、利率、期限、历史失败次数对最终借款成功的影响呈负向关系,且呈现1%的显著性,说明借款金额高、利率高且历史失败次数较多的借款结果容易失败。但是在模型(2)(3)(4)中,性别对借款成功都没有显著影响。在创业类借款需求中,金额、期限、历史失败次数与借款成功呈反向相关关系,且呈现1%的显著性。而历史成功次数、工作、平台评级对借款成功呈正向的影响。其中,平台评级的系数均为各模型中所有系数的最大值,即其对融资成功的促进作用最大,且也是最显著的。这一结果与模型(3)(4)一致。而与前四类模型不同的是,在体验类模型(5)中,年龄对借款成功是有显著影响的,且处于26~31岁之间的借款者借款成功比率更高一些,这也符合预期,这一年龄段的借款者工作事业正处于上升期,所以还款能力更强。

总体来看模型(6),在1%的显著性水平下,借款金额、利率、期限以及历史失败次数对融资成功呈显著的负向关系。而历史成功次数、性别、工作、平台评级、认证对借款成功呈显著的正向关系。年龄对借款成功没有直接的影响。说明借款金额越高、利率越高、期限越长、历史失败次数越高在投资者看来,投资风险较高,不确定性较大,因此投资人投资积极性较低,借款者借款失败率越高;相反则成功率越高。而历史成功次数越高、男性借款者、工作为网店买主、平台给出较高的信用评级且经过认证的借款人比较有能力吸引投资人,降低投资风险,从而促进借款人融资成功。

表7 Logit回归结果分析

注:***、**、*分别表示 1%、5%、10%的显著性水平。

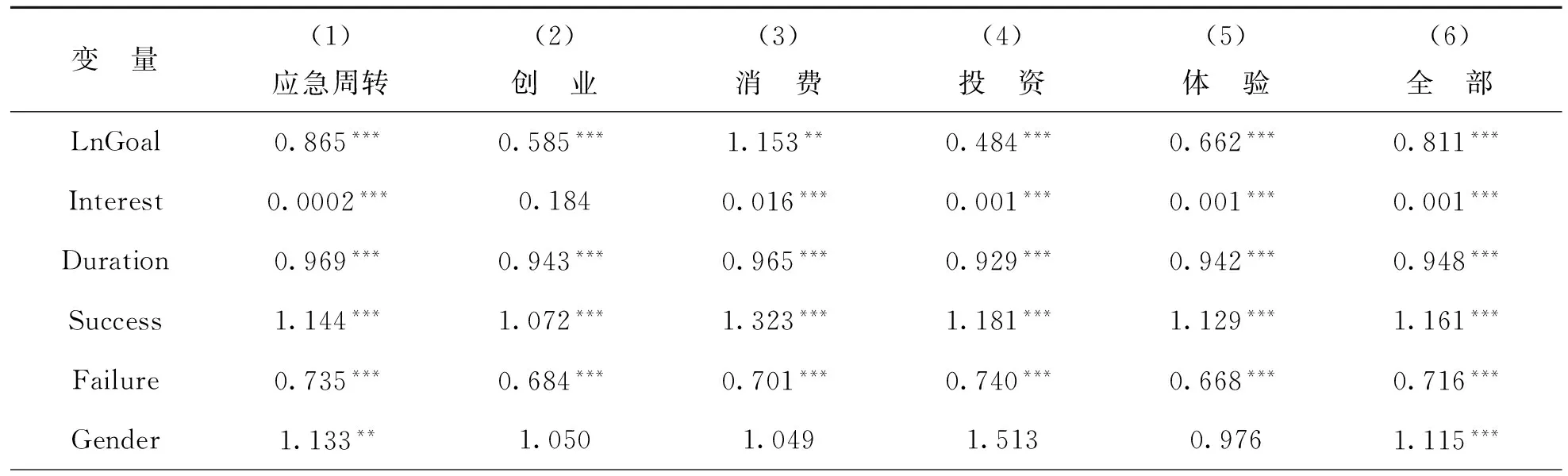

4.3边际效应分析

由Logit回归结果边际分析结果见表8。在第一种融资原因——应急周转类模型中,对融资结果影响较大的解释变量是平台信用评级。当平台信用评级每提高一个单位时,融资成功率、失败率之比会提高近250%。而借款金额、借款利率、期限、历史借款失败次数每提高一个单位,融资成功率、失败率之比分别会降低13.5%、99.9%、3.1%、26.5%。而历史成功次数、性别、工作、以及认证每提高一个单位时,融资成功率会得到相应比率的提高。在第2类融资原因——创业类模型中,与第1类不同的是,历史成功次数的提高对融资成功的结果没有那么高的影响。在第3类消费类模型中,随着借款金额的增加,最终融资成功率、失败率之比也会增加,相应的增加比例为15.3%,这是与其他类模型不同的结果,本文给出的解释是P2P市场存在“逆向选择”问题,使得投资者认为较小的金额进行借贷消费行为具有较强的不确定性,存在较大违约风险。考虑全部解释变量的模型(6),结论与模型(1)相似。

表8 Logit回归结果边际分析

续 表

注:***、**、*分别表示 1%、5%、10%的显著性水平。

对实证结果的分析,可以总结出以下结论:(1)借款人借款原因最多的是用于应急周转(占58.7%),其次是消费类(占21.9%),而创业、投资及体验的比例较少,占比分别为9.6%、2.25%以及4.5%。(2)Logit模型的回归结果、借款详情描述项目的回归结果和全部解释变量的回归结果均显示:借款详情描述字数越多,融资成功率反而降低,这也印证了“懒人效应”的存在。(3)平台评级在所有分组的回归中,均有1%级别的显著影响,对融资成功率影响巨大。(4)Logit边际分析模型回归结果显示:借款金额、利率、期限以及历史失败次数均与融资成功率呈显著的负向关系。而历史成功次数、性别、工作、平台评级、认证均与融资成功率呈显著的正向关系。年龄与融资成功率没有直接的影响。

5 结论与启示

本文以拍拍贷网站真实交易数据为研究对象,对影响 P2P 融资成功率的要素进行了研究,并重点探讨了平台评级对融资成功率的影响情况。通过理论和实证分析,本文有以下发现:(1)借款金额、利率、期限以及历史失败次数均与融资成功率呈显著的负向关系。而历史成功次数、性别、工作、平台评级、认证均与融资成功率呈显著的正向关系。年龄与融资成功率没有直接的影响。(2)平台评级在所有促进融资成功的变量中系数最大,即其对融资成功率的影响最大。(3)借款详情描述字数越多,融资成功率反而降低,说明出资人在评估借款项目时存在“懒人效应”。

基于此,本文对平台企业提出如下建议:

(1)提高平台评级水平。①确定规范的信用评级标准体系,对于每个借款人的个人借款信息进行详细地等级划分,并通过对借款人每次的借款记录来帮助其进行信用等级的积累以及对每个借款人实施动态信用评级,以持续、有效、同步地反应出每个借款人与出资人的借贷行为。②提高平台审核信用信息的能力,以防借款人利用假资料来提高自身的信用等级,从而出现评级错误的现象发生。

(2)注意有效激发出资人的出资意愿。①加强P2P借贷平台信息披露和风险监测,通过发布网络信贷的人数、信贷额度和信贷产品,提供平台的相关数据,以供出资人进行参考,另外通过加强披露信息的实时性和动态性建设,使出资人能够准确掌握借款人的实时动态信息;②建立借贷、保险、用户的三方平台,通过让出资者按照收益的一定比例向平台缴纳保险金,以保障出资人的投资金额因借款人违约无法归还时,其本金在第一时间可以得到补偿,让出资人能够安心出资。

(3)加强对借款人的征信与管理。①建立完善统一的信用体系,应当逐步完善征信内容,实现征信内容的实时化和动态化,并结合国外信用评级的理论和理念,实现个人信用体系包括P2P平台的全覆盖。②推行P2P平台“实名制”制度,以降低平台的运行风险以及缓解P2P平台、借款人与出资人三方的信息不对称问题,从而提高出资人的出资意愿和借款人的融资成功率。

参考文献

[1]Conlin,M.Peer Group Micro-lending Programs in Canada and the United States[J].Journal of Development Economics,1999,60:249~269

[2]Ashta,A.and Assadi,D.Do Social Cause and Social Technology Meet?Impact of Web2.0 Technologies on Peer-to-peer Lending Transactions[R].Working Paper,2008

[3]Gomez,R.and Santor,E.Do Peer Group Members Outperform Individual Borrowers?[R].A Test of Peer Group Lending Using Canadian Micro-credit Data,2003

[4]陈冬宇.交易信任、心理感知与出借意愿——P2P在线借贷平台的出借意愿影响因素分析[A].中国管理现代化研究会.第五届(2010)中国管理学年会——信息管理分会场论文集[C].中国管理现代化研究会,2010:10

[5]Larrimore,L.Jiang,L.Larrimore,J.et al.Peer to Peer Lending:The Relationship Between Language Features,Trustworthiness,and Persuasion Success[J].Journal of Applied Communication Research,2011,39:19~37

[6]Galak,J.Small,D.and Stephen,A.Microfinance Decision Making:A Field Study of Prosaically Lending[J].Journal of Marketing Research,2011,48:7~S130

[7]Duarte,J.Siegel,S.and Young,L.Trust and Credit:The Role of Appearance in Peer-to-peer Lending[J].Review of Financial Studies,2012,25:84~2455

[8]Qiu,J.Lin,Z and Luo,B.Effects of Borrower-defined Conditions in the Online Peer-to-peer Lending Market.E-life:Web-enabled Convergence of Commerce,Work,and Social Life[J].Lecture Notes in Business Information Processing,2012,108:79~169

[9]吴小英,鞠颖.中国P2P网络小额贷款运营模式研究——基于拍拍贷、宜农贷的案例分[J].新金融,2012,(2):42~45

[10]Lin,M,Prabhala,N.and Viswanathan,S.Judging Borrowers by the Company they Keep:Friendship Networks and Information Asymmetry in Online Peer-to-peer Lending[J].Management Science,2013,59:17~35

[11]Freedman,S.and Jin,G.The Signaling Value of Online Social Networks:Lessons From Peer-to-peer Lending[R].America:NBER,2014

[12]Riza Emekter,Yanbin Tu,Benjamas Jirasakuldech and Min Lu.Evaluating Credit Risk and Loan Performance in Online Peer-to-Peer Lending[J].Applied Economics,2015,47:1,54~70

[13]狄为,乔晓杰.管理层权力、信息披露质量与投资效率[J].工业技术经济,2014,(3):58~65

[14]Eunkyong Lee.Friendships in Online Peer-to-Peer Lending:Pipes,Prisms,and Social Herding[J].Prisms,and Social Herding,2013,(5):52~61

(责任编辑:王平)

The Research on the Effects of Platform Information Disclosure and Credit Rating to the Success Rate of P2P Loan Funding

Ding YongjianLv ShuZhang Yuhang

(Dalian University of Technology,Dalian 116024,China)

〔Abstract〕The information disclosure and credit rating greatly influence the success rate of P2P loan funding.This paper considers platform,investors and borrowers at the same time and sheds light on the first company in China based on P2P lending platform site on loan from January to December 2014 with the real transaction data as samples.Then we get the conclusion the more the loan details description words,the lower the success rate of financing and verify“the effect of lazy people”.The loan amount,interest rate,duration and historical failure frequency and funding success rate significantly negatively affect it.The historical success number,gender,working condition,platform rating and certification significantly positively impact it.The influence of age is not direct.Platform rating is the most powerful factor.The significant meaning of this paper is to make P2P loan funding platform more normal and improve the success rate of borrowing of it.

〔Key words〕P2P platform;credit rating;information disclosure;the success rate of P2P loan funding

〔中图分类号〕F832

〔文献标识码〕A

DOI:10.3969/j.issn.1004-910X.2016.10.002

作者简介:丁永健,大连理工大学管理与经济学部副教授,博士,研究方向:产业经济学。吕姝,大连理工大学管理与经济学部硕士研究生。研究方向:产业经济学。张宇航,大连理工大学管理与经济学部硕士研究生。研究方向:金融学。

基金项目:国家社科基金重大项目“加快我国传统产业向中高端升级发展的微观机制和政策创新研究”(项目编号:ZDA025),中央高校基本科研业务费资助项目(项目编号:DUT13RW301)。

收稿日期:2016—04—07