母子公司互相持股的会计处理研究

赵琪 章云婷

会 计

母子公司互相持股的会计处理研究

赵琪章云婷

母子公司互相交叉持股现象屡见不鲜,但其中错综复杂的关系让各种账务处理程序更加复杂。本文根据最新修订的《CAS33号—合并财务报表》准则,归纳总结了母公司与子公司相互持股的两类五种情况,同时分析了准则中复杂和未详细说明的事项,并加以案例对其账务处理进行了分析,以期为会计工作者的账务处理带来帮助。

合并报表会计准则母公司共同控制

市场经济在高度发展,企业的组织形式也在不断创新,虽然现行各种会计制度及法规也与时俱进,但其仍给各个企业的财务人员在实务中带来较多棘手问题。现在国内比较普遍存在集团控股公司控股、参股各种子孙公司,并且子孙公司反向持股母公司,互相交叉持股现象屡见不鲜,但其中错综复杂的关系让各种账务处理程序更加复杂。

母子公司互相持股分为以下两大类五个子分类情形,不同的互相持股类型带来的财务处理及报表合并均有所差异。第一大类,子公司持有集团控股公司的股份,其中又分为没有控制、共同控制或重大影响和重大影响两大子分类。第二大类,集团控股公司下的子公司之间的互相持股情形,又分为三个子分类:子分类1,一子公司对其另一子公司有重大影响,但另一子公司对其非控制、共同控制、重大影响;子分类2,两个子公司相互持股,但是相互之间非控制、共同控制、重大影响;子分类3,一子公司与另一子公司之间相互重大影响持股。

一、子公司与集团母公司的互相持股

(一)子公司对母公司持股非控制、共同控制或重大影响

根据2014年修订的《CAS33—合并财务报表》准则(以下简称CAS33)的有关规定,若一公司对另一公司的参股没有控制、共同控制或重大影响,即不是子公司、联营或者合营三种情形,无论该所持股份有无公允报价等,都将按照《CAS22—金融工具确认和计量》中“可供出售金融资产”来进行相关处理。不过针对这种情况,在新修订的CAS33中并未进行详细说明,因此,本文认为可以把子公司持有集团控股公司的股份视为集团公司的库存股,合并时调减其所有者权益。具体账务处理及合并报表的编制见案例1。

案例1:2015年7月1号,某子公司A反向参股其集团控股公司甲,A通过现金购买方式支付180万元参股甲8%股份,对集团公司无控股、共同控股、重大影响。甲集团公司所有者权益合计2250万元。2015年12月31日,甲集团公司净利润450万元,分配股利300万元。其中,2015年12月31日,A子公司持有集团公司8%股份的市场价值为280万元。

子公司A个别财务报告的处理

(1)购入日,按成本确认为A的“可供出售金融资产”(单位:万元;下文相关会计分录单位均为万元,不再赘述);

借:可供出售金融资产-成本-甲集团公司180

贷:其他货币资金-存出投资款 180

(2)2015年12月31日,确认公允价值变动,计入“其他综合收益”;

借:可供出售金融资产-公允价值变动-甲集团公司100

贷:其他综合收益-甲集团公司100

(3)收到股利时候,所享份额=300*8%=24万,计入“投资收益”。

借:其他货币资金-存出投资款 24

贷:投资收益 24

2.集团控股公司甲合并财报的相关处理

(1)合并财报编制的时候,A对甲母公司的持股,可以认为是甲的库存股,故需要相关抵消处理,首先,冲减此前计入“可供出售金融资产”的成本及公允价值变动部分,合计100+180=280万,同时,调整集团甲“库存股”;

借:库存股280

贷:可供出售金融资产280

(2)合并财报编制的时候,针对A所获得的投资收益部分,从集团控股角度来看,并没有真实获得,故需要抵消,并冲减集团公司甲的所有者权益;

借:投资收益-A子公司 24

贷:对股东分配 24

(二)子公司对母公司持股有重大影响

若一子公司对集团控股母公司参股并有重大影响,则按2014年《CAS2—长期股权投资》中的规定,应确认为该公司的长期股权投资,并用权益法进行后期核算。在合并报表处理过程中,按2014年新修订的《CAS30—财务报表列报》中的规定,子公司所持集团控股公司的股份应视为自身的库存股,合并时需要调减集团控股公司的所有者权益。详细账务程序及财报合并有关处理见案例2。

案例2:2015年7月1号,某子公司A反向参股其集团控股公司甲,A通过现金购买方式支付180万元参股甲8%股份,对集团公司有重大影响。甲集团公司所有者权益合计2250万元。2015年12月31日,甲集团公司净利润450万元,分配股利300万元。

1.子公司A个别财务报告的处理

(1)购入日,按成本确认为A的“长期股权投资”;

借:长期股权投资-成本-甲集团公司180

贷:银行存款 180

(2)2015年12月31日,按照权益法进行确认A的投资收益450*8%=36万元;

借:长期股权投资-损益调整-甲集团公司36

贷:投资收益-甲集团公司 36

(3)后期受到股利时,调减“长期股权投资-损益调整-甲集团公司”,金额=300*8%=24万;

借:银行存款36

贷:长期股权投资-损益调整-甲集团公司24

2.集团控股公司甲合并财报时的账务处理

(1)购入日,按成本确认为A的“长期股权投资-成本”应确认为集团公司库存股,调减所有者权益180万;

借:库存股180

贷:长期股权投资-A子公司180

(2)针对子公司确认的36万投资收益,从集团控股公司角度看,该投资收益并不存在,故应抵消处理,做对应的反向会计分录;

借:投资收益-A子公司 36

贷:长期股权投资-A子公司36

(3)针对A子公司的24万利润分配部分,合并报表时应作为所有者权益的减项处理;

借:长期股权投资-A子公司 24

贷:对股东的分配 24

二、集团控股公司下不同子公司之间的相互持股

(一)子分类1:一子公司对其另一子公司有重大影响,但另一子公司对其非控制、共同控制、重大影响

此种情况,若子公司A重大影响B子公司,则在A个别财务报表中需要确认为“长期股权投资”并按权益法进行后续计量;但子公司B并非重大影响、控制、共同控制A子公司,故需要在B子公司个别财务报表过程当中确认为“可供出售金融资产”并按公允价值进行后续计量。合并财务报表时,针对此种情况,本文不再做详细赘述,可以综合参考子分类2和子分类3的处理。

(二)子分类2:两个子公司相互持股,但是相互之间非控制、共同控制、重大影响的关系

针对此种情况,按新会计准则规定,两子公司在个别财务报表当中均确认对方为彼此的“可供出售金融资产”;合并财务报表是按照集团公司的库存股进行相关调整。具体账务程序及合并报表处理见案例3。

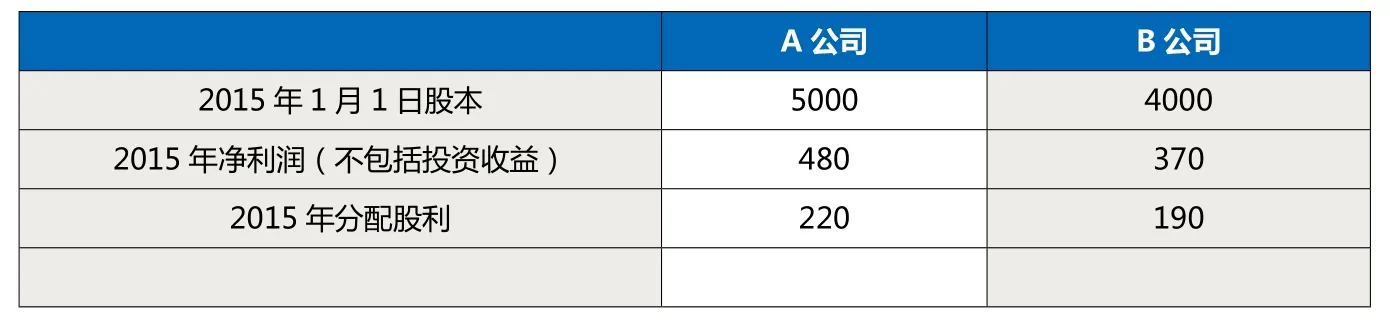

案例3:A与B公司均为某集团控股公司丙的子公司。2015年1月1日,丙支付3800万元控股B公司,所占股份95%,A公司支付200万元取得B公司的5%股份;与此同时,B公司又支付300万获得A公司的6%股份。A与B之间相互非控制、共同控制、重大影响的持股。假设2015年12月31日,A公司参股B公司股份公允价值为300万。补充资料如表1所示。

1.A公司个别账务处理

(1)购入B公司6%股份时按照成本确认为“可供出售金融资产-成本”

借:可供出售金融资产-成本-B 200

贷:银行存款200

(2)2015年底B公司6%股份公允价值变动确认为“可供出售金融资产-公允价值变动”

借:可供出售金融资产-公允价值变动-B 100

贷:其他综合收益-B100

(3)2015年底A公司获得的利润分配190*6%=11.4万,确认为其“投资收益”

借:银行存款 11.4

贷:投资收益-B11.4

2.集团控股公司丙合并报表时的账务处理

(1)在抵销丙集团自身长期股权投资和B公司的所有者权益时,一并将A公司与B公司内部交叉持股部分进行抵销。

借:股本4000

贷:可供出售金融资产-A 200

长期股权投资-B3800

(2)抵销公允价值变动,对相关分录做反向处理;

借:其他综合收益-A100

贷:可供出售金融资产-A 100

(3)AB公司之间的利润分配从集团角度来看为0,故予以重新,调减所有者权益。

借:投资收益11.4

贷:对股东的分配11.4

表1 案例3补充资料 单位:万元

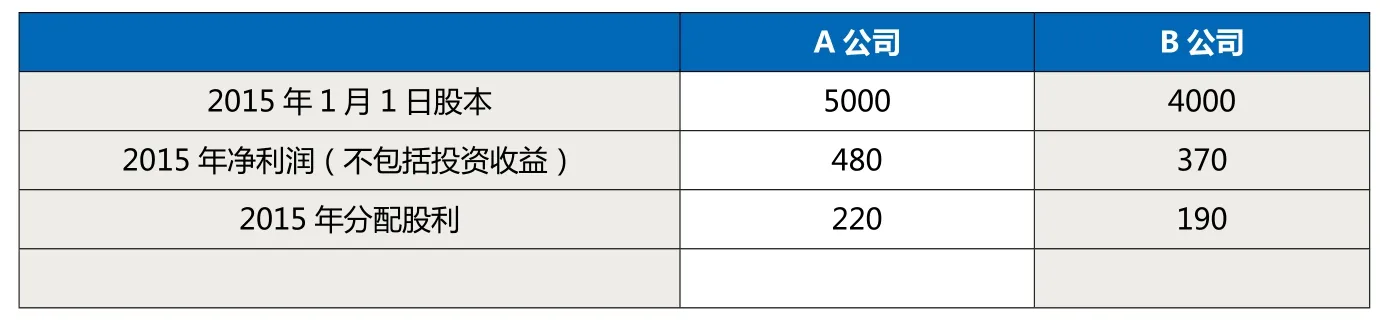

表2 案例4的补充资料 单位:万元

(三)子分类3:一子公司与另一子公司之间相互重大影响持股

针对这种情况,两子公司之间相互重大影响,应分别作为彼此的长期股权投资并后续利用权益法进行账务处理,但是在合并财务报表时则需要单独抵消处理。详细过程见案例4。

案例4,与案例3同:A与B公司均为某集团控股公司丙的子公司。2015 年1月1日,丙支付3800万元控股B公司,所占股份95%,A公司200万元在二级市场取得B公司的5%股份;与此同时,B公司又支付300万获得A公司的6%股份。A与B之间相互非控制、共同控制、重大影响的持股。补充资料如表2所示。

1.A公司个别账务处理

(1)购入B公司6%股份时按照成本确认为“长期股权投资-成本”借:长期股权投资-成本-B 200

贷:其他货币资金-存出投资款200

(2)2015年底确认A公司的投资收益。考虑到后续均利用权益法进行核算,而彼此互相持股,故需要相互剔除彼此的影响。最后利用成本会计中的交互分配法求得A对B的投资收益为500*5%=25万(详细计算过程参考成本会计中的交互分配法)。

借:长期股权投资-损益调整-B 25

贷:投资收益-B25 (3)收到分配利润时,再调减“长期股权投资-损益调整-B”

借:其他货币资金-存出投资款18.5

贷:长期股权投资-损益调整-B 18.5

2.集团控股公司丙合并报表时的账务处理

(1)在抵销丙集团自身长期股权投资和B公司的所有者权益时,一并将A公司与B公司内部交叉持股部分进行抵销;

借:股本4000

贷:长期股权投资-A200长期股权投资-B3800

(2)将A公司此前确认的25万投资收益在合并报表的时候予以冲减;

借:投资收益25

贷:长期股权投资25 (3)将A公司此确认18.5的利润分配额在合并报表的时候予以冲减;

借:长期股权投资 18.5

贷:对股东的分配18.5通过本文分析之后,可以发现,在新的会计准则下,针对互相持股的情形进行合并报表的处理这一棘手问题将变的有效可行。不会因各种互相持股的问题导致很多集团合并报表漏洞百出,这不仅减轻了财务人员的工作量,同时也提高了其工作效率。同样,一份真实完整的集团合并报表也为会计师事务所的审计工作带来了便捷,提高了披露信息的真实性。

作者单位:扬州工业职业技术学院经济管理学院

江苏德邦兴华化工股份有限公司

主要参考文献

1.阳梅香.试论母公司与子公司交叉持股时合并报表的处理.管理观察. 2014(36)

2.叶帮芬.母子公司交叉持股情况下合并报表处理方法比较和选择.经营与管理. 2015(10)

3.王玉栋.合并报表中多层次复杂持股关系的探讨.新会计. 2015(06)

4.刘淑霞.对交叉持股关系下合并财务报表编制问题的探讨.时代金融. 2011(21)

5.张陶勇.集团内部交叉持股情况下合并报表的编制.财务与金融. 2010(02)