产权性质、机构持股与应计异象

——基于我国A股上市公司的研究

林 树 陈 浩

(南京大学商学院 管理学院,江苏 南京 210093;南京广电集团 财务部,江苏 南京 210001)

·经济与管理研究·

产权性质、机构持股与应计异象

——基于我国A股上市公司的研究

林树陈浩

(南京大学商学院 管理学院,江苏 南京210093;南京广电集团 财务部,江苏 南京210001)

应计异象是重要的市场异象之一。上市公司产权性质的不同会导致资本市场上的应计异象体现出制度性的特点。检验结果显示,国有企业的会计应计持续性要低于非国有企业的会计应计持续性,这说明国有企业对会计应计的操纵更加强烈;而国有企业的应计定价偏差却大与非国有企业,这说明盈余操纵是导致应计异象的原因。在我国,富有经验和专业知识的机构投资者是能够识别盈余信息中现金流量和会计应计持续性之不同。同时,他们对会计应计的定价能力持较为谨慎与保守的态度,但是这种谨慎与保守比较突出地表现在对待非国有企业上。这可能是机构投资者对于无制度性优势的非国有企业的会计应计持悲观态度,而对有着政府“隐性担保”的国有企业的会计应计却表现出足够的乐观。

应计异象;产权性质;机构投资者

一、引言

应计异象的研究开始于美国学者Sloan(1996)。*Sloan R.G.,1996,“Do Stock Prices Fully Reflect Information in Accruals and Cash Flows About Future Earnings?” Accounting Review, 71(3),pp.289-315.Sloan的研究将盈余分为会计应计和现金流量两部分,并且分别检验了两者的持续性。研究结论表明,会计应计的持续性要明显低于现金流量。但是,投资者并不能很好的区分判断两者之间的异同,即投资者只能“功能锁定”盈余总额信息,而无法区分其中的会计应计和现金流量对于未来企业盈余预测上的差异,从而导致投资者高估会计应计的持续性。而且,这已成为市场并非有效的证据之一。

在此之后,国内外学者继续在此主题上进行扩展性研究。但是,结合国内资本市场的制度性背景对应计异象进行研究的文献并不多见。中国市场制度性背景表现突出的地方,是证券市场上同时存在着国有企业与非国有企业,两者在企业内部管理与外部约束及资源优势上均存在着显著的不同。虽然我国市场化改革不断推进,政府对国有企业的政治干预不断减弱,但是仍然有相当大比例的上市公司实际控制人为政府或政府机构。这是我国国有企业与非国有企业最大的背景差异,也使其成为政府“援助之手”或“掠夺之手”的对象。这种情况下,它们的盈余管理行为一定会表现出不同之处,从而产权性质的差异成为影响应计异象的重要内因。从外部来看,机构投资者的持股行为可能会对上市公司的治理行为发生作用,从而影响上市公司的盈余管理进而导致应计异象发生。特别是,对于不同产权性质的上市公司,在国有企业与非国有企业中,不同的控制势力可能会导致外部机构投资者对企业的盈余管理产生不同的判断,从而在应计异象上表现出差异。产权性质方面的先天因素与机构投资者方面的外部因素叠加,可能造成我国资本市场上应计异象有着不同于海外市场的特征。

本文结合产权性质、机构投资者这两个内外重要因素,考察我国资本市场的应计异象,即上市公司会计应计的持续性与市场定价能力。对此展开研究,将有助于理解我国特殊的制度背景在应计异象中的表现,为我国制度背景与资本市场的有效性提供更加微观化的解读。

二、理论分析与研究问题

虽然随着市场化改革的不断推进,政府对国有企业的政治干预在不断减弱,但政府依然是国有企业的实际控制人,对国有企业的经营、运作、发展发挥着不可忽视的影响,从而造成国有企业和非国有企业在诸多方面存在巨大的差别。其中,两者最重要的差异之一便是国有企业比非国有企业更容易筹得自身发展所需要的资金。因为,政府实际上承担着“隐性担保人”的角色,而我国国有商业银行更倾向于贷款给国有企业。相比较之下,非国有企业与商业银行之间的债权债务关系则是在市场化条件下形成的,但它们面临着比国有企业更多的筹资约束条件。同样在股票市场上,配股审批中国有企业通过的概率也更高,而非国有企业的上市申请被证监会否决的概率比较大。国有企业也因为比非国有企业更容易接触到政府官员而更多地获得政府政策的优惠。产权性质不同不仅会造成企业经营发展发生诸多差异,筹资方面的不平等更是影响到企业的经营发展,这也使得公司的盈利水平和市场表现产生明显的不同。国有与非国有企业的管理层在盈余管理的行为上会有差异,进而对盈余操纵的影响程度不同。例如,非国有企业的盈余管理程度比国有企业要高;*毕金玲:《股权再融资、盈余管理与产权性质》,《辽宁大学学报》(哲社版)2014年第5期。股权再融资期间国有企业的真实盈余管理水平要高于非国有企业,导致随后国有企业的业绩下降程度要高于非国有企业。*何丹、黄之荔:《产权性质、股权再融资与真实盈余管理》,《南京审计学院学报》2014年第6期。

既然国有企业与非国有企业的盈余操纵动机和程度不同,而盈余操纵是导致应计异象的原因,那么国有企业与非国有企业在应计异象上就可能会存在差别,即投资者对产权性质不同的企业的会计应计的定价偏差应该存在不同。因此,我们提出假设1和假设2:

假设1:国有企业与非国有企业会计应计的持续性水平不同。

假设2:国有企业与非国有企业会计应计被错误定价的程度不同。

机构投资者在投资行为上比个人投资者更加理性,它们能够更加积极的参与并改善公司治理,有效抑制管理层的盈余操纵。如,Koh(2007)的研究发现短期机构投资者的持股比例与正向盈余操纵正相关,但长期机构投资者可以有效抑制正向盈余管理。在国内,机构投资者会积极参与公司治理,有效抑制盈余操纵,机构持股比例高低与公司治理水平成正比,与盈余管理程度成反比。并且,机构持股比例高的公司的盈余持续性要明显地强于机构持股比例低的公司。*牛草林、李娇:《异质机构投资者持股对上市公司盈余持续性的影响研究》,《财经理论研究》2014年第6期。由于政府对国有企业的影响较大,机构投资者在国有企业中发挥作用的范围和程度受到限制,他们参与和改善公司治理的程度是否会有不同。机构投资者可以在非国有企业中发挥显著的治理作用,但这一显著的治理作用在国有企业中就不存在。*张敏、姜付秀:《机构投资者、企业产权与薪酬契约》,《世界经济》2010年第8期。同样,机构投资者对国有企业正向盈余管理的制约作用小,而在非国有企业中却能有效的发挥作用。*薄仙慧、吴联生:《国有控股与机构投资者的治理效应:盈余管理视角》,《经济研究》2009年第2期。由于国有企业和非国有企业存在先天的差异,机构投资者对国有企业应计错误定价的影响小,而对非国有企业会计应计被错误定价的影响显著。由此,我们提出假设3:

假设3:机构持股的高低对会计应计错误定价的影响程度会因为产权性质有所不同,对非国有企业显著,对国有企业则不显著。

三、研究设计

(一)主要变量的定义与计算

1.会计应计。本文参照Collins & Hribar(2002)等的方法,*Collins D.W.,G. Gong and P. Hribar et al,2003, “Investor Sophistication and the Mispricing of Accruals”,Review of Accounting Studies, 8,pp.251-276.以现金流量表为基础,用盈余减掉经营活动现金流量来得到会计应计。由于公司规模的影响,我们将盈余及盈余组成部分均除以公司的年初总资产进行标准化。因此有:

会计应计=净利润-经营活动现金流量净额

2.累计超额收益。超额收益采用规模调整累计超额收益。由于我国财务报告的截至报出日为4月30日,因此用第t年5月至次年4月的股票收益率计算超额收益作为t-1年财务报告报出后的股票市场表现。规模调整累计超额收益的具体计算方法为:每年按照样本股票年初总市值将股票平均分为10组,计算每组股票的平均月收益率,然后将每组每只股票的月收益率减去上步计算出的组平均收益率,即可得到个股经过规模调整的月度超额收益,再将5月至次年4月的个股月度超额收益累计到累计超额收益。

3.产权性质。本文根据实际控制人性质来区别国有和非国有上市公司;数据来源于CSMAR数据库,该数据库已经对实际控制人性质作出区分。

4.机构持股。我们将基金和QFII相加得到机构持股比例。CSMAR数据库中各机构投资主体的持股比例为半年度数据,因此将基金及QFII对每只股票的持股比例相加后,再计算同一年中的两个半年度数据的平均数,然后按照高于或低于平均数分为两组:

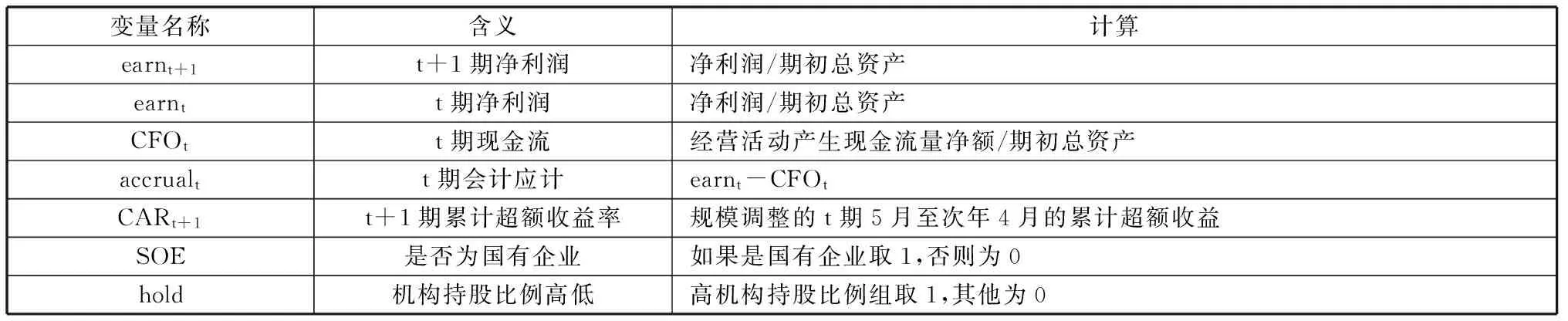

根据以上变量的计算方法,将实证变量的定义如下:

变量名称含义计算earnt+1t+1期净利润净利润/期初总资产earntt期净利润净利润/期初总资产CFOtt期现金流经营活动产生现金流量净额/期初总资产accrualtt期会计应计earnt-CFOtCARt+1t+1期累计超额收益率规模调整的t期5月至次年4月的累计超额收益SOE是否为国有企业如果是国有企业取1,否则为0hold机构持股比例高低高机构持股比例组取1,其他为0

(二)样本与数据

本文选取2003-2012年期间A股上市公司的数据为研究对象。初始观测值为15968个,剔除金融股303个、ST股1634个和当年IPO的股票954个,以及剔除年初市值不存在的股票133个、产权性质不明确的股票1730个、月收益率不全的股票819个,最后剔除掉净利润、会计应计、现金流量最大和最小的1% 的股票630个,最终得到10068个样本。

(三)回归模型

1.应计异象存在性检验。在检验本文假设之前,首先对我国现金流量、会计应计的持续性及定价能力进行检验。对现金流量、会计应计的持续性分析模型如下:

Earnt+1=γ0+γ1CFOt+γ2accrualt+ηt+1

(1)

(2)

公式(1)反映的是当期现金流量及会计应计对后一期盈余预测的持续性。其中,γ1表示现金流量的持续性,γ2表示会计应计的持续性。对于定价能力的检验,借鉴Sloan(1996)和Mishkin(1983)的理性预期检验方法:联立两个方程——公式(1)和公式(2)进行实证分析。公式(1)反映的是现金流量和会计应计的持续性,公式(2)中的γ1*、γ2*分别反映的是现金流量和会计应计的定价能力。通过γ1、γ1*和γ2、γ2*的比较,可以得知现金流量和会计应计是否被正确定价。

2.产权性质对应计异象的影响。对国有企业和非国有企业会计应计错误定价程度进行比较,本文仍借鉴Mishkin(1983)的理性预期检验方法:联立以下两个方程——公式(3)和公式(4)进行实证分析,加上虚拟变量SOE后,联立方程中多出两个交乘项,公式(3)检验的是现金流量和会计应计的持续性,公式(4)检验的是现金流量和会计应计的定价能力。

Earnt+1=γ0+γ1CFOt+γ2accrualt+γ3SOE×CFOt+γ4SOE×accrualt+εt+1

(3)

(4)

3.机构持股高低对应计异象的影响。对于假设3的检验,我们同样借鉴Mishkin(1983)的理性预期检验方法:联立以下两个方程——公式(5)和公式(6)进行实证分析,通过加入虚拟变量hold来观察机构持股高低对于应计定价能力的影响;联立方程中多出两个交乘项,公式(5)检验现金流量和会计应计的持续性,公式(6)检验现金流量和会计应计的定价能力。

Earningst+1=δ0+δ1CFOt+δ2accrualt+δ3hold×CFOt+δ4hold×accrualt+εt+1

(5)

(6)

四、结果分析

(一)应计异象检验

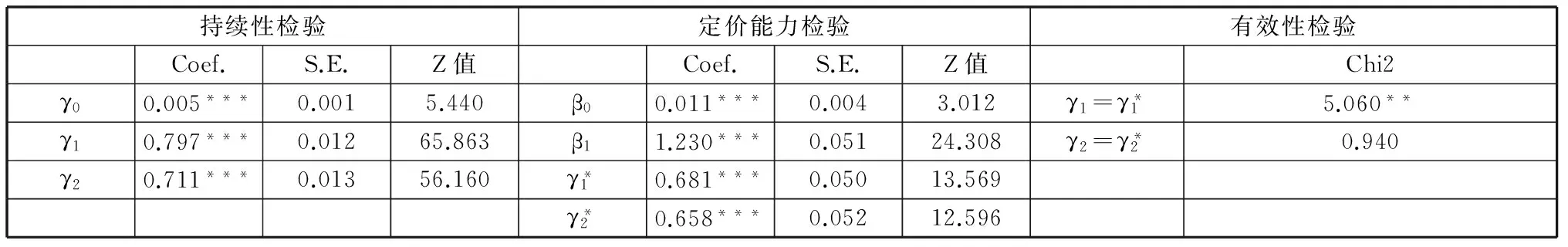

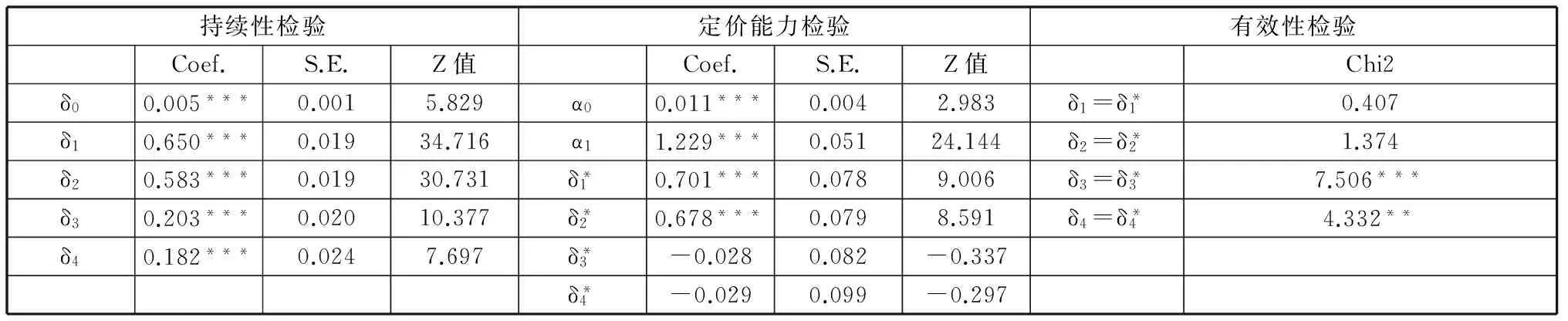

我们应用联立方程组(1)(2)对总体样本的应计异象进行检验,结果如表1:

表1 总样本的应计异象检验

说明:*为0.1水平显著,**为0.05水平显著,***为0.01水平显著

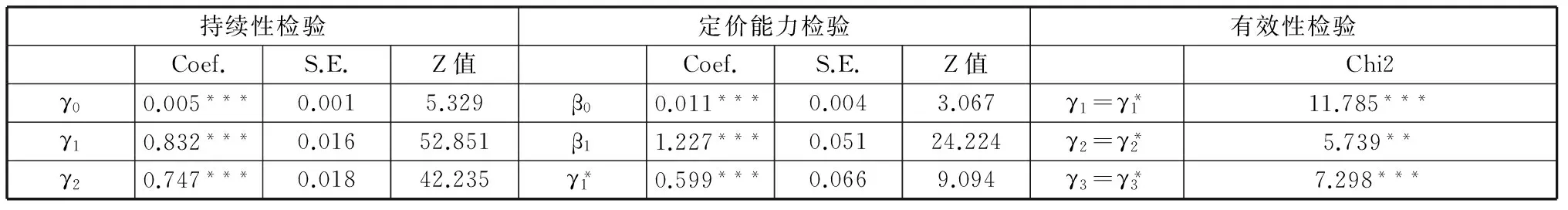

(二)产权性质与应计异象

我们用联立方程组(3)(4)检验产权性质不同对应计异象的影响,结果见表2:

表2 国有企业与非国有企业的应计异象

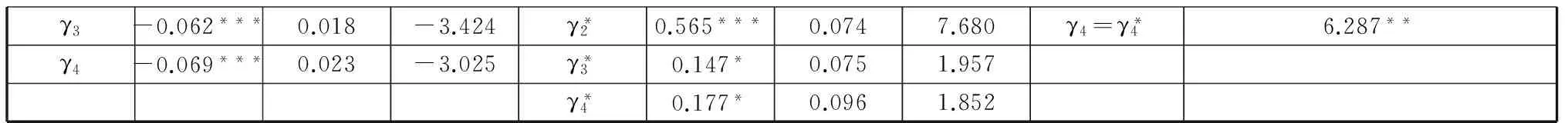

γ3-0.062***0.018-3.424γ*20.565***0.0747.680γ4=γ*46.287**γ4-0.069***0.023-3.025γ*30.147*0.0751.957γ*40.177*0.0961.852

(三)机构持股与应计异象

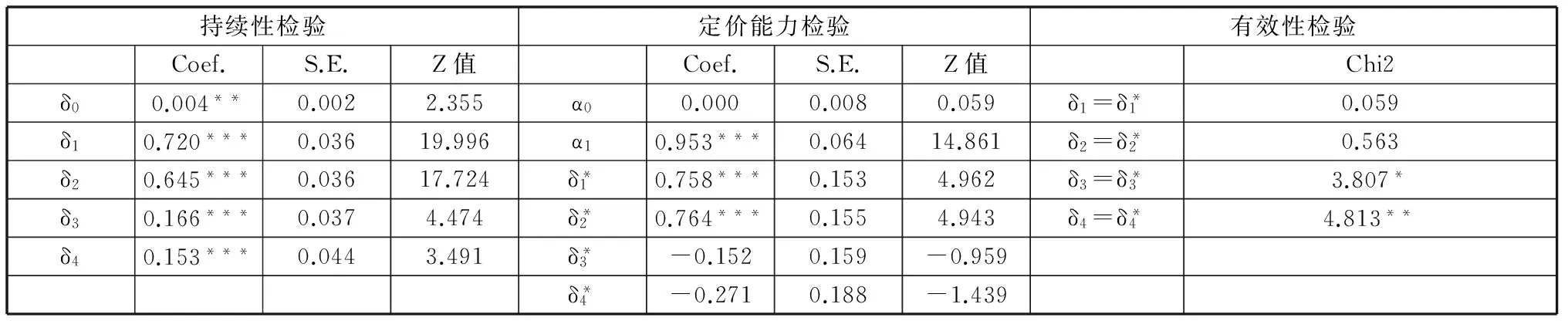

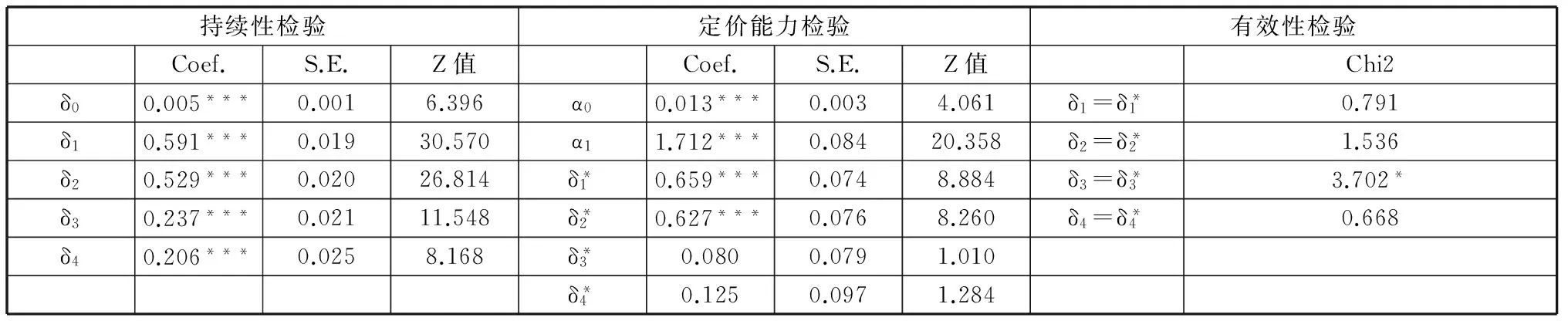

我们用联立方程(5)(6)检验机构持股高低对应计异象的影响,分别就总体样本、非国有企业样本、国有企业样本进行检验,结果分别见表3、表4、表5。

表3 机构持股高低对应计异象的影响——总样本

表4 机构持股高低对应计异象的影响——非国有样本

表5 机构持股高低对应计异象的影响——国有样本

对于低机构持股组的股票来说,国有企业与非国有企业在现金流量和会计应计的定价偏差上并不存在显著的差别:非国有企业组会计应计的持续性系数为0.645,其定价系数为0.758;国有企业组会计应计的持续性系数为0.529,其定价系数为0.627。两者在数值上都高估了会计应计,但在统计上却都不显著。

对于高机构持股组的股票来说,国有企业并没有表现出像非国有企业组那样对会计应计定价能力的谨慎和保守:非国有企业组会计应计的持续性系数为0.798,其定价系数为0.493;国有企业组会计应计的持续性系数为0.735,但其定价系数却达到0.752。

通过检验结果的比较可以看出,富有经验和专业知识的机构投资者是能够识别盈余信息中现金流量和会计应计持续性之不同。总体上,他们对会计应计的定价能力持较为谨慎与保守的态度,但是这种谨慎与保守比较突出地表现在对待非国有企业上。也就是说,他们对于非国有企业的会计应计持悲观态度,却对国有企业的会计应计表现出足够的乐观,这或许是因为机构投资者认为国有企业有政府的“隐性担保”,因而对其会计应计并不需要那么谨慎。

五、结论

本文以2003-2012年A股上市公司为样本,研究了产权性质与应计异象之间的关系,并进而考虑了机构投资者与不同产权性质企业的应计错误定价的关系。通过检验,我们可以得出如下结论:

其一,产权性质对应计异象,即会计应计错误定价的程度有影响,国有企业的会计应计定价偏差更大。国有企业现金流量和会计应计的持续性系数都要小于非国有企业,但它们的定价系数却都高于非国有企业。这说明,中国市场中的投资者确实对国有企业的会计应计持较乐观的态度。这可能是因为国有企业与非国有企业相比有更多的制度性优势,投资者相信国有企业拥有的“隐性担保”,所以对其会计应计显得较为乐观。检验结果显示,国有企业会计应计持续性要低于非国有企业会计应计持续性,说明国有企业对会计应计的操纵更加强烈;而国有企业的应计定价偏差大于非国有企业,说明盈余操纵是导致应计异象的原因。

其二,在国有企业和非国有企业中,高低机构持股组的股票对会计应计的定价偏差表现不同。在我国,富有经验和专业知识的机构投资者是能够识别盈余信息中现金流量和会计应计持续性之不同。同时,他们对会计应计的定价能力持较为谨慎与保守的态度,但是这种谨慎与保守比较突出地表现在对待非国有企业上。这可能是机构投资者对于无制度性优势的非国有企业的会计应计持悲观态度,而对有着政府“隐性担保”的国有企业的会计应计却表现出足够的乐观。

(责任编辑:栾晓平)

2016-04-20

林树,男,博士,南京大学商学院管理学院会计学系教授。

陈浩,男,博士,南京广电集团财务部副主管。

本文系国家自然科学基金资助项目“信息优势或利益冲突:股东关系对基金投资行为的影响”(项目编号:71372030)、“投资者情绪、交易行为与资产价格波动”(项目编号:71002025)的阶段性成果。感谢韩婧的研究助理工作。

F275.5

A

1003-4145[2016]09-0122-06