优化民间借贷税收优惠政策的思考

李永强 崔志坤(安徽财经大学,安徽 蚌埠 233030)

优化民间借贷税收优惠政策的思考

李永强崔志坤

(安徽财经大学,安徽蚌埠233030)

公民与公民之间的借贷行为,往往暴露于法律约束之外,构建以税收优惠为核心的借贷信息采集机制,可以增加政府的税收收入和加强对借贷市场的管制。文章试图从激励、公平、税收中性角度分析民间借贷管制中使用税收优惠的必要性,然后探讨税收抵免对社会总效用的影响,理论上证明存在一个税收抵免比例可以使政府在不减少社会总效用的前提下征得利息税。另外,从税负角度考虑得出确定税收抵免比例的一个限制条件,设置浮动抵免比例以适应政府宏观调控的需要。

民间借贷;税收优惠;社会总效用

民间借贷是指公民之间、公民与法人之间、公民与其他组织之间的借贷,只要双方当事人意思表示真实即可认定有效。[1]很明显,以上关于民间借贷的定义是广义上的民间借贷,与之对应的是狭义上的民间借贷,仅指公民与公民之间依照约定进行货币借贷的一种民事法律行为,本文讨论的也是这种侠义上的民间借贷。公民与公民之间的借贷具有很强的隐蔽性,借贷本息的偿还一般建立在诚信的基础上,更多的采用欠条而非借款合同的形式。由于信息的不对称,一方面,政府难以征得利息税款;另一方面,政府很难掌握借贷信息从而进行必要的管制约束,这无论对贷方还是借方都有其不利的一面。进一步的,为了发挥个人所得税的调节作用,有必要对纳税人的实际负担能力进行全面综合的判定。利息所得作为资本所得的重要组成部分,在个人所得税改革的规划过程中,政府应当注意加强对利息所得的征管。有人认为,公民与公民之间的借贷利息应该免税,如美国当前的政策一般,可以鼓励个人之间的融资行为,还能降低征管成本。但我国民间借贷市场混乱不堪,免税造成的不仅是这部分税源的放弃,同时还会弱化政府对这方面的管制。本文认为,以个人所得税改革为契机,通过构建以税收优惠为核心的借贷信息采集激励机制是一石二鸟之计。一方面,可以更加综合的衡量纳税人的纳税能力,增加税收收入;另一方面,可以对混乱不堪的民间借贷市场加强管制。

一、当前民间借贷的税收优惠缺失

(一)借贷信息登记系统存在激励不足的问题

登记是典型的信息提供行为,在民间借贷法律规制的机制设计中,理论上可以要求所有的民间借贷进行登记,为此,有些地方政府的规范性文件专门规定了登记制度。[2]但激励形式较为局限,除了法院的优先受理和登记材料作为效力较高的证据等之外,没有更具吸引力的政策。在实际操作的过程中,徒有形式,难以达到预期的效果,一方面增加了政府的支出,另一方面使得地方政府有干涉司法部门的嫌疑,导致越权行为的发生。

退一步讲,就算优先受理不违背法理,其效果对借贷双方的激励也是弱的,无效率的。狭义上民间借贷的双方主体是自然人,大都缺乏相应的法律意识,对借贷可能产生的诉讼问题没有足够的预见性,换句话说,登记换取的利益是看不见摸不着的。

现实生活中,借贷双方可能缺乏长远的法律眼光,但对于眼前看得见摸得着的经济利益是从来不会忽视的。如果借贷双方中至少有一方,其主动登记换取的经济利益大于不登记时的经济利益,税务机关就能从这一方得到借贷信息,然后顺藤摸瓜锁定另一方。当前借贷登记系统中缺乏有效激励——税收优惠,借贷双方都没有足够的动力去提交登记自己的借贷信息,税务机关对此也无能为力。

(二)合理的税收优惠可以使民间借贷走出地下

一项行为是否发生取决于当事人对该行为成本与收益的考量,收益大于成本时当事人才有动力去实施该项行为。民间借贷信息登记过程中,更多的是成本,缺少足够吸引借贷双方的利益导向。由于自然人更多的关注经济利益,税收优惠政策的出台可以很大程度上诱使借贷双方主动提交借贷信息,促进民间借贷的阳光化。

我们知道,信息是有价值的,在某种意义上属于商品范畴,那么税收优惠的额度就可以看作政府为获取借贷信息所支付的价格。提供信息的“厂家”有两个——借方和贷方,政府购买信息应尊崇择廉的原则,谁的价格便宜就买谁的。在众多关于民间借贷的税收优惠政策建议中,目光多是集中在贷方税收优惠,试图通过贷方主动登记信息以监管民间借贷市场的运行。值得注意的是,相比借方,贷方对借贷信息的定价更高,原因无他,贷方提供借贷信息的成本太高,无限接近原本可以逃避的利息税,这就导致尽管税收优惠的额度可能很高,但激励效果却达不到预期的目标。

因此,构建以借方信息来源渠道为主,贷方信息来源渠道为辅的信息采集机制可能更加合理,具体的,制定以借方为主体的税收优惠政策,激励借方向税务部门登记信息。一方面,政府“购买”借贷信息的价格便宜了(较低的税收优惠额度);另一方面,可以更加有效地搜集到借贷信息。

本文认为,当前民间借贷中缺乏以税收优惠为核心的激励措施,尽早出台全国性的税收优惠政策已成当务之急。合理的税收优惠可以促进民间借贷的阳光化致使其走出地下。

二、民间借贷中使用税收优惠的必要性

(一)税收优惠的激励作用

1.借贷信息采集渠道建立的原则

民间借贷市场的混乱不堪很大程度上是政府管制不足引起的,而缺乏管制的原因是信息的不对称。借贷信息的来源又只有借贷双方当事人,因此,除了通过制度安排使得当事人主动提交借贷信息外,别无他法。

我们知道,政府管制民间借贷是为了保护借贷双方的利益,贷方的利益损失来自借方,借方的利益损失来自贷方。那么,制度的建立必须同时约束借贷双方,因此,信息的采集也必须设置两条路径。否则,会人为的使借贷双方处于信息上的优劣地位,比如,如果仅设置借方信息来源渠道,非法集资者不会向政府提交借贷信息,如果仅设置贷方信息来源渠道,高利贷者也会为了自己的利益隐瞒借贷信息。

2.“伪囚徒困境”的利用

在以采集借贷信息为目的的激励制度中,税收优惠可以发挥重要的作用。对于借方,税收抵免政策的有效运用会使其在利益的驱使下向税务部门提交相关信息以获得税负的减免;对于贷方,优惠税率的使用可以有效地促使其申报纳税,因为,无论自己的选择如何,借方的最优策略都是提交借贷信息,否则会失去税收抵免的机会,既然税务部门已经从借方掌握了借贷信息,自己的隐瞒只会让自己从高使用税率,那么,为了最大化利益,主动申报纳税才是自己的最优策略。

表1 借贷双方的收益情况

从表1可以看出,对于借方而言,提交借贷信息是最优策略;对贷方而言,可以预测借方行为从而使用主动申报纳税的策略。最后,平衡状态就是借贷双方都不隐瞒借贷信息,达到纳什均衡。由于此模型和经典的“囚徒困境”有所差异,借方的利益不会因为贷方的策略选择而改变,故用“伪囚徒困境”的说法。

(二)基于公平及税收中性的考虑

个人所得税改革的基本思路已经敲定,于完善税前扣除方面有了突破性的进展,在合理确定综合所得基本减除费用标准的基础上,适时增加赡养老人支出、子女教育支出、住房按揭贷款利息支出等专项扣除项目。[3]

不难看出在借款消费方面,从银行取得借款收入用于住房,利息支出上拥有补贴的优势。一方面,同样是为了购房,从银行借款可以享受纳税扣除,向其他金融结构或私人借款就不能享受抵扣,无形中鼓励纳税人购房偏向银行贷款,不利于其他金融手段的竞争。其中,民间借贷是弥补银行信贷资金不足的重要融资方式,具有灵活性强、资金来源充裕、便于操作的特点,管制得当将有利于经济的发展,对按揭贷款利息支出的税收补贴可能会与政府意欲鼓励民间借贷的初衷相背离。另一方面,银行贷款用于住房可以享受税收补贴,用于其他支出就没有。如今,年轻一辈的消费观念已不同于上一代,对于房与车的优先选择渐渐地偏向车,也就是说,房可以慢慢买,但车必须尽快入手。因此,于税收中性角度考虑,此种做法可能会对消费者的选择产生负面影响,降低消费者的效用水平。

本文认为在个人所得税的费用扣除上应尽量减少借款收入来源不同与用途差异的税收政策区别,最大程度上一视同仁。因此,基于竞争公平与税收中性的考虑,民间借贷中利息支出应实行相应的税收优惠政策。

需要注意的是,当贷方是银行的时候,借贷的随意性和避税问题相比民间借贷已经规范了很多,因此,使用纳税扣除是没有什么大问题的。但民间借贷不同,由于政府对公民的约束比银行低了很多,避税问题就需要得到足够的重视。由于我国个人所得税使用累进税率,纳税扣除很可能会降低纳税人的税率档次,使得借方少缴纳的税款高于税务部门从贷方征得的利息税总额,出现避税的漏洞。因此,相比纳税扣除,税收抵免在民间借贷中更加适用。

三、民间借贷中使用税收抵免对社会总效用的影响分析

这部分意图通过简单的数理分析证明民间借贷中纳税扣除的使用可以在社会总效用不变,甚至是略有增加的情况下,增加政府的税收收入。我们知道,如果政府把从放贷人那里征得的利息税全额通过税收补贴返还给借款人,其效果等同于民间借贷实际利率的降低。而借贷利率的降低对社会总效用的影响取决于贷款人效用的减少与借款人效用的增加孰高孰低。

(一)提出假设

2.消费者可以事先知道自己在时期1与时期2的收入量I1与I2.在现实生活中,人们有时难以获取下一期的收入信息,但是为了研究的方便,我们假设消费者是可以知道的。

3.短期内,消费者的收入小于消费时,其差额由于各种原因,无法向银行贷款,只能通过民间借贷向私人借款,利率为R,高于银行的利率r,这是符合事实的假设,消费者有时没有合适的抵押物,有时急于用钱无法承受银行各种审批所需的时间成本。

4.消费者追求效用最大化。借款者时常没有选择,但贷款者往往可以选择将多余的货币存入银行,或是借给私人。由于私人的利率R高于银行利率r,消费者出于增加效用的考虑会选择把钱借给私人。

5.为了兼顾效率与公平,社会总效用的加总采用乘法形式,即μ总=μ甲·μ乙,.社会总效用的加总一共有三种,另外两种加总形式都过分偏于效率或是公平,与当前主流观点不符,不予采用。

(二)讨论并进行必要的证明

借贷行为发生的原因多种多样,但按照用途分类大致可分为消费和投资。而用于投资的民间借贷不在本文的讨论范围,因为税收抵免在借款用于投资的情况下无效,原因有两点:一是投资时,利息支出原本就可以通过财务费用进行成本扣除,不能再与税收抵免并用;二是由于各种原因不纳税的投资人本来就不纳税,税收抵免对他们是毫无吸引力的。接下来讨论借款用于消费的情况,分为两种情形。

1.借贷行为发生的原因是收入的不稳定

(1)有消费者甲和消费者乙(以两个消费者系统为例)。在时期1,甲与乙的收入分别为I1与I'1,消费分别为c1与c'1;在时期2,甲与乙的收入分别为I2与I'2,消费分别为c2与c'2,假设甲和乙在时期1与时期2的总收入相等,即I1+I2=I'1+I'2,并且两个时期会消费掉所有的货币,没有剩余。

(2)由于收入的不稳定,对于甲有I1>c1,I2<c2;对于乙有I'1<c'1,I'2>c'2,意味着甲在时期1的收入大于消费,有所结余,在时期2的收入小于消费,需要利用时期1的结余;乙在时期1的收入小于消费,需要借款,在时期2的收入大于消费,可以偿还时期1的借款本息。直观表示如下:

表2 借贷双方收入消费直观表(借款前)

很明显,借贷行为可以同时增加借贷双方(甲和乙)的效用水平,借贷行为发生,甲以利率R借出X元给乙,即:

(3)由于利息收入的存在,甲的总收入会增加RX,变为I1+I2+RX,甲和乙的消费情况如下:

表3 借贷双方收入消费直观表(借款后)

证明:令c=A2·αα·ββ(I'1+X)α·X,显然c>0.

在这里,我们增加一个假设:消费者乙可以从消费者甲那里借到足够多的钱,也就是说甲在第一期多余的货币可以满足乙的需求。这个假设也是基于现实考虑的:居民很难将所有多余的钱以较高利率R借出,总是有部分多余的钱存在银行。

2.借贷行为发生的原因是效用函数的不同

(1)有消费者甲和消费者乙。在时期1,甲与乙的收入分别为I1与I'1,消费分别为c1与c'1;在时期2,甲与乙的收入分别为I2与I'2,消费分别为c2与c'2,假设甲和乙在时期1与时期2的收入是稳定且相等的,即I1=I2=I'1=I'2=I'。

(2)甲的效用函数:

其中α1+β1=1,α1<β1;α2+β2=1,α2>β2。

对于甲有α1·2I<I,意味着其第一期的收入可以满足当期消费,还有剩余。

对于乙有α2·2I>I,意味着其第一期的收入不能满足当期消费,需要借款。

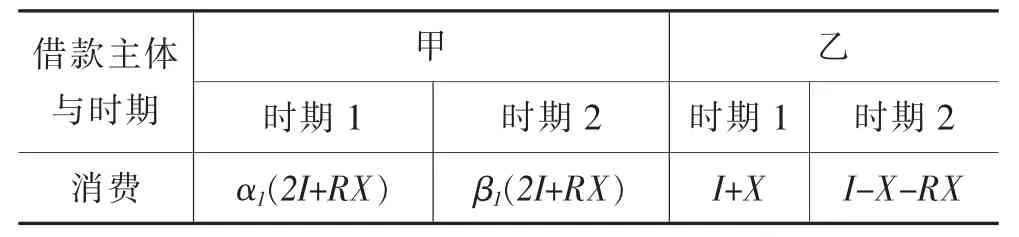

甲以利率R借给乙X元,甲的总收入变为2I+ RX,乙的总收入变为2I-RX,直观表示如下:

表4 借贷双方收入消费直观表(借款前)

(3)借贷行为发生后,消费者甲和消费者乙的消费情况如下:

表5 借贷双方收入消费直观表(借款后)

证明过程与前一种情况相似,此处省略。

3.结论:民间借贷实际利率的降低会增加社会总效用,那么理论上存在一个比例可以在社会总效用不变甚至是略有增加的情况下使政府征得一笔税款。

原因:富人不会为了消费向穷人借钱,只会向比自己更富的人借;穷人为了消费不会向比自己更穷的人借,只会向比自己有钱的富人借。换句话说,当借款目的是消费的时候,贷款人比借款人富有的可能性更大。这一方面是心理因素的原因,一方面又是借款人出于方便的考虑。向比自己富有的人借款不仅可以借到足够的钱,还不会觉得脸上无光;向比自己穷的人借款不仅可能借不到足够的钱,还可能觉得脸上无光。

(三)税收抵免比例的确定

我国间接税的比例远远高于直接税,因此很多情况下纳税人与负税人分离,也就是说最终消费者往往承担着很多转嫁了的各种间接税。那么,当消费者借款进行提前消费的时候,这笔消费额中有一定比例的间接税款,这就导致消费者较非借款消费较早的承担了这笔税款。

我们假设消费者的平均负税率为k,社会平均利润率为m,消费者借得一笔X的消费款,期限为y(可以近似的看作是消费的提前期),为简单起见,令y= 1。货币具有时间效益,以社会平均利润率计算。因此,由于消费者提前消费X元,政府提前获得税款k·X元,这笔提前了的税款为政府多获得k·m·X元的收入。在对民间借贷使用税收抵免优惠政策的时候,其抵免限额的计算需要依据消费者借款这个边际行为对政府产生的边际收入。

出于宏观调控的需要,政府有时鼓励消费者多消费,有时需要进行必要的抑制。那么抵免比例需要考虑政府的这种政策导向,在上述基于社会总效用与负税角度确定的区间内安排浮动抵免比例,可以更好的适应政府的调控政策体系。

四、优化民间借贷税收优惠政策的思考

(一)建立双向信息登记系统,借方与贷方可相互反向追踪

1.规定借贷信息登记时间期限。借贷行为发生后,借方与贷方都有义务在限定的时间内向当地的税务机关登记借贷信息,税务机关要进行核对,确保双方提供的信息一致。

2.给予登记者税收优惠。借方登记时给予适当的税收抵免以激励其登记行为;贷方登记时给予利息税率优惠以督促其主动申报纳税。

3.建立反向追踪机制。如果只有一方登记,税务局要从登记的一方反向追踪到另一方,对于登记的一方给予相应的税收优惠,对于反向追踪到的一方不给予税收优惠,一方面可以激励登记行为,另一方面,可以弥补反向追踪的成本。

(二)合理安排税收抵免额度与优惠税率

1.第四部分的分析认为存在一个临界税收抵免比例,可以使政府在不降低社会总效用的情况下征得一笔利息税。现实生活中,这个临界抵免比例是几乎无法测算的,但是,我们知道,如果实际抵免比例高于临界抵免比例会增加社会总效用,尽管税务部门征得的利息税会有所降低。因此,可以设定较高的实际抵免比例区间,一方面,可以确保社会总效用不会降低;另一方面,可以更大程度的激励借款人登记,培养其借贷登记意识,使得政策具有立竿见影的效果。

国家进行宏观调控时,当需要鼓励居民消费时,上调抵免比例,使其接近区间上限;需要抑制居民消费时,下调抵免比例,使其接近区间下限。

2.贷方优惠税率的设计可以有两种思路。第一种是以当前的利息税率作为高税率,相应较低的税率作为低税率,这是名副其实的优惠税率;第二种是以当前的利息税率作为低税率,相应较高的税率作为高税率,其实质是一种惩罚税率,低税率只是相对的优惠税率。至于应当选择哪一种,本文认为应该选择第二种,原因有两点:

(1)如第二部分所说,民间借贷信息登记系统以借方路径为主,贷方路径为辅。大多数情况下,借方会主动登记借贷信息,贷方是迫于压力被动的登记借贷信息,因为如果不这么做的话很可能会从高使用税率。而实际上,贷方是利息获得方,本就有主动申报的义务,迫于压力登记无所谓功劳,也就无所谓优惠,相反,不登记是逃避纳税没有履行义务的行为,使用惩罚税率于情于理都是合适的。

(2)第三部分用“伪囚徒困境”分析了借贷双方的行为收益。可以预见,长期的纳什均衡只会是“借贷双方都登记”和“借贷双方都不登记”(这种情况也是很有可能出现的,因为很多时候借款人也是不纳税的,税收优惠对他们是没有吸引力的)。我们不考虑“借贷双方都不登记”的情况,贷方不纳税也就无所谓低税率高税率。也就是说,只要贷方纳税,使用的税率必然是两档税率中较低的那一个,如果是普通税率可以做到的事情,就没必要使用优惠税率,一方面,可以增加政府的税收收入;另一方面,可以使侠义民间借贷的利息税率与其他利息税率保持一致,相对公平。

[1]黄越.民间借贷危机的成因及治理对策——以温州民间借贷为例[J].常州大学学报(社会科学版),2012,13(1):42-45.

[2]岳彩申.民间借贷的激励性法律规制[J].中国社会科学,2013(10):7.

[3]杜涛.个税改革四步走,适时引入家庭支出申报[N].经济观察报,2014-12-22.

Thoughts of Optimizing the Tax Preference Policy of Private Lending

Li Yong-qiang,Cui Zhi-kun

(Anhui University of Finance and Economics,Bengbu Anhui 233030,China)

The lending behavior between of citizens is often exposed to the legal constraints,the establishment of a tax incentives for the core of the credit information collection mechanism,can increase the government's tax revenue and strengthen the control of the lending market.This paper tries to analyze the necessity of using tax incentives from the perspective of incentive,equity and tax neutrality,and then explore the impact of tax credit on the total social utility.In addition,from the point of view of the tax burden to determine the proportion of tax credits,as well as the proportion of floating credit to meet the needs of the government's macro regulation and control.

private lending;tax incentives;social utility

F812.42

A

1672-0547(2016)02-0038-05

2015-10-19

国家社科基金项目“构建地方税体系研究”(13CJY108);博士后科学基金面上资助项目(2012M510655);安徽财经大学研究生科研创新基金项目(CXJJ2014006)

李永强(1992-),男,安徽凤阳人,安徽财经大学2014级财政学硕士研究生,研究方向:财税理论政策;崔志坤(1979-),男,河北卢龙人,安徽财经大学副教授,博士,研究方向:财税理论政策。