上市公司重大资产重组业绩补偿承诺研究

西南财经大学会计学院 陈 瑶 杨小娟

上市公司重大资产重组业绩补偿承诺研究

西南财经大学会计学院陈瑶杨小娟

本文系统研究了我国上市公司在重大资产重组中业绩补偿承诺的实践,分析了上市公司重大资产重组业绩补偿承诺的影响因素,从而进一步挖掘重大资产重组业绩补偿行为背后的动因。研究表明:标的资产在重组前的盈利能力与公司的业绩承诺呈反向关系;关联重组的承诺率高于非关联重组;业绩承诺行为的存在可以提高标的资产的评估增值率,也能激励管理层提高业绩。

上市公司重大资产重组业绩补偿承诺

一、引言

业绩补偿协议是在定向增发中,由上市公司和盈利承诺方签订的,以注入上市公司的交易标的资产或上市公司的经营业绩承诺的完成情况为依据,通过股份或现金支付来调整上市公司和盈利承诺方之间经济利益的契约。2008 年5月实施的《上市公司重大资产重组管理办法》(以下简称《重组办法》),要求标的资产以基于未来收益预期的估值方法评估并作价的情况下,交易对方应与上市公司签订业绩补偿协议。业绩补偿承诺安排意在维护交易公平、保护中小投资者,其本身应该是作为一种保障与惩罚措施来对资产出售方进行约束。理论上来讲,资产出售者不敢随意预测业绩,更不敢随意承诺业绩,因为承诺多少就意味着未来可能会损失多少。但是,在现实中,出现了大量随意的,夸大的,甚至有违常理的承诺,紧跟这些承诺后的,是未达承诺的巨额补偿。

这种不合常理的承诺现象受到了证监会的注意,2014 年10月23日证监会公布了新版《重组办法》,修改了业绩补偿承诺的相关规定:重组办法取消原《管理办法》第十八条“上市公司购买资产的,应当提供拟购买资产的盈利预测报告。上市公司拟进行本办法第二十八条第一款第(一)至(三)项规定的重大资产重组以及发行股份购买资产的,还应当提供上市公司的盈利预测报告。盈利预测报告应当经具有相关证券业务资格的会计师事务所审核”的规定。新增“上市公司向控股股东、实际控制人或者其控制的关联人之外的特定对象购买资产且未导致控制权发生变更的,不适用本条前二款规定,上市公司与交易对方可以根据市场化原则,自主协商是否采取业绩补偿和每股收益填补措施及相关具体安排。”本文以此为契机,从上市公司重大资产重组业绩承诺的影响因素入手,进一步挖掘重大资产重组业绩补偿行为背后的动因。

二、文献综述

(一)业绩补偿承诺的正效应首先,业绩补偿承诺可以保护中小股东的利益。高闯等(2010)通过对苏宁环球与世荣兆业的比较案例研究,对上市公司和大股东两个层面进行了分析,得出结论为:现金补偿和股份回购补偿方案均在一定程度上保护了中小股东的权益;其中,股份回购方案比现金补偿方案更能改善上市公司财务状况和经营业绩,同时更能制约大股东在并购重组活动中对过高评估或过高盈利预测的“冲动”,因而更能保护中小股东权益。其次,业绩补偿承诺对高管具有激励作用。汤谷良等(2006)认为,对赌协议能大大降低机构投资者的代理成本,控制投资风险,并能在保证基本收益的前提下刺激管理层股东快速提高公司业绩。最后,业绩补偿承诺对并购效应还有积极的影响。吕长江等(2014)使用2011-2013年间中小企业板和创业板市场的并购事件作为样本,研究了并购交易中的业绩补偿承诺对并购协同效应的影响,以及协同效应在并购双方之间的利益分配。研究表明,并购交易中引入业绩补偿承诺,可以显著提升并购的协同效应水平,这种协同效应的提升主要来自于业绩补偿承诺的信号作用。进一步研究发现,业绩补偿承诺在显著提高并购溢价的同时,也会提高收购方股东的收益。积极有效地运用业绩补偿承诺这一契约工具,能够有效地提高并购效率,促进并购交易双方达到“双赢”的效果。

(二)业绩补偿承诺的负效应首先,业绩补偿承诺在实践中损害了中小股东利益。刘建勇等(2014)以海润光伏为例,研究资产重组中大股东承诺履行与上市公司高额现金股利分配的关系及其对投资者利益的影响。结果表明,海润光伏在公司实际净利润远低于大股东承诺业绩情况下实施高额派现,有向大股东输送现金以满足其向上市公司支付承诺补偿款之嫌,并给中小股东利益造成巨大损失。由此提出以下建议:为切实保护中小股东的利益,监管当局应当加强对资本市场中大股东承诺行为的监管,尤其是承诺履行层面的监管。其次,业绩补偿承诺还会加强盈余管理行为。刘浩等(2010)研究了业绩承诺与公司盈余管理的关系,研究表明:(1)具有业绩承诺的公司存在调高利润的盈余管理行为,在盈余管理方法选择上倾向于采用非经常性交易;(2)在业绩承诺无法实现时,民营企业的大股东向小股东追送股份越多,上市公司盈余管理越严重。王萍(2013)对股改时做过业绩承诺的公司是否通过真实活动操控(以生产操控和费用操控为例)进行盈余管理进行了研究。结果发现,与没有业绩承诺的公司相比,业绩承诺公司在承诺业绩当年的生产成本和费用支出的异常值更大,说明业绩承诺公司确实通过生产控制或费用操控进行盈余管理。

(三)业绩补偿承诺的经济后果唐晓佩(2014)对2011-2012年间224起以上市公司为并购主体,非上市公司为标的的并购样本进行了多元回归分析,从实证和理论的角度对业绩承诺与并购溢价之间的关系进行了探究及解释。研究发现,存在业绩承诺的并购事件其并购溢价率越高,该结果对业绩承诺在并购中产生的影响及作用作了新的阐释。

三、理论分析与研究假设

(一)标的资产在重组前的盈利能力与业绩补偿承诺的关系一般说来,标的资产在重组前的盈利能力会严重影响标的资产在重组后的盈利能力。虽然,标的资产在重组后会进入新的环境,在不同的资源与能力下经营,但其本身的历史属性决定了它后期的表现。这也说明,承诺方在做出业绩补偿承诺时会考虑标的资产之前的盈利能力,如果之前其具有较好的盈利能力,则承诺方会加大业绩承诺;如果之前其盈利能力较差,则承诺方会做出保守的业绩承诺。由此提出假设:

假设1:标的资产在重组前的盈利能力与业绩补偿承诺存在正向关系

(二)关联重组与业绩补偿承诺的关系在上市公司重大资产重组中,关联重组一直是投资者和监管者关注的重点,尤其是在大股东资产注入的情况下,对中小股东的利益保护显得极其重要。所以,在此情形下,引入业绩补偿承诺能对大股东的侵占行为给予一定的约束。但是,由于关联重组后,标的资产仍然在大股东手里,标的资产后续盈利能力的信息披露也是大股东所为,盈余管理存在的可能性会削弱业绩补偿承诺机制的作用。至少相较于非关联重组,关联重组的补偿承诺具有较小的约束力,大股东的承诺会更激进。由此提出假设:

假设2:相较于非关联重组,关联重组的业绩补偿承诺更激进

(三)重组特征与承诺失败的关系本文此部分主要研究关联重组和标的资产在重组前的盈利能力如何影响承诺失败的问题。承诺失败是指在承诺年份里,标的资产没有达到承诺方承诺的盈利数额的情况。一般说来,在关联重组中,因为标的资产在重组前后的控制权未转移,控制权人会更加熟悉标的资产的情况,更能使标的资产发挥作用。其次,关联重组的控制方更能操纵利润,使标的资产更能满足承诺。至于标的资产在重组前的盈利能力和承诺失败的关系,不言而喻,标的资产的盈利能力越好,承诺失败的可能性越小。由此提出假设:

假设3a:相较于非关联重组,关联重组的承诺失败可能性越小

假设3b:标的资产在重组前的盈利能力与承诺失败呈反向关系

(四)业绩补偿承诺与资产评估增值率的关系业绩补偿承诺对资产评估增值率的影响可以通过三种路径来实现。一是根据信号理论,卖方比买方拥有更多关于标的资产的信息,如果卖方的业绩补偿承诺越慷慨,说明卖方对标的资产的盈利能力越有信心,那么资产的评估增值率会相应增加。二是业绩补偿承诺可以在一定程度上补偿买方在资产收购后的整合风险,如果重组后标的资产的业绩下滑,买方还可以获取相应的利润补偿,从而将一部分整合风险转移给出让方。从而会增加资产评估的增值率。三是业绩补偿承诺本身就是一种实物期权,是并购双方基于未来某个事件的不确定性所分别拥有的对应的权利和义务,那么由于期权的存在,资产评估的增值率会越高。由此提出假设:

假设4:业绩补偿承诺与资产评估增值率呈正向关系

(五)业绩补偿承诺与标的资产重组后盈利能力的关系汤谷良等(2006)在研究中就已经提出,业绩补偿承诺的存在能够激励公司高管,降低代理成本,使管理层为了实现承诺而努力提高标的资产的业绩。由此提出假设:

假设5:业绩补偿承诺与标的资产重组后盈利能力呈正向关系

四、研究设计

(一)样本选取与数据来源由于本文研究的是上市公司的重大资产重组,样本必须满足并购方为上市公司,而且满足重大资产重组的规定。由于业绩补偿承诺的官方规定是在2008年5月颁布并施行,本文收集样本的起点时间为2008年6月;由于《重组办法》规定业绩补偿承诺的年数为3年,为了能够涵盖所有重组事项的承诺期,本文样本的时间终点为2012年12月。所以,本文选择在2008年6月起首次披露重组事项,到2012年12月完成重组的样本作为初始样本。在初始样本的基础上,本文作了如下筛选:(1)剔除金融行业的样本;(2)剔除未最终完成重组的样本;(3)剔除不满足重大资产重组的样本;(4)剔除并购方不是上市公司的样本;(5)剔除相关数据无法获取的样本。经过以上筛选,本文共得到86个样本。在以上数据中,有关业绩补偿承诺和标的资产情况的数据皆从各个公司的重组报告书与临时公告中手工收集,其余数据来自CSMAR数据库。

(二)模型构建根据假设1和假设2,建立模型(1):

根据假设3,建立模型(2):

根据假设4,建立模型(3):

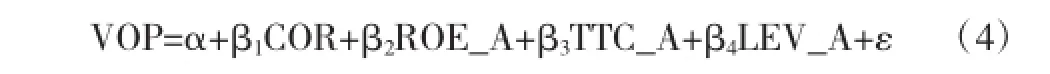

根据假设5,建立模型(4):

(三)变量定义 (1)业绩补偿承诺(DUM_C、COR)。对于重组中是否进行业绩补偿承诺,本文选取虚拟变量DUM_C来代表,存在业绩承诺则变量取1,否则取0;对于业绩补偿承诺的程度,本文选取承诺比率作为代理变量,即COR(commitment rate),计算公式为:年平均承诺业绩/标的资产重组前三年年均业绩。(2)标的资产在重组前的盈利能力(ROE_O)。本文选取标的资产重组前三年的年均ROE作为代理变量,此处的ROE剔除了行业影响,即用每个样本的ROE减去对应的行业平均的ROE。(3)关联重组(RER)。本文使用虚拟变量来代表关联重组(related restructuring),即RER,如果重组属于关联重组时,则取1,否则取0。(4)承诺失败(COF)。承诺失败(commitment failure),即在承诺年份里,标的资产没有达到承诺方承诺的盈利数额的情况。本文认为,只要标的资产在任一承诺年份中出现未达承诺数的情况就属于承诺失败。此变量也为虚拟变量,出现承诺失败就取1,否则取0。(5)资产评估增值率(AVR)。此处的资产评估增值率(Assessment value-added ratio)不是标的资产评估增值率的直接取值,而是将标的资产的评估增值率减去对应行业在对应时间段内的平均评估增值率作为代理变量。(6)标的资产重组后盈利能力(VOP)。标的资产重组后盈利能力(variation of profitability)的计算公式为:(标的资产重组后年均业绩-标的资产重组前年均业绩)/标的资产重组前年均业绩。本文各变量定义如表1所示。

表1 变量定义表

五、实证分析

(一)描述性统计从表2描述性统计中可以看出,承诺率的平均值为3.3721,说明大部分公司的承诺数都大于标的资产重组前的业绩数,承诺方对标的资产充满信心。关联重组的平均值为0.8604,说明有86%的样本是属于关联重组。在86个样本中,有88%的公司做出了业绩补偿承诺,但是根据《重组办法》的规定,只有交易价格按照未来收益法的公司才需要做出业绩补偿承诺,而统计结果中,只有50%的样本使用了收益法,这说明,有38%的样本公司本来不需要进行业绩承诺但还是给出了业绩承诺。样本公司标的资产在重组前的平均ROE为7.7%,标的资产的评估增值率平均为145%。

表2 描述性统计结果

(二)相关性分析表3显示了各变量之间的相关系数,可以看出,变量之间的相关性较弱,不存在多重共线性。

表3 变量相关系数

(三)标的资产在重组前的盈利能力及关联重组与业绩补偿承诺的关系模型(1)的回归结果见表4,回归1是没有加入关联重组变量的结果,回归2是加入了关联重组变量的结果。由此可以看出,回归结果与假设1正好相反,虽然只在10%的水平下显著,但是本文仍然认为标的资产在重组前的盈利能力与业绩补偿承诺呈反向关系,即标的资产的盈利能力越高,公司做出的业绩补偿承诺越保守;标的资产的盈利能力越低,公司做出的业绩补偿承诺越激进。对此可能的解释是,资产重组的对象大部分是具有增长潜力,但客观原因的存在(如管理层的能力不佳,销售渠道受限等)导致其增长受阻,盈利能力暂时低下。另一方面,业绩补偿承诺是对标的资产未来盈利能力的估计,所以过去的业绩没有影响到承诺方对未来的信心。回归2的结果显示,交乘项RER*ROE_O的系数在5%的水平下显著,且系数为正,说明关联重组确实能够影响业绩承诺率,验证了假设2,即关联重组的业绩承诺率高于非关联重组的业绩承诺率。

表4 模型(1)回归结果

(四)重组特征与承诺失败的关系模型(2)使用了logistic回归分析,检验结果如表5,无论是加入关联重组变量之前的回归1,还是加入变量之后的回归2,其结果都不显著。这说明标的资产在重组前的盈利能力不能明显影响承诺失败的可能性,即标的资产之前的盈利能力差,并不必然导致承诺失败;标的资产之前的盈利能力好,也不必然导致承诺不失败。这也正好与模型(1)的检验结果相呼应,标的资产的历史业绩不会影响承诺率,也不会影响承诺失败的可能性,因为资产重组的标的一般是那些具有增长潜力,而业绩暂时受挫的资产。

(五)业绩补偿承诺与资产评估增值率的关系模型(3)的回归结果见表6,回归1是没有加入虚拟变量的原始回归,从中可以看出标的资产的评估增值率与标的资产的历史盈利能力密切相关。回归2是加入业绩补偿承诺虚拟变量的结果,可以看出,加入DUM_C后,ROE_O的系数变得不显著,但是交乘项ROE_O*DUM_C的系数在10%的水平下显著,且符号为正,可以近似认为业绩承诺与否对标的资产的评估值是有影响的,即有业绩承诺的标的比没有业绩承诺标的具有更高的评估增值率。回归3是加入评估方法虚拟变量的结果,1代表使用未来收益法,0代表成本法。从结果可以得知,收益法下的评估增值率低于成本法下的评估增值率,本文给出的解释是:正如描述性统计部分中所述,样本中50%是采用收益法,而88%给出了业绩补偿承诺,38%的公司是没必要做出承诺的,但是它们仍然这么做了,其原因就在于回归2的结果,做出承诺可以比不做出承诺得到更高的评估增值率。另外,收益法下的业绩承诺是硬性规定,而成本法则不然,所以在没有必要做出承诺的情况而做出承诺,卖方就需要有更高的补偿,这就体现在更高的评估增值率上。

表5 模型(2)logistic回归结果

表6 模型(3)回归结果

(六)业绩补偿承诺与标的资产重组后盈利能力的关系模型(4)的回归结果如表7,从中可以看出业绩补偿承诺与标的资产在重组后的盈利能力成正比,验证了假设5,也与汤谷良等(2006)的研究结论一致,即业绩补偿承诺的存在能够激励公司高管,降低代理成本,使管理层为了实现承诺而努力提高标的资产的业绩。

表7 模型(4)回归结果

(七)稳健性检验(1)使用替代变量。本文的两个代理变量AVR和ROE_A在计算时是通过剔除行业平均值来减少行业的影响,但是行业平均值的计算具有主观性,于是,本文通过直接回归没有经过行业剔除的数据,其结果与上述回归结果一致。代理变量COR的计算公式=平均年承诺数/重组前平均业绩,由于重组前平均业绩与ROE_A就有相关性,所以本文使用平均承诺数/重组后平均业绩作为COR的替代变量再次进行回归,仍支持前述结论。(2)分组检验。针对模型(1),模型(2),模型(4),本文对其进行分组检验,分组标志是资产评估方法,也就是在应该做出业绩承诺的公司和不必要做出业绩承诺的公司中进行分组检验,其中模型(2)仍然不显著,模型(1)从显著变成不显著,模型(4)仍然显著。模型(1)不显著的原因可能是本文的样本量太少,进行分组后样本量变得更少,最终影响结果。

六、结论

本文运用实证研究,揭示了上市公司在重大资产重组中有关业绩补偿承诺的影响因素以及承诺行为背后的原因。文中模型(1)与模型(2)检验了业绩补偿承诺的影响因素,即标的资产前期的盈利能力是否能够影响公司做出的业绩承诺;关联重组与非关联重组是否影响公司做出的业绩承诺;标的资产在重组前的盈利能力是否影响公司承诺业绩的达成,关联重组与非关联重组又如何影响承诺业绩的达成。通过以上检验,本文得出以下结论:标的资产在重组前的盈利能力与公司的业绩承诺呈反向关系,即标的资产的盈利能力越高,公司做出的业绩补偿承诺越保守;标的资产的盈利能力越低,公司做出的业绩补偿承诺越激进。另外,关联重组能够明显影响业绩承诺行为,结果显示,关联重组的承诺率高于非关联重组。但是,在检验承诺失败的因素时,本文没有发现显著的影响,即标的资产的历史业绩不会影响承诺率,也不会影响承诺失败的可能性,因为资产重组的标的一般是那些具有增长潜力,而业绩暂时受挫的资产。

在挖掘业绩承诺行为的原因时,本文首先假设业绩承诺可以提高标的资产的评估增值率,并且业绩承诺行为可以给管理层压力,激励管理层提高业绩。如果业绩承诺具有这两个功能,那么就可以认为业绩承诺行为是基于这两个原因。而本文的实证结果刚好就印证了这一点,业绩承诺行为的存在确实可以提高标的资产的评估增值率,也能激励管理层。证监会在《重组办法》中规定的业绩补偿承诺,初衷是为了保护中小投资者,可是这种机制在实际运用过程出现了预料之外的情况,业绩补偿承诺不但没有成为一种惩罚措施,反而成了公司利用的工具,或是为了提高标的资产评估价值,或是为了激励管理层。本文没有检验业绩补偿承诺是否有效地保护了中小投资者,但是现实存在的业绩补偿机制被变相使用的现象应该受到监管部门的注意,为了评估加价而胡乱承诺的现象时有发生,业绩承诺后的履行也没有具体的规定,这些都是现有的业绩补偿承诺机制需要改进的地方。

诚然,本文也存在诸多局限,其中最大的局限就是样本量太小,因为客观原因,本文只能获取如此样本量,希望后来者能够在加大样本的基础上再次进行研究。其次,本文样本中关联重组的比例过高,而关联重组的盈余管理本文没有讨论,盈余管理的存在可能影响实证结果。最后,本文检验的影响因素与行为动因只是某些方面,并不全面,后来者可以检验其他因素与动因,如业绩承诺行为是否影响主并公司的累计超额收益率等。

[1]高闯、孙宏英、胡可果:《在并购重组中大股东补偿承诺与中小股东权益保护:基于苏宁环球与世荣兆业的比较案例研究》,《经济管理》2010年第11期。

[2]汤谷良、刘辉:《机构投资者“对赌协议”的治理效应与财务启示》,《财务与会计》2006年第10期。

[3]吕长江、韩慧博:《业绩补偿承诺、协同效应与并购收益分配》,《审计与经济研究》2014年第6期。

[4]刘建勇、董晴:《资产重组中大股东承诺、现金补偿与中小股东利益保护——基于海润光伏的案例研究》,《财贸研究》2014年第1期。

[5]刘浩、李增泉、孙铮:《控股股东的产权收益实现方式与利益输送转向——兼论中国的股权分置改革》,《财经研究》2010年第36期。

[6]王萍:《真实活动盈余管理与股改业绩承诺的实证研究》,《财会通讯》2013年第5期。

[7]唐晓佩:《并购交易中对赌协议的经济效果研究》,对外经济贸易大学2014年硕士学位论文。

[8]许年行、张华、吴世农:《附加承诺具有信号传递效应吗?》,《管理世界》2008年第3期。

[9]LenosTrigeorgis:EvaluatingLeaseswithComplex Operating Options.European Journal of Operational Research, 1996.

[10]Becher D,Mulherin J,Walkling A.Sources of Gains in Corporate Mergers:Refined Test from a Neglected Industry. Journal of Financial and Quantitative Analysis,2012.

(编辑文博)