供给侧改革背景下的西部欠发达地区投资效率及优化研究

杨彬 马晓栋

摘 要:避免投资效率持续下滑是供给侧改革的重要内容之一。本文通过分析发现伴随着投资率的不断上升,近年来宁夏投资效率持续下滑。在此基础上根据宁夏固定资产投资的主要构成,分析提出宁夏规模以上工业企业盈利能力不足,能源化工为主导的产业发展模式投资乘数效应不足以及房地产对经济带动效应不足,是宁夏投资效率偏低的主要原因,也是宁夏信贷资源投放效率偏低的原因所在。结合发达经济体经验和宁夏实际,在未来一定时期内投资依然是驱动宁夏经济增长的重要因素,仅仅依靠提高投资率将难以为继,避免投资效率持续下滑更加重要。并据此结合实际,基于供给侧改革角度提出了优化投资结构,提高投资效率的对策建议。

关键词:投资效率;产业结构;投资乘数;宁夏

中图分类号:F830.92 文献标识码:B 文章编号:1674-0017-2016(6)-0044-07

2015年底的中央经济工作会议在关于“扩大有效供给”的论述中明确提到要“提高投资有效性和精准性”,2016年5月16日中央财经领导小组第十三次会议在研究落实供给侧结构性改革时同样明确提到“保障各种要素投入获得回报”。投资作为拉动我国经济增长的主要力量,其贡献不仅来自于总量的增长,更有赖于效率的提升。当前推进供给侧结构性改革,着力“三去一降一补”的根本目的就在于从根源上解决近年来持续下滑的投资效率问题,这也是保持我国经济能够长期稳定增长的关键性因素。近年来宁夏投资率(资本形成率)保持快速上升态势,自最低的40%上升到接近100%。仅以信贷投放为例,2008年宁夏贷款比GDP为116.5,而2015年这一比率为176.9,增幅超过50%。投资率的快速上升未能带动经济的快速增长,投资效率的下滑问题已经成为共识,作为西部欠发达地区,宁夏资源密集型产业比重高,对投资促进增长依赖程度高,探索研究投资效率相关问题意义重大。

一、投资效率的评估及变化规律

(一)投资效率的评估

哈罗德多马模型最早涉及投资效率评估。该模型的表达式为g=s/v,其中g=ΔY/Y表示经济增长率;s=S/Y表示储蓄率;v=ΔK/ΔY =I/ΔY表示增量的资本产出比。该模型暗含储蓄全部转化为投资的假设(即S=ΔK=I)。哈罗德-多马模型中的增量资本产出比v,其实质就是经常用到的ICOR(incremental capital-output ratio),常作为投资效率的度量指标。

借鉴哈罗德多马模型,i=I/Y表示投资率,v=ΔK/ΔY=I/ΔY=ICOR(不考虑折旧),则g=i/v,意味着经济增长率与投资率成正比,与ICOR成反比。由于ICOR的计算公式通常写为:ICOR=I/△Y。因此,我们也可以将ICOR看成是边际资本生产率的倒数。ICOR越高,则投资效率越低,反之亦然,其计算方法由于方便且效果良好而被广泛应用。

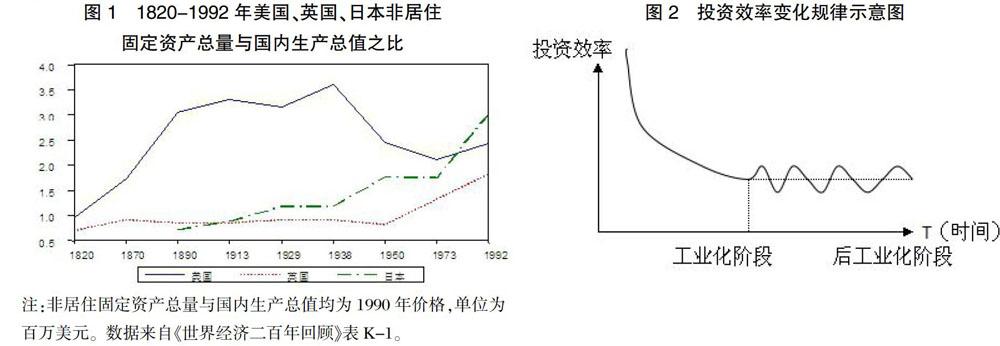

(二)发达国家和亚洲新兴工业化国家投资效率变化规律

1、投资率的变化。杨格(Young,1994)比较了东亚与其他地区经济的增长方式,发现在1960-1985年间,每一个新兴工业化经济体都经历了投资/国内生产总值比率的显著上升。在1960到1980年,台湾的投资/ 国内生产总值比率上升了1倍,韩国上升了2倍,新加坡上升了3倍。这个比率的上升并不是所有经济体的典型特征,在其他经济体投资/国内生产总值比率则不变或下降。

2、投资效率的变化。Marcel Timmer和Bart van Ark(2000)在研究韩国和台湾的资本形成和资本生产率时,指出在20世纪60年代,韩国和台湾的资本产出比还处于相对美国来说非常低的水平,韩国和台湾的资本生产率相当高。但随着几十年间投资不断增加,这一资本产出比缓慢收敛于美国的资本产出比水平。到80年代后期,资本的迅速增加仅换来产出的少量增长。徐长生、陈薇薇(2006)计算了1950-1976年美国、英国、法国、原西德、日本五个国家的增量资本产出比,发现剔除掉异常值之后,五国的ICOR在总体上无明显持续上升或下降趋势,基本围绕某一值上下波动。这一阶段,五国大都已经完成了工业化。在以上几个发达国家的经济发展过程中,资本生产率在工业化阶段均出现下降,当完成工业化之后,资本生产率趋于稳定,围绕某一长期均衡水平上下波动。

综合发达国家和亚洲新兴工业化国家和地区经济发展的经验,我们粗略归纳:从长期来看,在工业化阶段,投资效率总体上呈现长期下降趋势;在完成工业化之后,投资效率趋于稳定,围绕某一均衡水平上下波动。如图所示。

二、宁夏的投资率与投资效率趋势

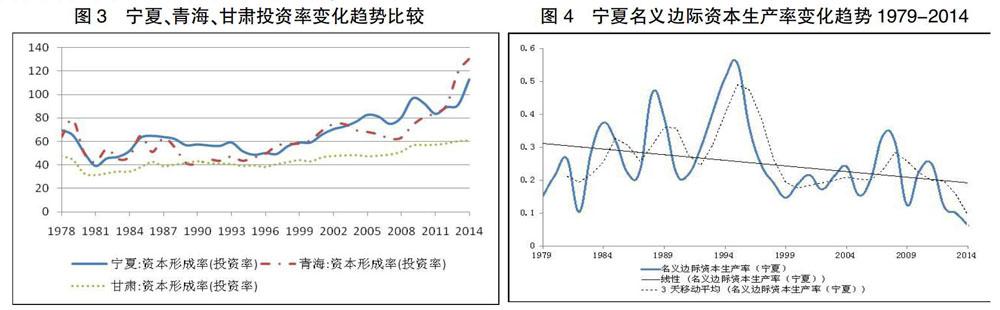

(一)投资率

改革开放以来宁夏投资率持续上升,自最低的不足40%,已经上升至2014年的超过100%。与宁夏发展阶段相似的青海省投资率基本与宁夏保持相似,青海甚至在2014年投资率达到130.44%,甘肃的投资率则相对保持基本平稳,呈现缓慢上升态势。宁夏投资率的快速上升却未能有效提升经济增长率的提高,表明宁夏投资效率在此期间出现快速下滑。

(二)投资效率

本文采用ICOR的倒数,即边际资本生产率来评估宁夏投资效率。通过数据分析显示,宁夏名义和实际边际资本生产率二者均显示出长期下降趋势,且剔除掉名义价格变化后的实际边际资本生产率2000年以来下降趋势明显。

1、宁夏名义边际资本生产率。名义边际资本生产率=△名义国内生产总值/投资,选取1979-2014年的数据进行分析,其中投资选择固定资本形成总额。整体来看,宁夏的名义边际资本生产率呈现长期下滑趋势。

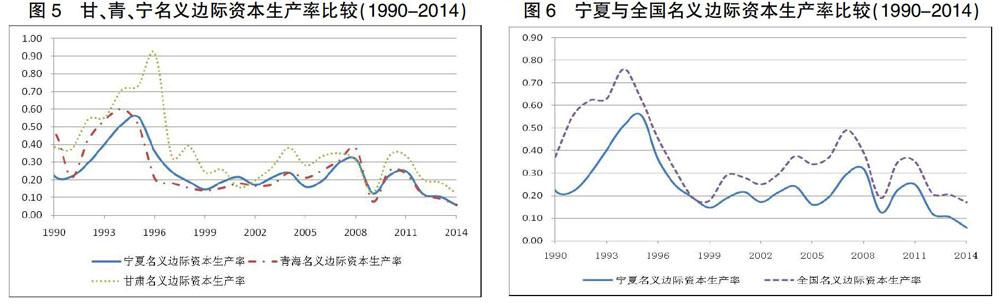

我们进一步计算全国及宁夏周边省区的名义边际资本生产率数据并作出比较。1990-2013年大部分时期,宁夏的名义边际资本生产率低于全国平均水平,仅有1995-2000年宁夏的边际资本生产率略高或基本持平于全国平均水平。2011年以来宁夏的边际资本生产率出现大幅下滑,偏离于全国平均水平更加明显。同甘肃、青海对比,宁夏的边际资本生产率低于甘肃,与青海基本持平。同宁夏相似,甘肃、青海自2011年以来边际资本生产率也出现大幅下滑,甘肃的边际资本生产率波幅较大,宁夏和青海波幅较小,在2011年达到阶段峰值后,均与全国趋势一致快速下滑,但宁夏、青海的边际资本生产率明显低于甘肃。

2、实际边际资本生产率。由于上文中名义边际资本生产率的计算是以名义价格为准,为了更准确的估计宁夏投资效率,我们采用张军(2005)的方法计算全国和宁夏的实际资本生产率和实际边际资本生产率。其中:

实际资本生产率=实际国内生产总值/实际资本存量(2000=100)

实际边际资本生产率=△实际国内生产总值/△实际资本存量(2000=100),折旧选择9.6%,计算计算见表1。

剔除掉名义价格变动对边际资本生产率的影响,资本生产率和边际资本生产率的趋势更加明显。2001-2014年,全国和宁夏实际资本生产率和实际边际资本生产率均呈现长期下滑趋势。实际资本生产率宁夏始终低于全国平均水平约0.2,实际边际资本生产率宁夏始终低于全国平均水平约0.15。2012年开始,宁夏实际边际资本生产率与全国趋势走向出现差异,全国基本保持平稳且略有重新提升的趋势,而宁夏进一步下滑。

三、宁夏投资效率偏低的原因分析

固定资产投资完成额是指以货币表现的在一定时期内建造和购置固定资产的工作量以及与此有关的费用的总称。它是我国计算固定资本形成总额的最基本资料来源。二者之间具有很强的相关关系,从理论上讲,经过正确调整,两个统计指标的趋势应该大致吻合。考虑到数据的可获得性和可比性,本文主要对宁夏固定资产投资构成进行分析1。在对2011-2014年分行业全社会固定资产投资分析中,制造业、房地产业、电力、燃气及水的生产和供应业以及采矿业四大行业总计约占全社会固定资产投资的75%左右,是影响宁夏投资效率的主要行业(表2)。

(一)规模以上工业制造业企业盈利能力偏低

在对采矿业、制造业和电力、燃气及水的生产和供应业规模以上企业盈利能力进行分析的基础上,本文发现在占规模以上工业总产值85%以上的主要行业,2011-2014年企业的净资产收益率大部分低于大型商业银行一年期理财产品预期收益率,2014年仅纺织业和农副产品加工业的净资产收益率大于大型商业银行一年期理财产品预期收益率,2012-2014年,制造业的净资产收益率连续为负值,2014年采矿业净资产收益率由正转负。这意味着假如该行业企业通过自有资金投资扩大生产规模,那么其投资回报率不如购买大型商业银行一年期理财产品(见附表)。对比表2,制造业、电力燃气及水的生产和供应业以及采矿业三大行业2011-2013年约占宁夏全社会固定资产投资的50%左右,而显然上述三大行业的规模以上工业企业盈利能力偏低,造成投资回报率低。其中:石油加工、炼焦和核燃料加工业、有色金属冶炼及压延加工业、化学原料及化学制品制造业、黑色金属冶炼及压延加工业四个行业占规模以上工业总产值40%左右,是宁夏制造业的主导产业,2012-2013年净资产收益率连续为负值,全行业处于亏损状态,投资回报率自然为负值。

(二)能源化工为主导的产业发展模式导致投资乘数效应偏低

影响宏观投资效率的根本因素可以归结为投资乘数的大小。投资乘数指在未达到充分就业的情况下,投入一笔资金可以带来数倍于这笔投资的国民收入的增加。投资乘数的大小取决于该产业上下游产业链条的长短、企业扩大再生产和增加职工收入的情况、该区域人口的边际消费倾向等。2014年宁夏能源化工类产业规模以上企业总产值占比为61.16%3,可以说能源化工是宁夏的主导产业。能源化工产业有以下几点特征:

1、大中型企业产值占绝对比重。统计数据显示,按轻重工业分,宁夏重工业始终保持在全部工业总产值的80%以上;按大中小企业分,宁夏大型企业始终保持在全部工业总产值的50%以上。这与宁夏以能源化工为主导的产业发展模式匹配。能源化工企业规模效应极强,属于典型的资本密集型产业。大型企业在获取信贷资源方面具有天然优势,金融机构为能源化工企业投资扩大再生产提供相对廉价资金,导致金融机构与能源化工企业相互依赖性增强,在经济不景气时为规避风险4,优先考虑为长期合作的大型能源化工企业提供信贷支持,使原本融资难、融资贵的小微企业更加困难。

2、由于是资本密集型产业,能源化工产业在吸纳就业方面比其他产业明显偏少。2014年宁夏第二产业就业人数占比为19.2%,而全国第二产业占比为29.9%。同时,按行业分宁夏就业人员结构,第二产业中采矿业占2%、制造业占9%、电力及燃气占2%、建筑占6%,制造业就业人数明显偏少。从时间趋势来看,改革开放以来,全国第二产业就业人数占比稳步增加,从1978年的17.3%增加到2012年的30.3%,而宁夏自1995年增加到19.4%后,出现逐步下降趋势,最低仅为16.3%。

3、产业独立性强。能源化工产业生产所需机器设备往往具有极强的专业性,大部分采购自全国乃至全球各大厂商,与欠发达地区区域内部的其他制造商很难产生上下游采购经销关系,从而造成投资乘数效应不足。且由于能源化工企业以大中型企业居多,在发展到一定程度后多倾向于形成原材料粗加工-产品深加工-废料再利用的自我内部循环机制,从而实现占据整个上下游产业的相对独立的产业集团。

能源化工产业的以上特征导致如下问题:(1)对区域内部其他产业中小微企业容易形成信贷资源挤占,在经济下行周期更加明显,形成能源化工产业越发展对其他产业的资源挤占越明显、负面影响越大的恶性循环;(2)受欠发达地区设备制造发展不足以及能源化工产业设备专有性强等因素影响,对该行业进行的投资传导至欠发达地区区域内部上下游产业不足;(3)就业人数少,即使是在经济景气时的投资也仅能增加数量偏少的产业内部就业人员的收入,受到边际消费倾向递减规律影响,对整个区域居民收入增加极其有限5。综上所述,以能源化工产业为欠发达地区的主要投资标的必然造成投资乘数偏小,从而降低区域投资效率。

(三)房地产业投资促进经济增长作用不足

2006-2014年,宁夏房地产业固定资产投资占全社会固定资产投资的比重由21.44%增至28.36%,投资额由94.08亿元快速增至907.80亿元,增幅达6.49倍。房地产业投资对于宁夏经济增长变得至关重要。伴随着房地产投资的快速增加,其所拉动的国内生产总值却越来越少。房地产投资对经济增长的效用可以分为直接效应、间接效应、衍生效应。

1、直接效应。直接效应指房地产业投资对本行业国内生产总值的影响。宁夏房地产业固定资产投资对房地产业国内生产总值的拉动作用逐年下滑。据测算,每单位的房地产固定资产投资所带来的房地产业国内生产总值由2006年的0.27下降到2014年的0.13。这很大程度上是由于房地产的供给过快增加以及成本增加,使得房地产投资回报率出现下滑所致。

2、间接效应。间接效应是指房地产业的发展需要国民经济中许多部门和行业提供物质资料。我国建筑成本中70%是材料消耗,发展房地产业需要建材、设备、机械、冶金、陶瓷、仪表、化塑、玻璃、五金、燃料动力等许多物资生产部门和服务行业的产品生产和劳务提供,从而拉动上游产业的发展。房地产业产业链长,据统计被带动的直接和间接相关产业达60多个。根据统计,宁夏主要工业产品有:发电、焦炭、原铝、橡胶轮胎、化肥、精甲醇、电石、水泥、乳制品、饮料酒、葡萄酒、轴承等,这意味着宁夏房地产业发展中需要的大部分产品需要采购自区外,对本地区的上游产业带动效应不足。

3、衍生效应。衍生效应是指房地产业发展的结果,即为国民经济许多部门和行业的发展提供了前提和场所,房地产品消费特别是住房消费是综合性消费,波及吃、穿、用、住、行、娱乐、健身、学习、社交、享受、发展等人们生活的方方面面。宁夏城市人口密度低,2014年宁夏城市人口密度为每平方公里1253人,排全国第30名,仅高于内蒙古。餐饮娱乐及文化传媒等相关服务行业规模效应弱,辐射不足。此外,2014年宁夏城镇居民年人均可支配收入23285元,排全国第24名,偏低的人均可支配收入也为房地产的衍生效应发挥形成制约。

上述行业同样也是银行信贷投放的重点领域。统计数据显示,截至2015年末,电力、热力、燃气及水的生产和供应业、采矿业、制造业以及房地产业贷款余额占全部人民币贷款余额的46.89%,剔除掉个人贷款,上述行业贷款余额占全部人民币贷款余额的65.30%。因此,可以说,上文所述原因一定程度上解释了宁夏银行业信贷投放效率偏低的原因所在。

四、供给侧改革背景下的投资结构优化与效率提升

根据哈罗德多马模型,经济增长率取决于投资率和投资效率。根据宁夏实际,投资率已经处于历史高位,而投资效率面临持续下滑。要实现经济稳定增长,就需在从供给侧着力,根本上改变以能源化工为主导的产业发展模式,化解过剩产能,减少对房地产行业的依赖,逐步加大对其他比较优势产业的投资比重,从而提升投资效率。

(一)扶持培育比较优势产业扩大规模,促进经济结构转型升级

近年来宁夏一直在致力于培育葡萄酒、枸杞等立足于区域实际、具有一定比较优势的产业。但产量偏少,产值偏小,产业链条短,新兴产业尚无法承担起支撑宁夏经济增长的重任。充分分析并利用区域比较优势,是国际贸易重要理论,也作为很多国家或地区扶持产业发展的指导理论。但因为存在规模经济,即使欠发达国家或地区在某一产业方面具有比较优势,由于后进入国际市场,生产规模往往小于其他国家或地区,无法实现比较优势向竞争优势的转变。且由于发达国家或地区经过长时间的技术积累,相对于欠发达地区具有典型的技术优势,从而可以生产同一产业链条上更具有高附加值的产品。为避免沦为原材料生产和初级加工基地,在产业发展初期,政府应通过构建产研合作机制扶持比较优势产业发展。

(二)稳步扩大投资规模,逐步优化投资效率

根据宁夏目前所处的工业化阶段,同其他欠发达地区相似,宁夏在未来一定时期内仍然将保持较高的投资率。这一较高的投资率一方面是宁夏经济社会发展阶段所决定的,另一方面也是追赶东部发达地区、实现快速发展所必须的。正如前文所述,实现技术进步、提高全要素生产率是抵消资本边际生产率递减的有效手段,而实现具有比较优势的产业快速实现规模经济和技术进步,能够获取国际市场竞争优势,离不开大量的资本支持。已经存续的投资项目可能存在投资效率不高的情况,但也要避免出现投资中断,否则将导致更大的损失出现,且大部分大型投资项目往往是中长期的。这就意味着要提高投资效率必须以增加投资规模为基础,扩大投资规模和投资效率优化二者具有内在一致性,相辅相成。

(三)整合重组投资效率偏低行业企业,化解过剩产能,引导资金支持比较优势产业

为实现优化产业结构,提高投资效率的目标,就需要整合重组投资效率偏低的行业企业,化解过剩产能、清理低效产能,把能源化工行业企业以及房地产企业等挤占的信贷资源腾出,进一步清理长期亏损靠信贷资金维持的僵尸企业,实现信贷资源投向更加市场化,支持有潜力的比较优势企业发展壮大。统计显示,2015年末宁夏银行业金融机构人民币贷款增加540.21亿元,占同期地区社会融资规模的107.5%,社会融资规模高度依赖银行贷款,银行业金融机构将资金转化为投资的效率相对较高。伴随着我国金融市场改革不断深化,直接融资日渐发挥更加重要的作用。2015年,宁夏企业直接融资31.65亿元,仅占同期地区社会融资规模的6.3%。虽然直接融资近几年发展较快,但占社会融资总规模的比重依然明显偏低,具有较大增长潜力。除了发行债券、上市融资、融资租赁、股权转让等传统融资模式,各类私募基金、产业投资基金,都已经越来越多的渗透到产业发展中,加大对区外资本引进来的力度,是解决资金来源问题的重要手段。

参考文献

[1]Angus Maddison著,李德伟,盖建玲译.世界经济二百年回顾[M].北京:改革出版社,1997。

[2]蒋长流.中国经济高增长时期资本深化与资本生产率变动研究[D].华中科技大学,2007。

[3]林毅夫.繁荣的求索:发展中经济体如何崛起[M].北京:北京大学出版社,2012。

[4]林毅夫.新结构经济学:反思经济发展与政策的理论框架[M].北京:北京大学出版社,2012。

[5]罗斯托著,郭熙保,王思茂译.经济增长的阶段:非共产党宣言[M].北京:中国社会科学出版社,2001。

[6]徐长生,陈薇薇.资本生产率的变化规律及中国资本生产率变动的解释[R].第六届中国经济学年会论文,2006。

[7]张军.资本形成、投资效率与中国的经济增长.北京:清华大学出版社,2005。