城乡居民间接税税负率的测算与评价

李 颖

(天津财经大学 经济学院,天津 300222)

城乡居民间接税税负率的测算与评价

李颖

(天津财经大学 经济学院,天津 300222)

摘要:本文以投入产出表构建税负转嫁模型,追踪间接税的行业最终归宿,计算行业实际间接税收入和实际税率。以投入产出表、行业实际税率和城乡居民消费性支出的有效对接,判断间接税向前转嫁给消费者的力度,测算间接税在城镇和农村不同收入等级居民之间的负担比例,同时厘清间接税对于城乡居民消费和收入分配的影响。研究表明,城乡居民间接税税负率整体是上升的,城乡居民承担的增值税税负率最重;间接税具有较明显的累退性,高收入人群承担的间接税税负率低于低收入人群;从城乡对比来看,农村居民间接税税负率明显高于城镇居民,间接税加剧了城乡居民收入分配之间的不平等。

关键词:间接税;税负率;投入产出表;行业实际税收;消费性支出

一、引言

一般来说,在税收理论中按照税负转嫁标准,可以将税收分为间接税和直接税。间接税是指税收负担可以或比较容易转嫁的税类,其标志是纳税人和负税人的脱离,这种税收分类标准为我们准确把握间接税税收负担的分布和归宿提供了基本理论依据。然而,在税收实践中,对于间接税体系中具体税种的划分,并未形成完全一致的意见,通常将商品税作为间接税的主体税类。根据这一原则,并结合我国现行税种特点,本文将增值税、消费税、营业税、关税、城市维护建设税以及资源税作为中国间接税体系。自2003年以来,间接税成为整个税收收入的重中之重。2013年和2014年,受“营改增”等流转税税收制度改革的影响,间接税比重有所下降,但间接税主体地位依然没有变化,间接税仍然是我国的基础税类。表面上看,70%的间接税主要由企业缴纳,企业是纳税人,间接税与广大消费者关系甚远。但由于间接税的转嫁性,企业可以将税收负担向前转移给消费者,使消费者成为真正意义上的负税人。同时,在我国,大部分间接税属于价内税,税收嵌套在商品价格之中,使得间接税税负转嫁更加隐蔽,税收归宿极不明朗。这样,一方面政府部门难以把握间接税各税种的最后税负归宿,税收制度和政策的调整往往从企业着眼而非居民,忽略了税负转嫁因素,这不仅不利于税收制度的构建与完善,也使得税收职能的发挥大打折扣;另一方面,对居民家庭来说,实际负担税收的消费者并不清楚自己负担了哪些税收以及多少税收。以至于人们在测算自身税收负担时,只关注个人所得税等直接税,对间接税的认知程度远远不够,购买商品时往往会出现由于税收引起的“货币幻觉”。这虽然降低了人们的“税负痛苦”,但也极易模糊纳税人的税收意识,不利于其消费行为的决策。本文正是基于以上原因,尝试探讨间接税在居民家庭中的分布与归宿,定量研究城乡居民对间接税的真实负担情况,并从居民家庭角度剖析我国现行税制的特点及对其产生的经济效应。

二、文献综述

国外大多数文献一般采用税负转嫁假设,并假定税收向前转嫁。将税务部门实际征收的间接税按照不同假设分摊到每一个消费者身上,计算消费者在消费过程中由于税负转嫁而转移来的间接税,这便构成了消费者间接税税收负担。在具体计算消费中包含的间接税时,利用投入产出模型考虑间接税在不同行业和部门的转嫁情况是一种较为成熟的方法。近十年来,在此方面有突出研究成果的是Creedy,他利用投入产出模型研究了澳大利亚间接税及改革对消费者的影响[1] [2];O’Donoghue和Baldini利用投入产出模型分析了欧盟部分国家间接税所产生的收入分配效应[3]。Warren总结了OECD国家评价间接税税收负担的方法,并阐明投入产出模型在衡量间接税税负转嫁和归宿方面的独特作用[4]。Metcalf利用投入产出模型分析了美国开征碳税对不同地区和不同收入人群产生的收入分配效应[5]。在发展中国家中,Younger分析了马达加斯加的各项间接税税收负担情况[6]。Rajemison通过建立投入产出模型考察了马达加斯加的消费税、进口税、石油税等税收负担情况[7],Haughton利用投入产出模型考察了越南增值税的税收负担情况[8]。

在国内相关研究中,聂海峰等人做了大量开创性以及长期性研究。刘怡和聂海峰利用城市住户调查数据实证检验了我国间接税的税收负担情况,得出间接税稍具累退性的研究结论[9]。但是,他们没有考虑间接税的税负转嫁问题,使用名义税率来计算间接税税收负担。这种研究方法只适用于间接税对最终产品征收的情况,并没有考虑中间产品包含的间接税及其可能存在的税负转嫁。对此问题的修正,平新乔等最早考虑了间接税的税负转嫁,并假设间接税全部向前转嫁给消费者。税负转嫁模型采用行业增值率来估算间接税的税负,采用的税率也是各间接税名义税率,并非行业实际税率。这种分析方法注重间接税的税负转嫁特征,但没有考虑到税负转嫁的力度和程度,仅仅假设消费者完全承担本应由企业缴纳的间接税,这在现实中是不可能的[10]。

间接税在多大程度上转嫁给消费者以及消费者在消费过程中承担的真实间接税税负是多少?这是相关研究中需要解决的核心问题。利用投入产出表构建模型,可以分析间接税在不同行业间的转移,不仅可以有效解决中间产品存在的间接税,而且能够找到间接税的最终行业归宿。通过行业实际税负的测算,对间接税的税负转嫁做出准确判断。这样,只有考虑到间接税在不同行业、不同部门的层层流转,才能准确测算居民在最终消费过程中承担的全部间接税负及其间接税对居民消费和收入分配的影响。基于此,聂海峰和刘怡最早利用2007年投入产出表模拟间接税在不同部门的流转情况,计算了不同部门的有效税率[11]。估算了增值税、消费税、营业税和资源税等间接税在城镇居民不同收入群体的负担情况,从年度收入来看,各项税收都是显著累退的,但从终身收入来看,所有税收累退性减弱。更进一步,聂海峰和岳希明同样利用2007年投入产出表,使用全国城乡家庭消费和收入数据考察了间接税对城乡居民收入分配的影响,发现不论从全国范围来看还是分别从城乡内部来看,间接税负担都呈现出累退性,间接税主要的影响在于低收入人群,略微加重了整体收入的不平等[12]。

三、城乡居民间接税税负率的测算

(一)计算原理及样本数据选取

1.计算原理与模型构建。间接税主要在商品或劳务各个流转环节征收,因此,间接税不仅包括对最终消费品或劳务的征收,也包括对中间投入品的征收。为解决中间产品含税问题,需要引入投入产出表,该表反映了国民经济各行业和各部门之间的经济技术联系,包含了中间产品与最终产品的比例关系和价值联系,为测算间接税税负转嫁和税收归宿提供了基础模型。在该模型中,假定市场处于完全竞争状态且规模报酬不变,价格变化不影响生产的投入系数,国内产品和国外产品不具有完全替代性。如果国民经济中有n个部门,生产n种产品,那么,在不考虑任何税收的情况下,第i个部门的总产出等于该部门所有中间投入价值加上全部增加值,用公式表达为:

(1)

式(1)中,Pi表示第i个部门产品的单位价格,Xi表示第i个部门的产出数量,PiXi则表示第i个部门的总产出;Pj表示第j个部门产品的单位价格,Xji表示第i个部门使用第j个部门投入的数量,PjXji则表示第i个部门中间投入价值;Mi表示第i个部门的增加值。对式(1)两边除以Xi,则可以得到:

(2)

式(2)中,aji表示第i个部门利用第j个部门产出的消耗系数,mi表示第i个部门产出增加值的比例。按照税负转嫁和归宿一般均衡分析方法,假定间接税向前转嫁。依据我国间接税各税种征税原理,假定增值税作为对增加值征收的税收,消费税、营业税、资源税等其他间接税作为对总产出征收的税收,城市维护建设税作为对增值税、消费税和营业税税额征收的税收。因此,当存在税收时,部门总产出等于该部门所有投入的价值加上全部实际负担的间接税,用公式表示为:

(3)

式(3)中,ti表示第i个部门增值税实际税率,t1j表示第i个部门消费税实际税率,t2j表示第i个部门营业税实际税率,t3j表示第i个部门资源税实际税率,tti表示第i个部门城市维护建设税实际税率。式(3)表明,各个部门产品价格等于所有中间投入品的价值加上各项间接税的税额。这样,只要我们确定了各项间接税实际税率,便可得到间接税实际转嫁税额和最终归宿税额。

2.样本数据来源说明。本文研究需要使用投入产出表、《中国税务年鉴》以及《中国住户调查》,投入产出表为计算间接税税收负担的基础数据库,其他两类数据均以投入产出表为核心。同时,我们要对3类相关数据之间的勾稽关系进行对接。国家统计局并非每年都编制投入产出表,一般每2~3年编制一次,进入21世纪以来,国家统计局分别编制了2000、2002、2005、2007、2010和2012年6个年度的投入产出表,本文横截面数据截点为最新的2012年数据。投入产出表一般为17部门,同时会有42部门投入产出延长表,本文采用42部门投入产出延长表,使行业部门分类更加细化。《中国税务年鉴》不仅提供了全国税务部门组织的税收收入总量数据,而且提供了更加细致的税收收入结构数据。特别是其中的分税种分行业税收收入统计为本文研究提供了关键的税收数据支持,可以通过对该数据库相关数据的筛选计算行业实际间接税各税种收入。该年鉴从2006年起提供了分税种分行业税收收入情况,2006年之前缺乏详细数据,考虑到与投入产出表数据的对接,故本文横截面数据起点为2007年。各年度《中国住户调查》提供了城镇居民和农村居民各项消费性支出,可以利用该数据库,分析城乡居民各项消费支出的部门来源,以及承担的间接税税负率。综合考虑到3类数据的可得性,本文选取2007、2010和2012年3组横截面数据进行定量分析,这样,既考虑了同一时间的横截面数据,又兼顾了时间序列数据,以期提供更加全面的分析结果。

3.基本计算步骤。对城乡居民间接税税负率的研究可以概括为以下步骤:第一,确定行业实际税收,将不同行业缴纳的间接税各税种收入,按照与投入产出表部门的对应关系,得到各行业实际税收;第二,确定行业实际税率,利用行业实际税收和投入产出表的总产出、增加值,计算各行业的实际税率;第三,确定居民消费性支出的行业归属,城镇居民与农村居民各项消费性支出,按照与投入产出表中相关部门的对应关系,找到消费性支出的行业来源及其对应的行业实际税率;第四,确定城乡居民税负率,利用对应的实际税率,结合不同收入等级城乡居民的消费性支出,测算全国居民间接税税收负担额以及税负率。

(二)具体计算过程与安排

根据我国增值税、消费税、营业税以及其他间接税税种的计税原理,将各年度投入产出表42部门的间接税各税种行业实际税率定义为:

(4)

(5)

(6)

(7)

问题的关键是确定各行业间接税各税种的实际税收收入。这首先要对税收收入进行分税种归类,然后再对分税种收入确定其行业来源。

1.行业实际税收的确定。理想的状态是,分别找到间接税各税种的收入数据,即增值税、消费税、营业税、关税、城市维护建设税和资源税相关收入数据。但是,在税务年鉴中的分税种分行业收入统计中,税种划分为国内增值税、国内消费税、营业税、内资企业所得税、外资企业所得税、个人所得税、城市维护建设税、房产税、印花税、城镇土地使用税、土地增值税、车辆购置税、车船税、耕地占用税、契税和其他各税。这种分类方法带来的问题是需要确定关税、进口环节增值税和消费税以及资源税的各年度税收收入,以计算完整间接税收入。在税务部门组织收入统计数据中,一般不包括海关代征的关税收入,导致分行业征收关税收入数据难以体现,因此,在本文分析中暂且不考虑关税。此外,查询相同年度全国税务部门组织收入年度收入数据发现,增值税和消费税收入分为国内和进口两个环节,即包括进口环节增值税和消费税,资源税作为单独税种体现,同时,其他税种则与分税种分行业收入统计分类一致。这意味着在分税种分行业收入中,没有列出的进口环节增值税和消费税、资源税体现在其他各税中。所以,对于增值税和消费税中进口环节征收的收入和资源税收入,我们对其归总到一起,以“其他税”表示。

税务年鉴中的行业与投入产出表中的部门并不是完全一致,存在着税务年鉴中多个行业对应投入产出表中的同一个部门的情况,所以需要对一些行业进行归并。这样,可以把税收收入对应到投入产出表的相应部门中,以确定行业实际税收。根据这种对应关系,我们可以分别得到2007、2010和2012年的行业间接税各税种的实际收入情况。

2.行业实际税率的计算及结果。根据式(4)~式(7),利用整合的行业实际各项税收收入,以及投入产出表中的总产出、增加值等相关数据,分别得到2007、2010和2012年行业实际税率。

3.城乡居民消费性支出的行业归属。城乡居民消费和收入的数据来自《中国住户调查2014》,该年鉴提供了1980~2013年不同收入组别的城镇居民人均消费性支出和人均可支配收入数据,以及农村居民人均消费性支出和人均纯收入数据。不同的是,按照国家统计局的分类标准,城镇居民收入采用7等级分组,即最低收入户、较低收入户、中等偏下收入户、中等收入户、中等偏上收入户、较高收入户和最高收入户;农村居民收入则采用5等级分组,即低收入户、中等偏下收入户、中等收入户、中等偏上收入户和高收入户。所以,在计算城乡居民税收负担额和税负率时,我们分城镇和农村居民两组并按不同收入组别表示,便于观察税收的公平性。

无论城镇居民还是农村居民,各年度消费性支出均分为8类,包括食品、衣着、居住、家庭设备及用品、交通通信、文教娱乐、医疗保健以及其他。8类消费性支出和投入产出表的部门同样存在对应关系,根据各项消费性支出包含的具体内容,确定其行业归属,可以把每一类支出对应到相应的投入产出表部门中。在居民消费性支出与投入产出表部门的对接中,采用靠近原则,将一类支出对应到一个或多个部门中,尽量避免多类支出对应到一个部门的分散情形,以此消除重复计税(限于篇幅,对应关系略)。

4.城乡居民间接税税负额和税负率的计算。在确定了每一项消费性支出的行业归属后,便可利用已经计算出的行业实际税率,以及不同收入等级城镇居民和农村居民消费性支出,得出城乡居民间接税税负额。其计算公式为:

表1 2007年、2010年和2012年42行业实际税率 (单位:%)

注:数据是笔者根据相关数据计算整理而得。

居民间接税税负额=人均消费性支出×行业实际税率

(8)

这样,根据居民人均各项消费金额乘以相应的税率,就得到了支出中包含的间接税实际税额。衡量税收负担的一个常用指标是居民税负率,即不同收入人群承担的税收占其收入的比例。这个衡量标准可以从微观角度考察居民家庭或个人的税收负担情况,从而判断税收对居民消费和收入的影响。城乡居民税负率可分别用下面的公式表示:

(9)

(10)

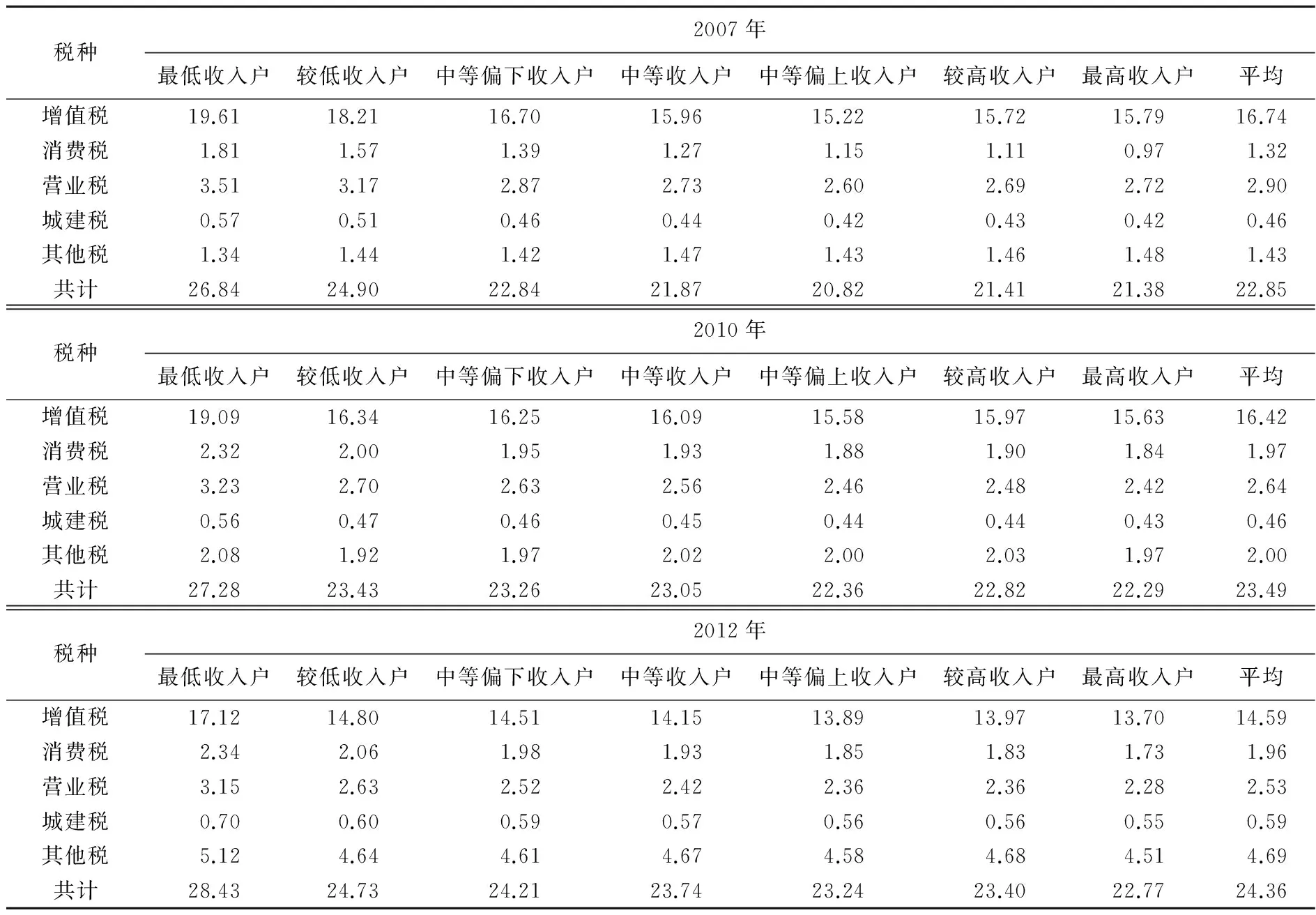

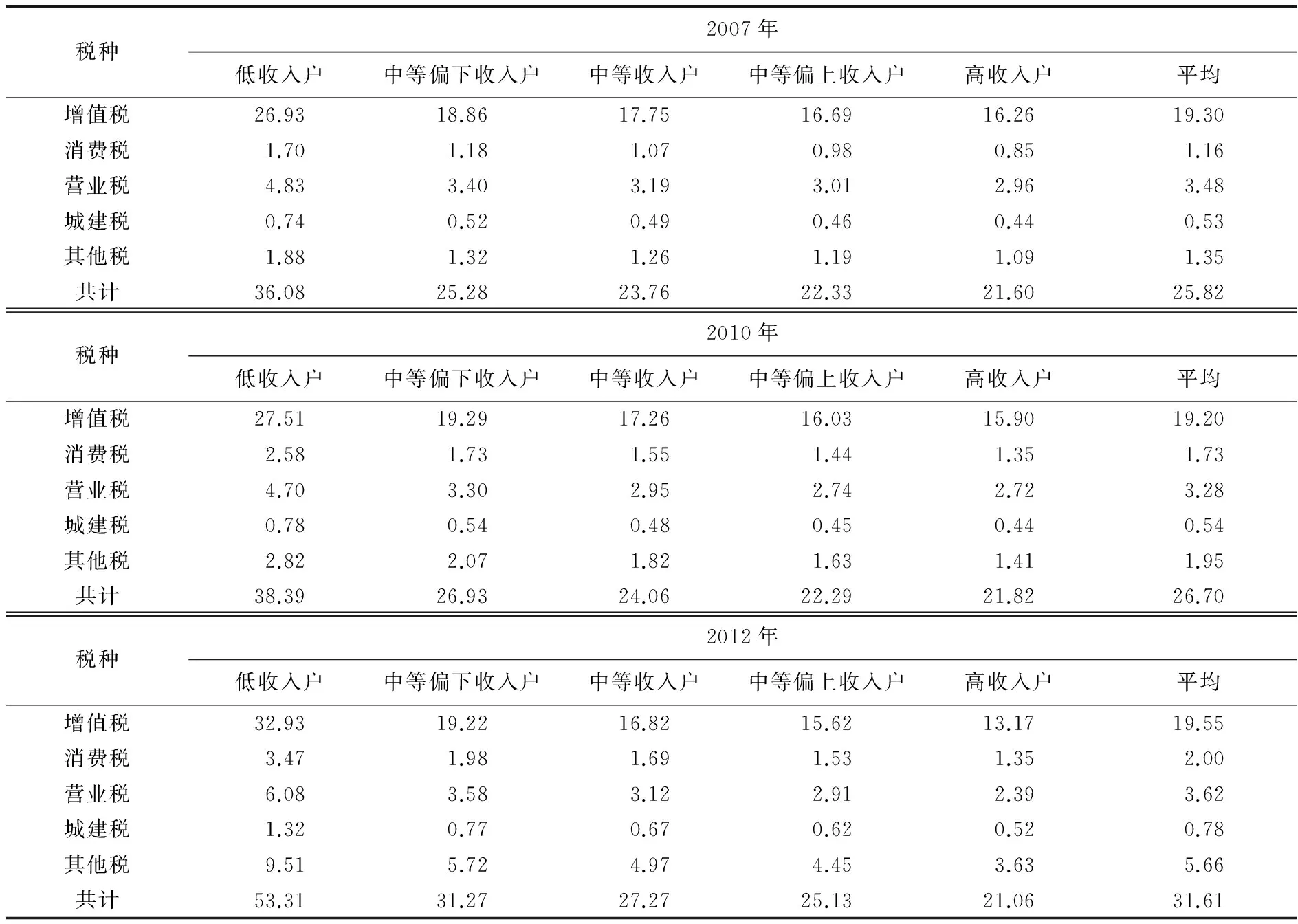

根据式(8)~式(10),以及《中国住户调查2014》中的城镇居民可支配收入和农村居民纯收入数据,分别得到2007年、2010年和2012年城镇居民7个收入等级和农村居民5个收入等级的税负率,如表2和表3所示。

四、计算结果分析

(一)间接税整体税负率成上升趋势

不论城镇居民还是农村居民,其间接税总体税负率成上升趋势。城镇居民间接税总体税负率从2007年的22.85%上升到2010年的23.49%,增加0.64个百分点;2012年则进一步上升到24.36%,增加0.87个百分点。农村居民间接税税负率2007年、2010年和2012年分别为25.82%、26.70%和31.61%,依次递增了0.88和4.91个百分点,明显高于城镇居民税负率的增幅。近年来,我国税收政策的主导思想是“结构性减税”,一直致力于通过减税起到拉动居民消费、扩大内需的政策效应,政策当局实施了包括“营改增”在内的一系列间接税制度的改革。在统计范围内,仅仅限于“营改增”的起步阶段,政策效应还未完全显现,不能忽视的是,我国自2006年以来对消费税制度进行了多次修改,包括多次调整应税商品征收范围及税率,目的在于合理引导人们消费,或扩大居民的消费能力。但是从现实来看,这些政策目的并没有完全实现,反而出现与政策初衷背道而驰的现象。城乡居民消费过程中隐含的间接税税负率不但没有降低,反而出现逐年上升的情形。居民消费过程中承担了越来越重的间接税,直接影响其购买力,降低了人们的消费能力。而间接税的这种“负面”影响,相比直接税更加隐蔽、更加复杂,广大城乡居民对其消费过程中承担间接税没有一个清楚的认识,严重扭曲了他们的消费决策。

表2 2007年、2010年和2012年城镇不同收入等级居民间接税税负率 (单位:%)

注:数据是笔者根据相关数据计算整理而得。

表3 2007年、2010年和2012年农村不同收入等级居民间接税税负率 (单位:%)

注:数据是笔者根据相关数据计算整理而得。

(二)间接税各税种税负率分布不均匀

1.增值税税负率最为显著。间接税体系中增值税对城乡居民的影响最为显著,城乡居民3个年度内的增值税税负率均明显高于其他税种。2007年、2010年和2012年城镇居民增值税平均税负率分别达16.74%、16.42%和14.59%,农村居民分别为19.30%、19.20%和19.55%。在间接税整体税负率上升的情况下,城镇居民增值税平均税负率小幅走低,农村居民基本保持稳定且稍有上升。城镇居民2012年增值税平均税负率下降幅度较为明显,这主要受“营改增”减税效应的影响。但这一阶段的“营改增”主要是地域性的,且涉及行业主要为交通运输业,因此,引起的减税效应主要对城镇居民产生影响,而对农村居民基本没有影响,相反,农村居民增值税税负率还出现略微增加情形。

2.消费税税负率变化明显。较2007年来说,2010年和2012年这两年城乡居民消费税平均税负率变化增长十分明显。2010年和2012年,城镇居民消费税平均税负率上升0.64~0.65个百分点,农村居民上升0.57~0.6个百分点。在间接税主体税种中,消费税税负率增加较为显著。如前所述,自2006年起我国连续多年对消费税制度进行改革,实行了“有增有减”的税制调整。反映到居民身上,消费税的“增税”效应超过了“减税”效应,城乡居民购买应税消费品时包含的消费税越来越重。尽管这从一定程度上体现了消费税调节消费成本的功能,但消费税其他一些重要功能,如收入分配功能等,是否体现出来,还需谨慎考虑。

3.营业税和城建税税负率相对稳定。在涉及的3组统计年份中,营业税的税负率波动不大。城镇居民平均税负率在2.5%~2.9%之间,农村居民平均税负率在3.2%~3.8%之间,整体来看,税负率变化非常小,相对稳定。而且,较之于整体税负率,营业税税负率呈微弱下降趋势。营业税的实际税负率基本低于名义税率,体现了营业税“轻税”原则。所以,全部完成“营改增”之后,增值税全面取代营业税,城乡居民增值税税负率也应保持相对稳定,也要体现营业税的“轻税”原则,不能因为税制改革而进一步加重居民税收负担,这需要增值税制度的进一步完善。城建税的税负率变化与营业税基本相同,3个年度变化幅度不大,2007年和2010年城乡居民城建税税负率几乎没有变化,只是在2012年时出现了上升的情况。由于城建税的税基为增值税、消费税和营业税税额之和,除营业税外,增值税和消费税也是影响城建税税负的重要因素,这是造成城建税税负率2012年上升的原因。

4.其他税税负率呈上升趋势。其他各税统计的是进口环节增值税和消费税,以及资源税等间接税税种。3个年度的其他各税税负率依次呈递增趋势。特别是2012年的变化幅度非常明显,城镇居民税负率从2010年的2%上升到2012年的4.69%,增加了2.69个百分点;农村居民税负率从2010年的1.95%上升到2012年的5.66%,增加了3.71个百分点,是税负率增加最为明显的一类间接税。究其原因,一方面在于中国进出口贸易的稳定增长,2012年中国已经超越美国,成为世界贸易总额第一的经济体。中国城乡居民对于进口商品,也相应承担了更多的增值税和消费税;另一方面,中国已经开始资源税税制改革,其整体思路是“提高税负”,以促进资源合理利用,这一思想体现在城乡居民转嫁过来而承担的资源税上十分明显。

(三)间接税税负率整体呈累退性

从各年度的数据计算结果可以发现,城镇和农村居民间接税税负率呈累退性。不同收入组别的居民间接税实际税负率并不成比例,随着收入的增加,间接税税负率反而下降。运用我国实际数据测算的结果与理论上对间接税累退性的假设相一致。3个年度内,城镇居民7个收入组别的间接税税负率,明显与收入呈反向相关。以2012年为例,最低收入户的间接税税负率为28.43%,较低收入户和中等偏下收入户税负率为24%左右,中等收入户、中等偏上收入户和较高收入户为23%左右,最高收入户则降到23%以下,税负率显现累退性。而对农村居民来说,5个收入组别的间接税累退性更加强烈。仍以2012年的计算结果为例,低收入户的间接税税负率高达53.31%,中等偏下收入户迅速下降至31.27%,下降幅度为22个百分点之多,中等收入户以上居民间接税税负率进一步下降,高收入户已经降至21.06%。在农村,高收入户比低收入户承担的间接税比率低32个百分点,间接税税负率在不同收入组别中的分布极为不均衡。总体来看,间接税的主要承担者是城镇或农村中低收入人群,而且农村居民间接税税负率的累退性还要高于城镇居民,违背了税收的公平原则。

进一步考察增值税和消费税这两个重要税种。首先,增值税的累退性十分明显。对城镇居民来说,2007年增值税税负率由最低收入户的19.61%下降到最高收入户的15.79%,2010年由最低收入户的19.09%下降到最高收入户的15.63%,2012年由最低收入户的17.12%下降到最高收入户的13.70%。3年中,增值税税负率随收入的提高分别下降了3.82、3.46、3.42个百分点。尽管税负率差距随时间推移在缩小,但极不明显,增值税累退性仍然存在。对农村居民来说,增值税税负率随收入的增加下降幅度更剧烈,2007年、2010年和2012年从低收入户到高收入户的间接税税负率分别下降了10.69、11.60和19.72个百分点。农村居民间接税税收负担的累退性比城镇居民更加显著。众所周知,增值税的最大特点是“税收中性”,这要求增值税的实际负担率是呈比例的。但现实中的增值税并没有体现“中性”原则,税负率随收入的提高反而徒然下降,累退性过于显著,不符合增值税征税原则。其次,消费税也呈现累退性的特点。与增值税一样的是,消费税在城乡居民税收负担分布中同样出现累退性,从各个年度的不同收入组别的城乡居民消费税负担率中可以轻易判断出来。需要说明的是,消费税对城乡居民收入分配的影响,从本文的计算结果分析中可获知。由于消费税的累退性,导致实际中消费税对于不同收入阶层居民的消费成本调节呈“逆向”操作。高收入人群消费应税消费品的成本低于低收入人群,显而易见,消费税的收入分配功能也没有发挥出来,甚至在一定程度上拉大了收入分配的差距。

(四)农村居民间接税税负率高于城镇居民税负率

虽然农村居民和城镇居民间接税税负率的走势变化基本一致,但是,较为明显的是,农村居民的间接税税负率远远高于城镇居民。2007年和2010年农村居民间接税总体税负率均高于城镇居民3个百分点,2012年更是高出近7个百分点。从各个具体税种来看,农村居民承担的税负率也显著高于城镇居民,特别是增值税,农村居民比城镇居民年度平均税负率普遍高出3个百分点左右。这说明,城乡居民之间的间接税负担比率呈不断拉大趋势。早在2006年,农业税已经全面废除,表面上看农民直接缴纳的税费已经不复存在。但是,包含在商品和劳务中的间接税却是农村居民税收负担的重要部分,而且农村居民承担了比城镇居民更高的间接税。尤其是农产品深加工行业中蕴含的增值税,对农村居民的税负影响是不容忽视的。这对农村居民消费水平和消费决策来说,无疑产生很大的影响,而这往往又是容易被忽略的。如何减轻农民间接税税负率,是税制改革必须考虑的重要内容。

五、简要结论及启示

本文在借鉴Metcalf和聂海峰、刘怡研究方法的基础上,根据投入产出表构建间接税税负转嫁模型。模型假定间接税向前转嫁,即对生产者征收的间接税与商品流通过程一致,可以层层向前转嫁给消费者。转嫁后的间接税通过套嵌在价格中,以价格的变化影响居民的消费以及收入分配。基于上述分析,本文得出以下结论:

一是从居民角度来看,中国间接税税负率总体是上升的。这期间我国政府实施了较大规模的结构性减税政策,以此达到刺激消费、扩大内需的目的。然而事实上,政府旨在减轻纳税人税收负担的税收举措,通过产品流转和税负层层转嫁,反而提高了最终消费者的税负率,不得不说与政策目标相悖。可见,政府今后的税制改革应更多地考虑消费终端,即间接税改革应更多地从居民消费者层面进行,而并非单纯从企业角度出发。这样,才能使税收制度和政策更加精细化,提高政府宏观调控能力;另外,也能使广大消费者对自身的纳税情况和各项税收负担有清楚的认识,提高全民纳税意识。

二是居民增值税税负率是最高的。一般认为,增值税更符合“税收中性”原则,对居民消费决策的扭曲程度最小。因此,要进一步减少增值税税率档次、降低增值税税率,以此体现增值税的“中性”原则。同时,整体上适当降低间接税比重,提高直接税比重,以减轻居民的税收负担,缓解全社会的收入分配差距。

三是间接税的职能弱化,呈明显的累退性。从理论上说,税收主要包括财政收入、经济调节和收入分配三大职能。间接税往往更多考虑财政收入职能和经济调节职能,而收入分配职能更多的被赋予给直接税。越来越多的研究表明,间接税也可以配合直接税,发挥独有的收入分配职能。而本文研究结果表明,对于城乡居民来说,间接税是累退的,特别是作为间接税第一大税种,增值税累退性更加明显。在进行税制改革、提高整体税制的累进性时,改变间接税“逆向”调节收入分配的现象,需要考虑到这些因素。

四是间接税加剧了城乡居民收入的不平等,不利于打破城乡壁垒。研究结果显示,城乡之间居民的税负率明显存在差距,农村居民间接税税负率远高于城镇居民。同时,农村居民内部不同收入等级人群的税负率差距,也高于城镇居民内部不同收入等级人群的税负率差距,间接税负担在农村居民中的累退程度高于城镇居民。可以看出,在城乡一体化的进程中,应更多地考虑农村居民消费中的税费负担,减轻农村居民隐性税收负担,利用税收杠杆缩小城乡差距。

参考文献:

[1] Creedy,J.Measuring Welfare Changes and Tax Burdens[J].Southern Economic Journal,2000,71(3):332—333.

[2] Creedy,J.Indirect Tax Reform in Australia: The Welfare Effects on Different Demographic Groups[J].Australian Economic Papers,1999,38(4): 367—392.

[3] O’Donoghue,C.,Baldini,M.Modeling the Redistributive Impact of Indirect Taxes on Europe: an Application of EUROMOD[Z].National University of Ireland Galway Working Papers,No.0077,2004.

[4] Warren,N.A Review of Studies on the Distributional Impact of Consumption Taxes in OECD Countries[Z].OECD Social,Employment and Migration Working Papers,No.64,2008.

[5] Metcalf,E.,Hassett,A.,Aparna,M.The Incidence of U.S.Carbon Tax: A Lifetime and Regional Analysis[J].Energy Journal,2009,30(2): 155—178.

[6] Younger,S.,Sahn,D.,Haggblade,S.,Dorosh,P.Tax Incidence in Madagascar: An Analysis Using Household Data[J].World Bank Economic Review,1999,13(2): 303—331.

[7] Rajemison,H.,Steven,H.,Stephen,D.Indirect Tax Incidence in Madagascar: Updated Estimates Using the Input-Output Table[Z].CFNPP Working Paper,No.147,2003.

[8] Haughton,J.,Quan,N.,Bao,N.Tax Incidence in Vietnam[J].Asian Economic Journal,2006,20(2): 217—239.

[9] 刘怡,聂海峰.间接税负担对收入分配的影响分析[J].经济研究,2004,(5):22—30.

[10] 平新乔,梁爽,等.增值税与营业税的福利效应研究[J].经济研究,2009,(9):43—55.

[11] 聂海峰,刘怡.城镇居民的间接税负担:基于投入产出表的估算[J].经济研究,2010,(7):31—42.

[12] 聂海峰,岳希明.间接税归宿对城乡居民收入分配影响研究[J].经济学(季刊),2012,(10):287—312.

(责任编辑:肖加元)

收稿日期:2016-05-04

基金项目:国家社会科学基金青年项目“基于税负转嫁的间接税税收负担与城乡居民消费研究”(14CJY085)

作者简介:李颖(1980— ),女,天津人,天津财经大学经济学院副教授,博士。

中图分类号:F810.424

文献标识码:A

文章编号:1003-5230(2016)04-0057-09