利率市场背景下我国商业银行利率风险实证分析

赵文杰 蔡经纬

(安徽财经大学金融学院,安徽 蚌埠 233030;安徽财经大学财政与公共管理学院,安徽 蚌埠 233030)

利率市场背景下我国商业银行利率风险实证分析

赵文杰蔡经纬

(安徽财经大学金融学院,安徽蚌埠233030;安徽财经大学财政与公共管理学院,安徽蚌埠233030)

摘要:我国利率市场化从1996年1月1日央行建立银行间同业拆借市场到2015年7月20日央行取消金融机构贷款利率下限,贷款利率实现自由化为止,除了存款利率,其它已基本全部实现利率自由化,然而我国商业银行利润来源长期依赖于存贷款利差,表外业务发展不如国外银行成熟,在利率市场化背景下,为了维持我国金融市场的稳定,利率风险的控制尤为重要,本文通过GARCH模型,VaR模型来分析商业银行的利率风险,给出了利率风险控制的合理化建议。

关键词:利率市场化;利率风险;GARCH模型;VaR模型

一、引言及文献综述

在利率市场化的过程中,存贷款利差逐渐缩小,导致了商业银行间的竞争,商业银行为了稳固存款,提高了存款利率,而另一方面贷款利率的提高会导致逆向选择和道德风险的出现[2],这对于商业银行的盈利能力提出了挑战,同时利率市场化使得利率波动的频率和幅度增大,由于我国商业银行在资源配置中起着重要作用,同时长期依赖于存贷款业务使得表外业务仍处在发展阶段,因此在利率市场化过程中,商业银行利率风险的控制极其重要,对我国金融改革顺利过渡,提高我国商业银行国际竞争力有着重要的作用[1]。

关于利率风险的度量问题,在国外Bollerslev于1986年提出了广义的ARCH模型(GARCH模型),1993年,G30集团在其报告中提出了VaR模型,此后 JP.Morgan推出了计算VaR的RiskMatrics风险控制模型,目的在于将风险表示为一个数字,来计量潜在亏损。在国内武剑(2003)认为应建立利率预测模型,利率风险的缺口分析和组合分析模型来计量利率风险,张宗益(2012)利用固定效应分析方法和Driscoll-Kraay稳健标准差,认为放开贷款利率上限可以深化价格竞争,左峥(2014)采用相同的方法,从存贷比角度,认为利率市场化不会提高风险水平,纪洋(2015)等人通过比较静态分析,参数校准和数值模拟的方法,仍为利率市场化将加大国内外市场竞争,导致部分银行破产,任兆璋、彭化非(2005)通过ARIMA及GARCH模型通过对银行间隔日拆解市场利率的研究,认为ARIMA模型预测能力好于GARCH模型,李志辉、刘胜会(2006)利用ARCH模型及VaR模型通过加权平均利率进行实证研究,证明GED分布比t分布能更好符合我国同业拆借利率的分布。

二、我国商业银行利率风险分析

未了研究宏观的利率分险,针对我国银行间同业拆借市场进行分析,选用我国银行间同业拆借利率作为研究对象[3],数据来源于上海银行间拆放利率官方网站,选用2015年一年的日隔夜拆借利率来进行分析。

(一)数据预处理

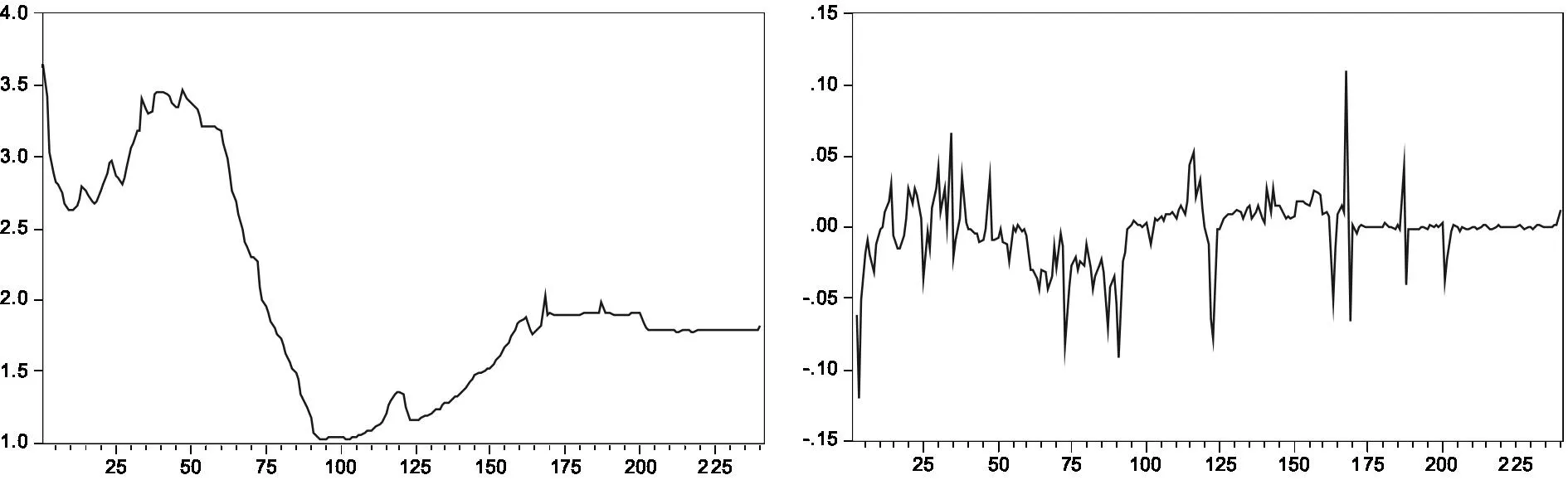

通过图1所示,我国银行间同业拆借利率的波动较大,为了方便描述利率的变动,得到较稳定的时间序列,我们采用银行间同业拆借利率的对数收益率来进行分析[4],rt=lnLIBORt-lnLIBORt-1,结果如图2所示。

图1 隔夜拆借利率变化图 图2 利率的对数收益率变化图

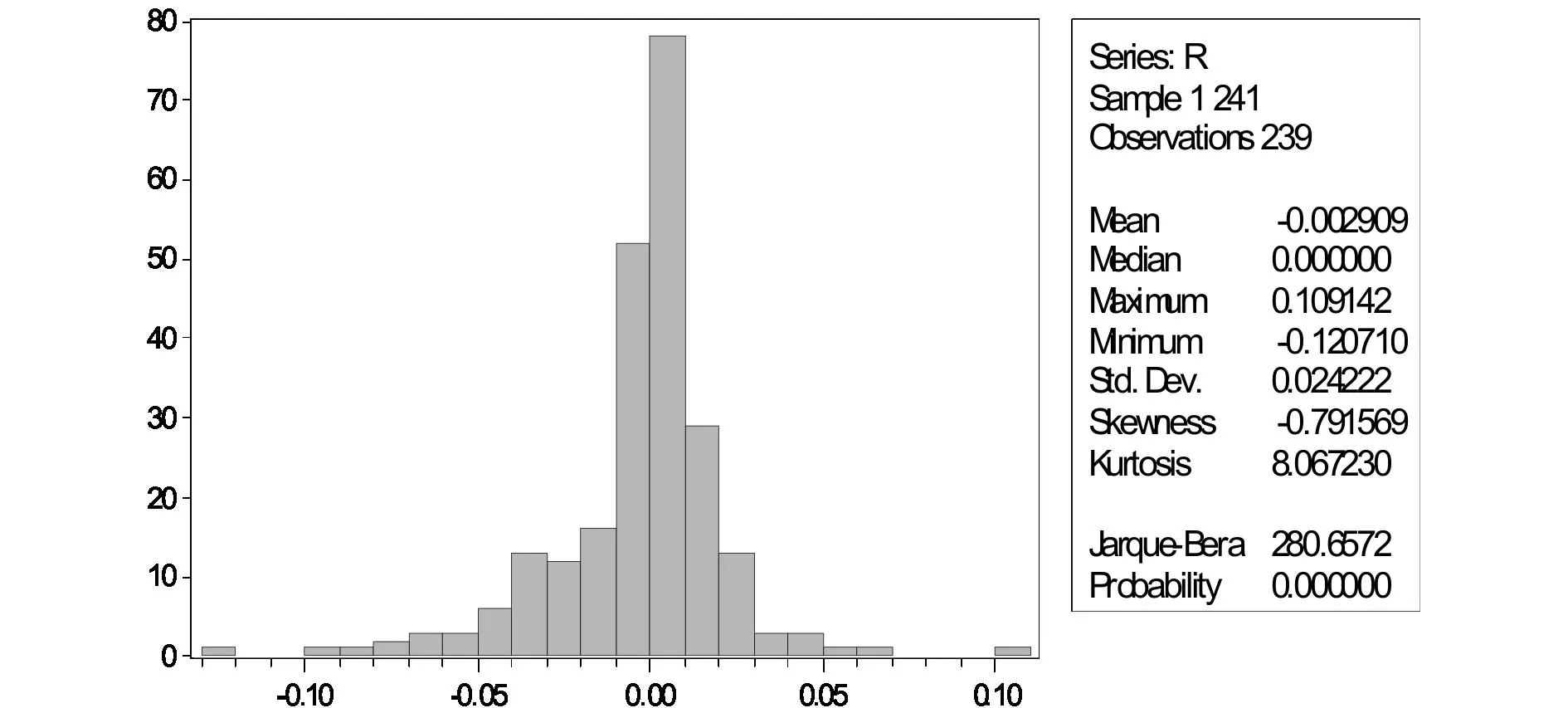

为了描述对数收益率的统计特征,画出其柱形统计图如图3,其均值为-0.002909,接近于0,收益率偏度为负,分布的尾部略向左拖,说明利率下降的概率要大于上升的概率,峰度值大于正态分布的峰度,这反映了收益率分布具有尖峰厚尾的特征。

图3 收益率的柱形统计图

由于时间序列的平稳性会影响建模结果,导致伪回归的产生[5],观察利率时序图,收益率的确存在明显的聚类效益(即一次大的波动后往往伴随着另一次大的波动),对其进行不包含截距项和趋势项的ADF单位根检验,得到的结果如表1所示,表明日对数收益率序列在各个显著性水平下都是平稳的。

表1 ADF检验结果

*MacKinnon(1996) one-sided p-values.

(二)GARCH模型分析

在此基础上进行条件异方差检验,主要使用Engle提出的ARCH-LM检验方法。ARCH-LM检验的原假设是残差序列中直到p阶都不存在ARCH效应,能够得到两个检验统计量:(1)F统计量是对所有残差平方的滞后的联合显著性所作的一个省略变量检验;(2)TR2统计量是Engle’s LM检验统计量,一般情况下渐近服从χ2(p)分布[6]。在本案例中,日对数收益率序列的确存在条件异方差现象,同时由序列的自相关于偏相关图可知,存在二阶自相关现象,适合使用使用AR(2)作为均值方程,在此基础上建立GARCH(1,1)模型,模型形式为:

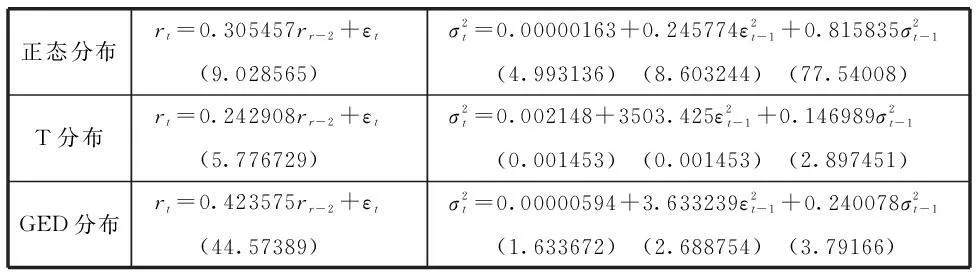

由于均值方程伴有GARCH方程以后,方程中的某些项通常常失去显著性。为了进行比较,表给出了分别在正态分布、t分布和广义误差分布假设下的估计结果如表2

表2 不同分布下的GARCH方程

由均值方程的显著性在εt服从GED分布时最高[7],因此选用GED分布下的GARCH模型相对合理。模型中的βt系数都较大,并且通过了显著性检验,说明指数波动具有“长期记忆性”,即过去价格的波动与其无限长期价格波动的大小都有关系,同时φ值大于0,说明存在杠杆效应,即投资者对于负的价格变化较为敏感,引起的波动也越大。

(三)VaR模型

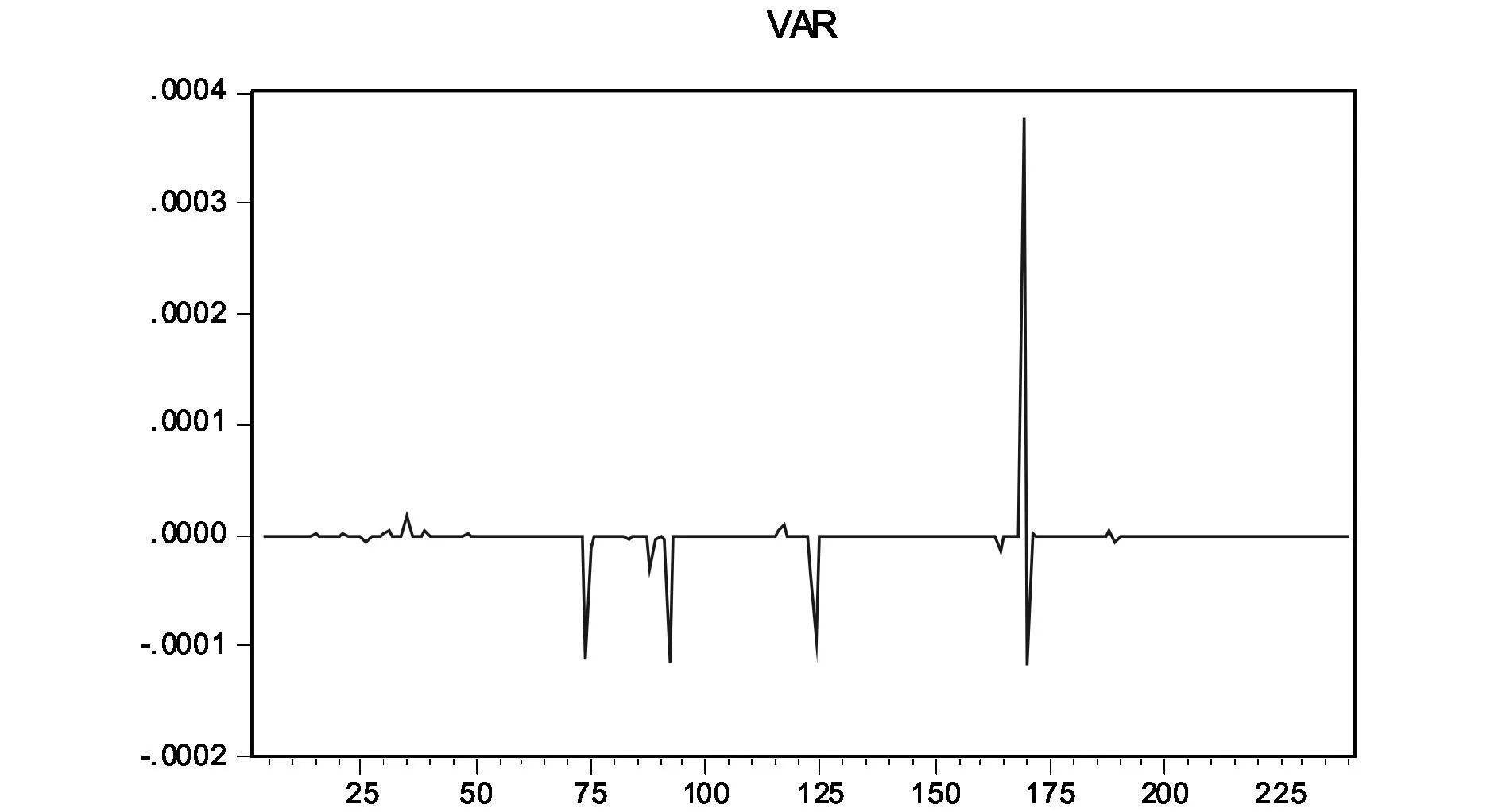

将GARCH模型拟合得到的条件标准差看作波动性的标准差,带入公式VaRt=rt-1Zασt[8]其中Zα为显著性为α下对应的分布的中位数,本文采用99%的置信度,这样可以计算出VaR序列的值额如图4。

分析图4可见除了几个显著的波动外,其余的VaR值较为稳定,经过对比利率市场化的时间进程本文可以发现,在这几次波动处,都有利率政策变动,2015年3月1日起,下调金融机构一年期存贷款基准利率各0.25个百分点,同时将存款利率浮动区间上限扩大至1.3倍。5月10日起,下调金融机构一年期存贷款基准利率各0.25个百分点,将存款利率浮动区间上限扩大至1.5倍。6月28日起,一年期贷款基准利率下调0.25个百分点至4.85%,一年期存款基准利率下调0.25个百分点至2%。其他各档次贷款及存款基准利率、个人住房公积金存贷款利率相应调整。8月26日起,金融机构一年期贷款基准利率下调0.25个百分点至4.6%,一年期存款基准利率下调0.25个百分点至1.75%。10月24日起,金融机构一年期贷款基准利率下调0.25个百分点至4.35%,一年期存款基准利率下调0.25个百分点至1.5%,其中波动性最大的是8月26日降低降低贷款和存款基准利率,说明其对银行业影响力最大,说明调整贷款和存款基准利率会对银行产生较大的利率风险[9]。

图4 VaR值序列

三、结论与建议

利率市场化,在短期会对商业银行的利率风险产生较为显著的影响,尤其是对于存贷款利率的调整,会使得商业银行短期风险突增,造成市场短期震荡,但同时商业银行反映也十分迅速,在较为短暂的时间内能将风险控制住,可见我国全面开放利率的市场条件已经较为成熟,市场对于利率的放开短期虽然波动较为明显,但是长期是趋于理性的,这为进一步深化金融改革提供了可能。

(1)政府方面

通过逐步放开利率,给足商业银行足够多的反应时间和转变时间,同时做好宏观利率风险控制工作,针对银行间同业拆借利率制定合理而且及时的风险度量方法,提前做好抵御风险的准备,维持金融市场稳定,同时适当引入价格竞争,鼓励银行进行创新,提供各自独特的金融服务,改革循序渐进,给市场一个较长时间反应过渡,稳定市场情绪。

(2)我国商业银行方面

通过多种方法:静态的缺口分析法、久期分析法、以及VaR方法等对经营策略的利率风险暴露进行度量,逐渐加强自身风控水平,使自身在即将面临的更加严峻的国内外价格竞争中占据优势,同时,存贷利差逐渐缩小,银行应积极拓展表外业务,提高服务水平转换思路,寻找新的利润增长点。

参考文献:

[1]朱霞.利率市场化背景下商业银行利率风险管理[J].金融改革, 2010,(2):40-43.

[2]黄金老.利率市场化与商业银行风险控制[J].经济研究, 2001,(1):20-27.

[3]武剑.利率市场化进程中的利率风险管理[J].财经科学, 2003,(2):58-63.

[4]谢晓雪.利率市场化与利率风险管理[J].中国金融, 2012,(15):28-29.

[5]谢云山.信用风险与利率风险的相关性分析——利率市场化下商业银行的新型风险管理模式[J].国际金融研究 ,2004,(10):51-60.

[6]卢庆杰,唐国兴.利率市场化与商业银行利率风险管理[J].上海经济研究 ,2003,(4):52-59.

[7]陈昆,高昊.商业银行利率市场化风险分析——以5家股份制商业银行为例[J].经济理论与经济管理 ,2010,(3):57-61.

[8]朱霞,刘松林.利率市场化背景下商业银行利率风险管理[J].金融理论与实践 ,2010,(2):40-43.

[9]陈志刚.我国利率市场化进程中商业银行利率风险分析[J].中国金融 ,2005,(8):49-51.

基金项目:安徽省高校自然科学研究重点项目(KJ2015 A076)