基于定价的财务特征对担保双方行为选择机理研究

冷奥琳,张俊瑞,周 健(.西安交通大学 管理学院,陕西 西安 70049;.夏威夷大学,夏威夷 檀香山 9687)

基于定价的财务特征对担保双方行为选择机理研究

冷奥琳1,张俊瑞1,周健2

(1.西安交通大学 管理学院,陕西 西安 710049;2.夏威夷大学,夏威夷 檀香山 96817)

摘要:文章通过构建基于公司资本结构理论的对外担保定价模型以及市场对担保的需求反映模型推理发现,负债比率更高的公司其提供的担保价格更低,绩效更差的公司担保价格更低,揭示担保供给方的定价策略导致购买资产负债率更高的企业所提供的担保更有利可图。模型揭示了在我国资本市场中,提供对外担保公司的资产负债率更高,经营绩效更差这一现象是由担保方定价策略及被担保方收益程度所定,并非是单纯的大股东对小股东的掏空行为。

关键词:对外担保;财务特征;定价策略

[DOI]10.3969/j.issn.1007-5097.2016.03.021

一、引 言

公司对外担保是指公司以其财产或信用为第三方债务提供契约承诺的一种保证方式,当债务人到期不能清偿债务时,公司按约定履行债务或者承担相关责任的行为[1]。在我国上市公司为第三方提供担保的情况非常普遍,截至2011年末,超过半数的沪深主板上市公司提供或存在担保业务,其涉及债务余额超过7千亿人民币。由于我国资本市场尚未完善,担保往往承担着弥补市场不足的角色[2-3]。

很多研究表明担保在促进金融市场方面发挥了显著作用。Bradshaw[4]利用美国加利福尼亚州担保项目数据显示,在接受担保企业中40%增加了就业,并且增加了税收收入,担保违约率仅为2%。Cowling[5]利用英国中小企业政府担保项目的相关数据显示,担保能够减轻中小企业的融资约束。Chen[6]建立理论模型发现,第三方担保能够减缓抵押品非效率变卖的问题。

提供担保同时存在风险传染和风险控制等很多问题[7]。Stiglitz和Weiss[8]给出理论模型认为,增加对抵押担保或第三方担保的要求会增加企业的道德风险。Baldwin、Lessard和Mason[9]认为,政府担保是“一颗定时炸弹”,担保所带来的或有负债应当计入政府的预算。Berkman、Cole和Fu[10]利用中国上市公司关联担保数据实证发现,存在关联担保的企业公司价值和公司绩效更低;他们认为担保是大股东对小股东利益侵占的一种形式。

鉴于担保的优势及其存在的问题,担保定价以及风险管理一直是学术界关注的焦点。Merton[11]对担保定价研究认为担保能够类比为一个保险。担保的价值由被担保方的资产负债比率、债务期限、无风险利率和被担保方价值波动性决定。被担保方资产负债率越高,担保价值越高;被担保方价值波动性与债务时间乘积越高,担保价值越大。Sosin[12]基于期权方法构建了担保定价模型,指出债务期限越长,债务公司的资产波动率越高,债务公司资产负债率越高,担保的绝对价值和相对价值都会增加。类似研究见Chang、Chung和Yu[13],Cook和Spellman[14],Merton和Bodie[15]以及Mody和Patro[16]。

对担保价值的理论研究并没有解释什么样的企业更倾向于提供担保。大量的研究揭示上市公司对外担保行为与公司特征相关,例如,上市公司业绩越差发生对外担保的可能性就越高,同时资产负债率越高,发生对外担保的可能性就越高(刘小年、郑仁满[1],Jian和Xu[17],Berkman,Cole和Fu[10])。这些研究并未从理论层面解释为什么公司财务特征会影响公司对外担保行为选择。

对于公司提供担保的动机,为什么资产负债率高的公司更倾向于担保?为什么业绩更差的公司更倾向于担保?本文通过构建担保供需理论模型,从担保供给方论述担保定价选择,从债务方探索购买担保收益,以及担保供需撮合下的担保方财务特征,担保契约签订与公司财务特征间的联系。

二、财务特征与担保行为选择

(一)担保人提供担保的判定条件与担保定价

假定公司在某时刻t有债务金额为g,利率为r,债务期限为1期(本文并不对债务展期的讨论,所以将债务期限定义为1期)。如果有公司为该笔债务提供担保获取收益 f() g。假定无风险利率为R,提供担保公司的所有者权益为E,债权人权益为D。根据公司杠杆率的定义,本文将公司的负债权益比D/E作为公司财务杠杆①。

为了论述简便本文对公司、担保契约以及交易做如下限定并贯穿全文:①忽略因担保产生的其他费用,例如监管费用或契约费用②;②不考虑由于担保所产生的道德风险。即购买担保后债务人的违约概率增加的问题③;③假定公司所有的盈余都用于公司内部融资和再生产过程,即假定公司不分配股利和红利,公司盈余留存在公司内部,不存在盈余向外流出情况;④本文假定担保期限为1④;⑤债务人的违约服从二项分布,其违约概率为Pf[14];⑥政策不考虑税负等因素。

1.不存在产品市场超额收益情景下的担保定价

文本主要从定价视角论证公司是否愿意充当担保人的行为选择。在分析市场供求关系时首先假定市场内每一家公司的超额利润都为0,并且已处于其资本结构最优水平⑤。根据担保合同公司在当期需要承担潜在债务的现值为:

由于潜在负债会导致经济利益流出企业,基于传统的担保理论和理性人假设,作者认为公司愿意为第三方提供担保的条件是担保金的收益大于潜在经济利益流出的现值。即

提供担保条件1:净现值非负条件[18],公式表述为:

公司资本结构会对公司经营决策产生影响。Sti⁃glitz[19-20]认为,在合理前提假设基础上,存在一个最优的债务——权益比率。Bruner[21]指出,债权人经常会影响公司的日常经营决策,而增加债权人权益所占比率会增加债权人对于公司经营的干预程度。虽然担保业务没有体现在会计报表的资产负债项的加总额中,但是提供担保确实使潜在的债权人权益发生了变化,增大了债权人权益。担保人为了补偿这部分债权人权益的增加,公司会通过增加保费(或者其他它形式收益)增加公司所有者权益,从而避免提供担保后公司所有者权益占公司整体权益比重下滑。本文认为公司在决定是否提供担保业务并对其定价时,会考虑所有者权益在公司所占比重的变化。即:

公式(3)是担保后所有者权益非稀释条件的数学表达形式。下面基于公式(3)推导出满足所有者权益非稀释调价下的担保定价。

由于E(E+f(g))在公司没有破产时恒为正,公式(3)可以变为:

公式(4)揭示担保方在对担保定价时,除了考虑担保所带来的或有负债项目以外,还要考虑公司自身的所有者和债权人权益比率变动。换句话讲,即使面对同一债务人,提供担保人的自身债权人权益所占比重越高,担保费用越低。

假设债务违约符合二项分布,其违约概率为Pf,且不存在道德风险。可得每增加一单位担保,担保金变化见公式(6)所示:

由于贷款利率r,市场无风险利率R,违约率Pf,担保人的所有者权益和负债、E、D都大于零,所以f'(g)>0。公式(6)说明在其他条件不变时,所有者权益所占比重越高,每增加一单位负债所增加的担保费用就更高;公司债权人权益所占比重越高,每增加一单位负债所增加的担保费用就更低;债务方违约风险Pf越低,担保定价越低。

2.考虑业绩的提供担保判定条件与定价分析

如果公司处于其最优成长路径,采用提供担保条件2(所有者权益非稀释条件),企业所有者权益在提供担保后所占比重非减的条件(愿意提供担保)是:

简化(7)式推导给出公司担保定价范围:

由(8)式可知企业的超额收益越高,为保证公司在提供担保后依然位于其最优成长路径,担保方索取的担保收益越高;并且增加的或有负债部分越高,索取的担保收益越高。那么,对于每新增一单位担保所需费用通过对(8)式求导得:

不难发现,在其他因素一定的情况下,企业超额收益越高,每增加一单位的债务担保所要收取的保费也就越高。

(二)债务方担保购买判定价

根据Merton[11]以及Morton、Bodie[15]在提供担保者不会违约的情况下担保价值表示为:

其中Vguarantee为担保价值,Vrisk-free是无风险债券价值,Vrisk是风险债券价值。本文在这里拓展担保价值:假定提供担保者有一定概率违约。则担保价值重新解释为:

其中,Vdefault是担保人违约的价值缩减值。

在分析债务时令到期价值为1的债券,无风险利率为R,债务违约率为Pf,在债务人违约后,担保人偿付概率为Pc|f;担保人债务也违约,债务残值为0⑥。则债券利率i和担保人偿付概率、被担保人的违约概率以及无风险利率的关系表示为:

三、担保交易以及定价的情景分析

(一)当担保方定价满足所有者权益非稀释条件时的交易撮合分析

公司偿付率Pc|f是关于公司财务杠杆率以及公司盈利能力的函数[22]。本文假定担保方偿付率Pc|f与公司财务杠杆率和盈利能力为线性函数。在文中对担保方定价行为分析时得到,如果担保方的保费定价仅满足所有者权益非稀释条件(条件2),担保费用与财务杠杆率和业绩是线性函数,则担保方偿付概率与公司担保费用呈线性相关。即:对于违约概率一定的⑦债务人而言存在使其收益最大化的担保人(见图1)。

图1 债务方选择使其收益最大的担保公司的收益与偿付率关系

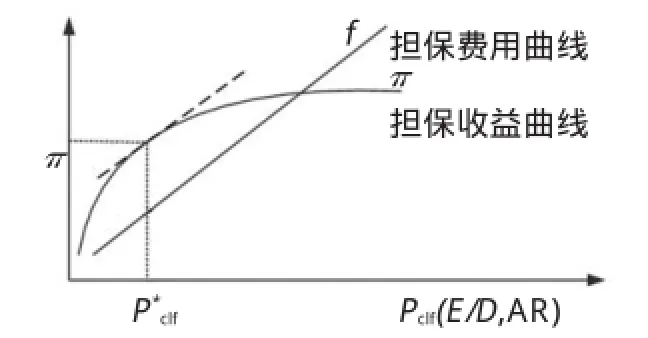

(二)定价满足所有者权益非稀释条件和净现值非负条件时的交易撮合分析

当债权人权益和所有者权益比率大于1时,净现值非负条件下的担保金定价大于所有者权益非稀释条件下的担保定价。那么不同财务杠杆率下的担保定价见图2所示。

图2 担保方偿付率、担保定价与债务方收益关系

命题1:提供担保公司数量会先随公司所有者权益比重的增加而增加,但是当超过某一阈值后,提供担保公司的数量会随公司所有者权益比重的增加而减少。

命题2:提供担保公司数量会先随公司盈利能力增强而增加,但超过某一阈值后,提供担保公司的数量会随公司盈利能力增强而减少。

四、结论与政策建议

本文通过建模发现基于定价的财务特征对担保行为选择的作用机理为:

(1)对于不同财务特征公司提供担保,所有者权益债权人权益比率越高,其担保定价越高;业绩越好,其担保定价越高。本文认为,由于担保作为一种信用产品,公司杠杆率越低,业绩越好,其公司本身信用风险就越低,其所提供信用产品的价值也会增高。

(2)如果担保人提供担保时仅根据净现金流为零的条件对其产品定价,杠杆率越高,业绩越差的企业,所有者权益比重增加的效果越明显。对于所有者权益、债权人权益比率超过1的公司而言,基于净现金流为零条件的提供担保将会降低其所有者权益在公司内部所占的比重。

(3)如果公司忽视净现金流为零条件仅考虑经营杠杆进行担保定价,那么担保前后经营杠杆不会发生变化甚至有可能增加了所有者权益所占比重,但结果会降低公司整体价值。由于担保金收入和债务到期时间存在一定差异,提供担保往往能使当期的公司账面情况得到改善。当不满足净现值非负时——即担保金不足以补偿其承担潜在负债时,公司价值将受到负面影响⑧。

(4)对于购买担保方而言(债务方),由于担保所带来的收益是担保方的信用的凹函数,即购买担保收益增加速度小于担保方信用增加,同时由于担保方担保金的定价同时服从净现金流为零以及所有者权益非稀释条件,那么随着担保方杠杆率的减少或经营业绩的增加,担保金增加会程线性或者指数增加⑨。那么债务公司在购买担保方时会选择使自己利益最大化的担保公司,而并非偿付概率更高的公司。

结合上述研究,本文提出如下政策建议:

(1)由本文模型所示,担保提供方的定价策略导致资信水平相对较差的公司更有可能签订担保协议。而通常,需要借助担保融资企业自身风险较大。由此构成的担保系统往往对于系统新金融风险的承受能力有限。所以对于担保借贷合约中系统性风险的控制能够有效地预防和缓解由于担保带来的连锁式违约。

(2)由于存在担保费用支付与担保偿付的时间错配问题,担保方能够通过提供担保提高公司短期收益,而债权人权益以及公司长期价值都将受到损害。提高公司担保信息披露水平以及公司治理水平会对减少公司内部的利益侵害,保护投资者权益,维护金融市场稳定起到积极作用。

注释:

①这里的担保收益不限于显性收益。即担保收益中即包括由于收取担保金所获得显性收益,也包括由于担保合同带来的降级债务方融资约束,或者为自身提供稳定的供销渠道等带来的隐性收益。

②担保通常会产生相应的协议签订费用和监管费用,详见Merton和Bodie[15]。

③Stiglitz[8]讨论了对于增加第三方担保要求对于债务方道德风险的影响。

④本文假定公司债务期限为1期。根据我国担保法,担保契约为债务契约的从属契约。本文并不讨论担保契约的时段选择问题,故假定担保期限等同于债务期限。这也跟我国上市公司大多数担保协议情况相一致。

⑤该情况类似于经济学中完全竞争市场下的企业的生产经营情况,在公司业绩对担保定价行为的研究中放松这一限制。

⑥本文处于简化处理,假定无论是债务方违约或担保方违约,债务残值都为零。即债权人在担保方也违约的情况下无法得到任何补偿。在现实情况中,债务在违约后,通常会通过对资产变卖等得到一些残值。

⑦这里具体指对于违约概率一定的债务人。

⑧这是通常称之为利益侵占或者利益转移、输送行为。这是因为如果仅满足的公司杠杆率不变条件下,公司资产负债率越高,在提供担保使对公司的价值减损越严重。

⑨假定没有道德风险行为,债务方违约风险不变并且违约事件属于二项分布。所以担保金与杠杆率和业绩程线性关系。

参考文献:

[1]刘小年,郑仁满.公司业绩,资本结构与对外信用担保[J].金融研究,2005(4):155-164.

[2]Dybvig P H,Shan S C,Tang D Y.Outsourcing bank loan screening:evidence from third-party loan guarantees[EB/ OL].(2012-09-16)[2015-03-25].https://wpweb2.tepper. cmu.edu/wfa/wfasecure/upload/2012_PA_916775_439746_ 45874.pdf.

[3]冷奥琳,张俊瑞,邢光远.公司对外担保违约风险传递机理和影响效应研究——基于上市公司债券利差数据的实证分析[J].管理评论,2015(7):3-14.

[4]Bradshaw T K.The contribution of small business loan guar⁃antees to economic development[J].Economic Development Quarterly,2002,16(4):360-369.

[5]Cowling M.The role of loan guarantee schemes in alleviat⁃ing credit rationing in the UK[J].Journal of Financial Sta⁃bility,2010,6(1):36-44.

[6]Chen Y.Collateral,loan guarantees,and the lenders’incen⁃ tives to resolve financial distress[J].The Quarterly Review of Economics and Finance,2006,46(1):1-15.

[7]Brock P L.External Shocks and Financial Collapse:Foreign-Loan Guarantees and Intertemporal Substitution of Invest⁃ment in Texas and Chile[J].The American Economic Re⁃view,1992,82(2):168-173.

[8]Stiglitz J E,Weiss A.Credit rationing in markets with imper⁃fect information[J].The American economic review,1981,71(3):393-410.

[9]Baldwin C,Donald L,Mason S.Budgetary time bombs:con⁃trolling government loan guarantees[J].Canadian Public Policy/Analyse de Politiques,1983,9(3):338-346.

[10]Berkman H,Cole R A,Fu L J.Expropriation through loan guarantees to related parties:Evidence from China[J]. Journal of Banking&Finance,2009,33(1):141-156.

[11]Merton R C.An analytic derivation of the cost of deposit insurance and loan guarantees an application of modern op⁃tion pricing theory[J].Journal of Banking&Finance,1977,1(1):3-11.

[12]Sosin H B.On the valuation of federal loan guarantees to corporations[J].The Journal of Finance,1980,35(5):1209-1221.

[13]Chang C-C,Chung S-L,Yu M-T.Loan guarantee portfoli⁃os and joint loan guarantees with stochastic interest rates [J].The Quarterly Review of Economics and Finance,2006,46(1):16-35.

[14]Cook D O,Spellman L J.Firm and guarantor risk,risk con⁃tagion,and the interfirm spread among insured deposits [J].Journal of financial and quantitative analysis,1996,31 (2):265-281.

[15]Merton R C,Bodie Z.On the management of financial guar⁃antees[J].Financial Management,1992,21(Winter):87-109.

[16]Mody A,Patro D K..Valuing and accounting for loan guar⁃antees[J].The World Bank Research Observer,1996,11 (1):119-142.

[17]Jian M,Xu M.Determinants of the guarantee circles:The case of Chinese listed firms[J].Pacific-Basin Finance Journal,2012,20(1):78-100.

[18]Ross A S,Randolph W Westerfield,Jaffe J.Corporate Fi⁃nance[M].NewYork:Mcgraw-Hill College,2012.

[19]Stiglitz J E.A re-examination of the Modigliani-Miller the⁃orem[J].The American Economic Review,1969,59(5):784-793.

[20]Stiglitz J E.Some aspects of the pure theory of corporate fi⁃nance:bankruptcies and take-overs[J].The Bell Journal of Economics and Management Science,1972,3(2):458-482.

[21]Bruner R F.Applied mergers and acquisitions[M].New York:John Wiley&Sons,2004.

[22]Fama E F,French K R.Common risk factors in the re⁃turns on stocks and bonds[J].Journal of financial econom⁃ics,1993,33(1):3-56.

[责任编辑:张兵]

中图分类号:F275

文献标志码:A

文章编号:1007-5097(2016)03-0136-05

收稿日期:2015-03-29

基金项目:国家自然科学基金项目(71172186;71472148;71572144)

作者简介:冷奥琳(1986-),女,陕西西安人,博士研究生,研究方向:上市公司对外担保;张俊瑞(1961-),男,陕西渭南人,教授,经济学博士,研究方向:资本市场会计;周键(1971-),男,湖南长沙人,教授,会计学博士,研究方向:财务会计与审计。

A Study onFinancialCharacteristicsBased onPricingand theMechanism ofProvisionofLoanGuarantee

LENG Ao-lin1,ZHANG Jun-rui1,ZHOU Jian2

(1.School of Management,Xi’an Jiaotong University,Xi’an 710049,China;2.University of Hawaii,Honolulu 96817,the United States)

Abstract:The paper,by constructing a theoretical model on the mechanism of the price of loan guarantee from the aspects of both guarantors and debtors based on the theory of capital structure,finds that guarantors with higher leverage or worse perfor⁃mance provide loan guarantee with lower price,and therefore give more benefits to debtors without harming their own value. The model reveals the phenomenon that firms with higher leverage or worse performance are more likely to issue loan guaran⁃tees in China’s capital market,which is determined by guarantors’pricingstrategy and debtors’benefits but not tunneling.

Keywords:loan guarantee;financial characteristics;pricingstrategy