浅析房地产项目转让评估

■陈国

为了便于独立核算和风险管控目的,房地产项目的开发建设往往以成立项目公司的模式进行,即一个建设项目成立一个房地产项目公司。于是,现实操作中,房地产项目的转让就有了不动产转让和股权转让的选择。本文中所谓不动产转让,系指房地产项目公司将其主要资产——土地、房地产单独直接转让,转让行为不涉及房地产项目公司的其他资产及债权债务;而股权转让,则指房地产项目公司股东将其持有项目公司的股权对外转让,受让方通过成为项目公司新股东而控制房地产项目。

房地产项目转让的两种形式各有利弊,下文将对该两种形式的不同点以及对项目评估的影响进行比较分析,并对股权形式转让房地产项目是否涉及土地增值税的问题进行阐述说明。

一、房地产项目转让形式的比较分析

(一)转让形式对交易双方的影响

一般情况下,某个转让行为的完成都会涉及产权过户、交易税费、账务处理等许多方面的具体事务,交易双方的处理方式和处理结果也会存在差异,现总结如下:

1. 对于不动产转让形式,项目公司作为转让方只将其名下土地或房地产对外转让,在项目产权清晰的前提下,交易双方主要对交易价格以及税费承担方式进行商定即可。这种形式的交易对象只是单项(或单一)资产,交易结构简单明了,项目公司自身的债权债务与受让方无关。对交易双方的利弊分析如下:

(1)对转让方(即项目公司)而言,因采取不动产转让形式下的交易对象较为单纯,与股权转让形式比较,往往能取得较高的转让价格。另一方面,转让方需在交易环节缴纳营业税及附加、土地增值税、印花税等,税额较大;项目公司将其主要不动产转让后,自身还有债权债务,一般情况下需进行公司清算,手续烦琐,耗时费力。

(2)对受让方而言,在不动产转让形式下买入资产只是土地或房地产,交易结构简单,不涉及项目公司的债权债务,而且土地或房地产的交易市场和信息较为公开,交易价格更加容易确定。另一方面,因土地或房地产要过户到受让人名下,故受让人需缴纳契税、印花税。

2. 对于股权转让形式,交易对象为项目公司的股权,项目公司主体不变,股东情况发生变化。这种形式交易结构相对复杂,受让方需承担项目公司自身的债权债务以及其他潜在的或有负债。对交易双方的利弊分析如下:

(1)对转让方(为项目公司原股东)而言,因采取股权转让形式下的交易对象为企业或股权,可理解为将项目公司的债权债务连同土地或房地产一起对外转让,转让方以买断式的方式与项目后续不再发生联系;同时,转让股权仅涉及印花税,暂时不涉及营业税及附加、土地增值税等,因纳税时点延后,当前的税负压力较小。另一方面,股权转让涉及项目公司全部资产和负债,项目公司可能还存在账面尚未体现的其他或有负债,故其不确定性较大,转让价格波动也大。

(2)对受让方而言,在股权转让形式下买入的是项目公司股权,不涉及土地或房地产过户,故交易环节除印花税外,无需缴纳契税。另一方面,股权交易涉及项目公司的债权债务,相对于土地或房地产的交易,股权交易价格更加不易确定,而且可能承担账面尚未体现的其他或有负债,风险较高。

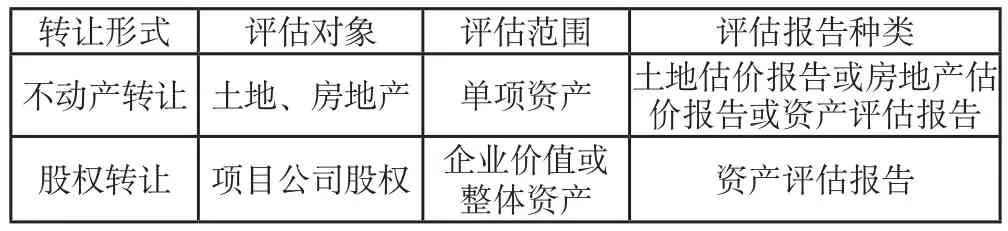

(二)转让形式对项目评估的影响

因转让形式不同,项目评估所涉及的评估对象、评估范围、评估报告种类均不同,详见下表:

转让形式 评估对象 评估范围 评估报告种类不动产转让 土地、房地产 单项资产 土地估价报告或房地产估价报告或资产评估报告股权转让 项目公司股权 企业价值或整体资产 资产评估报告

不同的评估报告种类应遵循不同的评估准则或规范,如土地估价报告应遵循《城镇土地估价规程》(GB/T 18508-2014),房地产估价报告应遵循《房地产估价规范》(GB/T 50291-2015),资产评估报告应遵循《资产评估准则—基本准则》(财企[2004]20号)、《资产评估准则——评估报告》(中评协[2007]189号)、《资产评估准则——不动产》(中评协[2007]189号)、《资产评估准则——企业价值》(中评协[2011]227号)等。相对于土地或房地产评估,股权评估涉及项目公司的全部资产和负债,即其中包含了对土地或房地产的评估,所以股权评估相对复杂,难度较高。

二、股权转让形式中土地增值税的影响

如前所述,在不动产转让形式下,转让方需要缴纳营业税及附加、土地增值税、印花税等,在股权转让形式下,转让方仅需缴纳印花税,而不涉及营业税及附加和土地增值税。

那么,在股权转让目的下,到底是否需要考虑营业税及附加和土地增值税、印花税呢?

笔者认为,营业税及附加是在土地或房地产过户时方需缴纳,股权转让目的下的土地或房地产仍在项目公司名下,不存在过户,故无需考虑营业税及附加。至于土地增值税,虽然股权转让形式不涉及土地或房地产的过户,当前各地税务机关的征税口径也不一致,但是考虑到项目增值情况在交易时点已经产生,尽管该增值情况并未能在项目公司账面反映,然而从“谁持有、谁受益、谁承担纳税义务”的理念出发,该部分增值对应的土地增值税应由转让方承担,所以,在确定股权交易价值时应对其进行扣除,尤其在是项目增值额较大的情况下,土地增值税因素将直接影响股权的交易价格。

为便于理解,下面举例进行说明。房地产项目公司M,注册资本(实收资本)1000万元,拥有一宗土地(即资产负债表中存货,目前尚未开发建设),账面价值900万元(原始取得成本1000万元),由于近年来地价上涨,该土地的当前市场价值为2000万元,现公司M股东拟将公司M全部股权对外转让。

公司M截至201×年12月31日的资产负债表如下:

(万元)负债和所有者权益账面余额(万元)货币资金 50 其他应付款 100其他应收款 50 负债合计 100存货 900 实收资本 1000流动资产合计 1000 未分配利润 -100非流动资产合计 0 所有者权益合计 900资产总计 1000 负债和所有者权益(或股东权益)总计 1000资产 账面余额

本次分两种情况,采用成本法对公司M全部股权价值进行评估,并假设除存货以外的其他科目的评估价值等于账面价值。

1. 第一种情况——不考虑土地增值税因素

公司M全部股权评估价值=资产科目评估值-负债科目评估值=(50+50+2000)-100=2000(万元)

2. 第二种情况——考虑土地增值税因素

公司M的土地取得成本为1000万元(即扣除项目),目前市场价值为2000万元,增值额1000万元(未考虑转让环节缴纳的税金),增值率为100%,适用“增值额超过扣除项目金额50%、未超过100%”的土地增值税税额计算公式为:

土地增值税税额=增值额×40%-扣除项目金额×5%=1000×40%-1000×5%=350(万元)

公司M全部股权评估价值=资产科目评估值-负债科目评估值-土地增值税=(50+50+2000)-100-350=1650(万元)

可见,土地增值税因素导致两种情况下的公司M全部股权价值差异额达350万元,差异率为27.5%。

基于以上案例,假设项目公司M名下土地在交易时点的增值情况是交易双方均认可的,即土地原始取得成本为1000万元,当前市场价值为2000万元。但是,由于交易对象为项目公司M的全部股权,公司M依然存续,其本身账务方面无需调整,即名下存货土地的账面价值为900万元,历史取得成本仍为1000万元。将来,项目公司M进行土地增值税清缴时,税务机关认可的土地可扣除成本仍为1000万元,而不是新股东认可的土地市场价值2000万元。这样,如果交易双方按照第一种情况的评估结果2000万元进行股权交易,那么土地由1000万元到2000万元的增值部份的土地增值税就由买受方承担了,而这部分增值是在转让方(即老股东)持股期间形成的,对应的土地增值税理应由转让方承担,所以,在确定股权交易价值时应对其进行扣除。

然而在实务操作中,对于房地产公司股权评估项目,多数评估机构采取的是成本法评估思路,其中在对存货(一般情况下为土地或在建工程的状态)进行评估时,往往采取成本法、假设开发法等具体的评估方法确定存货市场价值,并在此基础之上采取前述“第一种情况”的做法直接得出股权价值,鲜见有采取前述“第二种情况”的做法对土地增值税进行扣除或说明的。

笔者认为,基于股权转让的评估目的,为确保股权转让的评估价值公允、内涵清晰,评估结论中应当对项目增值部分的土地增值税进行扣除,或至少对该部分税费进行充分披露,并明示评估结论价值内涵,从而避免报告使用人错误理解或不当利用报告结论的情况发生。

以上是笔者站在评估师合理定价的角度,对房地产项目的转让形式以及股权形式是否涉及土地增值税的问题进行的分析探讨,不当之处,敬请批评指正。