控制权私有收益、投资与负债融资治理效应

——基于不同产权安排的实证研究

李香梅 张志红

一、引言

传统金融理论和MM定理假定在理性人、信息充分和完美资本市场条件下,企业投资决策取决于项目的净现值,与资本结构无关。然而随着信息经济学、公司治理理论和不完全市场理论的发展,尤其是资本结构契约理论(Jensen,1986)的提出,突破了完美市场假说和投融资无关论,国内外学者开始重视以委托代理关系和信息不对称为特征的资本市场与企业投资的关系,考察负债融资对投资行为的治理效应(Reiff,2006)。Jensen(1986)认为融资约束的核心是由于委托代理关系和信息不对称的存在,导致各利益相关者间的“金融摩擦”[1],进而通过影响代理成本和资本使用成本而影响企业投资时机和投资项目的选择[2-3]。学者们就负债融资对投资治理效应的研究主要围绕两条线索展开:一条是“股东—债权人”间基于负债契约的委托代理冲突产生的资产替代(Jensen,1976)和投资不足(Myers,1977);另一条是“股东—经理人”代理冲突下,负债融资对投资具有相机治理作用(Firth,2008)[4]。

上述研究主要基于股权分散结构下传统委托代理冲突,然而近年来,理论界和实证界的研究表明股权结构渐趋集中,大股东控制已成为普遍存在的所有权实践形态(Bennedsen et al.,2006),大小股东间的“第二类”委托代理冲突成为现代公司治理的基本研究范式。所有权集中条件下,控制权和现金流权的分离,大股东凭借手中的控制权有能力和动机通过各种非效率投资行为攫取控制权私有收益(Private Benefits of Control,PBC),侵占中小股东和债权人的利益(Claessens,2000),控制权私有收益已成为各种偏离价值的非效率投资行为的重要动因和公司治理研究的焦点(刘星等,2009)[5]。这样,受控制权私有收益的影响,负债融资对投资的治理作用是否会发生变化?李香梅、潘爱玲(2013)通过构建理论模型,得出负债能够提高控制权私有收益对投资的敏感性[6],但缺乏实证数据的检验。负债融资对投资的治理效应还受所有权特征、政府干预等外部治理机制的影响(Cohen,Coval and Malloy,2011;Thomas and Philip,2013)[7-8],企业产权性质的差异内生决定预算约束和融资约束的显著差异(黎来芳等,2013)[9],对公司治理和融投资关系具有重要影响[10]。辛清泉和林斌(2006)[11]、马君潞、周军和李泽广(2008)[12]结合中国转轨经济和发展中经济的双重特征,将产权等公司治理因素纳入负债—投资关系模型,得出国有产权弱化了负债对投资的治理效果。那么,转型中的中国企业,不同产权制度安排下,融资约束是否存在显著差异?这种差异是否会影响控制权私有收益对投资的作用机理?这些问题值得认真思考,然而现有文献并没有对此进行深入的解析。

基于此,本文试图将负债融资和产权安排引入控制权私有收益—投资关系模型,立足于中国特殊的制度背景,探讨不同产权安排下负债融资对控制权私有收益—投资关系的治理效应。本文的主要贡献在于:(1)理论分析方面,引入行为管理学和现代金融学的观点,分析负债融资对控制权私有收益—投资关系的治理效应,并考虑异质产权特征带来的效应差异,扩大了投资相关领域的研究视角,拓展了投资影响因素方面的文献;(2)经验证据方面,考察不同产权性质下,控制权私有收益对企业投资的作用机理及负债融资的治理效应差异,所得成果为深化国企改革、提高企业市场竞争力、优化资源配置提供了新的证据。

本文剩余部分安排如下:第二部分从理论上分析不同产权制度安排下控制权私有收益对投资的异质性影响及负债融资的治理效应差异,并提出理论假设;第三部分是实证研究设计,包括样本数据的筛选、检验模型的构建和相关主要变量的定义等;第四部分是实证检验结果的分析和稳健性检验;最后一部分是研究结论和启示。

二、理论分析和研究假设

投资形成的控制性资源或资产是控股股东通过“隧道挖掘”方式攫取控制权私有收益的重要基础[13]。我国集中所有权结构下,公司内部人和控股股东的同源性特征(潘泽清等,2004)提高了信息不对称下控制权私有收益攫取目标的协同度,控股股东利用手中的控制权和投资决策权,制定有利于自身利益最大化的投资策略,通过增加资本投入、构建“商业帝国”等途径,将大量控制性资源转移到自己手中,控制这些资源在时间和空间上的分配,发挥控制性资源的集聚效应,获取中小股东难以分享的控制权私有收益。即控制权私有收益动机导致的过度投资行为已成为集中所有权模式下控股股东财务决策的重要方向[14]。据此,提出如下假设:

假设1:控制权私有收益与企业投资支出正相关。

根据现代企业理论和产权理论,产权制度是公司治理的基石[15]。不同产权性质的公司,其投资机会和现金流等引起公司内不同利益相关者间的代理冲突差异[16],相应的,控制权私有收益的产生与作用路径也必然存在显著差异,进而影响投资决策。显然,控制权私有收益和投资的关系在很大程度上受制于不同产权主体各自的利益取向。经济转轨时期的中国国有企业面临更为复杂的委托代理关系,往往将就业、税收、GDP增长、社会稳定等公共治理目标内化为企业目标[15],而企业规模的扩张利于实现这些目标;国有产权所有者的缺位、职业经理人制度的缺失使国有企业的管理者拥有更大的自主选择权,内外部监管功能的弱化增加了控股股东和高管的机会主义动机,因此控股股东具有明显的扩张规模以实现政府公共治理目标的本质属性。国有银行“制度歧视”的信贷配给制度以及负债预算软约束(林毅夫等,2005),使国有企业在资金获取方面具有独特优势,为控股股东的过度投资提供了资金支持。据此,提出如下假设:

假设2:与非国有企业相比,国有企业中控制权私有收益对投资的影响更显著。

企业投资决策受产权结构和融资约束的共同影响[17]。不同产权结构的差异可能会内生的直接决定投资的激励机制、代理成本的高低、预算软约束程度的强弱[18],使企业在融资约束上存在明显的“门槛效应”[12],导致企业采取不同的投资策略。扩大投资规模需要企业具有较强的融资能力,而银行是企业主要的融资渠道。在我国,国有银行与国有企业具有“同源”属性,银行的理性行为必然受政府动机和政府行为的影响,以保护政府利益为前提[19],因此以银行主导的金融系统具有明显的“制度歧视”性的借贷行为特征(林毅夫等,2005),其金融资源的分配明显倾向于国有企业(俞乔等,2002),但政府对国有企业贷款的隐形担保降低了银行对国有企业的监督,削弱了负债融资对投资的治理功能,即国有企业的特殊产权性质导致的预算软约束弱化了债务的治理效应[20]。而非国有企业受银行等金融机构的“惜贷”和社会资本的“惜投”现象影响,面临严重的融资约束,一定程度上增加了控制权私有收益的攫取成本,抑制了控制权私有收益驱使的过度投资。而且非国有企业中负债融资的“硬约束”提高了企业破产和控制权的转移概率[21],控股股东出于规避风险维持其控制权的考虑,会放弃外部融资机会,减少企业的投资支出[22]。据此提出假设:

假设3:相对于国有企业,负债融资在控制权私有收益影响企业投资过程中的治理效应在非国有企业中更显著。

三、研究设计

(一)样本选取和数据来源

本研究以2005-2011年我国沪、深两市发生控制权变更的上市公司为初始样本,在此基础上按下列程序筛选样本①参考Dyck、Zingales(2004),赵昌文等(2004)研究有关控制权收益度量中必须遵循的基本原则,并结合我国股票市场的交易现状对样本数据进行筛选。:(1)剔除金融类上市公司;(2)剔除股权转让后第一大股东未发生变更的样本;(3)剔除以非自愿方式进行股权转让②非自愿方式进行股权转让常见的有:国家股在国有单位之间无偿划拨、抵债或被法院公告拍卖。且无公开交易价格的样本;(4)剔除资产收益率为负值的极端值样本;(5)剔除数据资料不全的样本。经过上述筛选,共获取257个符合要求的样本数据。参考刘星等(2014)[20]按照股权性质对样本进行分组:持有国家股的定义为国有企业,持有流通股和外资股的定义为非国有企业;法人股按其持有人的性质进行具体分类,法人股持有人为国有企业的定义为国有企业,其他归类为非国有企业。其中,国有企业样本数据为101个,非国有企业样本数据为156个。

研究数据主要源于CSMAR数据库,个别错漏数据通过查阅沪、深证券交易所公布的年报数据及Wind数据库予以补充纠正。数据处理采用Excel、SPSS16.0计量分析软件进行。

(二)模型设计与变量定义

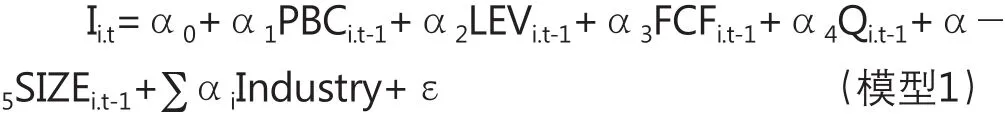

参考Firth(2008)[23]和郝颖(2009)[24]等学者的研究,本文采取如下模型考察控制权私有收益对企业投资规模的影响。

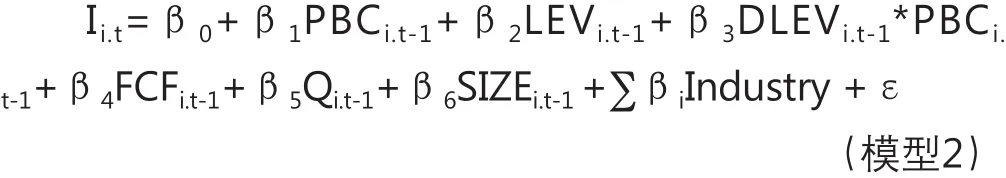

其中:因变量I为公司t年的新增投资支出,为消除企业规模大小对投资的影响,用新增投资支出除以年初总资产的比值来表示;自变量PBC表示控制权私有收益,用控制权转移时的溢价水平来表示③采用郝颖等(2006)的方法,以控制权交易前三年净资产收益率的加权平均值反映公司未来的增长预期,并将其作为控制权公共收益的近似估计,从控制权溢价中扣除。;LEV代表企业的财务杠杆,企业的负债融资状况对投资产生重要影响;同时,借鉴Richardson(2006)、刘星等(2010)等研究,在模型中引入FCF、Q和SIZE作为控制变量,并加入行业虚拟变量。FCF代表企业的自由现金流对资本存量的相对数,公司的现金流状况是公司投资决策的重要依据(Stein,2003);Q表示企业的投资机会,投资机会越大,企业投资支出越多;SIZE表示企业规模的大小,用资产的自然对数来表示。

为了验证控制权私有收益对投资的作用机理是否受负债融资约束的影响,本文引入哑变量DLEV及哑变量DLEV与控制权私有收益构造的交叉项DLEV*PBC,构建模型2,检验负债融资能否影响控制权私有收益与投资的敏感系数。若企业财务杠杆(LEV)大于其中位数,DLEV为1,反之为0。如果交叉项的回归系数显著为负,说明负债融资在控制权私有收益影响企业投资的过程中具有显著的治理效应。主要研究变量的定义见表1。

表1 主要研究变量定义

四、实证结果

(一)描述性统计

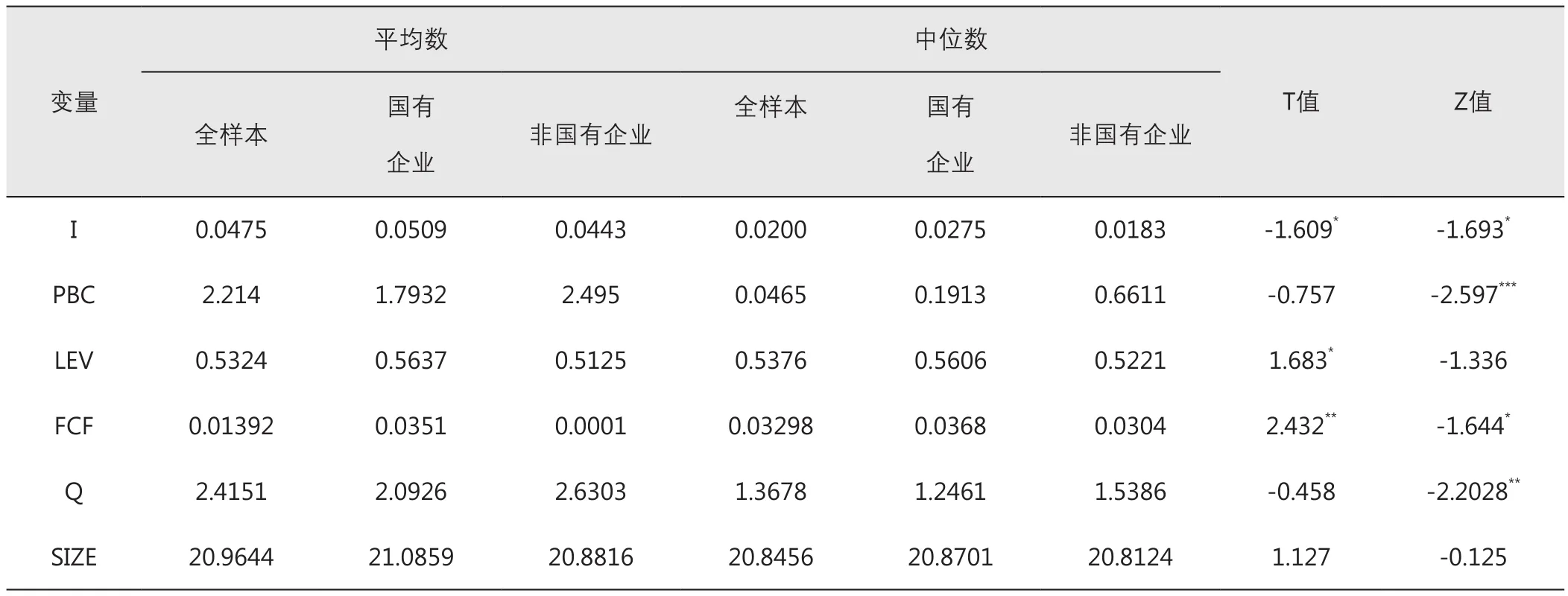

表2报告了主要变量的描述性统计结果,发现:国有企业的投资中位数(0.0275)大于非国有企业的投资中位数(0.0183),但从代表企业投资机会的Q值来看,国有企业的投资机会(1.2461)却小于非国有企业的投资机会(1.5386),即国有企业在投资机会较少的情况下发生大量的投资支出,可能存在过度投资现象;国有企业的资产负债率(0.5606)高于非国有企业的资产负债率(0.5221),说明国有企业的融资能力较强,非国有企业面临严重的融资约束;无论国有企业还是非国有企业,控制权私有收益水平较高,说明我国企业存在较严重的利益侵占问题。总体上,从变量均值差异T检验和中位数差异Wilcoxon秩和检验结果得出,各主要变量在国有企业和非国有企业之间存在显著差异,因此按股权性质对样本公司进行分类具有一定的合理性。

为进一步分析不同性质公司中,控制权私有收益对投资支出的影响是否存在显著差异,按照不同控制权私有收益水平和产权性质对投资支出进行描述性统计,结果如表3所示。统计结果显示:高控制权私有收益区间,国有企业的投资支出高出非国有企业的投资支出34.45%,而低控制权私有收益区间,两者的投资支出相差不大;国有企业中,高控制权私有收益区间的投资支出远大于低控制权私有收益区间的投资支出,但非国有企业中,不同控制权私有收益区间的投资支出无明显差异,说明较非国有企业,国有企业投资支出对控制权私有收益的变化较敏感。

表2 主要变量的描述性统计结果

表3 按股权性质分组、不同控制权私有收益区间的投资支出

表4 各变量与投资支出Pearson相关性检验结果

(二)相关性分析

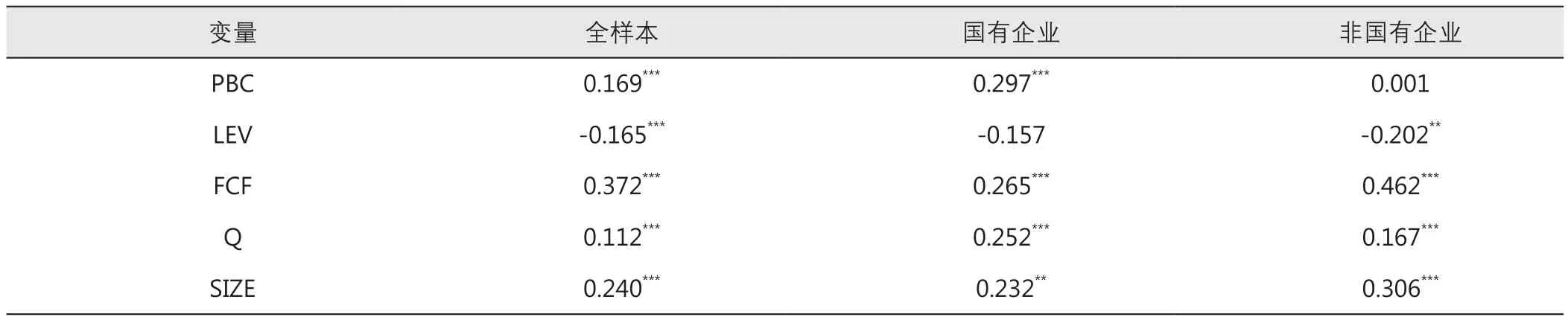

为了更直观地观察自变量与因变量之间的关系,本研究在回归之前,对各主要变量进行了Pearson相关检验,检验结果如表4所示。各变量之间的相关系数值均低于0.5,说明变量之间不存在严重的多重共线性。控制权私有收益与投资支出在全样本和国有企业样本中显著正相关,初步验证了假设1和假设2;资产负债率与投资支出在全样本和非国有企业中显著负相关,说明负债融资对投资支出具有一定的治理效应。

表5 按产权性质分组的多元回归结果

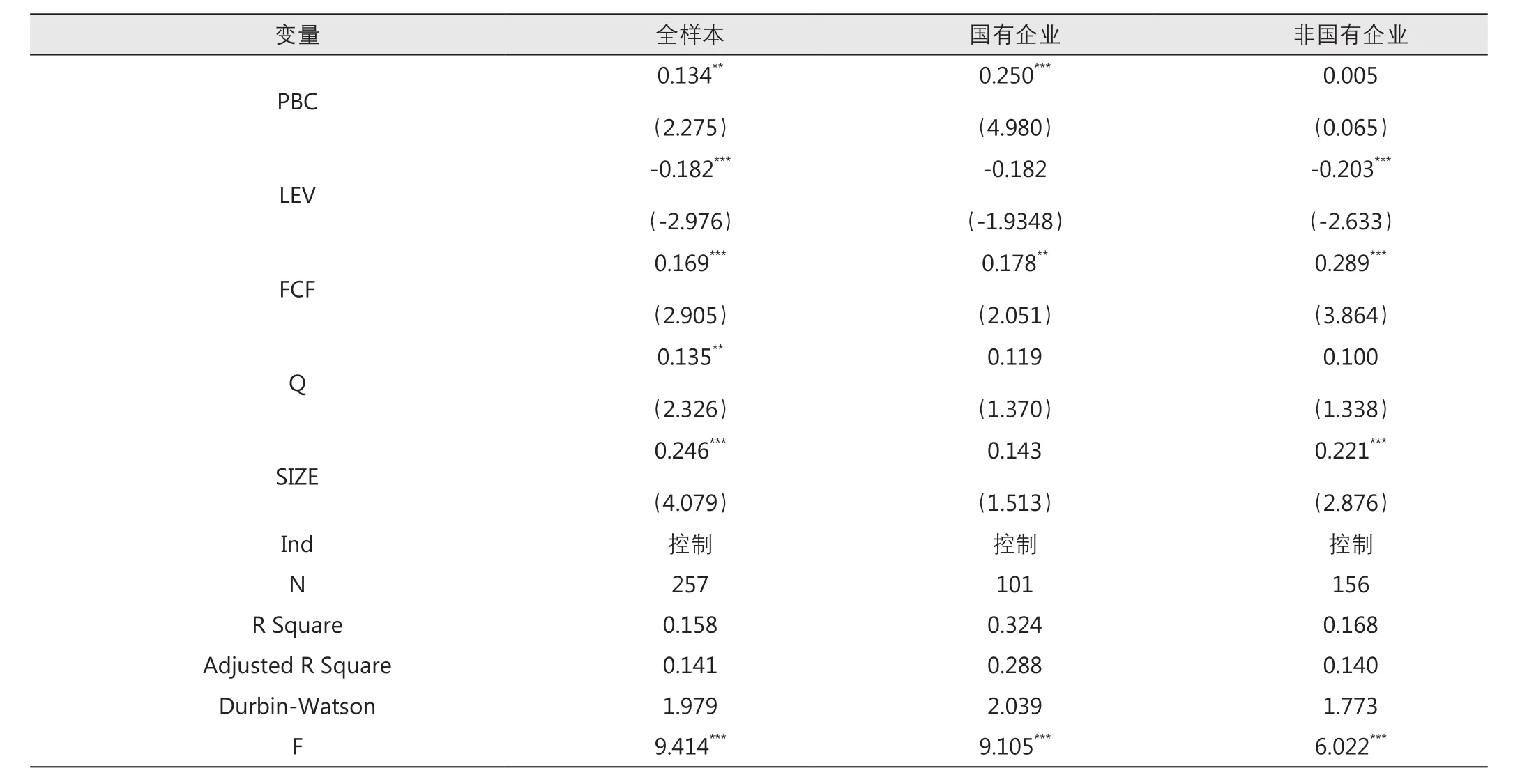

(三)控制权私有收益与投资支出的回归结果分析

为了考察不同产权性质企业中,控制权私有收益对投资支出的影响差异,本研究按照产权性质对样本公司进行分组回归,实证结果如表5所示。从表5的回归结果可以看出,无论全样本、国有企业还是非国有企业,回归方程中Durbin Watson统计值在2.0左右,说明模型中各变量间不存在显著的自相关问题,F值在1%水平下通过了显著性检验,说明模型的解释力具有统计意义上的显著性。

实证结果表明,在全样本和国有企业回归中,控制权私有收益与投资支出分别在5%和1%的水平上显著正相关,验证了假设1和假设2。国有企业中,控股股东为了追求控制权私有收益的最大化,凭借融资渠道的先天优越性,将大量自由现金流用于扩大企业的投资规模,造成企业的投资过度。银行等金融机构对国有企业的放款在缺乏相应机制的监督下难以形成负债的硬约束特征,抑制了负债融资对投资的治理效应,这点在实证结果中国有企业的资产负债率与投资支出未通过显著性检验得到证实,即国有企业的产权属性约束了负债的治理效应,控股股东对控制权私有收益的追求能够激励企业的过度投资。而非国有企业严重的融资约束增加了控制权私有收益的获取成本,导致其不得不放弃NPV为正的投资项目。同时发现,无论企业的性质如何,自由现金流与投资支出显著正相关,说明投资对自由现金流存在高度的敏感性。

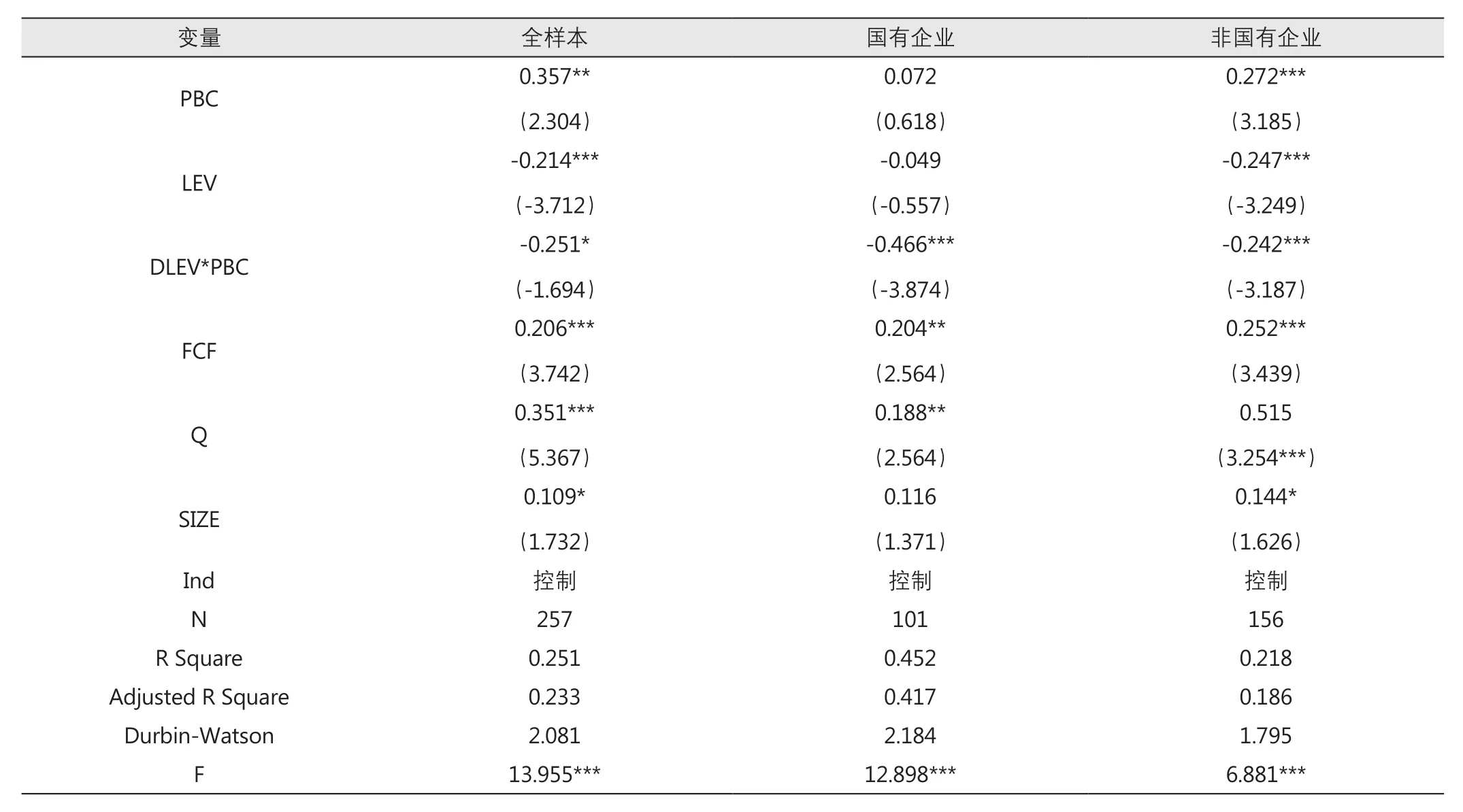

为进一步验证负债融资在不同产权性质企业中对控制权私有收益—投资关系的治理效应是否存在显著差异,控制负债融资约束后进行回归,结果如表6所示。无论全样本、国有企业还是非国有企业,DLEV*PBC的系数都显著为负,说明无论企业的产权性质如何,负债融资在控制权收益影响企业投资支出的过程中具有显著的治理效应。具体而言,在资产负债率较低的情况下(DLEV=0),非国有企业中,控制权私有收益与投资支出在1%的水平上显著正相关,但在国有企业中不显著正相关,假设3得到验证。非国有企业面临严重的融资约束,负债融资的硬约束抑制了非国有企业的投资支出(负债融资与投资在1%的水平上显著负相关),如果控制融资约束后,非国有企业投资所需资金得到支持会激励控股股东的“掏空”动机导致企业投资支出的增加,提高控制权私有收益,在控制权私有收益效应和控制权成本效应的共同作用下,非国有企业中负债融资在控制权私有收益影响企业投资支出过程中的治理效应更显著。

表6 控制融资约束后控制权私有收益与企业投资行为

(四)稳健性检验

为了检验上述实证结论的可靠性,本研究进行稳健性分析:(1)借鉴刘星等(2010)[25]的做法,用控制权与现金流权的分离(两权之差)表示控股股东对中小股东利益的攫取水平,用其替代现有的控制权私有收益后,对模型(1)和模型(2)进行回归,结果与前文基本一致;(2)借鉴田立军等(2011)[15]的做法,用负债融资成本作为替代财务杠杆的变量,对上述模型重新进行回归,实证结果和财务杠杆作为负债融资变量的结果一致。限于篇幅,具体检验过程和回归结果不再列示。

五、研究结论与启示

以2005-2011年中国发生控制权变更的非金融类上市公司为研究样本,考察不同产权制度安排下负债融资对控制权私有收益—投资关系的治理效应是否存在显著差异。经验证据表明:(1)整体上,控股股东对控制权私有收益的追求会增加企业的投资支出;(2)按照产权性质对企业进行分类后,国有企业控制权私有收益与投资支出显著正相关,而非国有企业中两者正相关但不显著;(3)但控制负债融资后,国有企业样本中,负债对投资不具有显著的抑制作用,控制权私有收益与投资的正相关性变的不显著,而在非国有企业中,负债对投资具有显著的治理效应,控制权私有收益与投资变得显著正相关,说明负债融资约束是影响不同产权性质企业控制权私有收益与投资关系的重要因素。

本研究的结论提供如下启示:(1)缓解企业的融资约束、发挥负债的治理效应可成为提高企业投资效率的重要途径之一;对于非国有企业,通过改善其融资环境,放宽金融机构对其贷款标准,缓解严重的融资约束问题来提高投资效率更具有现实意义;对于国有企业,要想抑制控制权私有收益驱使的过度投资现象,惟有从根源上解决其“内部治理弱化”问题才能规范其投资行为;(2)若要充分发挥负债融资的治理效应,需要制度、社会、公司等多个层面的共同努力,进一步厘清金融机制的设计或监管职能,进行金融机制改革,构建“企业—银行”间的市场化契约治理模式,从治理层面规范企业的投资行为。

[1]Jensen M.C.Agency Costs of Free cash flow,Corporate Finance and Takeovers[J].American Economic Review,1986.76(4):323-329.

[2]Paul E,David O.and Steven W.Interactions of Corporate Financing and Investment Decisions:The Effects of agency Conf l icts[J].Journal of Financial Economics, 2005(6):667-690.

[3]Xavier,Sala-i-Martin.Internal and External Adjustments in the Theory of Fixed Investment[Z].Drafts in Columbia University,2005.

[4]Firth M,Lin C,Wong S.Leverage and investment under a state -owned bank lending environment:evidence from china[J].Journal of corporate fi nance, 2008(14):642-643.

[5]刘星,窦炜.基于控制权私有收益的企业非效率投资行为研究[J].中国管理科学, 2009(10):156-165.

[6]李香梅,潘爱玲.控制权私有收益、负债与企业过度投资[J].东岳论丛, 2013(6):117-120.

[7]Cohen,Coval and Malloy.Do Powerful Politicians Cause Corporate Downsizing? [J].Journal of Political Economy,2011.119.6.

[8]Thomas and Philip.Eff i cient Recapitalization[J].Journal of Finance, 2013.13.

[9]黎来芳,叶宇航,孙健.市场竞争、负债融资与过度投资[J].中国软科学, 2013(11):91-100.

[10]赵静,郝颖.政府干预、产权特征与企业投资效率[J].科研管理, 2014.5.

[11]辛清泉,林斌,王彦超.政府控制、经理薪酬与资本投资[J].经济研究, 2007.7.

[12]马君潞,李泽广,王群勇.金融约束、代理成本假说与企业投资行为——来自中国上市公司的经验证据[J].南开经济研究, 2008.1.

[13]Shleifer A,Vishny RW.A Survey of Corporate Governance[J].The Journal of Finance, 1997.2.

[14]Wu Xueping,Wang Zheng.Equity fi nancing in a Myers-Majluf framework with private benefits of control[J].Journal of Corporate Finance, 2005(5):915-945.

[15]田立军,宋献中.产权性质、控制权和现金流权分离与企业投资行为[J].经济与管理研究, 2011(11):68-76.

[16]杨清香,俞麟,胡向丽.不同产权性质下股权结构对投资行为的影响——来自中国上市公司的经验证据[J].中国软科学,2010.7.

[17]Cull R.' Xu L.C.Institutions, Ownership, and Finance:The Determinants of Prof i t Reinvestment among Chinese Firms [J].Journal of Financial Economics, 2005.77.

[18]朱红军,何贤杰,陈信元.金融发展、预算软约束与企业投资[J].会计研究, 2006, (10):64-71.

[19]田利辉.国有产权、预算软约束和中国上市公司杠杆治理[J].管理世界, 2005.7.

[20]刘星,刘理,窦炜.融资约束、代理冲突与中国上市公司非效率投资行为研究[J].管理工程学报, 2014.3.

[21]Mueller E.How Does Owners, Exposure to Idiosyncratic Risk Inf l uence the Capital Structure of Private Companies[J].Journal of Empirical Finance,2008.15.

[22]Munaria F, Orianib R, Sobrewoc M.The Effects of Owner Identity and External Governance Systems on R&D Investments:A Study of Western Eurnpean Firms[J].Research Policy, 2010.39(8):1093-1104.

[23]Firth V A, Ge Y, Qiu J P.The Impact of Leverage on Firm Investment:Canadian Evidence[J].Journal of Corporate Finance, 2005(11):277-291.

[24]郝颖,刘星.资本投向、利益攫取与挤占效应[J].管理世界, 2009(5):128-143.

[25]刘星,安灵.大股东控制、政府控制层级与公司价值创造[J].会计研究, 2010(1):69-79.