CEO权力与CEO薪酬

徐玉龙 杨伟国

摘要:在典型的上市公司中,分散的股东不能有效监督CEO的行为。负责公司日常经营管理的CEO往往拥有相当大的权力。在经济利益的驱动下,董事会或薪酬委员会成员可能被CEO的权力“俘获”,从而获得超额薪酬。鉴于此,文章通过实证分析方法,检验了CEO权力对CEO薪酬的影响,结果显示:CEO权力越大,利用权力寻租的空间越大,其相应的薪酬就越高。这一结论为政府监管部门及上市公司从管理层权力视角推进高管薪酬改革提供了经验证据。

关键词:CEO权力;CEO薪酬;权力寻租

一、 引言

近年来,几乎每年都会有令人瞠目结舌的CEO“天价薪酬”公之于众。根据最优薪酬契约理论,“天价薪酬”的背后应是“辉煌的公司业绩”。然而事实却是“天价薪酬”与公司业绩、股票价格并无明显关联。这一现象就是我们通常所说的“最优薪酬契约之谜”。为了解开这一谜团,Bebchuk和Fried(2005)提出了管理层权力理论。该理论认为,与公司业绩倒挂的CEO薪酬逆增现象源于CEO无限膨胀的权力。CEO权力越大,董事会及薪酬委员会被其操控的可能性就越大,CEO薪酬虽然名义上是由董事会或下设的薪酬委员会制定,但实质上是由“内部人”控制着,即CEO越俎代庖,自定薪酬。审视我国大部分上市公司,无论是亦官亦商的国企CEO或是家族式的民营企业CEO,其薪酬大多是自己说了算,董事会及其下设的薪酬委员会事实上只是一枚“橡皮图章”而已。

二、 文献综述与研究假设

CEO对董事会成员的影响非常大,CEO薪酬虽然名义上由董事会或下设的薪酬委员会制定,但实质上由“内部人”控制着,即CEO可以自行决定其薪酬(赵立新,2009)。随着董事会规模的扩大,董事会成员之间的凝聚力就会变小,因此对CEO薪酬的关注度也会减少,CEO相对董事会的权力就会变大,从而就会获得更有利的薪酬安排,CEO薪酬业绩敏感度也会显著下降;而且当独立董事同时担任多个公司的董事时,其对任何一个公司CEO权力的约束力将会减少,CEO薪酬也会较高(Core et al.,1999;Morse et al.,2011)。兼任董事长的CEO可能拥有更大的权力,董事长主持董事会会议并设定会议议程,因此,两职合一的CEO更不可能因业绩不良而被董事会解聘,两职合一的CEO更有可能获得有利于自身的薪酬安排(Goyal et al.,2002;Bebchuk,2005)。CEO任职期限越长,就越有时间在公司内部建立自己的影响,从而增强自身权力,选择自己偏好的薪酬包(Hill & Phan,1991)。当薪酬委员会委员在某一CEO任职期间被任命,则该CEO的薪酬就会越高(Brian et al.,1995)。Otten等(2008)收集了17个国家的1394个CEO薪酬合约样本,通过实证研究发现CEO权力与CEO薪酬显著正相关。Fahlenbrach(2009)以CEO任期、两职合一、董事会规模、独立董事比例、机构投资者比例来度量CEO权力,同样发现CEO权力与CEO薪酬显著正相关。Chen等(2011)通过实证研究发现,CEO的职位权力、结构权力和威望权力与CEO的薪酬水平呈现正相关关系。当CEO来自控股股东单位或兼任公司董事长时,CEO权力将会增大,在缺乏有效监督和制衡的条件下,公司的激励约束机制将会失效,CEO薪酬水平将会上升(王克敏、王志超,2007)。管理层可能利用手中日益膨胀的权力影响董事会和薪酬委员会的独立性,获取异常高管薪酬(王清刚、胡亚君,2011)。高管利用其权力影响薪酬契约,权力大的高管不仅具有相对高额的货币薪酬以及较低的薪酬业绩敏感度,而且其薪酬与业绩波动不对称,业绩增加时,薪酬较大幅度增加,业绩下降时,薪酬小幅下降,甚至不下降(熊风华、彭珏,2012)。管理层权力与高管薪酬激励过度存在显著的正相关关系,而与高管薪酬激励不足存在显著的负相关关系(黄辉等,2013)。管理层权力以及薪酬标杆与上市公司高管薪酬均存在正相关关系,上市公司高管利用管理层权力影响薪酬制定的路径之一,是通过影响董事会对薪酬标杆的选取进而达到操纵自身薪酬的目的(任广乾,2016)。经理人权力越大,获得的超额薪酬也就越多;经理人的超额薪酬是经理人权力腐败的一种外在表现,经理人往往会利用手中权力侵害股东利益,进而获得更多的私人收益(陆智强、李红玉,2014)。经理人权力越大,越倾向于选择高额的货币化报酬,以替代在职消费。而且当经理人权力较大时,在职消费一定程度上能够协调公司的利益和经理人的私人利益相一致,对企业业绩发挥积极作用;但当经理人权力越大、同时货币薪酬对在职消费的替代性越强时,经理人越有可能滥用在职消费,降低企业业绩(王新等,2015)。综合以上文献,本文提出以下假设:CEO权力越大,利用权力寻租的空间越大,其相应的薪酬就越高。

三、 研究设计

1. 样本甄选及数据来源。鉴于制造业上市公司样本数据丰富且同属一大类,故本文以2014年我国A股制造业上市公司为初选样本,并在此基础上,甄选删除了①ST与*ST类公司,②上市时间不满一年的公司,③相关数据缺失的公司。最后得到1 407个公司样本。本文所用实证数据源于国泰安经济金融数据库、锐思金融研究数据库以及样本上市公司公布的年度财务报告。

2. 模型建构与变量定义。为了检验CEO权力对CEO薪酬的影响,我们构建了以下计量模型:

CEOpay=?琢0+?琢1Power+?琢2Roe+?琢3Rod+?琢4Growth+?琢5Size+?琢6Soe+?琢7H10+?琢8East+?琢9West+?着

模型中,CEOpay为被解释变量,表示CEO薪酬,用公司CEO薪酬总额的自然对数度量。Power为解释变量,表示CEO权力指数,借鉴Finkelstein)1992)对高管权力维度的划分,该指数由代表两职合一的Dual变量(表示结构权力,CEO兼任董事长时取1,否则取0)、CEO年末持股情况Share变量(表示所有者权力,CEO年末持有公司股票时取1,否则取0)、CEO任职年限Tenure变量(表示专家权力,CEO任职年限超过3年时取1,否则取0)综合而来。如果本文所提出的研究假设成立,则模型中Power的估计系数将显著为正。影响CEO薪酬的变量很多,除了CEO权力之外,还包括其他一些变量。因此,为了研究结论具有更强的说服力,我们还甄选了以下控制变量:公司业绩(股东权益报酬率)、公司举债经营比率、公司成长性(营业收入增长率)、公司规模(年末资产总额的自然对数)、公司所有制、赫德芬指数、公司所处区域。模型变量具体定义如表1列示。

四、 实证检验

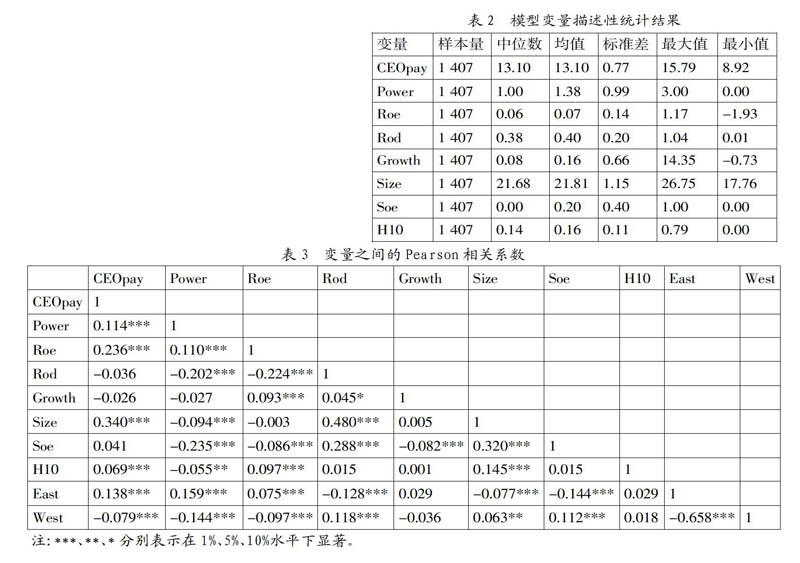

1. 描述性及相关性统计分析。表2列示了模型中被解释变量、解释变量以及主要控制变量的描述性统计分析结果。

通过表2可以发现,我国制造业上市公司CEO薪酬的自然对数均值为13.10换算成实际薪酬均值为48.92万元,最小值为8.92,换算成实际薪酬为0.75万元,最大值为15.79,换算成实际薪酬为723.57万元,CEO薪酬最大值与最小值相差965倍。CEO权力指数的均值为1.38,中位数为1,说明我国近一半的制造业上市公司CEO拥有较大的权力。从我国制造业上市公司的业绩来看,股东权益报酬率均值为0.07,最大值为1.17,最小值为-1.93,权益报酬率最大值与最小值之间相差310%,差异显著。从公司举债经营情况来看,举债经营比率均值为0.40,最大值为1.04,最小值为0.01,最大值是最小值的104倍,说明我国制造业上市公司之间举债经营规模相差很大。从代表公司成长性的营业收入增长率来看,均值为0.16,最大值为14.35,最小值为-0.73,最大值与最小值相差1 508%,说明我国制造业上市公司在成长性方面差异相当大。从公司规模大小来看,公司年末资产总额自然对数的均值为21.81,换算成实际资产总额为297 214.22万元,最小值为17.76,换算成实际资产总额为5 148.96万元,最大值为26.75,换算成实际资产总额为41 487 067.35万元,最大值是最小值的8 057倍,说明我国制造业上市公司规模大小相差悬殊。从公司所有制类型来看,均值为0.20,中位数为0,说明我国民营控股制造业上市公司占多数。从公司股权制衡度来看,赫德芬指数均值为0.16,最大值为0.79,最小值为0.003,最大值是最小值的263倍,说明我国制造业上市公司股权制衡情况差异巨大。

2. 相关性分析。模型中各变量之间的Pearson相关系数如表3所示。从表3可以看出,CEO薪酬与CEO权力指数、股东权益报酬率、公司规模、赫德芬指数及公司所处区域均在1%水平上显著正相关。而且各变量之间的相关系数都小于0.5,变量之间不存在多重共线性问题。这一分析结果初步验证了本文所提出的研究假设,并为下一步的多元回归分析奠定了基础。

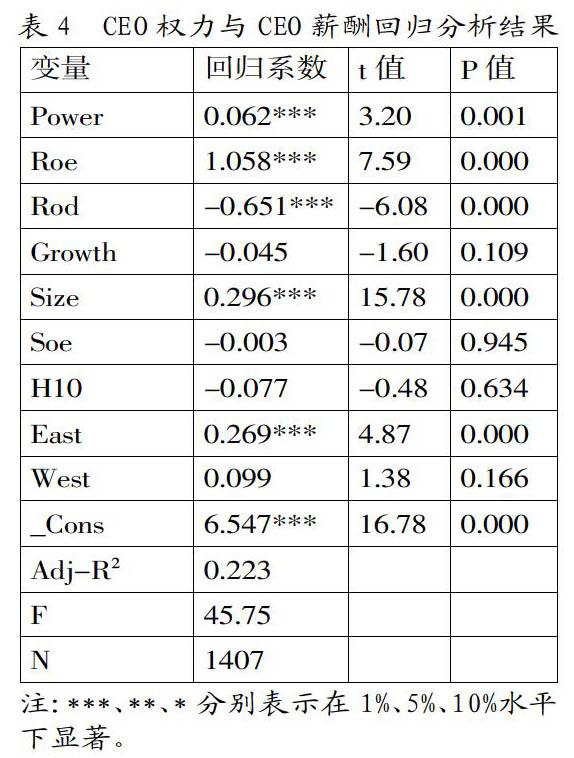

3. 多元回归分析。我们在相关性分析的基础上,应用多元回归分析方法进一步验证了CEO权力对CEO薪酬的影响。具体分析结果如表4所示。

通过表4可以发现,CEO权力指数回归系数为正,且p值为0.001,通过了1%水平下的显著性检验,这表明 CEO权力指数与CEO薪酬显著正相关,即CEO权力越大,利用权力寻租的空间越大,其相应的薪酬就越高。这与我们提出的研究假设是一致的。

再来看下控制变量的回归分析结果,股东权益报酬率与CEO薪酬在1%水平上存在显著的正相关关系,说明股东权益回报率越高,CEO薪酬越高。公司举债经营比率与CEO薪酬在1%水平上存在显著负相关关系,说明公司举债经营比率越大,CEO薪酬越低。公司规模大小与CEO薪酬在1%水平上存在显著正相关关系,说明公司规模越大,CEO薪酬越高。公司所处区域位于东部地区与CEO薪酬在1%水平上存在显著正相关关系,说明东部地区上市公司的CEO薪酬水平显著高于中西部地区。这些回归分析结果与以前的经验研究基本上是一致的。公司所有制类型、公司股权制衡度与CEO薪酬水平不存在显著相关关系,这可能与国有控股样本公司在全样本公司中所占比例较小有关。

4. 稳健性检验。我们从两个方向做了稳健性测试:(1)扩展CEO权力指数维度,加入代表CEO声望权力的指标(是否毕业于名校),重新定义CEO权力指数并代入模型进行了重新检验;(2)使用前三名高管薪酬指标替代CEO薪酬指标进行了重新检验。发现原有的研究结论依然成立,通过了稳健性检验。

五、 结论与启示

公平交易理论认为,董事会是股东利益的忠实捍卫者,在与CEO进行薪酬谈判和签订薪酬契约的过程中,董事会能够完全站在股东的立场与CEO讨价还价并最终签订公平议价契约,并且这种议价契约和股东直接与CEO签订的契约具有完全等同的性质。但管理层权力理论认为公平交易模式下的薪酬契约是不存在的,在典型的上市公司中,分散的股东不能有效监督CEO的行为。负责公司日常经营管理的CEO往往拥有相当大的权力。在经济利益的驱动下,董事会成员可能会被CEO的权力“俘获”,从而获得比公平交易模式下更有利的薪酬。为了检验管理层权力理论在中国的适用性,我们选取2014年我国制造业上市公司作为研究样本,进行了实证检验,结果显示:CEO权力越大,利用权力寻租的空间越大,其相应的薪酬就会越高。这一结果验证了管理层权力理论在中国的适用性。

CEO权力是把双刃剑,在制度和法律允许的范围内行使,可以提高公司绩效,实现所有者和管理者双赢。但是在经济利益面前,拥有较大权力的CEO往往会失去理智,运用手中权力在信息不对称这座“幕墙”的掩护下获取超额薪酬,根本无法实现公平交易模式下的薪酬契约机制。因此,从微观层面来看,本文的研究结论为上市公司约束和引导CEO权力,压缩CEO权力寻租空间,完善CEO权力薪酬约束激励机制提供了理论支撑和经验证据;而从宏观层面来看,本文的研究结论也许能为当下政府实施的高管薪酬改革提供有益借鉴,即通过完善公司法、证券法等相关法律制度,约束高管权力,减少权力寻租,提高高管薪酬契约有效性。

参考文献:

[1] 黄辉,张博,许宏.管理层权力、国有控股与高管薪酬激励[J].经济问题,2013,(1):91-96.

[2] 王克敏,王志超.高管控制权、报酬与盈余管理——基于中国上市公司的实证研究[J].管理世界,2007,(7):111-118.

[3] 王清刚,胡亚君.管理层权力与异常高管薪酬行为研究[J].中国软科学,2011,(10):166-175.

[4] 熊风华,彭珏.高管权力对高管薪酬的影响研究[J]. 财经问题研究,2012,(10):123-128.

[5] 赵立新.金融危机与企业高管薪酬制度[J].中国浦东干部学院学报,2009,(4):115-117.

作者简介:杨伟国(1969-),男,汉族,安徽青阳县人,中国人民大学劳动人事学院院长、教授、博士生导师,中国人力资本审计研究所所长,研究方向为人事管理经济学与战略人力资源审计;徐玉龙(1979-),男,汉族,河南杞县人,中国人民大学劳动人事学院博士生,中国注册会计师,研究方向为人力资源经济学、人力资本审计、内部控制与高管薪酬。

收稿日期:2016-03-08。