房地产产业链相依结构演化及其危机传染效应研究

摘 要 以钢铁、有色金属、家用电器、房地产、建筑材料、建筑装饰、银行、非银金融和机械设备九大申万一级行业指数所代表的房地产产业链为研究对象,通过采用RVine Copula方法来刻画房地产产业链上行业间相依结构及其在2008年金融危机冲击下的结构演化特征.研究结果表明:房地产产业链上各行业间普遍存在对称、厚尾的相依结构,行业间相依性水平较高;机械设备业在整个房地产产业链上起到了枢纽中心的连接作用;金融危机的发生增强了房地产产业链的总体相依性水平,危机传染效应显著;与CVine Copula和DVine Copula方法相比,RVine Copula更适合来刻画我国房地产产业链的相依结构特征.

关键词 房地产产业链;相依结构;危机传染效应;RVine Copula

中图分类号 F830.9 文献标识码 A

1 引 言

在实体经济层面,我国房地产产业链较长,房地产业与其上下游关联产业较多,行业带动效应明显,总体上看,房地产业与其上下游行业之间呈现出“一荣俱荣、一损俱损”的相依性特征.因此,房地产业在我国国民经济增长中一直扮演重要角色,也曾一度被国务院视为支柱行业.近几年来,受国内外因素影响,我国房地产业景气程度呈持续下降态势,行业投资增速明显下滑,这意味着我国房地产业已经过了高速发展的黄金时代,进入转型期.与此同时,房地产业衰退导致相关产业相继进入衰退期,进而拖累国民经济增长.当前,我国政府为了防止房地产产业链整体性衰退进一步恶化,正在转变之前一贯抑制房价增长及消费需求的宏观调控思路,进而采取税收、融资政策等更为市场化的调节手段来防范过度调控而导致全产业链出现整体衰退的系统性风险,进而起到“保增长”的稳定作用.在资本市场上,政府监管者也开始逐步放开对房地产业上市公司在增发、融资等方面的限制,希望通过资本市场来支持实体经济发展;而学界对实体经济层面上房地产与相关产业的相依性及其在金融危机中的变化等方面研究较为成熟,但对资本市场层面上房地产产业链的相依性结构及其在金融危机中的结构演化特征则研究较少.因此,在这种背景下,基本资本市场层面研究我国房地产产业链间相依结构及其危机传染效应,无论是对政府监管层还是投资者,都具有重要的理论价值和现实意义.

目前国内学者主要集中于研究实体经济层面上房地产业与相关行业的联动性,其研究结论大体相同,均认为我国实体经济中,房地产业与诸多行业之间存在紧密的联动性,而且房地产业的行业带动效应明显(刘水杏,2004;王国军和刘水杏,2004;魏巍贤和原鹏飞,2009;王媚媚,2009;何云,2014)[1-5].在资本市场层面,唐莉和张永娟(2006)[6]结合股票市场上5个行业指数(房地产业、金属非金属、金融保险、电子和上证房地产业)的数据,通过构建向量自回归模型来分析这5个行业之间的联动性,进而通过脉冲响应方法来测度房地产与其他行业之间的冲击响应.其研究结果显示:在资本市场层面上也存在显著的房地产产业联动性,而且房地产价格波动对上游产业的冲击程度大于下游产业.刘琼芳和张宗益(2011)[7]基于二元 Copula 模型研究了房地产业和金融业间的相依结构,其研究结论表明两者存在非对称、非线性的相依性结构;针对刘琼芳和张宗益(2011)[7]所采用静态二元Copula模型无法刻画行业间动态相依性的局限.江红莉等人(2013)[8]通过构建动态SJC Copula模型来研究银行业与房地产业间的动态相依性,其研究表明,这两个行业存在非对称、非线性的动态上(下)尾相依性;由于我国房地产业和金融业向来是频繁国家宏观调控政策影响的行业,两者之间的联动性势必会随着相关调控政策的变化而变化,甚至可能出现结构突变特征.而江红莉等人(2013)[8]的研究依然无法进一步挖掘这两个行业之间动态相依性的结构突变特征.随后,钟明等人(2013)[9]在同样构建动态SJC Copula模型来刻画房地产业和金融业之间非对称、非线性动态相依性的基础上,进一步挖掘出了这些动态相依性走势中存在的多个突变点,而且这些突变点的发生往往伴随着宏观调控政策的出台.

从研究的方法来看,在实体经济层面上,大部分学者采用了投入产出法或可计算一般均衡模型来分析房地产与相关产业的线性关联性(刘水杏,2004a,2004b;魏巍贤和原鹏飞,2009;王媚媚,2009;何云,2014)[1-5];而在资本市场层面上,学者主要采用两种方法来分析房地产产业链上的联动性:一是向量自回归方法(唐莉和张永娟,2006)[6];二是静态/动态二元Copula模型(刘琼芳和张宗益,2011;江红莉等人,2013;钟明等人,2013)[7-9].从方法的优缺点及其适用范围来看,投入产出法只适用于实体经济层面,且存在几个局限:一是受限于投入产出表的更新滞后,导致分析时效性较差;二是该方法默认行业间的联动性是静态而线性的,与实际不符,进而无法刻画出不同行业间的动态联动性.可计算一般均衡模型(CGE)由于建模要求较高,所需数据复杂,进而限制其应用范围.静态/动态二元Copula模型只能充分刻画房地产与其他产业之间的动态相依结构,尤其是尾部相依性,但却无法对多个行业同时进行高维建模,不仅面临“维度诅咒”,而且传统的二元Copula在高维情况下也存在参数估计困难.而实际上,我国房地产产业链长,关联产业多,只有同时对房地产产业链上多个关联行业同时进行建模分析,最终研究结果才可能贴近实际.对此,本文基于资本市场层面,采用新近发展起来的RVine Copula模型来对房地产及其相关行业(共9个行业:房地产、钢铁、有色金属、家用电器、建筑材料、建筑装饰、机械设备、银行和非银金融)进行建模分析,通过构建高维Copula模型来深入刻画房地产与其产品链和资金链上相关行业之间的相依结构特征以及这些相依结构在外部金融危机冲击时出现的变化.本文之所以采用RVine Copula模型,主要在于:第一、该模型克服了二元Copula模型面临的“维度诅咒”问题,可以灵活构建高维Copula模型;第二、该类模型的分解规则相比CVine Copula和DVine Copula更符合变量间的实际情况;越来越多的实证表明:RVine Copula所构建高维Copula模型的拟合效果优于其他传统Copula模型.相比现有研究,本文的特色在于:第一、首次引入RVine Copula模型来对我国资本市场上房地产产业链相依结构进行建模分析;第二、从产品链和资金链上来选择房地产的关联行业,符合我国实际情况,由此所构建的高维Copula模型也具有一定的合理性;第三、通过对比金融危机前后房地产产业链相依结构演化及其相依性水平的变化,进而深入刻画金融危机对房地产与相关产业间相依性的冲击,突显出危机传染效应;第四、通过模型评价指标来比较RVine Copula模型与其他代表性Copula模型的拟合效果,进一步检验了本文所采用模型的合理性和稳健性.endprint

2 实证研究

2.1 数据选取与处理

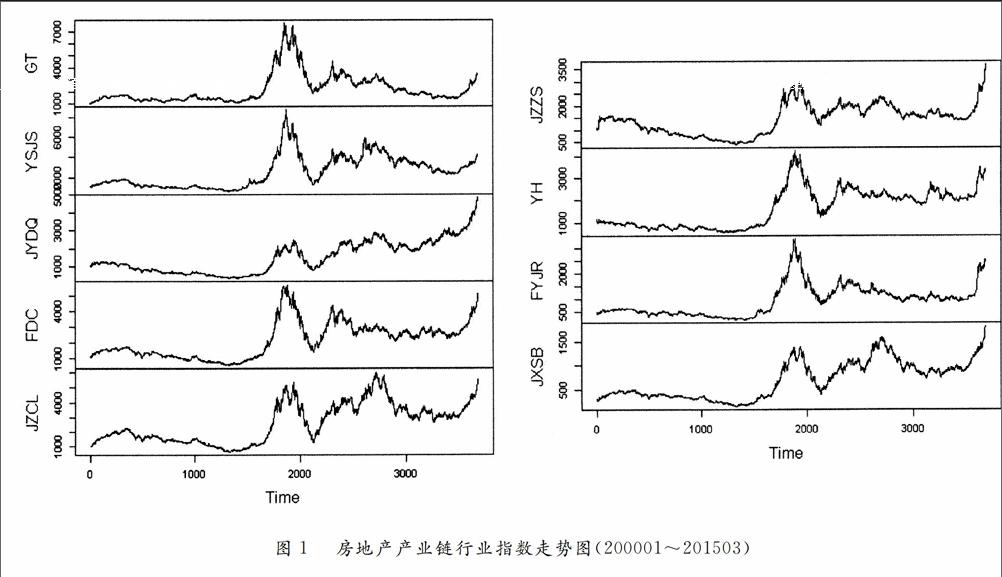

在房地产相关行业选择方面, 本文从产品链上选择了与房地产业存在密切产品供求关系的6个行业:钢铁业(GT)、有色金属(YSYS)、家用电器(JYDQ)、建筑材料(JZCL)、建筑装饰(JZZS)、机械设备(JXSB);同时选择从资金链上与房地产业存在融资需求服务的2个行业:银行(YH)和非银金融(FYJR),一共9个行业来代表房地产产业链.这9个行业指数均来自申银万国一级行业指数,数据来源于Wind资讯.研究时期为2000年1月5日至2015年3月31日.同时为了刻画2007年次贷危机及2008年金融危机发生是否对房地产产业链间相依结构产生影响.根据危机发生时点,选择三个子时期:危机发生前时期(200501~200707)、危机发生期间(200708~200908)、危机发生后时期(200909~201112).样本数据全部为复权后的日指数收盘价,共3684个样本数据,每个行业共有3683个收益率数据,其计算公式为:

本文所有的数据分析、模型参数估计均用 R3.12编程来实现.图1给出这9个行业指数在研究时期内的市场表现,表1给出9个行业收益率系列的描述性统计和相关检验.

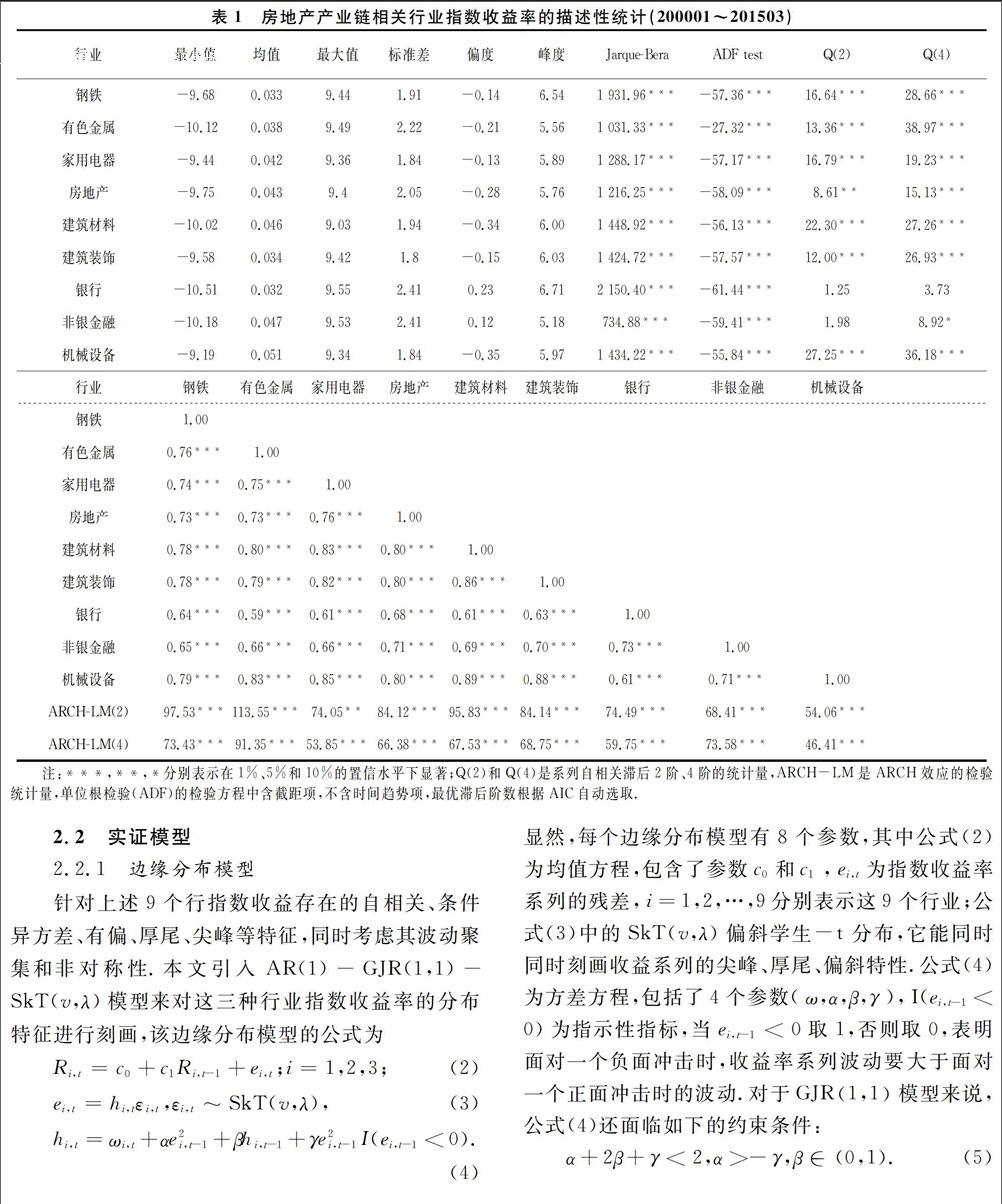

从表1可知,9个行业指数收益系列中除了银行业和非银金融业出现右偏外,其余7个行业指数收益系列均出现左偏;所有行业都呈现出尖峰的分布特征.从正态分布检验(JB检验)结果来看,所有行业收益系列的JB统计值均在1%的置信水平上拒绝原假设,说明所有行业收益系列均不服从正态分布.在系列自相关方面,从Q(2)和Q(4)统计值来看,除了银行业和非银金融业在5%的置信水平接受原假设(不存在自相关)外,其他7个行业均在1%的置信水平上拒绝原假设,也即存在显著的自相关现象.同时,ARCHLM 检验证明所有行业的收益率序列都有明显的 ARCH 效应.通过对样本数据进行平稳性检验,从ADF统计量(带有常数项,但不含有时间趋势项)来看,所有行业指数收益系列均在1%的显著性水平上拒绝原假设,序列不存在单位根现象,是平稳系列.总体上看,这9个行业指数收益率系列均是有偏、尖峰的平稳时间系列.从行业间的线性Pearson相关性来看,各行业间均间均存在较高的正相关关系,所有相关系数均在1%的置信水平上显著,其中机械设备与建筑材料、建筑装饰业之间的相关性最高,分别为0.89、0.88;而银行与家用电器业之间的相关性最低,但也达到0.61.

注:***,**,*分别表示在1%、5%和10%的置信水平下显著;Q(2)和Q(4)是系列自相关滞后2阶、4阶的统计量,ARCH-LM是ARCH效应的检验统计量,单位根检验(ADF)的检验方程中含截距项,不含时间趋势项,最优滞后阶数根据AIC自动选取.

2.2 实证模型

2.2.1 边缘分布模型

针对上述9个行指数收益存在的自相关、条件异方差、有偏、厚尾、尖峰等特征,同时考虑其波动聚集和非对称性.本文引入AR(1)-GJR(1,1)-SkT(v,λ)模型来对这三种行业指数收益率的分布特征进行刻画,该边缘分布模型的公式为

2.2.2 RVine Copula模型

Bedford 和 Cooke(2001) [-10]引入一种称为正则藤(RVine)的图形建模方法,其中包括了一般化的RVine结构和两种特定结构:CVine和DVine.由于后两种藤结构的组合形式简单易懂,近10年来已被广泛应用.图2和图3分别展示了6维情况下的CVine、DVine和RVine结构.图2左侧子图为六维CVine的结构分解图,共有5棵树,每棵树有一个主节点,该主节点连接到其他节点上,由此形成的每条边对应一个PairCopula.

2.2.3 实证结果

2.2.3.1 边缘分布参数估计

针对各行业指数收益率系列存在的自相关、有偏、波动聚集、尖峰和厚尾等特征.本文采用AR(1)-GJR(1,1)-SkT(v,λ)来进行刻画,从而构建各行业的边缘分布函数.通过R3.12软件编程进行估计,估计结果如表3所示:从表3中的KS统计量及其概率值是根据估计得到条件边缘分布,对原序列做概率积分变换,再运用KS检验方法检验变换后序列是否服从(0,1)均匀分布得到的.这些KS统计量及其渐近显著性的概率值均表明:这系列序列均接受原假设:变换后序列服从(0,1)均匀分布.同时对变换后的各序列做自相关检验,Q(1)和Q(2)-的统计结果也表明:变换后的各序列不存在自相关;基于BDS的独立性检验结果也表明,变化后的新系列均接受原假设(系列是独立的).这些都说明AR(1)-GJR(1,1)-SkT(v,λ)模型可以较好地拟合各序列的条件边缘分布,用它来描述各收益率的条件边缘分布是充分的.同时变换后的新系列适合用于RVine Copula模型的构建.

2.2.3.2 各个时期的RVine Copula结构及其估计结果

由于同一维度下的RVM矩阵构成并非是唯一确定的,对于维度d的RVine Copula模型来说,存在2d-1-个RVM矩阵,这里借鉴Brechmann(2010)[12]提出的最大生成树方法来确定RVM.其核心思路是基于最强相依关系对构建RVine Copula模型的重要性原则来构造每两个节点间的相依性性绝对值之和达到最大的第一棵树.也即,可以通过解决如下的最优化问题来确定RVine Copula树结构中的每个边,其中δi,j-代表每两个节点之间的相依性的绝对值.

本文将在第一棵树中寻找房地产产业链上9个行业间两两相依性绝对值之和最大的结构,主要通过采用最大生成树MSTPRIM算法来对变量间的相依结构进行自动选择.在树结构矩阵RVM中,有关该矩阵的结构说明这里不再重复,可详见相关文献.在确定好RVM后,面临RVine Copula结构内部Copula类型的选取,由于备选的Copula类型多达31种,为了全面系统优选出合适的Copula类型,这里同样借鉴学术界常用的原则:似然函数值LL最大、AIC和BIC值最小的原则来进行确定.这里参考了Aas等人(2009)[13]提出的算法,用R语言编程来完成RVine Copula结构内部Copula类型的选取与模型参数估计工作.由于样本数据维度为9,根据Pair Copula的分解原理,将有9×9-1/2=36个Copula类型待确定.经过分析,具体结果见后面的矩阵C和矩阵P.每个时期对应的树结构矩阵RVM、Copula类型选择矩阵C及参数估计结果矩阵P如下所示.由于文章篇幅限制,这里只给出各个时期第一棵树和第二棵树的结构及其相依性估计结果(见图4和图5).endprint

在RVine结构中,第一颗树的每条边代表无条件相依性,而从第二棵树开始,每条边都是包含了某一条件下的相依性.显然,在每棵树中,无条件相依性水平要大于有条件的相依性.从第一棵树来看,在整个研究时期内,机械设备业在整个房地产产业链上起到了唯一枢纽中心的连接作用,该行业分别与钢铁、有色金属、家用电器、建筑材料和建筑装饰业之间存在显著的非对称、厚尾相依结构,其中各自的相依性分别达到0.57、0.62、0.63、0.69、0.69,这些相依结构均合适用SBB1模型进行刻画.而房地产业与建筑装饰业、非银金融业之间存在对称的厚尾相依结构,分别合适用t模型和SBB1进行刻画,其上下尾相依性分别为0.62和0.51;相比之下,银行与其他产业联系较少,只与非银金融业之间存在对称、厚尾的相依结构,相依性为0.63,同样适合t模型进行描述.由此可见,在实体经济层面上,房地产业在其产业链上能起到承上启下的核心连接作用,但在资本市场层面中,房地产业却不具备这样的连接作用.

在金融危机前期,机械设备业和建筑材料业在整个房地产产业链中起到中心枢纽的连接作用,而且两者之间存在显著的对称、厚尾相依结构,适合用SBB1模型进行描述,其相依性达到0.67;其中,机械设备业分别与有色金属、建筑装饰和非银金融业之间存在对称、厚尾的相依结构,其相依性分别为0.62、0.84和0.47;同样,建筑材料业分别与钢铁、家用电器、房地产业存在密切的相依关系,两两间的相依性结构均适用SBB1模型进行刻画,其相依性水平依次为0.54、0.65、0.6,这说明建筑材料业与这三个行业之间存在非对称、厚尾的相依结构.而房地产业同样只与建筑材料和银行业之间存在对称、厚尾的相依性结构,其相依性分别为0.6和0.44;

在金融危机发生期间,房地产产业链相依结构相比金融危机发生前期,最大的变化就是建筑材料业的中心枢纽地位消失了,而机械设备业进一步强化了自身的中心枢纽地位,该行业与5个行业(钢铁、有色金属、家用电器、房地产、建筑材料和建筑装饰)之间存在对称、厚尾的相依结构,各自的相依性依次为0.6、0.57、0.64、0.54、0.7和0.7,而且大部分相依结构合适用SBB1模型来进行刻画.房地产业同样只与两个行业(机械设备和银行业)存在显著的相依关系,其相依性分别为0.54和0.52.

在金融危机发生后期,相比金融危机发生时期,房地产产业链相依结构又出现了变化,其中最明显的就是建筑装饰业起到中心枢纽的连接作用,并和机械设备业形成两大中心枢纽,而且两者存在显著的相依性,达到0.73,合适用BB1模型进行刻画.机械行业与3个行业(有色金属、家用电器和建筑材料)存在相依关系,相依性水平分别为0.57、0.63和0.64;与此同时,建筑装饰业与3个行业(钢铁、房地产和非银金融)存在对称、厚尾的相依结构,各自的相依性依次为0.58、0.6和0.55;银行与非银金融业之间存在对称和厚尾的相依性结构,其相依性水平达到0.62.

从不同时期RVine中的第一棵树相依性水平之和的对比来看,金融危机发生前的相依性之和为6.11,金融危机发生期间达到6.45,而金融危机发生后期为6.42,显然,金融危机的发生显著增强了房地产产业链间的相依性总体水平;其中最明显的是房地产与银行业之间的相依性由金融危机发生前的0.44提升到金融危机期间的0.56,而且两者的相依结构特征保持不变.从房地产产业链相依结构在金融危机前后的演化可以看出:第一、机械设备业始终起到最核心的枢纽地位,这种地位在金融危机期间得到强化;第二、金融危机的发生显著削弱了建筑材料和建筑装饰业在房地产产业链上的中心枢纽作用;第三、房地产业在整个产业链上并没有起到像实体经济层面上那样显著的中心作用,但其与银行或非银金融业之间保持稳定的相依结构,而且与银行之间的相依性因金融危机的发生得以显著增强;第四、房地产产业链间的相依结构普遍呈现出对称、厚尾的特征,而且大部分用SBB1模型的建模效果最好.

从第二棵树来看,在整个时期和金融危机发生前期,由机械设备业和建筑材料业所组合的节点在房地产产业链中起到中心枢纽的作用;在金融危机过程中,由机械设备业和建筑装饰业组合的节点起到中心枢纽作用,而金融危机结束后,房地产产业链出现两个中心枢纽,分别由机械设备业和建筑装饰业的组合点、建筑装饰业和非银金融业的组合点构成.相比第一棵树,第二棵树的相依性水平有所下降,下降的原因在于剔除了在研究范围内相关行业影响的净相依性.比如,在图5中的(a)子图中,建筑材料业和建筑装饰业在剔除机械设备业的影响后,其净相依性为0.27;建筑材料和非银金融业在剔除房地产业的影响后,其净相依性为0.2;钢铁和有色金融业在剔除机械设备业的影响后,其净相依性为0.24.到了第三棵树,节点间的相依性水平将进一步下降,这是因为每个节点之间的相依性需要剔除两个行业的影响;依次类推,到第八棵树中,节点间的相依性在剔除6个行业的影响后,将显得非常微弱.

2.2.3.3 RVine Copula建模效果比较

为了突出基于RVine Copula方法对房地产产业链相依结构进行建模分析的合理性和优越性,这里采用常见的CVine Copula和DVine Copula同样对整个时期内房地产产业链间的相依结构进行建模分析,然后采用Vuong(1989)[14]提出一种基于似然比率的检验方法来严格比较基于这三种方法进行建模的拟合效果.

3 结 论

本文采用RVine Copula方法对我国房地产产业链(由钢铁、有色金属、家用电器、房地产、建筑材料、建筑装饰、银行、非银金融和机械设备,共9个行业组成)上行业间的相依结构进行建模分析;在此基础上分析2008年金融危机对房地产产业链相依结构的冲击影响,最后通过与CVine Copula和DVine Copula进行建模效果对比,来检验基于RVine Copula建模分析的合理性,具体结论如下:第一、房地产产业链上各行业间普遍存在对称、厚尾的相依结构,行业间相依性水平较高,一般适合用Survival ClaytonGumbel、Student t模型来进行刻画;第二、在整个研究时期内,机械设备业在整个房地产产业链上起到了枢纽中心的连接作用,2008年金融危机的爆发进一步强化了该行业的连接作用;与此相反,金融危机的发生也显著削弱了建筑材料和建筑装饰业在房地产产业链上的中心枢纽作用;而房地产业并没有像实体经济层面那样起到中心连接作用,只与银行或非银金融业间存在稳定的相依结构,但金融危机的冲击增强了房地产与银行业之间的相依性;金融危机期间和金融危机后,整个房地产产业链的相依性水平都比金融危机发生前期要高,外部金融危机传染效应较为显著;第三、房地产产业链上行业间非条件相依性要显著大于其条件相依性,而行业间的条件相依性测度行业间剔除其他行业影响后的净相依性;随着条件行业的增加,各行业间的条件相依性水平大幅下降,到了第5棵树时,行业间的净相依性水平就很微弱了.这说明,在房地产产业链上,当同时考虑4个及以上的行业指数时,行业间的条件相依性就表现出相互独立的特征;第四、RVine Copula方法在对我国房地产产业链间相依结构进行建模分析的效果要明显优于CVine Copula和DVine Copula方法.endprint

参考文献

[1] 刘水杏.房地产业与相关产业关联度的国际比较[J].财贸经济,2004(4):81-87.

[2] 王国军,刘水杏.房地产业对相关产业的带动效应研究[J].经济研究,2004(8):38-47.

[3] 魏巍贤,原鹏飞.房地产业关联关系与地位度量分析:以北京、上海、厦门为例[J].系统工程理论与实践,2009(5):98-105.

[4] 王媚媚.中国房地产产业的投入产出分析[D].重庆:重庆大学 经济与工商管理学院经济学系,2009.

[5] 何云.基于CGE模型的房地产行业波动分析[D].厦门:厦门大学王亚南经济研究院数量经济学系,2014.

[6] 唐莉,张永娟.房地产产业链关联性的分析研究[J].世界经济文汇,2006(3):19-27.

[7] 刘琼芳,张宗益.基于 Copula 房地产与金融行业的股票相关性研究[J].管理工程学报,2011,25(1):165-170.

[8] 江红莉,何建敏,庄亚明.基于时变Copula的房地产业与银行尾部动态相关性研究[J].管理工程学报,2013,27(3):53-58.

[9] 钟明,郭文伟,宋光辉.中国房地产业与金融业动态相依性及结构突变特征研究[J].现代财经(天津财经大学学报),2013(9):59-70.

[10]Bedford TIM, Cooke Roger M. Probability density decomposition for conditionally dependent random variables modeled by vines[J].Annals of Mathematics and Artificial Intelligence,2001,32(1): 245-268.

[11]J DIMANNA, E C BRECHMANNA, C CZADOA,et al. Selecting and estimating regular vine Copula and application to financial returns[J]Computational Statistics & Data Analysis,2013,59(3):52-69.

[12]M BEATRIZ, M SEMERARO,R LEAL. Paircopulas modeling in finance[J].Financial Market Portfolio Management,2010,24(2):193-213.

[13]K AAS,C CZADO,A FRIGESSI. Paircopula constructions of multiple dependence[J].Insurance: Mathematics and Economics, 2009,44(2):182-198.

[14]Q H VUONG. Ratio tests for model selection and nonnested hypothese[J].Econometrica, 1989, 57(2):307-333.endprint