我国影子银行信用创造效应与风险控制

王千红,侯绪峰

(东华大学,上海200051)

我国影子银行信用创造效应与风险控制

王千红,侯绪峰

(东华大学,上海200051)

摘要:通过变量的平稳性检验、VAR模型的稳定性检验等方法,分析发现影子银行业务的发展及其信用创造是一把双刃剑:一方面它促进了国内金融市场上的利率市场化,优化资源在国内市场的分配;另一方面影子银行系统积聚了很多风险,一旦其信用链条断裂,会使整个经济因为资金缺失而快速衰退。所以监管机构应当通过加强对银行理财产品、影子银行体系的监管力度,扩大存款准备金的缴纳范围等手段,进一步加大对影子银行信用创造过程和规模的监管力度,避免影子银行危机的发生。

关键词:影子银行;信用创造;风险控制

一、对影子银行的研究文献综述

最早提出影子银行这一概念的是麦考利(Paul Mcclley),他认为可以把影子银行概括为有银行之实但却无银行之名的种类繁杂的各类银行以外的机构,并将影子银行定义为“一整套被杠杆化的非银行投资管道、载体与结构”。[1]可以理解为游离于监管体系之外的、与传统接受中央银行监管的商业银行系统相对应的金融机构。美国金融危机调查委员会(FCIC)将影子银行定义为传统商业银行体系之外的“类银行”(bank-like)的金融活动,即从储蓄人或投资者手中获取资金并最终向借款人融资,其中大多数金融活动不受监管或仅受轻度监管。[2]伯南克(Bernanke)将影子银行概括为在传统监管范围以外的将储蓄转为投资的中介金融机构。[3]

关于影子银行,人们大多从金融监管和金融功能两个方面进行研究。基于金融监管视角,金融稳定理事会(FSB)在综合考量各方面的因素后,认为影子银行体系其实就是一种信用中间业务及信用中介组织。[4]覃道爱将影子银行定义为没有受到金融监管的、通过金融创新创造市场流动性并放大了金融风险的各种金融机构与中介组织。[5]王渤和李建军认为游离于监管体系之外的与商业银行相对应的金融机构与信用中介业务均属影子银行范畴。[6]基于金融功能视角,李扬认为影子银行的范围不仅是指与传统银行竞争的机构,而且涉及一切可以发挥金融功能的市场工具和方法。[7]周莉萍认为影子银行体系是一组复制商业银行核心业务、发挥着商业银行核心功能的非银行信用中介。[8]赵明月认为影子银行是指没有传统银行以存款、贷款和结算为核心的业务组织形态,但却像传统银行一样提供融资、信用和流动性转换功能,直接或间接从事资金或信用中介的机构。[9]

二、影子银行在我国的发展情况

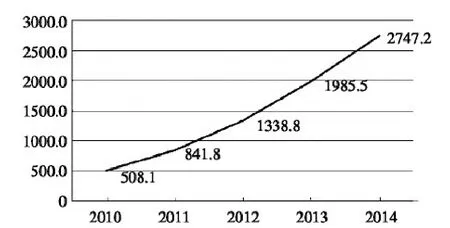

影子银行通常是指没有传统银行以存款、贷款和结算为核心的业务组织形态,却发挥着商业银行核心职能的非银行信用中介机构及相关业务。然而,影子银行在我国的发展是各类银行或非银行机构规避监管、追逐利润和适应金融经济环境而不断创新资金业务的过程。虽然影子银行业务发展在一定程度上推进了商业银行的业务创新,但是由于影子银行的细分种类很多,且监管不明确,长时间使影子银行处于监管的灰色地带,对其规模的统计变得更加困难。根据金融稳定理事会的(FSB,其成员为G20成员国)不完全统计,如图1所示,2010~2014年5年间中国影子银行规模不断扩大,由2010年的5081亿美元增长到2014年的27 472亿美元,规模扩大了5.41倍。

图12010~2014年中国影子银行规模(单位:十亿美元)资料来源:金融稳定理事会(FSB)。

我国的影子银行种类繁多,包罗万象,根据功能标准,将影子银行业务分为三大类:一是银行类金融机构的业务,如委托贷款、银行理财产品等;二是非银行类金融机构业务,如信托贷款、银信理财产品等;三是准金融机构相关业务,如典当行、小额贷款公司的业务等。另外,民间金融活动,如私募基金、个人借贷等也是我国影子银行的重要组成部分。

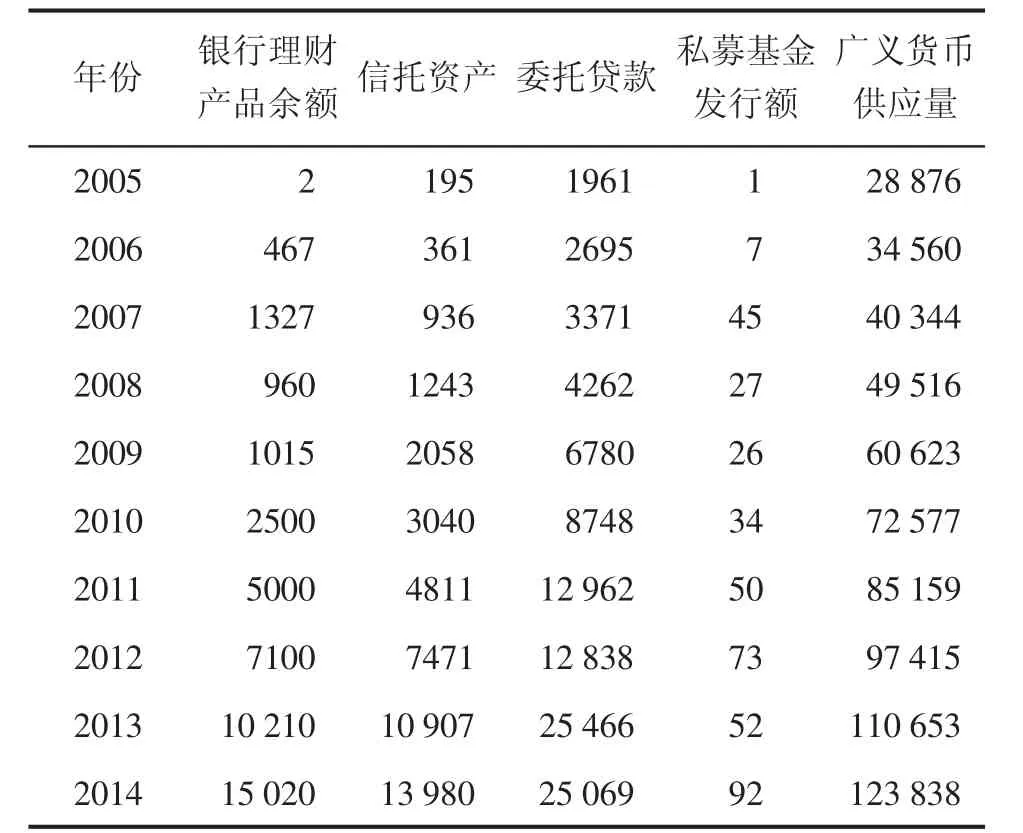

每一类影子银行业务的种类和产品很多,本文只选取了四种规模比较大的产品进行核算,即银行理财产品、委托贷款、信托管理资产及私募基金。由表1可以看出,2005~2014年10年间,我国4种影子银行产品的总量不断扩张,增长最显著的是银行理财产品。

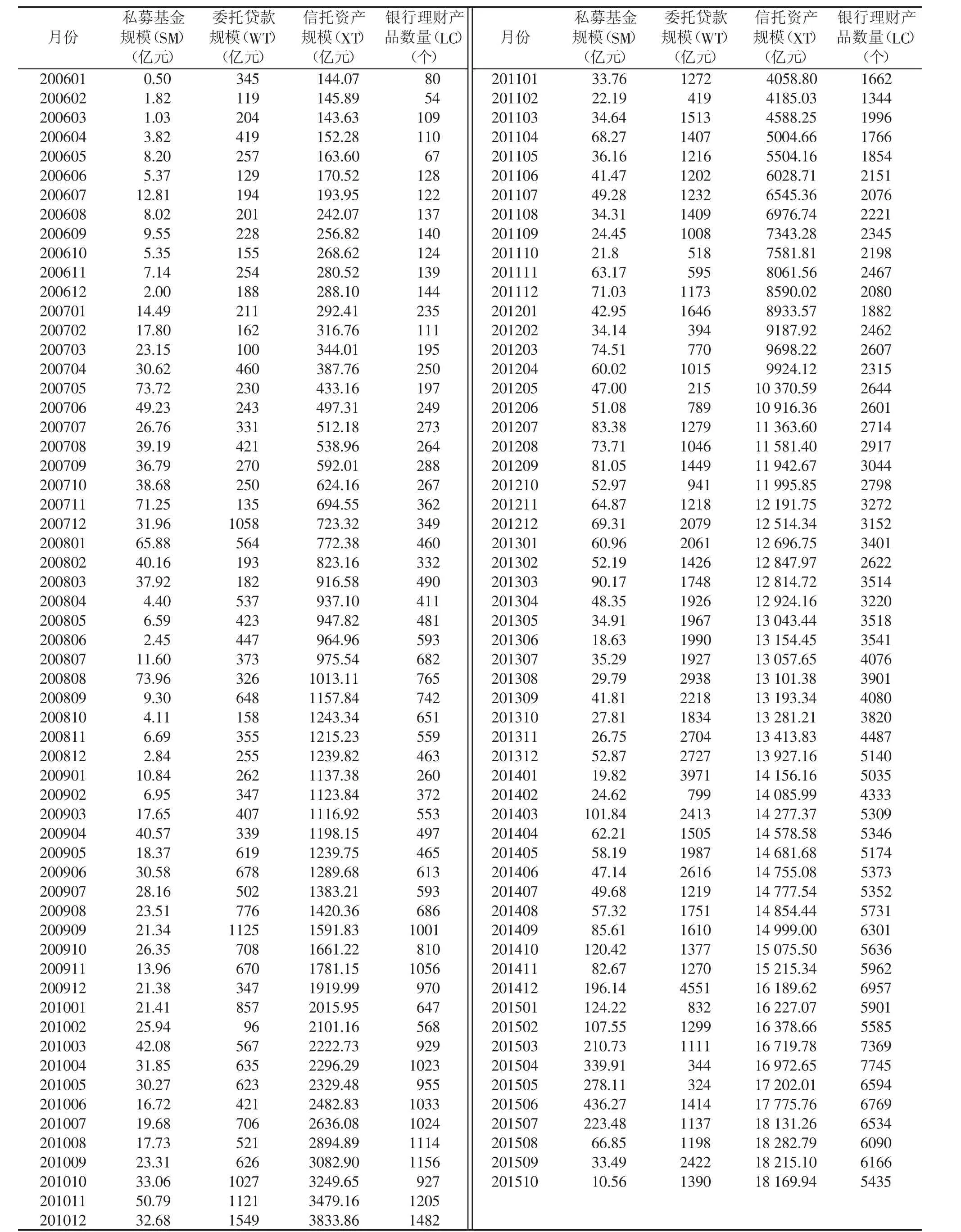

表12005~2014年我国影子银行业务及货币供应量(单位:十亿元)

从表1可见,2005~2014年间我国影子银行的规模一直在迅猛扩张,广义货币供应量的规模扩张也非常明显。影子银行扩张的原因主要是在这一时间段内,资本市场出现了较大的资金缺口,很多企业信用评级不高,中小微企业的贷款融资需求得不到传统商业银行的满足,进而转向了影子银行。影子银行以其层出不穷的金融工具和金融创新产品,为无法从商业银行获得信贷资金的企业提供了融资资金,扩大了社会融资规模。

三、影子银行信用创造机理

影子银行是信用扩张的重要工具。易宪容认为美国金融危机后,信用扩张主要通过影子银行,以金融全球化方式带来了大量的流动性。[10]李扬认为就金融业最基本的信用供给功能而论,与传统银行不同的是影子银行体系主要通过发展交易活动和提升金融市场的流动性,来向经济社会提供源源不断的信用供给。[11]李波和武戈研究认为我国部分商业银行的理财产品信用创造功能对我国货币政策造成了一定的影响。[12]苗晓宇和陈晞认为影子银行脱离了传统“商业银行——存款准备金——中央银行”的模式,平行创造出一种新的信用创造模式:“影子银行——抵押品扣减率——私人金融机构”。[13]近年来,对于我国实际新增货币供给总量远远超过中央银行制定的规模上限这一现象,彭文玉和孙英隽认为是影子银行的信用创造。[14]周莉萍指出影子银行具有信用创造功能,是一种典型的游离于货币监管体系之外的货币供给机制。它的存在意味着一个新的货币创造机制存在。[15]李新功认为,影子银行利用自身信用创造功能向社会增加信贷供给,并通过实证分析指出,影子银行对于广义货币供应量的影响不仅体现在当期,而且会通过宏观反馈效应在将来形成信贷扩张或收缩循环。[16]王增武指出影子银行体系的诞生及其信用创造功能模糊了中央银行货币政策的窗口指导口径,中央银行制定的信贷规模加上通过影子银行进行的贷款投放规模,新增货币量将大幅提高。[17]

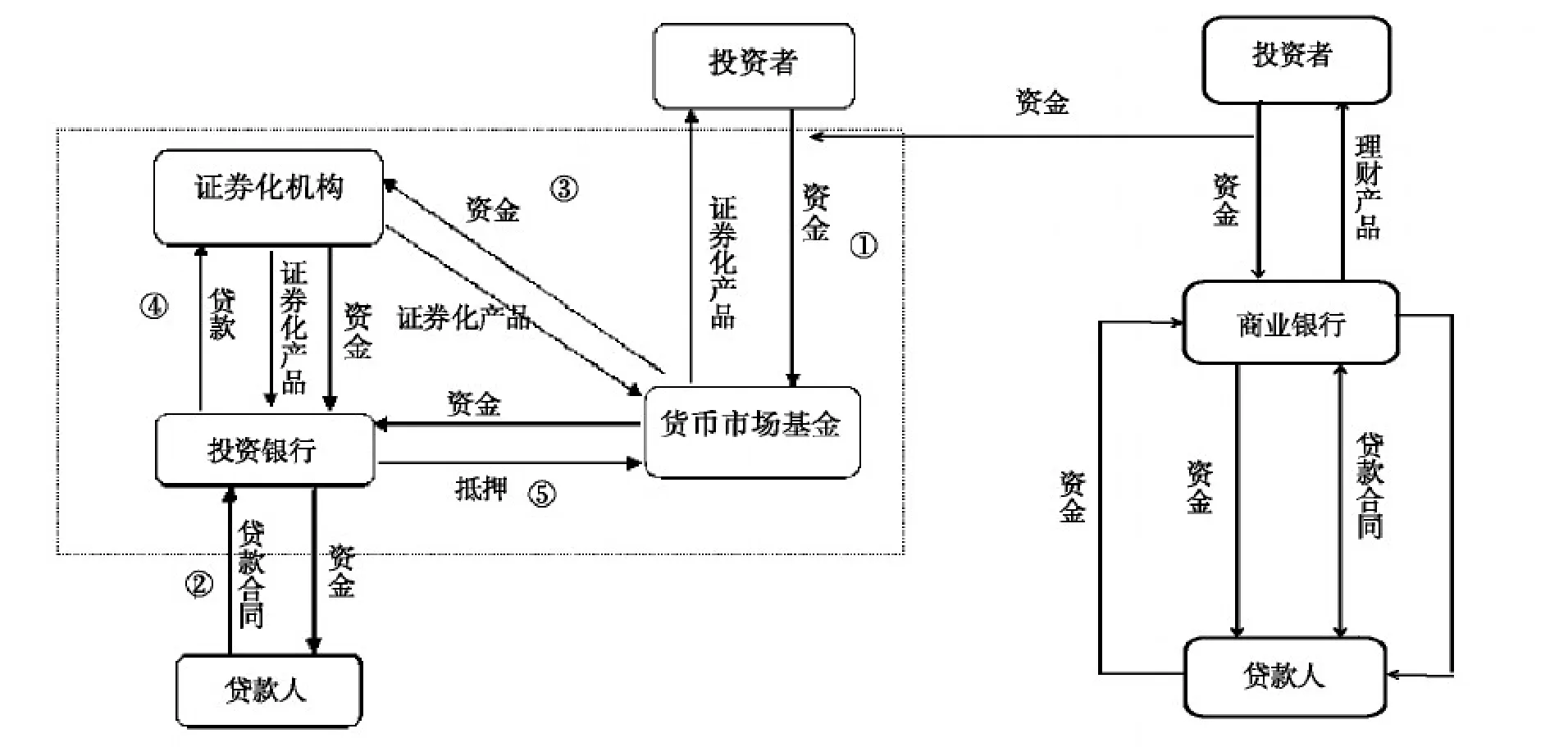

影子银行体系可以通过从商业银行“分流”资金,直接进行信用创造,也可以通过发行银行理财产品间接强化商业银行信贷能力。我国影子银行的信用创造如图2所示。

图2影子银行的信用创造机理

在传统的信用扩张中,贷款人从商业银行获得贷款后,并不会把全部贷款再次存到商业银行,可能会留一部分备用资金,即出现了现金漏损,设现金漏损率为σ,商业银行为了满足客户随时提现的需求,为了避免挤兑现象的发生,还要提取超额准备金,超额准备金率为e;还有提取的法定存款准备金,这些资金没有进入商业银行的信用创造循环中。设原始存款为ΔB,存款准备金为μ,则货币投放量为。而在影响银行体系中,如图2的右边,影子银行发行的银行理财产品因其流动性较好,收益较高等特点,吸引了部分存款人变身投资人去购买银行理财产品。而购买理财产品的资金虽然存在银行,却不用缴纳存款准备金和超额准备金,但可用于贷款。这就使得银行的放款规模扩大。另一方面,银行理财产品的高收益也会动员一些社会闲置资金用于投资理财产品,降低了现金的漏损,使得现金漏损率由σ降为σ’。即其间接的信用创造途径创造的信用规模为:

图2左边货币市场共同基金等机构通过发售各种各样的金融理财产品与商业银行进行竞争,将传统银行的部分资金吸收到影子银行系统中。货币市场共同基金在过程③和过程⑤中扮演的角色与传统银行体系中有闲置资金的存款人一样,其将从传统商业银行那里分流获得的资金通过回购协议的方式提供给投资银行、金融公司以及特殊目的的实体等金融机构。这些金融机构的作用与传统银行中的资金短缺的贷款人的作用一样,也是影子银行进行信用创造的核心。

货币市场基金通过发行证券化产品与商业银行竞争进而获取资金,然后将资金通过回购协议方式(回购协议中的金融资产是资产支持商业票据等)投向资金的需求方。影子银行机构购买贷款,并将其设计成证券化金融产品,可以出售给投资者,也可以用这些证券化金融产品作为抵押向货币市场基金等存款性影子银行机构融资,这一过程实现了货币资金在影子行体系的完整循环。

在以上信用创造的过程中,每一轮的逆回购协议中都有预留扣减率λ,设回购协议中抵押品的最原始价值为ΔB,影子银行信用扩张过程类似于传统商业银行,其信用扩张规模ΔB,但是一般λ

情况下λ<μ+e+σ,即:

通过公式(2)可以看出,影子银行信用创造功能对信用规模的扩张效应明显强于传统商业银行的信用创造功能。

四、影子银行业务扩张对我国信用创造的影响效应

(一)指标选取与数据处理

为研究影子银行的信用创造功能,我们除了引用上文中表征影子银行业务总量发展时的银行理财产品数量(LC)、委托贷款(WT)、信托管理资产(XT)及私募基金(SM)4个变量外,还引入能衡量信用创造功能的变量,即货币供给量M2。本文从国家统计局、wind数据库、中国信托业协会发布的数据中,选取2006年1月至2015年10月上述变量发生的月度数据(见表2),运用Eviews6.0软件进行统计分析。

(二)ADF检验

建立VAR模型,首先需检验变量的稳定性。对于所选取的数据进行稳定性检验。

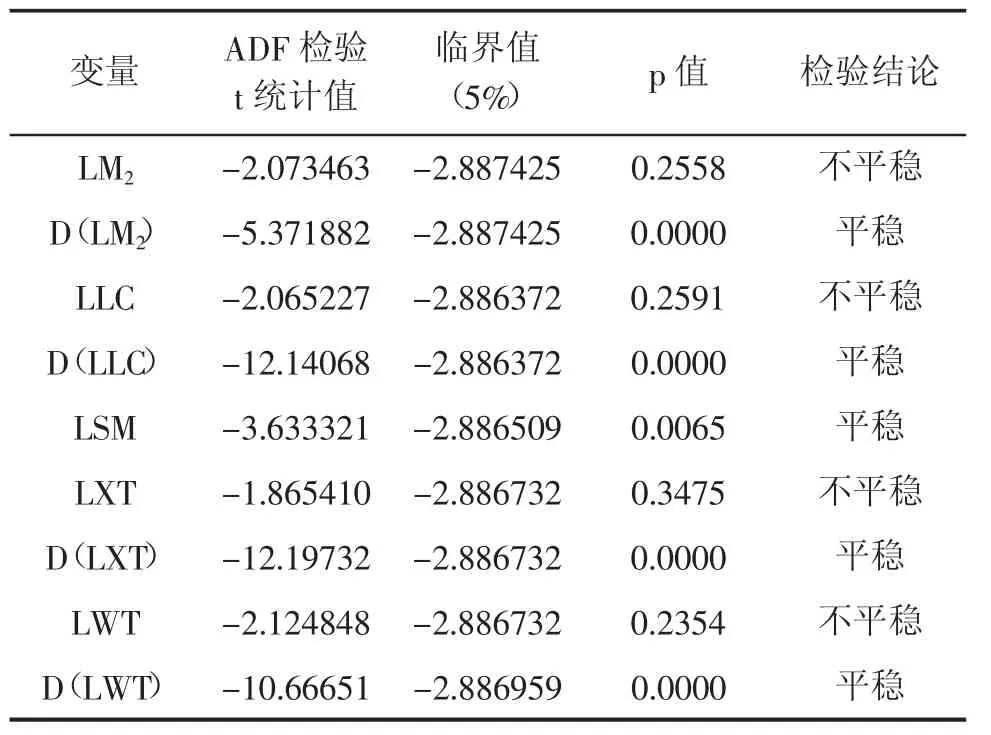

表3数据的ADF检验结果

由ADF检验结果(见表3)可知:LM2、LLC、LXT、LWT四者没有通过平稳性检验,对其进行了一阶差分,一阶差分后的经济学意义分别为货币供给量的增长率、银行理财产品规模的增长率以及委托贷款的增长率。一阶差分后所有数据都通过了平稳性检验,均是平稳序列,说明所选数据的稳定性较好。

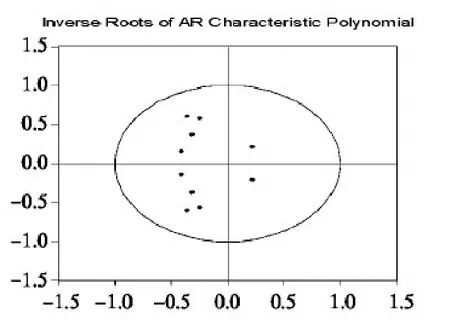

由于脉冲响应函数一般是指系统在输入单位冲激函数时的输出(响应),所以在做脉冲响应函数分析之前,先对数据模型特征根进行分析,只有当所有的特征根都在单位圆内时,才能说明估计的VAR模型是稳定的,见图3。

图3VAR模型的特征根

表22006年1月至2015年10月我国影子银行业务量统计表

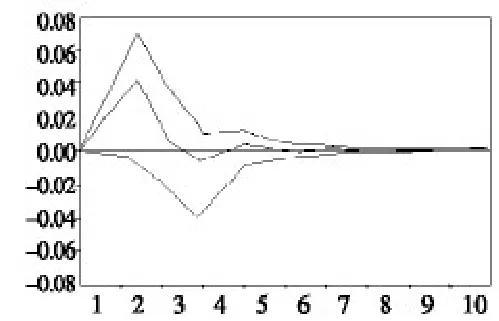

(三)脉冲响应分析

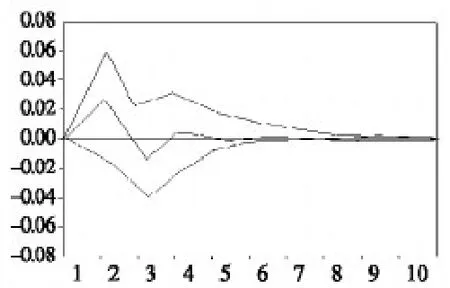

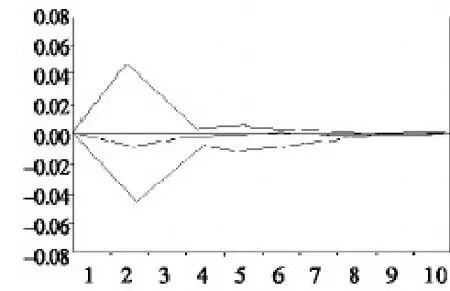

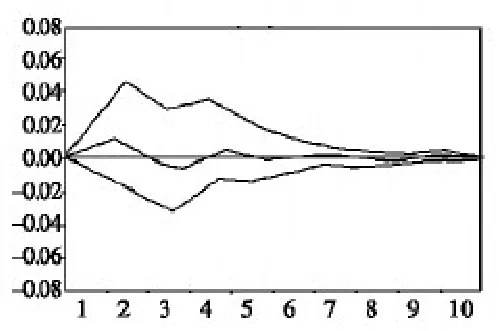

由脉冲响应函数分析结果(图4、图5、图6和图7)可以看出,上文中所列出的银行理财产品规模、信托资产规模、委托贷款规模、私募基金规模这4个影响因素对货币供给量的规模都有一定的影响作用,但影响不尽相同。这是因为不同的影子银行产品,其信用创造能力不同。

图4D(LLC)对D(LM2)脉冲响应函数

图5D(LXT)对D(LM2)脉冲响应函数

图6D(LWT)对D(LM2)脉冲响应函数

图7D(LSM)对D(LM2)脉冲响应函数

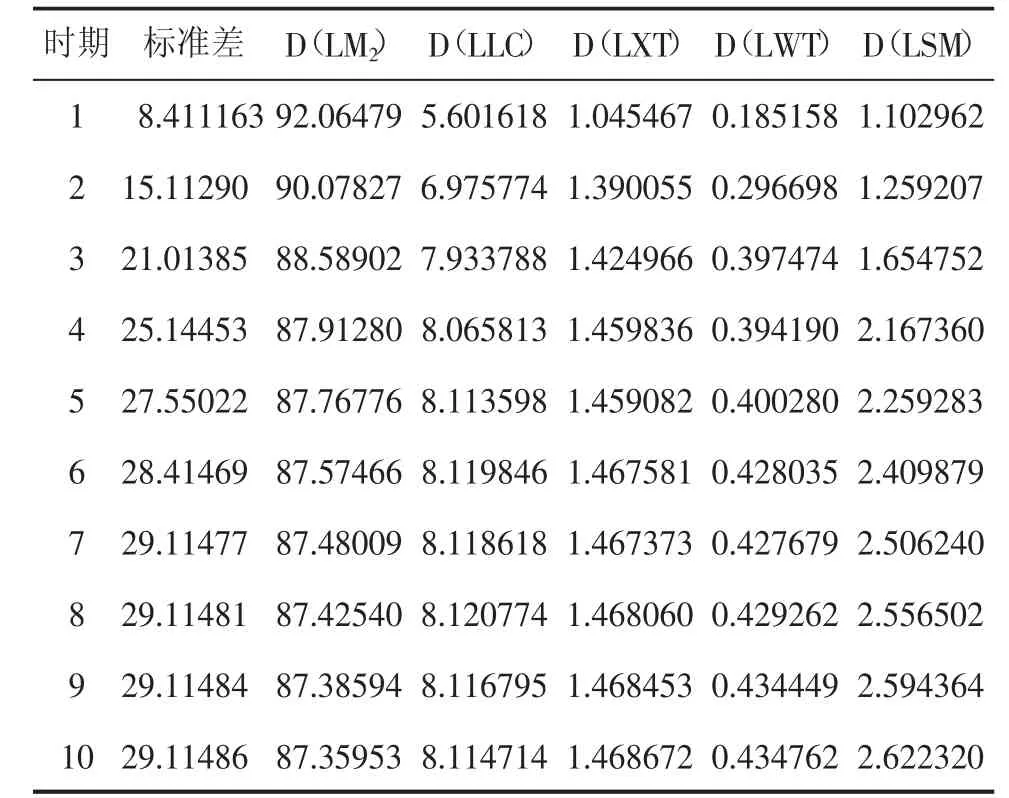

(四)方差分解

下面将利用方差分解法分析这4个因素对货币供给量变化的贡献度。对D(LM2)、D(LLC)、D (LXT)、D(LWT)和D(LSM)构建VAR模型,得到的方差分解结果如表4所示。

表4方差分解分析结果

可以看出,随着预测期数的推移,货币供给量预测的标准差也在缓慢地增加,而由其他4个变量扰动引起的部分也在不断地增加,大约在第9期时货币供应量分解结果基本稳定,货币供应量预测方差有87.35%是由自身扰动引起的,8.11%是由银行理财产品规模扰动引起的,1.47%是由信托规模扰动引起的,0.43%是由委托贷款规模扰动引起的,剩余2.6%是由私募基金规模的扰动引起的。

综上所述,从方差分解结果中可以看出,对货币供应量变化贡献度最高的是银行理财产品规模的变化,其他依次是私募基金的变化、信托规模的变化及委托贷款规模的变化。

五、结论与建议

(一)结论

通过实证分析我们得知影子银行对货币供应量的影响效应不容小觑。影子银行产品对货币供应量的影响是一把双刃剑:一方面它能在一定程度上促进国内金融市场上的利率市场化,优化资源在国内市场的分配;另一方面影子银行系统积聚了很多风险,而且这些风险不易被投资者发觉。影子银行在进行信用创造的过程中所起的作用与商业银行是相同的,甚至远超过商业银行,但没有受到同等程度的监管,而且也没有像商业银行一样的存款保险制度。一旦其信用链条断裂,影子银行所创造的信用会快速回笼,整个经济体也会因为资金缺失而快速衰退,所以监管机构应当进一步加大对影子银行信用创造过程和规模的监管力度,避免影子银行发生危机。

(二)建议

1.加强对银行理财产品的监管。很多理财产品的条款中,都不承诺保证本金和实现预期收益,也就是说理论上理财产品在投资过程中的风险由理财产品自身承担,银行无需再为此保留资本金(信用风险已从银行资产负债表转给客户)。现实中,目前还没有出现过银行理财到期不能兑付的情况,理财产品实际上被看作同储蓄存款一样的安全。银行账面上不承担理财产品的风险,也无需准备相应的资本金,但事实上又难以逃避其中的风险。银行理财市场发展有合理的因素,但是其发展必须是规范的。银行与投资者之间的风险划分必须明确,

属于银行承担的信用风险必须如实、充分地反映在资产负债表上,并符合银监会关于资本金、风险权重、拨备覆盖率等一系列监管要求。

2.加强对影子银行体系的监管力度。影子银行产品大多都是规避监管的产物,具有信息不透明性,想详尽获得其数据及信息有很大的难度。它的出现,对我国传统的金融体系造成了很大的冲击。换言之,影子银行之所以处在灰色金融地带,是因为我国金融主管部门对影子银行机构及其产品的监管力度不到位。与金融市场高度发达的西方国家相比,我国影子银行的信用创造机理还主要依赖于传统的商业银行来完成。为了避免出现类似于美国金融危机的事件,我国金融监管机构更应强化影子银行监管,促进金融市场稳健发展。

3.扩大存款准备金的缴纳范围。存款准备金的一个主要功能就是货币控制职能,可以作为一种控制货币总量的手段。影子银行资金的发放不需要缴纳存款准备金,这就无疑放大了影子银行信用创造的可能。因此,有必要扩大缴纳存款准备金的范围,以有效控制货币供应量并降低银行的经营风险。

参考文献:

[1]Mcculley,P.Teton reflections[J].PIMCO Global Central Bank Focus,2007(8/9).

[2]FCIC.Shadow Banking and the Financial Crisis[R].Preliminary Staff Report,May 4,2010.

[3]Bernanke,B.S.The sources of the financial turmoil:a longer-term perspective[EB/OL].http://www.federalreserve.gov/newsevents/ speech/bernanke20080603a.html.

[4]FSB.shadowbanking:scoping the issue[R].A background note of the financial stability board,2011(4):12.

[5]覃道爱.我国的影子银行及其监管对策[J].海南金融,2012(3):58-62.

[6]王渤,李建军.中国影子银行的规模、风险评估与监管对策[J].中央财经大学学报,2013(5):20-25.

[7]李扬.影子银行体系发展与金融创新[J].中国金融,2011(12):31-32.

[8]周莉萍.影子银行体系的信用创造:机制、效应和应对思路[J].金融评论,2011(4):37-53.

[9]赵明月.什么是影子银行?[J].中国经济周刊,2014(3):84.

[10]易宪容.美国次贷危机的信用扩张过度的金融分析[J].国际金融研究,2009(12):14-23.

[11]李扬.影子银行体系发展与金融创新[J].中国金融,2011(12):31-32.

[12]李波,伍戈.影子银行的信用创造功能及其对货币政策的挑战[J].金融研究,2011(12):77-84.

[13]苗晓宇,陈晞.影子银行体系及其对商业银行的影响探析[J].华北金融,2012(2):32-35.

[14]彭文玉,孙英隽.中国式影子银行的运行机制及风险研究[J].金融经济,2013(8):138-140.

[15]周莉萍.货币乘数还存在吗[J].国际金融研究,2011(1):16-25.

[16]李新功.影子银行对我国货币供应量影响的实证分析[J].当代经济研究,2014(1):71-76.

[17]王增武.影子银行体系对我国货币供应量的影响——以银行理财产品市场为例[J].中国金融,2010(23):30-31.

(责任编辑:卢艳茹;校对:李丹)

金融市场

Analysis of the Mechanism and E ffect of the Credit Creation of Shadow B anking in China

Wang Qianhong,Hou Xufeng

(Donghua University,Shanghai)

Abstract:This paper defines the definition of shadow banking from the perspective of financial function.It founds that the development of shadow banking and credit creation is a double-edged sword through the study of stability test of variables,stability test of VAR model analysis:On the one hand,it promotes the domestic financial market interest rate and optimize the allocation of resources in the domestic market;on the other hand,the shadow banking system has accumulated a lot of risk.So regulators should pay attention to supervision of shadow banking credit creation and avoid the occurrence of shadow banking crisis.Finally,this paper will give the reasonable suggestions to supervision and guide the development of shadow banking.

Key words:shadow banking;credit creation;risk control

作者简介:王千红(1967-),女,山西祁县人,经济学博士,东华大学工商管理学院,研究方向为银行管理、金融交易理论与技术;侯续峰(1993-),女,东华大学工商管理学院,研究方向为银行经营管理创新。

基金项目:国家社科基金项目(14BJL034)

收稿日期:2016-02-04

中图分类号:F830

文献标识码:A

文章编号:1006-3544(2016)01-0012-06