县域普惠金融发展评估研究

摘 要:本文在系统梳理国内外普惠金融发展相关文献的基础上,借鉴国际经验,结合县域发展实际,在“信贷+金融服务+宏观环境”三个维度下,建立包含45个指标的县域普惠金融发展评估体系。通过采集陕西各县域数据,持续五年9次对各县普惠金融发展水平进行评价,并对评估体系主要指标进行分析和解读。研究发现,县域普惠金融发展存在的主要问题:(1)县域金融发展依然滞后,拥有金融资源份额逐年下降;(2)县域金融市场垄断程度高,竞争不充分;(3)县域普惠金融发展的重点在县域非法人金融机构;(4)基于移动通讯、互联网等现代科技手段的现代金融服务普及率低。文章最后提出促进县域普惠金融发展的政策建议:(1)推进金融改革,构建普惠金融顶层设计;(2)提高金融市场开放度,实现县域融资领域充分竞争;(3)扩大金融服务维度,推动县域普惠金融纵深发展;(4)推广移动金融,扩大县域普惠金融服务渗透率;(5)建立“比例监管”体系,完善县域普惠金融发展扶持体系。该项评估工作是全国范围内首次对县域普惠金融发展水平进行定量评估和实证分析,对探寻我国普惠金融发展方向具有理论价值和政策意义。

关键词:普惠金融;县域;评估;CSE

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2015(12)-0025-07

一、引言

联合国把普惠金融(financial inclusion,亦译为包容性金融)定义为能有效、全方位地为社会所有阶层和群体提供服务的金融体系。这一概念最早被联合国用于“2005国际小额信贷年”的宣传中,后被联合国和世界银行大力推行。在我国,党的十八届三中全会通过的《关于全面深化改革若干重大问题的决定》首次在中央全会文件中提出发展普惠金融。

推动我国普惠金融的发展,首先要解决发展的出发点和落脚点,准确把握普惠金融服务的对象以及发展处于什么阶段的问题。中国城乡二元经济结构决定了包括广大农村的县域金融发展远远落后于城市。因此,中国普惠金融发展的重心应该是县域,尤其是中西部欠发达县域地区。

由于各地区普惠金融发展存在差距,进程也不相同,需要进行客观评价作为制定政策和推进工作的基础。本文的贡献在于创新性地建立了县域普惠金融发展评估体系,对县域普惠金融发展现状进行全面分析和深入研究,在此基础上持续性地对县域普惠金融发展水平进行全面测算和评价,并针对目前存在的问题,提出多项政策建议。

二、普惠金融发展研究综述

(一)普惠金融概念的提出及发展

2005年,联合国在推广国际小额信贷年时明确提“Inclusive Financial System”,其含义是:一个能够有效地、全方位地为社会所有阶层和群体——尤其是贫困、低收入人口,提供服务的金融体系。在此基础上,联合国号召和敦促各国政策制定者制定本国政策和策略,推动普惠金融建设。世界银行扶贫协商小组( CGAP, 2006)在对小额信贷的基本原则、服务对象和发展历史进行系统梳理基础上,提出了普惠性金融体系的概念:普惠金融体系是指通过不同渠道,为社会所有群体提供金融服务的体系,特别是那些广大的一般被正规金融体系排除在外的贫困和低收入群体,应向其提供差别化的金融服务,包括储蓄、保险、信贷和信托等,其核心是让所有的人特别是穷弱群体享有平等的金融权利。

国内对普惠金融的研究始于2006年。焦瑾璞(2006, 2007, 2010)在亚太地区小额信贷论坛上首次提出“普惠制金融体系”的概念,并对其内涵、框架、时间等进行了研究,认为普惠制金融是小额信贷及微型金融的延伸和发展,是以商业可持续的方式,为包括弱势经济群体在内的全体社会成员提供全功能的金融服务。杜晓山(2006, 2008, 2009等)认为普惠制金融使过去被排斥于金融服务之外的大规模客户群体获益,包括微观、中观和宏观主层含义。吴晓灵(2008, 2013)对普惠金融体系的内涵进行了科学界定,并对普惠金融中贷款方式的创新、政府在普惠金融体系建立和完善中的作用等问题进行了研究。周小川(2013)对普惠金融(包容性金融)的含义和目标、经济背景和意义、国际实践和国内应对策略等方面进行了分析和阐述。他认为,普惠金融(包容性金融)是指“通过完善金融基础设施,以可负担的成本将金融服务扩展到欠发达地区利社会低收入人群,向他们提供价格合理、方便快捷的金融服务,不断提高金融服务的可获得性”,并提出中国普惠金融发展的四大目标。

(二)普惠金融在农村的发展

长期以来,城乡二元经济结构导致我国包括广大农村地区的县域金融市场发展平均水平落后于城市地区(王曙光,2010)。因此,提高对三农的服务是我国普惠金融的根本所在。罗恩平(2005)认为,农村的金融需求主要分为信贷需求、保险需求、投融资需求等,具有差异性、多层次性、时间性、小规模、高风险和高成本的特点,他主张应首先建立农村金融风险补偿和分散机制,推进农村金融创新和市场利率化进程。冉光和(2005,2006,2008,2012)提出要促进农村经济增长,必须加大金融对农业和农村经济的支持力度,建立农村金融与农村经济发展的协调机制、互动机制和资金供求机制。焦瑾瑛(2009)认为我国的普惠金融体系的路径应该是“小额信贷—微观金融—普惠金融”这样的传统路线。杜晓山(2006,2010)认为,应建立满足或者适应农村多层次金融需求的,功能完善、分工合理、产权明晰、管理科学、监管有效、竞争适度、优势互补、可持续发展的普惠性农村金融体系,实现农村经济更快发展,减轻城乡贫富差距,有利于社会稳定和公平。

(三)普惠金融发展评估

如何衡量普惠金融的发展程度,夏尔马( Sarma,2010)借鉴联合国人类发展指数( HDI)的构建方法,从三个方面,即以拥有银行账户的人口比例衡量银行渗透度,以人均拥有的银行营业点数或ATM机数衡量银行服务的可利用性,存贷款占GOP的比重衡量银行服务的使用状况测算不同国家的普惠金融发展程度。Arora(2010)划分了银行服务范围、便利性及成本等指标,用来比较发达和发展中国家金融服务可获得性的差异,其中银行服务范围用人均和单位面积的分支机构数表示,便利性用可开户或提交贷款申请的机构所在地、开户金额下限、账户余额下限等表示,使用成本用贷款利率、账户管理费、银行卡年费等表示。

Gupte等(2012)认为Sarma(2010)主要忽略了使用金融服务的便利性和成本,而Arora(2010)主要忽略了金融服务的使用状况,因此在综合以上两类指标体系的基础上全面地比较了不同年度印度普惠金融指数的变化情况。一些国际组织也在积极研究设计全球层面的普惠金融指标,国际货币基金组织(IMF)、普惠金融联盟(AFI)、芬玛克信托(FinMark Trust)等主要从正规金融服务的可获得性、使用情况等维度设计普惠金融指标,世界银行(2012,2014)开发的全球普惠金融核心指标则主要按银行账户的使用情况以及储蓄、借款、支付、保险等具体业务分类来评估和监测普惠金融实践情况。孙天琦(2012)运用结构分析法和非结构分析法PR模型对西北100县的金融垄断程度进行了测算,发现西北大部分县域银行业的垄断程度要高于全国平均水平,建议稳步放开县域金融市场,吸引民间资本进入。王婧、胡国晖(2014)运用变异系数法确定权重的基础上构建普惠金融指数,对中国普惠金融的发展状况进行了综合评价,研究表明,现阶段中国普惠金融的发展虽历经波折但整体状况良好。焦瑾璞等(2015),在金融服务的“可获得性”、“使用情况”及“服务质量”3 个维度下,建立包含19 个指标的普惠金融指标体系,首次测算了全国各省份的普惠金融发展指数。

三、县域普惠金融发展评估——金融支持县域经济发展的CSE三维综合评估体系

(一)开展县域普惠金融发展评估的背景

为提升县域金融服务水平,2004年以来,中央一号文件连续多年要求完善县域银行业金融机构新吸收存款主要用于当地发放贷款的政策,健全金融机构县域金融服务考核评价方法。2010年9月,人民银行会同银监会制定出台了《关于鼓励县域法人金融机构将新增存款一定比例用于当地贷款的考核办法》(银发〔2010〕262号),对县域法人金融机构支持当地经济发展情况进行评价和分类,对考核达标的机构实施正向激励政策。但是这个政策仅仅适用于县域法人机构。根据课题组连续多年跟踪研究西北五省区240个县的金融服务情况,发现国有商业银行县支行金融服务弱化,县域普惠金融发展的核心是县域非法人金融机构。因此,如何在符合市场规律的前提下,激励县域金融机构包括非法人金融机构加大对县域经济的支持力度,课题组借鉴国际经验,创新性地开发设计了“金融支持县域经济发展的CSE三维综合评估体系”,从信贷指标、金融服务指标、所处县域宏观环境指标三大类指标、共45个细项指标对县域金融机构支持县域经济发展情况进行综合评估。其中C、S、E分别取自信贷、服务、环境的英文单词的首个字母。

(二)对评估体系主要指标的统计分析——基于陕西84个县325家金融机构的数据1

1、信贷指标

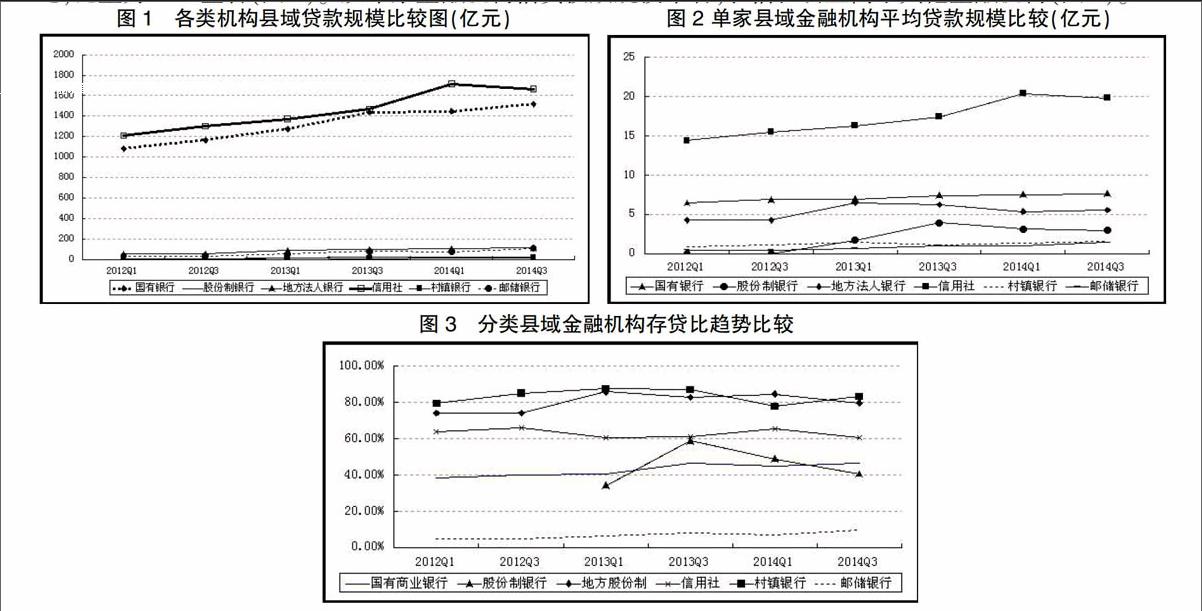

(1)近年来县域贷款规模稳步增长。从2012年一季度的 2380.04亿元发展为2014年3季度的3435.96亿元,增长44.36%。分机构来看,农村信用社占据县域贷款市场半壁江山,比重为49.53%,国有商业银行次之,比重为45%左右(图1)。从单家金融机构信贷投放规模来看,农信社明显高于其他金融机构(图2)。

县域金融机构存贷比不断上升。存贷比是衡量金融机构对当地经济支持力度的重要指标。2012年一季度至2014年3季度,陕西县域金融机构存贷比提高了3.34个百分点。分机构来看,地方法人商业银行和村镇银行的存贷比显著高于其他类型机构,始终维持在80%左右。农村信用社存贷比稳定在60%左右,具有较高的资金使用效率。相比之下,国有银行、股份制银行的存贷比低于50%,其在县域信贷支持方面略逊于上述机构(图3)。

从贷款质量看,陕西县域总体不良贷款率呈下降趋势。2012年一季度至2014年3季度,陕西县域金融机构不良贷款率降低了1.55个百分点。其中,农村信用社不良贷款率高于其他类型机构,其在扩张县域信贷的同时牺牲了部分稳健性。但近来来不良贷款率呈逐年快速下降趋势,表明其资产质量近年来有明显提高。

2、金融服务指标

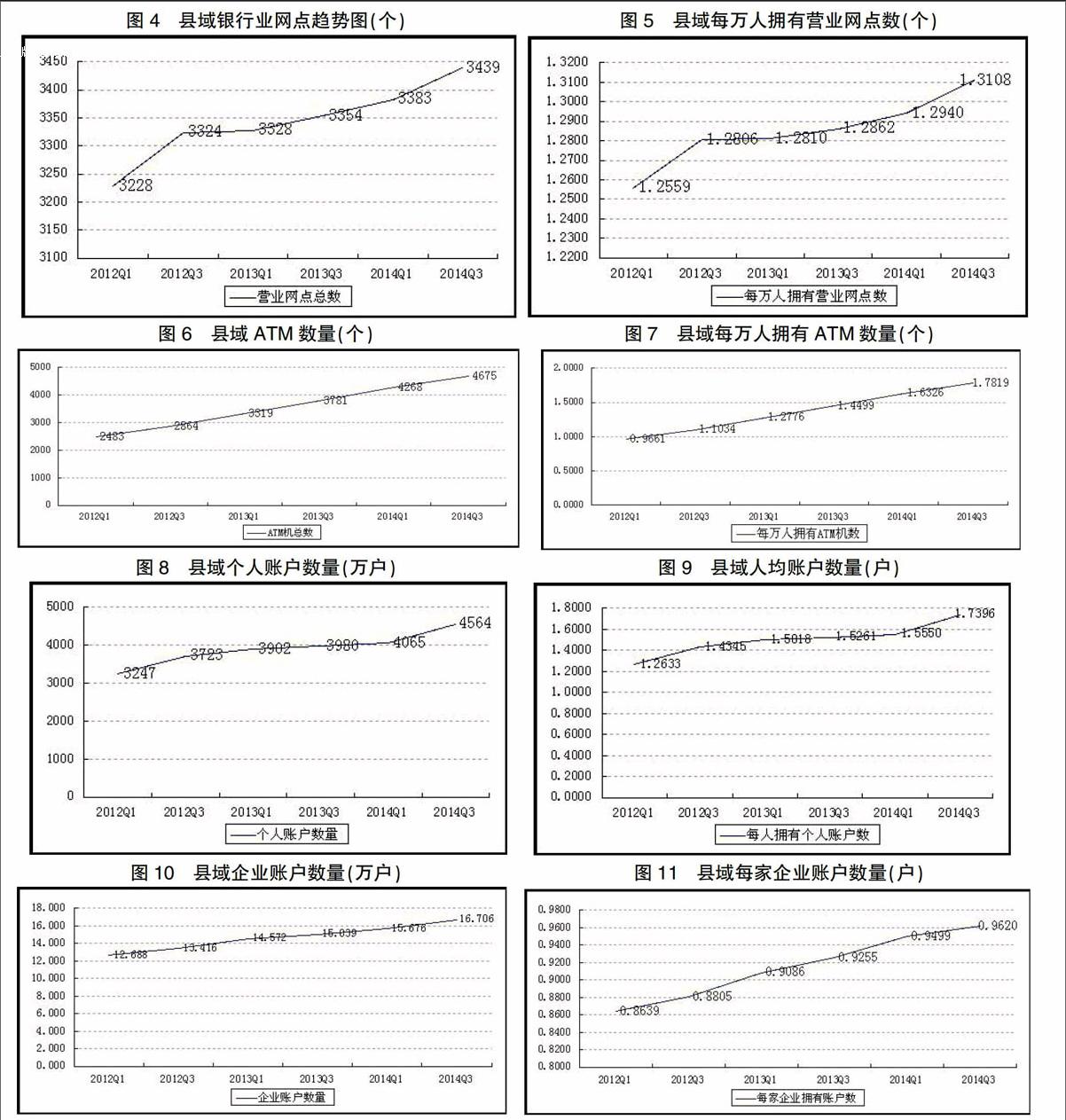

县域银行业物理网点数量增加。截至2014年3季度,陕西县域银行业物理营业网点达3439个,较2012年一季度增长6.53%(图4);每万人拥有营业网点数为1.28个,较2012年一季度增加0.02个(图5)。分机构来看,仅农村信用社网点数量就有2053个,占整个县域市场的59.69%。

(2)现代服务机具覆盖面持续扩大。截至2014年3季度,陕西县域共布置ATM4675个,较2012年一季度增长88.28%(图6);每万人拥有ATM数为1.74个,较2012年一季度增加0.77台(图7)。分机构来看,农信社、农行和工行拥有的ATM数量占比较大,分别为36.2%、24.08%和12.48%。

账户普及率不断提高。截至2014年3季度,陕西县域共有个人银行账户4564.07万户,较2012年一季度增长40.56%;人均1.74个账户(图8、图9)。企业账户16.71万户,较2012年一季度增长31.67%,每家企业拥有账户0.96个账户(图10、图11)。

3、宏观环境指标。金融资源的逐利特性导致越是经济发达地区占有金融资源越多。在县域金融资源分配中,也符合这样的规律。

我们分别按照农民人均纯收入将陕西省84个县域分成3类:排名前27位为“发达地区”,后27名为“欠发达地区”,中间30名为“普通地区”。陕西省27个发达县域占有的存贷款资源超过总资源的50%,人均占有存款超过3万元,人均占有贷款在1.5万元以上;而后27个不发达县域,人均占有存款小于2万元,人均占有贷款不足1万元,远低于发达县域和全省平均水平。从县域金融服务覆盖度看,发达县域每千人拥有ATM机数量在0.2台,欠发达县域每千人均拥有ATM机为0.15台。发达县域人均拥有账户数超过2个,而欠发达县域人均拥有账户数为1.5个。

金融资源的分布不均,实际上是与普惠金融的基本理念背道而驰的。导致这种困境的主要原因是金融机构在经济条件差的县域环境中难以生存,而金融资源的匮乏又会导致其从贫困地区流向富裕地区,形成“富者恒富,贫者更贫”。

(三)对评估结果的分析

1、纳入评估的县域金融机构数量增加,县域普惠金融评估范围逐步扩大。参与评估的金融机构数量从2012年一季度的288家上升到2014年3季度的325家。

2、评估促进县域普惠金融发展的作用不断显现。从评估结果看,B类即合格类以上机构数量大幅上升,从2012年一季度的258家上升到2014年三季度的285家;D类即“不合格类”机构数量下降,从2012年一季度的6家下降到4家。通过持续开展县域金融机构支持县域经济发展CSE 三维综合评估工作,在全省消除了一些县域金融机构贷款长期为零的现象。地方政府也十分关注评估情况,有的县政府还把评估结果作为对县域金融机构的考核依据。

3、分机构来看,同样的经营环境下,不同机构评级结果差距很大。农村信用社表现最好。六次评估中,78.9%的农村信用社被评为A类,21.1%的被评为B类。而国有商业银行县支行在A类中的占比持续下降。

4、新型农村金融机构的支农作用逐步显现,且有很大提升空间

在2014年三季度评估中,11家村镇银行被纳入考核,3家银行被评为A,8家村镇银行均为B类,无村镇银行被评为C、D。11家中有10家存贷比在60%以上。这些数据说明了村镇银行的金融服务水平已经有所提升,支农作用逐步现象。

四、从县域普惠金融发展评估中发现的问题及深层次原因

(一)县域金融发展依然滞后,金融支持县域经济力度有待进一步加强

县域拥有金融资源份额在下降。从县域存款规模占全省存款规模比重来看,2012年一季度为26.67%,2014年3季度末为25.95%,下降了0.72个百分点。从县域贷款规模占全省贷款规模比重来看,从2012年一季度的19.21%,下降至2014年三季度的18.81%,降低了0.4个百分点。虽然强制要求县域存款完全投放在县域是有违经济规律的,但是仅仅在县域吸收资金、基本不投放贷款也是有违经济规律的,必须在二者之间找到一个均衡点。

(二)县域金融机构少,垄断程度高,市场竞争不充分

从上述分析看,农村信用社和国有商业银行分支行的贷款市场份额一直保持在95%左右,表现出明显的寡占特征。造成县域银行业垄断程度高的原因主要有:准入壁垒限制了民间资本进入而转入地下,部分县域民间借贷活跃;欠发达地区经济不发达,银行经营效益低,加上国有商业银行市场化转型和股份制改造的大背景,导致商业银行大量撤并包括省会城市的效益低的网点,包括欠发达县域,股份制商业银行也不愿大面积进入。结果就导致县域银行业市场机构类型单一,竞争程度低。

(三)县域普惠金融发展的核心在于县域非法人金融机构,国有银行县域金融服务的广度和深度亟待拓展

国有商业银行县域金融服务不足的主要原因有:一是授信体制僵化,县支行授信权限有限,所有授信均需通过市分行上报省分行审批,程序繁琐,效率较低,导致县域客户流失。二是授信门槛较高,要求授信企业的评级达到2A甚至3A。而县域符合国有银行授信条件的企业少之又少,加上实行严格的贷款责任追究制度,导致银行员工拓展贷款业务的积极性也不高。三是金融创新不足,部分机构还不能从县域实际、从客户需求出发,开发设计金融产品,抵押担保方式仍停留在传统的土地、房产抵押上,部分有发展潜力的企业因为缺乏抵押物,而无法获得贷款。

(四)基于移动通讯、互联网等现代科技手段的现代金融服务普及率低

从国际经验看,发展手机银行、网上银行等移动金融服务是拓宽落后地区金融服务渠道,发展普惠金融的有效途径之一。但从课题组对2014年陕西县域电子银行发展现状的调查看,移动金融在县域的使用率不高,现代金融服务普及率低。主要表现为居民使用率低于企业,农村地区使用率低于县城。农村居民从未使用过网上银行、手机银行和电话银行的占比为52.10%、60.69%和71.16%,县城居民占比分别为31.04%、48.59%和61.04%;农村企业从未使用过的占比分别为41.39%、69.05%和68.28%,县城企业占比分别为23.55%、61.11%和64.02%。

五、促进县域普惠金融发展的政策建议

(一)推进金融改革,构建普惠金融顶层设计

普惠金融与维护金融体系稳定、促进经济可持续发展、缓解社会贫富差距等方面关系均十分密切。从相关国际组织的要求看,在探索构建国际普惠金融战略规划的同时,也要求在国家层面考虑构建战略规划。我国需要明确普惠金融发展的目标和改革路线图,制定普惠金融改革发展的方案,完善相关法律法规,消除制度障碍,构建“全覆盖、低成本、可持续”的普惠金融体系的建设蓝图。通过加强宣传,逐步提高政府部门、金融机构、普通公众的战略意识和认知度,在全社会层面形成统一理念和扶持合力。

(二)提高金融市场开放度,实现县域融资领域的充分竞争

按照十八届三中全会精神的指引,在精心设计制度、严格防控风险的前提下,切实加大金融市场的准入开放力度,消除各种隐形壁垒,按照权利平等、机会平等、规则平等的原则,引入更多高质量民间资本进入县域金融领域,大力发展各种类型的存款或非存款金融服务中介,特别是小微金融机构和新型农村合作金融组织,切实增加县域普惠金融领域的资金供给。同时,通过加快推进利率市场化步伐,不断增强现有客户的服务选择面和资金价格方面的议价能力,消除长期利差保护带来的创新动力不足、贷款垒大户等现实问题,倒逼金融机构主动在普惠金融领域寻求新的业务增长点,将服务理念从“锦上添花”向“雪中送炭”转变,客观上推动人人享有平等融资权的普惠金融体系的生成和发展,服务于保障和改善民生。

(三)扩大金融服务维度,推动县域普惠金融向纵深发展

首先,金融机构要适应经济发展方式转变和国家实施新型城镇化战略的大趋势,主动进行县域金融服务的经营策略调整,更加注重消费金融、零售金融、定制金融产品的开发与创新,通过市场细分不断扩大自己的目标客户群。其次,鼓励银行业金融机构更快地由单一信贷产品提供商向多元化金融服务供应商转变,并加强与信托、风投、投行等其他金融行业的股权和产品合作,实现规模经济和范围经济,更好地满足处于不同层次、不同行业、不同规模、不同发展阶段县域经济主体的多元化金融需求。第三,进一步拓展和创新抵质押品范围,特别是针对新型农业经营主体、县域中小企业有效抵押物匮乏的特性,积极探索土地承包经营权、订单、知识产权等作为标的物的新型抵质押方式,逐步破解县域经济发展薄弱环节和弱势领域的融资难题。第四,完善有助于县域普惠金融业务持续发展的风险转移分散体系,健全涉农融资担保和再担保机制,探索建立巨灾保险制度,扩大“信贷+保险”组合金融服务的覆盖范围,支持金融机构发展涉农和中小企业信贷资产证券化业务。

(四)运用现代科技手段,推广移动金融,扩大县域普惠金融服务渗透率

移动金融在信息获取、传输、共享的效率和成本方面具有巨大优势,加之云计算、大数据技术的运用以及非现场、自动化的服务方式,普惠金融服务提供者非常有可能通过“长尾效应”达到接近于零的边际服务成本,使普惠金融服务满足商业可持续的前提条件。借鉴国际经验,将移动技术作为普惠金融的重要载体,加强产业指引和业务监管,加快推进包括个人信息保护、电子签名、电子认证等方面的立法。大力发展电子化金融产品,在农村继续推广移动支付和助农取款终端,解决农村地区物理网点不足等问题,提升农户金融服务便利性。简化农村地区开户手续,探讨手机远程开户的可能实现方式。持续优化农村地区移动支付发展基础环境,激励移动支付服务机构积极开拓农村市场,探索建立对移动支付服务机构在农村地区的支付服务效果评价机制。进一步提升农村地区银行卡服务水平,鼓励发放信用卡或提供分期付款服务,满足农户的小额资金需求。优化升级无网点银行服务,满足农民小额转账、汇款、取现、缴费等基础性、必需性的金融服务需求。

(五)加快政策创新,营造有利服务环境,完善县域普惠金融发展的扶持体系

营造一个让金融机构实现商业可持续的政策环境,是普惠发展的重要前提。国际上呼吁建立“比例监管”(Proportional Supervision)体系,也称“分类”或“有差别”的监管框架。针对目前中西部落后县域地区金融服务不足的情况,监管部门应积极探索普惠金融差异化的监管技术和制度,在金融机构准入条件、注册资本、银行信贷规模限制、存款准备金率、再贷款利率、信贷产品贴息水平、资本市场上市融资条件、政策性农业保险等方面考虑建立更加带有倾斜性安排的“特惠机制”,进一步加大对县域金融机构的差异化政策扶持。通过宽严相济的差别化监管,引导各类金融机构主动提供普惠金融服务。

财政补贴政策方面,应该对处于集中连片特困地区的农户和小微型企业贷款,给以一定比例的补贴。税收政策方面,应对农户和小微企业贷款给予税收优惠,优惠税率可因各地经济发展情况不同而有所差别。坚持以正向激励为主,不断完善以财政、税收、监管和产业政策有机结合的长期化、制度化的农村金融和小微金融政策扶持体系,形成稳定的政策预期。将税费优惠、财政资金支持、风险拨备、呆坏账核销等支持政策真正嵌入差异化监管制度。

参考文献

[1]Arora, R. Measuring Financial Access, Griffith University[R]. Discussion Paper Economics,2010.

[2]CGAP,2004. Building Inclusive Financial Systems:Donor Guidelines on Good Practice in Microfinance[M]. Washington

D.C.:Consultative Group to Assist the Poor.

[3]Gupte,R.,Venkataramani,B.,and Gupta,D., Computation of Financial Inclusion Index for India[J]. Social and Behavioral

Sci-ences,(37):133-149,2012.

[4]Sarma, M.,Index of Financial Inclusion.[R].Jawaharlal Nehru University, Discussion Paper in Economics,2010

[5]The World Bank, 2012, “The Little Data Book on Financial Inclusion”.

[6]The World Bank, 2014, “Global Financial Report: Financial Inclusion”.

[7]Leyshon, A. and Thrift, N., 1995, “Geographies of financial exclusion: financial abandonment in Britain and the

United States”. Transactions of the Institute of British Geographers, New Series, 20, pp.312–341.

[8]焦瑾璞.我国普惠金融现状及未来发展[J].金融电子化,2014,(11):15-17。

[9]杜晓山.小额信贷的发展与普惠性金融体系框架[J].中国农村经济,2006,(8):70-73。

[10]杜晓山.普惠金融根在农村[N].上海证券报,2014-1-18。

[11]杜晓山.小额信贷的发展与普惠性金融体系框架[J].中国农村经济,2006,(8):70-73。

[12]王曙光.普惠金融:中国农村金融重建中的制度创新与法律框架[M].北京大学出版社,2013。

[13]罗恩平.农村金融需求总体特征及发展趋势研究[J].福建论坛(人文社会科学版),2005,(9):55-59。

County-level Inclusive Financial System Development Evaluation Research:

Based on Data of 300 Financial Institutions in Shaanxi Province

Research Group

Abstract:On the basis of systematically reviewing the related literatures on the development of the inclusive financial system at home and abroad, learning from the international experience, according to the practical development of the county-level regions, under three dimensions of “credit + financial services + macro environment”, the paper sets up the county-level inclusive financial system development evaluation system including 45 index. By gathering data of each county in Shaanxi province, the paper has made nine times of evaluations on the development level of inclusive financial system of various counties for five years, and made the analysis on the main indicators of the evaluation system. The study finds that the main problems of county-level inclusive financial system development are as follows. (1) The county-level financial development is still backward, and the financial resources share has dropped year by year; (2) the monopoly degree of the county-level financial market is high, and the competition is not sufficient; (3) the focus of the county-level inclusive financial system development is the county-level non-legal financial institutions; (4) the popularity of the modern financial services based on modern means of science and technology such as mobile communication and Internet is low. The paper finally puts forward policy suggestions to promote the development of the county-level inclusive financial system: (1) promoting the financial reform and building the top-level design of the inclusive financial system; (2) improving the financial market openness and realizing the full competition of the county-level financing field; (3) expanding the financial services dimension and promoting the deep development of the county-level inclusive financial system; (4) promoting the mobile finance and expanding the permeability of ser-vices of the inclusive financial system;(5) establishing “ratio regulation” system and improving the support system of the county-level inclusive financial system development. The evaluation is the quantitative assessment and the empirical analysis on the development level of the county-level inclusive financial system for the first time nationally, and is of theory value and policy significance to explore the direction of Chinas inclusive financial system development.

Keywords: inclusive financial system; county-level region; evaluation; CSE

责任编辑、校对:张德进