不同投资模式下公司避税效应的非对称性研究?

于江+张秋生

摘要:本文运用双阶差分模型探究了并购与新建投资模式下公司避税效应的非对称性,并进一步从事后的视角探究该非对称性是否是影响企业投资模式选择的显著影响因素。研究发现:相比于新建投资,并购增加了收购方会计利润应税所得差异,且实质性地降低其所得税实际有效税率,这表明不同投资模式下公司避税效应存在理论预期的非对称性。进一步地研究发现:改变企业会计利润应税所得差异以及改变会计利润应税所得操纵程度确实是影响企业投资模式选择的重要因素。从事后的视角来看,企业很可能为了获取更大程度的公司避税效应而选择并购行为。本文研究内容扩展了并购动机及公司避税效应及其经济后果的研究范畴,并解决了隐藏在该类问题下的潜在内生性问题。

关键词:公司避税;企业投资模式;并购;双阶差分模型

一、引言

并购和新建投资是企业扩张所依赖的两种战略发展方式,在有限资源约束下,企业该选取何种战略发展方式是经济学、管理学以及财务会计领域中一个非常重要的研究问题(Dikova and Van Witteloostuijn, 2007; Nocke and Yeaple, 2008; 王斌 et al., 2011;Becker and Fuest, 2011a;)[1][2][3][4]。学者们基于交易成本理论、资源基础理论、制度理论以及OLI(ownership, location, internalization)分析框架的视角探究了何种因素决定企业投资模式的选择(Ekeledo and Sivakumar, 2004; Demirbag et al., 2008)[5][6]。最新的研究发现税收因素是企业投资模式选择的一个关键变量,企业很可能基于所得税及资本利得税的差异而权衡其投资模式的选择(Ayers et al., 2007, Huizinga and Voget, 2009, Becker and Fuest, 2011a)[7][8][4],但相关研究还没有考虑其他公司避税[1]路径(例如,并购可以改变标的资产计税基础产生增量折旧和摊销,享受税亏结转等)对企业投资模式选择的影响(Becker and Fuest, 2011b; Belz et al., 2013)[9][10]。而在另一方面,学者们认为现有的关于并购领域的研究忽略了对并购协同效应中财务协同效应,尤其是财务协同效应中税收协同效应[2]的研究(Devos et al., 2009; 陈娟 and 刘芳, 2012; Belz et al., 2013)[11][12][10]。基于此研究背景,本文着重探究并购中的公司避税效应及其相应的经济后果。

本文以2009-20102年并购和新建投资样本为研究对象,运用双阶差分模型,探究不同投资模式下公司避税效应的非对称性,并进一步从事后的视角探究这种非对称性是否是影响企业投资模式选择的驱动因素。研究发现:相比于新建投资,并购增加了收购方会计利润应税所得差异,且实质性地降低其所得税实际有效税率,不同投资模式下的公司避税效应存在理论预期的非对称性。进一步地研究表明:改变企业会计利润和应税所得差异以及改变会计利润应税所得操纵程度确实是影响企业投资模式选择的重要因素。从事后的视角来看,获得更大程度的公司避税效应不仅仅是企业并购的经济后果,很可能是其当初选择何种投资模式的驱动力。

本文的研究贡献主要体现在如下方面:首先:本文从理论及实证层面探究了并购中的公司避税效应,并进一步从事后的视角探究了不同投资模式下公司避税效应的非对称性对企业投资模式选择的影响,将研究范畴从单一税率因素扩展至其他避税路径对企业投资模式选择的影响,填补了现有的研究空白;其次,本文首次将双阶差分估计方法引入并购领域的相关研究,克服了已有研究中存在的潜在内生性问题,确保模型估计量为最优线性无偏估计量;最后,本文从并购的视角,丰富了并购动机及公司避税效应及其经济后果的研究范畴。

二、文献述评

分析式研究以及实证研究提出了大量的假说用于解读什么因素决定企业成长模式的选择,这些假说可以概述为非税收因素假说和税收因素假说。前者主要涉及交易成本理论、资源基础理论、制度理论以及OLI(ownership, location, internalization)分析框架等,后者主要从所得税、利息税、资本利得税等税收视角探究税收因素如何影响资本流动以及企业投资模式的选择。

税收因素对资本流动的影响旨在研究相对独立的经济地区之间是否开展税收竞争或税收协调影响企业的投资行为,从而导致资本在不同经济区域之间的再分配,以及在此背景下资本要素的流动是否促进各自地区的经济发展,改善社会福利的问题。Andersson and Forslid (2003)通过分析式研究的方法,探讨了税收因素对流动性生产要素区位选择的影响[16]。研究发现:边际税率对资本流动中的流动要素和非流动要素都存在显著的影响作用,各经济区域之间税率的变动会导致资本要素中的流动要素在各区域间的再分配。不同经济区域之间的税收协调可以通过提高资本税率的同时,提升居民福利。Hines Jr and Rice (1994)及Altshuler and Grubert (2001)[17][18]的研究结果显示:所在地所得税税率提升1个百分点,会使对外直接投资的存量降低0.1%-2.8%。上述关于税收因素对企业投资行为的影响主要以新建投资为研究背景,还有部分学者关注了税收因素对企业并购行为的影响(Auerbach and Slemrod, 1997; Ayers et al., 2007; Huizinga and Voget, 2009)[19][8][7]。总体而言,Auerbach and Slemrod (1997)详细探究了美国1986年税制改革对美国并购交易数量的影响[19];Ayers et al.(2007)关注了并购交易量与资本利得税之间的相关关系[7];Huizinga and Voget (2009)则探究了基于税收动机的企业跨国并购的行为[8]。美国1986年税制改革法案是美国最具根本性的税制改革方案之一,该税制改革的核心特点是在加大企业税基的同时,降低了企业的名义所得税税率,旨在实现美国“公平、简化和增长”的目标。上述学者在研究该税制改革的经济后果时发现,课税负担的降低增加了外资企业收购美国企业的并购数量。Ayers et al.(2007)以被收购标的公司数量占比和交易金额的占比度量市场并购的交易量,通过回归分析的方法检验了特定行业并购交易量和市场总体交易数量与资本利得税率的关系,研究发现:并购交易量与资本利得税显著负相关。Huizinga and Voget (2009)探究了不同地区所得税税负对跨国并购方向及规模的影响。他们认为通过跨国并购方式形成的母子公司组织结构受企业境外所得国际双重征税的影响。研究发现一个地区对企业境外所得征税程度越高,则该地区通过并购形成的母公司数量会显著减少。并模拟发现,如果美国单边降低企业境外所得课税税负,则会使通过并购形式坐落于美国的母公司数量的比例从53%提升至58%。之前的文献都是割裂地探究税收因素对新建投资以及并购决策的影响,还有一类学术分支则是将新建投资与并购同时作为企业可供选择的投资方式,系统地探究税收因素对企业投资的影响以及对社会福利的改变(Becker and Fuest, 2011a; Becker and Fuest, 2011b)[4][9]。Becker and Fuest (2011a)认为现有的研究主要关注了税收因素对新建投资的影响,而忽略了并购是新建投资的替代这一事实。他们将并购同时纳入税收竞争的分析式模型,并假定新建投资与并购是不可同时共存的替代关系,研究发现:一个地区公司税的提升会增加这个地区并购数量的发生但会降低这个地区总的投资项目数量。从而得到了税收不仅会改变企业投资数量还会进一步改变企业投资结构的结论。Becker and Fuest (2011b)发展了其研究模型并假定新建投资与并购不必然为替代关系(可以是共存的关系),进一步的探究了利息税、红利税、公司所得税对企业投资行为的影响。研究发现:东道国(母国)利息税的增加(减少)、母国(东道国)红利税的增加(减少)会促使母国企业更大程度的收购东道国企业。

现有的研究较为系统地从非税收角度和税收角度探究了企业投资模式选择的影响因素,为企业投资行为提供了指引。但在理论层面,尤其是税收层面的研究仍然存在研究不足。其中值得关注的一点是:现有的研究忽略了并购中存在的特殊避税来源对企业投资模式选择的影响。例如,Becker and Fuest (2011a)在文章中就明确指出他们的研究过程并没有考虑并购中可能存在的特殊避税路径:“We thus abstract from many complexities associated with the tax consequences of mergers and acquisitions. These include e.g. capital gains taxes, the tax depreciation of goodwill, the transfer of reserves, the use of loss carryforwards after ownership changes and other specific tax law provisions of the national tax systems.因此,本文的研究重点就是关注并购中存在的特殊避税路径,从而进一步地探究不同投资模式下公司避税程度的非对称性对企业投资模式的影响,试图填补现有的研究空白。

三、理论分析与研究假设

从并购支付理论来看,当出售方收到的并购对价超过其继续持有该标的所获取的全部收益时,出售方就愿意将其出售。继续持有该标的所获取的全部收益可以简单将未来出售方预期的现金流全部贴现。而事实上潜在收购方对该标的未来现金流预期与出售方可能存在差异,并购因此才得以发生。这种差异可能源于非税收因素:如经营和管理协同效应、市场势力等,也可能源于税收因素。潜在收购方可以获得税收方面所有权优势的原因在于:(1)标的税亏结转的税收协同效应:并购中的税亏结转是指在公司合并[3]中,若被合并公司存在纳税亏损(纳税年度的收入总量去除不征税收入、免税收入和各项扣除后的余量之后小于零的数量),那么合并公司可以将被合并公司的纳税亏损冲抵其以后纳税年度的盈利从而减少相应的应纳税额。(2)并购改变标的计税基础而获取抵税效应:并购可以降低合并企业所得税课税负担的一个重要来源则是,并购后标的资产的原计税基础会以收购方支付的公允价值为基础进行调整,因此,并购增加的计税基础可以在未来被收购方应用于折旧、摊销,减值以及未来损益,标的资产计税基础的增加减低了收购方未来应纳税所得额,从而降低了其课税负担。(3)资本结构变化而产生利息抵税效应:并购产生的联合保险效应以及内部资本市场效应可以增加合并企业的负债融资能力,由于现行的税法规定,借款人的利息支出可以税前抵扣,因此,并购产生的负债能力增加,增加了企业的利息抵税,降低了其课税负担。(4)利用避税能力(实际有效税率)的差异,改善对方课税负担:从并购的税务视角分析,并购中的所有权优势还可能来源于收购方较出售方拥有更低的实际有效税率,在其他条件不变的情况下,致使双方对标的未来现金流的估计产生差异。当收购方的实际有效税率ETR小于目标企业的实际有效税率ETR[4],在估计目标企业得到相同税前利润的基础上,新合并企业能够规避更多的所得税课税。(5)通过关联交易转移定价的避税效应。并购可以构建集团公司,致使企业的现金流权与控制权相分离,在此背景下,母子公司可以利用其实际有效税率的差异,通过转移定价的方式,降低合并企业所得税税负。基于此,本文提出如下研究假设:

研究假设H1:较新建投资而言,并购会提升收购方公司避税程度(降低所得税课税负担)。

本文前述标的税亏结转、计税基础改变等(这些存在于并购中的特殊节税效应)会显著增加收购方公司避税能力,降低其所得税课税负担。正如动机是行为的原因,是刺激和促发主体进行行为反应并为这种反应指明具体方向的内在驱动力量一样,本文认为:类比于企业会源于获取经营协同效应以及管理协同效应发生并购行为,企业同样会源于获取降低税收负担的财务协同效应而引发并购行为,不同投资模式下公司避税效应的非对称性会进一步改变企业选择何种投资模式的概率,这也是为什么近年来美国大量企业为了避免被征收高额企业所得税而选择“税收倒置”这一手段的根本原因(即本国一家公司收购另外一家总部位于低税率国家的公司,并把公司总部转移至收购对象所属国,从而享受低税率优惠)。基于此,本文提出如下研究假设:

研究假设H2:在其他条件不变的条件下,公司避税程度的非对称性是影响企业投资模式选择的显著影响因素。

四、研究设计

(一)关键变量的度量

在现行概念框架下,公司避税可以被宽泛地定义为所采取的降低企业所得税课税负担的一切行为(Hanlon and Heitzman, 2010; Guenther et al., 2013)[13][14]。由此,现有实证研究主要通过企业财务报表账面数字度量公司所得税课税负担,从而在横向比较与纵向比较中估计企业公司避税程度的变化。基于财务报表账面数字度量公司避税程度的做法主要有两种:第一种是基于会计利润和应税所得差异(Book-Tax Difference, BTD)及其变体度量公司避税程度。第二种则是基于企业实际有效税率(Effective Tax Rate, ETR)及其变体度量公司避税程度。

1.基于会计利润与应税所得差异及其变体度量公司避税

会计利润与应税所得差异(Book-Tax Difference, BTD)是指公司利润表中利润总额与按照税法规定计算得到的企业实际应纳税所得额之间的差异。会计利润与应税所得差异按成因来源划分为两部分:一部分由制度因素造成;另一部分则是由非制度因素造成(Hanlon and Heitzman, 2010; 龙月娥 and 叶康涛, 2013)[13][21]。前者指的是由于会计准则与税法准则在确认和度量企业收入、费用时核算口径不同和确认时间不同而导致在此基础上计算得到的会计利润与应纳税所得额的不一致。后者主要源于管理层机会主义行为导致的会计利润与应纳税所得额的差异。学术界认为在控制例如规模和行业因素的情况下,企业的会计利润与应税所得差异越大,则公司避税的可能性及程度则更高(Desai and Dharmapala, 2009; Chen et al., 2010; Badertscher et al., 2013; 刘行 and 叶康涛, 2013)[22][23][24]。

针对会计利润与应税所得差异,本文使用:

(1)总会计利润与应税所得差异(Total_BTD)度量公司避税程度。

(2)操纵性会计利润与应税所得差异(Discretionary_BTD)度量公司避税程度。

剔除规模因素影响后的企业总的会计利润与应税所得(Total_BTD)度量如下:

会计利润与应税所得差异(Total_BTD)= (税前会计利润-应纳税所得额)/期末总资产

其中:应纳税所得额=(所得税费用-当期递延所得税费用)/ 名义所得税税率;当期递延所得税费用=当期递延所得税负债 – 当期递延所得税资产 = (期末递延所得税负债-期初递延所得税负债)-(期末递延所得税资产-期初递延所得税资产)。

除了直接将总会计利润与应税所得差异作为度量公司避税的指标外,Desai and Dharmapala (2009)[22]借鉴度量应计项以及真实活动盈余管理的思路,将总会计利润与应税所得差异(Total_BTD)分解为正常会计利润与应税所得差异(Normal_BTD)以及操纵性会计利润与应税所得差异(Discretionary_BTD)。即:

Total_BTDit=Normal_BTDit-Discretionary_BTDit

本文借鉴Desai and Dharmapala (2009)[22]的思想,并借助叶康涛 (2007)[25]的度量思路,扩展对正常会计利润与应税所得差异(Normal_BTD)的度量:

NormalBTDit=α1+α2INTANGit+α3FIXASSETit+α4ARit+α5INVENTit+α6REVENUEit+α7IRit+α8ACCRUALSit

则操纵性会计利润与应税所得差异(Discretionary_BTD)则是如下模型的残差项:

Total_BTDit=α0+α1+α2INTANGit+α3FIXASSETit+α4ARit+α5INVENTit+α6REVENUEit+α7IRit+α8ACCRUALSit+εit

其中,INTANGit为公司i第t年的无形资产;FIXASSETit为公司i第t年的固定资产;ARit为公司i第t年应收账款;INVENTit为公司i第t年存货;REVENUEit为公司i第t年的营业收入;IRit为公司i第t年投资收益;ACCRUALSit为公司i第t年应计利润,应计利润为当期净利润与当期经营活动现金流的差值。此外,方程当中的所有变量都除以公司i上年的总资产Ai,t-1,以消除企业规模差异的影响和异方差。

2.基于实际有效税率及其变体度量公司避税程度

除了使用会计利润与应税所得差异度量公司避税外,更为直接的方式是使用实际有效税率(Effective Tax Rate,ETR)直接测度企业实际承担的税负。De Waegenaere et al. (2015)[26]认为ETR可大致分类为基于会计准则的实际税率(GAAP_ETR)和基于现金流的实际税负(Cash_ETR),前者的计算依据主要来源于利润表,即现有会计准则框架内的应计会计方法;后者的计算依据主要来源于现金流量表,度量企业实际为税负支付的现金程度。

(1)基于应计会计的实际所得税税率(GAAP_ETR)

基于应计会计利润的实际税率计算是较早出现、最为常用的方法(Dyreng et al., 2008; Robinson et al., 2010;袁宏伟, 2010)[27][28][29],基本计算方法为:

GAAP_ETR=利润表中当期所得税费用/税前会计利润

该比值越小,公司的避税程度越大。需要注意的是,对于企业特殊情况下,如当年税前利润为负(亏损)但所得税费用为正的情况和当年利润总额为正但所得税费用为负的情况,借鉴前人的做法(Dyreng et al., 2008; Robinson et al., 2010)[27][28],分别将这两种极端情况定义GAAP_ETR为1和0,以使得该比率处于[0,1]区间内。此外,为剔除营业外活动的影响,这里税前利润定义为扣除非经常性损益后的税前利润。该比值越小,公司的避税程度越大。

(2)基于现金流量的实际税率(Cash_ETR)

根据Dyreng et al. (2008)的做法,我们定义基于现金流量的实际税率Cash_ETR为:

Cash_ETR=现金流量表中当期支付的实际税费/税前会计利润

该比值越小,公司的避税程度越大。对于特殊情况的处理同上。需要指出的是,此处现金流量表中当期支付的实际税费是现金流量表中支付的各项税费减去企业收到的税费返还的差值,其中企业支付的各项税费是企业本期发生并支付的、本期支付以前各期发生的以及预交的教育费附加、矿产资源补偿费、印花税、房产税、土地增值税、车船使用税、预交的营业税等税费,计入固定资产价值、实际支付的耕地占用税、本期退回的增值税、所得税等除外;收到的税费返还是指企业收到返还的各种税费,如收到的增值税、营业税、所得税、消费税、关税和教育税附加返还款等。因此,Cash_ETR在此测度的是企业整体的避税情况,并不只针对所得税。税前会计利润也是剔除非经常性损益后的税前利润。

(二)研究模型

1.假设H1的检验模型

为了探究公司避税效应在不同投资模式下是否存在非对称性并解决在探究该问题时可能存在的在内生性问题,本文在加入相关控制变量的基础上,运用双阶差分估计(Difference-in-Difference, DID)的方法用以检验假设H1。用以检验本文研究假设的计量模型如下:

Tax_Avoidanceit =β0+β1M&Ait+β2Post*M&Ait+β3ROAit+β4LOSSit+β5LEVit+β6LnASSETit+β7INTANGit+β8FIXED_ASSETit+β9Invest_Returnit+β10Sales_Growthit+β11Accrualsit+∑tatYEARt+∑kakINDUSi+εit

因变量是Tax_Avoidance,本文分别用总会计利润与应税所得差异度(Total_BTD)、操纵性会计利润与应税所得差异(Discretionary_BTD)、基于应计会计的实际所得税税率(GAAP_ETR)以及基于现金流量的实际税率(Cash_ETR)四个指标用以度量。M&A是一个二分类变量,当上市公司在当年发生并购时取值为1,新建投资时取值为0。Post是一个二分类变量,并购之前取值为0,并购当年及之后取值为1。

在此,本文关注的是:

?Tax_Avoidance?M&A=β1+β2Post

当用总会计利润与应税所得差异度(Total_BTD)和操纵性会计利润与应税所得差异(Discretionary_BTD)度量公司避税(Tax_Avoidance)程度时,β2>0表明:较新建投资而言,并购会促使企业公司避税程度更为显著,从而验证假设H1;当用基于应计会计的实际所得税税率(GAAP_ETR)和基于现金流量的实际税率(Cash_ETR)度量公司避税程度时,β2<0表明:较新建投资而言,并购会促使企业公司避税程度更为显著,从而验证假设H1。

2.假设H2的检验模型

为了探究不同投资模式下公司避税效应的非对称性是企业投资模式选择的影响因素还是仅仅只是副产物(unintended consequence),本文以所有上市公司作为研究样本,构造的检验假设的计量模型如下:

M&Ait =β0+β1?Tax_Avoidanceit+β2NSOEit+β3MAR_Indexit-1+β4ROAit-1+β5LOSSit-1+β6Sales_Growthit-1+β7LEVit-1+β8LnAssetit-1+β9P/Eit-1+β10P/Bit-1+β11Tobin_Qit-1+β12Returnit-1+β13Sig_Retit-1+β14FCFit-1+β15Accrualsit-1+β16Disc_Accrualsit-1+∑tatYEARt+∑kakINDUSi+εit

因变量M&A是一个二分类变量,当上市公司的投资模式选择并购时,M&A取值为1,当其投资模式选择新建投资时,M&A取值为0。关键自变量是?Tax_Avoidance,本文用总会计利润与应税所得差异度的一阶差分(?Total_BTD)、操纵性会计利润与应税所得差异的一阶差分(?Discretionary_BTD)、基于应计会计的实际所得税税率的一阶差分(?GAAP_ETR)以及基于现金流量的实际税率的一阶差分(?Cash_ETR)用以度量。

在此,本文关注的是:

?M&A??Tax_Avoidance=β1

当用总会计利润与应税所得差异度(Total_BTD)和操纵性会计利润与应税所得差异(Discretionary_BTD)的一阶差分度量公司避税(?Tax_Avoidance)程度时,β1>0表明:公司避税不仅仅是并购的副产物,而且是驱使企业选择并购而非新建投资的显著影响因素,从而验证假设;当用基于应计会计的实际所得税税率(GAAP_ETR)和基于现金流量的实际税率(Cash_ETR)的一阶差分度量公司避税程度时,β1<0表明:公司避税是驱使企业选择并购而非新建投资的显著影响因素,从而验证假设。当β1在统计上并不显著时,这表明,并购中公司避税效应仅仅只是并购的副产物(unintended consequence)而非并购的驱动力(driver)。

本文设计了4组控制变量[5],分别用以控制可能造成的企业投资模式选择的其他影响因素,这些因素涉及企业所处环境的市场化程度、财务能力特征、资本市场对其估值状况、自由现金流以及盈余管理程度等( Herrmann and Datta, 2006; 阎大颖, 2008; Brouthers and Dikova, 2010;王斌 et al., 2011)[30][31][32][3]。第一组控制变量用以控制公司所有权特征以及所处地区经济发展水平及市场化程度:变量包括企业的所有权属性,国有企业还是民营企业(NSOE)以及以企业所处地区经济发展水平及市场化程度指标(MAR_Index),该指标来自于攀钢、王小鲁、朱恒鹏《中国市场化指数—各地区市场化进程2011年报告》各省区市场化水平综合评分。第二组控制变量用以控制企业的财务以及经营管理能力,这些变量包括:总资产收益率(ROA)、是否为经营亏损(Loss)、营业收入增长率(Sales_GR)以及资产负债比率(LEV)。第三组控制变量涉及企业的资源特征以及资本市场对其估值水平,这些变量包括:总资产的自然对数(LnAsset)、市盈率(P/E)、市场账面比率(P/B),公司股票年度收益率(Return)以及收益率的波动率(Sig_Ret)。第四组控制变量涉及企业的自由活动现金流(FCF),是企业投资活动赖以依靠的重要资源。根据杨华军等(2007)年的做法[33],本文采用经营活动产生的净现金流减去所有NPV>0项目所需现金流(预期投资规模)后的差值作为自由现金流。即

FCFit=CFOit-ExpInvit

其中预期投资规模ExpInvit,基于预期投资模型估计所得:

Invnew,it=α0+α1Ioppti,t-1+α2LnASSETi,t-1+α3ROAi,t-1+α4Reti,t-1+α5LEVi,t-1+α6Cashi,t-1+α7Invnew,it-1+YearIndicator+IndIndicator+εi,t

第五组控制变量涉及企业的应计项目总水平以及盈余管理程度。变量包括企业的总应计项目(Accruals)以及操纵性应计项目(Disc_Accruals)。

五、样本选择及描述性统计

本文以2009-2012年中国沪深A股上市公司为研究样本,将发生过控制权转移行为的上市公司定义为处理组,未发生并购行为的样本定义为控制组。财务数据涉及2008-2013年,财务数据之所以以2008为研究起点,主要是考虑到2007年1月1日,新《企业会计准则体系》率先在上市公司范围内施行及2008年1月1日起施行的新税法《中华人民共和国企业所得税法》要求我国上市公司所得税率由原来适用的33%统一改为25%,为了保证财务会计数据、所得税税率口径的前后一致,因此财务数据的研究起点是2008年。由于本文使用双阶差分模型,并购样本所需的财务数据至少需要滞前一年数据,因此,并购样本的样本区间起点设为2009年。并购样本来源于北京交通大学兼并重组研究数据库,财务数据来源于国泰安及锐思数据库。此外笔者依据如下标准对初选样本进行了筛选:(1)由于金融类企业的财务报表项目和格式与一般上市公司不同,所以剔除了银行、证券、保险和投资等金融性公司;(2)所有的并购样本均为控制权发生转移的事件,且交易金额不低于500万,以至于标的方在被收购后能对收购方的业绩产生实质影响。(3)经过多方渠道查找后,剔除了数据不全以及数据有误的样本;(4)考虑到特异值对回归的不利影响,剔除了主要变量两端0.5%的异常样本。

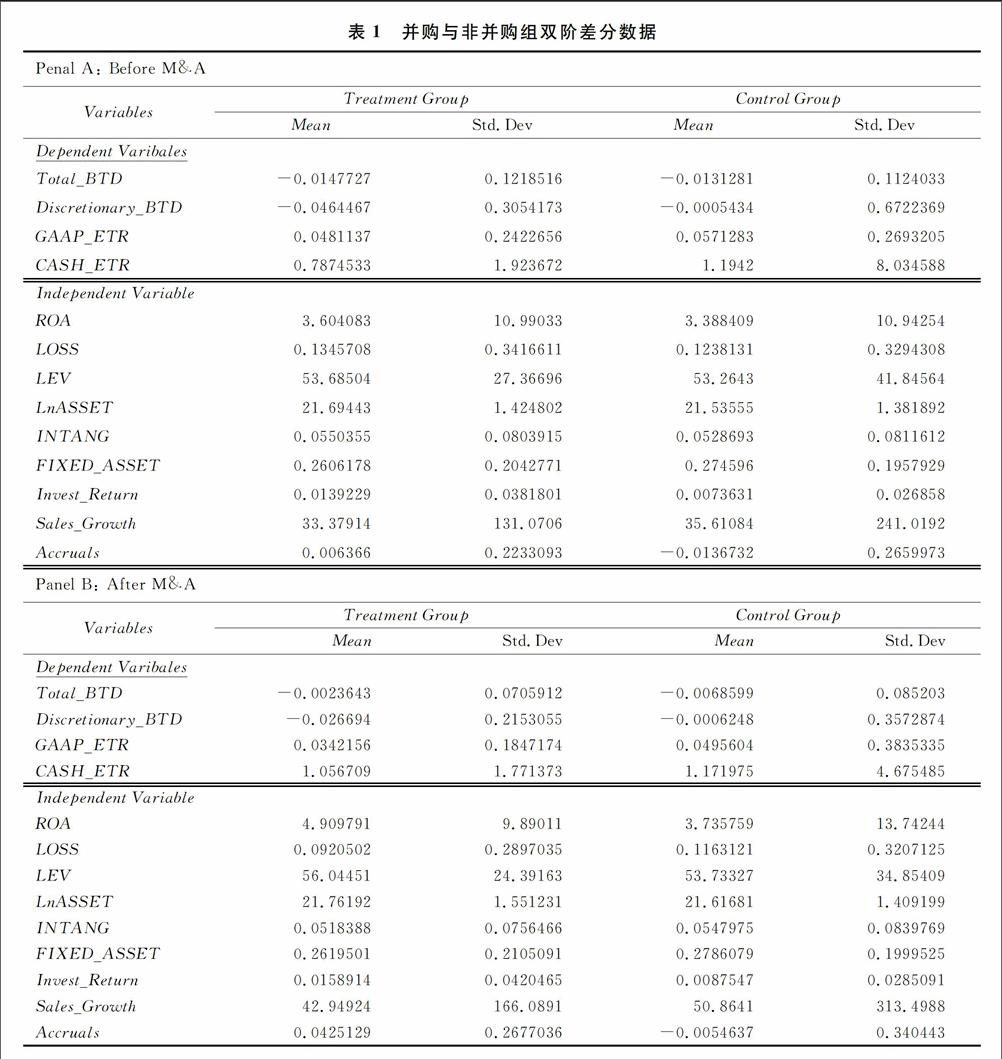

表1提供了并购样本(处理组)与新建投资样本(控制组)在并购前后公司避税指标以及其他相关变量的描述性统计数据。我们最为关心的是处理组与控制组在公司避税指标上的双阶差分(Difference-In-Difference)数据,据此粗略的观察并购是否使并购样本的课税负担有所降低。双解差分数据结果如下:

DID of Total_BTD=[-0.0023643-(-0.0147727)]-[ -0.00686 - (-0.013128)]=0.010869

DID of Discretionary_BTD=[-0.026694-(-0.0464467)]-[ -0.000625 - (-0.000543)]=0.0198847

DID of GAAP_ETR=0.0342156-0.0481137-0.0495604-0.0571283=-0.0063302

DID of Cash_ETR=(1.056709-0.7874533)-(1.171975-1.1942)=0.2914807

从上述处理组与控制组的双阶差分数据来看,除了基于现金流量的实际税率度量公司避税程度有所下降外(注意ETR越小公司避税程度越大),其他三个用以度量企业公司避税程度的指标都有所上升,这在一定程度上进一步提供了有效信息:即在控制了对照组公司避税变化趋势的基础上,并购确实提升了合并企业公司避税程度,在一定程度上降低了企业的所得税课税税负。由于描述性统计仅仅是不在控制其他变量变化情况下得到的粗略结果,为了得到统计上有意义的结论,本文在后续进行了多变量的回归分析。

六、实证检验结果及分析

(一)假设H1的实证检验结果及分析

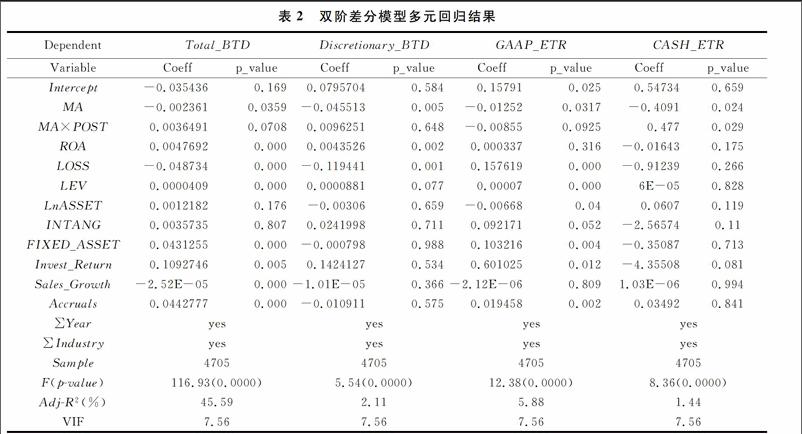

表2提供了假设H1的实证检验结果:总体而言,模型的回归拟合效果较好(模型1 的拟合优度甚至高达45.59%),模型F值以及相应的P值表明,关键变量以及控制变量的选取确实会影响公司避税行为,且方差膨胀因子(VIF)的数值表明模型中不存在多重共线性。就本文所关心的具体问题而言:当总会计利润与应税所得差异度(Total_BTD)度量公司避税(Tax_Avoidance)程度时,β2在10%的显著性水平下显著大于0;当用基于应计会计的实际所得税税率(GAAP_ETR)度量时,β2也在10%的显著性水平下显著小于0。这两项数据结果从实证的角度印证了本文的研究假设:较新建投资而言,并购会提升收购方公司避税程度(降低所得税课税负担),不同投资模式下公司避税效应存在理论预期的非对称性。当使用操纵性会计利润与应税所得差异(Discretionary_BTD)度量公司避税(Tax_Avoidance)程度时,β2的符号与预期的一致为正,这表明相对于新建投资而言,并购确实能够提升公司避税程度,但是该系数的大小在统计上却并不显著。当使用基于现金流量的实际税率(Cash_ETR)度量公司避税程度时,β2在5%的显著性水平下显著大于0,这一结果表明:相对于新建投资而言,并购使收购方的其他相关税费的现金流支出有所增加。综上数据表明:并购确实使收购方的会计利润应税所得差异有所增加,且实质性地降低了收购方的所得税实际有效税率。这表明,并购并没有给收购方提供额外的通过操纵会计利润应税所得来进行公司避税的空间,此外,还在一定程度上增加了其他税费的现金流支付。

(二)假设H2的实证检验结果及分析

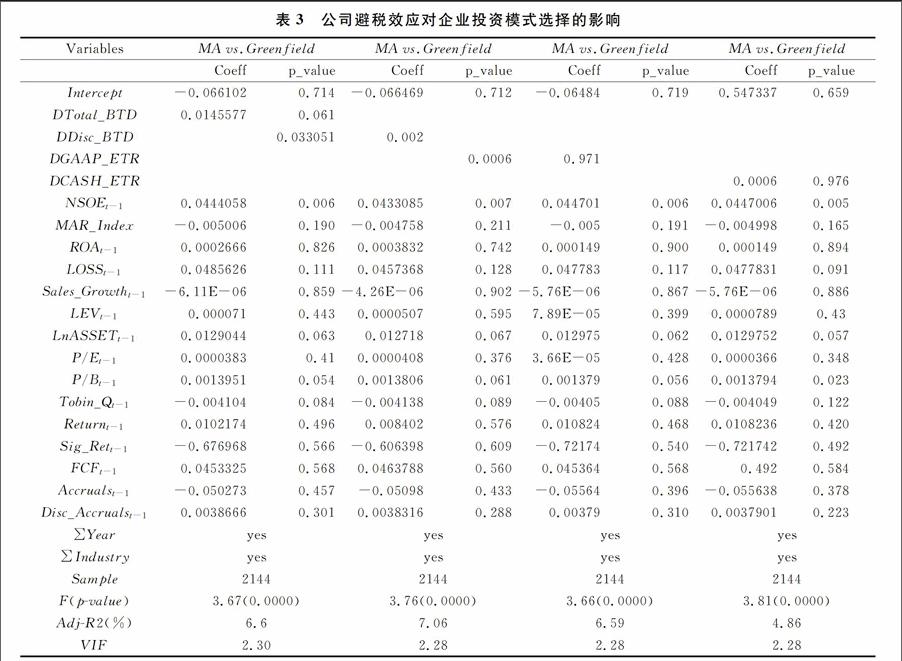

表3提供了假设H2的检验结果:总体而言,模型的回归拟合效果较好,模型F值以及相应的P值表明,关键变量以及控制变量的选取确实会影响企业投资模式的选择,且方差膨胀因子(VIF)的数值(大于1小于10)表明模型中也不存在多重共线性。就本文所关心的具体问题而言:当用总会计利润与应税所得差异度的一阶差分(?Total_BTD)以及操纵性会计利润与应税所得差异的一阶差分(?Discretionary_BTD)度量公司避税程度时,模型(1)和模型(2)中的β1分别在10%以及1%的显著性水平下显著大于0,数据结果从实证的角度验证了本文的研究假设:公司避税效应是企业投资模式选择的重要影响因素,在其他条件保持不变的前提下,企业很可能基于获取更大程度的公司避税效应而选择并购。当使用基于应计会计的实际所得税税率的一阶差分(?GAAP_ETR)以及基于现金流量的实际税率的一阶差分(?Cash_ETR)度量公司避税程度时,模型结果显示:基于实际税率度量的公司避税并不是企业投资模式选择的影响因素。描述性统计结果显示的实际税率的变化仅仅是企业并购的副产物。综上的数据表明:改变企业会计利润和应税所得差异以及改变会计利润应税所得操纵程度确实是影响企业投资模式选择的重要因素。从事后的视角来看,扩大企业会计利润和应税所得差异以及增加企业会计利润应税所得操纵程度是企业并购的驱动力。基于应计会计实际所得税税率的变化仅仅是并购的副产物,而非驱动动力。此外,企业投资行为(无论是并购还是新建投资)发生后,用于支付的所有税费的现金流有所增加。

七、研究结论及启示

本文运用双阶差分模型探究了不同投资模式下公司避税效应的非对称性,并进一步从事后的视角探究公司避税效应的非对称性是否是影响企业投资模式选择的驱动因素。研究发现:相比于新建投资,并购增加了收购方会计利润应税所得差异,且实质性地降低其所得税实际有效税率,从而表明不同投资模式下公司避税效应存在非对称性。进一步地研究发现:改变企业会计利润应税所得差异以及改变会计利润应税所得操纵程度确实是影响企业投资模式选择的重要因素。从事后的视角来看,公司避税效应的非对称性不仅仅是企业投资行为的一个经济后果,更是当初选择何种投资模式的驱动力,总体而言,为了很可能为了获取更大程度的公司避税效应而选择并购行为。

本文深化了并购财务协同效应及企业投资模式选择影响因素的相关研究,并同时扩展了并购动机、公司避税效应及其经济后果研究范畴,为上市公司的投资决策提供了新的考量维度。值得注意的是,并购的公司避税效应作用于利润表的多个项目,例如关联交易行为作用于营业收入、营业成本;负债融资作用于财务费用科目;会计利润应税所得差异作用于所得税费用。因此,仅仅基于利润表项目度量并购经营协同效应以及管理协同效应的做法都存在一定的偏误,即并没从有经营协同、管理协同效应中分理出财务协同效应对其的影响。因此,如何在考虑公司避税效应的基础上分离相关科目,以便于更细致且无偏地度量并购协同效应可作为未来进一步的研究方向;此外,公司避税效应的其他经济后果也还存在进一步的研究空间。

参考文献

[1] Dikova D, Van Witteloostuijn A. Foreign direct investment mode choice: entry and establishment modes in transition economies[J]. Journal of International Business Studies, 2007,38(6):1013-1033

[2] Nocke V, Yeaple S. An assignment theory of foreign direct investment[J]. The Review of Economic Studies, 2008,75(2):529-557

[3] 王斌, 刘文娟, 蔡安辉. 新建还是并购: 中国企业成长方式及影响因素研究[J]. 中国会计评论,2011,9(1):73-96

[4] Becker J, Fuest C. Source versus residence based taxation with international mergers and acquisitions[J]. Journal of Public Economics, 2011,95(1):28-40

[5] Ekeledo I, Sivakumar K. International market entry mode strategies of manufacturing firms and service firms: A resource-based perspective[J]. International Marketing Review, 2004,21(1):68-101

[6] Demirbag M, Tatoglu E, Glaister KW. Factors affecting perceptions of the choice between acquisition and greenfield entry: The case of Western FDI in an emerging market[J]. Management International Review, 2008,48(1):5-38

[7] Ayers BC, Lefanowicz CE, Robinson JR. Capital Gains Taxes and Acquisition Activity: Evidence of the Lock‐in Effect[J]. Contemporary Accounting Research, 2007,24(2):315-344

[8] Huizinga HP, Voget J. International Taxation and the Direction and Volume of Cross‐Border M&As[J]. The Journal of Finance, 2009,64(3):1217-1249

[9] Becker J, Fuest C. Tax competition—Greenfield investment versus mergers and acquisitions[J]. Regional Science and Urban Economics, 2011,41(5):476-486

[10] Belz T, Robinson LA, Ruf M, Steffens C. Tax Avoidance as a Driver of Mergers and Acquisitions[EB/OL]. http://ssrn.com/abstract=2371706, 2013-12-26/2015-12-04

[11] Devos E, Kadapakkam P-R, Krishnamurthy S. How do mergers create value? A comparison of taxes, market power, and efficiency improvements as explanations for synergies[J]. Review of Financial Studies, 2009,22(3):1179-1211

[12] 陈娟, 刘芳. 公司并购存在税收效应吗?——来自中国上市公司并购样本的证据[J]. 中国会计学会2012年学术年会论文集, 2012

[13] Hanlon M, Heitzman S. A review of tax research[J]. Journal of Accounting and Economics, 2010,50(2):127-178

[14] Guenther DA, Matsunaga SR, Williams BM. Tax avoidance, tax aggressiveness, tax risk and firm risk[EB/OL]. http://ssrn.com/abstract=2153187, 2013-12-27/2015-12-04

[15] 陈娟. 公司并购的税收效应研究文献述评[J]. 经济学动态, 2012,(11):149-153

[16] Andersson F, Forslid R. Tax competition and economic geography[J]. Journal of Public Economic Theory, 2003,5(2):279-303

[17] Hines Jr JR, Rice EM. Fiscal paradise: Foreign tax havens and American business[J]. National Bureau of Economic Research, 1994

[18] Altshuler R, Grubert H. Where will they go if we go territorial? Dividend exemption and the location decisions of US multinational corporations[J]. National Tax Journal, 2001,(1):787-809

[19] Auerbach AJ, Slemrod J. The economic effects of the tax reform act of 1986[J]. Journal of Economic Literature, 1997,(35):589-632

[20] 黄蓉, 易阳, 宋顺林. 税率差异, 关联交易与企业价值[J]. 会计研究, 2013,8:007

[21] 龙月娥, 叶康涛. 会计—税收差异, 盈余管理与证券市场估值[J]. 中南财经政法大学学报, 2013,2:016

[22] Desai MA, Dharmapala D. Corporate tax avoidance and firm value[J]. The Review of Economics and Statistics, 2009,91(3):537-546

[23] Chen S, Chen X, Cheng Q, Shevlin T. Are family firms more tax aggressive than non-family firms?[J]. Journal of Financial Economics, 2010;95(1):41-61

[24] 刘行, 叶康涛. 企业的避税活动会影响投资效率吗?[J].会计研究, 2013,6:009

[25] 叶康涛. 盈余管理与所得税支付: 基于会计利润与应税所得之间差异的研究[J]. 中国会计评论, 2007,4(2):205-224

[26] Waegenaere A, Sansing R, Wielhouwer J L. Financial accounting effects of tax aggressiveness: Contracting and measurement[J]. Contemporary Accounting Research, 2015, 32(1): 223-242.

[27] Dyreng SD, Hanlon M, Maydew EL. Long-run corporate tax avoidance[J]. The Accounting Review, 2008,83(1):61-82

[28] Robinson JR, Sikes SA, Weaver CD. Performance measurement of corporate tax departments[J]. The Accounting Review, 2010,85(3):1035-1064

[29] 袁宏伟. 企业税收负担与投资结构的关系研究——基于我国上市公司有效税率的测度[J]. 中央财经大学学报, 2010,(10):7-12

Tax Avoidance Asymmetry between Merger and Acquisition and Greenfield Investment

YU Jiang, ZHANG Qiusheng

(School of Economics and Management, Beijing Jiaotong University, Beijing 100044)

Abstract: This paper adds the question of whether the tax avoidance asymmetry between merger and acquisition and greenfield investment exist and whether this asymmetry affect firms choice of investment mode. Results find that, compared with greenfield investment, the acquirers total book-tax difference increases and the GAAP and cash effect tax rates decrease following M&A, indicating that the magnitude of tax avoidance in different investment mode is asymmetric. Further tests find that, from ex-post perspective, the asymmetric tax avoidance above will significantly affect the firms choice of investment mode and statistic data suggests that tax avoidance is one of drivers of merger and acquisition. The research results provide a more completely picture of merger synergies and offer addition evidence on the factors and consequences of tax avoidance.

Key words: Tax Avoidance; investment mode; merger and acquisition; difference-in-difference model.