控制权冲突、资本配置决策与投资组合选择行为

代 彬

(四川外国语大学a.国际商学院;b.国别经济与国际商务研究中心,重庆400031)

控制权冲突、资本配置决策与投资组合选择行为

代 彬a,b

(四川外国语大学a.国际商学院;b.国别经济与国际商务研究中心,重庆400031)

以长期股权投资和固定资产的投资组合选择为研究对象,基于控制权私利视角探讨了大股东自利性动机对资本配置决策的影响机理,并进行了相应的数值模拟。研究发现:固定资产投资规模与长期股权投资高状态收益存在负相关关系,而长期股权投资规模则与其高状态收益概率正相关;大股东自利性动机驱使下的资本配置决策偏离了分散持股时的资本配置水平,偏离程度会随着现金流权与控制权分离度的增加而展现出非线性变化态势。上述研究结论为当前有关加强上市公司大股东财务决策监管的政策导向提供了重要的经验启示。

自利性动机;控制权私利;资本配置;投资组合;数值模拟

引言

控制权私利问题一直是上市公司治理与投资决策研究领域的热点议题。控股股东攫取控制权私利会严重侵害其他股东特别是中小股东的利益。我国资本市场诞生于改革开放初期,成长于经济转轨过程中,相对集中的股权结构使得大股东为攫取控制权私利而衍生自利性财务行为尤为明显。Shleifer和Vishny[1]以及豆中强[2]等研究指出,控制权私利本是大股东等实际控制人为了实现自身利益最大化而对企业资源的非效率配置。因此,学术界和实务界都极为关注公司“内部人”的自利性资本配置决策会如何影响我国上市公司的价值创造表现,特别是该决策模式对企业的具体财务行为又会施加何种效应。[3-4]这一系列问题的解决不仅有助于我们厘清企业资本配置决策的驱动因素,观察控制权私利对大股东行为模式的传导机制,并且对优化投资者保护体系也具有重要的理论与现实意义。

目前,关于控制人的自利性动机如何“干预”公司资本配置决策的议题已得到国外学者的广泛重视。例如,Lins和Servaes[5]发现投资者保护体系的欠缺会促成企业财务行为的异化,内部资本配置决策会演变为利益输送渠道。而Dyck和Zingales[6]以及Luo、Wan和Cai[7]等大量学者指出大股东的控制权私利攫取动机会严重扭曲公司的资本配置行为。相比之下,国内学者在研究企业资本投资问题时很少深入到企业内部的股权结构与治理机制,并从投资组合选择的视角探究控制权私利对资本配置决策的影响。豆中强、刘星和刘理(2010)[8]应用实物期权方法针对投资组合问题进行了探索性研究,认为大股东的控制权私利动机是引发企业偏离最优资本配置决策的重要诱因。李训和代彬[9]的实证研究则表明大股东对控制权私利的攫取主要经由资本投资形成控制性资源的方式实现。本文将在此基础上,进一步研究我国上市公司大股东自利性动机驱使下的投资组合选择行为。以长期股权投资和固定资产的投资组合选择为研究对象,原因主要是因为从公司资本配置的本质特征来看,在控制性资源的形成中主要涉及对固定资理论线索。

1 公司资本投资模型构建

1.1 无大股东控制时公司资本投资组合决策模型构建

首先假设企业现有内部资产为W,该资产可全部用于投资。企业可以进行固定资产投资或者长期股权投资,为优化资本投资组合决策的效率,假设企业组合投资中用于固定资产投资的比例为ɩ,ɩ∈[0,1],用于长期股权投资的比例为(1-ɩ)。

进一步假设固定资产投资的收益率为R1,定义该收益率为一个投资周期内的总体收益率,因此,固定资产的投资收益为R1Wɩ。对于股权投资未来收益的不确定性,本文用高(H)和低(L)两种状态加以刻画,假定产生高状态H的概率为P,则产生低状态L的概率为1-P;高状态时的投资收益率为R2H,低状态时的投资收益率为R2L,则长期股权投资的总收益为[PR2H+(1-P)R2L](1-ɩ)W,由投资收益的特质可知:R2H>R1>R2L。

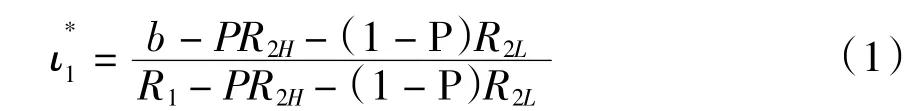

由于不存在大股东,投资目标理应为公司价值最大化,因此,目标函数可设为R1ɩW+[PR2H+(1-P)R2L](1-ɩ)W。可求出企业组合投资时的临界资本配置比例。

对式(1)关于P求一阶导数:

根据经济学常识可知,公司的投资收益必须大于其全部投资成本,否则投资将不会发生。由此可知,膨胀后投资成本必须小于固定资产投资收益,即β<R1,所以(2)式小于0。由公式可以看出,当企业进行组合投资时,其固定资产投资比例与长期股权投资获取高收益状态的概率负相关,即长期股权投资获取高收益状态的可能性越大,企业越偏好于进行长期股权投资,因此会约束固定资产投资的规模。

1.2 大股东控制与资本投资组合决策模型构建

出于自利性动机的考虑,大股东会凭借利益侵占行为来攫取控制权私利。假定大股东的侵占水平为S,该水平可根据边际侵占成本等于边际侵占收益的最优侵占原则计算得出,,α表示大股东的现金流权比例;k表示投资者的法律保护力度;x表示大股东现金流权与控制权的分离程度。

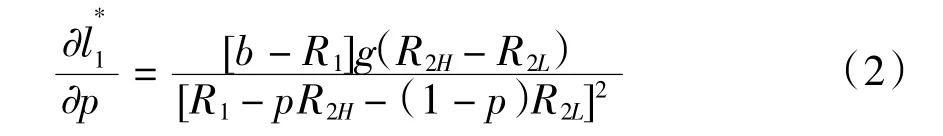

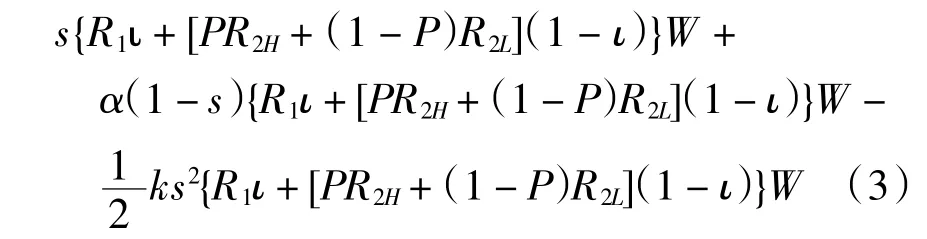

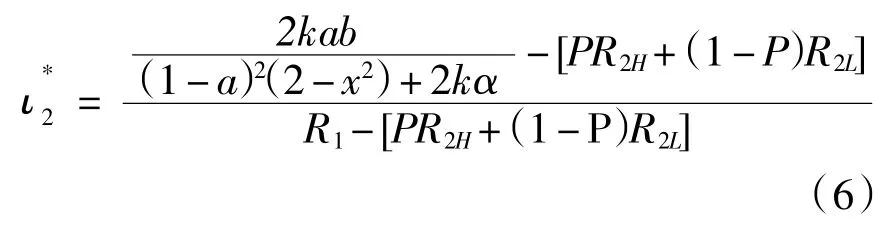

在大股东自利性动机驱使下,此时投资所追求的目标应是大股东的价值最大化。根据上述分析,可构建出大股东的价值函数:

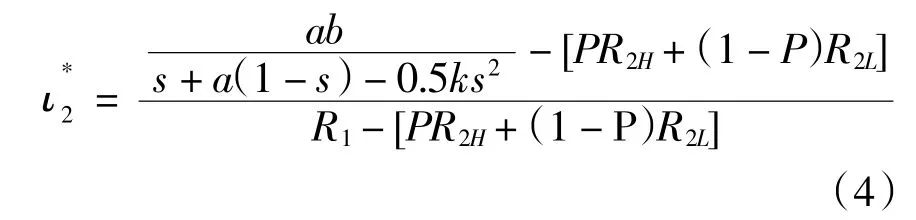

式(3)中,第一项表征大股东的控制权私利;第二项表征大股东的共享收益;第三项表征大股东谋取控制权私利所付出的成本。同样,根据投资收益必不小于投资成本的原则,可求出大股东控制下的企业组合资本配置比的临界值:

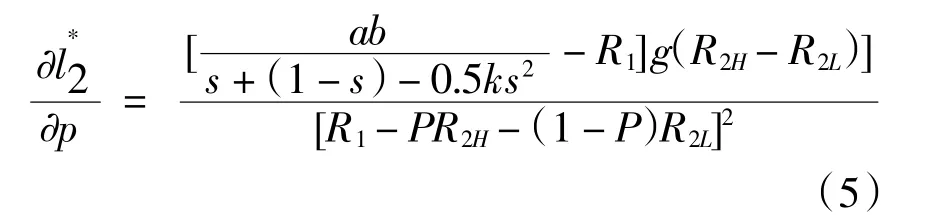

对式(4)关于求一阶偏导,可得:

1.3 资本投资组合决策行为的影响因素分析

根据关于长期股权投资的高状态收益概率P的一阶求导结果可以看出,高状态收益概率对公司的资本投资组合决策行为具有重要影响,企业进行长期股权投资时获取高状态收益的概率越大,越偏好长期股权投资,由此可得到如下推论:

推论:长期股权投资高状态收益概率的增加导致固定资产投资规模的降低,两者之间为负相关关系。

式(1)和式(4)分别计算了不存在和存在大股东两种状态下企业投资组合的临界配置比。可以看出,当存在大股东时,企业的资本配置比相对于最优资本配置比发生了偏离,说明公司的资本投资组合选择行为会受到大股东自利性决策的影响。

本文将针对固定资产投资与长期股权投资之间收益率的比较关系做分类探讨。

(1)R1>[PR2H+(1-P)R2L]

当固定资产投资收益率R1大于长期股权投资收益率[PR2H+(1-P)R2L]时,大股东的现金流权与控制权分离度存在一个临界值。当分离度大于临界值时,无大股东控制时的资本配置比例低于大股东控制下的资本配置比例;而当分离度小于临界值时,无大股东控制时的资本配置比例大于大股东控制下的资本配置比例。

(2)R1<[PR2H+(1-P)R2L]

当固定资产投资收益率R1小于长期股权投资收益率[PR2H+(1-P)R2L]时,现金流权与控制权分离度仍然存在临界值。当分离度大于临界值时,无大股东控制时的资本配置比例高于大股东控制下的资本配置比例;而当分离度小于临界值时,无大股东控制时的资本配置比例低于大股东控制下的资本配置比例

2 数值模拟

为更形象地阐释大股东自利性决策对企业投资组合选择行为的影响机理,本文将通过数值模拟进行验证。基于多次模拟的结果表明,具体参数值的大小并不影响企业资本配置决策的总体判断结论,也即是说本文的数值模拟分析并不因参数值的选取而发生显著的异质性变化。因此,文中选取了最契合客观现实的一组数据作为模拟基础。

首先,假设企业在某时刻持有的初始资本数量为W=100;投资成本的膨胀系数b=1.3,固定资产的投资收益率为R1=1.6,长期股权投资的高状态收益为R2H=2.5,低状态收益为R2L=0.5;概率基础值P由R1和[PR2H+(1-P)R2L]二者的比较关系决定,若R1>[PR2H+(1-P)R2L],则选择P=0.2,若R1<[PR2H+(1-P)R2L],则选择P=0.7。此外,根据谷祺和邓德强[10]等学者的研究发现,当前我国上市公司的现金流权比例均值为α=0.22,控制权比例均值为0.34,两权分离系数为x=1.55,因此,本文将大股东的现金流权比例设定为α=0.22,将两权分离系数设定为x=1.55;因各国投资者法律保护水平有较大差异,为更具有代表性,本文在数值模拟中以均值k=5作为投资者法律保护水平的设定值。

2.1 股权投资高状态收益与公司资本投资组合决策

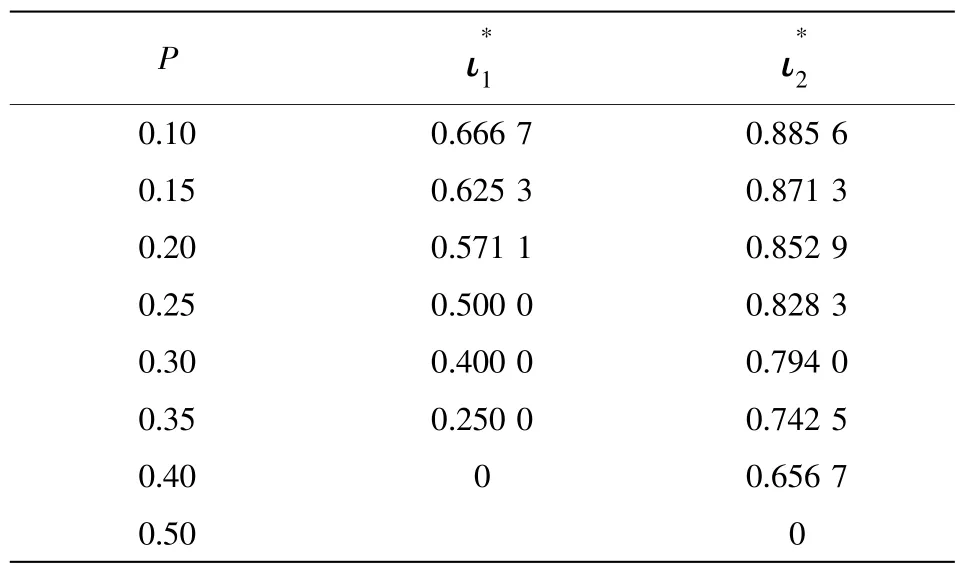

本文的推论表明,企业进行长期股权投资时获取高状态收益的概率P是影响其资本投资组合选择行为的一个重要因素,资本配置比与概率P之间呈现出显著的负相关关系,下面数值模拟结果显示了不同高状态收益概率下公司资本投资组合选择行为的相机变化情况。

由表1和图1可以看出:第一,随着长期股权投资高状态收益的产生概率增大,企业固定资产的配置规模则越小,二者之间呈现一种显著的负相关关系,该结论与理论分析一致;第二,长期股权投资产生高状态收益的概率P存在一个临界值,该临界值的大小由初始赋值而定,不同的赋值条件下临界值的大小也不同。当概率P大于临界值时,表明企业投资于长期股权产生高收益的可能性特别大,相反承担出现低收益状态的风险特别小,企业为追求收益最大化,将更多地投资于长期股权;第三,当长期股权投资的收益概率P一定时,大股东控制下的企业具有更高的资本配置比,该结果说明大股东出于攫取控制权私利的自利性动机考量,会扭曲公司的最优资本投资组合决策,进而降低公司的资本配置效率。

表1 固定资产配置水平随概率P的变化

图1 固定资产配置水平随概率P的变化

2.2 控制权私利与公司资本投资组合决策

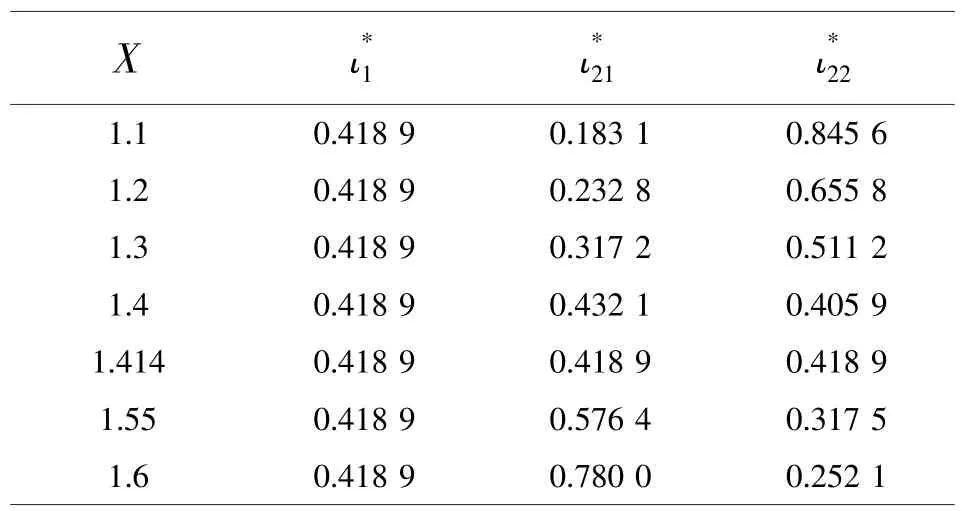

大量研究揭示,大股东的自利性决策往往被视作扭曲最优资本配置行为的重要诱因。因此,观察现金流权与控制权分离度的变化可作为对大股东控制权私利特征的良好度量,并由此推断其对资本投资组合选择行为的异质性影响。自然本文的数值模拟部分将着重探究大股东两权分离度与投资组合决策的关系。

表2 有无大股东控制时的企业资本配置比比较

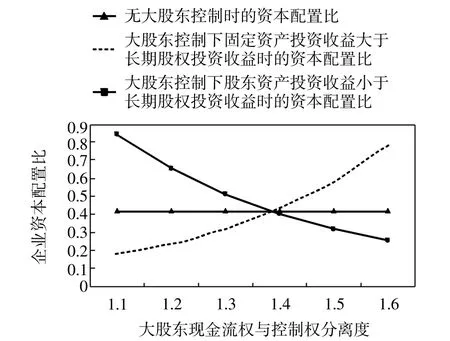

图2 有无大股东控制时的企业资本配置比比较

表2和图2的结果再次验证了推论的正确性,大股东的存在的确对公司组合资本配置决策行为产生了明显影响。当不存在大股东时,企业配置于固定资产投资的比例是个固定值。但当存在大股东控制时,企业的固定资产投资水平严重偏离了,并且随着大股东现金流权与控制权分离度的增加呈现出非线性变化趋势。具体而言,当固定资产投资收益率大于长期股权投资收益率时,配置于固定资产投资的比例变化趋势如曲线所示,随着大股东现金流权与控制权分离度的不断扩大,企业配置于固定资产投资的规模也不断增加,相反配置于长期股权投资的规模则不断降低。和均与相交于一点,即,该临界值的大小决定了和的偏离程度和偏离情况。

导致该现象产生的原因可能在于:由于现金流权与控制权的分离,大股东可凭借较低的现金流权来控制公司,此时的现金流权为大股东贡献的共享收益较少。为谋取更多的控制权私利,大股东会利用所掌握的控制权、决策权和信息优势侵占其他投资者利益,这种自利性动机很大程度上会影响企业投资组合选择的最优决策,该结论与谷祺和邓德强[10]以及王鹏和周黎安[11]等学者的研究结论相符。大股东的这种扭曲性资本配置行为还受到投资收益率的影响:当固定资产投资具有较高收益率时,随着两权分离度的增大,大股东的扭曲型资本配置行为将更为严重,导致更偏好于固定资产投资;反之,大股东随着两权分离度的增大则会更倾向于长期股权投资,此行为加剧了与最优资本配置规模之间的差距,从而进一步恶化了资本配置的非效率困境。

3 研究结论与启示

目前,国内学者针对企业资本配置问题的研究还鲜有基于控制权私利以及组合投资的视角探讨大股东自利性决策对具体财务行为的影响,这为我们提供了重要的研究契机。本文的理论分析和数值模拟研究发现:(1)固定资产投资规模与长期股权投资高状态收益存在负相关关系,而长期股权投资规模则与其高状态收益概率正相关;(2)大股东自利性动机驱使下的资本配置决策偏离了分散持股时的资本配置水平,而偏离程度会随着现金流权与控制权分离度的增加展现出非线性变化的态势。

由上述结论可以看出,大股东的控制权私利行为严重影响了公司固定资产和长期股权的投资组合选择和配置效率。因此,本文的研究还可能蕴含如下的政策涵义:(1)监管制度的建立和有效实施能够限制控股股东利益侵占行为的动机和能力,是制约控股股东自利性行为的重要途径。对控制权私利行为的制约有利于大股东控制下的公司投资组合选择向最优资本配置决策方案逼近,从而提升企业内业内部的资本配置效率和企业价值。当然,监管当局也应改变监管思路,对公司实行分类分级监控,将监管的资源更多集中于股权结构偏离度较大的公司,以提高资本市场的监管效率;(2)通过加大法律责任风险、强化信息披露等手段抑制大股东自利性决策的源动力。张世敬、韩雪亮和高巍婷[12]指出,单纯依靠企业内部治理机制对大股东侵占行为的制约效果相对有限,而引入外部市场的约束力量会给大股东的自利性行为形成牵掣。因此,还应积极改善市场信息的不完全性,加大公司的信息披露程度,降低代理成本摩擦,提高市场的透明度和投资者的综合素质,最大可能地限制大股东的侵占激励,而这对于上市公司进一步完善公司治理结构、切实保护投资者利益具有重要意义。

[1] SHLEIFER A,VISHNY R.A Survey of Corporate Governance[J]. Journal of Finance,1997,52(2):737-783.

[2] 豆中强.我国上市公司的控制权私利行为及其经济后果研究[D].重庆:重庆大学,2010.

[3] 代彬.高管控制权与自利行为研究[D].重庆:重庆大学,2011.

[4] 娄桂莲,余恕莲,周蕾.企业控制权配置与控制权私利悖论[J].会计论坛,2014(1):63-78.

[5] LINS K V,SERVAES H.Is Corporate Diversification Beneficial in Emerging Markets?[J].Financial Management.2002,31(2):5-31.

[6] DYCK A,ZINGALES L.Private Benefits of Control:An International Ccomparison[J].Journalof Finance,2004,59(4):537-600.

[7] LUO J,WAN D,CAI D.The Private Benefits of Control in Chinese Listed Firms:Do Cash Flow Rights Always Reduce Controlling Shareholders’Tunneling?[J].Asia Pacific Journal of Management,2012,29(2):499-518.

[8] 豆中强,刘星,刘理.控制权私利下的企业资本配置决策研究[J].中国管理科学,2010(5):152-158.

[9] 李训,代彬.控制权私利、资本配置与企业价值[J].湖南科技大学学报:社会科学版,2013(2):102-107.

[10]谷祺,邓德强,路倩.现金流权与控制权分离下的公司价值——基于我国家族上市公司的实证研究[J].会计研究,2006(4): 30-36.

[11]王鹏,周黎安.控股股东的控制权、所有权与公司绩效:基于中国上市公司的证据[J].金融研究,2006(2):88-98.

[12]张世敬,韩雪亮,高巍婷.大股东控制、信息披露与控制权私人收益研究[J].天津商业大学学报,2012(2):56-63.

(责任编辑 王满达)

Control Right Conflict,Capital Allocation Decision-making and Investment Portfolio Selection Behavior

DAI Bina,b

(a.International Business School;b.Research Center for International Business and Economy,Sichuan International Studies University,Chongqing 400031,China)

Taking the fixed assets and long-term equity investment portfolio selection as the research object,this article analyzes the effect of large shareholders’self-interest motive on capital allocation decision-making from the perspective of private benefits of control and carried on the corresponding numerical simulation.The study shows that:(1)There is a negative correlation between investment in fixed assets and long-term equity investment with high benefits while there exists a positive correlation between the long-term equity investment and the high probability of benefits;(2)Large shareholders’capital allocation decision-making driven by self-interest motive deviates from the level of capital allocation with dispersed ownership,and the deviation degree shows a nonlinear variation trend with the improvement of separation of cash flow right and control right.The results of the study have some implications for the policy-making on enhancing the large shareholders’financial decision-making supervision of listed companies.

self-interest motive;private benefits of control;capital allocation;investment portfolio;numerical simulation

F275

A

1674-2362(2016)04-0003-05

2016-04-01

国家自然科学基金青年项目(71402109);重庆市社会科学规划项目(2012QNGL054);重庆市教委人文社科研究重点项目(16SKGH102);重庆市教委科学技术研究项目(KJ131002);四川外国语大学重点学科研究项目(SISUYB1406)

代 彬(1982—),男,重庆人,副教授,博士,主要从事公司财务与公司治理研究。