我国医药行业上市公司资本结构影响因素分析

徐美飞

我国医药行业上市公司资本结构影响因素分析

徐美飞

摘要:本文在介绍资本结构理论的基础上阐述了医药行业资本结构现状,运用spss软件进行实证分析,分析医药行业内部不同企业之间资产负债率的影响因素并进行总结。在文章的最后对医药行业的发展提出一些个人的建议。

关键词:资本结构;公司规模;成长性

引言

资本结构是指企业各种要素的组合结构,一直以来都是国内外金融学者研究的重点。而医药行业关系国家民生,所以研究医药行业的资本结构更有意义。

早期的资本结构理论可以追溯到1946年希克斯的《价值与资本》。70年代又产生了权衡理论等新的理论。与西方国家相比,我国的对资本结构的研究比较晚,主要是对理论方面的研究,实证方面的研究比较少。无论国外国内,动态静态分析,都没有得出完全一致的结论。

一、我国医药行业上市公司资本结构影响因素的理论分析与研究假设

笔者通过查阅中国统计年鉴,看到2012年全国各行业平均资产负债率为57.96%,其中最高的行业是黑色金属冶炼和压延加工业,为67.24%。而医药制造业为43.78%,低于平均值,远低于最高值,说明医药行业融资途径相对于其他行业来说不是以债务融资为主。从银行角度考虑,其借贷能力直接影响资本规模,一般而言,公司规模越大,信誉越高,银行越愿意借贷,并且如果成长性较好,资产比重逐渐加大则银行也可考虑其通过抵押贷款。从公司角度考虑,其盈利能力越强,则留存收益越多,公司可更多利用内部留存收益进一步发展,则减少外部融资,降低负债比率。

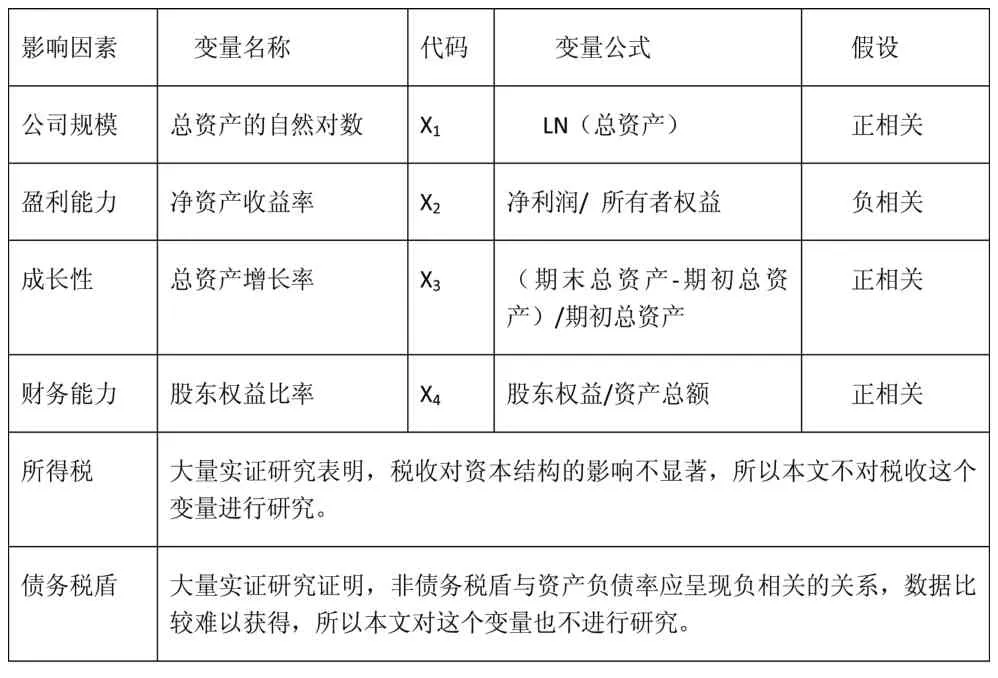

综合上面的考虑,本文主要选取以下四个微观因素作为变量,并以资产负债率作为衡量资本结构的因素,即被解释变量。因此本文提出以下假设:

二、我国医药行业上市公司资本结构影响因素的实证分析

本文上部分分析了医药行业与其他行业相比资产负债率低的原因,接下来这部分将会分析医药行业内部各企业之间影响资本结构的因素。对资本结构影响因素

的研究的数据来源主要有以下四个途径:(1)同花顺股票软件里的行业板块,各股杜邦分析数据以及财务比率。(2)和讯网上个股的数据分析和财务报表。(3)中国证监会。(4)中国国家统计年鉴。本文将四种途径的数据相结合,筛选相关财务数据及相关变量,并将这些数据导入Spss统计分析软件进行研究。

表1 相关影响因素假设表

1.样本的选取

根据证监会公布的行业分类结果,目前为止,医药行业共有142家企业上市。医药行业又分了五个板块,分别是医改概念,医药商业,生物医药,中药,化学制药。其中医改概念板块有56家,医药商业板块有12家,生物医药板块有23家,中药板块有55家,化学制药板块有58家。加起来总和多于142家是因为有的企业分别在不同的小版块上市,例如桂林三金(002275)既在医改概念板块又在中药板块。为了保证财务数据的可靠性及可比性,因此把*ST股(指境内上市公司连续三年亏损的股票)财务数据异常的公司剔除了,本文从142家上市药企中随机选取了100家企业作为样本。

2.描述性分析

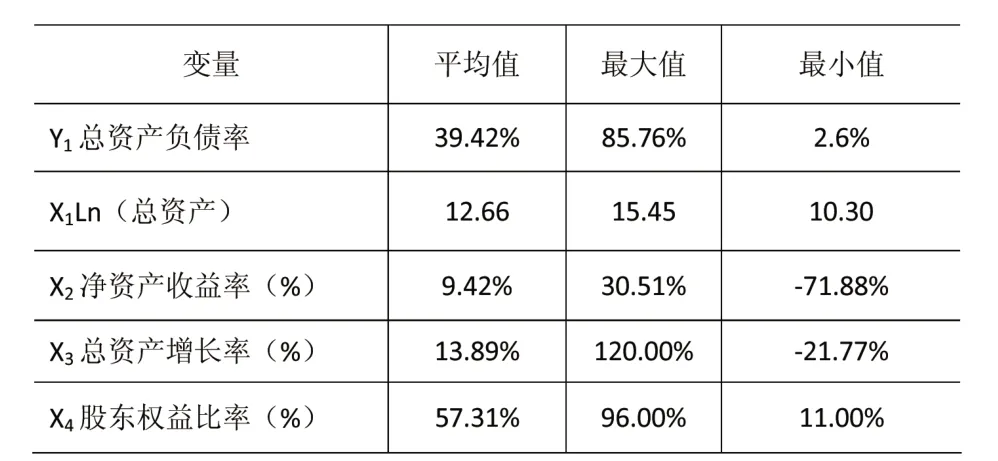

本文以各企业的2012年年报为参考,根据同花顺和和讯网公布的年报数据,得到以下各变量2012年度的描述性统计表,具体参见表2。

表2 2012年度变量描述性统计表

由表2能够发现,医药行业总资产负债率整体较低,但差距很大,最高的85.76%,而最低的只有2.6%,能够得出医药行业的资本结构相差较大。在影响资本结构的几大因素中:总资产对数的几个值相差最小,其平均值、最大值及最小值都保持在10左右,说明医药行业的企业规模差距很小,规模平均;净资产收益率高与低的出入近100%,说明企业盈利能力差别明显;总资产增长率最大值与最小值相差近140%,说明医药行业的发展很不同步,有的在快速成长,有的在衰退。而医药行业上市公司股东权益比率的平均值在57.31%,表明了医药行业整体股东权益很高。

3.回归分析

本文对数据采用Spss数学分析的方法,运用多元线性回归分析模型,把衡量企业资本结构的总资产负债率作为因变量(记为y),而把总资产的对数、主营业务利润率、存货和固定资产之和除以总资产的比率、总资产增长率分别作为X1、X2、X3、X4,即作为自变量。数学模型为:Y=α0+α1X1+α2X2+…+αn Xn +e,其中α0为截距,X1、X2、X3、X4表示资本结构的影响因素,α1, α2,...αn是模型中各影响因素的回归系数,e为随机误差项。

本文选取了实证分析结果的部分截图,具体如下:

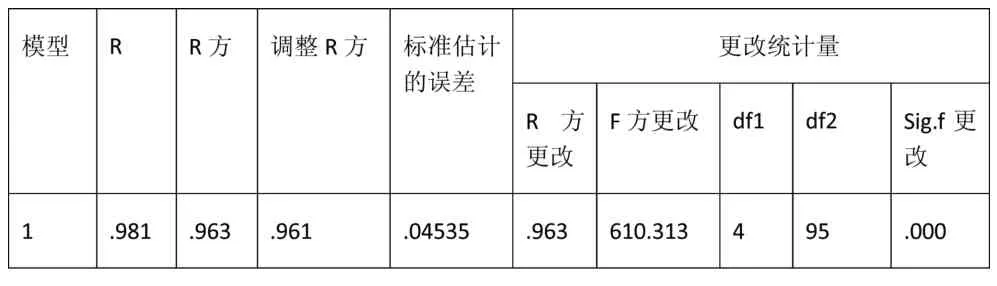

表3 回归分析系数图

R方的值应该介于0和1,原则上回归方程对样本数据点的拟合度越高,R方越接近于1。模型R方为0.963,且调整R方为0.961,说明此模型拟合度非常高,能被解释的部分非常多,只有极少数部分不能被解释。

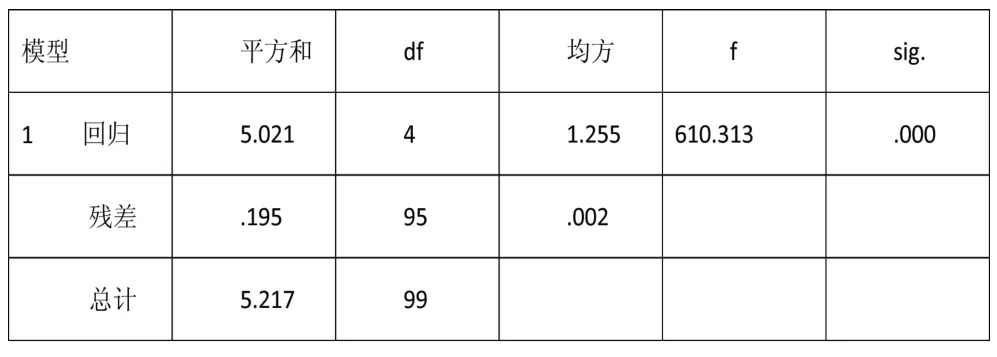

表4

由表4得出,F为610.313和sig值为0说明可以根据此表进行回归方程的显著性检验。

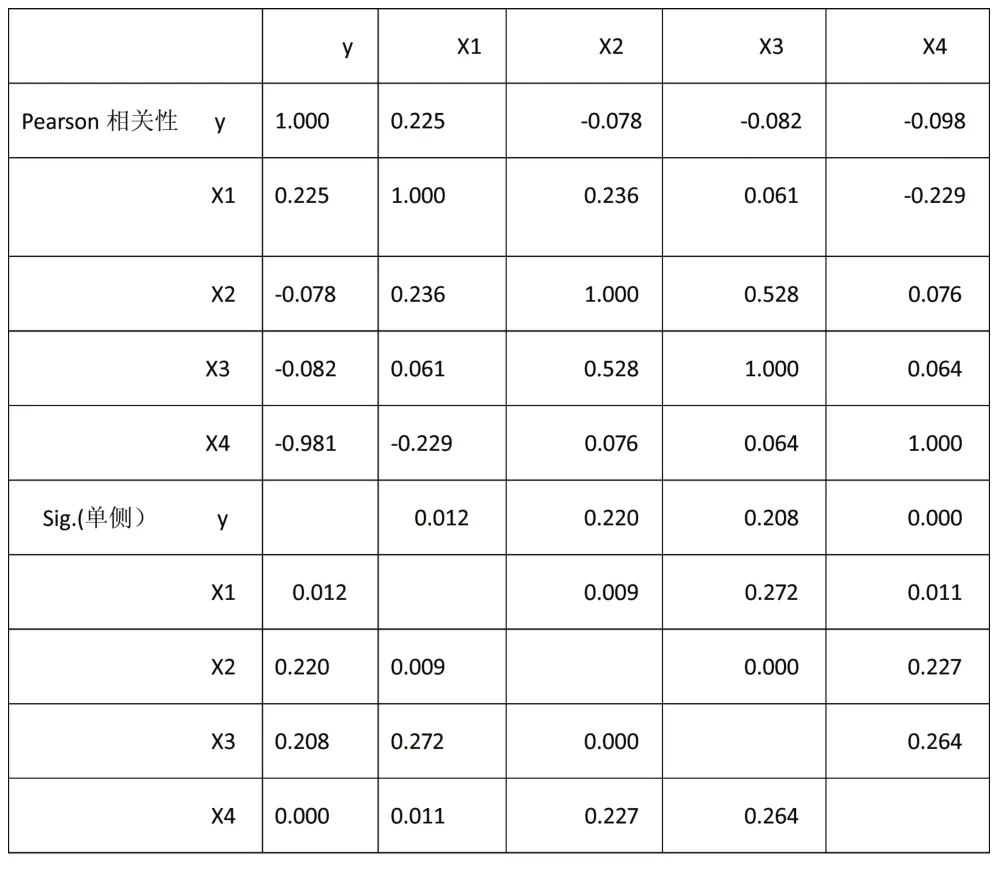

为了排除多重共线性问题,对四个解释变量之间进行相关性分析。系数正常的范围是-1≤r≤1,r>0为正相关,r < 0为负相关;|r|=0表示不相关;|r|=1表示完全相关(即函数关系);|r| < 0.5为低度相关;0.5≤|r|为显著相关。表5表明四个变量之间不存在显著相关关系。

以上图表,回归方程为Y=-0.942+0.0051X1-0.027

X2+0.034X3+0.950X4,X1,X2,X3,X4的回归系数均不为零,且sig值均小于显著性水平0.05,所以拒绝零假设,Y与X是相关的,其中X1,X3,X4与Y是正相关,而X2与Y是负相关。

表5 系数相关图

表6

4.实证分析总结

通过上述的实证分析,可以发现各影响因素与资产负债率的关系。主要总结如下:

X1代表公司规模。由上述多元线性回归分析可知系数为正的0.0051,因此公司规模与企业的资产负债率呈正相关关系。一般来说,公司规模越大,越倾向于多元化经营从而降低公司风险,另外大公司信息公开,因此信用等级一般较高,很容易获得债权融资。并且大企业需要的资金数量庞大,很难只靠留存收益来进行内部融资,因此资产负债率会比较高。相反小公司信用等级低,没有足够资产担保,公司结构不稳定且单一,很容易破产,信用等级不高,因此很难进行债权融资,因此资产负债率不高。

X2代表盈利能力。由上述实证得出相关系数为-0. 027,所以盈利能力与资产负债率呈负相关关系。按照优序融资理论来说,企业的盈利能力越高,则企业盈余越多,留存收益,因此企业往往会先进行内部融资,通过留存收益来满足资金的需要,然后再考虑债务融资和股权融资。因此资产负债率低。

X3代表成长性。由上述实证分析得回归系数为0. 034,说明成长性与Y正相相关。成长中的企业具有发展前景,且企业经营风险稳定,因此比较容易进行债务融资。并且成长中的企业对资金的需求量特别大,且股权融资会稀释公司领导层的控股权,因此领导会首先选择债务融资。

X4代表财务能力的是股东权益比率。由实证分析得回归相关系数为0.950。说明财务能力与Y是正相相关。一般而言,企业的财务能力越强,借款到期的偿债能力越强,因此银行更愿意借款给财务能力强的企业。所以资产负债率也高。

三、优化医药上市公司资本结构的建议

1.进一步提高盈利能力,增加留存收益

虽然医药行业资产负债率低于所有行业平均水平,但是资产负债率也接近50%,也是比较高的,说明医药行业还是要依靠债务融资来满足企业的资金需求。应该不断促进企业产品的创新和发展,提高盈利水平,使企业有更多的内部资金来满足自身经营,投资等需求。进一步加大留存收益比率。现在正是新医改的关键时期,医药上市公司应该把握住机会,跻身新医改行列,努力提高企业产品的市场占有率,增加企业利润,从而提高企业的盈利水平。

2.增强债务融资能力

本文发现医药行业资产负债率低,除了因为内部资金充足外,还有一个重要原因就是外部融资难,主要因为固定资产占有率小,存货占有率高且有效周期短,无形资产占有率高等,因此为了增强企业向银行借款的实力,应该适当提高企业的固定资产占有率,即投资生产设备或新建生产厂房或改善办公硬设施等。同时加快存货的销售,提高存货的有效期,尽量减少因为存货而产生的损失。降低企业风险,从而赢得银行的青睐,增强债务融资能力。

参考文献:

[1]洪锡熙,沈艺峰.我国上市公司资本结构影响因素的实证分析[J].厦门大学学报(哲学社会科学版),2000,(3):114-120.

[2]李善民,刘智.上市公司资本结构影响因素述评[J].会计研究,2003,(8):31-35.

[3]王静华,许敏.企业资本结构影响因素的实证研究——来自煤炭行业上市公司的经验证据[J].会计之友,2010,(29): 126-128.

(作者单位:中南财经政法大学)