研发投资、股权制衡与大股东“掏空”行为

刘欣

研发投资、股权制衡与大股东“掏空”行为

刘欣

摘要:该文以我国金融类之外的A股上市公司2006-2009年存在大股东“掏空”行为的公司作为研究样本,对研发投资、股权制衡与上市公司“掏空”行为进行了实证分析。结果发现:存在大股东“掏空”行为的公司披露了研发投资情况的比未披露研发投资情况的公司“掏空”程度要大。另外通过进一步的实证研究发现:存在大股东“掏空”行为的公司其研发强度与该上市公司“掏空”程度显著正相关,而存在大股东“掏空”行为的公司股权制衡与大股东“掏空”程度显著负相关。

关键词:研发投资;股权制衡;掏空

目前,上市公司大股东“掏空”公司资产的现象比较普遍,在股权结构集中的国家较为严重,而我国的公司股权结构是以高度集中为显著特征的,因此在我国,上市公司大股东“掏空”公司资产的现象也是十分普遍。研究我国大股东“掏空”行为,了解影响大股东“掏空”行为的因素有助于发现我国上市公司的各种不足和缺陷,以起到防范大股东“掏空”行为的作用,从而更有效的保护中小投资者的利益。

基于对已有文献的研究,本文假定研发强度、股权制衡对上市公司大股东“掏空”行为具有重要影响。本文的研究主要基于2006-2009年我国金融类之外的存在大股东“掏空”行为的A股上市公司的相关数据,对研发强度、股权制衡对大股东“掏空”行为的影响进行实证分析,对如何抑制这些存在大股东资金占用公司的“掏空”程度提供一定的指导和借鉴。本文接下来将从四个方面进行分析:首先是文献回顾与研究设计,其次是实证检验,第三是稳健性检验,第四是结论。

一、文献回顾与研究设计

(一)文献回顾与研究假设

1.研发投资与“掏空”

①研发投资与企业业绩。目前在研发投资的研究方面,企业关注的焦点问题主要是研发投资产生的经济后果。Sharad C.Asthana与Yinqi Zhang(2006)、Lin Lily(2006)等国外学者的研究结果均表明研发投资一定程度上对企业的业绩能起到的推动作用。马嘉应(2003)针对中国台湾地区上市公司进行了研究,结果表明:当期的研发强度与股东报酬显著正相关,企业自筹研发支出与股东报酬显著正相关。陆桔利(2006)发现企业R&D还为企业带来增长期权价值,研发支出与公司的增长期权价值正相关。基于上述文献的研究结果可以得出一致结论:研发投资会对企业的业绩有积极的影响。

②企业业绩与“掏空”。薛爽,王鹏(2004)1以亏损公司为样本,发现大股东“掏空”行为严重影响了上市公司的资产质量,进而影响上市公司的业绩。姜国华,岳衡(2005)2认为大股东“掏空”行为会影响上市公司未来一年的盈利,从业影响中小股东权益。翟冬云(2009)3发现,大股东“掏空”行为会使得上市公司可用的营运资金匮乏。陈海声,刘欣(2011)通过对大股东资金占用与我国上市公司绩效的关系进行实证分析,发现大股东资金占用与衡量上市公司绩效的指标负相关。

本文认为研发投资会对企业的业绩有积极的影响,而业绩好的公司通常发生大股东“掏空”行为的可能性也越小。由此本文提出假设1:研发投资会抑制大股东“掏空”行为,也即二者之间存在显著地负相关关系。

2.股权结构与“掏空”

国外很多学者对股权结构与“掏空”的关系进行了研究,但尚未得出统一的结论。Jensen和Meckling(1976)认为控股股东的所有权比例越高,控股股东的“掏空”行为就会越少。Deais和McConnel (2003)则得出了与Jensen和Meckling完全相反的结论,所有权比例的提高增强了大股东谋取私人利益的能力。

国内关于股权结构与“掏空”的关系的研究主要集中在:李增泉、孙铮、王志伟(2004)6的研究表明控股股东占用的上市公司资金和第一大股东持股比例之间存在先正向后反向的非线性关系,但与其他股东的持股比例显著负相关。唐清泉等(2005)通过研究发现第二大股东、第三大股东、机构投资者及独立董事制度对大股东隧道挖掘行为的制约作用。吕长江、张玉彪(2006),唐清泉(2006)从公司治理结构角度研究大股东利益侵占问题及其经济后果,也得出了相似的结论。

通过对以上文献的研究,可以发现国内外学者在股权制衡与“掏空”的关系的研究上结果趋于一致,认为除了第一大股东之外的多个其他股东的存在对大股东的“掏空”行为有制约作用。由此本文提出假设2:股权制衡对上市公司大股东“掏空”行为有明显的抑制作用,也即二者之间存在着显著地负相关关系。

(二)变量设计、模型及预期结果

1.变量设计

①被解释变量:大股东“掏空”程度(TUN)。由于在考察大股东“掏空”程度时,采用反映现金的指标比资产负债表的指标更能反映真实的“掏空”情况,因此本文采用大股东资金占用额与主营业务收入的比率来反映上市公司资金占用程度。

②解释变量:研发强度(RDI)和股权制衡度(SHR2)。本研究参照大多数学者关于研发投资的研究以披露的研发费用占主营业务收入中的比重来表示研发强度;在叶康涛、李维安等学者的研究的基础上,本文以第二至第十大股东持股比例之和代表上市公司的股权制衡。

③控制变量:年度控制变量,由于采用了四年的数据,故需设置年度虚拟变量Year07、Year08、Year09;规模(Size),用总资产的自然对数表示;资产负债率(Lev);控制成长性影响的主营业务收入增长率(MBIR)。

2.基本模型及预期结果

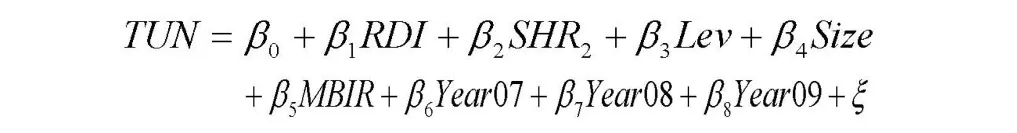

本文构建以下基本检验模型:

根据假设1:研发投资会抑制大股东“掏空”行为,即二者之间存在显著地负相关关系。本文预期β1显著为负;根据假设2:股权制衡对上市公司大股东“掏空”行为有明显的抑制作用,也即二者之间存在着显著地负相关关系。本文预期β2显著为负。

二、实证检验

(一)样本及数据来源

本文选取除金融类之外的所有存在大股东“掏空”行为的A股上市公司在2006-2009四年的相关数据为研究样本,剔除数据不全以及异常的样本数据后得到的总样本数。再针对总样本中存在大股东“掏空”行为的公司手工收集披露的研发数据,结果发现仅有137家在年报或年报附注中披露了研发数据,而有499家并未披露研发数据。对披露研发数据的样本公司进行分析,剔除异常数据,得到130家样本数据。本文用到的财务数据取自上市公司披露的财务报表,资金占用数据均来自聚源数据库,研发数据取自巨潮资讯网上公布的上市公司年报及年报附注。本文的实证分析结果是运用SPSS17.0得到。

(二)描述性统计

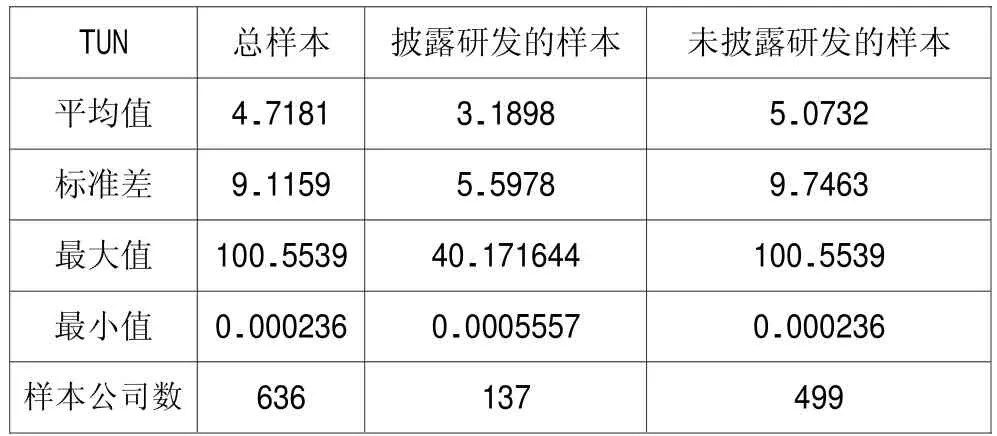

表1是对2006-2009年总样本、披露研发数据的样本及未披露研发数据的样本的描述统计。

从全样本来看大股东“掏空”程度的平均值为4.7181,可以看出,大股东“掏空”行为在我国上市公司中仍然比较严重。而且通过披露研发数据的公司与未披露研发数据的样本公司的对比,披露研发数据的公司大股东“掏空”程度平均值为3.1898,小于未披露研发数据的公司大股东“掏空”程度平均值5.0732,可以看出未披露研发数据的公司大股东“掏空”程度比披露研发数据的样本公司明显要高。这说明披露研发数据的公司信息的透明度好于未披露研发数据的公司,从而抑制了大股东“掏空”行为的发生。

表1 大股东“掏空”程度描述性统计

(三)多元回归分析

为了更清楚的了解研发强度、股权制衡对大股东“掏空”行为的影响,本文对披露了研发数据的存在大股东“掏空”行为的样本公司进行多元回归分析,结果如表2:

表2 基本模型回归结果

从表2可以看出RDI的系数显著为正,这与本文的假设1和预期是完全相反的。本文认为这一有别于预期的结果的出现是由于进行多元回归的样本都是披露了研发数据的存在大股东“掏空”行为的公司,这些公司通常业绩都比较差,而在这样的公司中投入的研发费用越多、研发强度越大,大股东就越感到自己的利益无法保障,大股东与中小股东的利益冲突越明显,从而导致大股东“掏空”行为发生的可能性越高,程度也越大。也就是说在披露了研发数据的存在大股东“掏空”行为的公司,研发强度与大股东“掏空”程度显著正相关,研发强度的增大会促进大股东“掏空”行为的程度。

从表2可以看到SHR2的系数则是显著为负,这与本文的假设2和预期是完全相同的。也就是说除了第一大股东以外的其他多个大股东的存在会对大股东“掏空”行为有明显的抑制作用,而且股权制衡度越高对大股东“掏空”行为的抑制作用越明显。也就是说在披露了研发数据的存在大股东“掏空”行为的公司,股权制衡度对大股东“掏空”行为有显著的负向作用,股权制衡度会抑制大股东“掏空”行为的程度。

三、稳健性检验

为检验研究结论的稳健性,本文进行了如下处理:首先用大股东资金占用金额与总资产的比值去替换被解释变量TUN(大股东资金占用/主营业务收入),结果发现研发强度与股权制衡的显著性并没有发生改变;其次剔除三倍标准差以外样本的方法来处理异常值;再次使用研发费用与总资产的比值去替换解释变量RDI(研发费用/主营业务收入),回归结果没有发生明显变化。

四、结论

本文以2006-2009年的A股上市公司,剔除金融类之后,存在大股东“掏空”行为的公司的相关数据作为研究样本,对它们手工收集所披露的研发数据,同时对披露研发数据的样本公司和未披露研发数据的样本公司的大股东资金占用情况进行对比,结果发现未披露研发数据的样本公司大股东“掏空”程度大于披露了研发数据的样本公司大股东“掏空”程度。

为进一步明确研发强度、股权制衡与大股东“掏空”程度之间的关系,对披露了研发数据的存在大股东“掏空”行为的样本公司进行多元回归分析,结果发现在这样的公司中,研发强度会促进大股东“掏空”行为,而股权制衡则会抑制大股东“掏空”行为。因此对于这些存在大股东资金占用的公司,减小研发强度可以更好的抑制大股东“掏空”行为程度,股权制衡度的提高也可以抑制大股东“掏空”行为程度。

本文也存在一些研究的局限性:首先是2006-2009年的A股上市公司,剔除金融类之后,存在大股东“掏空”行为的公司量比较小,可能对结果的可推广性有一定的影响;其次是做多元回归分析所选取的样本公司都是披露了研发数据的的A股上市公司,由于这类公司本身存在一定的特殊性,在各方面都有与其他类型上市公司不同的特点,一定程度上可能会导致结论的适用性受到影响。

参考文献:

[1]薛爽,王鹏.影响上市公司业绩的内部因素分析[J].会计研究,2004,(3):78-87.

[2]姜国华,岳衡.大股东占用上市公司资金与上市公司未来回报关系的研究.管理世界,2005,(9):119-126.

[3]翟冬云.大股东资金占用对公司财务的影响及治理对策[J].时代金融,2009,(10).

(作者单位:广东机电职业技术学院)