私募股权投资时机对被投企业盈利能力影响的实证研究

王兆龙,曲世友,刘通(哈尔滨工业大学管理学院,黑龙江哈尔滨150001)

私募股权投资时机对被投企业盈利能力影响的实证研究

王兆龙,曲世友,刘通

(哈尔滨工业大学管理学院,黑龙江哈尔滨150001)

摘要:私募股权投资时机的选择是近年来学术界研究的热点问题。本文研究私募股权投资时机对被投企业盈利能力的影响,选取深圳中小板的企业数据进行实证研究,结果发现私募股权投资选择不同的时机进入,会对被投企业的盈利能力产生不同影响。初创期进入与企业盈利能力存在显著的正相关关系,扩张期进入则没有显著的相关关系,但是成熟期却与企业盈利能力存在显著的负相关关系,进入时机越早,对提升企业盈利能力的作用越明显,企业的资金和资本越能够得到迅速增值。

关键词:私募股权投资;投资时机;盈利能力

1 引言

近年来,私募股权投资在我国发展迅速,根据清科研究中心发布的2013年中国私募股权投资市场数据统计结果显示,2013年中国私募股权投资市场共新募集完成349支可投资于中国大陆地区的私募股权投资基金,募资金额共计345.06亿美元,同比增长36.3%。2013年中国私募股权投资市场投资金额同比增长23.7%,共发生私募股权投资案例660起,其中披露金额的602起案例共计投资244.83亿美元,房地产成为投资最活跃行业。2013年全年共发生退出案例228笔,其中IPO退出均发生在境外市场,共计发生41笔,并购退出62笔,成为机构最主要退出方式,共占全部退出数量的27.2%。

伴随着近年来私募股权投资基金在全球范围内的蓬勃发展,学术界关于私募股权投资这一新兴领域的研究也不断深化,Bottazzi等[1]探讨了风险投资对企业上市成功的影响。刘媛媛等[2]研究了私募股权投资与企业盈利能力的关系,结果表明私募股权投资的参与有助于提高企业的盈利能力。阳军等[3]研究了最优投资时机和最优投资规模,表明不确定性增大了等待价值,将会导致推迟投资,增大投资规模等结果,最优投资规模仅与预期市场需求的不确定性相关。鲁皓和张宗益[4]利用实物期权理论建立了新兴技术项目最佳投资时机和投资规模的模型,探讨了风险和投资时限对投资时机和投资规模的影响。李严等[5]认为选择特定阶段进行专业化投资对投资成功率具有积极影响。当风投机构专业化投资与企业所处行业一致时,投资成功率会随之增加。研究结果有利于机构优化投资策略以及创业企业与机构的有效对接。吴超鹏等[6]研究了风险投资机构对上市公司投融资行为的影响机制和作用效果。杨敏利和党兴华[7]研究了联合投资中主风险投资机构声誉对联合投资辛迪加构成的影响,以及投资阶段在主风险投资机构声誉影响联合投资辛迪加构成中的调节作用。研究发现,投资阶段越靠后,主风险投资机构声誉对联合投资辛迪加的上述影响作用越弱。Popov 和Roosenboom[8]以1998~2008年欧洲21个国家的相关数据为基础,研究风险投资对新业务发展速度的影响,研究发现在进入成本更高、对知识产权保护更好和资本利得税较低的国家,风险投资对新业务的影响更明显。苟燕楠和董静[9]研究了投资时机对被投资企业技术创新的作用,认为投资时机与企业技术创新之间具有相关关系。Popov[10]认为风险投资通过增加所持股份的相对份额能够对企业规模产生积极影响。

在私募股权投资过程中,究竟如何投资才能实现被投资企业的价值增值?在什么时机进行投资才能实现投资的收益最大化?在早期私募股权投资与被投企业的关系研究中,对于进入时机的探讨源于技术领域,并逐步扩展到产品、企业等多个方面。私募股权投资时机的选择需要广泛地考虑投资机构选择投资的行业、被投企业的发展状况以及市场潜力等,本文的研究是对私募股权投资决策领域研究的深化和拓展。

盈利能力反应了一定时期企业的利润流大小,反应了企业经营业绩的好坏。盈利能力是企业管理活动的出发点和归宿点,是发现问题、改进企业管理的突破口,不仅反映了企业目前的经营状况,更体现了企业未来的发展趋势与发展潜力,是企业所有者和管理者等相关利益主体进行决策的重要依据。本文选取2008~2014年深圳中小板上市企业数据,基于私募股权投资时机的差异,从微观视角分析影响被投资企业未来利润流的因素及投资时机对企业利润流的影响,探讨私募股权投资时机对被投企业盈利能力的影响。

2 理论分析与研究假设

创业企业往往资源有限,内部组织不健全,缺乏稳定的外部联系和声誉,对市场环境具有较低的嵌入程度和认知程度,这些是创业企业普遍存在的问题[11]。私募股权投资的参与不仅能够满足被投企业的资源需求,而且参与经营管理,依托自身的资源禀赋,为被投企业提供高质量的增值服务[12],从而使得私募股权投资机构与被投资企业具有紧密联系。

研究私募股权投资时机对被投企业盈利能力的作用机理,则需要回答以下问题:一是私募股权投资时机是否影响被投企业的盈利能力;二是若存在影响,投资时机如何影响被投企业的盈利能力。

私募股权投资时机对被投企业盈利能力的影响需要从项目筛选和增值服务两个方面分别分析。

项目筛选是私募股权投资机构和被投资企业之间的一种非随机匹配关系,具有丰富经验的私募股权投资机构通过项目筛选环节,有效应对筛选过程中信息不对称带来的逆向选择问题,从具有高不确定性的高新技术行业中筛选出有技术优势和发展潜力的目标企业,并帮助其发展壮大[13]。这就说明越早进入被投企业的私募股权投资机构其“项目筛选”作用越显著,对被投企业的盈利能力的影响越突出;而进入被投企业的时机越晚,私募股权投资机构面临的不确定越小,其“项目筛选”作用对企业的盈利能力的影响就越弱。

增值服务是私募股权投资的一个重要特征,私募股权投资机构会耗费时间和资源为被投企业提供辅助决策、产品市场、技术等方面的支持以及选择战略合作者,提高获得融资的机会等咨询服务[14,15]。国外研究表明,有私募股权投资支持的企业往往更愿意建立战略联盟,加强技术和商业合作关系[16]。基于此,早期的企业基础薄弱,存在较大的不确定性,企业越早获得私募股权投资,双方的交流和联系就越紧密,给被投企业带来的增值服务就越多,越能促进被投企业的价值增值,对被投企业的盈利能力的影响越大;而成熟期的企业各方面逐步完善,私募股权投资进入企业的时机越晚,则对被投企业的帮助越小,对企业盈利能力的影响越弱。

基于以上的理论分析,本文提出两个研究假设:

假设1私募股权投资时机能够影响被投企业的盈利能力。

假设2不同的投资时机对被投企业盈利能力的影响程度是不同的,不同投资时机对企业盈利能力的促进作用初创期最大,扩张期次之,成熟期最小。

3 研究设计

3.1样本选择与数据来源

中小企业板作为我国目前私募股权投资退出的主要渠道之一,为高成长性和高科技企业提供融资。由于其开办的时间相对较长,数据的可得性和市场的稳定性较创业板好。因此本文选取深圳中小板中信息披露相对透明,数据齐全的172家具有私募股权投资背景的企业作为研究样本。

数据的搜集一方面通过样本公司的招股说明书及Wind资讯数据库获取上市企业财务数据、上市信息及股东信息;另一方面通过清科研究中心的私募通数据库和CV source(投中)数据库获得私募股权投资进入时期、投资事件、上市事件及有关的交易数据。

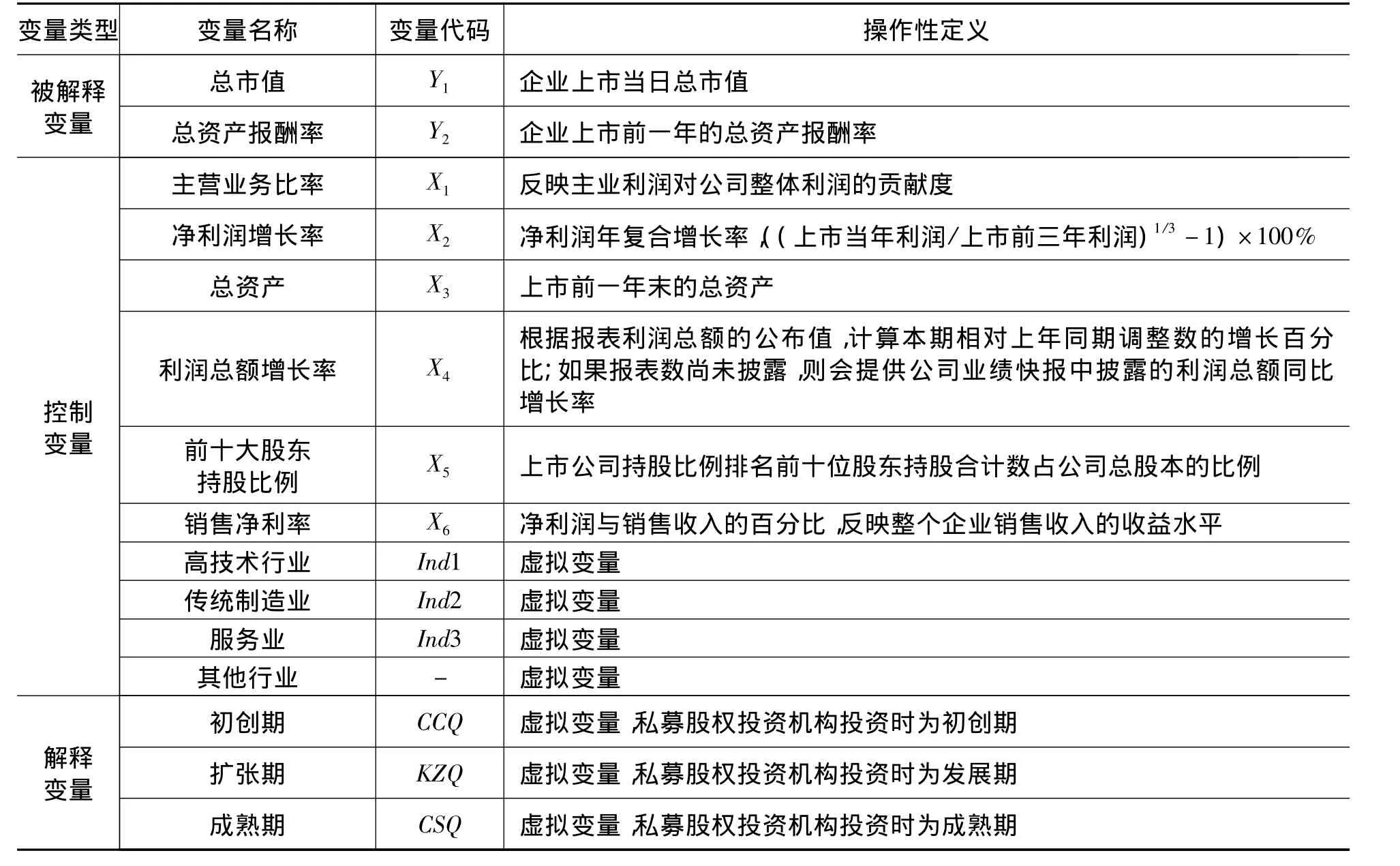

3.2变量的选取及定义

3.2.1被解释变量的选取与定义

盈利能力指企业的获利能力,是投资者及债权人的利益来源,也是经营者的管理绩效的体现。本文研究选择了总市值和总资产报酬率作为盈利能力的指标,用来衡量深圳中小板上市企业的盈利能力。

总市值是指一家上市公司的发行股份按市场价格计算出来的股票总价值,其计算方法为每股股票的市场价格乘以发行总股数;总资产报酬率作为评价资产获利能力的评价指标,是利润与总资产(包括净资产和负债)的比值。

3.2.2解释变量的选取和定义

本文选取投资时机为解释变量,投资时机即第一轮投资时企业所处的发展阶段。这里讨论被投企业发展阶段是在新企业成立到企业上市之间的区间。依据企业生命周期理论,把企业的资本结构、销售额和利润等作为影响企业融资结构的主要因素,将私募股权投资阶段划分为初创期、扩张期、成熟期。

初创期是指企业初步成立,技术和产品的研究、开发成本较大,而市场需求和市场表现不理想,销售收入较低的一个发展阶段,企业面临相对较大的投资风险。进入扩张期,企业随着技术水平的提高,基本摆脱了生存压力,市场表现逐渐好转,能够根据市场需求的增加而扩大经营,逐步稳定其资本结构,整合资源实现较快的扩张。在扩张期快速发展到某个节点,企业的市场表现逐步稳定,份额保持基本不变,企业不再完全依靠人财物的投入来满足需求,企业之间的竞争由价格手段向非价格手段转变,通过组织建设和企业文化塑造等工作,使企业能够更全面地适应外部环境的变化,这标志着企业进入了成熟期。

3.2.3控制变量

私募股权投资在样本企业中的持股比例、样本企业的资产状况、财务状况及所处的行业等都可能会影响企业的盈利能力。因此,本文在回归模型中引入主营业务比率、净利润增长率、总资产、利润总额增长率、前十大股东持股比例、销售净利率以及企业所处行业作为控制变量。依据国家统计局发布的《行业分类标准》和《高技术产业统计分类目录》,将所处行业分为高技术行业、传统制造业、服务业及其他行业,分别用0-1变量表示,基准变量设为其他行业。

表1 变量定义与说明

3.3样本描述性分析

样本企业中,从私募股权投资的投资时机来看,初创期进入的占6.98%,扩张期、成熟区进入的企业具有相同比例,均为46.51%。从行业的分布状况看,高新技术企业占被投资企业的15.70%,传统制造业占58.72%,服务业占17.44%,其他行业占8.14%。

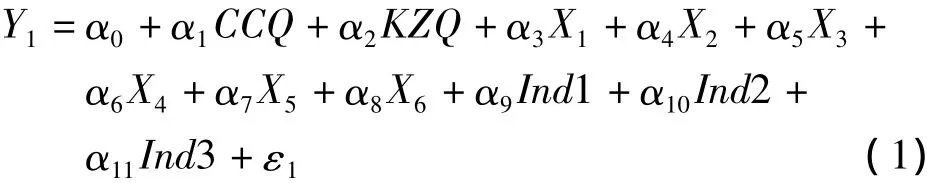

3.4模型构建

为了分析私募股权投资时机对企业盈利能力的影响,本文建立了如下回归模型,分别考察私募股权投资时机对企业总市值和总资产报酬率的影响。

( 1)私募股权投资时机对总市值的影响

(2)私募股权投资时机对总资产报酬率的影响

私募股权投资时机分别用初创期( CCQ)、扩张期( KZQ)及成熟期( CSQ)虚拟变量来测算,其中成熟期( CSQ)作为基准变量。控制变量中,X1~X6分别为主营业务比率、净利润增长率、总资产、利润总额增长率、前十大股东持股比例及销售净利率。所属行业的虚拟变量也作为控制变量输入模型,其中将其他行业作为基准变量。在回归中将总市值和总资产做对数化处理。本文研究采用Eviews 7.2统计分析软件实现回归模型。

4 实证结果分析

4.1私募股权投资时机与被投企业盈利能力的相

关性研究

我们利用Pearson相关系数来定量分析变量之间的相关性,企业总市值( Y1)和总资产报酬率( Y2)存在正相关关系。对于投资时机而言,初创期对企业总市值和总资产报酬率的相关系数都为正,扩张期和企业总市值是正相关关系,扩张期和总资产报酬率是负相关关系,成熟期和企业总市值是负相关关系,成熟期和总资产报酬率是正相关关系。但是初创期的相关系数绝对值大于扩张期和成熟期。

4.2私募股权投资时机对企业总市值的影响研究

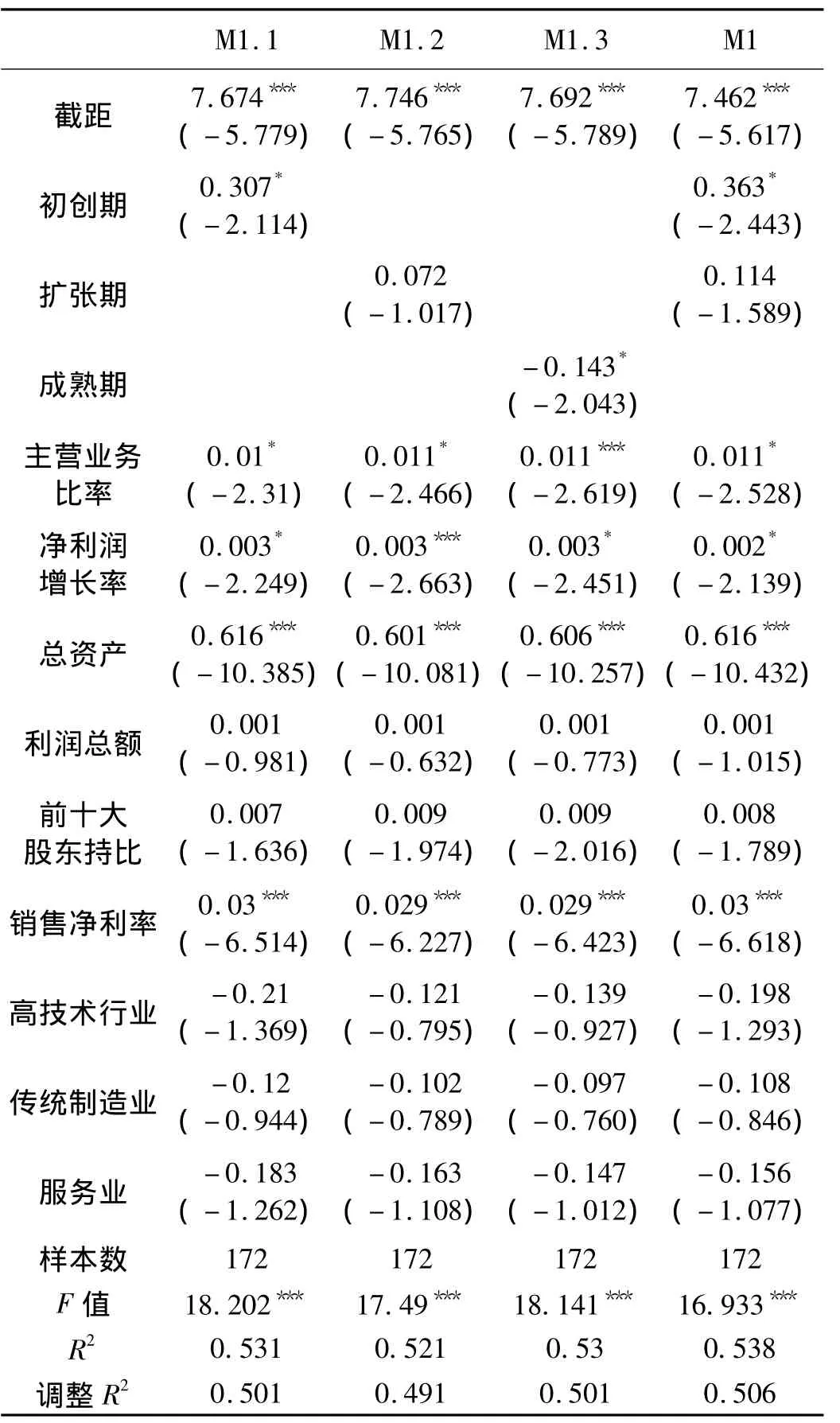

在回归模型中,首先考察初创期、扩张期、成熟期对企业总市值的影响,结果见表2。

从模型M1.1来看,私募股权投资机构在初创期进入企业与企业市值的相关系数为0.307,说明二者有显著的正相关关系,并在10%的情况下显著,在初创期进入比在扩张期和成熟期进入的企业市值高0.307%。从模型M1.2来看,扩张期对企业市值的影响并不显著,但是仍成正相关的关系,相关系数为0.072。从模型M1.3来看,成熟期对企业市值的影响呈现在10%的条件下显著负相关,说明在成熟期进入会对企业上市时的总市值产生不利的影响。从模型M1的结果看出,在初创期进入对企业市值有较为显著的影响,作用明显高于扩张期和成熟期。

表2 私募股权投资时机对企业总市值的影响结果

以上分析结果说明,私募股权投资时机不同,对企业价值增长的促进作用也不同,在初创期进入的私募股权投资对企业的市值有显著的促进作用,扩张期进行投资的作用就不太显著,而成熟期进行投资对企业市值没有促进作用,甚至会产生消极影响。这一结论验证了本文提出的假设1和假设2。

进一步分析控制变量,主营业务比率、净利润增长率、总资产、销售净利率对企业市值有显著的正相关关系,这些因素能够很好地反映出企业的盈利能力的高低,企业的主营业务比率越高、净利润增长率越高、总资产越高、销售净利率越高,企业在上市时的市值越高。

4.3私募股权投资时机对企业总资产报酬率的影

响研究

在回归模型中,分析初创期、扩张期、成熟期对企业总资产报酬率的影响,结果见表3。

表3 私募股权投资时机对总资产报酬率的影响结果

从模型M2.1来看,私募股权投资机构在初创期进入企业与总资产报酬率的相关系数为4.937,在10%的条件下有显著的正相关关系,说明在初创期投资会使企业获得较高的总资产净利率。从M2.2和M2.3的结果来看,扩张期和成熟期对企业市值的影响并不显著,相关系数较小,但是需要注意的是,扩张期和成熟期与总资产报酬率的相关系数为负,说明在这两个时期投资会降低企业的总资产报酬率。从模型M2的结果看出,在初创期进入对企业总资产报酬率有较为显著的影响,作用明显高于扩张期和成熟期。这一结果也对本文提出的假设1和假设2给予验证和支持。

进一步分析控制变量,主营业务比率、净利润增长率、前十大股东持比以及销售净利率与总资产报酬率呈现显著正相关关系。

从私募股权投资的角度来看,同时注重企业的成长性,投资机构在进行投资之前对被投企业进行综合评估,根据投资机构自身的优势、风险偏好及投资回报预期来选择最有利的投资时机。从企业的角度来看,私募股权投资进入的时机越早,对企业发展的支持就越大,企业的良性发展进一步促进盈利能力的提升,因此,企业应尽可能早地争取到私募股权投资的支持。

5 结论与启示

私募股权投资是保障科技企业的技术创新成果商业化推广的重要渠道,也是推动经济增长的金融创新形式。本文从项目筛选和增值服务两个角度分析了私募股权投资时机与被投企业盈利能力的内在联系,提出不同投资时机进入对被投企业的盈利能力产生不同的影响,并以2008~2014年间172家具有私募股权投资背景的中小板上市公司为样本,实证分析验证了私募股权投资时机对被投企业盈利能力的影响不同。结果表明:私募股权投资时机对企业盈利能力的促进作用初创期最大,扩张期次之,成熟期最小。总体看来,对处于初创期企业进行的私募股权投资与企业总市值存在显著的正相关关系,扩张期则没有显著的相关关系,成熟期与总市值存在显著的负相关关系。对处于初创期企业进行的私募股权投资与企业总资产报酬率存在显著的正相关关系,扩张期和成熟期则没有显著的相关关系。

私募股权投资选择在初创期进入,不仅可以充分发挥其项目筛选功能,增加项目筛选的范围,选择潜力较大的风险企业,而且能够和被投企业形成密切的交流和联系机制,为其提供高质量的增值服务,因而能够促进被投企业的良好发展,促进被投企业盈利能力的增加。比较而言,私募股权投资进入的时机越晚,被投企业发展得越完善,其可塑性就越小,私募股权投资机构的项目筛选和增值服务功能发挥作用的空间就越小,对被投企业的发展和盈利能力的影响作用就越弱。

这一研究结果有助于促进我国私募股权投资行业的发展。从行业发展的角度看,优化投资环境,促进私募股权投资向处于发展初期的企业投资,利用其筛选、监督、核证等功能,降低信息不对称带来的诸多问题,把握最佳投资时机,实现私募股权投资收益和企业价值增值的统一。从企业发展的角度来看,处于初创期的企业得到私募股权投资的支持,能够借助投资机构的专业技能和增值服务,获得企业发展所需的信息和资源,提升企业核心竞争力,拓展主营业务,增加企业价值,增强企业盈利能力。

参考文献:

[1]Bottazzi L,Da Rin M,Hellmann T.Who are the active investors? Evidence from venture capital[J].Journal of Financial Economics,2008,89( 3) : 488-512.

[2]刘媛媛,黄卓,何小锋.私募股权投资与公司盈利能力关系的实证分析[J].金融与经济,2011,( 8) :59-62.

[3]阳军,孟卫东,熊维勤.不确定条件下最优投资时机和最优投资规模决策[J].系统工程理论与实践,2012,32( 4) :752-759.

[4]鲁皓,张宗益.基于实物期权方法的新兴技术项目投资时机和投资规模选择[J].系统工程理论与实践,2012,32( 5) :1068-1074.

[5]李严,庄新田,罗国锋,等.风险投资策略与投资绩效——基于中国风险投资机构的实证研究[J].投资研究,2012,31( 11) :88-100.

[6]吴超鹏,吴世农,程静雅,等.风险投资对上市公司投融资行为影响的实证研究[J].经济研究,2012,( 1) : 105-119.

[7]杨敏利,党兴华.主风险投资机构声誉、投资阶段与联合投资辛迪加构成[J].预测,2012,31( 6) :21-27.

[8]Popov A,Roosenboom P.Venture capital and new business creation[J].Journal of Banking&Finance,2013,37( 12) : 4695-4710.

[9]苟燕楠,董静.风险投资进入时机对企业技术创新的影响研究[J].中国软科学,2013,( 2) :132-140.

[10]Popov A.Venture capital and industry structure: evidence from local US markets[J].Review of Finance,2014,18( 3) : 1059-1096.

[11]Hallen B L.The causes and consequences of the initial network positions of new organizations: from whom do entrepreneurs receive investments[J].Administrative Science Quarterly,2008,53( 4) : 685-718.

[12]Brander J A,Amit R,Antweiler W.Venture-capital syndication: improved venture selection vs.the valueadded hypothesis[J].Journal of Economics and Management Strategy,2002,11( 3) : 423-452.

[13]欧阳昌民,杨秋林.基于人力资本不确定性的风险投资契约设计[J].中国软科学,2004,( 4) :131-137.

[14]Zinecker M,Rajchlova J.Venture capitalists’nonfinancial value-added: evaluation of the evidence in the czech republic[J].Ekonomicky Casopis,2013,61 ( 3) : 283-296.

[15]党兴华,董建卫,陈蓉.风险投资机构的网络位置对其退出方式的影响研究[J].中国软科学,2011,( 6) : 156-166.

[16]Hsu D H.What do entrepreneurs pay for venture capital affiliation[J].Journal of Finance,2004,59 ( 4) : 1805-1844.

Research on the Impacts of Private Equity Investment Opportunity on Profitability

WANG Zhao-long,QU Shi-you,LIU Tong

( School of Management,Harbin Institute of Technology,Harbin 150001,China)

Abstract:The investment timing is a hot topic in recent years.In order to study the impact of private equity investment timing on profitability of listed companies,this paper uses samples on Shenzhen SMEs board listed companies.Through empirical research,we observe that different timing private equity capital injection will have different impacts on the profitability of listed companies.Investments in the start-up stage show a significant positive correlation with the company’s profitability and no significant correlation on the profitability during its developing stage,while investments in mature stage will have negative correlation with the profitability of the business.Our research concludes the earlier enters,the more obvious effects that enhance the ability of profitability and the capital can be more rapid appreciation.Key words: private equity investment; investment timing; profitability

收稿日期:2014-12-02

doi:10.11847/fj.34.4.47

文章编号:1003-5192( 2015) 04-0047-06

文献标识码:A

中图分类号:F830.59