商业银行制度环境、股权性质与风险偏好关系研究

沈继伦

沈继伦/珠海城市职业技术学院国际合作与交流学院讲师,硕士(广东珠海519090)。

商业银行的过度风险偏好是导致金融危机乃至经济危机的原因之一,因而受到广泛关注。在La Porta et al.(1998)开创性研究的基础上,学界已经开始了在法律制度环境、资本市场发展、公司治理结构和公司风险偏好等领域的研究。近现代基于微观视角的公司治理结构研究基本囿于传统的MM理论、委托代理理论、产权理论及交易费用理论等框架内,公司治理结构领域的研究仍没有取得突破性进展。在微观研究视角研究所取得成就的基础上,实务界和学界开始了外部宏观环境对公司治理及其风险配置影响的研究;法律制度环境作为市场经济和现代公司治理的宏观背景近年来逐渐受到理论界重视。我国处于经济体制转轨的关键阶段,主要以法律为代表的各项制度供给业已引起顶层重视。始于顶层设计的市场化改革所蕴含的法律制度的供给势必为我国市场化进程及现代公司发展提供新的法律制度环境;新的法律制度环境如何塑造公司股权性质进而约束公司的风险行为也将会成为公司治理结构研究的重要命题。

一、文献回顾

既有的研究基于不同视角论述法律制度环境作用于某些媒介或渠道,进而通过媒介或渠道最终影响到经济增长或稳定,其中不少研究专注于法律制度环境或保护水平对银行体系的影响。本文主要关注在法律制度环境约束情形下我国商业银行股权性质对其风险偏好的影响性态层面。

(一)股权性质与银行风险偏好

Amihud,Lev(1981)研究指出,在银行金融机构管理层持股比重较小条件下,银行股东存在通过控制管理者进而主导银行对高风险项目投资行为,最终提高银行风险偏好;这一情况会随着管理者持股比例增加而得以改善,因为理性的管理者会随着股权增加而做出自身利益长期权衡,这种权衡结果会在一定程度上制约银行风险行为。Amihud(2002)研究表明,银行股权较为集中会引致事实上大股东控制行为,这种行为诱使大股东干预银行追逐高风险高收益的项目。Caprioetal.(2007)的研究验证这一观点,其研究指出在存在道德风险假定情形下,股东的性质会诱发银行贷款投向的偏向性,同时对银行实施偏向性的管理和监督,最终使得股东过度追求利益最大化进而增加银行风险。结合国内研究,高国华、潘英丽(2010)的研究显示,我国商业银行大股东控股能力与银行的风险承担水平存在正向相关关系。曹廷求、张光利(2011)通过对我国城市商业银行研究认为,银行股权集中性及性质与城市商业银行的风险承担存在一定程度的关联,而过度集中的所有权性质事实上导致商业银行风险上升。张宗益、宋增基(2010)以我国商业银行财务报告数据为例的研究认为,当前我国商业银行股权结构中国有股比重逐渐上升导致商业银行风险承担能力下降。

(二)法律环境与银行风险偏好

既有研究主要集中在银行治理结构 (Saunders et al.,2004;Laeven, Levine,2009;蔡卫星、高明华,2010)、政府监管(Laeven,Levine,2009)及薪酬激励和货币政策(;江曙霞、陈玉婵,2012;Fortin,Goldberg,Roth,2010)与银行风险承担层面,而对基于法律制度环境角度的研究较为少见。 Hart,Moore,(1998)研究认为,如果法律环境引致债权人的权利强化,那么强化的债权人权利就会引致银行以较低的利率将贷款投向风险客户,进而增加银行风险承担。Qian,Strahan(2007)的研究认为,债权人法律保护水平越高,商业银行贷款投向就越集中,贷款利率也就越低,同时其贷款期限也就越长,而这种银行贷款特征在很大程度上引致银行风险承担水平的提高。Cole,Turk-Ariss(2008)通过对2000—2006 年度期间新兴国家商业银行的研究指出,法律保护水平与银行信贷水平呈现显著正向相关关系;也就是较强的法律保护提高了银行贷款水平,同时也提升了银行贷款的资产占比,但其结果就是提升了银行的风险水平。Houston et al.(2010)分析了69个国家的2400家银行数据,其研究认为,法律赋予较强债权人权利在一定程度上引致银行承担更多的风险,但这种风险更多是基于债权人保护权利的增强而引致银行盈利水平下降而产生的;而银行此种类型风险承担的增加会提高金融危机发生的概率。张健华、王鹏(2012)结合中国银行业相关数据系统研究法律保护水平和银行风险之间关系及法律保护水平与银行贷款规模之间关系,认为法律保护水平与银行的信贷规模存在积极相关,同时与银行绩效存在正向相关,但法律保护水平会引致银行资本充足率下降进而提升银行风险水平。

虽然对商业银行风险偏好及其风险承担的影响因素之经验结论存在颇多争议,但一国经济体系尤其是以银行金融机构为主导的金融体系内,商业银行的风险偏好及风险承担水平对经济金融体系的运行具有至关重要的影响(Bernanke,2003)。结合相关文献并权衡现阶段我国金融运行的实际,给出本研究假设如下:

H01(原假设1):在不存在法律制度约束情形下,我国商业银行的国有股权性质提升了其风险偏好。

H11(备择假设1)∶在不存在法律制度约束情形下,我国商业银行的国有股权性质没有提升其风险偏好。

H02(原假设2):存在法律制度约束的背景下,法律制度因素对银行风险偏好存在影响,同时法律制度因素削弱了国有股权对银行风险偏好的影响程度。

H12(备择假设2):存在法律制度约束的背景下,法律制度因素对银行风险偏好没有影响,同时法律制度因素没有削弱国有股权对银行风险偏好的影响程度。

二、实证分析

(一)经验方程及变量选取经济学解释

结合上文的讨论,给出基于研究假设H01与H11的经验论证方程(1):

经验方程(1)中Total Risk为样本银行资本市场收益波动率,用以捕捉银行管理层风险偏好;根据有效市场理论,公司股票交易价格已充分反映公司行为及管理层决策倾向及行为,而基于资本市场的收益波动蕴含了在控制其他因素情形下管理层风险偏好。State是描述公司股权性质的二元属性变量,如果样本商业银行实际控股股东是国家或政府,则State=1;反之State=0。f(X)表示其余控制变量的线性组合。uit为随机扰动项。

基于同样的研究思想并结合第二对研究假设H02与H12,进一步论证法律制度环境对管理层风险偏好是否存在约束作用,同时从实证的角度论证法律环境之于股权性质与管理层风险偏好之间关联的影响性态。据此,给出经验论证组合方程(2)和(3):

其中,Law为表示法律环境的变量,参照既有研究(张健华、王鹏,2012;),选取樊纲、王小鲁、朱恒鹏合著的《中国市场化指数—各地区市场化相对进程报告》中市场中介组织发育和法律制度环境综合指数捕捉法律环境因素(Law);f(X)和其余变量定义同上。方程(2)描述了在控制其余相关因素情形下,法律环境对管理层风险偏好的影响性态。方程(3)反映了在控制法律环境因素和其余相关因素情形下,公司股权性质对管理层风险偏好影响性态。

对于公司层面因素,参照既有代表性研究 (张健华、王鹏,2012),选择银行总资产的自然对数(Lnsize)捕捉银行规模因素,在此基础上选取资产回报率(ROA)捕捉银行资产收益因素;同时依据Christopher,Vashishtha(2012)研究,选择样本银行净利润增长率(NGr)和银行账面市值比(BM)来描述银行发展能力和投资价值。为了充分反映银行管理层融资决策倾向,避免由于忽略融资结构倾向所反映的管理层风险倾向而造成的拟合偏误,选取银行总负债与总权益之比捕捉银行杠杆因素(LE)。同时,选择管理层持股比例来反映高管权益激励因素(EQUI),进而捕捉存在预期收益下管理层的风险决策行为。其次,对于宏观外部环境因素,选取GDP增长率(g)和以广义货币供应量增长率所表征的流动性因素(M2g)。最后,抽取2006—2013年度A股上市商业银行作为研究样本,并排除观测值不满12个季度的上市银行,最终组成了时间频率为季度的非平衡面板数据。数据主要来源于RESSET金融研究数据库、WIND数据库及CSMAR研究数据库。

(二)统计分析和相关性检验

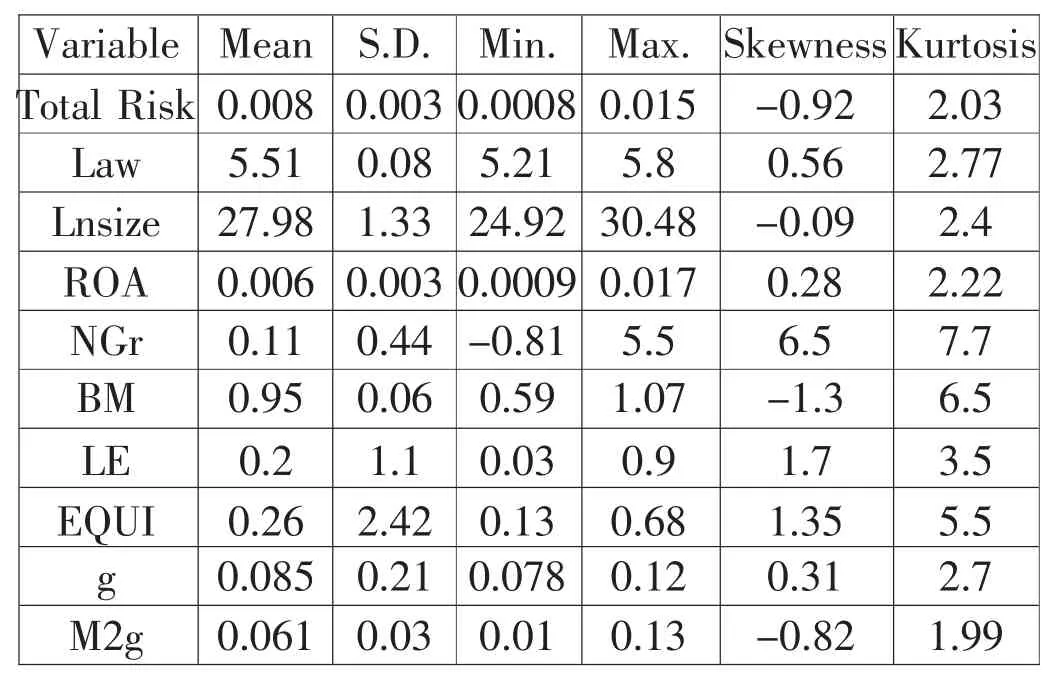

为了在统计意义上排除可能存在的异常值导致拟合结论偏误,有必要对重要变量序列进行基本统计描述,借以捕捉相关变量的基本统计分布规律和商业银行的运行实际状况。基本变量的描述统计分析如下表:

表1 描述统计分析

表1显示,除净利润增长率在样本期内呈现“尖峰厚尾”的分布特征外,其余变量序列基本近似正态分布;只有管理层持股比例和公司规模呈现较为显著的波动分布,其余变量分布基本呈现平稳性态;变量序列在统计意义上不存在异常值,可以在很大程度上避免异常值所引致的回归偏误。对变量序列的平稳性进行PP和ADF两种检验的结果如下:

表2 平稳性检验

平稳性检验结果显示,在经过基本统计处理程序后的变量序列基本在a=0.05的显著水平上拒绝存在单位根的假设,即变量序列具有平稳性统计分布特性。

根据面板数据拟合的经典计量经济学理论,对本文经验模型的回归效应进行检验,其检验结果如表3:

表3 回归效应检验

表3中检验结果显示,本文的经验模型均在a=0.01的显著水平上拒绝随机效应回归假设,即用于检验两对研究假设H01、H11和H02、H12的经验方程均在a=0.01的显著水平上无法拒绝固定效应回归。

(三)经验拟合

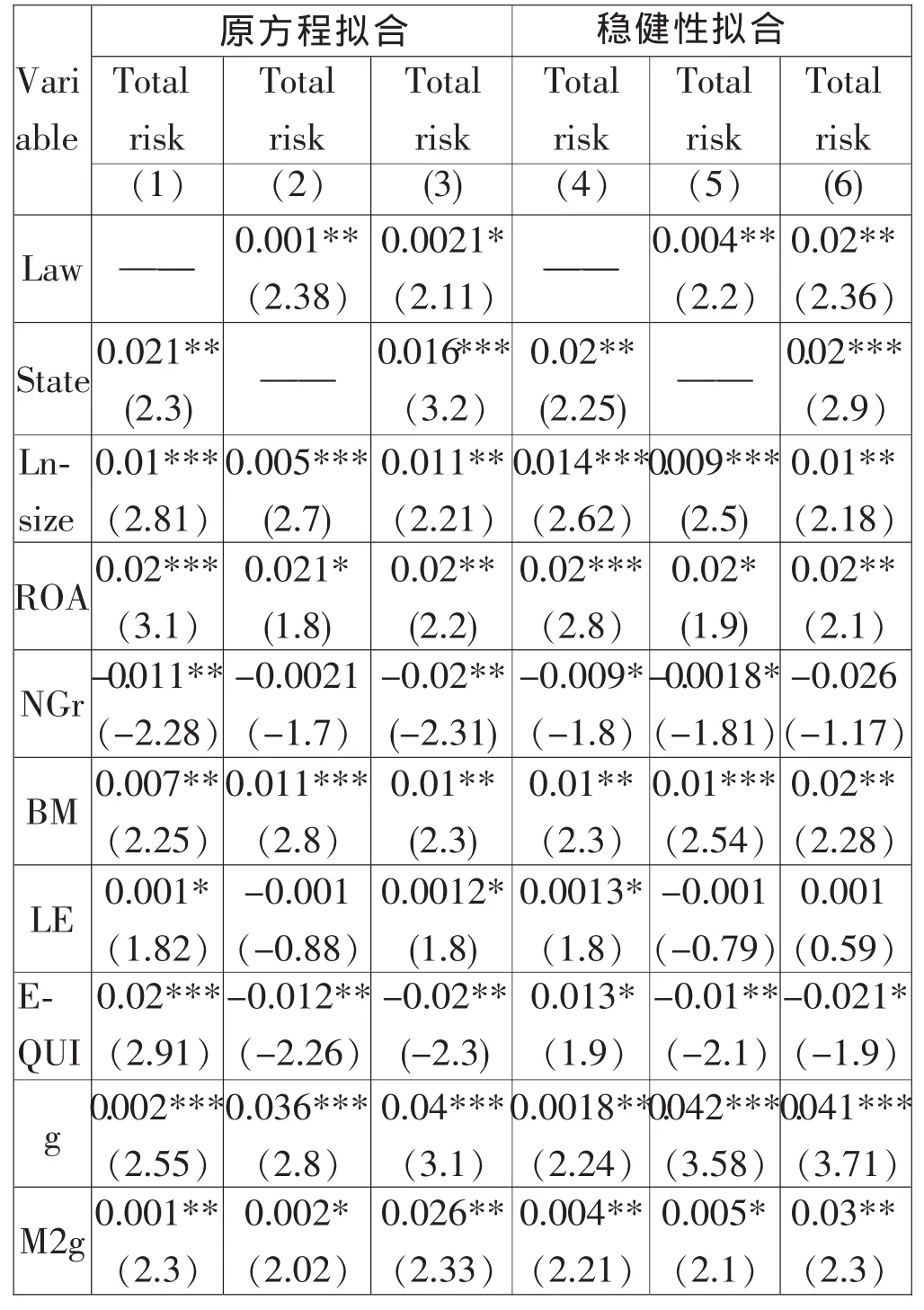

对经验方程(1)(2)和(3)依次进行拟合分析的结果如表4:

表4 实证结果(RE)

根据表4中方程(1)的拟合结果,在统计意义上不能拒绝原假设H01,即在不控制法律环境因素情形下,国有股权性质与银行风险之间存在积极而且显著的关系,国有股权性质确实推高了商业银行风险偏好;管理层持股比例与公司规模因素对银行风险偏好影响性态基本近似于股权性质对银行风险的影响,而其余变量对银行风险影响性态基本与既有研究(张健华、王鹏,2012)近似。结合表4中方程(2)拟合结果和第二对研究假设H02、H12,在统计意义上拒绝H02,接受H12,即法律制度环境因素并没有如同一般预期那样对商业银行风险偏好存在抑制或约束效用,反而在样本期内法律制度环境推高银行风险偏好,尽管推高的幅度较小但相当显著。同时在控制法律制度环境因素的情形下,控制变量中杠杆、管理层持股和外部经济增长因素对商业银行风险偏好影响性态发生显著改变而其余变量基本保持稳定。这一结论揭示,在一定程度上法律制度环境因素确实可以通过商业银行内部管理层持股渠道进而起到抑制其管理层风险偏好的作用,而且法律制度环境因素也在一定程度上放大了经济增长因素对其管理层风险偏好的正向推动效用。进一步结合研究假设H02、H12和表4中方程(3)的拟合结果,可以看出在同时控制法律制度因素和股权性质情形下,法律制度环境因素对银行管理层风险偏好推动作用进一步强化,但国有股权性质对管理层风险偏好正向效用被削弱,这一结论与研究原假设H02吻合;同时进一步强化管理层持股因素对管理层风险偏好的约束效应,对应地也加强了外部流动性对银行管理层风险偏好强化效应。其余的相关控制变量对管理层风险偏好影响效应基本与经验方程(1)和(2)保持一致,并没有产生较为显著的变化。这一经验结论表明,法律制度确实对国有股权在商业银行管理层风险偏好层面存在一定的约束作用,但是法律制度因素自身对其管理层风险偏好影响却在存在国有股权情形下得以放大。总而言之,基于历史而形成的当前法律制度环境并不能有效地制约商业银行管理层风险偏好,其国有股权性质仍然是影响管理层风险偏好的重要因素。最后,表4中稳健性检验结果在很大程度上验证了本文经验论证结果的稳健性。

三、结论

通过构建分层次经验论证的逻辑框架逐层递进检验了法律制度环境、股权性质与管理层风险偏好关联性态。经验结果表明,单一的法律制度环境因素并没有如同一般预期那样对商业银行风险偏好存在抑制或约束效用,反而样本期内法律环境推高其风险偏好,尽管推高的幅度较小但相当显著。在同时控制法律制度因素和股权性质情形下,法律制度环境因素对商业银行管理层风险偏好推动作用进一步强化,但国有股权性质对管理层风险偏好正向效用被削弱,并进一步强化管理层持股因素对管理层风险偏好的约束效应。这一结论在很大程度上说明,基于历史而形成的当前法律制度环境并不能有效地制约商业银行管理层风险偏好,我国商业银行的国有股权性质仍然是影响其管理层风险偏好的重要因素。

中国仍然属于商业银行主导的金融体系,银行的风险偏好对于金融乃至宏观经济稳定具有举足轻重的作用。本研究显示,我国法律制度环境因素并没有对商业银行风险偏好形成有效约束;但以往的研究表明,西方完善的法律制度确能提高商业银行经营业绩;其主要原因是我国法律制度的完备性和有效水平与欧美国家仍有较大差距。因此,加强法律制度建设,创造良好市场环境对提升我国商业银行治理水平的意义重大。基于本文分析,国有股权对商业银行风险偏好的正相关关系被削弱,而管理层持股因素对商业银行风险偏好之间存在负相关关系。在通过顶层设计提供有效的法律制度供给的前提下,如何构建合理的股权结构,既能使商业银行的风险水平控制在合理范围之内,又能有效提升银行的市场竞争力是亟待解决的重要课题。

[1]Bernanke,B.and Boivin,J.,“Monetary Policy in A Data-rich Environment”[J].Journal of Monetary Economics,2003,50(3):525-546.

[2]Caprio,G.and Martinez-Peria, “Avoiding Disaster:Policies to Reduce the Risk of Banking Crises”,Working Paper,2000,No.47,Cairo:Egyptian Center for E-conomic Studies.

[3]Cole,R.and Turk-Ariss,R.,“Legal Origin,Creditor Protection and Bank Risk Taking:Evidence from Emerging Markets”,Working Paper,2008,DePaul U-niversity and Lebanese American University.

[4]Laeven,L.and Levine,R.,“Bank Governance,Regulation and Risk Taking”[J].Journal of Financial Economics,1993,93(2):259-275.

[5]La Porta,R.,Lopez-de-Silanes,F.and Shleifer A.,“Government Ownership of Banks” [J].Journal of Finance,2002,57(1):265-301.

[6]Fortin,R.Goldberg,G.M.and Roth,G.,“Bank Risk Taking at the Onset of the Current Banking Crisis”[J].Financial Review,2010,45(4):891-913.

[7]曹廷求,张光利.市场约束、政府干预与商业银行风险承担[J].金融论坛,2011(2).

[8]高国华,潘英丽.资本监管、市场约束与政府监督——银行监管政策组合与权衡的实证研究[J].世界经济研究,2010(8).

[9]江曙霞,陈玉婵.货币政策、银行资本与风险成都承担[J].金融研究,2012(4).

[10]吴玮,“资本约束对商业银行资产配置行为的影响—基于175家商业银行据的经验研究”[J].金融研究,2011(4).

[11]张健华,王鹏.银行风险、贷款规模与法律保护水平[J].经济研究,2012(5).

[12]张宗益,宋增基.境外战略投资者持股中国上市银行的效果研究[J].南开管理评论,2010(6).