坐标法在交易性金融资产会计核算中的应用

胡丽蓉

(辽宁政法职业学院,沈阳 110044)

为简化,本文假定交易性金融资产投资从购入至出售期间没有发生增持或减持的情况。

一、坐标法在交易性金融资产中的应用

例1:2010年1月5日,甲公司以10元/股的价格购入乙公司股票100万股,另支付相关交易费用8万元(占乙公司有表决权股份的1%,对乙公司无重大影响),甲公司将其划分为交易性金融资产。2010年6月30日,乙公司股票的市场价格为15元/股。2010年12月31日,乙公司股票的市场价格下跌至6.5元/股,甲公司预计股票价格的下跌是暂时的。2011年6月30日,乙公司股票市场价格因受到证监会查处而下跌至3元/股,甲公司预计乙公司股票的市场价格将持续下跌。2011年12月31日,乙公司整改完成,股票市场价格回升至8元/股。2012年1月7日,甲公司以5元/股的价格将持有的乙公司股票全部售出。企业所得税税率25%。

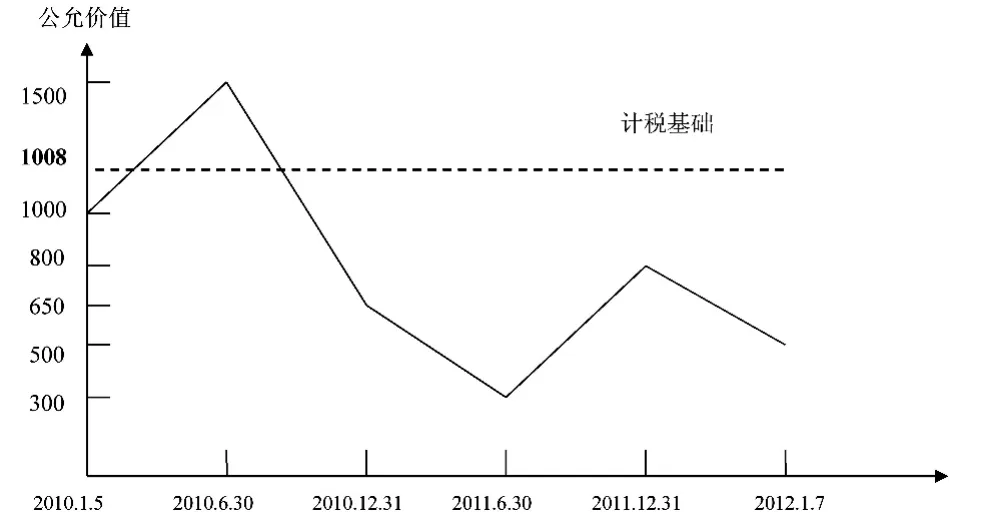

首先以时间为横轴,交易性金融资产的公允价值为纵轴(单位:万元)画出坐标系,再将购入、各资产负债表日至出售等各个时点对应的公允价值按时间顺序连接成线,最后画出直线Y=1008万元(为该交易性金融资产的计税基础),具体见图1。需要说明的是,如果交易性金融资产出售时存在相关交易费用则将出售净额做为出售时点的公允价值。

根据交易性金融资产会计核算规定并结合图1可得如下结论:第一,持有期间,任意相邻两点的公允价值之差为交易性金融资产公允价值变动金额(正数借记“交易性金融资产——公允价值变动”、贷记“公允价值变动损益”,负数做相反处理),即资产负债表日交易性金融资产公允价值变动金额=当日公允价值前一资产负债表日公允价值;第二,持有期间,任意时点的公允价值与购入时点的公允价值之差为累计公允价值变动金额(正数为“交易性金融资产——公允价值变动”的借方余额,负数为“交易性金融资产——公允价值变动”的贷方余额),即截止某资产负债表日该交易性金融资产累计公允价值变动金额=当日公允价值初始购入时的公允价值;第三,累计损益影响额=出售所得计税基础=出售所得-购入支出;第四,出售时的投资收益=出售所得初始购入时的公允价值=累计损益影响额+购入时相关交易费用;第五,资产负债表日,当公允价值(即交易性金融资产的账面价值,下同)计税基础时,其差额形成应纳税暂时性差异,应确认与其相关的递延所得税负债;当公允价值计税基础时,其差额形成可抵扣暂时性差异,应确认与其相关的递延所得税资产;第六,购入时点发生的相关交易费用应调增当年应纳税所得额;持有期间各资产负债表日会计确认的公允价值变动额应调整该点的应纳税所得额及所得税额,正数调减,负数调增。

图1 交易性金融资产公允价值

二、会计分录

为验证上述结论的正确性,现将该交易性金融资产从购入到出售各笔会计分录列示如下(单位:万元):

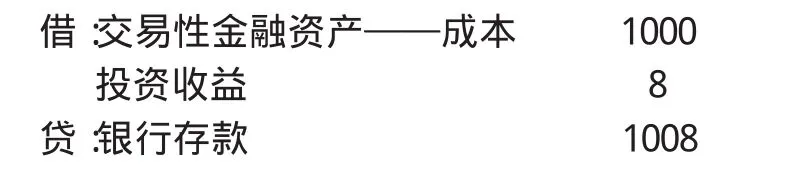

2010年1月5日购入股票时:

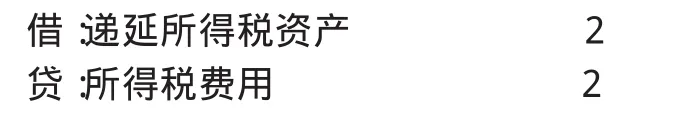

税务处理:(1)对于会计确认的投资损失8万元,税法规定交易性金融资产发生的交易费用,应记入投资的计税基础,不得在本期税前扣除,因此应调增应纳税所得额8万元和应纳所得税额2(8×25%)万元,会计分录如下:

(2)会计确认的账面价值为1000万元小于税法认可的计税基础为1008万元,因此形成一项可抵扣暂时性差异,应确认为递延所得税资产2(8×25%)万元。

2010年6月30日公允价值上升至15元/股:

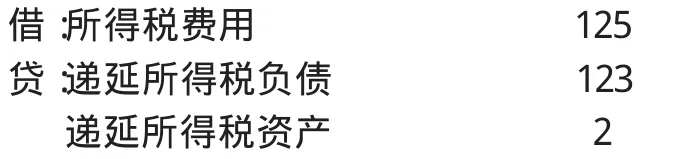

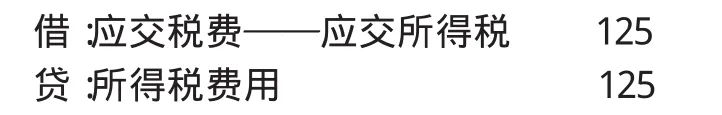

税务处理:(1)对于会计确认的公允价值变动损益500万元,税法不承认,应调减应纳税所得额500万和应纳所得税额500×25%=125万元。

(2)交易性金融资产账面价值(1500万)大于计税基础(1008万),应确认递延所得税负债=(1500-1008)×25%=123万元,根据会计准则,本期暂时性差异对所得税的影响是根据期末资产、负债账面价值与计税基础之间的差异对所得税的影响与期初资产、负债账面价值与计税基础之间的差异对所得税的影响的差额确定,当期递延所得税=(期末递延所得税资产余额-期初递延所得税资产余额)-(期末递延所得税负债余额-期初递延所得税负债余额)=(0-2)-(123-0)=-125万元。

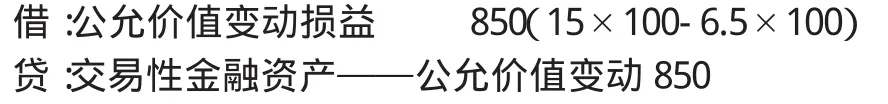

2010年12月31日公允价值跌至6.5元/股

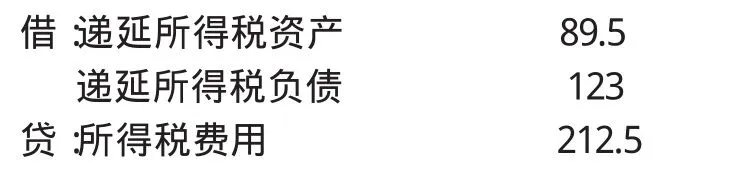

税务处理:(1)对于会计确认的公允价值变动损益850万元,税法不承认,应调增应纳税所得额850万和应纳所得税额850×25%=212.5万元。

(2)交易性金融资产账面价值 (650万)小于计税基础(1008万),应确认递延所得税资产=(1008-650)×25%=358×25%=89.5万元。由于期初递延所得税负债余额为123万元,当期递延所得税=(期末递延所得税资产余额-期初递延所得税资产余额)-(期末递延所得税负债余额-期初递延所得税负债余额)=(89.5-0)-(0-123)=212.5万元。

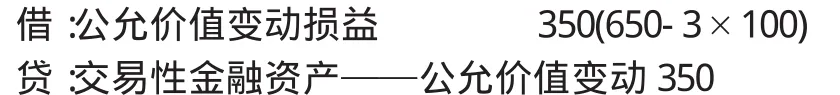

2011年6月30日公允价值继续跌至3元/股

税务处理:(1)对于会计确认的公允价值变动损失350万元,税法不承认,应调增应纳税所得额350万和应纳所得税额350×25%=87.5万元。

(2)交易性金融资产账面价值(300万)小于计税基础,应确认期末递延所得税资产=(1008-300)×25%=708×25%=177万元。期初递延所得税资产余额为89.5,本期应确认递延所得税资产=177-89.5=87.5万元

2011年12月31日,乙公司股票价格回升至8元/股

税法处理:(1)对于会计确认的公允价值变动收益500万元,税法不承认,应调减应纳税所得额500万和应纳所得税额500×25%=125万元。

(2)交易性金融资产账面价值为800万小于计税基础,应确认递延所得税资产=(1008-800)×25%=208×25%=52万元。期初递延所得税资产余额为177,本期应转回递延所得税资产=177-52=125万元

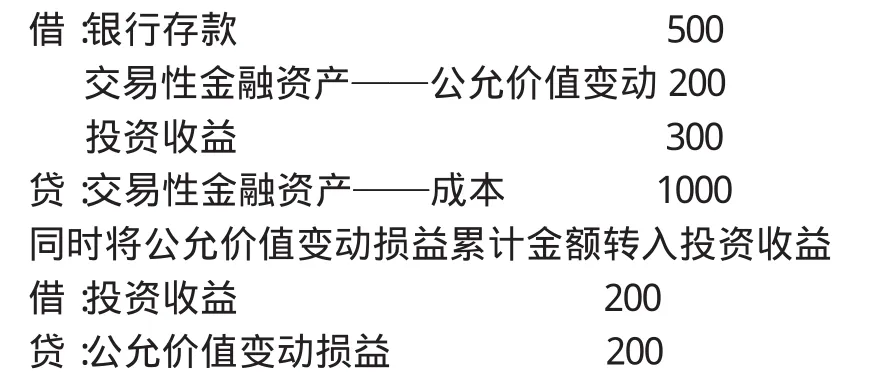

2012年1月7日,甲公司以5元/股价格将持有的股票全部售出:

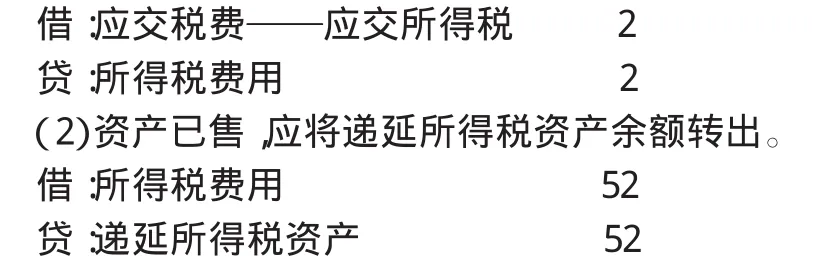

税务处理:(1)会计确认投资损失500万元,税法认可的投资收益为500-1008=-508万元,应调减应纳税所得额8万元与应纳所得税额2万元

以2011年6月30日为例,该日交易性金融资产公允价值变动金额=当日公允价值—前一资产负债表日公允价值=300-650=-350万元,则贷记“交易性金融资产——

公允价值变动”科目350万元;截止2011年12月31日,该交易性金融资产累计公允价值变动金额=当日公允价值—初始购入时的公允价值=800-1000=-200万元,表明“交易性金融资产——公允价值变动”有贷方余额200万元,正是会计分录中“交易性金融资产——公允价值变动”借方500万元、贷方850万元、贷方350万元和借方500万元相抵减后的金额;累计损益影响额=出售所得计税基础=500-1008=-508万元,正是会计分录中“投资收益”科目借方8万、借方300万和借方200万元之和。2012年1月7日出售投资收益=出售所得初始购入时的公允价值=500-1000=-500万元,也是累计损益影响额-508万+相关交易费用8万之和。

[1] 中国注册会计师协会.会计[M].北京:中国财政经济出版社,2014.