OECD国家的税收改革趋势及启示*

郑 浩

(上海财经大学 公共经济与管理学院,上海200436)

1984年英国以及1986年美国的税制改革,引领了近年来OECD国家降低个人所得税与企业所得税税率以及拓宽税基等税制改革潮流。20世纪80年代中期,许多OECD国家个人所得税边际税率的最高值都超过了65%。而今这一数据在某些国家已经低于50%。同一时期,企业所得税税率最高值低于45%,而到了2011年,OECD国家的平均值已经低于26%。在东欧经济体以及澳大利亚和新西兰,改革在短时间内产生了深远的影响,也从促进经济增长、调控国家经济以及环境治理等方面给我国税收改革以启示。

一、OECD国家税制结构变化趋势

在经济全球化背景下,政府积极参与经济决策,针对多边规则进行各种经济政策调整,导致OECD各国自上世纪80年代中期以来,税制结构呈现出不同程度的趋同倾向,一方面是以低税率、宽税基为代表的所得税改革,另一方面是将消费型增值税转到零售环节课征。同时总体税率呈现上升趋势。企业所得税、个人所得税两税合并征收已成为OECD国家税制改革的主流趋势。目前主要有两种模式,一是以希腊、冰岛和瑞典为代表的股息扣除制,即允许公司从其应税所得中扣除全部或部分已支付股息,然后对剩下的所得征收企业所得税;二是以德国为代表的分税率制,即对股息采取低税率,而对留存收益课征高税率。而从税制与税种结构而言,OECD国家税制经过不断改革和调整,已经在原有的以所得税为主体的基础上增加了间接税的比重。而且除了已经开征的财产税、遗产税和赠与税之外,OECD国家已经开始讨论开征与环境保护相关的绿色税收。

(一)个人所得税

20世纪70年代,大部分OECD国家的个人所得税边际税率都超过了70%,而目前这一税率都低于50%。

过去十年以来,进一步的税制改革使得OECD国家个人所得税税率的未加权平均值下降了5个百分点。从2000年开始,其中12个国家的最高个人所得税税率下降了7%甚至更多。最近,少数国家提高了他们个人所得税的最高值(包括葡萄牙和英国),这是他们保持财政稳定的一项措施。

(二)企业所得税

OECD成员国的企业所得税税率在2000年到2011年之间平均下降了7.2%,由32.6%下降为25.4%。31个国家的税率均有下降,仅有智利从15%上升到17%,匈牙利从18%上升到19%。除此之外,挪威一直保持在28%。而日本尽管在2004年降低了企业所得税税率(而且有建议称日本应将该税率降至30%以下),但其仍保有该税率2011年的最高值。这一切似乎表明相比于小经济体,像日本和美国这样的大经济体,在企业所得税政策上拥有更加有效的自主权。

(三)股息税收

尽管涉及股息收入的个人所得税税率有所降低,但是最近个人股息收入税率下降的原因很大程度上与企业所得税税率下降有关。图3显示对于个人股东来说,有关国内收入分配的边际税率的最高值。该图考虑到了收益通常会被重复征税的事实,即当假设它们承担企业所得税以及作为股息而被征税这两种情况。有数据表明OECD国家股息收入的边际税率最高值在2000到2011年之间下降了8.1%,由49.1%下降到41.0%。

最近许多欧洲国家由扣除利润分配中重复课税的制度转向股东救济制度,在这种制度下,股息征税的税率较低,处在对个人征税的水平。许多国家对于股息征税基于个人股东层面,比依托于工资收入的个人所得税税率要低。降低股息收入实际税率的原因之一是因为该税率针对的是新兴企业中的权益投资者,该企业对于从现有经济活动中获取的能够进行再投资的盈利不予留存。

(四)增值税(一般销售税)税率

增值税的平均税率由1990年的16.7%增长到2000年的17.8%,而且在2000年到2009年之间明显保持稳定。到了2010年,许多国家提高增值税作为他们稳定财政措施的一部分导致该数值从17.6%增长到18.0%。2010年1月到2011年初,9个OECD国家提高了增值税税率或者宣布提高增值税税率的计划,分别为:芬兰由22%提高为23%,希腊由19%提高到21%,新西兰由12.5%提高到15%,波兰由22%提高到23%,葡萄牙由21%提高到23%,斯洛伐克由19%提高到20%,西班牙由16%提高到18%,瑞士由7.6%提高到8%,英国由17.5%提高到20%。

上面提到的平均值涵盖了OECD成员国的主要差异,税率从5%(日本和加拿大,尽管加拿大大多数省份征收5%左右的消费税)到25%(丹麦、匈牙利、挪威和瑞典)以及冰岛的25.5%。OECD 2/3国家的增值税税率保持在15%到22%之间,而且欧洲国家的税率比非欧洲国家的要高很多。

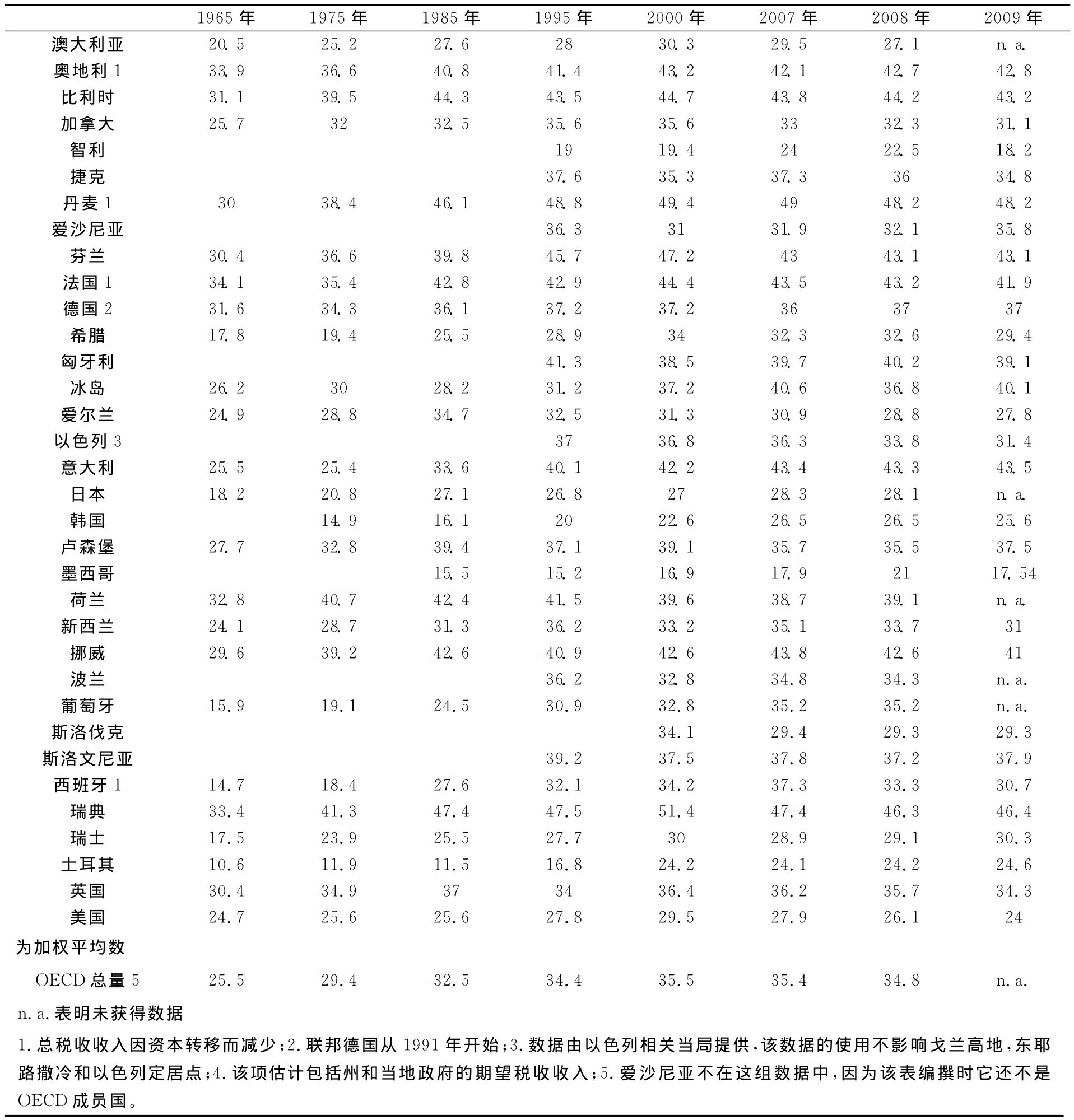

二、OECD国家税收负担变化趋势

税收改革带来的税率降低并没有引起总税负的降低(图1和表1)。税负在2000年之前是一直上升的。OECD成员国未加权平均值在2000年高达35.5%,而且在2006年和2007年再次达到这一顶峰,这从一个侧面反映了强劲经济增长所带来的税收收入的自动调节效应。然而2009年该数值下降到34%以下,是由大多数OECD国家的现付款协议导致税收收入下降引起的。这是由经济活动的减少以及为了减弱经济危机带来的衰退效应而采取了减税措施。

OECD各成员国的总体税负从墨西哥和智利的18%到丹麦的48%不等。导致这些差异的因素有很多,例如:国家提供养老金、教育以及医疗保障的方式,有的通过国会预算提供支持,有的依靠私人部门解决问题等等。除此之外,在非税收义务支付的使用方面也存在差异。

表1 税收总收入占GDP比重(%)

经济危机之前,尽管收入税税率下降,但是税收收入基本不变的原因在于采取了拓宽税基的措施,包括:实际折旧才能进行税前扣除,减少税收支出(例如:对于特殊经济活动或者纳税人进行的等同于公用事业的费用给予的减免税需要通过在其他地方征收更高的税来提供资金支持)或修改被税收筹划所利用的漏洞。

2000到2009年之间,许多成员国经历了税收占GDP比重大幅下降的一个过程,如表1所示。11个国家经历了超过3个百分点的大幅下降;同一时期,仅有5个国家经历了上涨的过程。两个国家上涨数值超过了1%。值得注意的是,许多国家通过扩大消费税税基来获得更多的税收收入——目前除美国之外所有的OECD成员国都征收增值税或一般销售税。从1990年开始,增值税占GDP的比重从5.3%上升到6.5%。

目前OECD成员国中的14个都征收增值税。希腊,爱尔兰,西班牙,葡萄牙,土耳其,墨西哥,日本和新西兰从上世纪80年代开始征收增值税,瑞士紧随其后。东欧经济体在上世纪80年代末期和90年代初期开始征收增值税,其中一些国家采取了欧盟模式是为了未来加入欧盟。然而,增值税作为增加税收收入的相对重要性却继续呈现较大的差异化。增值税占GDP的比重在加拿大和日本低于3%,而在丹麦却超过了10%。直到今天,美国仍然是唯一没有增值税的OECD成员国。

除此之外,1996到2008年之间OECD成员国的相关环境税收入通常占GDP的2%到3%之间。同一时期,总税收收入占GDP的比重为34%到36%。实际上,大部分的环境税收入都是来源于对公路燃料征税。过去十年环境税收入占GDP的比重略微下降反映出税前更高的油价对于需求的影响,同样的情况也发生在许多使用指数化税率的国家。

表2提供了详细的各税种税收收入以及OECD各国的税率情况。

三、OECD国家税制改革的动因及对我们的启示

OECD国家税制改革的背景大体相同。首先,20世纪70年代中期和80年代初期的两次经济危机使得各国通货膨胀、债务沉重、财政收支失衡、经济增长速度缓慢,同时失业率升高、人民生活水平大幅下滑,尤以美国最为严重。其次,第二次世界大战后至20世纪70年代,OECD国家实行能对经济全面干预的税收制度,其主要特征是高累进、多优惠。但到了20世纪80年代,各国相继进入了滞胀时期,失业率和通胀率剧增,经济的实际增长率也普遍降低,旧税制造成了纳税人横向不公平,而高累进税率挫伤了人们的工作积极性,降低了对私人储蓄和投资的刺激力度,致使经济缺乏活力,效率日渐低下。除此之外,OECD国家税制自身也存在诸多弊端,例如边际税率过高、名义税率与实际税率严重脱钩等。

那么是什么因素导致了这种税制改革趋势?

一种广泛存在的观点认为有必要营造一种财政环境,鼓励投资、承担风险以及企业家精神,提高工作激励。采取宽税基、低税率,尽可能确保税收不扭曲经济主体和行为人的决定。

另一个关键的推动力就是全球化。市场的自由化和一体化使得资本在国际间流动更快,通过直接或者间接投资显著促进了跨国贸易。这一切都推动了降低企业所得税,尤其是对于新兴经济体而言。

对于许多OECD成员国来说,全球化的效应一直被“税收竞争”这一理念增强。这一理念鼓励各个国家完善他们的营业税体系,特别是通过降低法定企业所得税税率,不仅在税收的绝对数量上有吸引力,而且在相对数量上保有竞争力。虽然全球化投资数量一直较高,但我们必须看到潜在的风险,即考虑到税收问题,资金可能撤离原本应该税前返还更多的国家。进一步说,某些税收管辖区制定具有吸引力的税收体系(例如,改变税基)吸引利润和税收收入远离实际发生投资的国家。这些竞争压力提出了一个问题,即是否在税收政策上采取更多的国际合作能够避免税收竞争带来的危害。例如2013年9月启动的BEPS(Base Erosion and Profit Shifting,税基侵蚀与利润转移)行动计划是由G20领导人背书并委托经济合作与发展组织推动的一揽子税收改革项目,旨在通过协调各国税制,修订税收协定和转让定价国际规则,提高税收透明度和确定性,以应对跨国企业税基侵蚀和利润转移给

各国政府财政收入和国际税收公平秩序带来的挑战。从税收国际规则的角度看,BEPS行动计划将完善和发展现行税收协定和转让定价国际规则,以使其更好适应各国税制和全球价值链变化带来的影响;从国内法的角度看,BEPS行动计划将推动建设与现代商业模式相适应的企业所得税税制,并完善间接税制度安排,促使各国相应修改其国内法,以压缩跨国公司利用税制和征管差异规避税收的空间,在全球范围内营造公平的税收环境和秩序。

表2 税收体系的比较

政府必须使得纳税人对其税收体系的完整性充满信心。改革者的口号是公平、简单、透明。公平需要纳税人在相同情况下支付相同的税,并且税负是合理的,这样能够确保社会凝聚力。简单要求个人支付税收尽可能简单明了,并且征税的管理和纳税遵从成本尽可能降低。透明要求税收体系的运行易于理解,这样能够为投资以及其他经济决策提供保障。这三部分在税收改革中都扮演着重要角色。

一方面,公平的争论有助于通过扩大税基和逐步废除对特殊群体的税收优惠来提高经济效率。另一方面,最有能力支付的税收来源于工薪税和资本利得,而这些税又恰恰最挫伤人们的工作积极性。政府必须对此进行权衡,确定在多大范围内征收个人和企业所得税。减税对于收入分配的效应是很难评估的,原因在于:减税可能会鼓励更多的公开性收入;提高所得税减免对于贫困家庭来说是一件好事,而降低个人所得税最高税率又会使富裕者欣喜不已。不同条件下情况也有所不同,例如:虽然高收入者需负担的平均税率下降,但他们的税负比重可能提高。除此之外,许多国家更加强调纳税遵从也能够提高税收体系的公平性。

最近一段时间,税收政策的变革主要是来源于宏观政策方面的考虑尤其是为了减弱由经济危机带来的经济急剧滑坡影响。目前某些国家已经开始采取行动降低预算赤字。希腊、爱尔兰、葡萄牙、西班牙和英国已提高了税率,政府为寻求在恢复合理的公共财政的同时,确保经济复苏乃至增长,不可避免的在税收政策的制定中扮演重要角色。然而,由于税收政策结构能够通过提高潜在的产出增长率来使得公共财政恢复健康,因此它的重要性也日益凸显。

我国以流转税为主体的税制结构也与OECD国家以所得税为主体的税制结构存在不小差异。考虑税收政策的国际维度,适应新的经济环境,我国的税收体制必须作出调整。我国税务机构的税制设计要主动应对全球化、税收竞争以及气候变化带来的挑战:

1.促进经济增长。创新、投资和企业家精神对于潜在产出的增长、税收收入以及公共支出的可负担数额仍然是至关重要的。税收政策必须做到鼓励创新的同时尽可能减少对企业及消费者行为的扭曲。

2.调控国家经济。税收作为经济杠杆,通过增税与减免税等手段来影响社会成员的经济利益,引导企业、个人的经济行为,对资源配置和社会经济发展产生影响,从而达到调控宏观经济运行的目的。政府运用税收手段,既可以调节宏观经济总量,也可以调节经济结构。

3.环境治理。税收以及可交易的排放许可证等市场工具为处理环境问题提供了一种有效的方式,并且有助于以最小的代价实现经济的可持续发展。在贸易领域,一个国际间商定的“游戏规则”,能够有助于各国获得全球化利益的同时保护自己的税基,应对环境问题带来的挑战。

[1] 靳东升.国外税制改革发展方向与经验的研究[J].经济社会体制比较,2012,(6):13-23.

[2] Stephen Matthews.Trends in top incomes and income inequality and the implications for tax policy[R].OECD Taxation Working Paper,No.4.

[3] Bert Brys.Wage income tax reforms and changes in tax burdens:2000-2009[R].OECD Taxation Working Paper,No.10

[4] LEJEUNE,I.The EU VAT Experience:What Are the Lessons?[J].Tax Analysts,2011:257-282.

[5] OECD,Tax Policy Reform and Economic Growth[M].Raris:OECD,2010.

[6] 廖体忠.BEPS行动计划的影响及我国的应对[J].国际税收,2014,07:13-15.