退出国籍税收政策:美国经验及启示*

任 强(中央财经大学财政学院 北京 100081)蒋 震(中国社会科学院财经战略研究院 北京 100028)谭 笑(财政部会计准则委员会 北京 100045)

退出国籍税收政策:美国经验及启示*

任 强(中央财经大学财政学院 北京 100081)蒋 震(中国社会科学院财经战略研究院 北京 100028)谭 笑(财政部会计准则委员会 北京 100045)

本文着重介绍了美国退出国籍税收政策的背景及历史沿革,希望为我国税收政策的完善提供借鉴。在美国,退出国籍税收政策涉及联邦个人所得税、联邦遗产税和赠与税。笔者认为,如果将来我国对财产转让所得全部开征个人所得税及开征遗产税与赠与税的话,必须完善退出国籍税收政策,堵塞税收漏洞。更重要的是,税务机关与金融部门、各产权登记部门的涉税信息共享及国际税收协作是退出国籍税收政策实施的前提。

美国 退出国籍 个人所得税 遗产税 赠与税

美国自1966 年开始对退出国籍(包含放弃绿卡,下同)的公民实施有针对性的税收政策,时至今日形成了比较完整的体系。近年来,我国富裕阶层海外移民的脚步逐渐加快,虽然其动机与美国一些富裕人士因避税而退出国籍的动机并不一致,但日益增多的富豪移民对普通民众和其他企业家的心理造成冲击。因此,加快研究我国针对退出国籍人士的税收政策具有重要的现实意义。

一、美国退出国籍税收政策背景分析

退出国籍的原因多种多样,税收是一个非常重要的方面。尽管富裕人士大都否认避税是其退出美国国籍的原因,但是,不少人退出美国国籍后选择居住在开曼群岛、爱尔兰、瑞士、新加坡和中国香港等低税国家或地区,还有一些人退出美国国籍后卖出美国上市公司的股票。一系列迹象表明,这些富裕人士主动退出美国国籍确实存在重大的避税嫌疑。2010年,美国联邦政府通过了《海外账户税收合规法案》(Foreign Account Tax Compliance Act, FATCA),希望通过国际间涉税信息共享打击离岸避税行为。该法案要求在境外金融机构拥有金融资产的美国公民①指拥有美国国籍者。/永久居民②指虽无美国国籍,但在美国长期居住或拥有绿卡者。进行申报,并要求为美国公民/永久居民及公司提供服务的外国金融机构在美国国内收入局(IRS)登记并报送相关金融账户信息。从美国联邦政府角度考虑,该法案的实施对提高其税收征管水平、打击海外避税等有非常好的作用。但是,对美国公民/永久居民和外

国金融机构来说,复杂的申报程序、未及时申报带来的巨额惩罚①最高为10万美元和境外金融资产账户的50%二者中的较大者。详见:http://www.irs.gov/pub/irs-utl/IRS_FBAR_Reference_ Guide.pdf.和触犯美国法律的风险大大提高了纳税人的税收遵从成本。不少在境外生活的美国公民/永久居民在所在地处理金融事务时,遭到了因该法案实施带来的歧视性待遇②如不少境外金融机构不情愿为美国人提供银行开户及其他金融服务,因为《海外账户税收合规法案》给其带来了额外的遵从成本。详见:http://www.forbes.com/sites/robertwood/2015/02/11/thousands-renounce-u-s-citizenship-hitting-new-record-not-just-over-taxes/2/.。该法案出台前,美国退出国籍的人士最多每年不到千人,但是,法案公布后,退出国籍人数由2009年的742人增加到2014年的3 415人③http://intltax.typepad.com/intltax_blog/number-of-expatriates/.。

要从税收角度探讨退出国籍行为,须从美国税制说起。美国联邦个人所得税制度、遗产税和赠与税制度④下文提及的个人所得税、遗产税和赠与税也都指联邦层面的税种。显然影响着退出国籍者的行为。对个人所得税、遗产税和赠与税,美国实施的是公民管辖权、居民管辖权和来源地管辖权并行的制度。

(一)个人所得税制度

美国税法规定,美国公民及永久居民负有无限纳税义务,即不论收入在全世界任何地方取得,都需要向美国税务当局申报纳税。⑤I.R.C. § 61(a).对于非居民外国人(Nonresident Alien),则仅就其来源于美国的利息、股息、红利、租金、专利、版权、专有技术和商标等缴纳个人所得税,税率为30%。⑥I.R.C. § 871(a)(1).在与美国签订税收协定的情况下,税率可降至15%。需要注意的是,非居民外国人在美国投资房地产获得的资本利得,视同为从事经营活动取得的收入,仍需缴纳个人所得税。但是,其通过美国境内经纪人买卖股票、证券等,不被视为从事经营活动,无需纳税。

(二)遗产税和赠与税制度

美国联邦遗产税税法规定,作为财产所有者的美国公民及永久居民死亡并将遗产传承时,应对其征收遗产税。联邦遗产税适用最低18%、最高40%的12级超额累进税率(2014年)。纳入计征范围内的遗产包含各种动产、不动产、有形和无形资产,不仅包含美国境内的财产,还包含美国境外的财产。⑦I.R.C.§ 2031.赠与税目前采取与遗产税相同的税率,针对赠与人对被赠与人的财产进行征税,对于居民纳税人同样涵盖美国境内及境外的财产。

对于非居民遗产税纳税人,仅需要就其位于美国境内的财产纳税,其直接拥有的美国国内的股票、债券(银行存款除外)等也被视为应征遗产税范围内的财产。⑧I.R.C. § 2103.同样,对于非居民外国人,赠与税征税对象也只是位于美国国内的财产。对于区分遗产税和赠与税的居民纳税人和非居民纳税人,美国税法采取了居所标准(Domicile)⑨Treas. Reg. § 20.0-1(b)(1).。居所不同于住所(Residence),在法律上意味着居住人目前希望将其作为永久住所居住下去。

二、美国退出国籍案例研究

(一)退出国籍的税收影响

假设美国公民或永久居民Jack在2009年拥有价值1 000万美元的股票。多年前,Jack以200万美元购买了这些股票;2009年,上市公司支付30万美元的红利。那么,该红利所适用的资本利得税税率最高为15%⑩美国联邦政府对于买卖股票和房地产、股息和红利所得征收资本利得税。自2008年1月1日至2012年12月31日,对于通过买卖持有超过一年的获得的财产性所得和股息、红利所得,资本利得税最高税率为15%。详见:http://en.wikipedia.org/ wiki/Qualified_dividend和http://www.irs.gov/publications/p17/ch08.html#en_US_2014_publink1000171584。。如果Jack 2009年去世,那么,他的遗产需要缴纳的遗产税将适用最高45%的超额累进税率⑪。

假若Jack既非美国公民也非美国居民,那么,他仅需要就来源于美国境内的红利缴纳个人所得税(我国称为“预提所得税”)。按照税法规定,适用税率为30%。如果Jack居民身份所在国与美国政府签订了关于个人所得税的税收协定,税率可能会降至15%。同时,如果Jack以1 000万美元的价格卖出股票,持有股票期间获得的800万美元的资本利得也将免于缴纳资本利得税(或个人所得税的资本利得税目)⑫。如果Jack在2009年去世,这些股票依旧需要按照市场价值缴纳遗产税,因为美国税法规定,持有美国公司发行的股票,仍属于应征遗产税范围。当然,如果Jack想要其股票免于课征遗产税,他可以采取持股境外公司,然后由境外公司持

股美国国内公司的形式。①Arsenault, Steven J. Surviving a Heart Attack: Expatriation and the Tax Policy Implications of the New Exit Tax[J]. Akron Tax J. 24 (2009): 37-67.或者去世之前,他可以先变卖公司股票,将变卖款项转移至不征收遗产税的国家。

Jack在2009年两种纳税身份的税收待遇对比见表1。可以发现,当作为美国非居民纳税人时,通过筹划,Jack可以在一定程度上实现避税的目的。

表1 2009年Jack两种纳税人身份税收待遇差异比较

(二)退出国籍案例研究

20世纪90年代,有几位知名的富裕人士宣布退出美国国籍。其中,Kenneth Dart或许是引致克林顿政府时期强化退出国籍税收政策的重要人物。根据Wealth-X②国际著名财富研究机构。的排行,Kenneth Dart是目前出生于美国排名第21位最富有的人。截至2013年,Kenneth Dart拥有66亿美元的净资产③Report lists Michigan's Wealthiest Person, But Doesn't Tell The Full Story [EB/OL].http://www.mlive.com/business/index.ssf/2013/ 10/ report_lists_michigans_wealthi.html.。

1994年,Kenneth Dart宣布放弃美国国籍,并成为中美洲避税地国家伯利兹的居民。在放弃美国国籍前,他居住在佛罗里达州萨拉索塔县。为了规避美国联邦政府税收,Kenneth Dart敦促伯利兹政府在萨拉索塔开设大使馆,并成为代表该国常驻在萨拉索塔的大使,希望利用两国税收协定中对外交使节免税的条款规避美国税负。然而,Kenneth Dart希望住在美国同时规避美国税负的计划稍后被美国国务院驳回。④The U.S. Cracks Down On Rich Tax Evaders[EB/OL].http://articles.latimes.com/2008/jun/15/business/fi-perfin15.目前,Kenneth Dart主要居住在开曼群岛,并拥有几家注册在开曼群岛的公司⑤据称,开曼群岛20%~25%的不动产都归属Kenneth Dart旗下公司。详见:http://en.wikipedia.org/wiki/Kenneth_Dart.。

除Kenneth Dart外,还有几位在20世纪90年代初期及中期退出美国国籍的富裕人士。这些富裕人士分布在各个行业,在退出美国国籍之后,居住在税负相对较低的国家或地区。富裕人士退出国籍的行为引起了媒体及国会议员的极大关注。媒体上的观点基本上呈现出一边倒的局面,认定他们为避税而退出国籍,应该谴责。

经过议员的提案和一番激烈的讨论,美国于1996年9月30日通过了旨在限制出于避税而放弃美国国籍的前公民再次入境的《里德法案》(The Reed Amendment)。然而,尽管立法目的非常明确,但在如何界定因避税而放弃美国国籍的问题上存在困难。最终,该法案中的条款规定基本成为摆设。

三、美国退出国籍税收政策的逐步完善过程

美国退出国籍税收政策的完善经过了一个漫长的过程,最早可以追溯到1966年出台的《外国投资者法案》。之后,随着退出美国国籍人数的增多,不断有新法案推出对既有规定加以修订。

(一)1966年《外国投资者法案》

早在1966年11月13日,美国国会就通过了《外国投资者法案》(Foreign Investors Tax Act of 1966)⑥http://uscode.house.gov/statutes/pl/89/809.pdf.,试图对因退出国籍而避税的行为进行惩罚。鉴于不少富裕人士收入的很大一部分来自于资本利得,该法案规定,如果退出美国国籍的主要目的是为了避税,那么,该非居民纳税人在退出国籍后的10年中,从出售美国境内股票和债券中获取的资本利得仍需要缴纳美国个人所得税;当然,对于原本就属于非居民纳税人的(而不是退出国籍后才成为非居民纳税人),不需要就该项资本利得纳税。对于退出国籍的非居民纳税人,如何界定退出国籍的目的是为了避税,在实际操作中很难实施。因而,从之后美国税收征管实践来看,该条款基本没有用武之地。

(二)1996年《健康保险携带和责任法案》

1996年8月21日,美国总统克林顿签发《健康保险携带和责任法案》(Health Insurance Portability and Accountability Act of 1996)⑦http://www.gpo.gov/fdsys/pkg/PLAW-104publ191/pdf/PLAW-104publ191.pdf.,对《外国投资者法案》

中有关退出国籍的税收政策进行了修订。修订事项之一是在原有课税对象基础上扩大了征税范围,规定退出国籍后10年内从符合条件的受控外国公司(Controlled Foreign Corporation,CFC)获得的收入或资本利得需要征税①《外国投资者法案》中“在退出国籍后的10年中,从出售美国境内股票和债券中获取的资本利得仍需要缴纳美国个人所得税”这一条没有发生变化,主要修订了适用该规定的行为和对象。。“符合条件”指的是退出国籍前两年的任何时刻拥有该受控外国公司50%以上的投票权和股票价值;同时,获得的收入或资本利得必须是退出国籍前归属于该股票未被课征税收的部分。修订事项之二是进一步明确了对“因避税而放弃国籍”问题的界定,即“退出国籍前5年年均所得税额为10万美元或退出国籍时净资产额为50万美元”的人士,被视同为因避税而放弃国籍。然而,该法案进一步补充,“如果在退出国籍后的一年内向政府提交重新裁决是否因避税而退出国籍的申请”,若政府裁决其并未因避税而退出国籍,那么仍不需要纳税。实际上,在判定是否因避税而退出国籍时仍然非常主观,在执行中依然存在很大问题。

(三)2004年《美国就业创造法案》

2004年10月22日,美国总统布什签发《美国就业创造法案》(American Jobs Creation Act of 2004)②http://www.gpo.gov/fdsys/pkg/PLAW-108publ357/pdf/PLAW-108publ357.pdf.,对之前的税法进行了大幅度修改。其中,最重要的一项是去掉了对“因避税而放弃国籍”问题的主观界定。只要满足以下三个条件之一者,就需要适用退出国籍税收政策,而不再考虑其是否因为避税而退出国籍:1.退出国籍前5年年均所得税额为12.4万美元;2.退出国籍时净资产额为200万美元(这两个数额会在以后年度调整);3.不能提供充足证据证明退出国籍前5年已经按照法律规定纳税。另外,该法案还规定,退出国籍者在退出国籍后的10年内,如果有任意一年在美国停留的时间超过30天,那么,他仍需要就来自全世界的所得向美国政府纳税。除此之外,该法案对于退出美国国籍的时间和程序、退出国籍后向美国联邦政府申报的涉税信息内容,作了更为细化的规定。

(四)2008年《英雄收入资助及救助法案》

2008年6月17日,布什签发了《英雄收入资助及救助法案》(Heroes Earnings Assistance and Relief Tax Act of 2008),对退出国籍税收政策又做了重大修改。该法案最重要的变化是采取了“视同按市场价值销售(Mark-to-market)”原则,即退出国籍者的所有财产都被视同在退出国籍的前一天以公平市场价格(Fair Market Value)出售。既然视同销售,那么产生的资本利得或损失都要被考虑征收个人所得税。下文将对该法案的重要条款进行介绍。

四、美国最新的退出国籍税收政策

美国最新的退出国籍税收政策体现在2008年《英雄收入资助及救助法案》对税法的修正条款中,该法案中退出国籍税收政策采取了与以前不同的原则。本部分将重点介绍相关的税制要素。

(一)适用对象

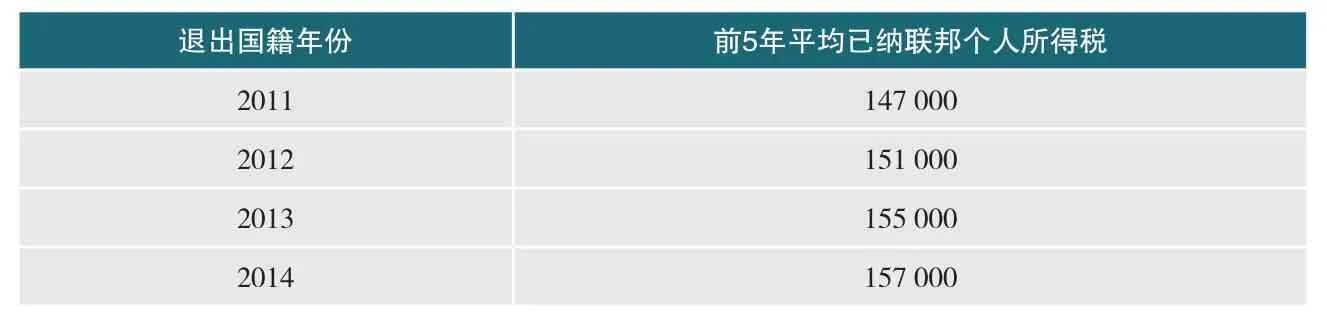

并非所有放弃美国国籍者都适用该最新政策。纳税人还需符合以下条件之一:1.退出国籍之前5个纳税年度的已纳联邦个人所得税必须高于某个标准(具体见表2);2.在退出国籍时净资产不低于200万美元;3.无法提供足够证据证明在退出国籍的前5年已经按照法律规定缴纳联邦政府的税款。

以2011年美国家庭年收入的中位数50 502美元③U.S. Department of Commerce Economics and Statistics Administration, U.S. Census Bureau. Household Income for States: 2010 and 2011[EB/OL].https://www.census.gov/prod/2012pubs/acsbr11-02.pdf.,中位数家庭缴纳联邦个人所得税平均税率2.4%④收入处于中间20%的家庭,其平均联邦个人所得税税率为2.4%。详见:http://www.taxpolicycenter.org/taxfacts/displayafact. cfm?Docid=456.计算,中位数家庭缴纳的联邦个人所得税为1 212美元。因而,如果仅以是否满足退出国籍税政策第一条来看,一般收入者显然不可能成为退出国籍的纳税人。新政策针

对的主要是非常富裕的退出国籍者。

表2 不同年份退出国籍时前5年平均已纳个人所得税标准 单位:美元

(二)退出国籍者如何纳税

按照新政策的规定,纳税人在退出国籍前一天所有的财产(含美国境外财产)将被视同出售,视同出售产生的资本利得将被征收个人所得税。在征税时,会给予纳税人60万美元的免征额(该免征额适用于2008年,未来年度将会根据通货膨胀率调整,2014年调整后的免征额为68万美元①美国IRS网站.Instructions for Form 8854-Main Contents [EB/OL].http://www.irs.gov/instructions/i8854/ar01.html#d0e1406.)。同时,因视同出售产生的损失也会被确认。新政策还对纳税人缴税的时间给予了一定的灵活性,纳税人可以选择财产实际出售时缴税,但必须负担推迟纳税所产生的利息。

除了个人所得税外,新的退出国籍税收政策还涉及遗产税和赠与税。如果退出国籍税收政策的适用对象在退出国籍时将财产遗赠或赠与美国公民或永久居民,那么,后者将要就受赠的财产缴纳遗产税或赠与税,财产受赠者为纳税义务人。受赠财产所适用的税率为遗产税或赠与税累进税率中最高的一级(2014年为40%)。从适用税率来看,确实有惩罚的意味。

新的退出国籍税收政策堵塞了之前政策上的一些漏洞,在征管上也相对更为便利。这样,退出国籍者不仅在退出时需要缴纳个人所得税,在将财产遗赠或赠与作为美国公民或永久居民的纳税人时,也需要缴纳巨额的遗产税或赠与税。

五、对我国的启示

与美国相比较,我国目前出现的移民潮规模更为庞大,而且呈现出与美国不同的特点。我国目前富裕人士移民的去向主要是澳大利亚、加拿大、美国、英国、新加坡等,这些国家的税负往往并不比我国低。因而可以判断,我国富裕阶层移民的主要动机并非为了避税,其中不少是出于教育、自然环境、人文环境等因素,还有个别人出于境外转移资产的目的。

目前,我国税收政策仅在个人所得税的财产转让所得税目上明确了对个人买卖住房所得征税,对因买卖股票等证券产生的资本利得尚未全面征收所得税,也没有开征遗产税和赠与税。因而,尚不能说我国为了打击避税行为而实施退出国籍有关的税收政策。当然,存在部分富裕人士获得的财富未完全足额缴纳税款,甚至来源渠道不明的情况,对退出国籍者征税可以对这部分财富重新课税,减少税款流失。从长期来看,未来在我国对全部资本利得进行课税及开征遗产税和赠与税的情况下,完善退出国籍税收政策,堵塞税收漏洞是必要之举。同时,作为完善税收政策的“先遣兵”,建立健全的税收征管制度的重要性要超过税收政策本身。完善退出国籍税收政策的前提是掌握公民或居民退出国籍前在全世界范围内的资产拥有状况和资产增值状况。除了要求纳税人自行申报外,在国内,应尽快实现全国范围内税收征管部门与金融机构、各产权登记部门(工商、住房等)的涉税信息共享;在全世界范围内,应积极参与国际税收协作及税收情报交换制度的建设,尽早与其他国家建立起常态化、规范化、制度化的税收情报交换体系。

责任编辑: 贾兰霞

Expatriation Tax: An Introduction of the US Experience and Its Implications

Qiang Ren, Zhen Jiang & Xiao Tan

By introducing the background and history of expatriation tax in the US, this paper intends to provide some

to improve related tax policies in China. Expatriation tax policy involves federal income tax, federal estate tax and gift tax. China should perfect expatriation tax policy and plug tax loophole if China intends to levy personal income tax on the income from the transfer of property. More importantly, we consider that a developed information-sharing system among financial sector and property registration department is the premise of the implementation of expatriation tax in China.

the United States Expatriation Personal income tax Estate tax Gift tax

F810.42

A

2095-6126(2015)06-0037-05

* 本文是中央财经大学中国财政发展协同创新中心课题“对居民开征房产税的中长期策略研究”、北京高等学校青年英才计划项目(Beijing Higher Education Young Elite Teacher Project)资助课题“我国房产税改革的中长期战略”(项目编号:YETP0954)、国家社科基金项目“深化收入分配制度改革的财税机制与制度研究”(项目编号:13&ZD031)、北京社科基金项目“小学教育投入和受益的匹配机制及房产税问题研究”(批准号:14BJY166)、中财-鹏元地方财政投融资研究所课题“地方债务问题研究”和国家社科基金重大项目“深化税收制度改革与完善地方税体系研究”(项目编号:14ZDA028)的阶段性成果。