人民币作为国际计价货币的模式借鉴:美元模式与欧元模式的比较分析*

楚国乐,吴文生

(上海财经大学 金融学院,上海 200433)

一、引 言

人民币国际化推动至今已取得了巨大的成果,尤其是在结算职能方面,人民币已经成为中国第二大跨境结算货币,但在充当国际计价货币方面却相形见绌。余永定(2011,2012)和孙杰(2014)均指出,人民币充当国际货币计价职能的实现应重于结算职能的实现。因此,目前要进一步推动人民币国际化,人民币计价职能国际化是关键。鉴于此,本文对比研究了美元与欧元这两种主流国际计价货币,并对目前中国与美国和德国的经济基础进行了分析,以期获得推进人民币成为国际计价货币的一些启示。

目前,关于计价货币的研究集中在其影响因素如汇率波动与传导、商品异质性、货币的网络外部性上,但一国货币最本质的是应具有价值尺度,体现在其与人们易于接受、国际通行的物质绑定在一起,且这种物质应具有受众面广、最好长期不会衰竭的特点。例如,历史上英镑与金本位制结合在一起使其成为国际货币;美元不仅延续了英镑的做法(通过布雷顿森林体系),而且在布雷顿森林体系崩溃后,更通过与大宗商品的绑定维持了其国际计价货币的地位。尽管欧元也依托欧盟强大的经济实力成为国际货币,但Kamps(2006)以及Ito和Chinn(2013)均指出,即使是在欧盟成员国,欧元作为第二大国际计价货币,其进口中使用美元作为计价货币的比例与进口中大宗商品所占的比例也密切相关,即美元与大宗商品的绑定对其作为计价货币具有重要影响。在当前形势下,人民币应当如何借鉴美元与欧元的模式成为国际计价货币值得深思。

为此,本文探讨了以下问题:美元与大宗商品的绑定对其作为国际计价货币的影响到底有多大?欧洲货币联盟对欧元作为国际计价货币的影响是否具有局限性?同一因素对欧盟国家与非欧盟国家选择计价货币的影响是否相同?我们发现:(1)美元与大宗商品的绑定影响其他货币作为计价货币的使用,即使是欧盟成员国对计价货币的选择也受到这种绑定的影响;欧元的引入并不影响非欧盟国家选择美元作为计价货币,即货币联盟对推动一国货币作为国际计价货币具有局限性,其影响只在货币联盟内,而不在货币联盟外。(2)与以往的研究不同,同一因素对不同类型国家计价货币选择的影响并不相同,金融发展和资本开放对一国贸易计价货币选择的影响因国而异。(3)中国在短期内可以通过贸易项与双边货币互换协议推动人民币成为国际计价货币(欧元模式),但在长期应掌握大宗商品的计价权(美元模式)。

二、理论分析与研究假设

Grassman(1976)、Page(1977)、Tavlas(1997)、Donnenfeld 和 Haug(2003)、Kamps(2006)、Ligthart和Da Silva(2007)、Martin和 Mayer(2012)、张远军(2011)等的研究表明,影响国际计价货币选择的宏观因素主要包括贸易对象、通货膨胀、利率与汇率因素、金融发展状况以及资本账户开放程度等。但与上述研究略有差异,Lai和Yu(2014)指出由于集聚效应(coalescingeffect)和厚度市场外部性(thickmarketexternalities)的存在,计价货币所占的比例与其发行国经济规模之间的关系是凸的。Goldberg和Tille(2008,2009)指出,为了实现利润最大化目标,企业会选择与竞争对手采用相同的计价货币,这被称为“集聚效应”,并以此解释了在同质商品市场如石油市场中只有一种工具货币作为计价货币的现象。Matsuyama等(1993)以及Rey(2001)也认可厚度市场外部性的存在。Krugman(1980)发现在高度替代的行业中,受到避免汇率波动、信息搜寻成本和转化成本的影响,出口商会选择与竞争对手采用相同的货币计价,从而导致市场中只存在一种计价货币。Ito和Chinn(2013)指出,一国金融发展与金融开放对贸易活动中的计价货币选择具有重要影响,如果一国的金融市场发展程度较高,则其对外贸易的计价货币会较少使用美元,而较多地使用欧元或者本币。

Mckinnon(1979)、Samiee和 Patrik(1998)、Oi等(2003)、Baccetta和 Van Wincoop(2005)、Ito等(2010)、Goldberg和 Tille(2013)、李超(2010)等指出,影响计价货币选择的微观因素主要包括商品的性质、市场结构、商品的需求弹性、厂商承受汇率风险的能力、市场竞争程度与商品差异化程度等因素;同时,如果市场上存在货币联盟,联盟外的出口商在与联盟进行贸易交换时,为了控制需求波动的不利影响,会采用货币联盟的货币进行计价。货币联盟是否具有稳定性存在争议,其对一国货币作为计价货币的影响也不可一概而论。沈国兵(2004)认为货币的合作与竞争取决于国与国之间的产业结构与贸易互补性,石建勋等(2012)从外部供需冲击视角探讨了货币合作的形式与路径,陆前进(2012)从汇率的角度探讨了篮子货币作为计价结算货币的可行性以及金砖五国的货币合作。从以上研究可以看出,货币联盟对一国货币作为计价货币的影响受到产业结构、贸易互补性、外部供需冲击、汇率等因素的影响,其影响效应并不明朗。

上述研究构成本文的研究基础,但也存在不足。受限于数据的可得性,对计价货币的理论研究多于实证分析,且结论缺乏对现实的解释力。仅有的几篇采用多国数据的实证文献如Kamps(2006)以及Ito和Chinn(2013)也未对数据进行分组,如欧盟国家在美元与欧元间选择计价货币时肯定倾向于欧元,而非欧盟国家在美元与欧元间的选择与欧盟国家的选择可能存在差异,而上述文献并未对此进行深入研究。另外,上述文献与本文采用的数据均为一国经常项目下贸易与服务的计价货币数据,在这一背景下,一国出口选择美元或欧元作计价货币受到出口对象国的影响可能较大,而金融市场、资本开放等因素对不同国家的影响可能并不相同。通过分析各国出口商品与服务中以欧元计价的比例以及各国对欧盟的出口占其总出口的比例,我们发现欧盟成员国与非欧盟国家选择计价货币时受到出口份额的影响并不相同。进口中欧元计价比例与从欧盟的进口占其总进口的比例亦相似,美元计价比例与对美国进出口的比例也类似。我们还发现,欧盟出口中以欧元计价的比例高于其贸易占比,而非欧盟国家则相反,即欧盟与非欧盟国家选择欧元作为计价货币的比例受贸易影响的大小可能存在差异,也可能与其是否加入货币联盟有关。另外,Ito和Chinn(2013)指出,一国的金融发展与金融开放对贸易中的计价货币选择具有重要影响,但没有区分这种影响对欧盟成员国与非欧盟成员国的差异。基于上述分析,本文提出以下假设:

假设1a:贸易份额对欧盟成员国与非欧盟成员国计价货币选择的影响是不同的。

假设1b:金融发展与金融开放对欧盟与非欧盟国家计价货币选择的影响有所不同。

我们发现,欧盟成员国与非欧盟成员国选择欧元作为计价货币的行为略有不同。欧盟成员国使用欧元作为计价货币的比例与其对欧盟的出口比例持平或高于其对欧盟的出口比例,而非欧盟国家的选择则相反。即欧盟国家与非欧盟国家选择欧元作为计价货币的行为受到进出口的影响,但又有所差异。欧盟国家倾向于选择欧元作为计价货币,而非欧盟国家在美元与欧元之间选择时可能并没有这种倾向性。另外,以往的研究并没有特别重视美元与大宗商品的绑定对其作为国际计价货币的影响。即使是在欧盟成员国,欧元作为第二大国际计价货币,其进口中使用美元作为计价货币的比例与进口中初级产品所占的比例也密切相关,而与对美国的贸易无关。即美元与大宗商品的绑定对其作为计价货币的影响重大,即使是作为第二大计价货币发行国的欧盟也受其影响。基于上述分析,本文提出以下假设:

假设2:欧洲货币联盟对欧元作为国际计价货币的影响具有局限性,而美元与大宗商品的绑定突破了这种局限,美元与大宗商品的绑定对美元作为计价货币的影响即使在欧元区内也是正向的。

三、研究设计

(一)变量选择与数据来源

本文在变量选择上参考了Kamps(2006)、Ito和Chinn(2013)等代表性文献,并做了相应改进,具体如下:

1.出口与进口比例。exeuropowerit和imeuropowerit分别表示i国t期对欧元区的出口和进口占其总出口和总进口的比例。这一比例越大,表明该国对欧元区的贸易依赖程度越高,越可能使用欧元作为计价货币。同理,exunitedpowerit和imunitedpowerit越大,表明该国出口的主要对象为美国,或者主要从美国进口,从而采用美元作为计价货币的可能性越大。相关数据来源于国际货币基金组织的DOT(Direction of Trade)数据库,并经作者整理计算而得。

2.大宗商品出口与进口比例。commodityexportit和commodityimportit表示大宗商品在出口和进口中所占的比例。大宗商品大多以美元计价,与McKinnon(1979)所指出的同质商品一般采用单一货币计价以降低交易成本的理论相吻合,即大宗商品对美元作为计价货币具有正向影响。本文采用Ito和Chinn(2013)的方法,以食品、燃料、矿物与金属在出口与进口中所占的比例来度量,具体数据来源于世界银行数据库。

3.进出口商品异质性。relativegdpit和relativegdp1it分别表示i国t期的人均GDP与欧盟和美国人均GDP的比值,以此作为出口与进口商品异质性的代理变量。①对于该变量,Kamps(2006)与Ito等(2013)的选择并不相同,本文参考了Ito等(2013)的选择方法。如果一国出口的商品与其他国家相比具有较大的差异性,则出口商倾向于以本国货币计价,进口商品的异质性较小时也倾向于以本国货币计价,而较少使用他国货币计价。具体数据来源于世界银行数据库,并经计算而得。

4.汇率波动与通货膨胀。realtate1it表示汇率波动,通货膨胀以difeuinflationit和difunitedit来表示。如果一国的汇率波动剧烈,通货膨胀程度较高,则进出口贸易中更倾向于使用他国货币作为计价货币。本文的汇率波动用实际有效汇率的波动来衡量,但部分国家的这一数据缺失,对于缺失的数据,以其货币相对于SDR的汇率波动来衡量。通货膨胀以自身的通货膨胀率与欧元和美元的通货膨胀率的比值来衡量。具体数据来源于IFS数据库。

5.金融发展程度(creditit和capitalit)。如果一国的金融市场发达,即具有较好的流动性与金融发展深度,则其货币更可能作为计价货币。以往文献中多用私人信贷占GDP的比重(creditit)来衡量,但有学者认为这一指标并不能完全反映一国金融市场的流动性、厚度与深度,因此本文增加了资本市场总额占GDP的比重(capitalit)这一指标。具体数据来源于世界银行数据库,并经整理而得。

6.资本与金融账户开放程度。Ito和Chinn(2013)指出,资本与金融账户的开放程度对一国货币作为计价货币的影响至关重要,一国的资本与金融开放程度越高,其对美元与欧元作为计价货币的负向影响越大。因此,本文沿用他们的方法,以Chinn-Ito指数(KAOPEN)来衡量各国的资本与金融账户开放程度。

7.货币联盟及汇率制度。Kamps(2006)指出,一国具有远期的货币市场或者加入货币联盟,对其货币作为计价货币具有正向影响。Ito和Chinn(2013)指出,汇率制度的安排如盯住美元或盯住欧元影响美元或欧元在其计价货币中的份额。因此,本文构建了四个虚拟变量,d1和d2分别表示是否为欧盟成员国和欧元引入(2002年)前后的虚拟变量,europegit和usdpegit分别表示汇率制度是否盯住欧元或美元的虚拟变量。

8.进出口商品与服务中计价货币使用比例。被解释变量exeuroit、exusdit、imeuroit和imusdit分别表示出口商品与服务中欧元、美元计价的比例以及进口商品与服务中欧元、美元计价的比例。在以往的研究中,这一变量的取值在0与1之间,这可能导致干扰项非正态分布的问题;此外,Chinn和Frankel(2007)在研究储备货币及其影响因素时指出,这样存在因变量与一些自变量的取值在0与1之间,而另一些自变量的取值并不在此范围内的问题。为了规避这一问题,Chinn和Frankel(2007)以及Frankel(2011)对此做了Logistic函数转换处理,本文亦进行了相似处理。②处理过程为log(exeuro/(1-exeuro)),其他三个变量亦进行了相应处理。其数据来源主要有两个:2005年前的数据来源于Kamps(2006)附录后的数据,2006年后的数据来源于欧洲央行2011年、2012年和2013年对欧元运行状况的年度报告。③该数据在年度间存在些许差异,如2011年和2012年对2010年欧元作为计价货币的比例存在一点差异,本文以最新的报告为准。需要说明的是,由于一些国家的数据缺失严重,且目前大部分国家并不公布这一数据,因此被解释变量属于非平衡面板数据。

(二)模型设定

参考Kamps(2006)以及Ito和Chinn(2013)的研究,本文设定了如下回归方程:

其中,被解释变量exeuroit、exusdit、imeuroit和imusdit分别表示i国t期的出口商品中以欧元、美元计价的比例以及进口商品中以欧元、美元计价的比例。exeuropowerit和imeuropowerit分别表示i国t期对欧元区的出口和进口占其总出口和总进口的比例,exunitedpowerit和imunitedpowerit分别表示对美国的出口和进口占其总出口和总进口的比例。commodityexportit和commodityimportit分别表示i国t期的出口和进口中食品、燃料、矿物和金属所占的比例,以检验美元与大宗商品的绑定对其计价货币地位的影响。

Xit为控制变量,具体包括:realtate1it表示一国实际有效汇率的波动;difeuinflationit和difunitedit分别表示i国t期相对于欧元区与美国的利率差异;relativegdpit和relativegdp1it分别表示i国t期相对于欧元区与美国的进出口商品的异质性;KAOPENit表示i国t期的资本账户开放程度;capitalit表示i国t期的资本市场发达程度;creditit表示i国t期的金融市场发达程度;d1和d2分别表示是否为欧盟成员国和欧元引入(2002年)前后的虚拟变量;europegit和usdpegit分别表示汇率制度是否盯住欧元或美元的虚拟变量。

(三)回归方法

以往的研究如Kamps(2006)、Ito和Chinn(2013)等均采用面板固定效应与随机效应模型分别对式(1)至式(4)式进行估计。但考虑到同一国家的不可观测因素可能同时对其选择欧元与美元作为计价货币的行为造成影响,式(1)与式(2)、式(3)与式(4)的扰动项可能是相关的,将上述方程进行联合估计可以提高估计效率,因此以似不相关回归(SUR)模型为佳。但似不相关回归会删除部分样本,我们在稳健性检验中给出了固定效应与随机效应模型的检验结果。

四、实证结果与分析

(一)描述性统计

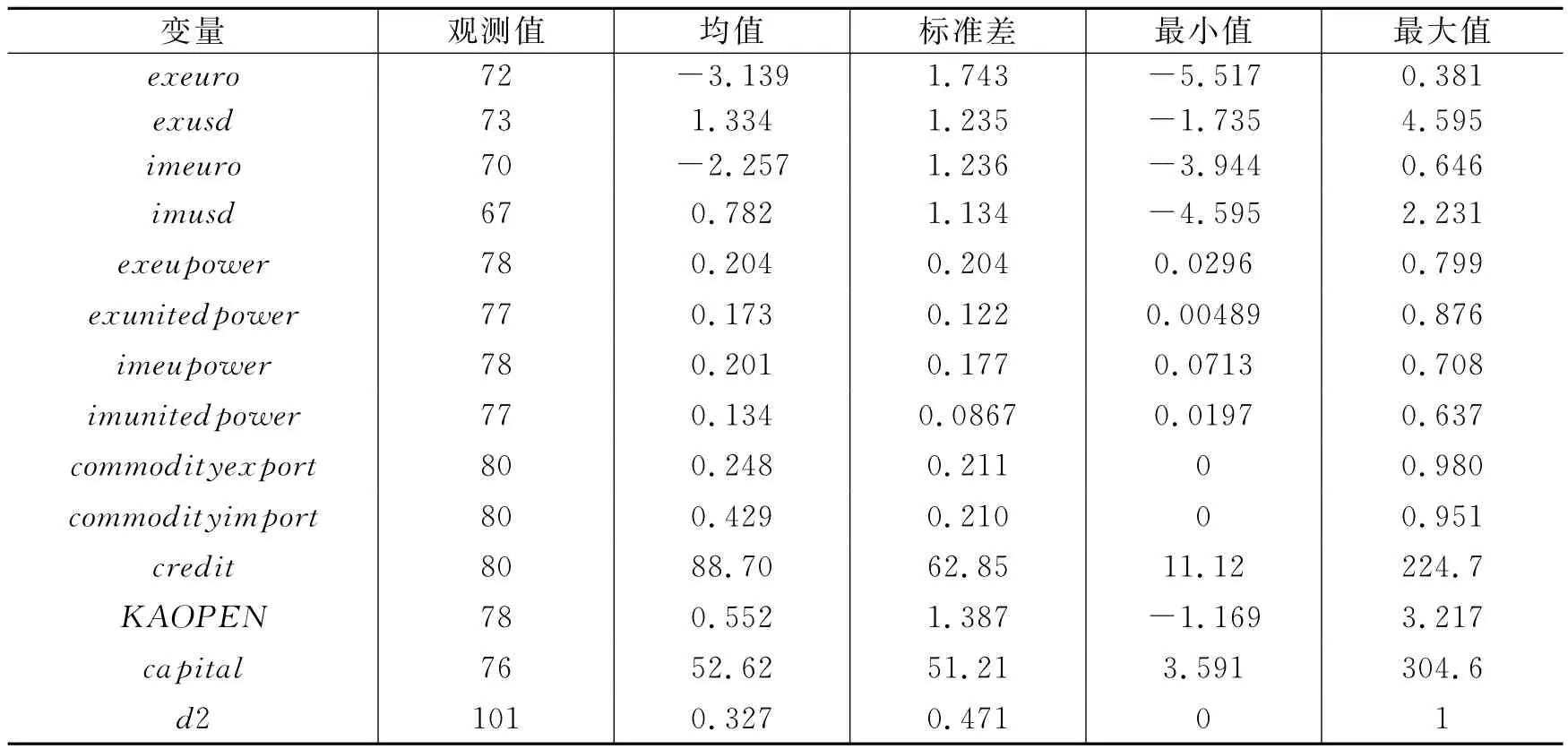

我们分别给出了欧盟成员国和非欧盟国家的相关数据描述。受篇幅限制,本文只报告了核心变量的描述性统计结果。从表1和表2中可以发现,欧盟国家与非欧盟国家在选择美元和欧元作为计价货币上存在差异,欧盟成员国倾向于选择欧元作为国际贸易中的计价货币,而非欧盟国家则相反;加入欧盟这一因素会影响计价货币的选择,但其他因素如金融发展与资本项目开放程度的影响是否相同有待深入研究。

(二)假设1的检验

以往的研究表明,一国的贸易份额在全球范围内所占的比例影响其对外贸易的计价货币选择,但未区分对欧盟成员国与非欧盟成员国的影响差异。如前所述,欧盟成员国自然会选择欧元作为进出口计价货币,而非欧盟国家在选择欧元与美元作为国际贸易计价货币时受到贸易份额的影响应较大。为此,我们分别给出了对非欧盟国家与欧盟国家的回归结果。为了提高估计效率,本文采用似不相关回归(SUR)模型进行估计,结果见表3和表4。

表1 欧盟成员国数据描述

表2 非欧盟成员国数据描述

对比表3和表4结果可以发现,非欧盟国家向欧盟出口贸易与服务对其选择欧元作为计价货币的影响系数分别为8.997和7.720,而欧盟国家相对应的系数分别为0.902和0.816,以上系数均在1%的水平上显著。这说明对国际计价货币发行国的进出口影响一国计价货币的选择,但对欧盟国家与非欧盟国家的影响是有差异的,对非欧盟国家而言,选择欧元作为国际计价货币受到对欧盟进出口贸易的影响更大。以往的研究未区分这种影响差异,国际计价货币发行国在国际贸易与服务中倾向于选择本国货币作为计价货币,而非国际计价货币发行国在面临多种计价货币选择时,受到贸易份额等因素的影响较大。以上结果与假设1a相符,即国际计价货币发行国与非发行国在计价货币选择上受到贸易份额等因素的影响,但这种影响对国际计价货币发行国与非发行国是不同的。此外,一国金融市场发展和资本账户开放对其选择计价货币的影响因国而异,对欧盟成员国的影响可能是不显著的,

但对非欧盟成员国选择欧元作为计价货币的影响却是正的。这种影响不能一概而论,更不能将计价货币发行国与非发行国放在一起研究,这与假设1b相符。

表3 非欧盟样本似不相关回归模型估计结果

表4 欧盟样本似不相关回归模型估计结果

(三)假设2的检验

如前所述,欧盟国家可能倾向于选择欧元作为计价货币,我们通过构建虚拟变量d2从侧面检验了欧元引入对欧盟与非欧盟国家计价货币选择的影响差异。对比表3和表4结果可以发现,欧元的出现影响了两者计价货币的选择。对两者而言,除美元外,又多了一种计价货币选择,即选择欧元作为计价货币。但区别在于,欧元的出现不影响非欧盟成员国对美元的使用,表现在欧元的出现对非欧盟国家使用美元作为计价货币的影响不显著,但影响欧盟成员国对美元作为计价货币的使用,如欧元引入使用后,欧盟成员国在出口计价货币中增加了以欧元作为计价货币的比例,而减少了以美元作为计价货币的比例,即欧盟成员国倾向于选择欧元作为计价货币。另外,欧洲货币联盟的成立、欧元的使用并没有威胁到美元的使用,即欧洲货币联盟的成立与欧元的使用仅在欧盟内部影响美元作为计价货币的使用,而非欧盟成员国选择美元作为计价货币的行为并不受此影响。即欧元作为国际计价货币有其局限性,但美元由于与大宗商品绑定,无论在欧盟国家还是非欧盟国家,均影响这些国家的计价货币选择行为,大宗商品所占比重对欧元作为计价货币的影响是负的,却促进了美元作为计价货币的使用。这充分说明即使在欧盟内部,美元与大宗商品的绑定促进了美元作为计价货币的使用,而限制了欧元作为计价货币的使用。这一分析结果与假设2相符。

(四)稳健性检验

为了检验上述结果的稳健性,我们采用Kamps(2006)及Ito和Chinn(2013)的回归方法进行了稳健性分析。我们分别采用随机效应与固定效应模型对欧盟国家和非欧盟成员国出口计价货币的选择行为进行了分析。通过对比分析可以发现,贸易份额对欧盟成员国与非欧盟成员国选择欧元和美元作为计价货币的影响并不相同:出口对象国的贸易占总出口的比例影响非欧盟成员国的计价货币选择,但对欧盟成员国的影响不显著。欧元的发行影响欧盟成员国对欧元和美元作为计价货币的选择,但不影响非欧盟国家将美元作为计价货币。金融发展程度对欧盟成员国和非欧盟成员国选择计价货币的影响存在差异。而美元与大宗商品的绑定影响欧元与美元作为计价货币的使用。综上所述,本文的结论具有稳健性。

(五)美元模式与欧元模式对人民币计价职能国际化的启示

现阶段,人民币如何借鉴美元与欧元这两种模式实现其计价职能国际化呢?以往研究指出,一国的经济基础包括经济规模、贸易总量、资本账户和资本市场等是其货币成为国际计价货币的重要条件。因此,要借鉴上述两种模式,需对中国、美国和德国①这里选择德国而非欧盟,是因为欧元是“加强版”的马克,而德国通过欧盟实现了马克的进一步国际化,且在欧盟成立前,除了马克外,其他国家货币都不是国际货币。另外,用德国与目前还未形成任何货币联盟的中国进行比较更具有实际的意义。的经济基础进行对比分析。我们选取了GDP、贸易总额、资本账户余额和资本市场市值这四个非常重要且具有代表性的指标进行了简要分析,结果见图1。

从图1中可以看出,与美国相比,目前中国仅在贸易方面有微弱的优势,尽管在资本账户余额方面2013年暂时超过了美国,但由于受美国货币政策等因素影响较大,这种趋势可能会随美国经济基本面的好转和加息预期的影响而发生逆转,因此这种短暂的优势有待进一步检验。而在经济规模和资本市场市值这两个最重要的方面,两国的差距明显,而且中国在短期内难以逾越,因此人民币很难在短期内通过美元模式实现国际计价货币的目标。但通过与德国的对比,我们发现尽管中国在贸易和资本账户方面有一定的优势,但在经济规模和资本市场市值这两个方面却相差无几,因此与美国相比,中国目前的经济基础与德国更加接近。基于此并结合前面的分析,我们认为在短期内人民币应扬长避短,借鉴欧元模式,通过贸易项与货币联盟来实现其计价职能国际化;而从长期来看,应学习美元模式,逐步掌握大宗商品的计价权以实现其计价职能国际化。

图1 中国与美国和德国的经济基础比较

五、结 论

本文在以往研究与现有数据的基础上,对欧盟成员国和非欧盟成员国选择欧元与美元作为国际贸易与服务计价货币的行为进行了分析,得出如下结论:第一,一国货币之所以成为国际计价货币并被广泛使用(如美元),是因为其与大宗商品进行绑定,这种绑定影响了其他货币作为计价货币的使用,即使是欧盟成员国在进出口贸易与服务中计价货币的选择也受到这种绑定的影响。而欧洲货币联盟的成立与欧元的引入并不影响非欧盟国家选择美元作为计价货币,即货币联盟对推动一国货币作为国际计价货币具有局限性,其影响只在货币联盟内,而不在货币联盟外。第二,同一因素对计价货币发行国与非发行国选择计价货币的影响并不相同,计价货币发行国倾向于选择本币作为计价货币,而非发行国在面临计价货币选择时(如美元与欧元),其受到贸易对象等因素的影响较大。第三,金融发展与资本开放对一国贸易计价货币选择的影响不能一概而论,而是因国而异的。

本文的结论对推进人民币国际化的启示在于,短期内可以通过贸易项与货币联盟推动人民币成为国际计价货币(欧元模式),但在长期应掌握大宗商品的计价权(美元模式)。从短期来看,人民币成为计价货币对其他国家的影响在于提供了第三种计价货币,但不影响这些国家对美元与欧元作为计价货币的使用,因为这些国家对计价货币的选择受到进出口对象及贸易份额的影响,人民币要成为主要的计价货币,最终落脚点在于提升人民币对大宗商品的计价比重。具体建议如下:第一,短期内依托一带一路的经济建设,加强与一带一路国家的经济合作,商讨与这些国家大宗商品交易直接以双边本币计价或结算,争取部分实现中国大宗商品进口以人民币计价的目标。第二,从长期来看,应发挥中国在大宗商品需求端的巨大影响,推动中国期货市场的改革与建设。目前,中国已经在上海自贸区推出八个大宗商品交易中心以及石油等期货,在条件成熟后可推出人民币期货,将人民币期货与石油等期货的定价结合起来,逐步掌握大宗商品的计价权。只有大宗商品市场与金融市场并驾齐驱,才能使人民币计价具有可持续性。此外,科技创新与清算系统的结合是未来人民币计价的支撑。

*本文得到上海市人民政府发展研究中心(2050)“未来三十年人民币国际化进程研究”项目、上海社联“从计价货币角度看人民币国际化问题”项目以及上海财经大学研究生创新基金项目(CXJJ-2013-318)的资助。

[1]李超.中国的贸易基础支持人民币区域化吗?[J].金融研究,2010,(7):1-17.

[2]陆前进.贸易结算货币的新选择:稳定的篮子货币——对“金砖五国”货币合作的探讨[J].财经研究,2012,(1):94-102.

[3]沈国兵.日元与人民币:区域内货币合作抑或货币竞争[J].财经研究,2004,(8):28-39.

[4]石建勋,钟建飞,李海英.外部供需冲击视角下的东亚货币合作可行性研究[J].财经研究,2012,(3):37-48.

[5]孙杰.跨境结算人民币化还是人民币国际化?[J].国际金融研究,2014,(4):39-49.

[6]余永定.再论人民币国际化[J].国际经济评论,2011,(5):7-13.

[7]余永定.从当前的人民币汇率波动看人民币国际化[J].国际经济评论,2012,(1):18-26.

[8]张远军.中俄间人民币跨境流通的理论与实证研究[J].金融研究,2011,(6):194-206.

[9]Bacchetta P,Van Wincoop E.A theory of the currency denomination of international trade[J].Journal of International Economics,2005,67(2):295-319.

[10]Chinn M,Frankel J A.Will the euro eventually surpass the dollar as leading international reserve currency?[A].Clarida R.G7Current account imbalances:Sustainability and adjustment[C].Chicago:University of Chicago Press,2007.

[11]Donnenfeld S,Haug A.Currency invoicing in international trade:An empirical investigation[J].Review of International Economics,2003,11(2):332-345.

[12]Goldberg L S,Tille C.A bargaining theory of trade invoicing and pricing[R].NBER Working Paper No.18985,2013.

[13]Goldberg L S,Tille C.The dynamics of international trade invoicing[R].Working Paper,2009.

[14]Goldberg L S,Tille C.Vehicle currency use in international trade[J].Journal of International Economics,2008,76(2):177-192.

[15]Grassman S.Currency distribution and forward cover in foreign trade:Sweden revisited,1973[J].Journal of International Economics,1976,6(2):215-221.

[16]Ito H,Chinn M.The rise of the“Redback”and China’s capital account liberalization:An empirical analysis on the determinants of invoicing currencies[R].Paper prepared for the ADBI Conference,2013.

[17]Ito T,Koibuchi S,Sato K,et al.Why has the yen failed to become a dominant invoicing currency in Asia?A firm-level analysis of Japanese Exporters’invoicing behavior[R].NBER Working Paper No.16231,2010.

[18]Kamps A.The Euro as invoicing currency in international trade[R].European Central Bank Working Paper Series,2006.

[19]Krugman P.Scale economies,product differentiation,and the pattern of trade[J].American Economic Review,1980,70(5):950-959.

[20]Lai E L C,Yu X.Invoicing currency in international trade:An empirical investigation and some implications for the Renminbi[J].World Economy,2014,38(1):193-229.

[21]Ligthart J,Da Silva J.Currency invoicing in international trade:A panel data approach[J].SSRN Working Paper,2007.

[22]Matsuyama K,Kiyotaki N,Matsui A.Toward a theory of international currency[J].Review of Economic Studies,1993,60(2):283-307.

[23]McKinnon R I.Money in international exchange:The convertible currency system[M].Oxford:Oxford University Press,1979.

[24]Oi H,Otani A,Shirota T.The choice of invoice currency in international trade:Implications for the internationalization of the yen[R].Institute for Monetary and Economic Studies,Bank of Japan,2003.

[25]Page S A B.Currency of invoicing in merchandise trade[J].National Institute Economic Review,1977,81(1):77-81.

[26]Rey H.International trade and currency exchange[J].Review of Economic Studies,2001,68(2):443-464.

[27]Samiee S,Patrik A.Currency choice in industrial pricing:A cross-national evaluation[J].Journal of Marketing,1998,62(3):112-127.

[28]Tavlas G S.The international use of the US dollar:An optimum currency area perspective[J].World Economy,1997,20(6):709-747.