经营绩效、治理机制与高管薪酬激励

赵华伟 刘奥龙

摘 要:本文使用2001—2012年我国上市银行的样本数据,考察在银行体制改革的背景下,上市银行的经营绩效、治理机制与高管薪酬激励之间的关系。研究结果表明,目前我国上市银行的高管薪酬激励与经营绩效呈正相关关系;国有控股的上市银行其薪酬水平和增长幅度明显高于地方性或股份制商业银行,也就是说,不同类型的控股股东对薪酬绩效的激励强度存在差异;进一步研究发现,薪酬委员会的设立提高了高管的薪酬水平和增长幅度,这在一定程度上表明专业的薪酬委员会的设立能够改善不尽合理的薪酬管制制度。

关键词:经营绩效;治理机制;高管薪酬;上市银行

中图分类号:F272;F224 文献标识码:A

文章编号:1000-176X(2015)07-0114-08

一、引言与文献综述

在现代财务理论与委托—代理理论出现以前,对于高管薪酬激励问题的研究更多地是关注高管薪酬激励究竟是与企业规模的相关性大还是与企业利润的相关性大。伴随着委托—代理理论的兴起与我国上市公司财务数据的逐步公开,开始出现了大量关于高管薪酬激励与公司经营业绩之间关系的实证研究。以企业经营业绩作为决定高管薪酬的标准,其实质就是研究高管的行为。

委托—代理理论认为公司高管人员的薪酬应当对公司业绩具有高度的敏感性,这样才能使得高管行为有利于股东的利益。Murphy[1]指出公司高管人员的薪酬绩效敏感性可以通过显性方式和隐性方式发生变化。显性方式即通过奖金和股票价格增值来完成,而隐性方式是通过年度工资奖金和股票等来实现。大量的实证研究检验了公司高管薪酬和其他很多因素都与公司业绩相关。Abowd[2]认为公司高管人员的薪酬会影响公司的业绩,但是与之前的公司业绩并无任何关联。然而这种观点无论在理论上还是在实践上所获得的支持度都不高,因为大多数研究都认为公司之前的经营业绩对于现在的高管薪酬是有影响的。Murphy[1]通过建立模型发现公司高管薪酬的变化与股价和绩效都是正相关的,高管人员的薪酬随着营业收入的增加而增加。Coughlan 和Schmidt[3]使用《福布斯》公布的高管薪酬数据对美国企业的高管薪酬与经营绩效关系进行了研究,结果表明两者之间呈正相关关系。此后有关高管人员薪酬的研究开始广泛使用这些数据。Coughlan 和 Schmidt[3]的研究结果也支持了Murphy的研究结论。Lambert等[4]和Sloan[5]通过检验CEO薪酬对公司业绩和股价业绩的敏感性,最终发现公司业绩能够改善薪酬契约的有效性,这一研究进一步证明了公司业绩与高管薪酬具有显著相关性。也有部分学者将这一研究结果归因于1980年以后管理层持股数量的增加。高管薪酬结构中股票期权的比例增加以后,高管薪酬与公司业绩的相关性也显著增加了,这也说明公司股票期权的实施对于高管人员具有一定程度的激励作用。

总之,高管薪酬激励问题研究的关键,并不在于高管的薪酬水平有多高,而在于他们的薪酬是如何被支付的,是否与公司绩效紧密相关。薪酬绩效敏感程度,是反映公司绩效变动对薪酬变动影响的重要指标,可以定量分析薪酬中来自公司绩效的部分。

相比国外对高管薪酬的研究,国内学者研究高管薪酬绩效敏感性的文献并不是很多,结论也不大一致。魏刚[6]使用1999年816家A股上市公司的数据对高管薪酬进行实证考察,发现高管人员年度薪酬与公司经营业绩并不存在显著正相关关系。张晖明和陈志广[7]使用上海证券交易所593家上市公司的样本数据,实证研究了我国公司高管薪酬与经营绩效的关系,结果发现公司高管薪酬激励与公司绩效存在着显著的正相关关系。刘斌等[8]的研究结果再次证实了我国上市公司高管薪酬激励与公司绩效之间的正相关关系。杜胜利和翟艳玲[9]利用2002年上市公司的截面数据来考察总经理年度薪酬的决定因素,发现以净资产收益率表示的公司绩效与经理薪酬之间存在着显著的正相关关系。张必武和石金涛[10]得出了相似的结论,他们以2002年909家上市公司为研究样本,同时使用公司前三名高管平均年薪的对数为被解释变量,发现高管薪酬与净资产收益率正相关。Firth 等[11]利用1998—2000年549家上市公司的数据作为样本,来研究CEO薪酬与公司绩效的相关关系,结果显示CEO的薪酬绩效敏感性较低,但是不同类型的控股股东对薪酬绩效的激励强度存在较大差异。具体来说,由各级国资委控股的企业,CEO的薪酬对公司绩效并不敏感,而私人控股和国有控股的上市公司,CEO的薪酬水平对公司经营绩效更加敏感。

关于银行高管货币薪酬与公司绩效关系的研究,国外学者主要从实证角度进行。Jensen 和 Murphy[12]认为CEO的薪酬与绩效之间的关联性并不强。Barro[13]的研究结果表明,银行高管人员薪酬的变化主要取决于其经营业绩的好坏。Sierra等[14]的实证研究认为银行高管人员的薪酬与银行业绩呈现显著的正相关关系。在对银行高管人员的薪酬与绩效研究中,国内学者也做了很多有益的尝试。杨大光等[15]对我国五家大型上市商业银行高管薪酬与经营绩效之间的关系进行实证检验后发现,银行高管薪酬与商业银行的盈利水平呈显著的正相关关系。李洁和蒋昭乙[16]对我国上市银行高管薪酬和经营绩效进行的研究发现,银行高管薪酬和公司绩效呈正相关关系,且其弹性系数大于0而小于1,这说明高薪有一定程度的激励作用但并不是越高越好。宋增基等[17]使用沪深A股2002—2006年上市的8家银行作为研究样本,从银行的高负债比和外部监管等方面,实证研究了我国银行高管薪酬与公司绩效之间的关系,结果表明银行业高管人员的货币薪酬与业绩的关联敏感性要高于一般企业,且银行高管薪酬与相对经营业绩没有明显的关系。宋增基等[18]则使用我国11家上市股份制商业银行2006—2009年的数据,实证研究了银行董事会的独立性、高管薪酬与公司绩效的关系,结果表明上市银行高管薪酬与银行绩效之间的敏感性并不是很强,也就是说银行高管人员的高薪酬和银行的经营绩效之间并不是对等的关系。上述这些国内学者的研究并没有针对商业银行的不同类别进行专门研究,且研究过程中跨度时间短、样本量也相对较小,因此,得出的结论难免存在偏差。孔爱国和卢嘉园[19]认为大型商业银行与全国股份制商业银行相比,其安全性显然要更低一些。一方面,可能是因为我国大型的商业银行需要承担国家经济发展的重要政府职能,在经营中往往更多地从社会发展需求出发,而不是从银行的风险控制角度出发来考虑问题;另一方面,我国大型商业银行有国家信用作为担保,因此大型商业银行在风险控制方面做的不如全国股份制商业银行好。在这样的环境之下,我国大型商业银行的高管人员在薪酬激励下更容易使银行承担较高的风险。

由以上的分析可以看出:首先,对高管薪酬与公司绩效的研究结论并不一致,且大多数文献并未定量回答薪酬绩效敏感性问题。其次,我国学者大多以高管薪酬的绝对水平而不是高管薪酬的相对水平作为解释变量,Murphy[20]指出,这并不是严格意义上的薪酬绩效敏感性估计。也就是说,我国现有的研究文献缺乏对高管薪酬与公司业绩关系的深层次讨论。在本文的研究中,我们试图深化对我国上市银行高管薪酬和绩效敏感性做出更加全面和深入的分析,来深化对金融高管薪酬问题的讨论。在参照Jensen 和 Murphy[12]研究方法的基础上,笔者结合我国上市银行的高管薪酬数据,对上市银行高管薪酬绩效敏感性进行系统的经验。通过估计薪酬绩效敏感性,探讨我国上市银行高管薪酬与公司绩效之间的关系,并进而讨论公司绩效能够在多大程度上解释高管的薪酬构成和增长,为高管薪酬是否合理这一问题提供更加直观的经验证据。

二、研究设计与样本选择

(一)研究设计与样本来源

在本文的研究中,笔者借鉴Jensen 和 Murphy[12]、辛清泉等[21]的实证研究方法,分别对研究变量高管薪酬和公司绩效取自然对数,来考察高管薪酬与公司绩效之间的相关性关系和敏感性关系,设立回归模型如下:

lnCompeni,t=β0+β1lnPerfomancei,t+β2Debti,t+β3Asseti,t+β4Privatei,t+β5Sharei,t+β6ABi,t+β7Comii,t+β8Duali,t+εi,t

此外,本文研究中使用的相关高管薪酬数据和其他财务数据均来自于国泰安信息技术有限公司提供的2001—2012年间上市公司治理结构数据库CSMAR和Wind数据库。我们使用的是2001-2012年间我国上市银行高管人员薪酬的相关信息。

(二)变量的选取

1.被解释变量

高管人员的薪酬主要包括货币薪酬和股权薪酬两个组成部分,但是由于我国上市公司的股权激励计划实施得相对较晚,公司中高管持股比例低的现象较为普遍[22]。同时根据公开的数据也很难识别持有的股票到底是自购的还是奖励的,为此我们借鉴现有文献[21-23]的做法,选择上市银行年报中披露的薪酬最高的前三名高管人员薪酬平均数的自然对数作为高管薪酬的替代变量。

2.解释变量

关于经营绩效的测度,国外的相关文献一般使用公司股东财富及公司市值的变化来衡量。但是由于我国的资本市场还不成熟不完善,特别是股权分置改革之前,股票市场还存在着大量的非流通股,作为非流通股的大股东并不关心股价,高管薪酬和股价的变动并不存在很大的关联。因此,本文笔者选用公司的会计指标来衡量公司的绩效,即使用公司净利润的变动来反映公司股东财富的变化。表1给出研究变量的含义。

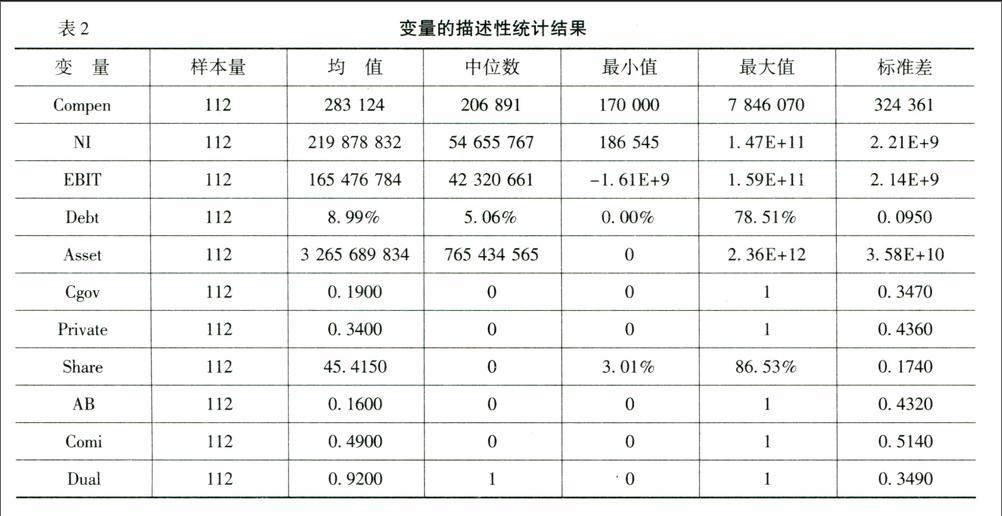

(三)变量的描述性统计

表2给出了变量的描述性统计。从表2可以看出,2001—2012年间我国上市银行高管人员的平均年薪为283 124元,明显高于我国1998年首次公布高管薪酬时的状况。当时我国高管的平均年薪仅为四万多元,这期间高管薪酬水平的迅速增长主要归功于我国经济的快速增长和薪酬制度的改革与创新。不同公司之间的高管薪酬差距也非常之大,其标准差达到了324 361元。同时,从表2我们也可以看出,同期的公司净利润平均为219 878 832元,即使扣除非经常性损益之后,其净利润也达到了165 476 784元,公司高管平均薪酬为净利润的0.1288%,为扣除非经常性损益后的净利润的0.1712%。表2中的统计结果还表明,49%的上市银行实现了在董事会下设薪酬委员会,92%的上市银行已经实现了董事长和总经理两职分离的制度,这显然是一种薪酬管理过程中的发展与进步。

(四)研究变量的相关系数矩阵

进一步地,通过对研究变量的相关系数矩阵进行分析我们发现,上市银行的高管薪酬与公司股权特征呈显著的相关关系。一般来说,非国有控股的上市银行高管人员拥有更高的薪酬水平,同时大股东持股比例越高上市银行的高管薪酬水平越低,董事会下设薪酬委员会有助于高管薪酬水平的提高,而董事长和总经理两职分离却使得高管薪酬水平下降。同时,我国上市银行的高管薪酬水平与其公司经营绩效呈显著正相关关系,即良好的经营业绩能够带来更高的高管薪酬水平,同样,如果经营业绩下降,高管薪酬水平也会随之下降。与此同时上市银行的经营绩效变量和其他变量之间也存在着显著的相关关系。因此,有必要控制这些变量以进一步研究上市银行高管薪酬与公司绩效之间的相关关系。

同时,为了估计薪酬绩效的敏感性,即净利润变动导致高管薪酬的变动水平,我们可以考虑高管薪酬的一阶差分,或者根据之前设立的模型来计算各年度我国上市银行高管薪酬绩效敏感度趋势。总体上来看,我国上市银行的高管薪酬绩效敏感度呈微幅上升的趋势,平均薪酬绩效敏感度为0.2376。也就是说,净利润每增长1%,上市银行高管人员的薪酬水平随之增长0.2376%。上述研究表明,在薪酬制度改革的过程中,我国上市银行正在一步步建立起薪酬绩效挂钩的薪酬管理体制,其高薪酬制度在相当程度上得到了改善。

三、结果分析

下面是对模型进行的实证分析结果。

表3给出了模型的回归结果。从表3可以看出,模型拟合度较好,F值在1%的水平上是显著的。如果控制其他研究变量,当我们使用公司净利润作为衡量公司绩效的指标时,上市银行的回归系数显著为正;同样,如果使用扣除非经常性损益之后的净利润来衡量公司的经营绩效指标,上市银行经营绩效变量的回归系数也是正的,并且统计上是显著的,这说明上市银行高管薪酬数量的变动与公司净利润变动呈现显著的正相关关系。上市银行经营绩效越好,相应地高管薪酬水平也会越高。lnNI的回归系数为0.0671,这说明净利润增加1%,高管薪酬会增加0.0671%。但从经济意义上的显著性上来看,公司净利润的增加所带来的净利润的增加并不太明显。我们这里只考虑了当期利润变动对高管薪酬的影响,但事实上高管薪酬还会受到上一期公司净利润变动的影响。这也说明高管薪酬变动在很大程度上并不能仅仅通过绩效的增加来解释。高管薪酬绩效的敏感性较低,说明高管薪酬对绩效变动并不太敏感。正如Jensen和Murphy[12]所指出的,公司高管薪酬支付更像是官员薪酬支付,并不完全通过绩效来实现。

同时我们还发现,与股份制和地方上市银行相比较,在上市银行中如果是国有控股其高管薪酬水平和高管薪酬的增长幅度都明显要低,这在一定程度上与Firth等[11]的研究结论相吻合:即高管人员的薪酬绩效敏感性较低,但是不同类型的控股股东对薪酬绩效的激励强度存在很大差异。薪酬委员会的设立提高了高管的薪酬水平和增长幅度,这说明专业薪酬委员会的设立很大程度上能够缓解薪酬管制带来的不利影响,能够使得上市公司的薪酬水平和薪酬增长更加合理。

四、稳健性检验

(一)高管薪酬绩效敏感性的对称性检验

我国上市银行自2001年以来,高管人员的薪酬水平已经开始与其公司绩效挂钩,显然这种薪酬与绩效相一致的高管薪酬管理体系有助于激励高管人员的工作积极性,实现上市公司与股东财富的最大化[12]。但是在现有研究中尚不能证明我国上市银行的薪酬绩效敏感性是否是对称的,也就是说,我国上市银行的高管人员薪酬在公司绩效上升时其边际增加量会不会大于业绩下降时的高管薪酬边际减少量。下面的研究将对此进行进一步的经验验证。我们使用如下回归模型:

lnCompeni,t=β0+β1lnPerformancei,t+β2Debti,t+β3Asseti,t+β4Privatei,t+β5Sharei,t+β6ABi,t+β7Comii,t+β8Duali,t+β9Downi,t+β10(Downi,t×lnPerformancei,t)+εi,t

从表4可以看出,如果对上述模型回归进行实证验证,会发现检验结果如表4所示。从表4可以看出,模型拟合程度较好,拟合程度超过了20%,不管是使用净利润指标还是扣除非经常性损益之后的净利润指标,其交乘项Downi,t×lnPerformancei,t都显著为负。这也说明上市银行经营业绩的下降同时也会带来高管薪酬绩效敏感度随着下降,但是其下降幅度并不大,要远远小于上市银行经营业绩上升时其高管薪酬水平上升的幅度。即上市银行经营业绩上升时高管薪酬水平会显著上升,而经营业绩下降时其高管薪酬的下降幅度却非常小,薪酬增长的幅度是业绩下降时其薪酬下降幅度的两倍左右,即业绩下降并没有导致高管薪酬的大幅下降,这体现了高管薪酬绩效敏感性的非对称性,同时也支持了我们上述的观点。(二)模型的稳健性检验

以上主要关注的是上市银行当年的薪酬水平与当年的公司经营业绩之间的相关关系,也就是说,我们隐含的假设是上市银行高管人员的当年薪酬水平是由其当年的经营业绩决定的,但是实践中上市银行一般都会依据公司上一年度的经营绩效来发放高管人员的工资和奖金[12]。因此,我们有必要使用公司滞后一年的经营绩效指标作为研究变量进行进一步回归,回归的结果如表5所示。

从表5可以看出,交叉项 Downi,t×lnPerformancei,t的回归系数是负的,这与前面的研究相吻合。但是除了在模型4中回归系数统计上是显著的以外,其他系数在统计上都是不显著的。稳健性检验的结果也充分说明了我国上市银行主要根据当年高管人员所完成的经营绩效状况来确定其高管人员的薪酬水平。

以上的研究主要是验证我国上市银行高管薪酬与公司经营绩效之间的关系。此外,上市公司的高管薪酬水平还会受到行业、地区和产权等诸多因素的影响。在前文研究的基础上,本文借鉴Firth等[11]和辛清泉等[21]的做法,采用上市银行的异常高管薪酬作为薪酬水平的衡量指标,来进一步验证高管薪酬绩效的相关特征。

笔者按照如下模型来估计我国上市银行异常的高管薪酬水平:

lnCompeni,t=β0+β1lnAsseti,t+β2ROAi,t+β3Centrali,t+β4Westi,t+εi,t

其中,lnAsseti,t是上市银行年末资产总额的自然对数;ROAi,t是上市公司资产报酬率;Centrali,t是公司的地域特征,公司注册地如果在中部就取1,否则取0;Westi,t也是表示公司地域特征的,公司注册地在西部就取1,否则取0。

在研究的过程中我们使用2001—2012年民营企业控制的上市银行样本进行估计,来尽量减少估计的偏差,对以上设定的模型进行回归,从而得到各个解释变量的回归系数,然后用这些回归系数来估计上市银行各年度的正常高管薪酬水平,上市公司每个年度的实际高管薪酬与估计的正常薪酬水平之间的差额即为异常高管薪酬。据此得到的回归结果如表6所示,交叉项Downi,t×lnPerformancei,t依然显著为负,也就是说我国上市银行高管薪酬绩效之间依然存在着前文研究的非对称性特征。

此外,我们还发现,国有控股的上市银行中,除了高管人员的薪酬水平以外,国有上市银行普通员工的薪酬要明显高于民营上市银行普通员工的薪酬,这与高管薪酬的所有制分布是不同的,因为股份制和民营银行的高管薪酬水平要比国有银行更高[24]。这和国家的相关政策法规是相一致的,即国有控股银行的高管人员因为政策法规的管制其高管人员与普通员工之间的薪酬差距相对较小,而市场化程度较高的民营企业则高管人员与普通员工之间的薪酬差距较大。

五、结 论

高管薪酬问题历来都受到社会公众的广泛关注,其中金融机构的高管薪酬问题尤其备受争议。近年来出现的天价薪酬、薪酬绩效倒挂等现象使得公司绩效与高管薪酬问题重新成为学者关注的焦点。本文选择2001—2012年上市银行的高管薪酬数据为样本,基于委托—代理理论分析了我国上市银行公司治理、经营绩效与高管薪酬之间的关系和作用。我们的研究结果发现:首先,我国上市银行的高管薪酬变动与公司绩效呈正相关关系,但是总体的薪酬绩效敏感程度并不高。其次,国有控股的上市银行其薪酬水平和增长幅度高于地方或股份制上市银行,即不同类型控股股东对薪酬绩效的激励强度存在差异。最后,薪酬委员会的设立提高了上市银行高管的薪酬水平和薪酬增长速度,这说明薪酬委员会的设立有助于缓解不合理的僵化的薪酬管制制度。同时,国有控股的上市银行其普通员工的薪酬也明显更高一些,而民营上市的银行其普通员工的薪酬明显更低一些。

本文研究的政策启示在于:首先,目前我国商业银行高管薪酬的结构比较单一,这会在一定程度上造成薪酬管制下的薪酬操纵行为,因此,应拓宽高管人员的薪酬激励渠道,引入更多的薪酬激励工具,如充分发挥股权、期权等长期激励方式的作用。其次,建立完善和严格的与公司绩效挂钩的薪酬管理体系。同时在绩效考核时应引入股票收益率、每股收益等市场业绩指标,真正做到商业银行高管薪酬与企业业绩挂钩,避免高管人员通过自己所拥有的权力攫取非正常收益。最后,对于上市银行来说,设计激励相容的最优薪酬契约是高管薪酬激励的重要组成部分,同时也要对高管人员有可能出现的道德风险进行系统设计,从而实现高管薪酬的激励约束作用。

参考文献:

[1] Murphy, K. J.Corporate Performance and Managerial Remuneration: An Empirical Analysis[J]. Journal of Accounting and Economics,1985,7(1-3):11-42.

[2] Abowd, J.M. Does Performance-Based Managerial Compensation Affect Corporate Performance?[J]. Industrial and Labor Relations Review,1990,43(3):52-73.

[3] Coughlan,A.T.,Schmidt,R.M.Executive Compensation, Management Turnover and Performance: An Empirical Investigation[J]. Journal of Accounting and Economics, 1985,7(4):43-66.

[4] Lambert, R. A., Larcker, D. F., Verrecchia, R. E. Portfolio Considerations in Valuing Executive Compensation[J]. Journal of Accounting Research, 1987,29(1).

[5] Sloan, R.Accounting Earnings and Top Executive Compensation[J].Journal of Accounting and Economics,1993,16(1-3):55-100.

[6] 魏刚. 高级管理层激励与上市公司经营绩效[J].经济研究,2000,(3).

[7] 张晖明,陈志广. 高级管理人员激励与企业绩效——以沪市上市公司为样本的研究[J]. 世界经济文汇, 2002, (4).

[8] 刘斌,刘星,李世新,何顺文. CEO薪酬与企业业绩互动效应的实证检验[J]. 会计研究, 2003, (3).

[9] 杜胜利,翟艳玲.总经理年度报酬决定因素的实证分析——以我国上市公司为例[J].管理世界,2005,(8).

[10] 张必武,石金涛. 董事会特征、高管薪酬与薪绩敏感性——中国上市公司的经验分析[J].管理科学,2005,(4).

[11] Firth, M., Fung, P. M.Y., Rui, O.M.Corporate Performance and CEO Compensation in China[J]. Journal of Corporate Finance, 2006,12(2):693-714.

[12] Jensen, M. C.,Murphy,K. J.Performance Pay and Top Management Incentives[J]. Journal of Political Economics, 1990,98(2):225-264.

[13] Barro, J. R. Pay, Performance and Turnover of Bank CEOs[J]. Journal of Labor Economics, 1990,8(4):448-481.

[14] Sierra, G., Talmor, E., Wallace, J. An Examination of Multiple Governance Forces within Bank Holding Companies[J].Journal of Financial Services Research, 2006,29(2):105-123.

[15] 杨大兴,朱贵云,武治国. 我国上市银行高管薪酬和经营绩效相关性研究[J]. 金融论坛, 2008, (8).

[16] 李洁,蒋昭乙. 新加坡主权财富基金模式对中国的启示[J]. 投资研究, 2009,(1).

[17] 宋增基,卢溢洪,杨柳.银行高管薪酬与绩效关系的实证研究[J].重庆大学学报(社会科学版),2009,(4).

[18] 宋增基,杨天赋,王戈阳.中国上市银行股权结构与经营绩效的实证分析[J].金融研究,2010,(11).

[19] 孔爱国,卢嘉园.市场约束、商业银行治理与风险的实证研究[J].金融研究,2010,(6).

[20] Murphy, K. J.Executive Compensation[A].Ashenfelter,O.,Card,D. Handbook of Labor Economics[C]. North Holland, 1999.

[21] 辛清泉,林斌,王彦超.政府控制、经理薪酬与资本投资[J].经济研究,2007,(8).

[22] 李增泉.激励机制与企业绩效——基于上市公司的实证研究[J].会计研究,2000,(1).

[23] 卢锐.管理层权力、薪酬与业绩敏感性分析[J].当代财经,2008,(7).

[24] 姚德权,章剑辉.政治关联、贷款融资与民营企业绩效研究[J].财经问题研究,2014,(12).

(责任编辑:刘 艳)