不同所有权性质公司定向增发效应比较研究——基于事件研究法的实证分析

黄孝武,吴林秀

(中南财经政法大学金融学院,湖北武汉430073)

一、问题的提出

2012年11月,党的十八大报告就深化国有企业改革、引导非公有制经济发展等重大主题作了深入阐述,因此,国有企业改革也随之引起了社会各界的广泛关注。2013年以来,在定向增发方案中,公司员工持股或高管直接参与认购这一另类的股权激励模式在A股市场悄然上演。许多上市公司通过定向增发扩张企业产能,缓解企业资金紧张局面。2014年,这种操作模式也开始在国有企业中蔓延。许多专家学者预计国有企业改革顶层设计方案将于2015年落地,这令国有企业改革继续成为2015年的重要投资主题。2015年1月,中远航运发布公告以5.5元的价格向大股东中远集团及前海开源基金各发行2.27亿股,募集资金约25亿元。专家学者们认为此次定向增发引入了战略投资者,前海开源定向增发后将持有上市公司10.6%的股权。这标志着上市国有企业改革正式拉开了序幕。正是在这一系列背景之下,本文拟对国有企业定向增发效应与民营企业进行对比,分析二者短期公告效应和长期财富效应的差异。

一般地,上市公司再融资的主要方式有:公开增发、配股、定向增发、发行债券等。其中,定向增发也叫非公开增发,指上市公司向原股东或特定的境内外机构投资者发行新股票进行融资的一种行为。根据我国相关规定,定向增发发行对象一般不得超过10个,锁定期一般为12个月或36个月,发行价格不得低于定价基准日前20个交易日股票均价的90%。定向增发早在20世纪90年代便成为了英美等发达国家资本市场盛行的一种资金募集方式,与此同时国外对定向增发的研究成果也不断成熟。国外定向增发市场效应研究主要有:定向增发折价及其影响因素、定向增发公告效应、定向增发财富效应、定向增发时机选择及其定价、定向增发市场反应等。定向增发与其他融资方式相比较,优势主要体现在:(1)定向增发有利于改善公司治理结构(如Wruck)[1];(2)定向增发可以解决股票发行中信息不对称的问题(如Hertzel)[2];(3)定向增发可以防止股权稀释,增强控股股东对公司的控制权(如Cronqvist)[3]。

而在我国,定向增发股票发行上市最早始于华新B股(900933)、东软集团(600718)和大众交通(600611),他们定向增发的新股分别在1999年3月12日、1999年12月24日、1999年12月29日上市。但此后,直至股权分置改革完成,我国定向增发案例并不多。股权分置改革之后,特别是2006年5月7日中国证监会发布《上市公司证券发行管理办法》,规定了若上市公司符合一定条件,可以采用定向增发的方式进行股权再融资。自此,定向增发便在中国上市公司中蓬勃发展,正式成为上市公司股权再融资的一种重要方式。

表1 沪深A股定向增发新股上市情况一览表

我国国内学者也对定向增发展开了广泛的研究,主要包括定向增发行为及绩效的研究(如章卫东[4]、陈一晓[5]等)、定向增发再融资公告效应(如曹洪香[6])、定向增发新股发行中的盈余管理(如胡光怿[7])、定向增发动因分析(如许兴云[8])、定向增发折价影响因素(如孙贺捷[9])、定向增发中大股东操纵行为研究(如宋力等[10])等。

但是,由于中国上市公司定向增发时间还不长,国内学者研究主要集中在定向增发新股公告效应及长期财富效应上,从中国实际出发分别讨论国有企业和民营企业两类不同所有权性质上市公司定向增发的市场效应还可进一步研究。从表1可以看出,国有企业在定向增发企业数量、发行股票数额、实际募集资金额度等方面,都比民营企业要多得多。本文通过对上证A股市场2006—2014年178家国有企业和民营企业定向增发短期公告效应和长期财富效应从理论上和实证上进行讨论与研究,分析两种不同所有权性质公司在定向增发前后的短期公告效应和长期财富效应,以期为管理者进行市场规范监督、公司管理层进行融资策略、投资者进行科学投资决策提供一些支持和依据。

二、文献综述及研究假设

关于定向增发短期公告效应和长期财富效应,国外研究往往倾向于认为定向增发有正的短期公告效应。如,Wruck1989年通过对美国资本市场1980—1988年9年间实施的99次定向增发事件进行研究发现:预案公告日前15日内,实施定向增发的股票其累计平均超额收益率开始显著上升;在公告日当天,有1.88%的正向超额收益,总的来说定向增发会获得4.5%左右的超额收益;并且Wruck还指出,定向增发宣告效应和增发之后的股权集中程度有着密切联系,上市公司通过定向增发这一举措,引入了一个有动机和监管能力的积极投资者,以利于监督发行公司管理层,从而降低了公司的代理成本。这向市场释放了一个积极的信号[1]。Hertzel和Smith则认为,通常来说,定向增发虽然存在很大幅度的折价,但是在短期内该定向增发的公司还是会有一个正的超额收益率。研究还显示定向增发的折价率与投资者获得公司相关信息的成本有关联,而正的超额收益率恰恰是公司有利信息的反馈。这也就说明,定向增发这一举措向市场投资者传递出了公司股价被低估的信息;而与之相比,小公司由于信息不对称程度相对更高,这一效应也更加显著[2]。这与Wruck的研究结论[1]是一致的。而从长期来看,Baek等应用市场模型对韩国资本市场定向增发后的长期累积超额收益率进行研究发现,CAR(-10,480)为-42.3%,也就是说,企业在定向增发前10天到定向增发后480天这段期间内累积平均超额收益率为-42.3%;超额累计收益率下降说明上市公司业绩降低,大股东可能利用其在公司控股地位,从而在定向增发过程中进行了利益输送,使得中小投资者利益受损。这与股东控制权理论是一致的[11]。Krishnamurthy2005年分析了参加定向增发的投资者身份与定向增发后股票收益率的相关关系。结论指出未参加定向增发的股东其长期超额收益率为负,而参加定向增发的股东则由于购买定向增发的股票时享有一定的折扣率,长期超额回报率并非显著为负;且当参与定向增发的投资者是公司大股东或者关联股东时,股票的短期公告效应和长期超额收益率都要显著高于向非关联的投资者定向增发股票。这也就是说,定向增发的短期公告效应及长期效应同参与定向增发的投资者身份是有关联关系的[12]。

而国内文献中关于定向增发短期公告效应和长期财富效应则没有特定的结论。章卫东2007年研究表明,我国资本市场定向增发有正的短期宣告效应,并且上市公司向控股股东或其关联股东定向增发从而实现集团整体上市的宣告效应要比其他类型定向增发的宣告效应好。因此他认为,只有当投资者看好公司的项目时才会参与定向增发。如果大股东愿意参与定向增发,那么说明公司确实有比较好的项目,大股东看好公司的前景。与此同时,上市公司通过定向增发引入了一个有动机和监管能力的大股东去监管发行公司的管理层,从而降低了公司的代理成本。从总体上看,当定向增发的消息公布时,投资者认为这是一个积极的信号[4]。何丽梅和蔡宁通过对2005—2006年41家上市公司定向增发后24个月的长期股价表现进行研究表明,由于融资不完全理性和股权融资偏好不同,使得定向增发长期回报率趋于下降;控股股东和关联方参与定向增发的企业,其长期持有回报率比较低,但这并不显著[13]。黄建中则专门研究了定向增发定价的问题。根据规定,定向增发发行价不得低于公告前20个交易市价的90%,而定价基准日并不确定,这就导致上市公司定向增发定价基准日缺少规范。他认为,大股东可能会有恶意压低股价的动机,这会对股价造成不利影响,并且损害中小投资者的利益。他认为定价基准日应该为发行前董事会召开日[14]。彭中仁认为,定向增发资产注入事件发生后,无论是国有控股还是民营控股,CAAR都显著大于0。这说明上市公司定向增发超额收益率都会有正的效应,但是由于不同所有权性质的存在,国有控股定向增发绩效要比民营控股差[15]。但他并没有进行进一步的实证研究分析。

基于以上学者分析结论,本文做出如下假设:

假设H0:无论是在长期还是短期,不同所有权性质公司定向增发短期公告效应CAAR(累计平均超收益率)均为正,并且国有企业的短期公告效应和长期财富效应均低于民营企业。

三、数据来源和研究设计

(一)样本选取和数据来源

本文选取2006年1月1日—2014年12月30日期间上证A股公布定向增发预案并实施上市的公司为样本,剔除*ST股、同时有A股和B股上市公司增发A股、首次定向增发后在此期间又进行定向增发,以及因停牌等原因导致预案公告日前后长期无交易数据的样本,最终得到了178家上证A股定向增发样本数据,公司样本及其相关数据来自Wind资讯金融终端和RESSET金融研究数据库,并借助Eviews6.0和Stata/SE12.0软件进行分析。

(二)模型和变量设计

借鉴事件研究法以及章卫东[4]进行定向增发研究时使用的相关模型,本文构建下列模型来研究上证A股不同所有权性质公司定向增发短期和长期市场业绩表现的影响因素:

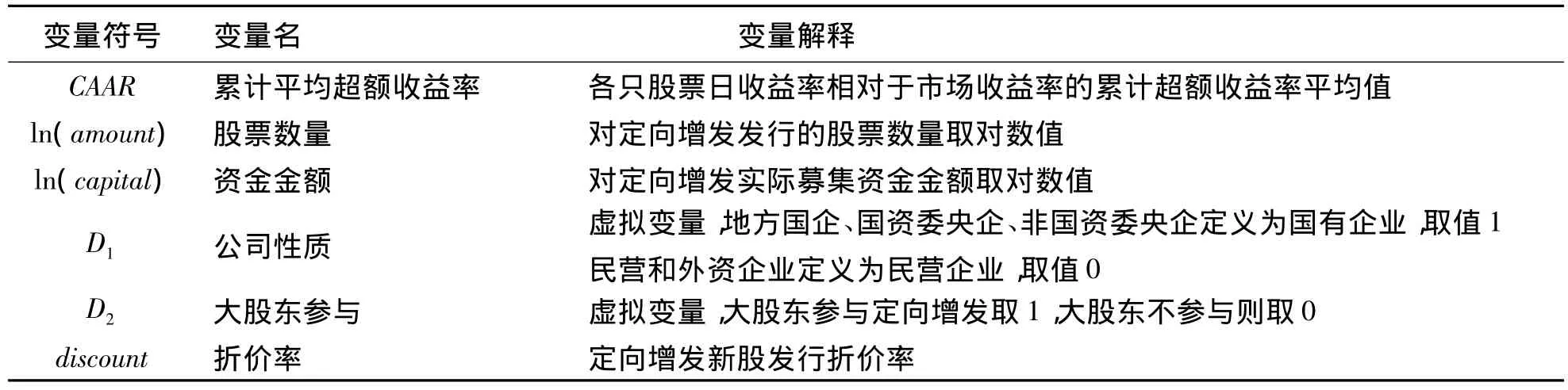

模型相关变量定义如表2所示。

表2 变量的定义和描述

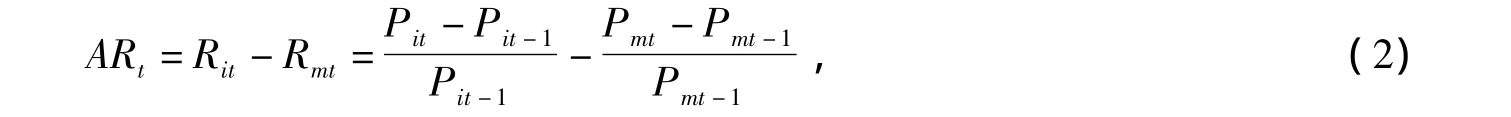

其中,实施定向增发的公司股票第t日超额收益率为第t日收益率与市场第t日收益率之差,即:

式中,Rit为股票i在t日的收益率,Rmt为t日的市场指数收益率;Pit为股票i在t日的价格,Pmt为t日的市场收盘指数;Pit-1为股票 i在 t-1日的价格,Pmt-1为 t-1日的市场收盘指数。

对于计算期(1,t)内,第i只股票样本相对市场的累计超额收益率为:

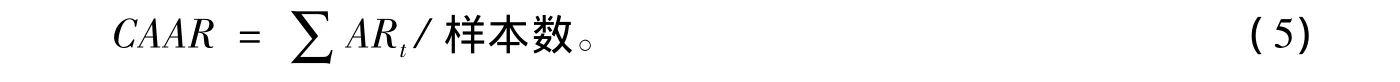

对每个公司而言,平均超额累计收益率计算公式为:

出于本文的研究目的,对国有企业和民营企业则分别计算超额收益率:

四、实证研究结果与分析

(一)不同所有权性质公司定向增发的短期效应对比

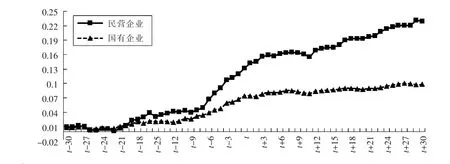

通过计算定向增发预案公告日前后10天、30天,即时间窗口(-10,10)、(-30,30)国有企业和民营企业平均超额收益率(AAR)、累计平均超额收益率(CAAR),来比较不同所有权性质公司定向增发短期公告效应。其描述性统计见表3和图1所示。

表3 不同所有权性质公司定向增发时间窗口(-10,10)内的AAR和CAAR

图1 窗口期(-30,30)内不同所有权性质公司定向增发的CAAR比较

在表3中,以定向增发预案公告日为界,由窗口期(-10,10)的AAR和CAAR可以得知,不管是国有企业还是民营企业,样本的平均超额收益率AAR大多数均为正,且大多都通过了显著性检验;由此导致图1的累计平均超额收益率也多为正值并且不断地上涨。这正是证实了定向增发对市场释放出良好的信号,说明定向增发在短期内对股东财富影响是正的。并且从图1还可以看出,国有企业在定向增发后市场表现要比民营企业差,二者差异非常明显。并且随着时间的推移,这种差异有逐渐增大的趋势。

国有企业和民营企业两组样本数据在定向增发前后(-10,10)和(-30,30)期间累计平均超额收益率的描述性统计如表4所示。

表4 不同所有权性质定向增发主体CAAR描述性统计

从表4也可以看出,不管是定向增发前后(-10,10)还是(-30,30),国有企业和民营企业累计平均超额收益率都为正,并且各自都很显著,并且民营企业在(-10,10)和(-30,30)期间累计平均超额收益率也都要比国企更高。下面用公式(1)检验影响短期累计平均超额收益率的因素。结果如表5所示。

表5 不同性质定向增发主体短期CAAR回归结果

从表5可以看出,不同所有权性质变量D1的t值为-1.99,在5%的显著性水平下是显著的,而且考虑到D1系数的绝对值比较大,为|-0.050 309|,而表4显示民营企业(-10,10)的CAAR为0.040 9,国有企业(-10,10)的CAAR仅为0.036,D1作为所有权性质的度量,其系数对定向增发超额收益率还是存在一定影响,所以我们认为公司所有权性质对定向增发短期累计平均超额收益率是有影响的。另外也可以看到,大股东参与定向增发对短期累计平均超额收益率也会产生负面影响,D2系数值为-0.022 552,即大股东参与会使短期累计平均超额收益率减少0.022 552。许多学者认为可能由于市场认为在定向增发中,大股东存在操纵股价行为,把大股东参与定向增发当成是一种负面信号,但这一结论在本文并不显著。

上面分析表明,在短期内可以接受假设H0,即不同所有权性质公司定向增发短期公告效应CAAR均为正,并且国有企业短期公告效应低于民营企业。

(二)不同所有权性质公司定向增发的长期财富效应对比

由于定向增发所发行的股份12个月内(认购后变成控股股东或拥有实际控制权的36个月内)不得转让。对于长期财富效应,本文通过分别计算不同所有权性质公司定向增发新股上市后12个月、36个月的持有超额收益率来分析。二者描述性统计结果如表6和图2所示。

表6 不同所有权性质公司定向增发后12个月内的持有AAR和CAAR

从表6可以看出,国有企业和民营企业在定向增发后12个月内的平均超额收益率均在0附近波动,大多数能获得正的超额收益率但并不十分明显。这说明定向增发在1年内还是有正的财富效应,不过并不十分显著;而针对累计平均超额收益率来说,国有企业和民营企业相差很小。进一步,定向增发后第3、4、6个月民营企业累计平均超额收益率比国有企业高,其他月份均比国有企业要低,所以国有企业和民营企业定向增发后12个月内的累计平均超额收益率总体表现为上下交替波动。

图2 定向增发后36个月内不同所有权性质公司累计平均超额收益率

从图2可以看出,虽然国有企业和民营企业在定向增发后12个月内累计平均超额收益率并没有出现显著增长,一直处在窄幅波动状态;但是第13个月后,国有企业和民营企业的累计平均超额收益率都开始出现了大幅上升,并且民营企业累计平均超额收益率上升明显要比国有企业快。这说明在第12个月之前,定向增发效应在不同所有权性质公司之间并无明显差别,无论是国有企业还是民营企业,定向增发后12个月内,都能获得较小的正的财富效应。然而,自第13个月开始,定向增发在获得更多正的财富效应的同时,在不同所有权性质公司之间的差别也开始显现。主要表现为正的财富效应不断上升,而且民营企业累计平均超额收益率要明显高于国有企业。

和短期公告效应分析思路一样,下面分别以国有企业和民营企业两组样本数据在定向增发前后12个月和36个月期间累计平均超额收益率进行检验,并对定向增发后36个月内影响超额收益率的一系列重要因素进行简单普通最小二乘回归(OLS)。

表7 国有企业与民营企业定向增发后长期CAAR描述性统计

从表7可以看出,不管是定向增发后12个月还是36个月,国有企业和民营企业累计平均超额收益率都显著为正;同前面所分析的结论一样,民营企业在定向增发后12个月内累计平均超额收益率不如国企,但是,这种二者之间相差并不是很大,仅为0.005 4;而在36个月时,民营企业累计平均超额收益率却又要高于国企,二者之间差距很明显,民营企业累计平均超额收益率约为国有企业的2倍。

接下来继续用模型(1)对影响累计平均持有超额收益率的因素进行回归检验。其结果如表8。

表8 两类不同性质定向增发主体长期CAAR回归结果

从表8的实证结果可以看出,不同所有权性质变量D1系数为-0.233 459,t值为-2.762 403,在5%的显著性水平下显著。这说明了在定向增发后36个月内,企业所有权性质对定向增发长期财富效应有显著的影响。当企业所有权性质为国有企业,即D1取值为1时,定向增发长期财富效应要比民营企业(D1取值为0)低0.233 459。这一实证分析结果和图2数据所显示的结论一致。

综合上面的研究,在长期内也可以接受假设H0,即不同所有权性质公司定向增发长期财富效应CAAR亦均为正,并且国有企业长期财富效应低于民营企业,二者相差比较明显。

五、结论与政策研究

本文通过选取2006年1月1日—2014年12月30日上证A股市场不同所有权性质的178个公司定向增发样本,分别对其短期公告效应和长期财富效应进行研究,并得到以下结论。

1.不论企业处于哪种所有权性质,不管是在长期还是短期,定向增发都有正的超额收益率 在短期内(-30,30),国有企业和民营企业累计平均超额收益率中位数分别为0.057 6和0.072 7,均值分别为0.055 715和0.055 723;并且经过检验,在1%的显著性水平上,不管是国有企业还是民营企业,累计超额收益率(CAAR)都显著为正。长期来看,定向增发后36个月内,国有企业和民营企业累计平均超额收益率(CAAR)虽有波动,但其均值(中位数)分别为0.076 6和0.153 6(0.066 1和0.124 5),并且也是通过检验显著为正的。形成这一现象的原因可能是定向增发向市场传递了公司价值被低估的信息,市场投资者观测到这个信息后会改善对公司的评价(Hertzel and Smith)[2];也可能因为投资者看好公司发展前景,同时定向增发也降低公司代理成本,因此,短期存在正的超额收益率(章卫东)[4]。

2.不同所有权性质的上市公司定向增发效应无论长短期都存在着较大的差异 在短期内,所有权性质对定向增发效应有影响,国有企业定向增发短期宣告效应要低于民营企业。本文在短期内通过窗口(-10,10)和(-30,30)分别对两种不同所有权性质的公司定向增发超额收益率进行检验,民营企业累计平均超额收益率分别高出国有企业2.67和3.34个百分点,并且在5%的显著性水平上是显著的;同时通过普通最小二乘回归,均说明在短期内民营企业定向增发效应比国有企业更好。在长期内,本文同样通过对两种不同所有权性质公司定向增发后12个月、36个月累计平均超额收益率(CAAR)进行对比和检验,发现二者也是相差很大并且十分显著,这说明在长期内,所有权性质对定向增发财富效应也有显著影响。总之,无论是从长期还是短期来看,定向增发对民营企业的效应要比国有企业更大。可能的解释存在于三个方面:一是公司治理层面的差异,强调国有企业经营者并没有积极性主动改善企业经营管理(如吴敬琏[16]、巴曙松[17]等)。二是不同所有制企业经营目标上存在差异。国有企业在某种程度上承载着更多的社会责任,无法充分地体现它作为一个企业所具有的经营能力与盈利能力(厉以宁)[18]。三是不同所有制企业风险应对机制的差异。国有企业在面临风险的时候,往往会消极地坐等国家采取应对政策,风险控制措施相对滞后(巴曙松)[19]。

3.观察时间越长,不同所有权性质的上市公司定向增发长期财富效应差异越明显 自定向增发后第13个月开始,不同所有权性质公司之间的财富效应差别开始突显,民营企业累计平均超额收益率要明显高于国有企业。形成这一现象的一个原因可能直接与定向增发所获得的股份流通转让的锁定时间有关。按照有关规定,定向增发得到的股份从发行至上市时间至少为12个月(大股东认购或认购之后变成控股股东则为36个月)。这也正好印证了在定向增发后12个月之后,不同所有权性质公司之间超额收益开始变大。另一个原因则可能是民营企业定向增发新股的股东在解禁期后推高股价而获得高位套现所致;因为民营企业股东在解禁期后存在大股东套现的动机(杨志海[20]、陈维[21])。国有企业在国民经济中具有战略性重要地位,而国家作为国有企业的股东,进行高位套现的动机并不足。

基于以上分析,笔者认为在政策层面可进行以下调整。

(1)证券监管部门应该继续积极支持和倡导上市公司通过定向增发进行股权融资。本文的分析表明,不论是何种所有权性质,上市公司定向增发新股都会带来一定的短期和长期财富效应。这既有利于上市公司拓展外部融资的渠道与来源,也有利于投资者获得更高的超额收益率。

(2)大力推动国有企业混合所有制改革进程。在短期和长期内,国有企业定向增发效应都要逊于民营企业,这可能与公司治理层面、经营目标、风险应对机制等方面有关。这就需要政府继续加大国有企业混合所有制改革,提高国有企业的经营效率,拓宽企业的发展空间,从而提升企业的整体社会效应;而对于民营企业,则应通过市场进行充分竞争,追求经济效益的同时兼顾社会效益,在科学管理的基础上,通过企业综合实力的提高,进而提升企业的经营绩效。

(3)对民营企业高管恶意套现进行有力约束。随着时间的推移,国有企业定向增发长期财富效应与民营企业的差距越来越明显。因此,一方面要积极推动国有企业改革;另一方面也要限制民营企业大股东恶意高位套现,维护金融市场的稳定与发展。

[1]Wruck K H.Equity Ownership Concentration and Firm Value:Evidence From Private Equity Financings[J].Journal of Financial Economics,1989,23(1):3 -28.

[2]Hertzel,Michael G and Smith Richard L.Market Discounts and Shareholder Gains for Placing Equity Privately[J].Journal of Finance,1993,48(2):459-485.

[3]Cronqvist Henrik,Mattias Nilsson.The Choice Between Rights Offerings and Private Equity Placement[J].Journal of Financial Economics,2005,78:375-407.

[4]章卫东.定向增发新股、整体上市与股票价格短期市场表现的实证研究[J].会计研究,2007(12):63-68.

[5]陈一晓.定向增发行为及其绩效研究[J].财会通讯,2013(3):28-30.

[6]曹洪香.河南省上市公司定向增发再融资公告效应实证研究[J].中国证券期货,2012(4):11-12.

[7]胡光怿,徐晓东.我国上市公司定向增发新股中的盈余管理研究[J].西南民族大学学报:自然科学版,2013(4):630-634.

[8]许兴云.中国上市公司定向增发与公开发行选择的动因研究[D].厦门:厦门大学经济学院,2009.

[9]孙贺捷,黄建川.我国上市公司定向增发折扣影响因素研究[J].商业会计,2012(7):65-67.

[10]宋力,刘沫.上市公司定向增发中大股东操纵股价行为的实证研究[J].沈阳工业大学学报:社会科学版,2013(3):240-244.

[11]Beak J S,Kang J K.Business Group and Tunneling:Evidence from Private Securities Offering by Korean Chaebols[J].Journal of Finance,2006(61):2415-2449.

[12]Krishnamurthy S,Spindt P,Subramaniam V,et al.Does Investor Identity Matter in Equity Issues:Evidence from Private Placements[J].Journal of Financial Intermediation,2005(14):210-238.

[13]何丽梅,蔡宁.上市公司定向增发行为评述[J].财会通讯,2010(3):94-98.

[14]黄建中.上市公司非公开发行的定价基准日问题探讨[J].证券市场导报,2007(3):35-41.

[15]彭中仁.不同所有权性质上市公司定向增发式资产注入事件的效应比较分析[J].商,2013(2):126.

[16]吴敬琏.发展中小企业是中国的大战略[J].宏观经济研究,1999(7):3-7.

[17]巴曙松.中国金融改革的焦点话题[J].董事会,2005(9):100-101.

[18]厉以宁.结构调整中国有企业怎样转变发展战略[N].北京日报,2011-01-24(26).

[19]巴曙松.如何应对“大而不倒”问题?——基于软预算约束理论的视角[J].国际经济评论,2012(4):81-92.

[20]杨志海.创业板上市公司并购驱动力——价值误估还是大股东套现动机?[J].郑州大学学报:哲学社会科学版,2014(3):72-76.

[21]陈维,吴世农.我国创业板上市公司高管和大股东减持股份的动因及后果——从风险偏好转向风险规避的“偏好逆转”行为研究[J].经济管理,2013(6):43 -53.