“营改增”对CB机场的税负影响及应对策略

付洪垒 董蕊婷

[摘 要] CB机场自实施“营改增”以来,企业的税负由于拥有大额可抵扣的进项税等原因在短期内有所下降,消除了企业营业税重复计征的弊端,但企业进项税额的取得并不具有固定性,受经济环境的制约价格波动较大,因此企业除了从进项税入手外,还应该考虑从其他方面来降低企业的税负,即加强相关知识的培训,完善财务基础工作,加强企业的税收筹划工作,合理制定资产投资计划,建立科学的成本控制机制,有效地控制税收风险。从短期看,CB机场在实施“营改增”后企业的税负有所下降,从长期看,随着“营改增”范围的不断扩大,增值税可抵扣的链条会不断完善,以及企业纳税筹划工作的进一步完善,企业的税负会进一步降低,从而实现国家的结构性减税。

[关键词] CB机场;营改增;税负;税收筹划;策略

[中图分类号] F270 [文献标识码] B

随着我国“营改增”政策的不断实施,国内已有不少关于营业税改征增值税的理论和实践的相关文献,其大致可以分为三类:施文泼、邵瑞庆等主要对“营改增”的必要性和可行性进行了研究;汪蔚青、樊其国等对“营改增”政策的实施进程进行了探讨;肖兴祥、张莹等主要研究了“营改增”对不同行业的影响。机场是重要的交通基础设施,已成为城市、地区的交通枢纽,其建设不仅关系到航空和综合交通的发展,也对城市和区域的发展有很大的拉动和提升作用,因此,机场也是此次“营改增”实施的重点之一。

一、CB机场改征范围

CB机场是我国中部地区最为先进的干线机场,这主要得益于中部崛起的强劲势头以及市场的迅速发展,2014年CB机场完成旅客吞吐量724.01万人次,比上年同期增长6.3%;货邮吞吐量4.61万吨,比上年同期增长14.1%。

(一)CB机场的功能和服务内容

1.CB机场的功能

CB机场的功能主要有:一为飞机的起飞、着陆和停放提供服务;二为旅客到达(进港)、出发(出港、离港)提供服务;三为货物运入、运出提供服务。

2.CB机场的服务内容

CB机场的服务分为两大块:航空性服务(直接与飞机运行有关)、非航空性服务(与航空性服务有关的周边产业)。航空性服务主要包括为飞机安全正常运行所提供的空中交通管制、通信、导航、气象、保安、消防,以及为旅客、货物提供运输服务。非航空性服务一般为在机场范围内经营的商店、宾馆、餐饮、停车场库、租车服务及航空配餐等项目[2]。

(二)CB机场改征范围简介

自“营改增”政策实施以来,CB机场的航空性收入-起降服务收入、安检收入、旅客、客侨服务收入、停场及进近指挥收入等,由按营业税目交通运输业的3%全额缴纳营业税改征为按物流辅助业增值额的6%缴纳增值税;非航空性收入-能源供应、候机楼场地出租、广告业务、特许经营及物业服务收入等,由按营业税税目服务业的5%全额缴纳营业税改征为按物流辅助业增值额的6%缴纳增值税,供电服务按17%缴纳增值税,供水服务按13%缴纳增值税,租赁收入和其他服务收入按5%全额缴纳营业税。税率变化主要表现在航空性收入的税率提高了3%,部分非航空性收入的税率提高了1%。

二、“营改增”后,CB机场的税负变化分析

(一)CB机场“营改增”后税负变化情况

CB机场自2013年8月份根据全国统一要求实施“营改增”后,2014年的税负变化情况如下:

表1 2014年“营改增”后税负的变化情况

单位:元

数据来源:根据CB机场2014年年报整理计算

注:①转型后的增值税和营业税为企业实际发生的,转型前的营业税为假设不实行“营改增”而缴纳营业税的测算对比数据。②企业所缴纳的城建税、教育费、地方教育费附加的税率分别为1%、3%、2%。③企业2014年所缴纳的防洪工程维护费为395,048.43元,文化事业费为783,325.51元。

(二)企业税负下降的原因

截止到2014年末CB机场“营改增”政策的实施已有一年半的时间,由表1可知,企业在缴纳增值税后,2014年的应纳税额减少了401,248.52元,减幅3.24%;营业税金及附加减少了8,474,459.7元,减幅76.41%;流转税负担下降了3.37%,减幅80.23%,下降的原因具体如下:

1.企业拥有大额的可抵扣进项税

由表1可以看出,企业在实施营改增后,拥有大额的进项税可以抵扣,这对税负的降低起到了关键性的作用。增值税和营业税同为流转税,但二者的税率和计税基础存在很大的差距,增值税的税率要远高于营业税,但营业税是按销售收入的全额纳税,增值税是按其增值额纳税,即销项税额扣除进项税额后所得的差额就是应税企业的实际税负。

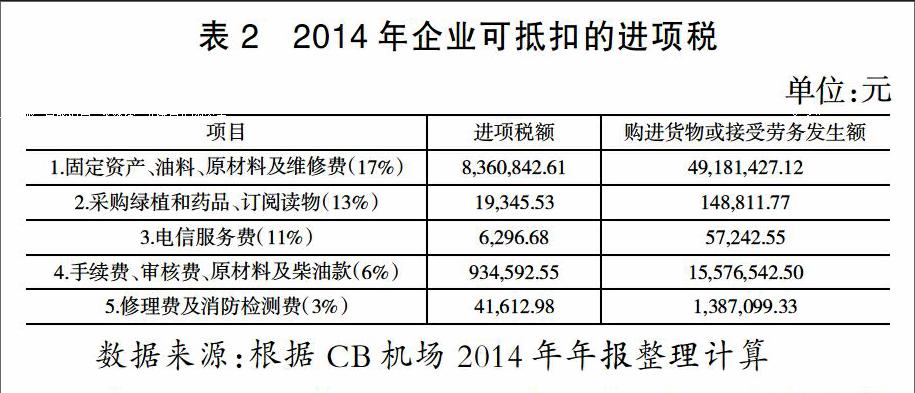

表2 2014年企业可抵扣的进项税

单位:元

数据来源:根据CB机场2014年年报整理计算

由表2可以看出,2014年企业的固定资产、维修费等在可抵扣的进项税中占较大比重,虽然机场有许多候机楼、停机坪及跑道,这些固定资产是在企业实施营改增前购置的,不具备抵扣功能,但保障航班安全运营所必须的空管设备、特种车辆等每年都需要更新改造,这对企业实施营改增是非常有利的。随着营改增的扩围,企业可以获得维修费、原材料及燃料费的增值税专用发票,更好的促进了进项税的抵扣。

2.进项税转出数额少

CB机场在2014年的进项税转出金额分别为35,537.65元,在可抵扣的进项税中所占的比例为0.37%,由于机场行业的特殊性,进项税一般为固定资产、维修费、手续费等,他们发生非正常损失的情况较少,也很少存在视同销售和改变用途的情况,因此,企业所转出的进项税额较少,可以更好的降低企业的税负。

3.企业拥有良好的上游供应商endprint

如何选择上游供应商最大限度的获得增值税专用发票亦是企业关注的重点,上游供应商一般有三种情况:(1)上游供应方为一般纳税人,采用一般计税方法;(2)上游供应方为小规模纳税人,采用简易计税方法征收,能提供税务机关代开的增值税专用发票;(3)上游供应方为小规模纳税人,不能提供税务机关代开的增值税专用发票。根据上游供应方的不同报价,企业会选择不同类型的供应方,而企业能否获得增值税专用发票及专用发票的抵扣率是多少,将会影响企业的税负及现金流[3]。CB机场60%的上游供应商均可以开据增值税专用发票,从而进一步扩大了企业可抵扣的进项税额度。

三、CB机场“营改增”后的应对策略

国家推行营改增政策对具有大额进项税的企业是有利的,但进项税额的取得具有不固定性,受经济环境的制约价格波动较大,因此企业除了从进项税入手外,还应该考虑从其他方面来降低企业的税负。因此,企业可以从以下五个方面入手:

(一)加强相关知识的培训,完善财务基础工作

CB机场作为一般纳税人,其增值税专用发票的取得、开据、管理、传递和作废都必须遵循明确的规定,如企业取得的进项税额发票需要经过认证后才可以作为进项税进行抵扣,企业在取得发票时一定要认真核对[4]。同时由于企业财务人员会定期轮换,企业应不定期地组织财务人员学习营改增的相关企业会计处理规定,使其尽快掌握营改增后会计科目的设置及账务的处理方法,及时调整会计核算系统,从而为营改增的顺利实施,提供详实有效的财税数据支持。

(二)加强企业的税收筹划工作

机场的主营业务收费标准是按民航局的规定进行结算,企业的税收政策发生变化后,行业的指导政策未必可以及时更替,因此,机场行业应加强与政府和行业主管部门的沟通,积极争取配套的政策尽早出台,适当的调整价格。此外,合同的不同形式会对企业的税负造成影响,企业在签订合同之前应该充分考虑合同的涉税情况,充分考虑自身的情况,设置适当的合同来增加企业的增值税进项税额,从而减少企业的流转税负。最后,企业应该合理地安排增值税专用发票的取得和开据时间,使企业在发生大额销项税时会有足额的进项税可以抵扣,从而避免企业提前纳税和流转税负担过重的现象。

(三)合理制定资产投资计划

由于机器设备等固定资产具有长期使用性的特点,其进项税的抵扣只发生在购进货物或接受劳务确认为企业资产的当天,而在之后的很长的一段时间都不会发生进项税的抵扣,为了让企业的可抵扣额更加合理有效,必须制定灵活的资产投资计划[5]。如:在企业可接受的范围内,合理调整固定资产的购入时间,以便企业在合理的时间进行进项税额的抵扣。机场的收入具有季节性,可以选择在其收入较高的月份购入固定资产,这样就可以降低本月的应纳税额和流转税,达到节约税负的效果。因此,企业必须做出合理规划,按计划对固定资产更新改造,减少企业的纳税负担。

(四)建立科学的成本控制机制

有效的税收筹划必须建立在科学合理的事实基础之上,对于企业而言,在确定了何时开据和取得发票之后,更为重要的是成本中可取得增值税专用发票的比例。CB机场2014年的营业成本为295,436,174.7元,其中工资总额占总成本的37%,折旧费用占总成本的44%,具有可抵扣的进项税的成本仅为16%,因此企业应进行科学有效地成本化管理,利用国家现有的优惠政策,合理地调整成本结构,增加可抵扣进项税额的成本比例,从而有效地降低企业的纳税负担。

(五)有效地控制税收风险

财务人员应注重与主管税务机关的沟通,营业税与增值税在会计核算、发票的申领等处理上存在很大的不同,财务人员在进行申报缴纳时应先与税务机关进行协商,避免给企业带来不必要的损失。因此,企业与主管税务机关除了管理与被管理的关系,税务机关还会为企业提供咨询服务,企业应充分利用税务机关提供的资源和力量,及时与主管税务机关联系、沟通,解决涉税事项管理过程中出现的问题,使税务机关和企业的工作都达到“双赢”的局面。

四、总结

从短期看,CB机场在实施“营改增”后企业的税负有所下降,从长期看,随着“营改增”范围的不断扩大,增值税可抵扣的链条会不断完善,以及企业纳税筹划工作的进一步完善,企业的税负会进一步降低,从而实现国家的结构性减税。

[参 考 文 献]

[1]财政部,国家税务总局.关于在全国开展交通运输业和部分现代服务业营业税改征增值税试点税收政策的通知[S].2013

[2]张扬.“营改增”对北京首都国际机场的税负影响研究[J]会计师,2014(6):45-46

[3]桑广成.“营改增”企业如何选择上游供应方-基于现金流视角[J].财会月刊,2014,10(28):26-28

[4]罗姣.“营改增”对交通运输业的影响及对策研究[D].湘潭大学,2014(5):21-22

[5]丁煜.浅析营业税改征增值税改革对机场企业的影响[J].上海空港,2012,4(14):19-22

[责任编辑:潘洪志]endprint