非居民企业间接股权转让企业所得税处理案例研究

——基于国家税务总局公告2015年第7号的分析

王智烜(厦门国家会计学院 福建 厦门 361005)谢 鹏(福建省莆田市国家税务局 福建 莆田 351100)

非居民企业间接股权转让企业所得税处理案例研究

——基于国家税务总局公告2015年第7号的分析

王智烜(厦门国家会计学院福建厦门361005)谢鹏(福建省莆田市国家税务局福建莆田351100)

内容提要:本文通过案例形式分析了国家税务总局近期发布的2015年7号公告在实践中可能遇到的政策和操作性问题,认为 7号公告相较于698号文的规定更具可操作性,可更好地指导我国日常国际税收征管工作。

非居民企业 间接股权转让 企业所得税

2009年12月,国家税务总局发布了《关于加强非居民企业股权转让所得企业所得税管理的通知》(国税函[2009]698号,简称“698号文”),规定对于非居民企业不具有合理商业目的的间接转让中国企业股权的交易,税务机关可采用“穿透”原则将其重新定性为直接转让交易,从而行使我国税收管辖权。2015年2月3日,国家税务总局又发布《关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号,简称“7号公告”),从适用范围、“合理商业目的”的判断标准等方面,对非居民企业间接转让中国企业股权等财产的若干所得税处理事项作了更加完善的规定。本文将借助某一虚拟间接股权转让案例,分析7号公告在实践中可能遇到的政策和操作性问题,以更好地完善我国税收管理。

一、案例说明

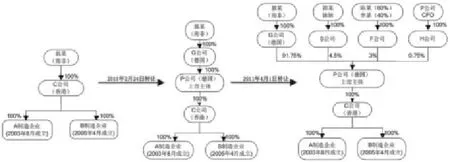

假设持南非护照的郭某于2003年8月投资1 500万美元在福建成立制造型企业A,2005年4月投资390万美元在广东成立制造型企业B。2010年12月,郭某投资1万港元在香港注册成立C公司。同年,郭某以注资的形式将其持有的A企业作价1 710.7万欧元(人民币 151 386 735.20元)和B企业作价395.8万欧元(人民币 34 687 898.72元)转让给C公司。2011年2月,位于德国的P公司成立当天,郭某将其100%持有的C公司的股权转让给P公司,同时签订协议,由G公司认购P公司的全部股份,其中G公司也是郭某100%持股的德国公司。下图为企业间接股权转让组织架构。郭某通过德国G公司100%持有德国P公司的股权,再通过P公司100%持有香港C公司的股权来实现对A企业和B企业的股权控制。为实现P公司在德国上市的目的,郭某100%控股的G公司将P公司股权中的4.5%、3%、0.75%分别转让给了S公司、F公司和H公司,以满足股权分散的要求。2011年4月11日,P公司成功在德国上市,此次公开发售5 000 000股(共有普通股15 000 000股),发行价15欧元,每股面值1欧元。

二、企业所得税处理的探讨

笔者将从企业所得税处理的三个环节(征税权的确定、应纳税额的计算、税额的征收入库),依据7号公告具体分析该案例的处理思路和方法。

股权转让示意图

(一)根据“合理商业目的”认定对P公司的征税权

征税权的确定是间接股权转让企业所得税处理的前提。首先,在2011年2月,郭某将其100%持股的C公司股权转让给德国的P公司。由于郭某100%持股的G公司持有P公司全部股权,即股权的转让方和受让方均为郭某或郭某100%持股的公司,根据7号公告第六条,可以认定本次转让具有合理商业目的。其次,在2011年4月,G公司将P公司的部分股权转让给S公司、F公司和H公司。我国税务机关若要对本次股权转让收益征税,需要首先根据7号公告的相关规定,认定间接股权转让的实质是转让我国境内A企业和B企业的股权,即基于不具有合理商业目的的判定,否定被用作税收安排的中间层控股公司P公司和C公司的存在,进而将间接股权转让重新定性为直接股权转让,最后依据企业所得税法实施条例第七条的有关规定行使税收管辖权。据此,笔者认为以下四点需要注意:

第一,从股权价值看,境外P公司和C公司股权75%以上价值直接来自于我国境内的A企业和B企业。根据P公司 2011年年报中披露的数据,2010年A企业净资产为2 422万欧元,加上B企业净资产299万欧元,等于2 721万欧元,正好等于P公司招股说明书所披露的2010年的净资产,说明P公司和C公司本身净资产为零,即境外企业股权100%来自于我国境内企业。

第二,从收入来源看,由于股权转让交易发生时,位于我国境外的P公司和C公司注册登记尚不足4个月,因而可以直接认定境外P公司和C公司的资产总额(不含现金)的90%以上,直接或间接由在中国境内的A企业和B企业构成,或间接转让中国应税财产交易发生前一年内,境外P公司和C公司取得收入的90%以上直接或间接来源于中国境内。

第三,从经济实质看,P公司和C公司虽在境外登记注册,但实际履行的功能及承担的风险有限,不足以证实其具有经济实质。上市前的P公司仅作为上市安排的壳公司存在了不到两个月的时间,显然无法承担整个集团公司的风险,不具有经济实质。而C公司注册资本仅为1万港元,从注册登记到股权转让也只存在了短短的4个月,根本无法控制或处置A企业和B企业生产经营产生的财产和权利,也无法承担相应的风险。

第四,从所得税税负看,该间接股权转让交易在境外应缴所得税税负低于直接转让在我国可能承担的所得税税负。P公司上市前的股本数为10 000 000股,面额1欧元,共计转让了825 000股给S公司、H公司和F公司。尽管P公司年报和招股说明书并未披露在德国的纳税情况,但是依据德国现行税法,按股票面值计算该笔交易将全额缴纳206 250欧元税款(资本利得税税率为25%),约合190万元人民币。若为直接转让,按照我国企业所得税法和698号文的规定,该笔交易的股权转让收益为股权转让价减去股权成本,而股权转让价不符合独立交易原则的还需重新予以评估,再按照20%的税率减半征收,其税负会远高于间接转让在德国的税负。

综合上述分析,该笔间接股权转让的整体安排符合7号公告列举的直接认定为不具有合理商业目的的情形,故将该笔交易重新定性为直接股权转让,需要在我国履行纳税义务。

(二)依据“独立交易原则”计算应缴纳的企业所得税税额

由于股权受让方为郭某的亲属和P公司的CFO,属于关联交易,因而需要依据“独立交易原则”重新计算股权转让收益,其中最为关键的是确定转让时点我国境内A企业和B企业的整体股权价值。该问题涉及企业价值评估方法的选择,现行通用的评估方法主要有收益法、市盈率法和净资产法。其中收益法和市盈率法会因参数的选择而导致征纳双方产生较大的分歧,而净资产法只考虑了企业资产负债的账面价值,无法将企业作为一个整体可能给投资者带来的收益考虑在内,使得评估的股权转让收益会过分缩小,无法真实反映股权价值。笔者认为对于案例中A企业和B企业这类销售收入稳步增长的制造型企业,应当以收益法为主要评估方法,并结合市盈率法作为参考标准,以求更为准确地评估股权价值。

(三)税款征收入库

在本案中涉及两个事项:一是由于股权被转让的我国境内企业分别位于福建和广东,税款应当以何种标准在两地进行划分;另一个是由谁履行税款申报缴纳的义务。由于7号公告并未提供明确的划分标准,故笔者建议两种方法供参考。

一是分别计算股权价值。即分别计算A企业和B企业各自的股权价值,再分别计算该笔股权转让交易在福建和广东应缴纳的税款。依据7号公告的规定,两地税务机关在进行企业价值评估时应当相互告知税款计算方法,取得一致意见后组织税款入库;如不能取得一致意见,应报国家税务总局协调。这种处理方法应该是7号公告所暗含的处理办法,但是受限于P公司的财务报告和招股说明书并未披露A企业和B企业各自的销售盈利情况,以及对A企业和B企业在两地申报数据的真实性存在疑虑,分别评估两家企业的股权价值难度非常大。

二是选择某种标准将整体转让收益在两地划分。比如以企业注册资本为标准,即以被转让企业的注册资本占总注册资本的比例作为划分标准。具体到本案,应以福建A企业注册资本600万美元、广州B企业注册资本300万美元,分别占境内企业总注册资本900万美元的比例,作为划分税款的标准。但是因为股权转让价值主要取决于企业经营现状和未来成长空间,而不是取决于注册资本的大小,所以该种划分方法可能无法有效反映企业真实的价值比例。

最后是税款的申报缴纳义务的履行。依据7号公告的规定,应当由负有支付相关款项义务的S公司、F公司和H公司,作为税款的扣缴义务人履行税款扣缴义务,而后申报缴纳。所以S公司、F公司和H公司应当分别在福建和广东主管税务机关申报缴纳税款,该笔股权转让交易涉及的申报次数为6次。

三、结论

从以上分析可以看出,7号公告相较于698号文更具可操作性,这与经济合作与发展组织(OECD)等国际组织制定相关税收政策的基本理念相符。当然,非居民企业间接转让财产在现实中涉及的问题纷繁复杂,相关税收规定还有进一步明晰和完善的空间,例如企业所得税税款确定以及如何划分问题。综合来看,7号公告增强了我国应对税基侵蚀和利润转移(BEPS)的能力,符合国家税务总局提出的打造“中国国际税收升级版”的要求,是中国在国际税收舞台上由规则适应者向规则制定者转变的有益探索。

责任编辑:贾兰霞

A Case Study of Corporate Income Tax on Indirect Equity Transfer by Non-resident Enterprises:An Analysis of the Announcement No.7 of the State Administration of Taxation

Zhixuan Wang & Peng Xie

Based on a case study, this paper analyzes the impact of the Announcement No.7 of the State Administration of Taxation concerning the corporate income tax on the indirect equity transfer by non-resident enterprises. The study shows that the adjustment from the State Administration of Taxation improves the performance of international tax administration.

Non-resident enterprise Indirect equity transfer Corporate income tax

F810.42

A

2095-6126(2015)10-0070-03