以财政补贴校正农业保险市场失灵

夏益国 孙群 盛新新

摘要:农业风险的弱可保性以及较高的逆向选择和道德风险是农业保险市场失灵的主因,农业保险赔付率过高是其重要表现。通过对比中关两国财政补贴农业保险前后农业保险赔付率的变化,发现财政补贴有助于改善农业保险赔付率从而校正市场失灵。针对我国国情,应提高政策性农业保险的保障水平,进一步提高农民投保积极性;实施级差补贴率政策;扩大财政补贴农作物保险覆盖的品种,提升农作物整体参保率;粮食主产区农业保险费补贴全部由中央财政承担。

关键词:农业保险;财政补贴;市场失灵;赔付率

中图分类号:F842.6

文献标识码:A

文章编号:1007-7685(2015)05-0075-04

由政府公共财政补贴的农业保险是当今发达国家支持本国农业发展的重要绿箱工具。由于其属于“对贸易扭曲作用最小”而不需要作出减让承诺的农业补贴政策,不易引发贸易争端,囚而受到很多国家的青睐,在农业支持政策体系中的地位和作用呈逐渐上升趋势。如,《2014年美国农业法案》削减了农产品直接补贴,进一步加强对联邦农作物保险计划的支持。从世界农业保险发展史看,没仃政府公共财政的补贴,农业保险将难以持续经营。公共财政补贴农业保险已成为世界大多数国家发展农业保险的主要方式。目前,最常见的财政补贴方式是对保险费进行补贴,以鼓励投保人购买保险;其次是对保险人的经营费用和再保险费用进行补贴,以降低经营成本、提高盈利水平,同时鼓励保险人扩人保险产品供给、促进保险市场均衡。当前,国内对公共财政补贴农业保险校正市场失灵的效果鲜有关注,这可能由于我国公共财政补贴农业保险的时间不长,难以系统评估补贴前后农业保险运行效率本身发生的变化。本文在以往研究的基础上,从农业风险的弱可保性人手,研究财政补贴在校正农业保险市场失灵中的重要作用及具体对策。

一、农业保险市场失灵及其表现

(一)农业风险属于弱可保风险

保险运行的数理基础是大数法则,其含义是当随机试验次数足够多时,事件出现的频率无穷接近于该事件发牛的概率。在保险运行中,如果风险事件发生具有随机性,只要保险人承保足够的同质风险标的物,那么实际发生的风险事故频率能够无限接近预期。由此,保险人通过精算方法把预期损失通过定价方式分摊给每一个投保人,以此实现风险分散。满足大数定理要求的随机风险称为可保风险,也就是保险人所乐意接受的风险。满足可保风险最重要的要件有:一是风险事件发生必须具有随机性,即具有意外性和偶然性,这样才能满足大数定理的前提条件。二是必须具有大量同质风险标的物存在,这样才能满足大数定理的基本要求。三是标的物风险是独立且不相关的,不会造成巨灾损失。农业风险虽然符合偶然性和意外性,也满足大量同质风险标的物的要求,但由于农业生产风险包括自然灾害风险、病虫害风险和价格风险等对不同地区的农作物的影响具有高度相关性,使农业风险难以在空间上充分分散,因此农业风险并不完全满足可保条件,属弱可保风险。

(二)农业保险难以完全市场化

农业风险除具有弱可保性外,其发生频率高、损失程度重,且逆向选择与道德风险严重,导致农业保险难以完全市场化。首先,农业风险事件发生的频率高且损失程度重,导致农业保险市场供需失衡。如,2013年我国全年农作物受灾面积为3135万公顷,其中绝收384万公顷,分别占播种面积的23.7%和3%;全年因洪涝地质灾害造成直接经济损失达1884亿元,因旱灾造成直接经济损失905亿元,因低温冷冻和雪灾造成直接经济损失260亿元。高损失率对应的是高费率,而高费率阻碍了投保人投保的积极性,导致农业保险需求不足。其次,农业保险中严重的逆向选择和道德风险加剧了市场失灵。逆向选择与道德风险历来是农业保险经营中的难题,这在我国小农经营模式下尤为严重,因为农业保险经营者面对数以亿计的小农个体,其信息搜寻成本之高足以形成严重的信息不对称。有研究发现,参与家禽保险对养殖户的疫病防控投入有显著负向影响,说明参与家禽保险的养殖户存在减少疫病防控投入的道德风险问题。此外,逆向选择使高风险地区投保人急于投保,而低风险地区投保人则因保费过高而不愿投保,导致保险的“大数法则”难以正常发挥作用。逆向选择与道德风险促使农业生产损失率上升,这又驱动保险费率上涨,而费率上涨把低风险投保人挤出了正常的保险市场,进一步加重了农业保险市场的逆向选择和道德风险问题。二者之间的螺旋式上升使供给和需求出现双萎缩现象,加剧了农业保险市场失灵。

(三)高赔付率是农业保险市场失灵的重要表现

在保险业中,市场失灵的重要表现就是由于某些领域的保险赔付率长期居高不下,致使保险人不愿提供该领域的保险产品,使该保险领域价格机制不能有效发挥信号作用并引导资源配置。如,1985-2004年我国农业保险市场的平均简单赔付率达87%,大大高于一般财产保险简单赔付率53%的平均水平,远超出保险界公认的70%的临界点,使我国农业保险市场主体长期亏损因而纷纷退出,以致农业保险市场萎缩。至2004年我国农业保险市场保费收入只有约3.8亿元,与1992年历史最高峰相比萎缩了60%。

二、财政补贴校正农业保险市场失灵的经验分析

(一)财政补贴校正农业保险市场失灵的机制

财政对农业保险保费补贴相当于降低了农业保险价格,即降低了投保人的投保成本,相应提升了农业保险需求;而扩大的农业保险需求提高了农业保险参保率,使投保标的土地风险趋于平均化,降低了逆向选择的严重程度。同时,更高的参保率使“大数法则”具备了正常发挥作用的环境,能够在更广阔的时空分散风险,大大提高了风险分散率。值得注意的是,在保险经营中,长期的过高或过低赔付率均是市场失灵的表现。从费率结构看,纯费率根据过去损失率的经验数据来制定,代表了未来损失预期。在正常有效的市场条件下,根据“大数法则”,实际经营结果与事前预期应大致接近,也就是说赔付率应接近纯费率。当然,在农业风险变化无常、巨灾损失难以预测的情况下,不能要求农业保险每一年的赔付率都接近纯费率,而是要求在一定的时间跨度内,如每10年的平均赔付率接近纯费率。主要是因为农业系统性风险易产生巨灾损失,而系统性巨灾损失难以完全在空间分散,而是要求在时间上分散风险,即以丰补歉,把某年度产生的巨灾损失分散到前后各年中。实现风险损失时间上的分散是保险业处理巨灾损失的一个重要方法。简言之,在保险市场上,适当的赔付率是市场有效运行的重要表现,由此保险人可通过提供保险产品获取预期利润,投保人购买保险产品并获得预期效用,市场参与者各得其所,市场运行有条不紊。

(二)财政补贴对农业保险赔付率影响的经验分析

2004年以前,我国只给予农业保险税收优惠并无财政补贴。1985-2004年的20年间,我国农业保险平均简单赔付率达87%,综合赔付率达120%(l00%是综合赔付率的盈亏平衡点),农业保险业务几乎连年亏损。从2005年开始,我国开始试点政府公共财政补贴农业保险,2007年在全国全面试点。2005-2013年的9年时间里,我国农业保险的平均简单赔付率约为60%,大大低于1985-2004年87%的简单赔付率水平。

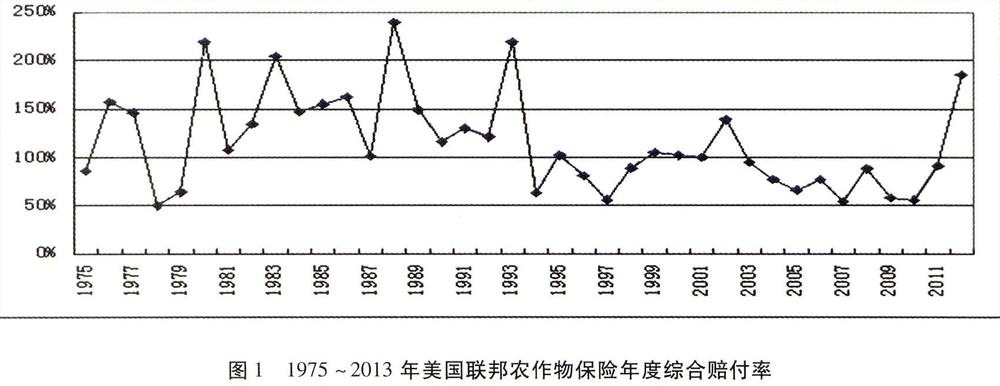

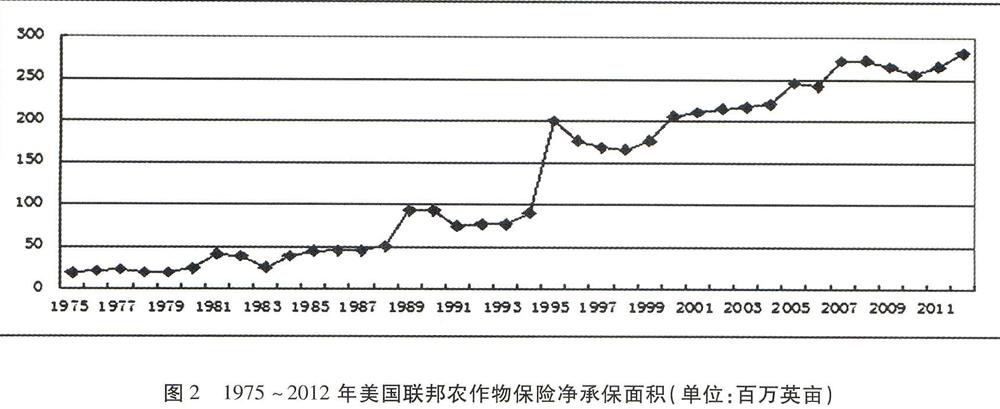

美国也同样通过政府提高农业保险补贴率来改善农业保险赔付率。1994年,美国国会通过《1994年联邦农作物保险改革法案》,将联邦农作物保险的纯保费补贴率从平均26%提高至平均37%,2001年再提升为平均60%。1975-1994年的20年间,联邦农作物保险综合赔付率超过100%的年份达16年,超过150%的年份达7年,超过200%的年份有4年,最高达239%。1995年后,联邦农作物保险的综合赔付率趋于平缓。在1995-2012年的18年中,只有2012年美国大旱导致综合赔付率超过150%,其他综合赔付率超过l00%的年份仅6年,1995-2012年的综合赔付率大大低于1975-1994年的综合赔付率(见图1)。原因主要在于高补贴率引致全美农业保险参保率上升,有利于在更广阔的范围内分敞风险。1995年美国联邦农作物保险承保面积历史性地突破2亿英亩,比1994年增长1倍多;2000年以后,联邦农作物保险承保面积保持在2亿英亩以上并稳步增长,2012年达到2.8亿英亩(见图2)。

三、增强财政补贴农业保险有效性的政策建议

首先,提高政策性农业保险的保障水平,进一步提升农民投保积极性。在农业保险中,保障水平与保费补贴率是影响农民参保决策的重要因素,两者有效配合有利于实现保费补贴效用最大化。我国现行农业保险保费补贴政策虽然推动了农业保险的快速发展,但其不足也日益显现。一是财政补贴率已达极限。目前,中央和地方保费补贴率合计已达80%,超出美国联邦农作物保险平均62%的补贴率,也大大超出全球平均44%的保费补贴率。二是财政补贴对农户参保的激励不强。我国农业保险以保障农业生产的物化成本为目标,但保障水平普遍较低。据测算,我国水稻种植物化成本达每亩512元(不含人工成本和租金),而大多数省份的政策性农业保险远远达不到保成本目标。如此低的保障水平无法满足农民的需要,因而保险产品对农民吸引力非常有限。在保费补贴率已无法上调的情况下,可逐步提高农业保险保障水平,优先提高农业规模化生产者的保障水平,并根据物价变动状况进行调整。其次,实施级差补贴率政策。目前,我国大多数省份主要作物保费补贴率均为80%,与投保人投保规模、保障水平等无关,不利于补贴效用的发挥。建议把补贴率与农户的投保规模和保障水平等相联系。对于投保土地规模较大的投保人给予较高补贴率,因为他们是规模化生产者,对国家粮食安全的贡献更大。对于选择不同保障水平的投保人,由于选择较高保障水平时保险人赔付概率会上升,因此,应建立补贴率随保障水平上升而下降的级差补贴率政策。对于选择高保障水平的投保人,尽管补贴率下降,但由于高保障水平总保费较高,因此总补贴水平仍会上升。再次,扩大财政补贴农作物保险覆盖品种,提升农作物整体参保率。由于我国政策性农业保险试点时间短,目前享受财政补贴的主要农作物及畜牧品种只有16种,还有大量农作物和养殖业没有被农业保险覆盖。过窄的补贴范围降低了农业保险的整体投保率,限制了保险收入的增长,更限制了保险人分散风险的空间。随着我国国力的增强,建议进一步扩大农业保险覆盖品种,中央财政主要负责补贴关系国家粮食安全的主要农产品(包括生猪、奶牛和家禽),省市县地方政府负责补贴地方特色农产品。此外,建议粮食主产区农业保险费补贴全部来自中央财政,从国家层面建立合理的利益补偿机制。