企业反向收购活动中的税务筹划

常州纺织服装职业技术学院 何 彦

如果一家非上市公司A的股东购买了上市公司B的股份,并实现了对B的控制;之后,再用B公司收购A公司的资产与业务,令A成为B的子公司,A公司的股东拥有超过50%的B公司股权,从而成为B公司的控股股东。通过这样的操作实现了A公司变相上市的目的,这就是本文将要研究的反向收购。

一、案例简介

(一)并购活动主体概况

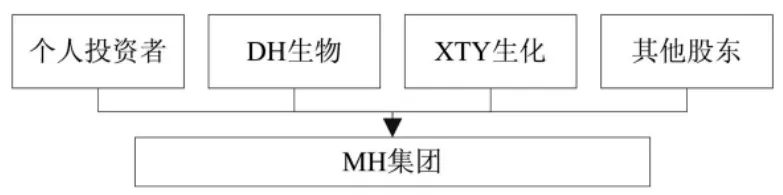

(1)并购企业——MH集团。MH集团是我国生物发酵行业的领军企业,作为国家重点扶持对象,MH企业的业务范围非常广。当前该集团以生物发酵技术为核心,不断延伸业务链并提升科研力量,力争将自己打造为集研产销于一身的综合型发酵行业集团。MH集团的产品线很长,不但有发酵产品还有方便食品、复合调味等,由于产品品质优良、价位适中,在市场中建立了很好的品牌形象,广受消费者好评。2007年国家为了提升发酵行业的集中度,出台了一系列环保等规定,旨在淘汰生产规模较小、生产技术落后、环境污染严重的小型发酵企业,这无疑为MH集团提供了发展的最佳机会。通过调研了解到,当前MH集团的股权分配情况见图1:

图1 MH集团的股权分配情况

MH集团的企业性质属于外资企业,其股权持有者中的DH生物与XTY生化都是在香港注册的有限责任公司,并拥有超过50%的股权。

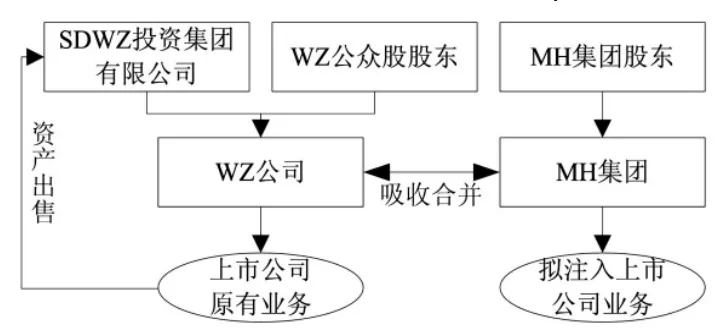

(2)被并购企业——WZ公司。WZ公司是一间输配电设备的生产企业。最近几年虽然市场竞争情况日益激烈,但公司结合行业与自身的实际情况,制定了适合的发展规划,因此销售收入仍然保持着提升的态势,从2006年的5.15亿元提升至了2008年的8.66亿元。不过受到原料价格持续波动以及技术壁垒的限制,WZ公司的生产成本逐年上升,毛利率也就呈现出了下滑的趋势。基于此,该公司的总利润也出现了下滑,基本上只能维持较低的利润率,但是利润率也不断在下滑。为了扭转当前这种经营困局,WZ公司计划借助资产重组的方式来重建业务架构,具体方式就是通过MH集团的反向收购实现资产重组,过程见图2:

图2 MH集团反向收购WZ公司的过程

(二)并购目标 这次反向收购的目标有:第一,借助资产重组将WZ公司已经处于微利的业务以及生产技术退出运营体系;第二,借助提升股权份额的方式实现对MH集团的合并,从而让公司业务重心向发酵行业转移,从而将MH集团间接整体带上市。并购活动结束之后,WZ公司承继MH集团的资产与业务,转型为我国发酵领域的龙头企业,成为拥有更强市场竞争力和更大市场份额的上市公司。WZ公司的董事会预测,本次并购活动结束之后,该公司能够显著提升后续发展动力。

(三)反向收购具体操作过程 在得到了证监会的审批之后,MH正式核准本公司重大资产出售及以新增股份吸收合并WZ公司的事项,具体方式如下:

(1)净壳。WZ公司先将旗下的部分资产以及14.32%股权卖给SDWZ集团,如果资产中存在一些不能剥离的负债,那么WZ集团必须以现金的方式将其补足。WZ公司计划卖出的资产账面价值是12770.67万元,实际销售价格是24189.66万元。双方通过多次磋商之后一致同意:SDWZ集团必须在资产交接之前用现金支出全部收购款项。

(2)控股和借壳。SW公司之后向MH集团的股东发行定向新股,从而吸收合并MH集团。该运作结束之后,新公司会全部接收MH集团的资产、负债、员工、权益等,同时拥有MH集团所有的技术与业务资源。MH集团的原股东成为新公司的股东,之后MH集团会按照相关法律规定进入注销程序。该项收购活动中,SW发行的定向新股价格是6.43元/股,面值是1元/股。

为了确定资产的公允价值,并购双方委托专业的资产评估机构进行了资产估值,评估机构出具的报告显示:截至2009年6月30日,MH集团的总估价是585424.60万元;截至2010年3月31日,MH集团的总估价是636198.03万元。并购双方经过协商之后确认:将MH集团的价值定为57.87亿元,并在协议中注明。WZ公司发行的定向新股同样也是以MH集团的价值为基础计算的,最终发行数量是9亿股。股票发行之后,WZ公司的总股本就是1008236603股,本次新发行的股票占到了总量的89.26%。

并购活动结束后,股东与公司间的控股关系见图3:

图3 并购后股东与公司之间的控股关系

二、企业反向收购活动中的税务筹划

(一)选择适合的并购目标

(1)从企业角度分析:WZ公司是一间输配电设备的生产企业,发展状况总体上还可以,不过受到原料价格持续波动以及技术壁垒的限制,WZ公司的生产成本逐年上升,毛利率也就呈现出了下滑的趋势。为了摆脱当前的经营困局,该公司希望能够借助资产重组退出之前的行业,实现整体业务的转型;MH集团作为我国发酵行业的领军企业,在行业中具有很高的影响力,具有雄厚综合实力,虽然暂时没有上市但是其运营状况以及效率明显优于很多上市公司。

(2)从行业角度分析:主要分析税收方面的影响。当前我国税法规定,如果企业从事有机化肥的生产,那么产品是不需要缴纳增值税的。而并购之后,WZ公司能够将MH集团的有机化肥生产业务纳入旗下,这样就能享受到相应的税收优惠;此外,国家对以工业废料进行二次利用生产的化工类产品以及通过废料发电或者发热等项目也提供了一定的税后优惠,这类产品同样不需要缴纳增值税。当前,MH集团已经建立了使用废料发电技术的电站,项目产生的所有电能与热能也不需要缴纳增值税。

(3)从企业选址分析的话,WZ公司最初的注册地址在西藏自治区,国家当前对于在这类西部省份或地区注册的公司有所得税优惠,可以享受15%的优惠税率。进行反向收购并不会影响WZ公司的这种权益,收购结束之后其仍然按照优惠税率缴纳企业所得税。

(二)净壳过程中的税务事项 WZ公司先将旗下的部分资产以及14.32%股权卖给SDWZ集团,如果资产中存在一些不能剥离的负债,那么WZ集团必须以现金的方式将其补足。这个过程中涉及的税务事项主要有:

(1)所得税。通常情况下,按照税法在反向收购业务中,所得税处理时需遵循以下原则:首先,被收购企业必须明确认证进行资产转让而获得的收益或者遭受的损失;其次,收购企业必须按照公允的资产价值计征各种税项;最后,被收购企业仍然享受收购之前的所得税优惠以及相关政策。本文并购案例中,SDWZ集团须向WZ公司支付现金的那部分资产,交易过程中并未产生股权的变动,所以交易不属于特殊重组,不能享受相关税收优惠。WZ公司按照收入的资产出让款计征企业所得税,税基分为两部分:第一,出让资产获得的24189.66万元;第二,资产账面净值12770.67万元,税基为两者的之差。WZ公司需要缴纳的企业所得税=(24189.66-12770.67)*15%=1712.85万元。

(2)印花税。WZ公司因为出让资产获得了现金收入,这部分收入需要缴纳印花税,税率为0.5%。故此,WZ公司需要缴纳的印花税总额=24189.66*0.5‰=12.09万元。

(3)流转税。当前税法对并购活动中的流转税有明确规定,如果企业在并购活动中将所有的资产、负债、权益等都转让了出去,那么该过程中获得收入不需要缴纳增值税,即使转让的资产中包括货物,也不需要缴纳增值税。此外,相关法规还规定:如果企业在并购活动中将所有的资产、负债、权益等都转让了出去,那么该过程中获得收入不需要缴纳营业税。WZ这次将所有的资产、负债以及权益都转让了出去,因此可以免征流转税。

(4)土地增值税。按照当前税法的规定,WZ公司转让资产当中的房屋以及土地部分收入必须根据实际增值额度缴纳土地增值税。因为土地与房屋的产权发生了转移,所以必须缴纳该税项;如果资产转移过程中没有出现产权的变化,那么该税项是免征的。

(三)控股过程中的税务事项 WZ公司向MH集团股东发行了9亿股定向新股,从而实现了对MH集团的吸收合并,这些股票的面值是1元/股,发行价格是6.43元/股;前文已述及,MH集团的协议收购估值是57.87亿元。并购活动结束之后,MH集团就会进入注销程序,MH集团原来的股东会成为新公司的股东。上述过程中,MH集团将收益确认的时间进行了递延,从而享受到了这笔收益税金的时间价值;WZ公司因为实行的是股权支付,因此,需要承受很高的融资成本。整个控股过程中涉及的税务事项有以下几种:

(1)企业所得税。WZ公司通过股权支付的方式实现对MH集团的吸收合并,因为MH集团股东对于支付方式有选择权,所以可以认定整个吸收合并过程都是以股权作为支付方式的,同时MH集团原股东以及WZ公司的股东必须向税务部门递交相关的并购资料,从而证明整个交易的公开性以及公允性;同时确认支付方式为股权支付。这些资料可以证明MH集团的本次收购完全符合国家的税收优惠政策要求,可以免征企业所得税。另外,MH集团也可以直接进入注销程序,不用再做清算,这样能够有效降低并购成本,从而提升并购收益。

(2)个人所得税。当前,我国税法对于并购活动中产生的资产增值有明确规定,这部分增值不需要缴纳个人所得税。从MH集团原有的控股结构可以发现,MH集团的股东获得WZ公司发行的定向新股,从而掌握了WZ公司的控股权,所以这种操作过程中的资产增值是伴随着资产产权转移而产生的,不属于税收优惠的范围,需要缴纳个人所得税。

(3)流转税。WZ公司将资产出售给了SDWZ集团,该过程中涉及到了资产的转让,不过资产的转让是以整体来进行的,符合国家相关税收优惠政策的要求,可以免征增值税以及营业税。因此,WZ公司需要缴纳流转税。同理,MH集团资产的转让也是以整体来进行的,符合国家相关税收优惠政策的要求,同样不用缴纳增值税以及营业税。

(4)印花税。前文述及,WZ集团希望通过收购活动实现对自身经营的转型与资产重组,该过程符合国家相关税收优惠政策的要求,因此,WZ公司对MH集团的吸收合并活动是免征印花税的。

(5)契税。现有契税管理法规有明确的规定,多个企业遵循法律要求以及各方事先约定的协议改组为一个企业的,如果原始的投资主体在合并之后仍然存在,那么合并过程中转移到其名下的土地以及房屋产权都不需要缴纳契税。因此,WZ公司接受MH集团的土地与房屋是不用计征契税的。

(四)整合过程中的税务事项

(1)选择合理的组织形式。WZ公司作为并购主体在并购活动之后仍然存在,不过其名称就改为了MHSW集团,原来的MH集团则进行注销程序。通过这样的并购操作,WZ公司仍然保持着原有的独立主体性,由于注册地址在西藏自治区,因此,仍然可以享受15%的优惠税率。

(2)选择合理的会计核算方式。WZ公司先将旗下的部分资产以及14.32%股权卖给SDWZ集团,其它的资产已经无法独立运作,而且也不具备完整的业务结构。基于此,笔者建议应使用权益结合法对本次收购活动进行核算,这样就可以不产生任何损益,从而不需要缴纳企业所得税。

(3)有效整合资产以及人力资源。WZ公司先将旗下的部分资产以及14.32%股权卖给SDWZ集团,如果资产中存在一些不能剥离的负债,那么WZ集团必须以现金的方式将其补足;另外,SDWZ集团还必须接收原本属于WZ公司的所有员工,确定继续留用的人员之后,要对遣散人员进行妥善安置;当然,SDWZ集团也会全面控制WZ公司原有的所有业务。同样,新公司也会接收原本属于MH集团的所有员工。前文述及,在这种并购主体依然存在的并购活动中,承继被并购企业的人员、资产等是不需要缴纳增值税以及营业税的,这样能够有效减轻企业的税负,从而提升并购效率。

[1]胥朝阳、杨青:《并购支付方式选择中的税收筹划研究》,《铜陵学院学报》2012年第1期。