中小上市公司股权激励市场效应研究

大理大学政法与经管学院 王 玲

一、引言

自2006年1月《上市公司股权激励实施管理办法(试行)》、2006年9月《国有控股上市公司(境内)实施股权激励试行办法》实施以来,主板已有200多家上市公司先后提出股权激励董事会预案。随着中小板块和创业板的推出,越来越多的中小企业家开始意识到股权激励对公司发展、人才战略、企业内部融资的重要性,从而出现实施股权激励的浪潮。作为股权激励直接或间接的受益人,企业股东、管理者和投资者则更加关注股权激励方案的提出以及股权激励所产生的市场效应,这也是本文拟研究的问题。我国证券市场发展至今时间并不长,监督和管理等方面不尽完善。在股权分置改革、兼并收购等事件后,诸多学者用事件研究法验证了市场的非有效性。笔者以股权激励事件为研究对象,探析我国中小板块股票期权激励产生的市场效应以及形成市场效应的原因,对市场的有效性做出新的判断和分析。

二、文献综述

(一)国外研究 国外学者对股权激励市场效应的研究较早,证实存在显著超额收益的占大多数。Brickley(1985)针对美国175起股权激励事件,采用事件法研究股权激励的市场效应,选取的事件窗口期为董事会会议日到证券交易所提示日前一天的约60个交易日,研究发现累计超额收益率显著为正(2.4%)。Defusco(1990)与Brickley的研究方法相同,发现了4%的正显著超额收益率,当研究事件期为事件日当日,则没有显著的超额收益率。近年来,世界各国学者对不同市场的股权激励市场效应进行研究。Kate(2005)以日本证券交易市场中的562起股权激励事件作为研究样本,研究事件窗口期选为董事会会议日前后2天,结果发现2%的正累计超额收益率。ChristianLangmann(2007)对德国证券市场1996~2002年44起股权激励事件进行研究,事件窗口期定为事件日前后5天,发现了1%-2%的累计超额收益率。

(二)国内研究 国内学者对股权激励市场效应的研究主要是在2006年以后,即在我国正式推行股权激励方案后,崔明会和张兵(2008)通过实证研究发现,实施股权激励会引起显著的股东短期效应,认为股东短期财富的短期效应变化与股权激励存在相关关系,成长性是股权激励市场效应的影响因素,成长性高的公司股价波动大于成长性低的公司。武晓斐和刘中文(2008)研究发现国有控股公司股权激励能给投资者带来超额收益,并能提高国有控股上市公司的短期融资能力。周绍妮(2009)采用事件研究法研究管理层股权激励对股东利益影响,在上市公司公告股权激励草案后20天内发现了超额收益率,同时发现国有企业的市场反应明显好于其他类型企业。

三、理论分析与研究假设

(一)股权激励的市场效应 根据委托代理理论,股权激励是解决委托代理问题的最好途径之一。通过给予高层管理人员一部分的股份或虚拟股权来使经营者能够以股东方的角色参与到公司的发展决策、盈利分配和风险承担中,促使管理者和公司拥有者的利益目标达成一致。股权激励能充分调动高级管理层的工作积极性,同时能够很好地督促和维护管理层对股东利益和公司利益的保护。因此,股权激励能够最大程度的激励公司内部管理经营层去保证股东权利人的利益,具体表现为最大化股票价格和分红的增长。据此,本文提出假设1:

H1:中小上市公司股权激励方案在首次预案公告后,上市公司股票价格提高,产生正向市场效应

我国证券市场被普遍认为存在信息传递效应和信息提前披露现象。如刘文革、周方召和周正(2009)研究了股权分置改革后信息披露及质量是否改进问题,利用GARCH、事件研究法、残差系数法和邹检验等方法对代表性的个别股票做出计量经济分析,发现股票价格在实质性利好消息出台公布的前几天呈现出异常波动,说明我国证券市场存在信息提前泄露的情况。因此,本文提出假设2:

H2:我国证券市场对股权激励消息有明显的提前反应,出现正向超额累计收益率,并且不断升高

(二)股权激励市场效应的影响因素 根据控制权理论,在研究集体行动的问题中,一般由享有控制权的委托人来决定集体行动,再由代理人负责具体的实施。股权激励正是在这种决策程序中提出来,以激励代理人目标和集体的目标相一致,从而提高效率和积极性。根据相关理论,在中小上市公司中,公司的股权结构若分散,则会减弱股东对经营者的控制力,使得监管力量降低,但这可以充分发挥经营者的激励作用,提高公司经营业绩;当公司股权结构集中时,则会使大股东更多的在公司发展过程中谋求个人利益,同时也增加对经营者的控制力度,这使得矛盾加重,激励效果降低。因此,本文提出假设3:

H3:股权集中度与累计超额收益成反比关系

同样,根据控制权理论,在中小上市公司中,公司股权性质也会对市场效应产生较大影响。当公司属于国营性质,大股东最关心的问题不是公司本身业绩,而是其自身的政治业绩,存在政企不分问题。这使得所有者对经营者的控制偏离了股权激励对经营者的激励方向。而对于私人控股公司,大股东的利益与公司利润最大化目标更趋于一致,激励与控制权的矛盾相对较弱。据此,本文提出假设4:

H4:国有控股公司的激励与控制权矛盾强于私人控股公司

四、研究设计

(一)样本选取 本文选取的样本为在2010年12月31日前公告股权激励预案,截至2010年12月31日仍在实施中,且股权激励实施晚于公司上市的中小板上市公司。在激励方式上,为了与本文的研究方向一致,均选用采取股票期权激励方式的上市公司;在时间公告日选取上,采用首次实施公告日。最终共选取29家企业。

(二)事件定义 本文使用事件研究法进行研究,需要明确事件所处的时间点以及衡量事件的标准。在本文中,上市公司的股票期权激励方案的宣布则是事件,在预案公告日、股东大会公告日和首次实施公告日三个时点中选取预案公告日作为事件日,记为t=0。综合考虑,选取四个事件窗口期,分别为[-2,2]、[-7,7]、[-14,-1]、[1,14],既要保证涵盖事件的大部分影响,同时也分开讨论了短期和长期波动的区别以及事件前和事件后的区别。另外,设定样本窗口期的前100天作为“估计窗口期”进行估计。

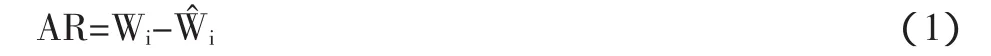

(三)模型构建 事件研究是估计事件窗口期内实际值与正常估计值是否存在显著超额值。公式表示为:

在本文中,估计值选为证券超额收益率,即

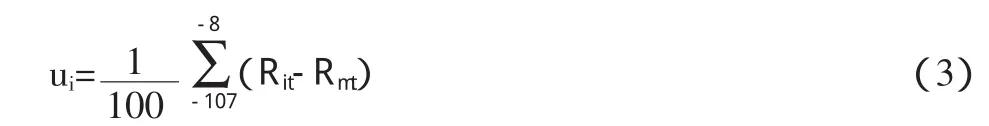

因此,正常估计值是在事件不发生情况下,股票应获取的收益率预期,即在估计窗口期内股票收益率与市场收益率的统计平均。首先计算估计窗口期的正常收益率溢出为:

Rit为估计窗口期股票i在时间t的收益率,Rmt为该时刻的市场收益率。假设ui在事件窗口期中不变,超额收益率AR为事件前后收益率溢出项的相差。超额收益率估计式为:

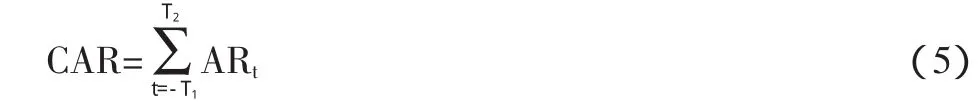

从而,该股票在事件窗口期内的累计超额收益率为:

N种股票t时刻平均超额收益率为:

事件(-T,T)期所有股票的累计超额收益率为:

最后,进行t检验。假设如下两点:(1)在任意事件窗口期内的累积超额收益(CAR)服从正态分布,且均值为0,方差未知;(2)在某一时点,所有样本的超额收益率(AR)的平均值服从正态分布,同样均值为0,方差未知。假设检验如下:H0=该事件对股票的收益率无影响。即在窗口事件期内,超额收益CAR、平均超额收益率AAR显著为0。由于总体方差难以确定,因此使用t检验来进行验证。

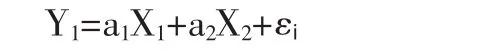

为了研究股本结构集中度以及公司增长率与股权激励市场效应的相关性,本文选用线性回归模型来解释累计超额收益率的形成因素。被解释变量选为事件观测期[-14,14],记为Y1。股权集中度指标的选取定为第一大股东持股比例和前十大股东持股比例,分别记为X1,X2。第一大股东持股比例、前十大股东持股比例数据源于公司2009年年报。本文构建的回归模型为:

五、实证结果与分析

(一)股权激励的市场效应

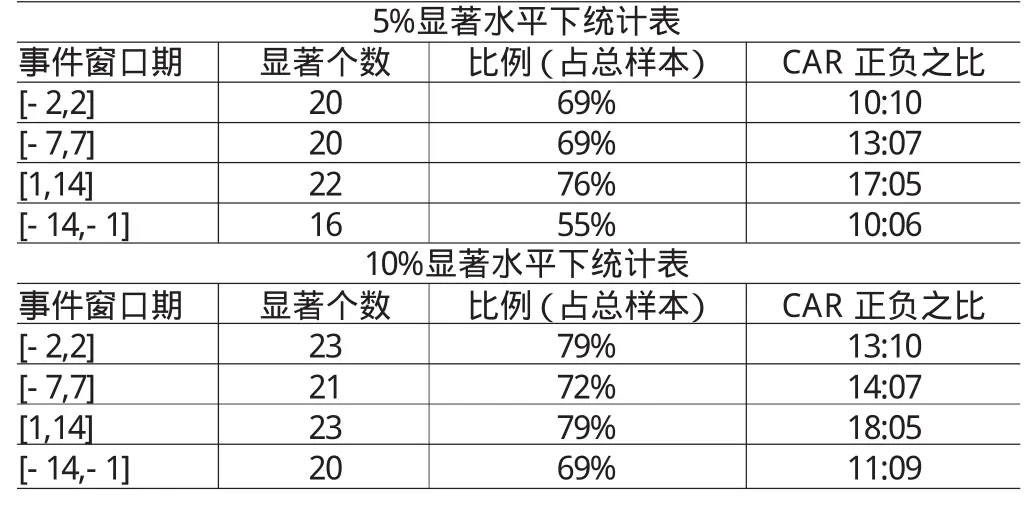

(1)假设1的验证。按照事件研究法的规定,对选取的29家公司进行实证分析。分别对四个事件窗口期[-2,2]、[-7,7]、[-14,-1]、[1,14]进行实证,得到每个公司的超额收益和累计超额收益,并对累计差额收益进行t检验。同时按照t统计的临界值分布表进行查表,对29家上市公司的数据结果进行归纳。从两个显著性5%和10%,对具有显著正累计超额收益与显著负累计超额收益的公司数进行统计如表1所示。由表1可知,29家样本公司的显著性较好,即说明实施股权激励后,29家公司市场效应较大。具体来看,在事件窗口期[-2,2]中有20家在显著性5%以下,占69%左右;显著性10%以下的有23家,占79%。在窗口期为[-7,7]的情况下,同样有20家显著性为5%以下,在10%以下的有21家,比例为72%。可以说在事件发生期的一周之内,对股市的影响很大。窗口期为[-14,14]时,本文分两个窗口进行估计,在[-14,-1]和[1,14]中,明显发现显著比例仍然很高,5%下分别为16家和22家,10%显著下分别为20家和23家,说明股权激励产生了显著的市场效应。同时对正负比进行分析,四个窗口事件期内产生正向市场效应的公司均多于产生负向市场效应的公司,并在[1,14]尤为明显。这说明在事件发生后,投资者对公司产生了业绩增长或者股票上涨的预期。因此,H1成立。

表1 CAR显著个数分布表

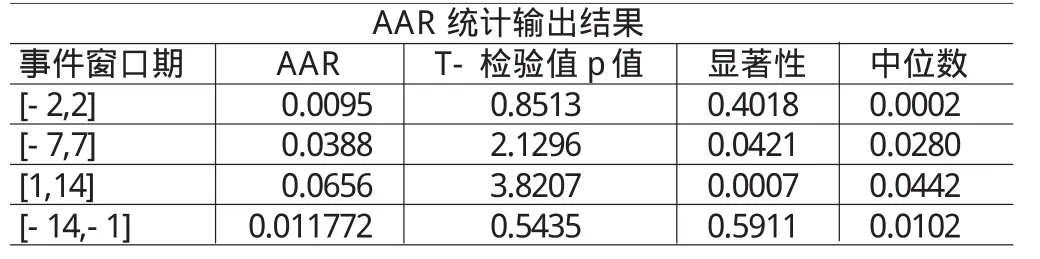

(2)假设2的验证。在四个窗口期内,对全部样本的累计超额收益率进行平均化,即得到AAR,并选取所有公司的CAR的中位数。对AAR进行显著性分析,得到表2。AAR统计输出结果表明:事件前的平均累计超额收益增大迅速,而在事件后则变得平缓。可以得出如下结论:我国证券市场对股权激励的反应具有一定的提前性。在公布日前,股权激励的市场效应已经开始显现,说明我国股票市场尚未达到半强有效性,法律和相关的制度设计还不尽完善。我国中小企业对信息发布、监管和控制相对薄弱,有消息提前暴露的现象。因此,H2成立。

表2 不同事件窗口期AAR分布表

(二)股权激励市场效应的影响因素

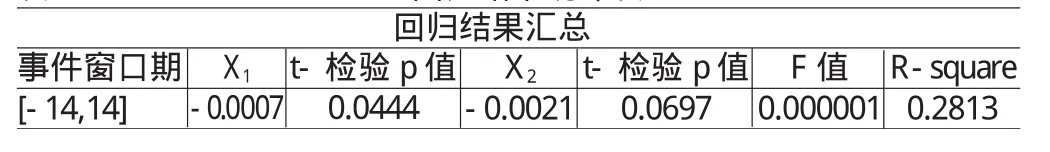

(1)假设3的验证。从表3的回归结果中可以得出如下结论:股权集中度(第一大股东持股比例和前十大股东持股比例)在[-14,14]窗口期中t检验结果满足10%的显著性检验,说明股本结构对股权激励市场效应的影响存在。且发现系数显著为负,说明股权结构与市场效应成反比,即H3成立。

表3 回归结果统计表

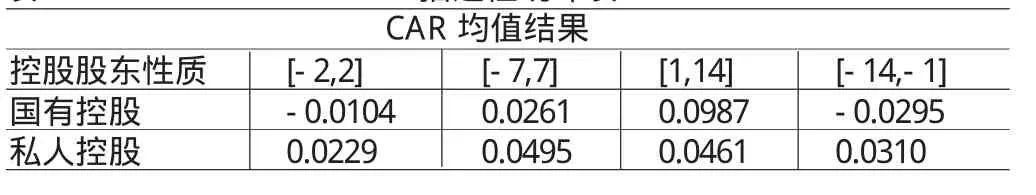

(2)假设4的验证。本文采用描述性统计来分析假设4。对选用的29家中小上市公司进行查询,得到公司控股股东和股东性质的描述性统计结果如表4。由表4可知,国有控股公司累计超额收益明显低于私人控股公司,说明公司性质对股权激励市场效应存在影响。私人控股公司的股权激励实施效果显著优于国有控股公司,其原因在于国有控股公司激励方向与控制权的偏离削弱了对经营者的激励效果,国有控股公司股权激励与控制权矛盾强于私人控股公司。假设4成立。

六、结论及建议

(一)结论

表4 描述性统计表

本文以委托代理理论、公司控制权理论作为理论基础提出假设,然后以事件研究法分析股权激励的市场效应并得出如下结论。(1)中小上市公司股权激励方案能够产生正向市场效应,投资者对于实施股权激励的中小上市公司具有积极反应。(2)我国证券市场对股权激励消息有明显的提前反应,出现正向超额累计收益率,并且不断升高,在股权激励方案公布日后则趋于平缓。我国中小企业对信息发布、监管和控制相对薄弱,有消息提前暴露的现象。(3)股权集中度与股权激励造成的累计超额收益率负相关。(4)公司的股权性质会影响累计超额收益率,私人控股上市公司的股权激励市场效应好于国有控股公司。我国国有控股公司的股权激励与控制权矛盾强于私人控股公司。

(二)建议

(1)完善股权期权激励的相关法律法规。完善的法律法规是股票期权发挥作用的保障机制,也是保护投资者权益的必备要素。在当前的资本市场条件下,完全依靠资本市场的自律与调节机制并不能对参与者实施有效监控,由此,需要从证券立法的角度对监督者和监督程序进行规范,从而对企业管理层、投资者实施有效的监督。

(2)优化股票期权激励方式。实践表明限制性股票期权能够更好的激励公司管理层,避免管理层的短期行为。实施限制性股票期权依靠较长时间的股价和期权来制定基准行权价格,当然限制性股票期权时间也不宜过长,否则无法调动管理层的积极性,价格不宜过低,否则会给企业带来沉重的财务负担。

(3)提高资本市场透明度。资本市场透明度是降低信息不对称的关键,也是实施股票期权的根本保障条件。世界主要资本市场都制定了严格的信息披露制度,同样,我国推动股票期权的发展也必须从审计、信息披露等方面着手提高资本市场透明度。

[1]李斌、戴夫、卢蒋运:《运用API法分析上市公司股票回购公告的市场效应》,《财会月刊》2010年第9期。

[2]武晓斐、刘中文:《国有控股上市公司股权激励市场效应的实证分析》,《财务与金融》2008年第6期。

[3]Christian Langmann,Anders Kjellman,Jan Holmberg,and Sari Jussila.Employee Stock Option Plans and Stock Market Reaction:Evidence From Finland.The European Journal of Finance,2007(10).