工资薪金所得个税的最优纳税筹划

(浙江机电职业技术学院经贸管理学院 浙江杭州310000)

2 011年6月30日十一届全国人大第21次常委会会议修改了《中华人民共和国个人所得税法》,这也是我国自1980年9月颁布个人所得税法之后,相继在1993年10月、1999年 8月、2005年 10月、2007年 6月、2007年12月和2011年6月六次修改后的一次大修改。其中在税法制定之初,工资薪金所得个税适用九级超额累进制,年终奖并入第12个月工资计算税额。在2005年1月,为了合理解决个人取得全年一次性奖金,国税总局发布了《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9 号),对全年一次性奖金(以下简称年终奖)的计税规定做出了新的规定。为了合法合理地减轻工薪阶层的税负,笔者经过研究,总结出本文所列示的工资、年终奖收入最佳纳税筹划表,试图为工薪收入者降低税负,提高税后收入。

一、工资薪金所得个税的相关规定

(一)工资、薪金的界定。工资、薪金所得,是指个人因“任职或者受雇”而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。不包括个人的雇佣所得,如会计的兼职所得等。其中,个人负担的三险一金(基本养老保险费、基本医疗保险费、失业保险费和住房公积金),从纳税人的应纳税所得额中扣除。

(二)计税依据及适用税率。新的《中华人民共和国个人所得税法》将纳税人的个税免征额从2 000元提高到3 500元。同时把9级超额累计制改为7级超额累进制。

(三)年终奖政策依据。纳税人取得的全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,先将雇员当月取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

在一个纳税年度内,对每一个纳税人,该计税方法只允许采用一次。

二、案例讨论及纳税筹划的可能性

笔者通过两个案例的讨论引出工资薪金所得个税筹划的可能性,具体如下:

[案例一]中国公民哈某2013年年薪36 000元,每月发放工资2 500元(扣除“三险一金”后),一次性发放年终奖6 000元。计算哈某全年工资薪金应纳个人所得税税额。

[解答]因为 2 500<3 500 元,所以工资不交个人所得税;年终奖6 000-1 000=5 000(元),应纳个人所得税=5 000×3%=150(元);哈某全年工资薪金应纳个人所得税=150元。

[讨论一]工资每月发2 800元,年终奖发2 400元。因为2 800<3 500元,所以工资不交个人所得税;年终奖应纳个人所得税=[2 400-(3 500-2 800)]×3%=51(元)。按照此方案,哈某全年工资薪金应纳个人所得税为51元。

[讨论二]工资每月发3 000元,无年终奖。因为3 000<3 500元,所以工资不交个人所得税;年终奖为0,年终奖不交税;按照此方案,哈某全年工资薪金应纳个税为0元。

由上可知,讨论二交税最少,究其原因是该方案工资发放额小于3 500元,未发年终奖,所以不需交税。

[案例二]中国公民哈某2013年年薪78 000元,每月发放工资4 000元(扣除“三险一金”后),一次性发放年终奖30 000元。计算哈某全年工资薪金应纳个人所得税税额。

[解答]全年工资应交个人所得税=(4 000-3 500)×3%×12=180 (元);年终奖应交个人所得税=30 000×10%-105=2 895(元);哈某全年工资薪金应纳个人所得税=180+2 895=3 075(元)。

讨论一:工资每月发5 000元,年终奖发18 000元。全年工资应交个税=(5 000-3 500)×3%×12=540 (元);年终奖应交个人所得税=18 000×3%=540(元);哈某全年工资薪金应纳个人所得税=540+540=1 080(元)。

讨论二:工资每月发6 500元,无年终奖。全年工资应交个人所得税=[(6 500-3 500)×10%-105]×12=2 340(元);年终奖为0,年终奖也不交税;哈某全年工资薪金应纳个人所得税=540+540=2 340(元)。

由上可知,讨论一交税最少,原因是工资和年终奖适用税率均为3%,计算税额最小。小于工资适用10%税率和年终奖适用3%税率所计算的税额,也小于工资适用10%税率和年终奖不交税所计算的税额。

[工资薪金所得个人所得税纳税筹划的可能性]

通过案例,我们不难发现,不同的工资和年终奖的发放方案,所纳税额差异很大,原因如下:

1.适用税率不一致。同一年薪(大于42 000元)不同的发放方案,会使工资和年终奖使用税率不一致,至少有以下几种可能:第一,工资适用最高税率,年终奖适用税率为零。第二,工资和年终奖适用税率均不为零。在这种情况下,就有选择税率的可能,有时两者所选税率一致,有时前者税率比后者税率高,有时前者税率比后者税率低等,关键是如何选择交税最低的税率。第三,工资适用税率为零,年终奖适用税率最高。

2.工资和年终奖计税时速扣数的扣除次数不一致。根据税法可知,扣除了免征额后的工资与年终奖如果数额一致,它们适用的税率一致,但是应交税额却不一致,原因是工资交纳个税每月允许扣除一次速扣数,一年可以扣除12次,而年终奖是单独作为一个月的工资计算税额,一年只能扣除一次速扣数。

以上两个原因使工资薪金所得的个税纳税筹划成为可能。

三、年终奖多发少得的六个“陷阱”

根据税法规定,年终奖在计算税额时适用税率与工资相同,但是速扣数只能扣除一次,而不能扣除12次,这就违背了工资薪金所得 “七级超额累进税率”多发多得的公平原则,导致在下一级与上一级衔接时出现 “脱钩”,产生了六个多发少得的“陷阱”,具体为:

1.18 000<年终奖≤19 283.33。 在此情况下,由于多发了年终奖,使年终奖的税率上升到个人所得税税率表(工资、薪金所得适用)的第二级规定,交纳个税税额增加了本级速扣数的11 倍(105×11=1 155),因此个人的税后收入小于年终奖为18 000元的税后收入;经过验证,只有当年终奖为19 283.33元时的税后收入,与年终奖为18 000元的税后收入是相等的。

2.54 000<年终奖≤60 187.50,个人的税后收入小于年终奖为54 000元的税后收入。同1所述的原理,年终奖大于54 000元小于60 187.50元时的个税增加了本级速扣数的11倍(555×11=6 105), 税后收入小于年终奖为54 000元的税后收入;经过验证,只有当年终奖为60 187.50元时的税后收入,与年终奖为54 000元的税后收入是相等的。

以下四档原理同上,不再赘述:

3.108 000<年终奖≤114 600,个人的税后收入小于年终奖为108 000元的税后收入。

4.420 000<年终奖≤447 500,个人的税后收入小于年终奖为420 000元的税后收入。

5.660 000<年终奖≤706 538.46,个人的税后收入小于年终奖为660 000元的税后收入。

6.960 000<年终奖≤1 120 000,个人的税后收入小于年终奖为960 000元的税后收入。

在纳税筹划时,有必要考虑上述的6个“陷阱”,使个税的纳税筹划不留瑕疵。

四、筹划思路与方案

工资薪金所得的筹划目标是相同收入缴纳最低税额,税前收入增加使税后收入增加,根据个人所得税税率表并结合年终奖多发少得的六个 “陷阱”,工资具体筹划思路与方案如下:

设年薪为X元:

1.X≤42 000。

[筹划思路]根据税法规定,中国公民全月应纳税所得额是每月收入(扣除“三险一金”后)减除费用3 500元后的余额。如果每月工资薪金所得≤3 500元,该部分不需要交税。如果留一部分发年终奖,根据税法规定年终奖最低适用3%的税率,即使只发一元钱的年终奖,也要交3分钱的税。因此,在X≤42 000元的情况下,不能发年终奖,应该作为工资全部发放,但是要注意每月工资不能大于3 500元,否则也要交税。

得出方案:X≤42 000元,工资每月发放≤3 500元,不发年终奖,税额为0。

2.42 000<X≤60 000。

[筹划思路]根据个人所得税税率表(工资、薪金所得适用)第一级的规定,全月应纳税所得额(含税级距)不超过1 500元的,税率为3%,速扣数为0。得知筹划范围的下限为3 500×12=42 000(元),上限为(3 500+1 500)×12=60 000(元)。

如果每月工资≤5 000元,即X≤60 000元,适用税率为3%,速扣数为0,交税额=(X-42 000)×3%=0.03 X-1 260,已达到最低交税额。

如果每月工资为3 500元,剩余部分发放年终奖,年终奖适用的税率也为3%,速扣数为 0,交税额=(X-42 000)×3%=0.03X-1 260,与前者相同,达到最低交税额。

得出方案:42 000<X≤60 000,工资每月发放≤5 000元,不发年终奖或工资每月发放3 500元,年终奖发放X-42 000元,税额为0.03X-1 260元。

3.60 000<X≤78 000。

[筹划思路]由于工资大于3 500元时,工资和年终奖单独计算税额,年终奖适用第一级的规定的范围为平均每月≤1 500元,即年终奖≤18 000,此时适用税率为3%,速扣数为0。得知筹划范围的下限为60 000元,上限为(3 500+1 500+1 500)×12=78 000(元)。

如果每月工资为5 000元,则年终奖为X-60 000元,全年工资交税额=18 000×3%=540(元),年终奖交税额=(X-60 000)×3%, 全年总交税额=540+(X-60 000)×3%=0.03X-1 260,已达到最低交税额。

如果年终奖为18 000元,每月工资为 (X-18 000)/12元,年终奖交税额=18 000×3%=540(元),全年工资交税额=[(X-18 000)/12-3 500]×12×3%=(X-60 000)×3%, 全年总交税额=540+(X-60 000)×3%=0.03X-1 260,与前者相同,已达到最低交税额。

得出方案:60 000≤X≤78 000,工资每月发放5 000元,年终奖发放X-60 000元或工资每月发放(X-18 000)/12元,年终奖发放18 000元,税额为0.03X-1 260元。

4.78 000<X≤114 000。

[筹划思路]根据个人所得税税率表(工资、薪金所得适用)第二级的规定,全月应纳税所得额(含税级距)超过1 500元至4 500元的部分的,税率为10%,速扣数为105元。得知筹划范围的下限为78 000元,上限为(3 500+1 500+1 500+3 000)×12=114 000(元)。

如果年终奖为18 000元,每月工资为(X-18 000)/12元,年终奖交税额=18 000×3%=540 (元), 全年工资交税额=(X-42 000-18 000)×10%-105×12=(X-60 000)×10%-1 260=0.1X-7 260,全年总交税额=540+0.1X-7 260=0.1X-6 720,已达到最低交税额。

得出方案:78 000<X≤11 4000,年终奖为18000元,每月工资为(X-18000)/12元,税额为0.1 X-6 720元。

5.114 000<X≤125 550。

(1)114 000<X≤115 283.33。

[筹划思路]上一阶段的X上限114 000元,年终奖发放已达到18 000元,适用3%的税率;工资达到8 000元,适用10%的税率,速扣数为105元。如果发放年终奖属于第一个“陷阱”的区间,即18 000<年终奖≤19 283.33,则推出 114 000<X≤115 283.33,我们有以下几种选择:

①把超过部分(X-114 000)发放年终奖。全年总交税额=(X-114 000+18 000)×10%-105+(114 000-42 000-18 000)×10%-105×12=0.1X-5 565;纳税人的税后收入=X-(0.1X-5 565)=0.9X+5 565。

②把超过部分(X-114 000)发放工资。全年总交税额=18 000×3%+(X-42 000-18 000)×20%-555×12=540+0.2X-12 000-6 660=0.2X-18 120元;纳税人的税后收入=X-(0.2X-18 120)=0.8X+18 120。

③把超过部分(X-114 000)用于捐赠。根据税法规定,对个人将其所得通过中国境内非营利的社会团体、国家机关向教育、公益事业和遭受严重自然灾害地区、贫困地区的捐赠,捐赠额不超过应纳税所得额的30%的部分,可以从其应纳税所得额中扣除。本方案中超出部分(X-114 000)小于应纳税所得额 (X-42 000=73 000)的30%,所以税法允许税前扣除超出部分(X-114 000)。全年总交税额=0.1×[X-(X-114 000)]-6 720=4 680(元);纳税人的税后收入=X-(X-114 000)-4 680=109 320(元)。

④当 114 000<X≤115 283.33 时,比较 0.8X+18 120、0.9X+5 565 与 109 320的大小,具体如下:

A.0.8X+18 120-(0.9X+5 565)=12 555-0.1X

选X的最大值,即X=115 283.33时,12 555-0.1X=12 555-11 528.33=1 026.67〉0,则 0.8X+18 120〉0.9X+5 565。

B. 由于 114 000<X,0.8X+18 120〉0.8×114 000+18 120=109 320,则 0.8X+18 120〉109 320,经过比较得知0.8X+18 120最大,即把超过部分(X-114 000)发放工资时,纳税人取得税后收入最大。

(2)1 152 83.33<X≤125 550。

[筹划思路]在X〉115 283.33元时,由(1)可知,如果每月工资发放8 000元,年终奖发X-96 000元,全年总交税额为0.1X-5 565元,税后收入为0.9X+5 565元。如果年终奖发18 000元,每月工资发放(X-18 000)/12 元,全年总交税额为0.2X-18 120元,税后收入为0.8X+18 120元。

当X=115 283.33时,0.9X+5 565=109 320<0.8X+18 120=110 346.66,即超出部分(X-114 000)发放工资比发放年终奖的税后收入高,找到一个平衡点,使超出部分(X-114 000)发放工资与发放年终奖的税后收入相等。两者的平衡点为:0.9X+5 565=0.8 X+18 120,计算出X=125550元,即115283.33<X≤125 550时,把超出部分(X-114 000)平均每月发放工资,会使纳税人税后收入最高。

得出方案:114 000<X≤125 550,年终奖发放18 000元,适用税率为3%,工资每月发放(X-18 000)/12 元,适用税率为20%,速扣数为555,税额为0.2X-18 120元。

6.125 550<X≤150 000。

[筹划思路]根据个人所得税税率表(工资、薪金所得适用)第二级的规定,年终奖再上调3 000×12=36 000(元)。得知筹划范围的上限为(3 500+1 500+1 500+3 000+3 000)×12=150 000(元),下限为上一段的上限125 550元。

如果每月工资为8 000元,则年终奖为X-96 000元,全年工资交税额=(96 000-42 000)×10%-105×12=4 140(元),年终奖交税额=(X-96 000)×10%-105=0.1X-9 705(元),全年总交税额=0.1X-5 565(元),已达到最低交税额。

如果年终奖为54 000元,每月工资为 (X-54 000)/12元,年终奖交税额=54 000×10%-105=5 295(元),全年工资交税额=(X-54 000-42 000)×10%-105×12=0.1X-10 860(元),全年总交税额=5 295+0.1X-10 860=0.1X-5 565,与前者相同,已达到最低交税额。

得出方案:125 550<X≤150 000,工资每月发放8 000元,年终奖发放X-96 000元或工资每月发放(X-54 000)/12元,年终奖发放54 000元,税额为0.1X-5 565元。

7.150 000<X≤204 000。

得出方案:150 000<X≤204 000,工资每月发放(X-54 000)/12元,年终奖发放54 000元,税额为0.25X-30 765元。

8.204 000<X≤303 000。

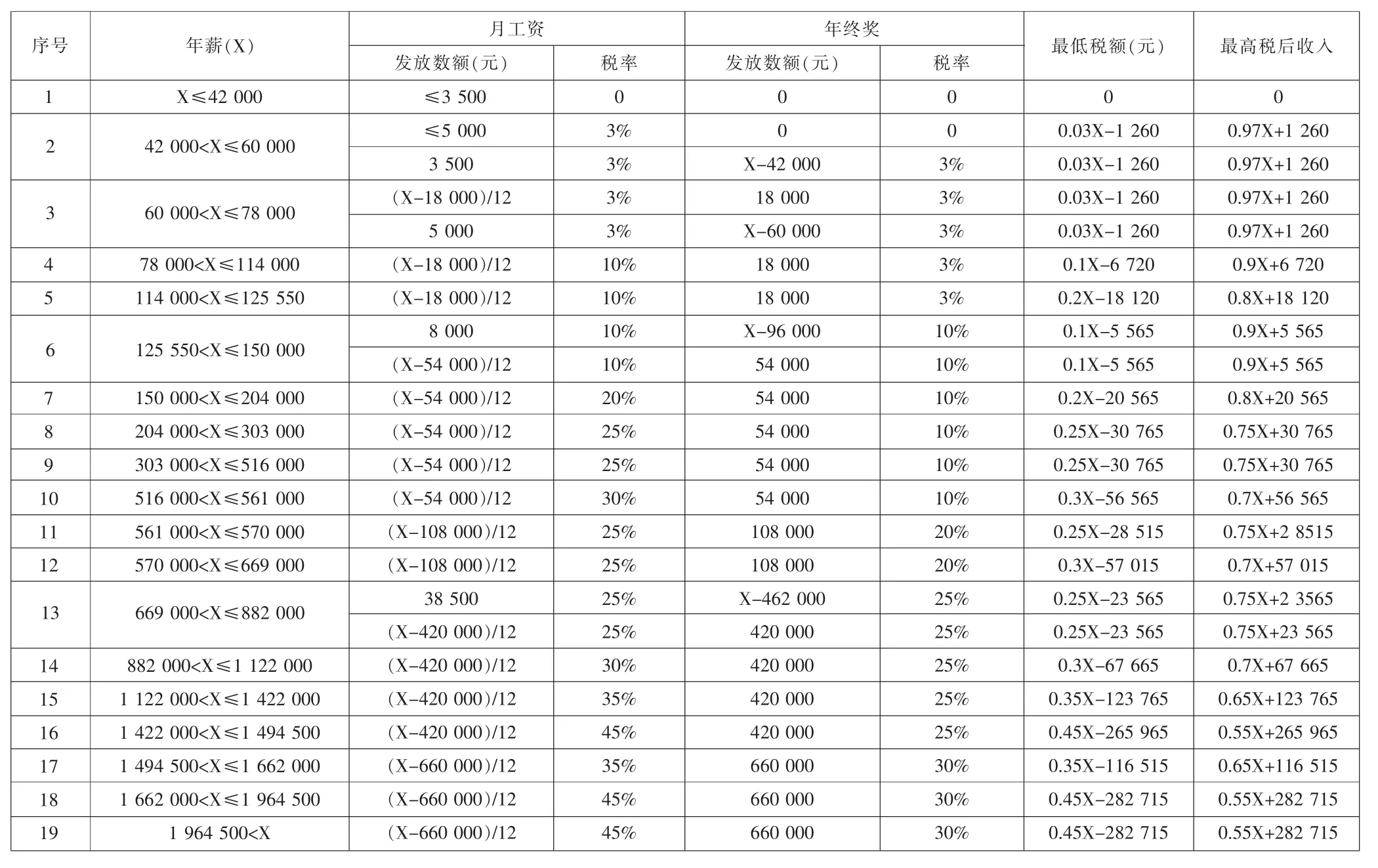

表1 工资、年终奖收入最佳纳税筹划

如果超出部分(X-204 000)用于发放年终奖,可能会掉入第二个 “陷阱”,则全年总交税额=0.2X-15 615(元),税后收入=0.8X+15 615(元)。 如果超出部分(X-204 000)用于发放工资,则全年总交税额=0.25X-30 765(元),税后收入=0.75X+30 765(元),找到平衡点:0.75X+30 765=0.8X+15 615,计算出 X=303 000, 即在 204 000<X≤303 000,把超出部分(X-204 000)用于发放工资,使税额最少。

得出方案:204 000<X≤303 000,年终奖发放54 000元,工资每月发放(X-54 000)/12元,税额为 0.25X-30 765 元,税后实际收入为0.75X+30 765元。

9.303 000<X≤516 000。

同上得出方案:303000<X≤516000,年终奖发放54 000元,工资每月发放(X-54 000)/12 元,税额为 0.25X-30 765元,税后实际收入为0.75X+30 765元。

同上述讨论原理,还可以把年薪分为10段(10-19)继续讨论,本文不在此计算和论证,具体筹划结果见表1。

表1列示出在现行个人所得税法下,工资薪金所得的最少缴税的年终奖和工资的分配情况,如果财务人员在能基本预测下一年员工全年年薪范围,在表1中找到对应的阶段,按照该阶段建议的月工资和年终奖发放,可以使员工的全年缴纳个人所得税最小化,从而达到在单位应付工资不变的情况下,使员工实际收入最大化。

五、建议与展望

工资薪金所得个人所得税的纳税筹划要重视年前筹划和可操作性,具体建议如下:

1.会计人员要发挥企业财务“参谋”的作用,在遵循“企业价值最大化”的财务管理目标下,考虑“员工收入最高化”的个人现实利益,在年前做好下年度的工资预算和工资发放方案。

2.会计人员在具体执行表1列示的方法时,可采用Excel电子表格,设年薪为未知数X(输入数),在电子表中输入定义表1的公式,通过公式计算出在已知的年薪下,最优的月工资和年终奖发放额。

如果企业的会计人员在年前不知下一年的员工收入,但在年中得知本年剩余月份和年终奖的收入,笔者认为纳税筹划也是可行的,笔者建议可采用本文的讨论思路,并运用逐步测试法寻找税额最低的月工资和年终奖的发放方案。