浅析商业银行对拟放贷上市公司治理水平的关注现状

□耿辉霞(重庆文理学院数学与财经学院 重庆402160)

商业银行进行信贷决策时,首先考虑的是拟放贷上市公司的财务指标。但是,盈余管理等不能通过财务指标衡量的因素也会影响到商业银行的信贷风险,这些因素很多是由上市公司的治理水平决定的,因此银行在信贷决策时应该关注上市公司的治理情况,通过对拟放贷上市公司的治理水平进行分析评价,进而做出贷款金额、期限及成本的决策。本文通过实证的方式检验目前我国商业银行对已贷款上市公司治理水平的关注程度和着重点。

一、研究假设

(一)董事会结构和银行贷款融资。董事会独立性越强,上市公司的财务状况越真实,经营情况越好,银行会更愿意贷款,贷款利率也较低。而董事会规模较大能有效监督和控制高管。很多上市公司的董事长与总经理由同一人担任,这将影响董事会的独立性,不利于董事会对高管的有效监督,进而影响财务报告质量和贷款融资总量及成本。因此,本文提出以下假设:

H1a:董事会规模越大,上市公司取得的银行贷款融资越多;

H1b:董事会规模越大,贷款融资成本越低。

H2a:董事会越独立,上市公司取得的银行贷款融资越多;H2b:董事会越独立,贷款融资成本越低。

H3a:独立董事监管能力越强,上市公司取得的银行贷款融资越多;

H3b:独立董事监管能力越强,贷款融资成本越低。

H4a:董事长与总经理并非由同一人担任时,上市公司取得的银行贷款融资越多;

H4b:董事长与总经理并非由同一人担任时,贷款融资成本越低。

(二)监事会规模和银行贷款融资。我国上市公司治理结构通常是股东大会、董事会和监事会三会并立,监事会的主要职能是监督其他委员会和高管的活动,其规模越大,监督作用越强,越有助于改进公司治理水平,提高财务报告质量,降低风险,以获得银行信批,降低贷款成本。因此,本文提出以下假设:

H5a:监事会规模越大,上市公司取得的银行贷款融资越多;

H5b:监事会规模越大,贷款成本越低。

(三)所有权结构和银行贷款融资。我国股权分置改革已基本完成,国有股一股独大的状况有所好转。通常上市公司的国有股比例越高,在四大国有商业银行越容易申请贷款,贷款成本相对较低;股权越集中,大股东越有动机通过关联方交易、超额派现等手段转移财富,对上市公司的经营越不利;大股东占款会占用经营资金,影响上市公司正常资金运转,银行为了保障贷出资金的还款安全,不乐于贷款给大股东占款严重的上市公司。因此,本文提出以下假设:

H6a:国有股比例越高,上市公司取得的银行贷款融资越多;

H6b:国有股比例越高,贷款成本越低。

H7a:第一大股东持股比例越低,上市公司取得的银行贷款融资越多;

H7b:第一大股东持股比例越低,贷款成本越低。

H8a:大股东占款比例越低,上市公司取得的银行贷款融资越多;

H8b:大股东占款比例越低,贷款成本越低。

二、研究设计

(一)样本选取与数据来源。本文选取2010-2013年沪、深两市A股在此期间签订贷款合同的上市公司作为样本。长短期银行贷款、公司治理指标及财务比率数据均来源于CSMAR数据库。样本剔除金融类上市公司、ST类上市公司及观察变量数据不全的上市公司。

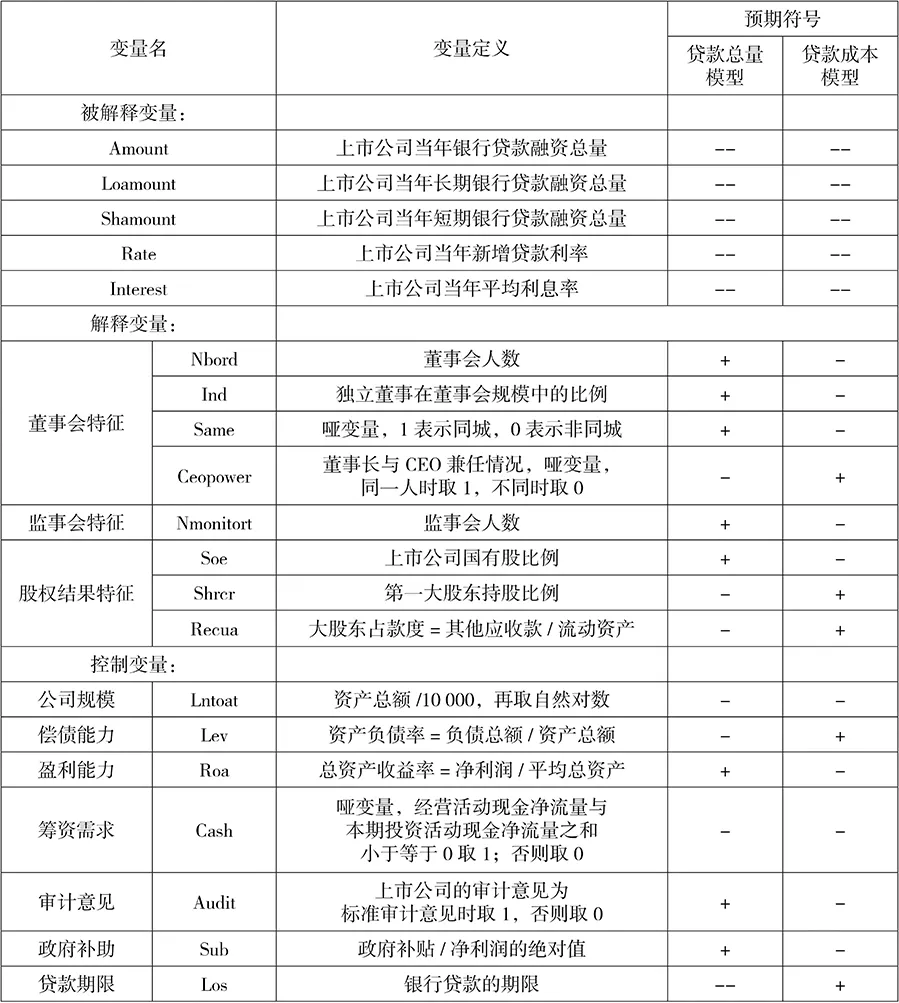

(二)变量设计。本文所采用的解释变量包括观察变量和控制变量。观察变量的定义如下页表1所示,其中各个变量的符号是根据前文相应的研究假设做出的预期。另外,为了控制与贷款融资相关的上市公司特有因素对银行贷款融资的影响,这些变量的符号根据通常的认识进行预测,并且在银行贷款融资成本模型中还考虑了银行贷款融资期限对贷款融资成本的影响,把其作为一个控制变量。

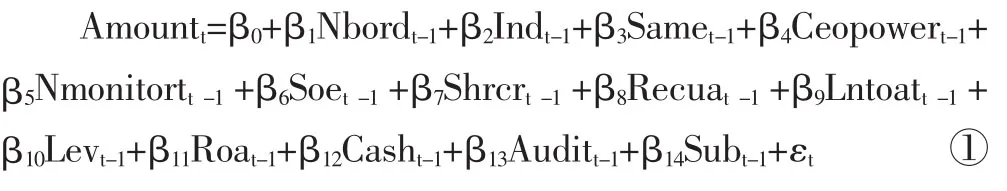

(三)模型构建。本文建立了五个模型,分别检验公司治理对银行贷款融资总量和成本的影响。

1.公司治理与银行贷款融资总量。由于银行在做出当年信贷决策时,分析的资料是上市公司上年的经营状况,上市公司当年的银行贷款融资总量会受到上市公司上年的治理水平的影响,因此本文检验上市公司上年的公司治理水平对当年银行贷款融资总量的影响。由于上市公司当年的贷款余额反映的是上市公司以往年度贷款的累计,不能反映上市公司当年的贷款融资总量,本文选取当年新增银行贷款合约中的金额来衡量公司当年的银行贷款融资总量。考虑到公司治理水平可能会对银行的长期、短期信贷决策有着不同的影响,本文建立如下三个模型分别考察公司治理水平对综合贷款融资总量、短期银行贷款融资总量及长期银行贷款融资总量的影响。

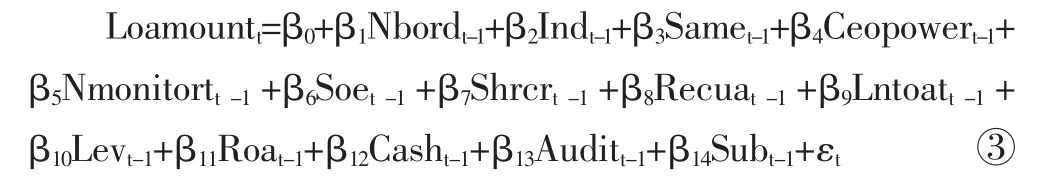

检验公司治理对上市公司贷款融资总量的影响:

表1 变量的定义及预期符号

检验公司治理对上市公司短期银行贷款融资总量的影响:

检验公司治理对上市公司长期银行贷款融资总量的影响:

其中,被解释变量 Amountt、Sha-mountt、Loamountt分别表示当年新增贷款总量/期初总资产、当年新增短期贷款总量/期初总资产、当年新增长期贷款总量/期初总资产。

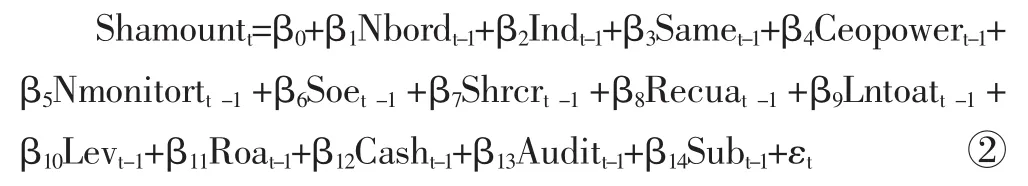

2.公司治理与银行贷款融资成本。本文采用两种方式衡量银行贷款融资成本。(1)上市公司当年新增贷款利率。当年新增一笔银行贷款的上市公司,以此利率作为该公司当年贷款融资成本。有些上市公司当年的贷款不止一笔,以每一笔贷款利率的加权平均利率作为当年贷款融资成本。计算公式:∑rate×(debt/totdebt),其中 debt表示每一笔银行贷款金额,totdebt表示公司当年贷款总额。(2)上市公司平均利息率。即上市公司当年的利息费用除以当年平均总贷款,上市公司当年的平均总贷款=(期初贷款总额+期末贷款总额)/2。考虑到银行贷款的期限会对银行贷款成本产生影响,在这两个模型中添加银行贷款期限作为控制变量。模型如下所示:

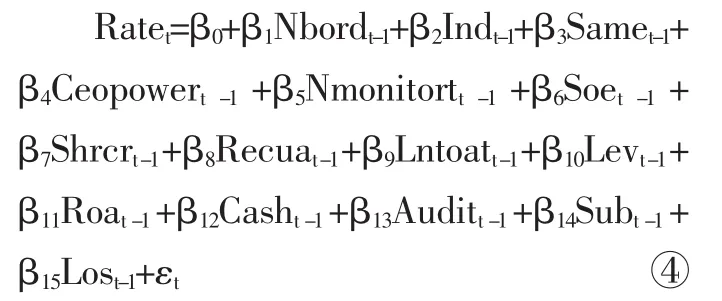

检验公司治理对上市公司当年新增贷款利率的影响:

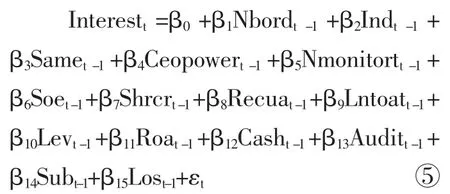

检验公司治理对上市公司平均利息率的影响:

其中, 被解释变量 Ratet、Interestt分别表示上市公司当年新增贷款利率和上市公司平均利息率。

三、实证结果分析

(一)银行贷款融资总量模型的回归检验。本文用模型①、②和③分别检验公司治理状况对新增贷款总量、新增短期贷款总量和新增长期贷款总量的影响。三个模型的回归结果显示,对银行贷款融资总量具有显著影响的公司治理变量包括:独立董事比例、董事长和总经理的兼任情况、监事会规模、国有股比例和大股东占款。具体体现为独立董事比例越大,公司取得的银行贷款融资越多,H2a被证明;董事长和总经理是否兼任对新增贷款总量具有显著影响,具体体现为董事长和总经理兼任会对银行贷款总量产生不利影响,两职合一会使上市公司获得更少的银行贷款融资,证明了H4a;大股东占款对新增贷款总量具有显著影响,具体体现为大股东占款越严重的上市公司取得银行贷款融资越少,H8a被证明。

(二)银行贷款利率模型的回归检验。本文用模型④和⑤分别检验公司治理状况对新增贷款利息和上市公司平均利息的影响。两个模型的回归结果显示,对银行贷款融资成本具有显著影响的公司治理变量包括:董事长和总经理的兼任情况、监事会人数、第一大股东持股比例和大股东占款。具体体现为董事长和总经理兼任对银行贷款融资成本具有负面影响,即董事长与总经理兼任,上市公司银行贷款融资成本越高,H4b被证明;第一大股东持股比例对银行贷款融资成本具有正面影响,即第一大股东持股比例越高,银行贷款融资成本越高,证明了H7b;大股东占款对银行贷款融资成本具有正面影响,具体体现为大股东占款越严重的上市公司取得银行贷款融资成本越高,H8b被证明。

四、稳健性检验

当年新增贷款总量减去去年新增贷款总量,即每年贷款总量的增加值替代每年新增贷款总量作为被解释变量,将检验结果进行对比,维持原实证结果,说明模型①、②和③均稳定。

当年新增贷款利率减去去年新增贷款利率、当年平均利息率减去去年平均利息率,即每年新增贷款利率的增加值、上市公司平均利息率的增加值分别替代每年新增贷款利率、平均利息率作为被解释变量,解释变量不变,进行回归,回归结果显示与原结论相同,说明模型④、⑤均通过了稳健性检验。

五、结论和启示

本文的研究结果显示,我国商业银行在进行信贷决策时,会关注贷款公司的董事会特征和所有权结构因素,而对监事会特征的关注不足。通过本文的研究,显示我国商业银行对拟放贷上市公司的治理水平的关注程度比较低,商业银行应对此进行关注,以优化信贷决策,降低信贷风险。