不同房产税制的福利效应

——基于城市空间一般均衡模型的模拟分析

曹清峰 王家庭

(南开大学 1.城市与区域经济研究所 2.中国城市与区域经济研究中心,天津 300071)

不同房产税制的福利效应

——基于城市空间一般均衡模型的模拟分析

曹清峰1王家庭2

(南开大学 1.城市与区域经济研究所 2.中国城市与区域经济研究中心,天津 300071)

基于城市空间一般均衡模型,利用数值模拟方法对不同房产税制的福利效应进行分析,研究发现:在不考虑税收外部性的情况下,政府始终是房产税的主要受益者;在考虑税收外部性的情况下,房产税的主要受益者取决于具体的房产税制,具体来说,当土地税率高于建筑物税率时,居民是房产税的主要受益者,在其他情况下政府则是房产税的主要受益者;从社会总福利来看,土地相对于建筑物的税率越高,社会总福利越大。此外,社会总福利在城市内部存在空间差异。因此,目前关于居民利益是否因房产税而受损的争论应该立足于具体的房产税制,在实践中可以通过恰当的税制设计来协调不同群体利益。

房产税;税收归宿;福利分析

一、引言与相关文献回顾

自2010年房产税改革试点以来,社会各界在是否应该对居民所拥有的非经营性住房开征房产税问题上一直争论不休,观点迥异。支持观点中最具代表性的是财政部在2010年9月就为什么恢复对居民个人所有住房征收房产税所做的四点回答,即“调节居民收入和财富分配,健全地方税体系,促进经济结构调整及土地节约集约利用,引导个人合理住房消费”。贾康(2012)等也持类似的观点。同时,陈杰(2011)、钟伟(2010)等对房产税的开征持反对态度。反对意见主要集中在房产税对降低房价的作用有限,增加普通居民生活负担,法理依据不足等,其中最激进的甚至认为在土地公有制情况下征收房产税等于“劫掠”。

目前关于房产税的争论实际上反映了各方在房产税税收归宿认识上的差异,理论界存在三种代表性观点:“传统观点”、“受益论”和“新论”。“传统观点”假定长期资本供给具有完全弹性且自由流动,因此,资本不承担税负,消费者将承担所有税收负担。而“受益论”实际上是对Tiebout(1956)“用脚投票” 模型的拓展。“受益论”认为,在给定居民流动性的条件下,地方政府通过征收房产税来筹集资金提供公共服务,同时,地方政府为争取居民而竞争,在这种情况下不同地区的房产税差异会资本化到住房价格中,房产税此时是一种受益税,即是居民对所得到的公共服务的一种支付。Lutz(2009)以及Gallagher 等(2013)的实证研究发现房产税几乎会完全资本化到房价中,Zodrow(2014)则认为房产税对未来的购房者来说更多地是受益,类似的研究还有Fisher(2009)。“新论”则认为,房产税会对资本使用产生扭曲,在全国都征收房产税的情况下,资本会由税率高的地区流向税率低的地区,从而导致全国资本的无效率配置。Kurban等(2012)以美国芝加哥为对象的研究表明,用于公立学校的房产税支出2/3未被当地纳税人使用。类似研究还有Muthitacharoen等(2012)。

国内目前对房产税的研究主要集中在房产税对房价、住房需求和公共财政等变量的影响上,针对房产税福利效应的研究较少。韦志超和易纲(2006)研究了物业税改革对地方公共财政的影响,发现物业税改革并不必然导致地方公共财政缺口;况伟大(2012)利用OECD国家数据发现,房产税有助于降低房价,但作用有限;王家庭和曹清峰(2014)利用DID方法就我国房产税试点对房价的影响进行实证研究,发现房产税试点显著降低了住宅价格,但对商品房价格和高档住宅价格的影响并不明显。赵晓莉等(2012)基于美国的微观调查数据研究了房产税对居民住房需求的影响。郭宏宝(2011)研究房产税对城市蔓延的影响。迄今为止,国内采用数值模拟方法对房产税经济影响的研究很少。骆永民和伍文中(2012)利用DSGE模型模拟了房产税改革和房价变化的宏观经济效应。胡海生等(2012)利用可计算一般均衡模型模拟了上海房产税改革方案和重庆房产税改革方案推广至全国后的经济影响。

综上所述,目前国内研究存在两方面不足:其一,对房产税的定义很笼统,没有区分不同类型的房产税。实践中,房产税存在多种不同类型,而不同类型房产税的影响是否相同呢?或者是否存在一种最优的房产税税制呢?这些问题无疑是我国房产税改革亟需得到回答的问题,而现有研究鲜有从定量角度来比较不同房产税制的优劣,这显然已不能满足现实政策实践的需要。其二,没有区分不同群体在征收房产税后的损益状况。目前关于房产税改革的争论实质上反映了不同群体的利益博弈,因此简单地以全国为对象来研究房产税的宏观影响对解决目前争论作用有限。更重要的是,在我国目前收入差距较大的现实背景下,有必要明确不同群体的损益状况是否存在差异,即房产税可能会加大贫富差距吗?尤其在我国土地公有制的情况下,谁是房产税的最大受益者呢?理清这些问题对于明确房产税改革方向、进一步推进房产税改革具有重要指导意义。

与现有研究相比,本文贡献主要体现在:(1)从社会福利角度比较了不同房产税制的差异。这是本文的一个重要贡献。本文研究表明,不同房产税制对不同群体社会福利的影响存在明显差别,这意味着在现实政策实践中可以通过设计合适的税制来协调不同群体利益,从而实现社会最优或者次优选择。(2)在福利分析时考虑了房产税的空间效应。已有的理论和实证研究表明房产税会对城市空间规模产生影响(Song and Zenou, 2006),因此在福利计算时必须要考虑到房产税的空间效应,因为即使投入要素价格不变(例如地租和利息),要素所有者的净收益也会因城市规模变动而变化。这主要是由于城市规模变动会影响要素投入数量,进而影响要素所有者福利。(3)数值模拟框架是以城市而非全国为对象。我国目前房产税改革仍然是针对城市居民住房而言的,因此采用基于城市的研究框架更有针对性。更为重要的是,采用基于城市的模拟框架可以识别出房产税福利效应在城市中不同空间位置上的差异。本文模拟结果显示,房产税对城市内部不同空间位置社会福利的影响存在明显差异,这有助于全面评价房产税的福利影响。

二、数值模拟理论框架

本文基准模型是一个空间规模可变,包含居民、住房生产者和复合商品生产者的三部门封闭单中心城市模型,模型基本假定如下:

第一,城市由市中心(Central Business District,简称CBD)和围绕着市中心的居民区组成,城市空间结构为同心圆状。居民居住在居民区,其效用函数为U(q,c)=ln(q)+c,其中,q为住房消费量,房价为p,c为其他复合商品的消费量;居民通过到市中心工作来获取工资收入w,其到CBD的距离为x,且单位距离的通勤成本为t。此外,复合商品生产者在市中心利用土地、劳动力和资本生产复合商品,住房生产者则利用资本和土地生产住房。

第二,模型中所有的生产技术都是规模报酬不变的,生产函数为C-D生产函数。具体来看,住房生产者的生产函数为h(S)=Sβ,其中,h与S分别为单位土地上的住房产出和资本要素投入,β表示资本的产出弹性;复合商品生产者的生产函数为f(k,1)=kδ1lδ2,f(k,l)与k、l分别为复合商品生产者单位土地面积上的产出与资本、劳动投入,δ1和δ2分别表示资本和劳动的产出弹性。

第三,在城市内部,劳动力、资本要素可以自由流动,资本利率为i,不同区位的地租用r(x)来表示。此外,城市总人口不变,但空间规模可变。

第四,为进一步分析房产税在城市内部不同空间位置的福利效应,本文将居民区按照离市中心的距离可以划分为4个相等的环状区域,每个区内居民的通勤成本都相同,统一以每个区域中心到市中心的距离为准,城市人口在这4个居民区中是平均分配的,当居民区总面积扩大时,这4个居民区面积也以同比例扩大。

第五,政府在征收房产税时,可以采取以下四种税制:对土地和建筑物*这里的建筑物是指相对于土地的地上建筑物部分。征收相同税率(简称无差别税),单独对土地征税(简称土地税),单独对建筑物征税(简称建筑物税)以及分别对土地和建筑物征收差别税率(简称差别税)。其中,对建筑物和土地征收的税率分别用γ和τ来表示。在这四种税制下,住房生产者*本文是以对住房生产者征税为例进行的分析,这与以居民(住房消费者)为征税对象的分析是等价的(Song and Zenou, 2006)。单位土地面积上的利润最大化行为分别如下所示:

Max π=ph(S)-iS-(1+τ)rh

(1)

Max π=ph(S)-iS-(1+γ)iS-rh

(2)

Max π=ph(S)-iS-(1+θ)(iS+rh)

(3)

Max π=ph(S)-(1+γ)iS-(1+τ)rh

(4)

式(1)~(4)分别对应无差别税、土地税、建筑物税以及差别税制下住房生产者单位土地面积上的利润最大化行为。

根据以上基本假设,可以进一步得到当整个城市经济达到一般均衡时所需要的条件:

第一,城市人口均衡条件。

(5)

第二,城市劳动力市场出清条件。

(6)

其中,l为复合商品生产者在单位土地面积上的劳动力投入数量。式(6)表示城市中复合商品生产者的劳动总投入量要等于城市人口总量。

第三,城市边界条件。

rh(xf)=rA

(7)

其中,rA表示城市外部农业地租。式(7)表示城市边界在居民竞标地租等于农业地租时确定。

第四,城市内部CBD与居民区边界条件。

rc(xc)=rh(xc)

(8)

式(8)表示城市内部CBD与居民区的边界在复合商品生产者的竞标地租等于居民的竞标地租时确定。

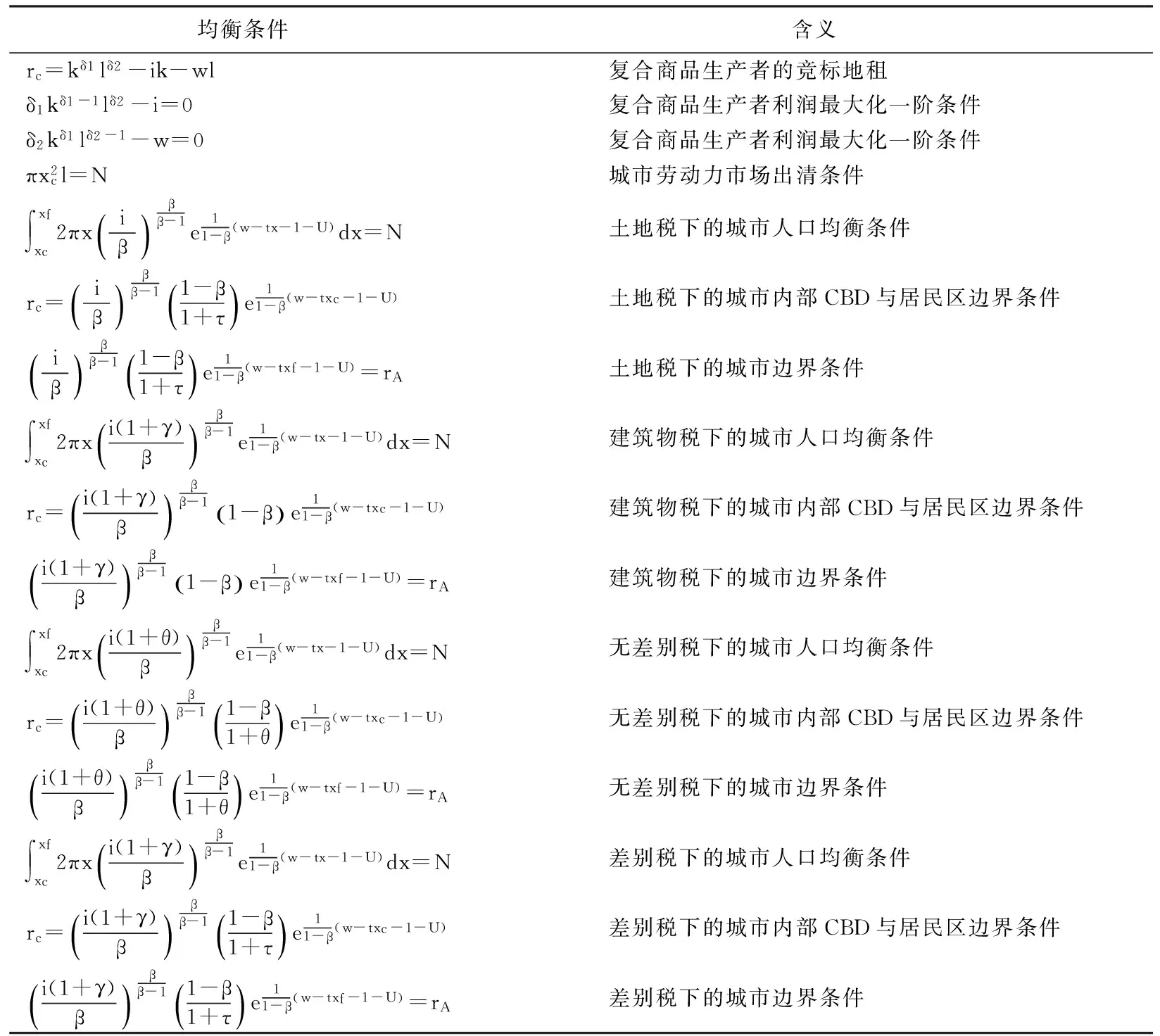

根据式(5)~(8),就可以确定一个包含三部门的封闭单中心城市一般均衡经济,下文的数值模拟分析也将以此为基础,表1进一步给出了不同房产税制下的均衡条件。

表1 不同房产税制下的均衡条件

三、不同房产税制福利效应的模拟结果

(一)基准模型模拟结果

这里考虑的是无房产税情况下的福利效应。在外生变量的取值上,令β1=0.7,δ1=0.6,δ2=0.2,i=0.05,t=0.03,N=10000,rA=13,由此可以得到在无税收情况下模型内生变量的解,具体来看:在基准模型中,城市总半径为33.5221(xf=33.5221),其中CBD半径为32.4664(xc=32.4664),两者之间的环状区域为居民区;CBD中复合商品生产者单位土地上资本和劳动投入分别为866.8514(k=866.8514)和3.0198(l=3.0198);在整个城市达到均衡时,每个居民的工资和效用分别为4.7842(w=4.7842)和3.4952(U=3.4952)。

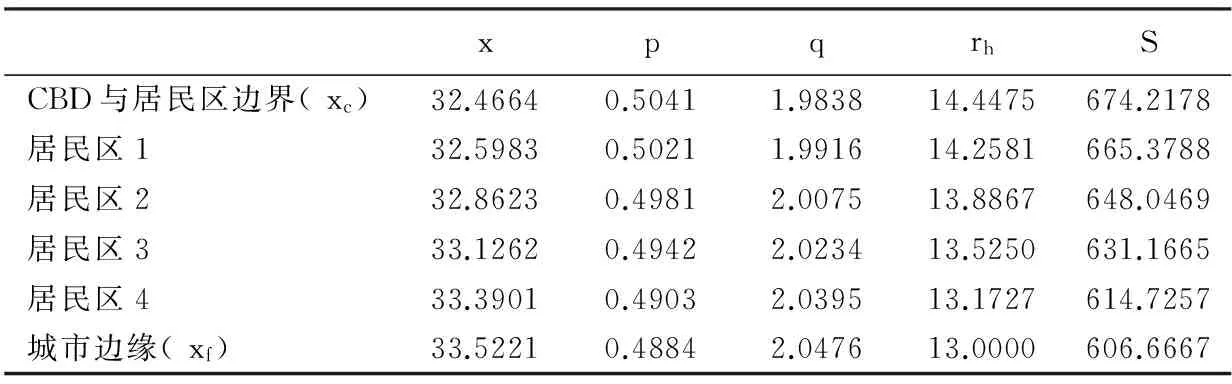

表2 基准模型模拟结果(无税收)

表2报告了4个居民区住房价格(p)、居民住房需求(q)、地租(rh)以及住房生产者单位土地资本投入(S)的模拟结果。其中,居民区1~居民区4离市中心的距离逐渐增大(即x不断增大)。

可以发现,随着离市中心距离的增大,居民的竞标地租不断下降,并最终在城市边缘(x=xf)时等于农业地租,这与标准单中心城市模型中竞标地租递减的结论是一致的。同时,随着离市中心距离的增加,住房价格(p)不断下降,而居民的住房需求(q)则不断增加;住房生产者单位土地面积上的资本投入(S)随距离增加也是递减的,由于h′(S)>0,这意味着单位土地面积上的建筑物高度也是递减的,即住房生产者的开发强度是降低的。

(二)不同房产税制的福利效应比较

对不同房产税制社会福利效应的探讨包含两个方面,即整个城市社会总体福利以及城市内部不同居民区总福利两个方面。

1.对整个城市社会总福利的影响

尽管模型中房产税是针对居民区住房生产者征收的,但由于本文构建的是一个一般均衡模型,因此,税收会产生外部性,对非居民区部门(即CBD)也会产生影响。下面分别从不考虑税收外部性(即仅考虑居民区部门)和考虑税收外部性(包括CBD部门)两个角度来分析社会总福利的变化。

为更清楚地分析不同税制对不同群体福利的影响,本文将城市中的所有群体划分为政府(获得税收收入)、居民(获得工资并通过消费住房和其他消费品来实现效用最大化)、土地所有者(获得地租收入)、资本所有者(获得利息收入)四类群体,各个群体的福利变化都采用货币表示。其中:居民的福利变化是利用希克斯需求函数方法计算出来的,即给定征税后的房价,通过计算需要补偿居民多少收入使其达到征税前的效用水平来衡量居民的福利变动;土地所有者和资本所有者的福利变化则通过比较征税前后其纯收益的变化来得到。表3给出了在不考虑税收外部性的情况下居民区的福利变化。

表3 不考虑税收外部性的社会福利

(1)从社会总福利来看,随着建筑物税率的提高和土地税率的下降,社会总福利是不断下降的。其中,单纯的土地税时社会总福利最大,单纯的建筑物税时社会总福利最小(此时已经产生福利损失)。值得注意的是,即使对土地和建筑物征收相同税率(无差别税)时,社会总福利也是负的,即产生了效率损失。此外,对差别税而言,只有当土地税率高于建筑物税率(γ<τ)时,社会总福利才是正的。因此,从社会总福利角度来看,单纯的土地税是最有效率的,土地税率高于建筑物税率的差别税次之,其他征税方式都会导致效率损失。

(2)从不同群体的福利变化来看:对政府而言,建筑物税率的提高会获得更多的税收收入,尽管这会导致更多的社会福利损失;资本所有者和土地所有者在所有税制下都是福利受损者,只是随着建筑物税率的提高和土地税率的下降,资本所有者的福利损失逐渐变大,而土地所有者的福利损失逐渐变小;对居民而言,除了在土地税的情况下是受益者外,在其他情况下都是受损者。此外,值得注意的是,在建筑物税下土地所有者的福利损失为0,这主要是因为在建筑物税下既没有改变地租,也没有改变城市空间面积,因此土地所有者的福利没有变化。

表4报告了考虑税收外部性后社会总福利以及CBD土地所有者、资本所有者的福利变化。具体来看,与表3相比:

(1)随着建筑物税率的提高和土地税率的下降,社会总福利仍然是下降的;但当对土地和建筑物征收相同税率(无差别税)时社会福利变为正,这表明考虑税收外部性后无差别税制也不会造成效率损失。这在一定程度上增大了政策选择的空间。

表4 考虑税收外部性的社会福利

(2)CBD土地所有者福利变动除了在建筑物税为0外,其他情形下都是负的;CBD资本所有者在建筑物税情况下福利变动同样为0,这主要是因为在建筑物税下CBD复合品生产者单位面积的资本投入不变,同时CBD面积也没有发生变化,因此CBD资本所有者的福利没有发生变化。其他情况下,CBD资本所有者都是受益者。在考虑税收的外部性后,与表3相比,不同群体的受益情况发生了显著的变化,其中,土地所有者的总体福利水平恶化,而资本所有者的总体福利水平得到了改善。

2.对不同居民区社会福利的影响

从表5可以看出,不同居民区在不同税制下的福利变化存在较大差异:

表5 不同房产税制福利效应在不同居民区的差异

(1)从社会总福利来看,在方案1~方案4的征税方式下,距离市中心越远居民区的社会总福利收益越大(损失越小),而方案5的结果则相反,距离市中心越远居民区居民福利损失越大。这表明房产税福利效应在城市中不同位置存在差异。

(2)由于本文理论模型在达到均衡时所有居民的效用是相等的,因此,居民的福利变动在不同居民区间是相同的。从土地所有者的角度来看,都存在福利损失(方案5情况下福利不变),离市中心的距离越远,在方案1~方案4情况下其福利损失越小。

(3)从资本所有者来看,离市中心越远,其福利损失越小(收益越大)。具体来看,在方案1的情况下,尽管在居民区1和居民区2资本所有者的福利收益为负(产生福利损失),但在居民区3和居民区4其收益为正,没有福利损失;在其他情况下,资本所有者的损失随着距市中心距离的增加而减少。最后,从政府税收收入来看,所有的征税方案表明,离市中心越远的居民区其房产税税收收入越小。

总的来看,在考虑不同居民区的福利差异时,在不同征税方式下,离市中心越远的居民区的土地所有者和资本所有者的收益越大(损失越小);对政府而言,离市中心越远,税收收入越少;居民在不同居民区的福利损失是相同的。

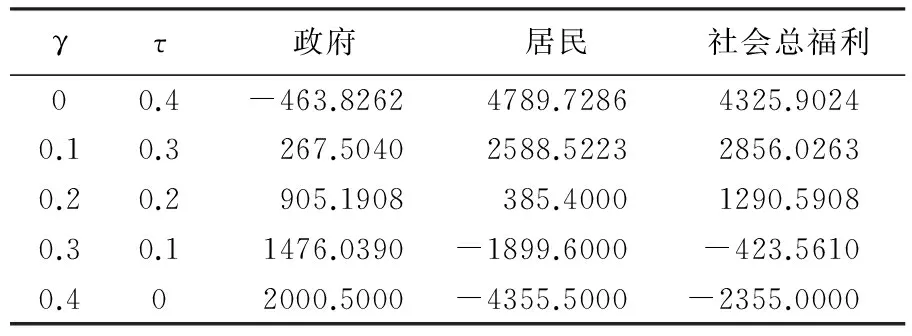

3.土地公有制条件下不同房产税制的福利效应

首先,由于在我国土地是公有的,因此,将地租收入与税收收入合并为政府收入;其次,假定资本归城市居民所有,因此,资本所有者收益可以合并到居民福利中。在这两个前提下,分别从不考虑税收外部性和考虑税收外部性两种情况讨论政府和居民的福利变化,结果分别见表6和表7。

从表6可以看出,政府在所有类型税制下都是房产税的受益者,而居民除了土地税制下是受益者外,在其他所有情况下都是受损者。总的来看,此时政府是房产税的主要受益者。

表6 不考虑税收外部性的社会福利(我国土地公有制条件下)

表7 考虑税收外部性的社会福利(我国土地公有制条件下)

从表7可以看出,随着建筑物税率的提高和土地税率的降低,政府福利不断上升,其中,在土地税下政府出现福利损失,在其他情况下政府是受益者。与表6相比,居民的福利状况得到一定程度的改善,在土地税、土地税率高于建筑物税率的差别税以及无差别税制三种情况下居民也是房产税的受益者。

值得注意的是,在土地税和土地税率高于建筑物税率的差别税两种情况下,居民的收益高于政府的收益,此时,居民是房产税的主要受益者;在其他情况下,政府仍然是房产税的主要受益者。

总的来看,关于谁是我国房产税主要受益者争论的回答取决于具体的房产税制。在不考虑税收外部性的情况下,政府始终是房产税的主要受益者;在考虑税收外部性的情况下,房产税的主要受益者要取决于房产税的征收方式。具体来说:当土地税率高于建筑物税率(γ<τ)时,居民是房产税的主要受益者,在其他情况下政府则是房产税的主要受益者。这也意味着可以通过选取合适的房产税制来调整政府和居民之间的收益分配。

当然,这里对居民福利的讨论是从居民总体而言的,如果资本禀赋在居民间的分配不是均等的,那么拥有较多资本禀赋的居民群体从房产税中获得的资本收益将更多。因此,房产税也存在加剧居民贫富分化的可能性。

4.土地公有制与土地私有制下不同房产税制福利效应的对比分析

结果见表8,其中,土地私有制情况下的福利效应是根据表3和表4的结果计算得到的。在要素收入分配上,在土地私有制情况下,居民除了得到工资收入外,还可以获得地租收入与资本收入,政府则只能获得税收收入;而在土地公有制情况下,政府除了可以获得税收收入,还可以获得地租收入,居民则只能获得工资收入与资本收入。具体来看:

表8 土地公有与土地私有制下不同房产税制的福利效应

首先,无论是否考虑税收外部性,对政府而言,除在建筑物税情况下相等外,土地公有制有制情况下不同房产税制的福利水平都低于土地私有制的情况;而居民的福利状况则相反,除在建筑物税情况下相等外,土地公有制情况下不同房产税制的福利水平都高于土地私有制的情况。

其次,在不考虑税收外部性的情况下,无论是土地公有制还是土地私有制,政府始终是房产税的主要受益者;在考虑税收外部性的情况下,无论是土地公有制还是土地私有制,房产税的主要受益者都要取决于具体的房产税制,但在土地公有制的情况下,居民更容易在较高的土地税率(较低的建筑物税率)税制下成为房产税的主要受益者。

四、结论与启示

本文在一个城市一般均衡框架下对我国征收房产税的福利效应进行了模拟分析,结果表明:(1)在不考虑税收外部性的情况下,政府始终是房产税的主要受益者;(2)在考虑税收外部性的情况下,房产税的主要受益者要取决于具体的房产税制,具体来说,当土地税率高于建筑物税率时,居民是房产税的主要受益者,在其他情况下政府则是房产税的主要受益者;(3)从社会总福利来看,土地相对于建筑物的税率越高,社会总福利越大,此外,社会总福利在城市内部存在空间差异;(4)从我国现实情况来看,对土地和建筑物统一征收相同的税率是目前比较可行的税制。

因此,本文认为,关于我国房产税的主要受益者要取决于具体的房产税制,在不同的税制下居民既可能是主要受益方,也可能是受损方。这意味着,政策实践中,可以通过设计适当的房产税制度来协调各方利益,实现整个社会的最优或者次优选择。根据本文研究结论,表9进一步总结了不同房产税制的优势和劣势。

表9 不同房产税制优劣势比较(土地公有制条件下)

从表9可以看出,任何一种房产税制都存在如何兼顾政府税收收入与居民、社会福利的问题。此外,由于目前我国尚未大范围征收房产税,在选择税制时必须考虑到尽量减少改革阻力和现实可行性的问题,本研究对我国房产税改革选择具有以下启示:

第一,实践中不存在最优的房产税制,需要明确开征房产税改革的主要目标。同时兼顾政府税收收入、居民和社会总福利以及现实可行性的税制并不存在,因此,必须明确房产税改革的主要目的,从而围绕其确定恰当的税制,财政部关于房产税改革的四点目的,即“调节居民收入和财富分配,健全地方税体系,促进经济结构调整及土地节约集约利用,引导个人合理住房消费”是难以兼得的。

第二,对土地和建筑物统一征收同一税率是目前情况下比较可行的方案,而单纯的土地税、建筑物税以及对土地和建筑物征收差别税率的可行性不强。单纯的土地税获得的税收收入最少,可能难以达到通过房产税“健全地方财税体系”的目的;单纯的建筑物税对居民和社会造成的福利损失最大,因此大范围推行的阻力较大;而对土地和建筑物征收差别税率在理论上灵活性最强,但需要分别评估土地和建筑物的价值,对评估体系要求较高,现实可行性差,可在我国建立起完善的房地产价值评估体系后再考虑推广。相对而言,土地和建筑物统一征收同一税率税制下,居民和社会总福利都存在改善的可能,政府税收收入在一定程度上得到了保障,也减少了房地产价值评估的工作量,现实可行性强。

第三,应该鼓励不同地方政府选择符合自身实际的税制。不同地方在住房、土地价值总量、政府财政收入总量和支出规模等方面存在较大差异,地方政府在税制选择方面的信息更充分;此外,从国际经验来看,房产税作为一种地方税,地方政府在税制选择上是有一定决策权的。因此,可以在中央统一指导下,鼓励地方政府选择自身的税制。

第四,要建立起完善的房地产价值评估体系。房产税征收的前提是对房地产价值的准确评估,要在目前房产税试点的基础上,总结出适合我国国情的房地产价值评估体系。如建立起统一的房地产信息库,实现信息共享,加强专业评估人员的培训,合理利用第三方进行市场化评估等。

第五,利用房产税“倒逼”地方政府财税体制改革。在发达国家,房产税作为地方政府财政收入的主要来源,主要用于提供当地的公共服务。因此,在征收房产税的同时,应该进一步加强地方政府财税体制改革,增强政府财政支出的公开性和透明性,提高地方政府提供公共服务的水平和质量。另外,地方政府也要合理控制自身规模,保持与当地财政收入、公共服务需求相适应的政府规模。

陈杰. 2011. 开征房产税条件尚不成熟[J]. 中国房地产(1):45-46.

郭宏宝. 2011. 财产税、城市扩张与住房价格:基于12个城市面板的经验分析[J]. 财贸经济(3):123-131.

胡海生,刘红梅,王克强. 2012. 中国房产税改革方案比较研究:基于可计算一般均衡(CGE)的分析[J]. 财政研究(12):30-34.

贾康. 2012. 贾康:房产税并非只是打压房价[J]. 上海经济(10):12-13.

况伟大,朱勇,刘江涛. 2012. 房产税对房价的影响:来自OECD国家的证据[J]. 财贸经济(5):121-129.

骆永民,伍文中. 2012. 房产税改革与房价变动的宏观经济效应:基于DSGE模拟的数值模拟分析[J]. 金融研究(5):1-13.

王家庭,曹清峰. 2014. 房产税能够降低房价吗:基于 DID 方法对我国房产税试点的评估[J]. 当代财经(5):34-44.

韦志超,易纲. 2006. 物业税改革与地方公共财政[J]. 经济研究(3):15-24.

赵晓莉,吴晓燕,周京奎. 2012. 房产税影响居民住房消费选择吗?基于美国调查数据的实证研究[J]. 财贸研究(6):71-82.

钟伟. 2010. 我为什么反对开征房产税[J]. 英才(7):31.

FISHER R. 2009. Property taxes for local finance: research results and policy perspectives [R]. Lincoln Institute of Land Policy Working Paper WP09RF1. Cambridge, MA.

GALLAGHER R M, HAYDAR K, JOSEPH J P. 2013. Small homes, public schools, and property tax capitalization [J]. Regional Science and Urban Economics, 43(2):422-428.

KURBAN H, GALLAGHER R M, PERSKY J J. 2012. Estimating local redistribution through property-tax-funded public school systems [J]. National Tax Journal, 65(3):629-652.

LUTZ B F. 2009. Fiscal amenities, school finance reform, and the supply side of the Tiebout market [R]. Federal Reserve Board Working Paper.

MUTHITACHAROEN A, ZODROW G R. 2012. Revisiting the excise tax effects of the property tax [J]. Public Finance Review, 40(5): 555-583.

SONG Y, ZENOU Y. 2006. Property tax and urban sprawl: theory and implications for US cities [J]. Journal of Urban Economics, 60(3): 519-534.

TIEBOUT C M. 1956. A pure theory of local expenditures [J]. Journal of Political Economy, 64(5):416-424.

ZODROW G R. 2014. Intrajurisdictional capitalization and the incidence of the property tax [J]. Regional Science and Urban Economics, 45(1):57-66.

(责任编辑刘志炜)

The Welfare Effects of Different Property Tax Systems: A Simulation Based on the Urban Spatial General Equilibrium Model

CAO QingFeng1WANG JiaTing2

(Nankai University, Tianjin 300071)

This paper simulates welfare effects of different property tax systems based on an urban spatial general equilibrium model. The results show government is always the beneficial part when not considering the externalities of the property tax. When considering the externalities of the property tax, which group benefits from the property tax should depend on the specific tax system. To be specific, residents benefit when the tax rate on land is higher than that of buildings while government is the main beneficiary in other cases. With the view of social total welfare, social total welfare is greater when the tax rate on land is higher than that on buildings. Social total welfare is changing in different districts within the city. Therefore, whether residents' benefits are hurt after levying property tax should depend on the specific tax system and adopting the proper tax system can coordinate different groups' benefits.

property tax; tax incidence; welfare analysis

2014-08-07

曹清峰(1988--),男,山东诸城人,南开大学城市与区域经济研究所博士生。

王家庭(1974--),男,山东诸城人,经济学博士,南开大学中国城市与区域经济研究中心副教授,硕士生导师。

国家社科基金项目“快速城镇化进程中我国城市蔓延的成本—收益评估与治理模式构建研究”(12BJY048)。

F810.4

A

1001-6260(2015)02-0094-09

财贸研究2015.2