台湾成为人民币离岸中心的潜力分析

.厦门大学嘉庚学院财政金融系 .招商银行总行资产负债管理部 .台湾万能科技大学通识中心王春源 王昭伟 邱振淼 程大洋

台湾成为人民币离岸中心的潜力分析

1.厦门大学嘉庚学院财政金融系2.招商银行总行资产负债管理部3.台湾万能科技大学通识中心王春源1王昭伟2邱振淼3程大洋3

该文主要探讨海峡两岸在2012年8月31日签订货币清算备忘录以后的实务运作情况。台湾与大陆在投资、贸易和观光方面往来频繁,不必借道港币和美元,新台币可直接与人民币兑换,节省了许多成本与不确定性。一旦台湾成为人民币离岸中心,则有利于人民币国际化,且台湾可从中获取人民币业务的利益。两岸服贸协议的通过,将影响RQFⅡ操作与人民币的回流。该研究参考香港的人民币离岸中心经验,提供两岸共同发展下的台湾成为另一个人民币离岸中心的参考,以有益于两岸货币清算政策的制定。

两岸货币清算人民币离岸中心人民币国际化香港国际金融中心

1 前言

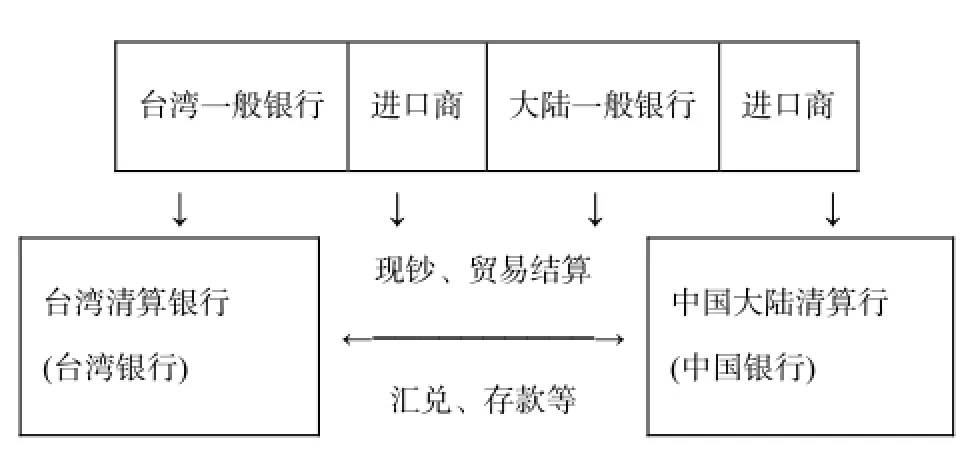

海峡两岸已于2012年8月31日完成签订货币清算备忘录 (CLEARANCE SETTLEMENT MEMORANDUM)。两岸货币清算机制,定义为方便人民币与台币直接进行兑换,两岸必须签订货币清算机制,才能兑换货币,否则透过美元,形成三角兑换,增加汇兑成本,同时美元波动大,增加汇兑风险。如此做法,是因为目前中国大陆仍采用外汇管制,人民币不能像美元一样,可在国际上自由兑换,所以才须签订两岸货币清算备忘录,建立两岸货币直接兑换机制。基本的流程如图1所示。

图1 两岸正式签订清算机制的流程图

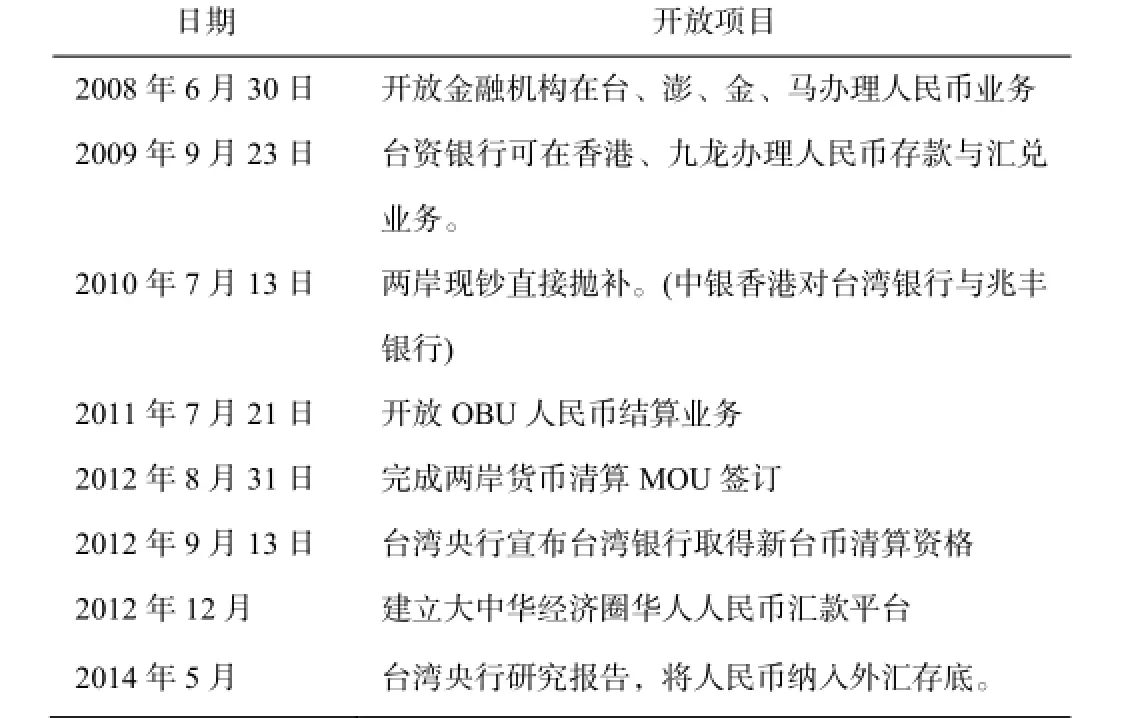

目前台湾银行在上海已正式成立分行,并被台湾央行指定为新台币清算行,中国银行台北分行被人行指定为人民币清算行,两岸清算银行均已核准确定。清算行将提供两岸货币兑换、流动性及回流等货币结算服务,是货币清算顺利运作的关键。至2014年7月统计显示,中国银行台北分行已成为外商银行中最赚钱的银行,其主要吸收台湾各银行转存的人民币。因此,台湾人民币回流大陆,投资管道及如何去化,成为重大课题,大陆人民银行与台湾央行对两岸货币清算进程均格外谨慎[1],见表1。

表1 台湾对两岸货币清算进程表

中国经济崛起,综合国力上升,促使人民币国际化进程加快。基于两岸近在咫尺,有地缘和血缘关系,目前,两岸经贸与旅游观光等交流已趋于正常化和规范化,故进一步扩大金融交流与合作,乃水到渠成。本文研究目的:(1)通过两岸货币清算备忘录签订与运作后,借鉴香港经验,发展台湾成为另一个人民币离岸中心;(2)人民币虽然未能完全国际兑换,但中国大陆作为世界市场,与世界各国相互投资与贸易量日增,境外人民币需求日益增多,人民币成为完全可换的国际货币乃水到渠成,台湾可在其中扮演重要角色;(3)台湾与大陆经贸交流日益频繁,两岸货币直接兑换,节省成本的要求,已是重要利基;(4)两岸下阶段如何发展出具有特色的金融交流合作,在两岸开展货币清算及在台湾逐渐成为人民币离岸中心过程中,可参照香港,拾长补短。

2 台湾借鉴香港成为人民币离岸中心的分析

台湾与香港的历史背景不同,但中国大陆对香港人民币业务的开放可供台湾参考,并借鉴香港的经验,以完善台湾成为人民币离岸中心的业务。同香港一样,台湾在地缘、文化和语言与大陆有共同的渊源。虽然伦敦与新加坡也是主要人民币离岸中心,但相较之下,香港可供参考性高。大陆对香港的人民币业务开放可分为以下几个阶段[2]:

(1)2004年元月起,中国大陆与香港更紧密的经济伙伴合作协议(Closer Economic Partnership Cooperation,CEPA)正式生效执行。2月起,大陆相继开放香港居民办理存款、汇款、兑换、银行卡及支票存款等个人人民币业务。

(2)2005年11月起,在企业与人民币业务方面,开放零售、餐饮等七项业别之香港企业设立人民币账户。

(3)2007年6月,大陆官方允许中国金融机构至香港发行人民币债券,指的是面额小的点心债。至2009年开办跨境人民币结算业务。

(4)2010年2月起,扩大开放非中国一般企业、海外企业、金融机构均可在香港发行人民币回流债券,但大陆对人民币回流境内严格控管,发行者必须经北京核准,才能将发行所得转入内地。

(5)2010年7月起,加速双方人民币业务的运作。人民银行与香港金管局修订“人民币清算协议”,更大幅放宽人民币业务限制,除了开放金融机构可开立人民币账户、个人和企业之人民币可在不同银行间自由转账,这促使各项人民币理财商品快速兴起,企业兑换人民币无上限,除可申请人民币贷款之外,并可成立人民币银行同业外汇市场及货币市场。

(6)2011年起,允许香港股市以人民币挂牌,汇贤房地产信托公司为第一家以人民币计价上市的公司。并开放香港人民币直接投资大陆(Renminbi Foreign Direct Investment,RFDI),同时开放香港人民币投资大陆债券(Renminbi Qualified Foreign Institutional Investor,RQfII)。

(7)2012年10月29日,允许同一公司双币双股在香港挂牌上市、香港企业合和公路基建公司成为第一家上市公司。鼓励在香港股市以人民币初次上市(Initial Public Offering,IPO),以利人民币回流。全面开放香港非居民个人可办理人民币业务,进一步开启人民币理财管道。

(8)2011年8月至2012年底,跨境贸易结算范围扩大至全大陆,相对降低了美元结算范围,促使人民币国际化往前迈进一大步。一旦人民币成为国际贸易结算主要货币,与大陆贸易主要国家自然地把人民币列为国际储备资产,成为国际上受人喜欢的持有货币。人民币顺势成为国际货币,并日益提升为可与美元抗衡的货币。

由于在人民币国际化过程中,基本上采用循序渐进方式,在人民币还无法在国际间自由兑换和资本帐未完全开放之下,大陆选择香港作为人民币离岸中心的原因分析如下[3]:

(1)从长远看,随中国综合国力上升,人民币成为国际货币指日可待。为实现24小时交易,香港的条件佳,香港本身已经是非常有效率的区域金融中心,对提供资金移动、自由兑换及多元化投资的机会与融资管道具有优势。人民币如果要成为国际货币,并演进为主要的国际贸易结算货币和对内与对外投资的货币,那么国外的贸易对手、投资或融资一方,就得考虑在方便、安全、低成本的金融市场上,进行对人民币与其他货币之间兑换、融资、结算、支付等活动,而且要24小时可进行全球交易。台湾与大陆在2010年底签署了经济合作架构协议(Economic Cooperation Framework Agreement,ECFA)后,上述香港成为人民币离岸中心的经验,可供借鉴。

(2)香港推动人民币离岸业务,等于筑起一道防火墙,以确保人民币利率与汇率在未完全由利伯维尔场决定下,可强化中国内部人民币和资本帐的稳定。因此,香港人民币离岸市场是在岸人民币利率和汇率未完全市场化下,以及资本项目未完全自由兑换的情况下建立的离岸市场。在离岸市场,人民币可完全自由兑换,利率与汇率根据市场供需决定。离岸市场到目前依然是规模最小的开放型市场,可能会产生以下情形:国际金融的变化对离岸市场人民币的价格冲击大;在岸人民币规模庞大,且在岸利率和汇率形成机制未完全市场化下,当国际金融市场出现显著变化时,境内外人民币市场对外部信号冲击价格的反应不一致,恐产生价差且带来负面作用,并在投机与套利交易等的驱动下,可能会出现境内外资金异常流动等。这种并行的在岸和离岸的利率汇率形成机制,也为在岸人民币的利率和汇率改革提供了平稳推进的参照,为进一步推进金融改革提供了先行探索的平台。这也使人民银行对人民币利率和汇率及资本帐调控有更大的空间。就中国而言,在防范金融危机、汇率战争以及大量资金外移等方面的决策上留有回旋余地。

(3)人民币走向国际货币,建立大陆以外的转环空间,或体外循环,可以减少对发行国货币政策的冲击。作为一个主要的国际货币,在国际市场上大部分使用人民币与本国国内实体经济没有直接关系。比如,海外美元存款与美国国内M2比例为30%~40%,如此大规模的外汇和相关的金融交易,包括融资、投资、第三方贸易、对冲等活动,如果都必须转移到境内市场进行,就会导致不必要的大规模跨境资金流动,从而增加本国汇率、利率的波动,徒增操作货币政策的难度。以上交易活动若在境外的离岸市场进行,对在岸内部经济的影响小。因此,台湾建立人民币离岸中心,可作为人民币走向国际化的窗口,而新台币的汇率采用自由浮动,市场化高。不像港币与美元完全挂钩,采联系汇率,以港币7.75~7.85紧盯住1美元,缺乏弹性,易遭受国际热钱的攻击,故人民币在香港的交易,会形成与美元挂钩,盯住美元的印象。而实际上,人民币是盯住一篮子货币并形成汇率走向。

所以,对中国大陆来说,充分发展人民币离岸市场,让大部分境外对人民币的供应和需求在离岸市场上自动对冲,就可以减少对境内货币和金融的冲击。因此,多建立一个人民币离岸中心,就有多一层防火墙的作用。

3 台湾成为人民币离岸中心的评估

2009年11月16日,两岸签署了金融监理备忘录(MOU),为两岸金融交流奠定了基石。其作用在于让双方监理机关建立制度性的对话机制,降低金融服务业者的管制成本与政策不确定性,并有利于化解彼此金融市场的实质进入障碍。2010年底ECFA的签署为两岸货币清算备忘录的签订铺下了坦途,这是两岸务实的做法。至于建立台湾成为香港以外另一个重要的人民币离岸中心[4],其形成原因有:

(1)台商投资大陆金额庞大,透过香港清算,进行人民币交割,增加台商汇兑成本的负担。台商投资大陆的企业为资金周转方便,大多将人民币留在香港,而衍生出人民币存款、贷款及发债等业务,如台湾成为人民币离岸中心,将这些相关业务留在台湾,则可滋养台湾的金融市场。

(2)台湾银行业可争取人民币迈向国际化的商机,台湾永丰银行董事长邱正雄作了以下分析[5]:

①由人民收入所得来看,两岸人民币跨境交易及人民币贸易结算的商机很大,也很有前景。以外币汇兑交易商机来看,台湾目前平均每人所得约2万美元,如以大陆东南沿海省市单独计算,有8千美元的实力。外币汇兑交易额约是贸易额的9倍,已开发国家的美国是15倍;如以全大陆计,现在平均国民所得才4千美元,外币交易额仅是贸易额的1倍,但随外币交易额倍数成长,通常有随着人们所得提高的惯性趋势,未来大陆人民币交易需求成长力道可期。

②由贸易结算角度来看,有关两岸人民币贸易结算,台湾也很有潜力前景。人民币目前占全球贸易额比重已达11%,加上在区域贸易的重要性,让人民币成立境外金融中心有其必要性。两岸贸易规模大,只要1成用人民币贸易结算,人民币跨境交易商机就很大,除了节省汇兑成本,也有助区域汇率的稳定,对两岸工商活动帮助很大。估计整个区域经济的汇兑成本约可省下20亿至30亿美元,其中仅台湾约可省下10亿美元。台湾因具有与中国大陆贸易往来频繁的趋势,在争取成为人民币境外中心方面更具有独到利基。以2011年台湾与大陆进出口贸易量达152.6亿美元来推估,约可省下10~15亿美元之汇兑成本。这还不包括私人非商业性转出与转入的资金,所以上述节省的汇兑成本仍属保守。

③台湾可以作为除伦敦、新加坡及香港以外,另一个重要的人民币境外离岸中心。由历史的角度去检视,综合国际经验来看,国际上几个重要货币在迈向国际化的过程中,例如,美元以伦敦为主要基地,有欧洲美元市场;又如,欧元在国际化的过程中,有伦敦、香港、新加坡、东京及纽约的境外欧元市场。许多外汇交易及衍生性商品均在境外市场交易。所以,人民币在国际化的过程中,台湾作为其中之一的离岸中心,可扮演重要角色。因此,发达的离岸市场可以进一步推动人民币的国际化进程,使其在国际货币的竞争中取得更有利的地位。显然,没有离岸市场,一国货币的国际化程度就不可能提高;高度国际化的货币必然需要相应发达的离岸市场。台湾与香港相较,优劣利弊如下[6]:

台湾现行规定,银行对大陆地区总曝险部位上限是1倍,相较香港平均至少在4倍以上,如台湾金管单位不适度放宽,台湾将很难跟香港竞争离岸人民币的商机。但台湾对新台币之汇率与利率采较弹性,非如香港联系汇率,有利台湾抵抗国际游资的袭击。

香港的人民币部位高,加上香港的及时支付结算系统效率性高,以及清算平台之参加行的国际参与程度高,以上优势使台湾成为两岸第二个人民币离岸中心挑战性高。但台湾有一群素质高的软件设计人才,及优秀的银行从业人员,如能加强训练整合,克服上述问题,台湾应有其发展潜力。

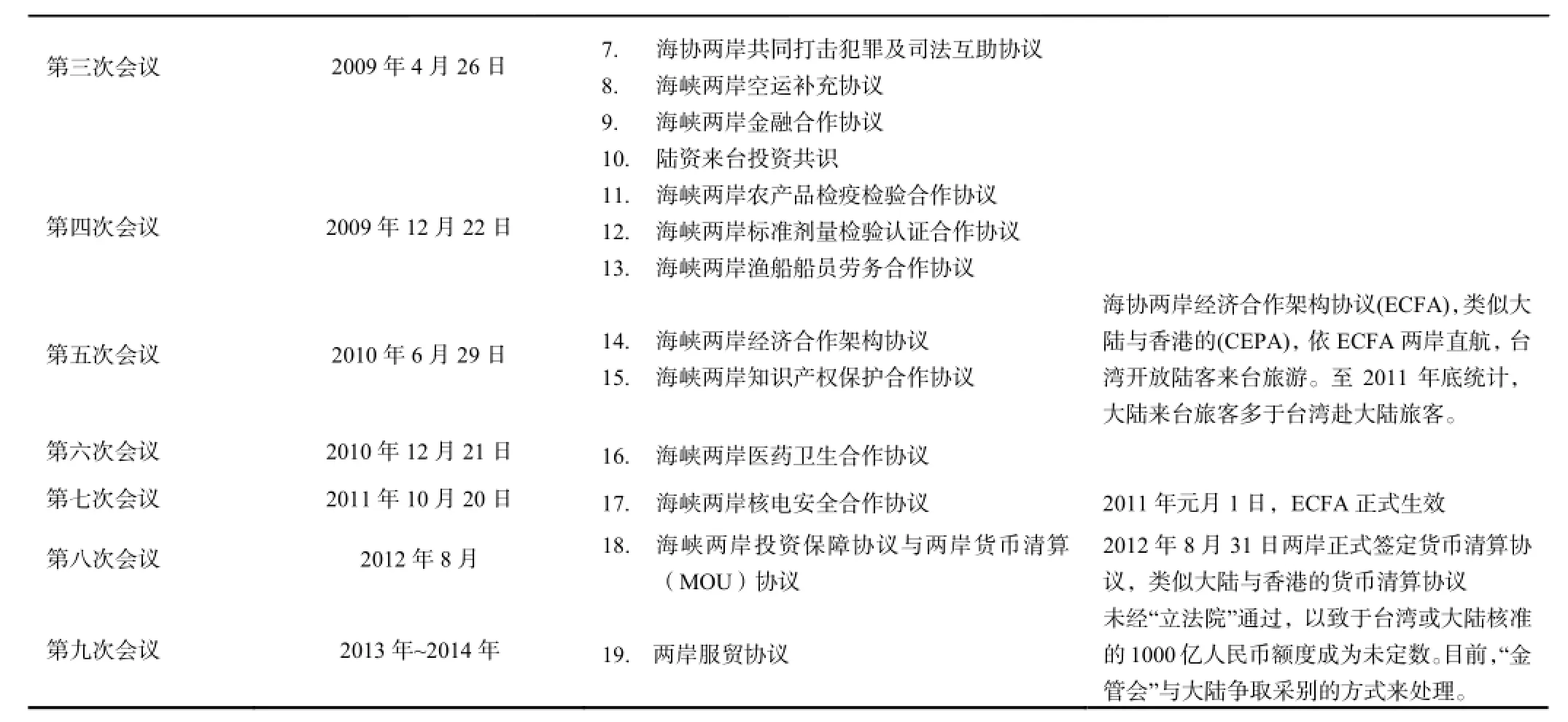

由2008年6月13日的第一次江陈会(海基会—海协会),至2012年8月的第8次会议,两岸共签订了19个协议,涵盖了法律、经济等方面,再加上两岸金融监管及货币清算的备忘录,使两岸交流步上制度化、规范化和法制化,以此历史轨迹为基础,从政治、法律、经济等方面来评估两岸货币清算可行性高,详见两岸所签订的协议,见表1。

表1 两岸所签协议

续表1

4 结论

孙中山先生当年上书李鸿章先生,提出“货畅其流,人尽其才,物尽其用,地尽其利”。研究发现,目前除了两岸土地无法移动外,前三者货、人、物等均是可移动的要素,且经过两岸ECFA的签署和运作,并于2011年元月1日正式生效运作后,两岸的货、人、物均已大幅流动。2012年底两岸货币清算正式运作后,则使资金成为另一个重要可移动的生产要素。若两岸大幅度解除金融流通障碍,则有助于跨境投资及两岸金融的合作。一旦台湾成为人民币离岸中心,对两岸最大的效益为:一是两岸投资、贸易、旅游,直接汇兑,节省成本,可避免掉入美元不确定性之陷阱,例如:美国一再实施宽松政策,美元之汇率波动大,对两岸贸易投资产生不确定性;二是台湾的银行规模太小及银行过多(OVERBANK)现象,已造成竞争激烈,获利少。现在,台湾的银行可接受人民币存款的商机,如:从2009年7月至2014 年7月依两岸经济统计月报核准陆资来台投资共294件,金额新台币31亿1000多万元,大陆来台旅游人数4475999人次。不管大陆来台投资或旅游,如能将人民币直接汇兑台币,可创造两岸银行庞大商机,对人民而言,节省汇兑成本,且对两岸的银行合作打开更宽广的路,两岸银行合作,对两岸企业作联贷与担保业务,把商机做大。大陆同意人民币可直接互换新台币,并进一步允许开放两岸居民及非居民可开立两币户头,以利各类金融商品的设计与开发。展望未来,两岸在货币清算备忘录签订生效并上轨道后,可进一步推动货币互换机制,以稳定新台币兑人民币汇率,并让新台币进入大陆金融体系。

依香港政府2011年统计,人民币贸易结算会大幅上升,至2014年约2兆人民币,存款自会激增。在2011年,人民币存款总额约为6300亿人民币,年增率为200%,人民币债券发行也日益增加,2011年超过1020亿人民币,年增率为300%,多元化的人民币理财商品快速出现。基于此,台湾央行应立即着手建立人民币储备部位,以利开展人民币离岸中心的业务操作。上述业务,可衍生出多面向的实体经济与金融发展。

[1] The flight of the Renminbi[J]. Economist, 2012(10):27.

[2] 马骏.人民币国际化中离岸市场的必要性[N]. 香港信报,2011-10-09.

[3] 孙兆东.世界的人民币[M].北京:财政经济出版社,2010.

[4] 尹启铭.捍卫ECFA[M].台北:商讯文化出版社,2011.

[5] 费穗宇,庞忠甲,沈洋.决战世界元[M].北京:华夏出版社,2009.

[6] 王英伟.CEPA先锋[M].北京:中国经济出版社,2005.