商业银行非利息收入对经营绩效影响实证研究——基于我国16家上市商业银行2006~2013年数据分析

刘 萍,胡攀攀

(哈尔滨理工大学经济学院,哈尔滨 150001)

一、理论假设

商业银行通过拓展非利息收入业务扩展业务范围,从而提高银行经营绩效。[1]如果非利息收入与商业银行经营绩效正相关,即商业银行经营绩效会随着非利息收入的增加而提升,反之则认为商业银行非利息收入不能提高经营绩效。由于手续费及佣金净收入是非利息收入的重要组成部分,并且比较稳定,因此其与非利息收入具有相同的作用,因此本文提一下假设:非利息收入与经营绩效正相关;手续费及佣金净收入与经营绩效正相关。

二、变量选取和模型构建

(一)变量选取

本文选取总资产收益率来反映商业银行的盈利能力,作为被解释变量,由于该变量不容易被操纵,易收集整理。不同银行的规模、营业费用和外部经济环境对其有影响,所以将营业费用率、总资产自然对数和GDP的自然对数作为控制变量,变量的选取如下表1所示。

表1 变量的定义和含义

(二)模型构建

笔者采用EVIEWS6.0软件的面板数据变截距模型进行回归分析,构建的模型如下:

式(1)中ROAit表示第i家商业银行第t年总资产收益率;NIIRit表示第i家商业银行第t年非利息收入占比;FCIR it表示第i家商业银行第t年手续费及佣金净收入占比;COSTit表示第i家商业银行第t年营业费用率;Ln(ASSET)it表示第i家商业银行第t年总资产的自然对数;Ln(GDP)it表示第i家商业银行第t年GDP的增长率;αit表示个体影响因素;β、γ、δ、∮表示估计系数;εit表示随机误差。

三、描述性统计结果

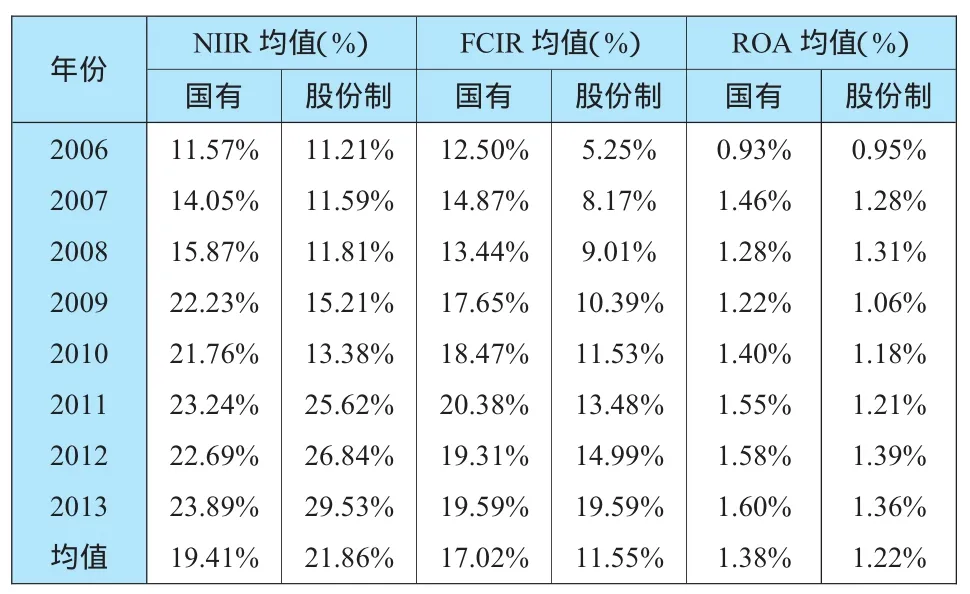

由表2得出,2011年之前国有商业银行的NIIR占比一直高于股份制商业银行,但从2011年开始,股份制商业银行的NIIR均值迅速增长,一直持续到2013年都显著高于国有商业银行。[2]而FCIR在2013年之前,国有商业银行均高于股份制商业银行,到2013年两者持平。

表2 5家国有和11家股份制商业银行指标的纵向分析

四、回归结果及分析

(一)非利息收入的回归结果及分析

由于不论5家国有商业银行还是11家股份商业银行组成的样本都是小概率事件,所以建立变截距的固定效应模型而非混合效应模型。再利用Hausman判断在此基础之上选择个体固定效应模型还是随机效应模型,国有和股份制商业银行的Hausman检验结果如表3所示,由于国有和股份制商业银行的样本组的Prob值1.0000远高于0.05,因此拒绝原假设应选择个体随机效应模型进行回归分析。

5家国有商业银行个体随机效应模型回归结果如表3所示,调整后的R2为0.989990,说明样本组的拟合度较高,解释变量能很好的解释被解释变量。COST通过了显著性检验且系数为负,说明COST对国有商业银行的经营绩效有显著的负相关作用。NIIR、GDP和LNASSET均未通过显著性检验且LNASSET的系数为负,说明资产规模对国有商业银行有较小的负相关,而NIIR和GDP对银行绩效有推动作用,但是不是很明显。因此国有商业银行绩效受非利息收入的影响较小,可能现阶段国有商业银行营业收入中利息收入仍占主要地位,非利息收入所占比重较小。

表3 5家国有商业银行非利息收入回归结果Weighted Statistics

11家国有商业银行个体随机效应模型回归结果如表4所示,调整后的R2为0.398135,样本组拟合度比较低。COST、LN(ASSET)和GDP均通过了显著性检验,但是COST和LN(ASSET)的系数为负,因此对于股份商业银行来说,银行的规模和营业成本对银行绩效有较为显著的负影响作用。NIIR为通过显著性检验并且系数为负,因此非利息收入对股份制商业银行的绩效不但没有提高作用,反而有较小的减少作用。

表4 11家股份制商业银非利息收入行回归结果Weighted Statistics

(二)手续费及佣金净收入的回归结果及分析

非利息收入,手续费及佣金净收入也应采用变截距的固定效应模型而非混合效应模型,再用Hausman对国有和股份制商业银行进行检验,国有商业银行的样本组的Prob值.05842高于0.05,因此拒绝原假设应选择个体随机效应模型进行回归分析。股份制商业银行的Prob为1.0000远高于0.05,因此,也应建立个体随机效应模型。

表5 5家国有商业银行手续费及佣金净收入回归结果Weighted Statistics

如表5所示,对5家国有商业银行的手续费及佣金净收入进行回归分析,可得调整后的R2为0.999179,样本组的拟合度非常理想,FCIR、COST、LNASSET和GDP均为通过显著性检验,银行营业成本、资产规模和GDP对银行绩效的影响较小,但是在国有商业银行中资产规模较大银行经营绩效就越低处于下滑趋势,手续费及佣金净收入的系数为正,因此手续费及佣金净收入在一定程度上对国有商业银行的经营绩效有一定的改善作用。

表6 11家股份制商业银行手续费及佣金净收入回归结果Weighted Statistics

对11家国有商业银行的手续费及佣金净收入进行回归分析如表6所示,调整的R2为0.432295,样本组的拟合度较低。FCIR、COST、LNASSET和GDP均未通过显著性检验,而营业费用和资产规模的系数为负,说明营业费用和资产规模对股份制商业银行的绩效有降低的影响作用,手续费及佣金净收入和GDP的系数为正,说明对银行绩效有正相关的影响作用,但是影响结果不是十分显著。[3]

五、实证结论

基于实证分析的结果可以发现:一是非利息收入对国有商业银行的经营绩效有一定的提升作用,但是对绩效的影响不是很显著,而对于股份制商业银行而言,虽然营业收入中非利息收入的比重在提高,但是非利息收入不但没有提高绩效,反而对绩效有抑制作用,究其原因可能是由于股份制商业银行在发展非利息收入过程中忽视了营业费用的增加,抵减了非利息收入所带来的正效应,因此在发展非利息收入业务中一定要控制营业成本的增加,最终才能实现利润的增长;[4]二是手续费及佣金净收入对国有和股份制商业银行的经营绩效均有促进作用,但是效果不是很明显,主要由于手续费及佣金净收入占用的资金较少,在营业收入中的比例非常低,大多数商业银行对手续费及佣金净收入的结构和发展不够重视。[5]综上所述,第一个假设对于国有商业银行是成立的,而对于股份制商业银行不成立。第二个假设对于国有和商业银行均是成立的。

[1]Wahyu Yuwana Hidayat,Makoto Kakinaha.Bank Risk and Non-interest Income Activities in the Indonesian Banking Industry[J].Journal of Asian Economics,2012,23(4):335~346.

[2]Calmes,Christian,Liu,Ying.Financial structure change and banking income:A Canada-U.S.comparison[J].Journal of International Financial Markets,Institutions and Money,2009,1(19):128~139.

[3]盛虎,王冰.非利息收入对我国上市商业银行绩效的影响研究[J].财务与金融,2008(5):8~11.

[4]蒋莉.非利息收入对商业银行绩效影响的实证研究——基于我国16家上市银行的面板数据[J].科学技术与工程,2012,12(10):2510~2514.

[5]聂万方.非利息收入对我国商业银行绩效影响实证研究[D].大连:辽宁大学,2013:22~34.